Сегодня рассмотрим тему: "заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Требования к заявлению о подтверждении права на получение социальных налоговых вычетов

- 2 Заявление о подтверждение права на вычет у работодателя

- 3 Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов

- 4 Утверждена рекомендуемая форма заявления о подтверждении права на получение социальных налоговых вычетов

- 5 Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов

Требования к заявлению о подтверждении права на получение социальных налоговых вычетов

Все налоговые резиденты России должны уплачивать налог на доход физических лиц. В качестве объекта принимаются любые источники доходов в пределах государства и за его границами. Основным из них является заработная плата при выполнении трудовой деятельности.

Учреждения, которые принимают работников, считаются налоговыми агентами. Они удерживают с зарплаты сумму налога и перечисляют ее в государственный бюджет.

Начисляется налог по 13% ставке. В результате расчетов определяется налоговый вычет и переводимая сумма.

На основании уплаченных налогов каждый плательщик имеет право на получение социального вычета. При этом неважно, на лечение или обучение он предоставляется. Для возврата уплаченных средств налогоплательщику необходимо подать заявление о подтверждении права на получение социальных налоговых вычетов, которое имеет некоторые особенности.

Социальные налоговые вычеты могут предоставляться в определенных законом случаях. Право на их получение существует у каждого налогоплательщика, соответствующего предъявляемым требованиям. Для проведения процедуры возврата необходимо предоставить определенный пакет документов.

Доходы, не облагаемые налогом на доход физического лица, считаются налоговым вычетом.

Эти средства могут быть использованы для:

- лечебных процедур;

- образовательных услуг;

- благотворительной деятельности.

Право на получение денег имеют как физические лица, так и индивидуальные предприниматели, возвращающие определенную часть уплаченных налогов.

Помимо вышеуказанных лиц вычет доступен малым организациям. Основными критериями возврата являются осуществление деятельности по аналогии с индивидуальными предпринимателями и начисление НДФЛ вместо налога на прибыль.

Среди средств, являющихся социальным вычетом, можно выделить:

- оплату образовательных услуг самого налогоплательщика или его детей;

- содержание детей, не достигших возраста 18 лет, а также студентов очного отделения до 24 лет;

- лечебные процедуры и терапию для налогоплательщика и членов его семьи;

- покупку полиса в рамках добровольного медицинского страхования;

- отчисления в пенсионный фонд негосударственного типа;

- благотворительную помощь.

| Видео (кликните для воспроизведения). |

Согласно Семейному кодексу к членам семьи относят детей, супругов, а также братьев и сестер.

Кроме того социальный вычет может быть предоставлен, если был сделан благотворительный взнос в:

- учреждения образования;

- научные объединения;

- культурные центры;

- медицинские организации;

- спортивные объединения;

- религиозные общества.

Социальный вычет может рассчитываться на основании полного взноса или общих затрат по одному из пунктов. Возможность возврата предусмотрена пунктом 3 статьи 210 Налогового кодекса РФ.

Законодательный акт отражает порядок удержания налога на доходы и предоставление льготных условий для уменьшения размера.

Социальный вычет регламентирован статьей 219. В ней содержится несколько важных пунктов. Первый пункт описывает расходы, которые нужно учитывать при расчете льгот по начислению налога. Второй раздел предусматривает порядок возврата уплаченных налогов.

Согласно закону, гражданин России может получить:

Для того, чтобы граждане могли правильно истолковать нормативные акты, Правительством и Минфином каждый год издаются пояснения и положения по вопросам начисления налогов и возврата.

Социальные льготы при начислении налога на доход физических лиц включают в себя:

- оплату образовательных услугу налогоплательщика или его детей;

- траты средств на лечебные мероприятия при серьезных заболеваниях и покупку медикаментов;

- накопление страховой части пенсии;

- содержание детей, не достигших возраста 18 лет;

- благотворительную помощь.

Перечисленные вычета являются стандартными. Помимо них возможно предоставление и имущественного возврата.

Социальный вычет полностью возмещается в соответствии с затраченными средствами. Он полагается в виде 13% от максимальной суммы, размер которой составляет 120 000 рублей. Таким образом максимально налогоплательщик сможет вернуть 15 600 рублей.

Если затрат несколько, то налогоплательщику необходимо определить приоритетные.

Например, за один налоговый период у гражданина были траты в виде:

Всего мужчина потратил 185 000 рублей. С этой суммы и происходило удержание НДФЛ. Но возврат доступен лишь со 120 000 рублей. Поэтому ему придется определяться, какие расходы предоставлять в ФНС для получения льготы.

Для того, чтобы подать заявление о подтверждении права на получение социальных налоговых вычетов, необходимо приложить определенную документацию.

В пакет должны входить:

- декларация 3-НДФЛ;

- справка, выданная работодателем по форме 2-НДФЛ;

- ксерокопия договора, предусматривающего оказание платных медицинских услуг, с дополнительными соглашениями;

- квитанции, чеки, ордера на оплату услуг;

- справки об оплате услуг медицинского персонала;

- рецепт на выдачу лекарства на платной основе (форма №107-1/у с пометкой «Для налоговых органов»).

| Видео (кликните для воспроизведения). |

При оформлении вычета на лечение родственников, связь подтверждается определенными документами (свидетельство о рождении, браке).

В случае получения вычета при лечении по ДМС, необходимо иметь в наличии полис и платежный документ за перевод суммы в страховую компанию.

После предоставления документации рассмотрение производится в течение месяца. Налогоплательщику дается ответ о возможности/невозможности получения вычета. При отрицательном решении гражданин может обратиться в судебные органы (если документация в порядке, а право действительно имеется).

Налоговое законодательство постоянно претерпевает изменения. С декабря 2012 года в закон были внесены новшества, касающиеся получения вычета.

Так, налогообложению не подлежат траты, которые производились при лечении и обслуживании сотрудников учреждения, а также:

- их супругов;

- родных и усыновленных детей;

- бывших работников, вышедших на пенсию по достижении определенного возраста.

Теперь вычет может быть предоставлен не только при получении помощи в медицинском учреждении, но и у индивидуального предпринимателя, имеющего лицензию.

Получение вычета на пенсионные отчисления возможно до окончания налогового периода. Для этого работник должен обратиться к руководству с соответствующими документами.

Изменения коснулись и образовательного вычета. Такие выплаты теперь доступны даже при дистанционном обучении в иностранных учреждениях.

Отсюда вы сможете скачать форму приказа о поощрении работников.

Подать документы на получение вычета возможно в течение трех лет после появления права на него.

Обращение в налоговую службу по вопросам вычета производится работодателем на основании заявления от налогоплательщика. Он должен предоставить подтверждающие право документы. Если человек ведет собственный бизнес, он может вернуть средства по окончании налогового периода с помощью декларации 3-НДФЛ.

Право на получение подтверждается с помощью:

- договоров на оказание образовательных услуг;

- справки, показывающей расходы на лечение;

- квитанций, платежных поручений, выписок.

После сбора документов пакет передается руководству учреждения. Он предоставляет их в налоговую службу. Право может быть предоставлено после изучения документации.

Некоторые работодатели уклоняются от исполнения обязательств по возврату социального вычета. Тогда потребуется самостоятельно общаться с налоговиками для подтверждения собственного права.

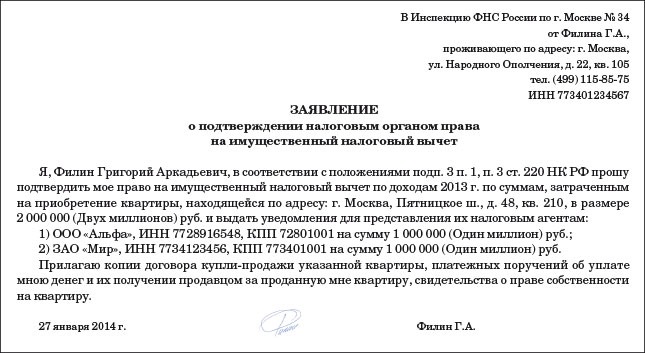

Пример заявления о подтверждении права на получение социальных налоговых вычетов

В ФНС №12 по г. Оренбургу

специалиста по связям с общественностью

Аксененко Ларисы Васильевны

паспорт 0709 129782,

выданный ОУФМС России по г. Оренбургу

г. Оренбург, ул. Вавилова, д.13, кв. 53,

о подтверждении права на получение социального налогового вычета

На основании п.2 ст. 219 НК РФ прошу подтвердить право на получение в 2019 году социальных вычетов по НДФЛ:

- За оплату дорогостоящего лечения в медицинских организациях в размере 34 845 рублей;

- За обучение ребенка до 24 лет в образовательном учреждении в размере 84 000 рублей

На общую сумму 118 845 рублей 00 копеек.

Вычет планируется получить у работодателя: Общество с ограниченной ответственностью «Контроль», ИНН 12359545682 КПП 12992462332.

23 января 2019 года ___________________ (подпись) Аксененко Л.В.

Получение социального вычета на обучение возможно при образовательных услугах, полученных:

- самим налогоплательщиком;

- его детьми и подопечными;

- братьями и сестрами.

Если оплата производится одним из родителей, второй имеет право произвести возврат, независимо от информации, указанной в графе «Плательщик».

Для получения вычета необходимо проверить лицензию образовательного учреждения. При этом возможен возврат средств после оплаты услуг в государственных школах и вузах, а также частных и муниципальных организациях, ИП.

В случае единовременной оплаты многолетнего обучения вычет доступен только за один налоговый период. Остаток не переносится на следующий год.

Вычет на братьев и сестер предоставляется только по достижении ими 24-летнего возраста при очном обучении. Аналогичное правило действует в отношении детей налогоплательщика, однако предусматривается любая форма получения образования.

Возврат социального вычета за оплату учебы возможно по месту работы или при обращении в налоговую службу.

В первом случае обращаться нужно в конце налогового периода:

- Гражданин готовит документацию, среди которой выделяют удостоверение личности, договор на обучение, лицензии образовательного учреждения, квитанции и другие платежные документы. При обучении детей или братьев/сестер дополнительно предъявляются свидетельство о рождении, бумага, подтверждающая родство, а также справка об очном образовании.

- Налоговая инспекция после подачи документов рассматривает их и выносит решение. При положительном ответе выдается уведомление о подтверждении прав.

- Уведомление необходимо передать по месту работы вместе с произвольно составленным заявлением.

- Социальный вычет предоставляется с месяца обращения. Излишне удержанные налоги возвращаются.

Если гражданин решает обратиться непосредственно в ФНС, ему потребуется:

- заполнить 3-НДФЛ (декларация) и заявление о возврате излишне уплаченного НДФЛ (подготовить вместе с документами);

- передать собранный пакет в ФНС путем личного обращения, через доверенное лицо, портал Госуслуг, личный кабинет налогоплательщика на сайте ФНС или почтовым отправлением;

- дождаться вынесения решения (3 месяца) и перечисления средств (месяц).

При наличии подтверждающей документации гражданин может легко воспользоваться правом на получение вычета. Важно, чтобы все бумаги имели юридическую силу.

Как выглядит приказ о привлечении к работе в выходной или праздничный день — читайте в этой статье.

Как проводится согласование расходов между контрагентами — специалисты расскажут тут.

Заявление о подтверждение права на вычет у работодателя

Заявление о подтверждении права на вычет необходимо для получения медицинского вычета по месту работы.

Если в процессе заполнения заявления и (или) получения вычета у вас возникнут вопросы вы можете задать их через форму комментария в самом низу страницы.

Возможность возврата НДФЛ через работодателя появилась у граждан относительно недавно – в 2016 году. До этого социальные вычеты (за лечение и обучение) могли быть получены только через ИФНС по окончании года.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, рекомендованный ФНС.

Примечание: отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления о подтверждении права на вычет, рекомендованный ФНС (форма по КНД 1112518) – скачать в формате PDF.

Образец заполнения заявления о подтверждении права на вычет в 2019 году

Образец заявления о подтверждении права на вычет, заполненного по форме, рекомендованной ФНС РФ – скачать в формате PDF.

1. как вписать в форму наименование овд выдавшего паспорт – если “г. Москвы” не помещается в квадратики; 2. Общая сумма налоговых вычетов – как узнать? У меня была операция в феврале 2018, сейчас июлю, работаю в данном месте с 2016 года, нужно какую-то справку запросить, за какой период?

Если в строку “Кем выдан” не помещается наименование органа, выдавшего паспорт, Вы вправе его максимально сократить. Ошибкой это не будет и отказать в приеме указанного документа по данной причине не могут.

Что касается общей суммы вычетов, мне будет проще подсказать Вам как заполнить страницу 002, если Вы укажите размер расходов за обучение и лечение, планируемых к возмещению.

С работы никакую справку запрашивать не нужно.

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов

Вычет на обучение детей, а также братьев (сестер) налогоплательщика он не зависит от общего размера социального вычета, но его размер все же ограничен суммой 50 000 рублей в год на каждого обучающегося. Причем эта сумма является общей на обоих родителей (опекунов, попечителей), а также всех братьев (сестер).

Оформить вычет через работодателя (в отличие от налоговой) можно до конца налогового периода (календарного года), в котором вы понесли расходы. Однако, чтобы сделать это, необходимо сначала подтвердить свое право на вычет в ФНС, подав в налоговую инспекцию по месту жительства перечисленные выше документы и заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов.

Как получить налоговый вычет по расходам на медицину

- копию договора страхования;

- заверенную копию лицензии страховой организации;

- паспорт, ИНН;

- заявление в бухгалтерию (Форма КНД 1112518) на предоставление социального налогового вычета;

- уведомление о подтверждении права налогоплательщика на получение социальных налоговых вычетов;

- документ подтверждающий родство плательщика (при необходимости).

Налоговый вычет — Ваше право на дополнительный доход

Подводя итоги, отметим, что в большинстве случаев, на наш взгляд, вычет будет проще получить через налоговый орган по окончанию года. Однако, в некоторых ситуациях (например, единоразовая оплата лечения в начале года) Вам, возможно, будет удобней получить вычет через работодателя. Исходя из своих обстоятельств, Вы вправе выбрать наиболее подходящий Вам способ оформления налогового вычета.

Получение налогового вычета на лечение через работодателя

При возврате налогоплательщику пожертвования, в связи с перечислением которого им был применен социальный налоговый вычет в соответствии с настоящим подпунктом, в том числе в случае расформирования целевого капитала некоммерческой организации, отмены пожертвования или в ином случае, если возврат имущества, переданного на формирование или пополнение целевого капитала некоммерческой организации, предусмотрен договором пожертвования и (или) Федеральным законом от 30 декабря 2006 года N 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций», налогоплательщик обязан включить в налоговую базу налогового периода, в котором имущество или его денежный эквивалент были фактически возвращены, сумму социального налогового вычета, предоставленного в связи с перечислением некоммерческой организации соответствующего пожертвования;

ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ ПО РАСХОДАМ НА УПЛАТУ ПРОЦЕНТОВ ПО ЦЕЛЕВОМУ ЗАЙМУ (КРЕДИТУ), НАПРАВЛЕННОМУ НА ПРИОБРЕТЕНИЕ ЖИЛЬЯ Кредитный договор с приложениями и дополнительными соглашениями к нему (в случае заключения) копия 1 Документы, подтверждающие уплату процентов по целевому займу (кредиту) (например, справка из банка, платежный документ или банковская выписка) копия 1 Заявление на возврат НДФЛ налоговый орган вправе запросить оригиналы 2 — представляется в случае, если в налоговой декларации исчислена сумма налога к возврату

ОБРАЗЕЦ ЗАЯВЛЕНИЯ о подтверждении права на получение имущественного налогового вычета

В шапке такого заявления обычно пишут название организации, где работает заявитель, и ФИО директора. Кроме того, указываются личные данные работника, претендующего на вычет, включая ИНН и адрес. В тексте заявления просят предоставить стандартный налоговый вычет, указывают ФИО ребенка и размер вычета. Обязательно нужно указать список документов, которые подтверждают возможность получать данный вид вычета. В конце заявления работник должен его подписать и поставить дату.

Если данный законопроект примут, то он позволит получить вычет в размере 18 тысяч рублей за каждый приобретенный и зарегистрированный кассовый аппарат. Кроме того, этим вычетом смогут воспользоваться только предприниматели, которые применяют патентную систему налогообложения или систему в виде ЕНВД. С помощью вычета указанные лица смогут уменьшить сумму налога, вносимого в бюджет.

Кто, когда и как может получить налоговый вычет за онлайн-кассу

Форма налоговой декларации 3-НДФЛ 2017, т.е. о доходах, полученных в 2017 году, была изменена и отличается от формы за 2016 год. Изменения внесены в форму декларации на основании Приказа Федеральной Налоговой Службы от 24 декабря 2014г. N ММВ-7-11/671@ (в редакции приказа ФНС России от 27.11.2015 № ММВ-7-11/544@, 10.10.2016 №ММВ-7-11/552@ и 25.10.2017 №ММВ-7-11/822@.). Скачать декларацию 3-НДФЛ 2017, а также узнать, чем отличается форма 3-НДФЛ 2017 года от 2016 можно по этой ссылке.

В том случае, если вычет вы получаете через работодателя, месяц уходит у налоговой на проверку документации и предоставления вам справки на вычет, а после подачи документов в бухгалтерию или руководству со следующей зарплаты уже производится выплата вычета за прошлый год.

Сколько ждать налоговый вычет после подачи документов

Известно, что продажа квартиры относится к налогооблагаемым доходам по ставке НДФЛ 13% и с учетом немалой стоимости недвижимости, сумма получается немаленькая. Но может ли гражданин рассчитывать на определенные налоговые послабления и хоть как-то снизить налоговую нагрузку? Да, если в том же году он купит себе новое жилье.

Как вернуть налог при продаже и покупке квартиры в одном году и когда возможен взаимозачет в одном налоговом периоде

Заявление на получение права на имущественный вычет предоставляется в налоговый орган в произвольной форме. На его основании ИФНС выдает уведомление, согласно которому работодатель не должен удерживать НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Заявление на получение уведомления от налогового органа о праве на имущественный вычет

Вычет на лечение и на приобретение лекарств и медицинских услуг предоставляется, если гражданин понес указанные расходы в отношении себя и своих близких родственников. В данном случае близкими родственниками считаются дети до 18 лет, родители и супруг. К данному виду вычетов относится также приобретение полиса ДМС для указанных категорий граждан.

Подача заявления о подтверждении права на социальный вычет

Каждый добросовестный плательщик налогов, являющийся гражданином Российской Федерации, в определенных случаях имеет право получить имущественный вычет у работодателя. Однако гражданам предоставляется право на возмещение уплаченного подоходного налога только в трех основных случаях заключения имущественных сделок:

Уведомление о подтверждении права на имущественный налоговый вычет

Статьей 218 НК РФ определен круг лиц, имеющих право на стандартные налоговые вычеты на детей, их размер и порядок получения и оформления данных вычетов. В пп. 4 п. 1 ст. 218 НК РФ налоговый вычет предоставляется родителям, супругу (супруге) родителя, усыновителям, опекунам, попечителям, приемным родителям, супругу (супруге) приемного родителя на основании их письменных заявлений и документов, подтверждающих право на данный налоговый вычет.

Образец №1. В части произведенных расходов, направленных на обучение в образовательных учреждениях

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Заявление

Прошу в соответствии со статьей 219 НК РФ предоставить социальный налоговый вычет за 200_ год в сумме __________ руб. ____ коп., в части произведенных расходов, направленных на обучение в образовательных учреждениях.

К заявлению прилагаю следующие документы*:

– копию договора с образовательным учреждением;

– копию лицензии образовательного учреждения;

– платежные документы (указываются реквизиты);

– копию свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены услуги по обучению за своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

– копии документов, подтверждающих факт опекунства или попечительства;

– справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Образец №2.В части произведенных расходов, направленных на благотворительные цели

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 219 НК РФ предоставить социальный налоговый вычет за 200_ год в сумме __________ руб.____ коп., в части произведенных расходов, направленных на благотворительные цели.

К заявлению прилагаю следующие документы*:

– копию договора (соглашения) об оказании благотворительной помощи;

– платежные документы (указываются реквизиты), подтверждающие перечисление денежных средств на благотворительные цели;

– справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V»

Образец №3.В части произведенных расходов, направленных на услуги по лечению и приобретению медикаментов

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 219 НК РФ предоставить социальный налоговый вычет за 200_ год в сумме __________ руб. _____ коп., в части произведенных расходов, направленных на услуги по лечению и приобретению медикаментов.

К заявлению прилагаю следующие документы*:

– копию договора с медицинским учреждением;

– копию лицензии медицинского учреждения на осуществление медицинской деятельности;

– справка об оплате медицинских услуг для предоставления в налоговые органы Российской Федерации;

– платежные документы (указываются реквизиты);

– рецептурные бланки с назначенными лекарственными средствами по форме № 107/у со штампом «Для налоговых органов Российский Федерации, ИНН налогоплательщика»;

– копию свидетельства о браке, если налогоплательщиком оплачены медицинские услуги и лечение за своего супруга;

– копию свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги и лечение за своего родителя (родителей), или иной документ, подтверждающий родство;

– копию свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены медицинские услуги и лечение за своего ребенка (детей) в возрасте до 18 лет;

– справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Образец №4. В части уплаченных страховых взносов по договору добровольного пенсионного страхования

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 219 НК РФ предоставить социальный налоговый вычет за 200_ год в сумме __________ руб. ____ коп., уплаченных страховых взносов по договору (договорам) добровольного пенсионного страхования, заключенному (заключенным) со страховой организацией.

К заявлению прилагаю следующие документы*:

– копию договора со страховой организацией;

– документы об уплате страховых взносов (указываются реквизиты);

– копию свидетельства о браке, если налогоплательщиком оплачены страховые взносы за своего супруга;

– копию свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены страховые взносы за своего ребенка (детей);

– справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Образец №5. В части уплаченных пенсионных взносов по договору, заключенному с негосударственным пенсионным фондом.

В Инспекцию ФНС России по

Документ, удостоверяющий личность :

Серия и номер документа___________

кем выдан ________________________

дата выдачи документа______________

проживающего (ей) по адресу :

Прошу в соответствии со статьей 219 НК РФ предоставить социальный налоговый вычет за 200_ год в сумме __________ руб. ____ коп., уплаченных пенсионных взносов по договору (договорам), заключенному (заключенным) с негосударственным пенсионным фондом.

К заявлению прилагаю следующие документы*:

– копию договора с негосударственным пенсионным фондом;

– документы об уплате пенсионных взносов (указываются реквизиты);

– копию свидетельства о браке, если налогоплательщиком оплачены пенсионные взносы за своего супруга;

– копию свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены пенсионные взносы за своего ребенка (детей);

– справку о доходах по форме 2-НДФЛ;

* В случае если указанный документ прилагается к заявлению, то в соответствующем квадрате проставляется знак « V »

Утверждена рекомендуемая форма заявления о подтверждении права на получение социальных налоговых вычетов

Федеральная налоговая служба обнародовала рекомендуемую форму заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов по расходам на обучение или лечение (письмо от 07.12.15 № ЗН-4-11/21381@).

Напомним, что в настоящее время социальные налоговые вычеты по расходам на обучение или лечение предоставляются только налоговой инспекцией при условии представления физлицом декларации по НДФЛ по окончании налогового периода (года) (подп. 2 и 3 п. 1, п. 2. ст. 219 НК РФ). Но с 2016 года за данными вычетами можно будет обратиться к своему работодателю до окончания налогового периода. Соответствующие изменения внесены в статью 219 Налогового кодекса Федеральным законом от 06.04.15 № 85-ФЗ (см. «Социальные вычеты по НДФЛ на лечение и обучение можно будет получать у работодателей»).

Чтобы получить социальный вычет по месту работы, необходимо предъявить уведомление из налоговой инспекции, подтверждающее право вычет. Для получения этого уведомления работник должен представить в инспекцию по месту жительства письменное заявление и документы, подтверждающие право на вычет. В течение 30 календарных дней с момента подачи документов инспекция должна выдать налогоплательщику уведомление о подтверждении права на вычет.

Рекомендуемая форма заявления о выдаче уведомления приведена в комментируемом письме ФНС России. А форма самого уведомления утверждена приказом ФНС России от 27.10.15 № ММВ-7-11/473@ (см. «В Минюсте зарегистрирована форма уведомления о подтверждении права на социальный вычет по НДФЛ»).

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов

Министерство финансов Российской Федерации

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 16 января 2017 года N БС-4-11/500

О направлении рекомендуемых форм

В связи с вступлением в силу Федерального закона от 30.11.2016 N 403-ФЗ “О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации” социальный налоговый вычет в сумме страховых взносов по договору (договорам) добровольного страхования жизни, предусмотренный подпунктом 4 пункта 1 статьи 219 Налогового кодекса Российской Федерации, может быть предоставлен налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на получение социальных налоговых вычетов налоговым органом.

В этой связи ФНС России направляет для использования в работе рекомендуемые формы Заявления (приложение N 1) и Уведомления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подпунктами 2, 3 и 4 (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) пункта 1 статьи 219 Налогового кодекса Российской Федерации (приложение N 2).

Доведите указанное письмо до нижестоящих налоговых органов.

Действительный государственный советник

Российской Федерации 2 класса

С.Л.Бондарчук

Граждане Российской Федерации, являющиеся налоговыми резидентами, имеют право на предоставление налогового вычета не только при обращении в налоговые органы, но и при обращении к работодателю. Данная статья позволит разобраться в механизме получения налогового вычета и поможет составить заявление на вычет у налогового агента.

Согласно ст. 24 НК РФ Налоговыми агентами признаются лица, на которых возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

В нашем случае здесь подразумеваются как физические, так и юридические лица, выступающие в роли работодателя, обязанные производить:

- исчисление;

- удержание;

- перечисление налога на доходы физических лиц.

Обязанностью налоговых агентов является (п.3 ст. 24 НК РФ):

- правильное и своевременное исчисление, удержание из денежных средств, выплачиваемых налогоплательщикам, и перечисление налогов в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства;

- письменное сообщение в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

- ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику;

- представление в налоговый орган по месту своего учета документов, необходимых для осуществления контроля за правильностью исчисления, удержания и перечисления налогов;

- в течение четырех лет обеспечение сохранности документов, необходимых для исчисления, удержания и перечисления налогов.

Каким образом может осуществляться налоговый вычет у налогового агента?

В соответствии с п.8 ст.220 НК РФ имущественные налоговые вычеты могут быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным заявлением к работодателю при условии подтверждения права налогоплательщика на имущественные налоговые вычеты налоговым органом.

В случае, если налогоплательщик работает у нескольких работодателей – он имеет право на получение налогового вычета у одного или нескольких работодателей (п.8 ст.220 НК РФ).

Налоговый вычет у работодателя предоставляется путём неудержания НДФЛ с доходов работника.

Машинист Паровозов П.П. в 2016 году имел доход 30000 рублей в месяц, из них 3900 рублей удерживались в качестве НДФЛ. Таким образом, на руки он получал 30000-3900=26100 рублей.

В 2017 году Паровозов П.П. приобрёл квартиру стоимостью 1 800 000 рублей в индивидуальную собственность. Размер налогового вычета составил 234 000 рублей. При обращении к работодателю за предоставлением налогового вычета доход Паровозова П.П. составил 30000 рублей в месяц. Удержание НДФЛ после предоставления документов не производилось.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.