Сегодня рассмотрим тему: "заявление на возврат суммы излишне уплаченного ндфл образец 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 С 2019 года заявление на возврат налога оформляется по новой форме

- 2 Заявление о возврате суммы излишне уплаченного налога образец 2019

- 3 Заявление о возврате НДФЛ физлицом: скачайте образец заполнения

- 4 Заявления о зачете и возврате суммы излишне уплаченного налога. Новые формы с 2019 г.

- 5 Заявление на возврат суммы излишне уплаченного НДФЛ: образец 2018 года

- 6 Заявления о зачете и возврате суммы излишне уплаченного налога. Новые формы с 2019 г.

Заявление на возврат НДФЛ является обязательным документом, необходимым для получения вычета за лечение через налоговый орган по окончании года.

Если вы планируете получать данную льготу по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Примечание: ознакомиться с заявлением на возврат НДФЛ при покупке квартиры можно здесь, с заявлением на возврат НДФЛ при заявлении вычета за обучение – здесь.

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1150058) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа.

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ должно быть равно количеству разделов 1 декларации 3-НДФЛ.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2019 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

| Видео (кликните для воспроизведения). |

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

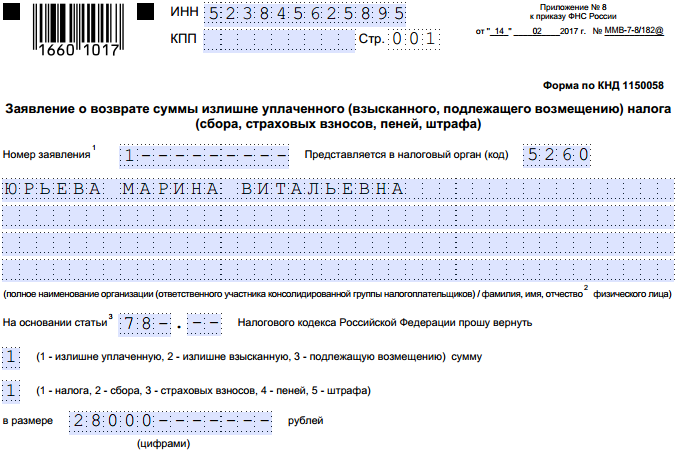

Образец заполнения заявления на возврат НДФЛ в 2019 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета за лечение.

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

Здравствуйте! Подскажите, пожалуйста, заявление на получение вычета обязательно сдавать вместе со всеми документами? Если я направила в инспекцию документы на вычет без этого заявления мне могут отказать в вычете? Заранее спасибо!

Заявление на возврат НДФЛ Вы можете подать как одновременно с общим пакетом документов, так и после завершения камеральной проверки.

Если Вы сдадите заявление вместе с основным пакетом, то деньги Вам будут перечислены в течение 4 месяцев (3 месяца идет проверка и месяц отводится на перечисление средств).

Если заявление будет сдано после проверки, то деньги должны будут перечислить на Ваш счет в течение месяца с даты поступления заявления в налоговый орган.

Отказать в приеме документов на проверку в виду отсутствия указанного документа налоговый орган не вправе.

что такое код ОКТМО и Код бюджетной классификации на 1м листе, откуда это берется?

ОКТМО — это Общероссийский классификатор территорий муниципальных образований ОК — 033-2013.

Код ОКТМО указывает, к какому муниципальному образованию (городу, району, поселку и т.д.) относится заявитель вычета. ОКТМО для физических лиц определяется по адресу их постоянной прописки.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату налога, перечислению в бюджет и т.д.) соответствует определенный код КБК.

КБК для возврата НДФЛ из бюджета (для любого вида вычета) в 2018 году – 182 1 01 02010 01 1000 110

КБК на уплату НДФЛ в бюджет (в случае продажи имущества) в 2018 году – 182 1 01 02030 01 1000 110

Здравствуйте, мне при заполнении заявления на возврат налоговый инспектор указал, что в графе “Код по ОКТМО” необходимо указывать ОКТМО организации-работодателя, а не мой личный, а так как у меня было несколько мест получения дохода, то пришлось составлять несколько заявлений на возврат для каждого ОКТМО.

Андрей, спасибо за уточнения, они будут внесены в статью

| Видео (кликните для воспроизведения). |

Здравствуйте!Не могу понять,что писать в данной графе,именно “наименование налога” ,если я оформляю налоговый вычет на приобретение жилья.

Наименование налога (сбора):*

Введите КБК, либо начните вводить наименование налога, а затем выберите нужный из предлагаемого списка

Здравствуйте, Ольга! Подскажите, пожалуйста, в каком сервисе Вы заполняете заявление? Насколько я знаю, при заполнении заявления на сайте ФНС КБК и наименование налога указываются автоматически:

18210102010011000110 – Налог на доходы физических лиц с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса Российской Федерации (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

скажите пожалуйста мне отказали по заявлению и сказали написать заново ноя не пойму на каких основаниях т.к декларация была подана 13 февраля и они даже не оповестили о своих действиях?

Уточните, пожалуйста, Вам отказали в принятии заявления на возврат НДФЛ или в принятии налоговой декларации по форме 3-НДФЛ? Если заявления, то скорее всего камеральная налоговая проверка декларации была проведена и вычет Вам подтвердили, но в самом заявлении содержится ошибка. Проверьте правильно ли указан КБК и ОКАТО, банковские реквизиты и т.д.

Добрый день. Подскажите, пожалуйста. Забыла в декларации указать один из вычетов. И заявление уже отправила в личном кабинете. Если я хочу добавить еще один вычет, нужно заполнить заново декларацию, указав номер корректировки? А с заявлением что делать? Заново отправить на всю сумму, а первое они просто недействительным считать будут? Или нужно как-то как доп.заявление на разницу между суммами? Проверка декларации только началась.

Я звонила в налоговую, там сказали писать на полную сумму а не на разницу (если еще не получали).

Здравствуйте, Анастасия! В данном случае Вам необходимо будет подать уточненную налоговую декларацию по НДФЛ с номером корректировки “1”. Заполняйте ее на полную сумму, а не на разницу.

После того, как Вы сдадите уточненную декларацию камеральная проверка первичной (той, что Вы сдали первый раз) декларации прекратится и начнется проверка новой уточненной декларации.

Добрый день.

Почему в графе № счета налогоплательщика указан кор.счет банка, а не р/с заявителя?

Здравствуйте, Жанна! Благодарим за внимательность. Информация обновлена!

Здравствуйте! Помогите, пожалуйста. Не могу понять, как заполнить поле “Вид счета (код)”. На выписке из банка значится: “Номер лицевого счета: №.12345… Счет: Сберегательный счет”. Такого кода нет в примечаниях к заявлению. И второй вопрос: если я не заполняю 3-ю страницу вообще, мне надо её распечатывать и всё равно подкреплять к заявлению или нет? Заранее огромное спасибо.

Для возврата НДФЛ на сберегательный счет Вам необходимо указать код “07” (счет по вкладам (депозитам)). Но указание данного счета возможно только в том случае, если договором по вкладу предусмотрено пополнение счета третьими лицами. Также, этот счет должен быть открыт именно на то лицо, что указано в заявлении на возврат.

Не приложила заявление на возврат к пакету документов в личном кабинете. Как быть дальше?

Заявление на возврат НДФЛ можно представить в ИФНС лично, как во время камеральной проверки (в течение 3-х месяцев с даты сдачи документов через ЛКН), так и после нее.

Что касается направления заявления через личный кабинет, то после того, как проверка завершится, в Личном кабинете появится возможность сформировать заявление на возврат и направить его в адрес ИФНС удаленно.

В течение какого времени будет перечислен возврат, если направить заявление в Личном кабинете после завершения проверки?

По законодательству в течение 1 месяца после окончания камеральной проверки. Максимально 4 месяца с момента сдачи декларации. Бывает возвращают и в течение 2 недель после сдачи отчета.

Не найду где сформировать заявление, камерлка прошла успешно. Просмотрела все. Как отправить заявление удаленно. Где оно заполняется, в какой закладке?

Жизненные ситуации – Распорядиться переплатой . Если указан ноль, то все равно нажмите подтвердить и информация обновится.

Добрый день! Как правильно вписать вписать в заявление “вернуть за … год” если я возвращаю одной суммой за три года? за один год сумма вся не накопилась. В одном заявлении указать три года или три разных заявления?

При заявлении вычета за три года составляются три отдельные декларации и подготавливается три пакета документов, включающих в себя, в том числе, заявления на возврат НДФЛ. На каждый год составляется отдельное заявление. Связано это с тем, что камеральная проверка проводится отдельно по каждой декларации.

Здравствуйте. Как лучше написать заявление на социальный и имущественный вычет : соазу о двух вычетах и общей сумме или два разных заявления со своими суммами

В одном заявлении на одну декларацию вся сумма целиком. Не важно какой это вычет. Вы возвращаете один налог – НДФЛ.

Подскажите. Необходимо ли заполнять 3 лист с паспортными данными физическому лицу при возврате НДФЛ (имущественный вычет)? Непонятно для каких целей этот лист дублирует паспортные данные заявителя.

С 2019 года заявление на возврат налога оформляется по новой форме

С 09.01.2019 налогоплательщику следует применять новые бланки заявления о возврате и заявления о зачете переплаты по налогам, сборам, страховым взносам, пеням и штрафам (см. приказ ФНС от 30.11.2018 № ММВ-7-8/670@).

В обоих бланках поменялся штрихкод. А на первой странице теперь указывается статус плательщика:

- 1 — налогоплательщик;

- 2 — плательщик сбора;

- 3 — плательщик страховых взносов;

- 4 — налоговый агент.

Помимо этого, в заявлении на возврат обязательно указывать код вида счета. Например, 01 — это расчетный счет. Также числовые коды используются для указания получателя:

- 1 — организация (ответственный участник консолидированной группы налогоплательщиков);

- 2 — физлицо;

- 3 — орган, осуществляющий открытие и ведение лицевых счетов.

При составлении заявления на зачет указывается код вида излишне перечисленной суммы:

- 1 — налог;

- 2 — сбор;

- 3 — страховые взносы;

- 4 — пени;

- 5 — штраф.

Кроме того, в заявление о зачете добавлен лист «Сведения о налоговом органе, принимающем на учет поступления». В нем, в частности, приводятся следующие данные:

- какой вид задолженности покрыть за счет переплаты;

- какую сумму переплаты принять к зачету.

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для канала Дзен .

Заявление о возврате суммы излишне уплаченного налога образец 2019

Закон обязывает граждан производить отчисления в бюджет. Необходимо вносить установленную сумму в положенный срок. На практике человек может столкнуться с излишним внесением денежных средств. Подобное может произойти по ошибке. Закон позволяет получить средства обратно. Для этого необходимо написать заявление о возврате суммы излишне уплаченного налога 2019 года и подать его в уполномоченные органы. О том, как получить сведения о переплате, о ситуациях, при наступлении которых возможен возврат, а также об особенностях заполнения заявки поговорим далее.

Как получить информацию о сумме переплаты по налогу

Обнаружить присутствие переплаты по налогу может как сам налогоплательщик, так и налоговые органы. Если факт излишнего внесения средств обнаружили представители ФНС, они обязаны сообщить об этом хозяйствующему субъекту.

Для этого могут быть использованы следующие средства связи:

- телефонный звонок;

- отправка бумажного письма;

- отправка уведомления на электронную почту;

- иные способы доставки данных до получателя.

Если сведения о сумме переплаты поступили по телефону, необходимо зафиксировать сведения с говорящим, время и дату звонка, а также имущественный или иной налог, по которому произошла излишняя уплата положенной суммы. Для прояснения ситуации инспектор имеет право попросить дополнительные бумаги.

Иногда представитель ФМС игнорирует обязанность по уведомлению граждан из-за нежелания производить возврат средств из бюджета. Налогоплательщик может выяснить присутствие переплаты по налогу и самостоятельно. Но для этого нужно воспользоваться личным кабинетом, расположенным на сайте ФНС. В наличии нужно иметь квалифицированную подпись компании или предпринимателя. Когда налогоплательщик зайдёт в личный кабинет, сервис сразу же уведомит о присутствии переплаты по налогу.

Бланк заявления о возврате переплаты по налогам может потребоваться только в случае, если с присутствием суммы излишне внесенных денежных средств согласны инспекторы, и компания знает о переплате. В иной ситуации заявку не примут.

Если факт присутствия переплаты обнаружит инспектор, он обязан в течение 10 дней уведомить об этом организацию. В этом случае налогоплательщику направляется письмо из налоговой службы с сообщением о возврате переплаты по налогу. Если фирма самостоятельно заявляет о присутствии излишне внесённых средств, она должна быть готова предоставить подтверждающие документы.

Принимая решение о возврате переплаты по налогу, представитель ИФНС учтет и срок обращения. Выплата предоставляется только в том случае, если установленный период ещё не истёк. Если в возникновении переплаты по налогу виноват сам налогоплательщик, потребуется оформить заявление. Действие необходимо осуществить в течение 3 лет с даты внесения суммы. Если подобное произошло по вине налоговых органов, срок обращения за возвратом налога составляет 1 месяц. Период начинает исчисляться с момента, когда налогоплательщику стало известно присутствие переплаты.

Когда средства, переплаченные по налогу, могут быть только зачтены

Перед тем, как скачать образец заявления на возврат излишне уплаченного налога, нужно понимать, что сумма не всегда предоставляется наличными.

В некоторых ситуациях не могут зачесть в качестве оплаты налогов. Подобное возможно, если выяснится наличие задолженности по другим платежам в бюджет. В этой ситуации инспектор производят зачет в безакцептном порядке и просто уведомляет компанию об этом.

Возможна ситуация, когда размер задолженности по налогу меньше, чем переплата. В этом случае зачет будет произведен в части недоимки. Разница может быть возвращена компанией или направлена в счёт дальнейших платежей.

Способы подачи заявления на возврат переплаты по налогу

Сегодня существует несколько способов, позволяющих подать заявление на возврат переплаты по налогу. Так, налогоплательщик может выполнить процедуру самостоятельно или предоставить документ через представителя. В последней ситуации потребуется оформление доверенности. Процесс можно осуществить через личный кабинет налогоплательщика. Однако способ требует прохождения предварительной процедуры регистрации на официальном сайте ФНС и получения цифровой электронной подписи. Ещё одним способом выступает отправка документов ценным письмом с описью вложения по почте.

Скачать образец заявления о возврате налога нового образца 2019 года:

Оформление заявления на возврат переплаты по налогу

С 31.03.17 для заполнения заявления на возврат налога в обязательном порядке необходимо использовать особый бланк. Он состоит из нескольких листов. Чтобы излишне уплаченные средства вернули, документ нужно заполнить правильно.

В первую очередь необходимо внести данные в титульный лист. В верхней части бланка указывается ИНН и КПП. Если заявку на возврат налога направляет организация, последние 2 клетки в поле ИНН предстоит вычеркнуть. Если документ направляется от имени предпринимателя, прочерк ставится в поле КПП.

Рядом предстоит указать номер листа. Для титульного это значение 001. В поле номера заявления предстоит указать количество раз, которые гражданин или организация обращались для возврата налога в течение года. Пункт нужно заполнить с первой клетки. Во всех остальных ставится прочерк. Рядом располагается поле, в которое предстоит внести код налогового органа, на адрес которого направляется бланк.

Затем присутствует большое поле, в котором предстоит написать название компании или и.о. предпринимателя. Затем заявитель должен указать главу налогового кодекса РФ, в соответствии с которой производится возврат.

Это может быть:

- 78, если подаётся заявление на возврат налога, которых гражданин переплатил самостоятельно;

- 79, если налог был взыскан в повышенном размере налоговым органом;

- 40, если заявитель хочет вернуть госпошлину.

Во всех пустых клетках необходимо поставить прочерк.

Затем предстоит указать, какая сумма запрашивается к возврату. Процесс также осуществляется при помощи кода.

Гражданину предстоит указать следующую цифру:

- 1, если произошла переплата;

- 2, если денежные средства были излишне взысканы госорганом;

- 3, если сумма налога подлежит возмещению.

Последнее правило действует в отношении НДС. В следующем поле указывается код платежа, запрашиваемый на возврат. Расшифровка приводится рядом с полем. Необходимо проставить цифры от 1 до 5. Затем указывается непосредственно сумма к возврату. Заполнение должно осуществляться с левой клетки. Далее фиксируется налоговый период, в течение которого образовалась переплата. В состав входят 3 блока.

Их нужно заполнить следующим образом:

- В первых 2 клетках указывается период. Запись вносится при помощи сокращений. МС означает месяц, КВ – квартал, ПЛ – полугодие, ГД – год.

- Во вторых клетках уточняется период. Так, если указывается месяц, нужно поставить цифру от 01 до 12. Если указывается квартал, выносится цифра от 01 до 04. Если требуется проставить полугодие, указываются 01 или 02. Если в качестве периода возврата фигурирует год, в обеих клетках проставляются нули.

Последний блок из 4 клеток предназначен для указания года. В графе, расположенной рядом, нужно зафиксировать код ОКТМО. В поле ниже нужно прописать КБК платежа, по которому произошла переплата. Затем указывается количество листов, содержащихся в заявлении. Дополнительно предстоит отразить информацию о том, на скольких листах располагаются приложения к заявлению.

Нижняя часть бланка разделена на два столбца. При этом вносить информацию нужно только в левой. В обязательном порядке нужно проставить код. Предстоит указать, кто сдает документ. Необходимо прописать полное ФИО лица, номер телефона для оперативной связи и дату заполнения бумаги. Если документ предоставляет представитель, нужно указать реквизиты доверенности. Копия документа в обязательном порядке прикладывается к заявлению. В соответствующем поле прописывается количество прилагаемых документов.

Второй лист предназначен для указания банковских реквизитов. Шапка документа заполняется точно также, как и предыдущая. Однако в пункте номер листа проставляется 002.

Сам лист представляет собой графу, в которую вносятся банковские реквизиты. В документе предстоит указать название банка, тип счета, номер корсчета, информация о расчетном счете, а также полное название получателя платежа. Информация в графах, расположенных в нижней части документа, вносится только в том случае, если его заполнением занимается физическое лицо.

Чтобы уведомить налоговый орган о желании получить сумму обратно, нужно написать заявление по форме. Документы рассматриваются в течение 10 дней. Затем заявителю в письменном виде сообщается принятое решение. В соответствии с нормами налогового кодекса РФ, представители ФНС обязаны перевести средства в течение одного месяца с момента поступления заявления.

Если установленный законом срок завершился, а возврат так и не был произведен, нужно написать жалобу. Обращаться предстоит в вышестоящую инстанцию. Жалобы направляются в письменном виде. Апологию необходимо отправить заказным письмом с уведомлением о получении. На подобный запрос представители налоговой службы также обязаны ответить в письменном виде.

Если даже направление жалобы не возымело никакого эффекта, необходимо подготовить пакет документации и обратиться в суд. Будет проведено разбирательство, в процессе которого примут соответствующие решения.

Масленников Иван Иванович

С отличием закончил Государственную Юридическую Академию (ВСШ) по специальности правоведение. Большой опыт решения правовых вопросов широкого спектра.

Заявление о возврате НДФЛ физлицом: скачайте образец заполнения

Форма заявления о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа) в 2017 году поменялась. Она приведена в приложении 8 к приказу ФНС России от 14 февраля 2017 г. № ММВ-7-8/182@. Форма применяется с 31 марта 2017 года и она рекомендованная, а не обязательная.

Заявление на трех листах.

Мы уже заполняли форму для ООО «Алмаз» из города Буя Костромской области.

Теперь приводим образец заполнения формы для физлица. Буевый Аполлон Александрович захотел получить социальный вычет по НДФЛ. Проходил лечение, поправлял нервы на водах.

У него нет ИНН, поэтому он заполняет и третий лист заявления. Третий лист как раз и предназначен для физлиц, у которых нет ИНН: такие еще, оказывается, остались.

Скачать образец заполнения заявления о возврате НДФЛ физлицом в формате Excel можно тут. Пустой бланк заявления о возврате налогов и взносов скачивайте тут.

Образец. Заявление о возврате НДФЛ физлицом-2017

Заявления о зачете и возврате суммы излишне уплаченного налога. Новые формы с 2019 г.

Налогоплательщик имеет право вернуть излишне уплаченный или излишне взысканный налог (а также сбор, взнос, пеню или штраф). Об этом сказано в статье 78 НК РФ.

Для того чтобы вернуть сумму излишне уплаченного налога необходимо отправить в налоговый орган заявление о возврате. С 09 января 2019 года применяется новая форма заявления о возврате налога (скачать бланк).

Для того чтобы зачесть сумму излишне уплаченного налога необходимо отправить в налоговый орган заявление о зачете. С 09 января 2019 года применяется новая форма заявления о зачете налога (скачать бланк).

С заявлением о возврате или о зачете излишне уплаченного налога можно обратиться не позднее трех лет с момента уплаты налога. Если срок будет пропущен и налогоплательщик не представит заявление о зачете или возврате излишне перечисленного (взысканного) налога, то возможность вернуть (зачесть) денежные средства в обычном порядке будет утеряна. Зачесть сумму излишне перечисленного налога можно также в счет будущих платежей по этому налогу.

Налоговый орган должен принять решение о зачете (возврате) суммы налога не позднее 10 дней со дня получения заявления от налогоплательщика или с момента подписания акта совместной сверки с налогоплательщиком.

Налоговый орган в течение 5 дней сообщает налогоплательщику о принятом решении о зачете (возврате) налога или об отказе в зачете (возврате) налога.

В течение одного месяца с момента подачи налогоплательщиком заявления на возврат излишне уплаченной суммы налога налоговый орган обязан вернуть эту сумму.

В случае если возврат суммы излишне уплаченного налога будет осуществлен позже одного месяца, то налоговый орган начисляет проценты налогоплательщику за каждый календарный день нарушения срока возврата.

Бухгалтерские услуги для ООО, ИП и физических лиц от практикующего бухгалтера. Звоните по тел.: (495) 661-35-70!

Заявление на возврат суммы излишне уплаченного НДФЛ: образец 2018 года

Когда в 2018 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2018 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Осуществить в 2018 году возврат сумму излишне уплаченного НДФЛ, конечно же, можно. Однако нужно обращать внимание на то, по какой причине у организации или индивидуального предпринимателя образовалась переплата по подоходному налогу и что с этой переплатой хочется сделать. Поясним на примерах:

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2018 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2018 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2018 году. В данном примере организация желает вернуть на расчетный счет переплаченный НДФЛ за апрель 2017 года. Приведенный образец вы можете скачать в качестве реального примера в формате Excel.

В 2018 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Заявления о зачете и возврате суммы излишне уплаченного налога. Новые формы с 2019 г.

Налогоплательщик имеет право вернуть излишне уплаченный или излишне взысканный налог (а также сбор, взнос, пеню или штраф). Об этом сказано в статье 78 НК РФ.

Для того чтобы вернуть сумму излишне уплаченного налога необходимо отправить в налоговый орган заявление о возврате. С 09 января 2019 года применяется новая форма заявления о возврате налога (скачать бланк).

Для того чтобы зачесть сумму излишне уплаченного налога необходимо отправить в налоговый орган заявление о зачете. С 09 января 2019 года применяется новая форма заявления о зачете налога (скачать бланк).

С заявлением о возврате или о зачете излишне уплаченного налога можно обратиться не позднее трех лет с момента уплаты налога. Если срок будет пропущен и налогоплательщик не представит заявление о зачете или возврате излишне перечисленного (взысканного) налога, то возможность вернуть (зачесть) денежные средства в обычном порядке будет утеряна. Зачесть сумму излишне перечисленного налога можно также в счет будущих платежей по этому налогу.

Налоговый орган должен принять решение о зачете (возврате) суммы налога не позднее 10 дней со дня получения заявления от налогоплательщика или с момента подписания акта совместной сверки с налогоплательщиком.

Налоговый орган в течение 5 дней сообщает налогоплательщику о принятом решении о зачете (возврате) налога или об отказе в зачете (возврате) налога.

В течение одного месяца с момента подачи налогоплательщиком заявления на возврат излишне уплаченной суммы налога налоговый орган обязан вернуть эту сумму.

В случае если возврат суммы излишне уплаченного налога будет осуществлен позже одного месяца, то налоговый орган начисляет проценты налогоплательщику за каждый календарный день нарушения срока возврата.

Бухгалтерские услуги для ООО, ИП и физических лиц от практикующего бухгалтера. Звоните по тел.: (495) 661-35-70!

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.