Сегодня рассмотрим тему: "заполняем рсв-1 за 4 квартал 2019 - 2020 год примеры и образцы" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Новый единый расчет по страховым взносам 2019 года, пример заполнения которого приводим в статье, состоит из титульника и трех разделов, которые, в свою очередь, содержат 11 приложений. Подробно об этом мы писали в статье «Единый расчет по страховым взносам». Теперь рассмотрим пошаговое заполнение формы РСВ-1 на примере.

Если не предоставить расчет страховых взносов в 2019 году, пример заполнения которого мы рассмотрим далее в статье, или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 4 квартал — до 30.01.2019), начислят штраф в размере 1000 рублей или 5 % от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в бланке, считается, что отчет не предоставлен. Исправления нужно внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой отчета признается день, когда первый раз отправлен единый расчет по страховым взносам 2019, форма РСВ-1 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Произведем расчет страховых взносов в 2019 году, пример: ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО; для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

Обобщенная информация о первых 9 месяцах 2019 г.

Начисления заработной платы составили 759 300,00 рублей:

- ПФ РФ: 759 300,00 × 22 % = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1 % = 38 724,30 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,70 руб.

За отчетные 3 месяца 2019 года начисления заработной платы составили:

- октябрь — 253 000,00 руб.;

- ноябрь — 253 000,00 руб.;

- декабрь — 253 000 руб.

Рассчитываем страховые помесячно.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 рублей.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 рублей.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 рублей.

Итоговые данные для внесения в отчетную форму:

- Начисленная зарплата 4 квартала — 759 000,00 рублей, отчислений: в Пенсионный — 166 980,00 руб., ОМС — 38 709,00 руб., ФСС — 22 011,00 руб.

- За весь 2019 год: начисления — 1 518 300,00 рублей, ПФР — 334 026,00 руб., ОМС — 77 433,30 руб., ФСС — 44 030,70 руб.

Подробный порядок заполнения расчета по страховым взносам 2019 года изложен в приказе ФНС № ММВ-7-11/551. С учетом положений приказа приведем пример заполнения формы РСВ-1 за 4 квартал 2019.

| Видео (кликните для воспроизведения). |

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки. Указываем код ИФНС и код местонахождения.

Количество страниц оставляем незаполненным, вернемся к нему после заполнения разделов.

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Приведем пример заполнения сведений в едином отчете по данным руководителя.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, дату рождения, пол и гражданство. Для граждан России устанавливаем значение «643» (строка 120), код страны установлен Постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (стр. 140) выбираем в соответствии с приложением № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@. Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица: 1 — застрахован, 2 — нет. В нашем примере «1».

Заполняем часть 2.1 третьего раздела единого страхового расчета: поле «месяц» устанавливаем «10» — октябрь, «11» — ноябрь и «12» — декабрь. Прописываем код категории застрахованного лица. В соответствии с Приложением № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/551@, «наемный работник» — значение «НР».

Шаг 4. Заполняем сумму выплат и иных вознаграждений

Зарплата директора составила 60 000,00 рублей в месяц. Итого за 4-й квартал — 180 000,00 рублей. Пенсионные страховые отчисления (60 000,00 × 22 %) составили 13 200,00 рублей за каждый месяц. Указываем эти суммы в соответствующих строках единого расчета по страховым взносам.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства РФ от 15.11.2017 № 1378. Для ОПС в 2019 г. — 1 021 000,00 рублей на одного работника.

Третий раздел единого страхового расчета (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику должен соответствовать суммам 1-го и 2-го разделов. Если имеются расхождения, налоговики не примут отчет! Также отчет считается не сданным, если обнаружены ошибки в персональных данных работников.

| Видео (кликните для воспроизведения). |

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета

В подразделе 1.1 в первую очередь указываем код тарифа плательщика: «01» — для ОСНО, «02» — для УСН, «03» — для ЕВНД.

Затем указываем суммарные значения раздела 3.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 22 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и 040.

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 050 — разница между 030 и 040;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

Шаг 7. Заполняем приложение № 2 раздела 1. Указываем данные для расчета отчислений ВНиМ

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/2748@. «01» указывается, если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2019 году он равен 815 000,00 рублей (Постановление Правительства РФ от 15.11.2017 № 1378);

- 050 — база для расчета отчислений;

- 051–054 — суммы начислений (по специальным условиям), если таковые имеются.

Шаг 8. Заканчиваем заполнять приложение № 2 раздела 1 единого расчета

Поля предназначены для сумм:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 – (070 – 080)).

Указываем «1» — при уплате платежей в бюджет; «2» — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1. В нашем случае данные отсутствуют.

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

КБК в едином отчете по взносам отражаем в соответствии с Приказом Минфина от 01.07.2013 № 65н и Письмом ФНС от 30.12.2016 № ПА-4-1/25563.

Шаг 11. Указываем количество страниц заполненных листов единого отчета и проставляем в титульном листе

Единый расчет подготовлен, теперь подписываем у руководителя и отправляем в ИФНС.

На официальном сайте ФНС опубликован проект приказа, согласно которому планируется изменить форму Расчета по страховым взносам в 2019 году. Как заполнить новую форму РСВ, с какого периода она действует и кто будет подавать новый отчет – разберем в статье.

В июле 2018 года на Едином портале был опубликован проект приказа, в соответствие с которым ФНС предлагает внести изменения в действующую форму Расчета по страховым взносам КНД 1151111.

Согласно проекту приказа, в форму РСВ планируется внести следующие изменения:

Добавлен раздел «Тип плательщика»

Согласно проекту приказа, новый бланк РСВ дополнен графой «Тип плательщика», в которой организация/ИП отражает:

- признак «1» если в течение отчетного периода налогоплательщик выплачивал сумму в пользу физлиц;

- признак «2» – если выплаты в пользу физлиц не осуществлялись.

В 2019 году ФНС предлагает дополнить подразделы 1.1 и 1.2 дополнительными полями, в которых будут отражаться суммы налоговых вычетов (поле «Сумма расходов, принимаемая к вычету в соответствие с п.8 ст. 421 НК РФ»).

Удалены строки из приложения 2.2

Строки подраздела 2.2, предусмотренные для заполнения организациями/ИП по льготным видам деятельности (аптеки, предприниматели на патенте), планируется удалить. Также ФНС предлагает исключить из РСВ строки подраздела 2.2, в которых отражаются суммы расчетов с иностранными работниками, которые не являются гражданами ЕАЭС. В то же время новая форма РСВ будет дополнена строкой 055, в которой и будут отражены суммы выплаты иностранцам-негражданам ЕАЭС.

Бланк новой формы РСВ, который ФНС планирует ввести с 2019 года, можно скачать здесь ⇒ РСВ новая форма 2019 года (проект).

Подчеркнем, что по состоянию на декабрь 2018 года приказ о применении новой формы РСВ в 2019 году не подписан.

Согласно информации, размещенной на Едином портале, проект приказа находится на стадии публичного обсуждения. До официального принятия документа, приказ должен пройти процедуру заключения ОРВ, после чего он направляется в Минюст для дальнейшего рассмотрения.

Приказ о применении новой формы РСВ считается принятым после согласования Минюстом, внесения необходимых правок, утверждения окончательного текста приказа и его размещения на Едином портале.

Проект приказа, в соответствие с которым ФНС предлагает изменить форму РСВ, по состоянию на декабрь 2018 года не подписан. Так как с момента регистрации в июле 2018 года документ более 5-ти месяцев находится на стадии публичных обсуждений и правок, вероятность того, что его примут и подпишут до конца 2018 года, практически нулевая.

Это значит, что налогоплательщики могут в обычном режиме готовить к подаче РСВ по старой форме.

Действующий бланк можно скачать здесь ⇒ .

Напомним, что в январе 2019 года налогоплательщики подают форму РСВ, в которой отражают данные по итогу 2018 года. Вне зависимости от того, будет ли принят проект приказа о новой форме РСВ или нет, расчет по страховым взносам за 2018 год необходимо подавать по старой (ныне действующей) форме. Новая форма (в случае ее принятия) будет применяться с отчетного периода 1 квартала 2019 года.

Срок подачи РСВ за 2018 год (накопительным итогом) – до 30 января 2019 года.

РСВ за 2018 год заполняется на старом бланке в соответствие с правилами, утвержденными приказом ФНС №ММВ-7-11/551 от 10.10.2016 года.

Бланк документа состоит из титульного листа, 3-х разделов и специальных приложений с расшифровкой расчетов по каждому разделу.

Общие рекомендации о заполнении отчета – ниже:

В разделе налогоплательщик указывает:

- суммы взносов, начисленные на обязательное пенсионное, медицинское, социальное страхование;

- взносы, начисленные в связи с временной нетрудоспособностью и материнством.

Суммы взносов отражаются отдельно за каждый месяц отчетного периода. Расчеты сумм взносов на ОПС, ОМС, ОСС, а также в связи с временной нетрудоспособностью и материнством, отражаются в виде отдельных подразделов.

Раздел заполняется КФХ в части взносов, начисленных на ОПС и ОМС. В приложениях к разделу налогоплательщик отражает расчет взносов за главу КФХ.

В разделе отражается следующая информация:

- номер корректировки;

- расчетный период;

- календарный год;

- номер, дата;

- данные о физлице-получателе дохода (ФИО, ИНН, СНИЛС, дата рождения, гражданство, пол, серия, номер паспорта, признак страхования с системе ОПС, ОМС, ОСС);

- сведения о суммах, выплаченных физлицу в виде вознаграждения (месяц выплаты, сумма выплаты, база для начисления страховых взносов, общая сумма выплат за отчетный период);

- сведения о суммах выплат в пользу физлица, взносы по которым начислены по дополнительному тарифу (месяц, сумма выплаты, код тарифа, сумма начисленных взносов, общая сумма выплат за отчетный период).

В приказе ФНС, согласно которому планируется ввести новую форму РСВ, какие-либо изменения в части обязательств субъектов хозяйствования по подаче отчета не предусмотрены. Это значит, что в 2019 году сохранятся общие правила подачи документа.

Как и прежде, в 2019 году документ подают страхователи – организации, ИП, КФХ и прочие субъекты хозяйствования, которые в течение отчетного периода осуществляли выплаты в пользу физлиц, при этом исчисляли и выплачивали в бюджет страховые взносы.

Согласно общему правилу, РСВ подают:

- организации, ИП, которые выплачивают сотрудникам зарплату на основании трудовых договоров;

- субъекты хозяйствования, осуществляющие выплаты подрядчикам за работы на основании договоров гражданско-правового характера;

- КФХ – в части выплат работникам и главе фермерского хозяйства;

- организации/ИП, перечисляющие оплату физлицам за аренду помещений, имущества, т.п.

При составлении отчета за 2018 год налогоплательщикам следует придерживаться ранее действующего правила, а именно отражать в РСВ данные нарастающим итогом. Если в 4-м квартале 2018 года организация/ИП не выплачивала доход физлицам, но в течение 2018 года (1-й, 2-й или 3-й квартал) выплаты производились, то по итогам 2018 года организации следует оформить и подать общую годовую декларацию. В полях, предназначенных для отражения сумм выплат и начислений за 4 квартал 2018 года, организации-страхователю необходимо проставить прочерки.

Если проект приказа ФНС о введении новой формы РСВ будет принят и в будущем году субъекты хозяйствования, выступающие страхователями, будут подавать РСВ в ФНС поквартально, а не нарастающим итогом, то, вероятнее всего, обязанность по подаче «нулевых» отчетов будет упразднена. Предполагается, что организации/ИП, которые в течение отчетного периода (квартала) не выплачивали доход физлицам, подавать РСВ в ФНС не будут. Окончательная информация относительно внедрения новой формы РСВ, порядка ее заполнения и подачи, будет известно после утверждения приказа и его официальной публикации.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Из других регионов РФ звоните: 8 (800) 550-34-98

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

До 30 апреля 2019 страхователи сдают расчет об уплате страховых взносов за 1 квартал 2019 года. С нового года расчет в очередной раз поменял форму. Рассмотрим изменения в бланке и расскажем, как корректно составить новый отчет по РСВ и заполнить его без ошибок.

Для начала определимся, кто обязан сдавать расчет. Его должны представить все юрлица и предприниматели с сотрудниками. Подразделения сдают форму, если они сами начисляют зарплату и перечисляют взносы. Соответственно, расчет требуется от всех страхователей, у которых работают застрахованные лица. Основные группы застрахованных лиц:

- работники, заключившие с организацией срчоные и бессрочные трудовые договоры;

- подрядчики — физические лица, выполняющие работы на основании договоров подряда или договоров оказания услуг;

- генеральный директор, если он является единственным учредителем предприятия.

Даже если деятельность на предприятии в течение отчетного периода не велась, расчет все равно представляется в ИФНС. Если выплаты физлицам не производились, движений по счетам не было, то в ИФНС отправляется нулевой отчет.

Если в штате компании более 25 сотрудников (обратите внимание, численность учитывается за весь отчетный период, а не по фактическому наличию сотрудников на момент подготовки и сдачи отчета), то, согласно п. 10 ст. 431 НК РФ, такая организация должна представить единый отчет в электронном виде и отправить его по интернету. Работодатели с количеством персонала меньше 25 человек могут представить отчет на бумаге.

Еще 5 июля 2018 года ФНС опубликовала проект приказа с новой формой РСВ. Проект еще не принят, но предполагается, что он начнет действовать с первого квартала 2019 года. Что планируют изменить:

- Добавить поле «тип плательщика». Выделяют два типа — лица, которые выплачивали доходы за последние 3 месяца и лица, которые дозходы не выплачивали.

- Указывать в разделе 1 только начсления за последний квартал, а не нарастающим итогом с начала года.

- Добавить в подразделы 1.1 и 1.2 поле для вычетов из облагаемой базы.

- Преобразовать подраздел 1.4 в приложение 1.1.

- Убрать из приложения 2.2 строки для льготных видов деятельности и иностранных работников, но добавить строку 055 для выплат иностранцам-гражданам ЕАЭС

- Изменить приложения для льготников.

Предусмотрены и другие корректировки. О них мы расскажем, когда приказ вступит в силу и приблизится срок сдачи отчетности за первый квартал 2019 года. Кроме изменений формы, в проекте оговоривается порядок заполнения расчета и формат представления электронной формы.

Пока приказ не вступил силу, готовимся заполнять расчет за 1 квартал 2019 года по форме , утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551.

Первый шаг. Оформляем титульный лист

В графе “период” укажите код периода. Код можно взять в Приложении №3 к Порядку заполнения РСВ. В нашем случае код периода равен “21” (первый квартал), если заполняется отчет о работе действующего предприятия.

Код ИФНС указывается в графе “Представляется в налоговый орган (код)”. В этом поле следует указать код своего подразделения. Уточнить код можно через официальный сервис на сайте nalog.ru.

В поле “Код места представления” укажите цифры, которые указывают на то, кто и в какую налоговую предоставляет отчет. ИФНС ранее утвердила коды, с которыми можно познакомиться в Приложении №4 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551.

В подразделе “Название” необходимо указать название организации — так, как оно указано в учредительных документах. Сокращения не допускаются. Индивидуальным предпринимателям нужно указать полные ФИО. Слова разделяются между собой одной свободной ячейкой.

В графе “Код вида экономической деятельности” укажите ОКВЭД. Проверьте данные! С 1 января 2017 действует новый классификатор — ОКВЭД2. Необходимо брать коды из него. В конце титульного листа ставится дата и подпись уполномоченного лица.

Второй шаг. Вносим данные по сотрудникам

Чтобы избежать ошибок при заполнении и корректно внести все сведения, рекомендуем при заполнении бланка сначала сформировать расчет по каждому сотруднику, на которого отчислялись страховые взносы в течение года. Таким образом, следующим шагом будет заполнение данных персонифицированного учета по каждому сотруднику в разделе 3.

Кому и как заполнить приложения к разделу 1

- Приложения 1 и 2 заполняют все индивидуальные предприниматели и юрлица, которые за прошедший год делали выплаты физлицам, а также предприятия, которые платили взносы по доп.тарифам.

- Приложения 3 и 4 заполняют организации и ИП, которые делали выплаты по больничным листам, перечисляли детские пособия и т.д.

- Приложения 5-8 заполняют организации, работающие по сниженным тарифам (например, УСН)

- Приложение 9 заполняют те организации, которые платили зарплату работникам-иностранцам или работникам без гражданства.

- Приложение 10 необходимо заполнить тем организациям, которые выплачивали заработную плату и иные выплаты работникам строительных отрядов.

Сделайте корректировку РСВ если:

- в предыдущих расчетах была неправильно указана сумма взносов;

- есть расхождения между общей суммой взносов и суммами, начисленными по каждому застрахованному лицу;

- по сотруднику указаны неверные персональные данные. Чтобы избежать отклонения отчета по этой причине, необходимо регулярно проводить сверку персональных данных сотрудников.

То, что расчет является корректирующим, нужно указать в поле “Номер корректировки” титульного листа. Так, при сдаче первичного отчета в этом поле указывается значение “0–”, а при подаче корректировки значение указывается цифрами “1–”, “2–” и так далее.

Если корректирующий отчет подан в течение 30 дней после отчетного периода, то есть в стандартные сроки для сдачи этого отчета, датой сдачи отчета считается дата подачи корректировки. Если же налоговой инспекцией обнаружены ошибки, то на пересдачу отчета у вас есть 5 рабочих дней после получения извещения по электронной почте или 10 рабочих дней, начиная с даты отправки бумажного уведомления. Отчет считается сданным, если все изменения и корректировка выполнены в указанный срок.

При нарушении сроков сдачи расчета налоговая инспекция может оштрафовать юрлицо или ИП на 5% от суммы взносов, подлежащих перечислению. При этом итоговая сумма штрафа будет не меньше 1000 рублей, но и не больше 30% суммы. Если взносы посчитаны верно, но неправильно указаны персональные данные, штрафа не избежать. Если же налоговая инспекция обнаружит расхождения в суммах, то при начислении меньшей суммы штраф будет исчисляться с разницы между уже уплаченными взносами и недоимкой. С этой разницы и взимаются 5%, которые идут на уплату штрафа.

Сдавайте РСВ с помощью бухгалтерского онлайн-сервиса Контур.Бухгалтерия. Все формы в сервисе актуальны, отчет формируется автоматически на основе данных по зарплате и проходит форматно-логическую проверку перед отправкой в налоговую. Избавьтесь от рутины, легко ведите учет, начисляйте зарплату и отправляйте отчетность с помощью Контур.Бухгалтерии. Первый месяц работы в сервисе — бесплатен для всех новых пользователей.

Правила заполнения и примеры РСВ-1 за 4 квартал 2019 года

В соответствии с последними изменениями в действующем законодательстве потребность в использовании РСВ-1 постепенно сходит на нет, так как некоторые нормы отменяют необходимость в ее применении.

При этом стоит отметить, что эта форма должна подаваться за предыдущие отчетные периоды, когда она еще действовала, в связи с чем многим налогоплательщикам приходится разбираться с тем, как правильно нужно оформлять такую документацию, даже если в 2019 году оформлять ее уже не нужно.

Чтобы не допустить ошибки в составлении таких бумаг, легче всего использовать в качестве основы примеры заполнения РСВ-1 за 4 квартал 2019 года.

Отчетность по форме РСВ-1 сдается любыми компаниями и их филиалами, а также частными предпринимателями, если они относятся к категории работодателей каких-либо лиц, по отношению к которым они имеют статус страхователей. Также это относится и к тем компаниям, в которых работает только директор-учредитель, причем такая отчетность подается на каждого сотрудника, по которому выплачиваются страховые взносы, включая тех, которые выполняют свои обязанности в соответствии с правилами заключенных гражданско-правовых договоров.

Квартальные расчеты по форме РСВ-1, включая уточненную документацию за 2019 год, нужно подавать именно в то отделение фонда, в котором данная организация проходила процедуру регистрации и была поставлена на учет.

Проведение камеральных проверок такой документации осуществляется исключительно территориальными отделениями Пенсионного фонда, в то время как в налоговые инспекции уже потребуется оформлять новую отчетность, которая в соответствии с новым законодательством должна сдаваться за периоды с 1 января 2019 года.

Отчетность по форме РСВ-1 должна подаваться в электронном виде, если в компании среднесписочная численность сотрудников составляет не менее 25 человек. Если же в организации работает меньшее количество работников, то в таком случае она имеет право подавать форму РСВ-1 в любом виде – как на бумажных носителях, так и в электронном виде.

Как уже говорилось выше, подавать отчетность по старой нужно только за 2019 год, так как с 1 января 2019 года уже потребуется подача новой формы, а РСВ-1, утвержденная в соответствии с постановлением Пенсионного фонда №2п, которое было издано 16 января 2019 года, полностью отменяется. Вместо нее оформляется новая отчетность по форме, утвержденной приказом Налоговой службы №ММВ-7-11/551, изданным 10 октября 2019 года, и по этой форме отчетность уже будет подаваться в Налоговую службу.

Стоит отметить тот факт, что если компания должна подавать отчетность за 2019 год, то в таком случае ей потребуется оформлять документы по старой форме РСВ-1.

Даже если отчетность должна подаваться в электронном формате, в данном случае должен использоваться только прежний формат, так как никакой новой формы для подачи отчетности за 2019 год в новом законодательстве не предусматривается, и искать ее где-либо бесполезно.

Сроки подачи отчетности по этой форме непосредственно зависят от того, какой способ должен использоваться для оформления всей документации, то есть подается она в электронном или же бумажном виде. По итогам последнего квартала 2019 года отчетность по форме РСВ-1 нужно подавать в бумажном виде до 15 февраля 2019 года, в то время как в электронном виде документация традиционно может сдаваться на пять дней позже, то есть 20 февраля.

Стоит отметить тот факт, что если последняя дата подачи расчета выпадет на выходной, то в таком случае можно будет подавать расчет в ближайший рабочий день, но при этом в данном случае сроки не перетерпят каких-либо изменений.

Также стоит учитывать тот факт, что эксперты крайне не рекомендуют подавать отчетность за последний квартал за день-два до предельного срока, причем касается это в принципе всех регионов, в которых представители фондов дают подобные рекомендации. Наиболее оптимальным решением в данном случае будет подача отчетности приблизительно за неделю до крайнего срока, так как, если в документации будут обнаружены какие-либо ошибки, компания будет иметь достаточно времени для того, чтобы внести соответствующие корректировки и сдать отчетность еще раз.

Отдельное внимание стоит уделить тому, что на практике в преимущественном большинстве случаев в отделениях Пенсионного фонда требуют подавать электронный расчет даже в том случае, если в компании работает только один человек.

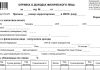

Образец заполнения формы РСВ-1 за 4 квартал 2019 года:

Первый раздел формы РСВ-1 является обязательным для заполнения любыми страхователями, и подавать его нужно так и тем лицам, расчет которых не включает в себя показатели, то есть организация не вела деятельность и не осуществляла каких-либо выплат в пользу своих сотрудников. В такой ситуации на месте необходимых показателей оставляются простые прочерки.

В первом разделе указываются обобщенные показатели всех остальных, и в частности, отражаются основные взносы в Пенсионный фонд и ФОМС, в связи с чем лучше всего оформлять его уже в самом конце, когда будут подготовлены все остальные части отчета.

Третий раздел включает в себя информацию о том, каким образом соблюдается соотношение данных между данными из первого раздела и теми сведениями, которые отражены в остальных, так как они должны полностью соблюдаться в процессе подготовки отчетности.

Узнайте все о фиксированных взносах для ИП в ПФР из нашей статьи.

Для того, чтобы правильно оформить документацию, стоит рассмотреть оформление первого раздела в деталях по каждой отдельной строчке:

На титульном листе документа указывается следующая информация:

- регистрационный номер, который присваивается компании в процессе ее регистрации в Пенсионном фонде;

- номер уточнения;

- отчетный год;

- код отчетного периода;

- полное наименование компании;

- КПП и ИНН организации;

- ОКВЭД;

- контактный номер для связи с плательщиком;

- общее количество работников и застрахованных лиц;

- общее количество страниц документа;

- кодовое обозначение того, кто ставит подпись в расчете;

- ФИО уполномоченного плательщика;

- дата оформления документа, подпись и печать;

- дата подачи отчетности, которая проставляется непосредственно в день личной передачи бумаг в Пенсионный фонд.

В первый раздел вносится следующая информация:

- общая сумма взносов, сделанных на пенсионное и медицинское страхование;

- взносы, которые были сделаны за каждый месяц в последнем квартале;

- общая сумма взносов, сделанных за последние три месяца;

- сумма перерасчета;

- общая сумма, которая должна быть выплачена;

- сумма помесячной оплаты;

- общие показатели по последним трем месяцам.

Данные в подраздел 2.1 данной формы нужно вносить по тем тарифам, которые используются в отчетном периоде. К примеру, если организация работает на общей системе, то в таком случае ей нужно указывать код тарифа «01». По всем видам страхования в данном случае нужно указать общую сумму выплат, используемую базу для расчета, а также общее количество физических лиц, за которые выплачиваются страховые взносы.

В подраздел 2.5 вносится полный перечень информации о пачках документов по каждому физическому лицу, которые перечислены в шестом разделе. Во втором столбце присутствует суммированный показатель базы, из которой осуществлялось начисление взносов за последние три месяца, в то время как третий столбец включает в себя суммированные показатели по трем месяцам.

Шестой раздел нужно заполнить несколько раз, так как информация подается по каждому лицу, которое получает выплаты от компании на протяжении отчетного периода.

В частности, пишется:

- ФИО и СНИЛС сотрудника;

- информация об увольнении;

- тип корректировки;

- отчетный период и год;

- определенный код категории-сотрудника;

- общая сумма выплат;

- выплаты за каждый месяц из последних трех;

- база, из которой рассчитывались взносы в каждый месяц;

- база, из которой рассчитывались взносы за все месяцы.

Помимо этого, также нужно будет указать общую сумму взносов, которые делались на пенсионное страхование за последние три месяца.

Скачать форму бланка АДВ-6-1 можно здесь.

Из нашей статьи вы узнаете, кто платит страховые взносы в фиксированном размере.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.