Сегодня рассмотрим тему: "в какой срок сдавать уведомление о контролируемых сделках за 2019 - 2020 год" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Уведомление о контролируемых сделках за 2019 г.

- 2 Важные изменения в налогообложении контролируемых сделок с 2019 года

- 3 Что изменится в контролируемых сделках с 2019 года

- 4 ФНС рассказала, о каких контролируемых сделках надо сообщать в 2019 году

- 5 Что такое контролируемые сделки в 2019 году: критерии, таблица

- 6 Новая форма уведомления о контролируемых сделках с 2019 года

- 7 С 2019 года изменятся критерии контролируемых сделок

- 8 С 01.01.2019 количество контролируемых сделок уменьшится.

- 9 Уведомление о контролируемых сделках за 2018 год: срок сдачи

Уведомление о контролируемых сделках за 2019 г.

Раздел обновлен 22 февраля 2019 г.

Вы можете выбрать до 3 вариантов ответа

Используется

для индексации зарплаты

Используется для

регулирования зарплаты

Используется для

расчёта отдельных показателей

Задавать вопросы и отвечать на них могут только

зарегистрированные пользователи

Извините, но наш сайт не поддерживает настолько древние интернет-технологии. Пожалуйста, обновите его хотя бы до версии 10 или зайдите к нам через другой браузер.

Важные изменения в налогообложении контролируемых сделок с 2019 года

С 2019 года вносятся существенные изменения в налогообложение контролируемых сделок. Соответствующие изменения внесены в ст. 105.14 налогового кодекса Российской Федерации (НК РФ) федеральным законом от 03.08.2018 N 302-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации”.

Прежде всего отмечу, что ч. 6 ст. 4 Федерального закона от 03.08.2018 N 302-ФЗ устанавливает порядок вступления в силу изменений:

Положения статьи 105.14 НК РФ (в новой редакции) применяются в отношении контролируемых сделок, доходы и (или) расходы по которым признаются при исчислении налоговой базы по налогу на прибыль организаций в соответствии с главой 25 НК РФ с 1 января 2019 года, вне зависимости от даты заключения соответствующего договора.

Для сделок с иностранными взаимозависимыми лицами установлен суммовой порог в 60 млн. рублей

До 2019 года сделки с иностранными взаимозависимыми лицами признавались контролируемыми вне зависимости от суммы (суммовой порог 0).

С 2019 года такие сделки признаются контролируемыми только если сумма сделок (доходов и расходов) с иностранным взаимозависимым лицом превысит 60 млн. рублей за календарный год (п. 3 ст. 105.14 НК РФ).

Большинство сделок между российскими налогоплательщиками не признается контролируемыми

До 2019 года был установлен общий суммовой порог для сделок между российскими взаимозависимыми лицами – 1 млрд. рублей за календарный год. Соответственно, если сумма сделок, к примеру, по приобретению товаров торговым домом у взаимозависимого завода превышала эту сумму, то все такие сделки признавались контролируемыми.

| Видео (кликните для воспроизведения). |

С 2019 года общий суммовой порог отменен. И (при отсутствии особых обстоятельств) сделки между российскими взаимозависимыми лицами, контролируемыми не признаются (вне зависимости от суммы).

Но в некоторых ситуациях сделки между российскими взаимозависимыми могут признаваться контролируемыми. До 2019 года для таких сделок суммовой порог устанавливался либо 60 млн. рублей, либо 100 млн. рублей. С 2019 года для таких особых ситуаций суммовой порог установлен в 1 млрд. рублей за календарный год (п. 3 ст. 105.14 НК РФ).

Перечень таких особых ситуаций, когда сделки между российскими взаимозависимыми могут признаваться контролируемыми, указан в п. 2 ст. 105.14 НК РФ:

1) стороны сделки применяют разные ставки по налогу на прибыль организаций (за исключением ставок, предусмотренных пунктами 2 – 4 статьи 284 НК РФ) к прибыли от деятельности, в рамках которой заключена указанная сделка;

2) одна из сторон сделки является налогоплательщиком налога на добычу полезных ископаемых, исчисляемого по налоговой ставке, установленной в процентах, и предметом сделки является добытое полезное ископаемое, признаваемое для указанной стороны сделки объектом налогообложения налогом на добычу полезных ископаемых, при добыче которого налогообложение производится по налоговой ставке, установленной в процентах;

3) хотя бы одна из сторон сделки является налогоплательщиком, применяющим один из следующих специальных налоговых режимов: ЕСХН или ЕНВД (если соответствующая сделка заключена в рамках такой деятельности), при этом в числе других лиц, являющихся сторонами указанной сделки, есть лицо, не применяющее указанные специальные налоговые режимы;

4) одна из сторон сделки освобождена от обязанностей налогоплательщика налога на прибыль организаций;

6) сделка удовлетворяет одновременно следующим условиям:

– одна из сторон сделки является налогоплательщиком, указанным в пункте 1 статьи 275.2 настоящего Кодекса, и учитывает доходы (расходы) по такой сделке при определении налоговой базы по налогу на прибыль организаций в соответствии со статьей 275.2 настоящего Кодекса;

– любая другая сторона сделки не является налогоплательщиком, указанным в пункте 1 статьи 275.2 настоящего Кодекса, либо является налогоплательщиком, указанным в пункте 1 статьи 275.2 настоящего Кодекса, но не учитывает доходы (расходы) по такой сделке при определении налоговой базы по налогу на прибыль организаций в соответствии со статьей 275.2 настоящего Кодекса;

| Видео (кликните для воспроизведения). |

8) хотя бы одна из сторон сделки является исследовательским корпоративным центром, указанным в Федеральном законе “Об инновационном центре “Сколково” (далее в настоящем Кодексе – исследовательский корпоративный центр), применяющим освобождение от исполнения обязанностей налогоплательщика налога на добавленную стоимость в соответствии со статьей 145.1 части второй настоящего Кодекса;

9) хотя бы одна из сторон сделки применяет в течение налогового периода инвестиционный налоговый вычет по налогу на прибыль организаций, предусмотренный статьей 286.1 настоящего Кодекса.

10) хотя бы одна из сторон сделки является налогоплательщиком налога на дополнительный доход от добычи углеводородного сырья и доходы (расходы) по такой сделке учитываются при определении налоговой базы по налогу на дополнительный доход от добычи углеводородного сырья.

По сделкам через технических посредников установлен суммовой порог в 60 млн. рублей

Сделки могут признаваться контролируемыми, если они совершаются взаимозависимыми лицами через технических посредников (пп. 1 п. 1 ст. 105.14 НК РФ). Эта норма введена, по сути, против возможного злоупотребления налогоплательщиками, когда, чтобы уйти от контролируемых сделок, их совершают не напрямую, а через технических посредников.

До 2019 года НК РФ прямо не указывал суммовой порог для таких сделок. Налоговые органы и Минфин РФ считали, что суммовой порог таких сделок 0 рублей (то есть, контролируется вне зависимости от суммы сделок).

С 2019 года прямо установлен суммовой порог для таких сделок в 60 млн. рублей (п. 3 ст. 105.14 НК РФ).

Контролируемые сделки – сделки между взаимозависимыми лицами, а также сделки, приравненные к сделкам между взаимозависимыми лицами (указаны в п. 1 ст. 105.14 НК РФ), при наличии хотя бы одного из обстоятельств, указанных в п. 2 ст. 105.14 НК РФ.

Взаимозависимые лица – лица особенности отношений между которыми могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц.

Что изменится в контролируемых сделках с 2019 года

В российском законодательстве появляются новые законодательные инструменты с использованием трансфертных цен, основанные на фактическом осуществлении рекомендаций ОЭСР (Организация экономического сотрудничества и развития).

Президент подписал Федеральный закон № 302-ФЗ, которым вносятся изменения в Налоговый кодекс РФ, в т.ч. в части контролируемых сделок (105.14 Налогового кодекса РФ). Документ гласит, что «контролируемые сделки через посредников и/или сделки со взаимозависимыми иностранными лицами будут контролироваться, если доходы по ним за год превышают 60 млн рублей». До внесения изменений минимальный порог для таких сделок установлен не был.

На конец 2018 компании предоставляли информацию по всем незначительным сделкам, что провоцировало дополнительные затраты для компаний и увеличение нагрузки на ФНС, поскольку таких сделок у компаний может быть много.

Сейчас ожидается снижение тех самых затрат и нагрузки на ФНС, так как с 1 января 2019 года налоговая служба больше не может требовать документацию по мелким сделкам.

С уверенностью можно сказать, что на практике взаимозависимые лица захотят распространить действие данных поправок ретроспективно, дабы уйти от контроля налогового органа, воспользовавшись преимуществами новых норм при отчёте за предыдущие налоговые периоды.

Показательна история налогоплательщика, который посчитал, что, на основании статей 19 и 54 Конституции РФ, вступившие в законную силу поправки о пределах осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов, возможно распространить на предшествующие изменениям правоотношения.

Общество, ссылаясь на положения ч. 2 ст. 45 Конституции РФ, попыталось обжаловать ст. 2 Федерального закона от 18.07.2017 № 163-ФЗ, которым часть первая Налогового кодекса РФ дополнена ст. 54.1. Спорные положения ст. 54.1 не позволяют применять новый порядок, предусматривающий дополнительную защиту налогоплательщикам, к отношениям, которые возникли до его вступления в силу.

Конституционный суд в своём определении от 17 июля 2018 г. № 1717-О «Об отказе в принятии к рассмотрению жалобы общества с ограниченной ответственностью «СибТрансАвто» на нарушение конституционных прав и свобод ст. 2 Федерального закона от 18 июля 2017 года № 163-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» указал, что установленное законодателем регулирование согласуется с общим принципом действия закона во времени и по кругу лиц в том виде, которое подтверждается ст. 54 и 57 Конституции РФ, а также положением ст. 5 «Действие актов законодательства о налогах и сборах во времени» Налогового кодекса РФ.

В соответствии с п. 4 ст. 5 Налогового кодекса акты законодательства в сфере налогов и сборов, отменяющие налоги, сборы и (или) страховые взносы, снижающие налоговые ставки, размеры сборов и (или) тарифы страховых взносов, устраняющие обязанности налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов, их представителей или иным образом улучшающие их положение, могут иметь обратную силу, если прямо предусматривают это.

Следовательно, не должно возникать вопросов о возможности распространения п. 3 ст. 105.14 Налогового кодекса РФ в новой редакции на отношения до 1 января 2019 года, так как п. 6 ст. 4 Федерального закона от 03.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» прямо предусматривает, что новые положения ст. 105.14 Налогового кодекса РФ применяются в отношении контролируемых сделок, доходы и (или) расходы по которым признаются при исчислении налоговой базы по налогу на прибыль организаций в соответствии с главой 25 Налогового кодекса Российской Федерации с 1 января 2019 года,вне зависимости от даты заключения соответствующего договора.

За 2018 год взаимозависимым лицам необходимо будет отчитываться по старым правилам.

Стоит отметить, что налоговые органы не обращаются к сделкам между взаимозависимыми лицами с доходом менее 60 млн. руб. за отчётный период и проверка по таким сделкам очень маловероятна. За этим следует вывод, что и с 1 января 2019 года налоговые органы не изменят своей заинтересованности в контролировании сделок с доходом менее 60 млн. руб.

ФНС рассказала, о каких контролируемых сделках надо сообщать в 2019 году

С 1 января 2019 года изменятся критерии контролируемых сделок. Об этом предупреждает ФНС в письме от 25.10.2018 № ЕД-3-13/7636@.

Напомним, поправки в статью 105.14. НК РФ, внесенные Федеральным законом от 03.08.2018 № 302-ФЗ , сократили количество контролируемых сделок.

Закон увеличил величины порога для признания сделок контролируемыми. Поправки установили, что внутрироссийские сделки признаются контролируемыми, если сумма доходов по ним за соответствующий календарный год превышает 1 млрд рублей. Ранее контролируемыми могли признаваться сделки с доходностью от 60 млн рублей. В тех случаях, когда стороной сделки являлся спецрежимник на ЕСХН или ЕНВД, контролируемой могла признаваться сделка, чья доходность превысила 100 млн рублей.

Для взаимозависимых российских лиц часть сделок вообще не будет признаваться контролируемыми, если сделка не будет иметь особенностей, например по признаку применения спецрежимов или по признаку уплаты налогв на прибыль и т.д. В настоящее время такие сделки признаются контролируемыми, если сумма доходов превышает 1 млрд рублей.

Сделки с иностранными взаимозависимыми лицами теперь признаются контролируемыми, если сумма доходов по таким сделкам за соответствующий календарный год превышает 60 млн рублей.

ФНС уточняет, что новые положения статьи 105.14 НК РФ применяются в отношении контролируемых сделок, доходы и (или) расходы по которым будут признаваться с 1 января 2019 года, вне зависимости от даты заключения соответствующего договора.

Соответственно, за 2018 год налогоплательщики должны отчитаться по контролируемым сделкам, применяя прежние суммовые критерии. Уведомления о контролируемых сделках за 2018 год необходимо направить в налоговые органы не позднее 20 мая 2019 года.

Что такое контролируемые сделки в 2019 году: критерии, таблица

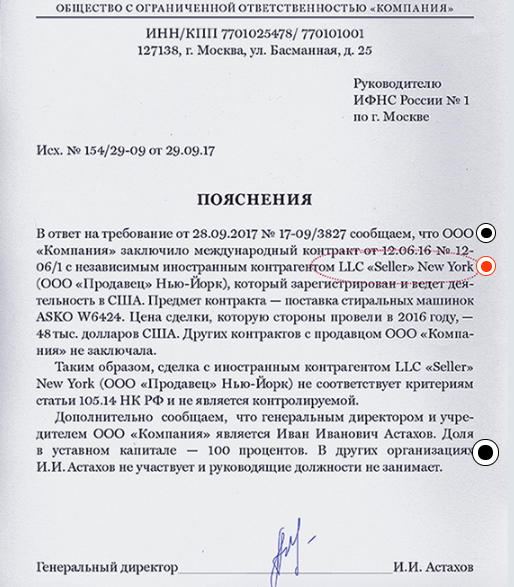

Рассмотрим, что такое контролируемые сделки. Приведем таблицу критериев с учетом последних изменений, а также образцы необходимых для налоговой документов.

Внимание! Если вы являетесь участником контролируемых сделок вам обязательно потребуются следующие документы:

Контролируемая сделка — это сделка:

- которая совершена между участниками, признанными взаимозависимыми лицами (могут являться как физические, так и юридические лица);

- подпала под критерии, установленные налоговым законодательством (ст. 105.14 НК РФ);.

Юридические и физические лица обязаны ежегодно уведомлять налоговые инспекции по месту регистрации (жительства) о наличии у них контролируемых сделок.

Отчитаться по сделкам:

- совершенным в 2018 году следует не позднее 20 мая 2019 года.

- в 2019 году — не позднее 20 мая 2020 года.

Круг сделок лица определяют самостоятельно.

В таблице 1 приведем условия, при которых возникает взаимозависимость:

Таблица 1. Условия признания лиц взаимозависимыми

В таблице 2 приведем критерии контролируемости по сделкам, совершенным в 2018 году, за которые нужно отчитаться в 2019 году:

Таблица 2. Критерии контролируемых сделок

Каждый участник сделки, признаваемой контролируемой, обязан подать в налоговую уведомление не позднее 20 мая года, следующего за отчетным.

Форму уведомления, а также порядок ее заполнения, ФНС утвердила приказом от 07.05.2018 № ММВ-7-13/249.

Отличия от действовавшей ранее формы чисто технические:

- заменены классификаторы ОКВЭД и ОКП на ОКВЭД2 и ОКПД2;

- раздел 1А дополнили ячейкой 140, в которой приводят сведения о плательщиках налога на дополнительный доход от добычи углеводородного сырья.

- в поле 2.11 раздела 1Б теперь можно прописать цену сделки в иностранной валюте, но итоговую стоимость в поле 2.14 по-прежнему указывают в рублях.

Кроме того, уточнили порядок заполнения для комитентов (принципалов), если сделка совершена комиссионером (агентом) от своего имени, но по поручению и за их счет. Порядок больше не содержит пункт 7.23, который содержал перечень случаев, при которых можно не заполнять раздел 1Б.

За несвоевременное представление уведомления:

- инспекторы привлекут участника к налоговой ответственности;

- направят в ФНС извещение о совершенных сделках;

- сообщат об этом в инспекцию по местонахождению второй стороны сделки.

Если налоговики выяснят, что и вторая сторона не подала уведомление, ее также привлекут к ответственности.

Несвоевременное представление уведомления или наличие в представленном уведомлении недостоверной информации влечет за собой штраф в размере 5000 рублей (ст. 129.4 НК РФ).

Участника могут освободить от ответственности за недостоверные данные, если он до того, как ИФНС обнаружит нарушение, подаст уточненное уведомление с исправленными данными (п. 2 ст. 105.16 НК РФ).

На основании полученного уведомления инспекторы по своему местонахождению проводят специальные проверки. Объектом проверки являются только юридические или физические лица, направившие уведомление.

Проверка проводится в течение 6 месяцев. Но по решению руководителя ФНС ее могут продлить до 12 месяцев:

- если проверяемое лицо является крупнейшим налогоплательщиком;

- в месте проведения возникли обстоятельства непреодолимой силы (затопление, наводнение, пожар и т. п.);

- в течение 30 дней со дня получения требования проверяемое лицо не представило запрашиваемые документы.

Проверку также могут провести:

- на основании извещения ИФНС, проводившей выездную (камеральную) проверку;

- при выявлении контролируемой сделки в ходе повторной выездной налоговой проверки.

Цель специальной проверки – контроль правильностим применения цен для целей налогообложения. Инспекторы проверят правильность расчетов:

- налога на прибыль;

- НДС, когда одна из сторон не является плательщиком НДС либо освобождена от уплаты НДС;

- НДПИ, когда одна из сторон платит этот налог по ставкам в процентах;

- НДФЛ в части доходов, полученных ИП, адвокатами и нотариусами.

Инспекторы вправе запросить дополнительную документацию о сделке. Перечень информации, которую нужно представить приведен в подпунктах 1 и 2 пункта 1 статьи 105.15 НК РФ. Это данные о деятельности лица, связанной с совершением им контролируемой сделки, методах определения рыночного уровня цен, сведения о проведенных корректировках налоговой базы и т. п.

Новая форма уведомления о контролируемых сделках с 2019 года

13 августа 2018 года Минюст России зарегистрировал приказ ФНС от 07.05.2018 № ММВ-7-13/249, который уточнил форму уведомления о контролируемых сделках, совершенных в 2018 году, а также её формат, порядок заполнения и сдачи.

Новая форма начинает действовать с 25 августа 2018 года. Сдать отчёт по ней необходимо с 2019 года.

В форму Уведомления внесены следующие коррективы:

- классификаторы ОКВЭД и ОКП заменены на ОКВЭД2 и ОКПД2;

- урегулирован порядок заполнения документа плательщиками – комитентами (принципалами), если контролируемая сделка совершена комиссионером (агентом) от своего имени, но по поручению и за счет данного налогоплательщика, действующего в качестве комитента (принципала) по договору комиссии (агентскому договору);

- заполнение цены предмета сделки в иностранной валюте, если она выражена в таковой;

- заполнение величины процентной ставки в отношении сделок, предмет которых – долговые обязательства.

Учтите, что уточненные уведомления за отчетные периоды, предшествующие 2018 году, сдают по старым форме и формату – утвержденным приказом ФНС от 27 июля 2012 года № ММВ-7-13/524.

С 2019 года изменятся критерии контролируемых сделок

Налоговая служба в письме предупреждает, что с 1 января 2019 года изменятся критерии контролируемых сделок (письмо от 25.10.2018 № ЕД-3-13/7636@).

Закон увеличил величины порога для признания сделок контролируемыми. Поправки установили, что внутрироссийские сделки признаются контролируемыми, если сумма доходов по ним за соответствующий календарный год превышает 1 млрд рублей.

Ранее контролируемыми могли признаваться сделки с доходностью от 60 млн рублей. В тех случаях, когда стороной сделки являлся спецрежимник на ЕСХН или ЕНВД, контролируемой могла признаваться сделка, чья доходность превысила 100 млн рублей.

Для взаимозависимых российских лиц часть сделок вообще не будет признаваться контролируемыми, если сделка не будет иметь особенностей, например по признаку применения спецрежимов или по признаку уплаты налогов на прибыль и т.д. В настоящее время такие сделки признаются контролируемыми, если сумма доходов превышает 1 млрд рублей.

Сделки с иностранными взаимозависимыми лицами теперь признаются контролируемыми, если сумма доходов по таким сделкам за соответствующий календарный год превышает 60 млн рублей.

ФНС уточняет, что новые положения статьи 105.14 НК РФ применяются в отношении контролируемых сделок, доходы и (или) расходы по которым будут признаваться с 1 января 2019 года, вне зависимости от даты заключения соответствующего договора.

Соответственно, за 2018 год налогоплательщики должны отчитаться по контролируемым сделкам, применяя прежние суммовые критерии. Уведомления о контролируемых сделках за 2018 год необходимо направить в налоговые органы не позднее 20 мая 2019 года.

Напоминаем, что мы подготовили удобную таблицу со всеми изменениям, которые вступят в силу с 1 января 2019 года.

С 01.01.2019 количество контролируемых сделок уменьшится.

16.08.2018 Федеральный закон от 03.08.2018 № 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее – Закон № 302-ФЗ) внес изменения в ст. 105.14 Налогового кодекса Российской Федерации (далее – НК РФ).

Так, например, сделки российских компаний с взаимозависимыми нерезидентами будут признаваться контролируемыми, если сумма доходов по сделкам между указанными лицами за соответствующий календарный год превышает 60 миллионов рублей.

Кроме того, для признания сделки контролируемой между взаимозависимыми российскими компаниями с 01.01.2019 необходимо будет одновременное выполнение 2-х оснований:

– сумма доходов по сделкам за соответствующий календарный год превышает 1 миллиард рублей;

– выполняются условия, указанные в п. 2 ст. 105.14 НК РФ (например, одна из сторон сделки освобождена от обязанностей налогоплательщика налога на прибыль организаций).

При этом положения ст. 105.14 НК РФ (в редакции Закона № 302-ФЗ) применяются в отношении контролируемых сделок, доходы и (или) расходы по которым признаются при исчислении налоговой базы по налогу на прибыль организаций в соответствии с гл. 25 НК РФ с 01.01.2019, вне зависимости от даты заключения соответствующего договора.

Получить консультацию по данному вопросу Вы можете

у ведущего юриста Департамента налогов и права

Тюриной Анастасии Викторовны:

e-mail: [email protected]

Тел.: +7 (495) 777-1270, +7 (495) 777-1271, доб. 1621

Ваши данные будут использованы только в целях ответа на Ваш вопрос и не будут переданы третьим лицам.

Календарь бухгалтера 2018: таблица — сроки сдачи отчетности начиная с 1 января

СЗВ-М за январь 2019 года: сроки сдачи, штрафы, есть ли новая форма, образец заполнения

Новые КБК с 23 апреля 2018. Все актуальные КБК 2018 в одной таблице

Все бухгалтерские и налоговые изменения с 1 января 2019 года

Календарь бухгалтера 2019: таблица — сроки сдачи отчетности начиная с 1 января

Страховые взносы 2018: изменения законодательства, фиксированные взносы, новая форма РСВ за 2 квартал / полугодие, сроки сдачи и др.

Форма 4-ФСС за 9 месяцев/ 3 квартал 2018 — что новенького? Бланк расчета, порядок и образец заполнения, штрафы, сдача «нулевки»

Что такое контролируемые сделки? Критерии сделок в 2018 году

Контролируемые сделки — это сделки, в которых налоговые органы могут проверить соответствие цены интервалу рыночных цен. Под сделками в данном случае подразумеваются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей (письмо Минфина России от 06.06.2012 № 03-01-18/4-70).

Статья 105.14 НК РФ относит к контролируемым следующие сделки:

Сделки между взаимозависимыми лицами

Понятие взаимозависимых лиц определяется пунктом 2 статьи 105.1 НК РФ.

Из группы сделок между взаимозависимыми лицами выделены сделки, все стороны и выгодоприобретатели которых зарегистрированы в России и сделки, все стороны и выгодоприобретатели которых являются налоговыми резидентами РФ. Данные сделки признаются контролируемыми при соблюдении хотя бы одного из следующих условий.

Сделки, приравненные к сделкам между взаимозависимыми лицами

Предметом таких сделок должны являться товары, входящие в состав следующих товарных групп:

- нефть и товары, выработанные из нефти

- черные металлы

- цветные металлы

- минеральные удобрения

- драгоценные металлы и драгоценные камни

Необходимо отметить, что суд может признать сделку контролируемой, даже если она не обладает указанными признаками. Это возможно при наличии достаточных оснований полагать, что данная сделка входит в группу однородных сделок, совершенных в целях сокрытия контролируемой сделки.

Организации и физические лица, являющиеся сторонами сделки, вправе самостоятельно признать себя для целей налогообложения взаимозависимыми лицами, в случае если отношения между ними могут оказывать влияние на условия и (или) результаты сделок.

Срок сдачи уведомления о контролируемых сделках

Уведомление о контролируемых сделках подается не позднее 20 мая года, следующего за отчетным годом (п. 2 ст. 105.16 НК РФ). В том случае, если этот день является выходным днем — срок сдачи переносится на ближайший рабочий день.

1 июня года, следующего за календарным годом, в котором совершены контролируемые сделки – дата, с которой налоговые органы вправе истребовать документацию относительно конкретной сделки или группы однородных сделок (п. 3 ст. 105.15 НК РФ).

Новая форма уведомления о контролируемых сделках — когда будет?

В настоящее время ФНС России разработан проект приказа о внесении изменений в форму и порядок заполнения уведомления о контролируемых сделках (ID проекта 02/08/04-17/00063938). Новая форма уведомления о контролируемых сделках будет применяться в отношении сделок, совершенных начиная с 1 января 2018 года (Письмо ФНС России от 22.03.2018 N ЕД-4-13/5367@).

Таким образом, чтобы отчитаться о контролируемых сделках за 2017 год необходимо воспользоваться ранее действовавшей формой (КНД 1110025), утвержденной приказом ФНС России от 27.07.2012 № ММВ-7-13/524@. Приказ утверждает также формат отчета в электронном виде и порядок заполнения формы.

Как заполнить Уведомление о контролируемых сделках?

Форма Уведомления о контролируемых сделках содержит 4 раздела, которые обязательны для заполнения не для всех компаний. Ниже в таблице приведено краткое описание разделов и их назначение.

Скачать бланк формы Уведомление о контролируемых сделках в формате PDF

Скачать образец заполнения формы Уведомление о контролируемых сделках в формате PDF

Сформируйте уведомление о контролируемых сделках в 1С, выгрузите в программу СБИС Электронная отчетность и отправьте в налоговую инспекцию!

ВАЖНО! Письмо ФНС России от 22.03.2018 N ЕД-4-13/5367@ утверждает, что в уведомлении о контролируемых сделках за 2017 год необходимо использовать классификаторы ОКВЭД2 и ОКПД2.

При отражении сведений на основании классификатора ОКПД2 (пункт 043 Раздела 1Б Уведомления) следует указывать первые шесть цифр кода (без разделения точками) в соответствии с видом продукции. Например, сталь нелегированную в слитках или в прочих первичных формах (код 24.10.21.110) надо указать так: 241021.

В случае, если указываемый на основании классификатора ОКПД2 код имеет менее шести знаков, свободные знакоместа справа от значения кода заполняются значением «0» (ноль) без разделения точками в соответствии с классом, подклассом, группой и подгруппой продукции. Например, продукты из железа и стали основные (код 24.10.1) обозначать требуется следующим образом: 241010.

За нарушение срока сдачи уведомления о контролируемых сделках или предоставления недостоверных сведений организации грозит штраф в размере 5 000 рублей (ст. 129.4 НК РФ).

Если Вы самостоятельно обнаружили неточности и ошибки в своем отчете после его отправки, постарайтесь как можно скорее направить в налоговый орган уточненное уведомление, это позволит Вам избежать штрафа за недостоверность сведений.

Верховный Суд РФ (п. 10 Обзора, утв. Президиумом Верховного Суда РФ 16.02.2017) определяет, что штраф за недостоверные сведения может быть наложен только, если организация неверно указала в отчете:

- год, за который предоставляются сведения,

- предмет сделок,

- сведения об участниках сделок и суммы доходов (расходов) по контролируемым сделкам.

Ошибки в других данных уведомления о контролируемых сделках позволяют налоговым органам провести первичный анализ отчета и принять решение по вопросу о необходимости углубленного контроля.

Уведомление о контролируемых сделках за 2018 год: срок сдачи

Сделки, заключаемые взаимозависимыми лицами, подлежат контролю. Признаки таких сделок перечислены в Налоговом кодексе (ст. 105.14 НК РФ, письмо Минфина от 06.06.2012 № 03-01-18/4-70). По операциям с взаимозависимыми лицами, проведенным в прошлом году, нужно отчитаться, подав в налоговую инспекцию уведомление о контролируемых сделках за 2018 год.

Чтобы отчитаться перед ИФНС, нужно правильно заполнить форму. Структурно шаблон уведомления состоит из 4 частей:

При подготовке уведомления за 2018 год необходимо применять данные классификатора ОКПД 2 и шифры из ОКВЭД 2 (письмо ФНС от 22.03.2018 № ЕД-4-13/[email protected]). Коды по ОКПД 2 приводятся в пункте 043 (Раздел 1Б). Они отражаются без разделительных точек. Указывать следует первые 6 чисел шифра. Если в классификаторе значится меньше цифр, то пустые ячейки в уведомлении заполняются нулями.

Отчитываться за 2017 год следует по форме КНД 1110025. Форма утверждена ФНС приказом от 27.07.2012 № ММВ-7-13/[email protected] В этом приказе содержится и инструкция по заполнению уведомления.

Начиная с 2018 года, заполнение уведомления будет производиться по новому образцу. В форму внесено множество корректировок: как чисто технических, так и существенных, касающихся содержания отчета.

Действующее законодательство устанавливает дату представления уведомления о контролируемых сделках. Срок сдачи за 2018 год – 20 мая 2019 года. Если бы срок пришелся на выходной, то уведомление было бы перенесено на ближайший рабочий день. Так, например, произошло при сдаче отчета за 2017 год. Так как 20 мая 2018 года – это воскресенье, то крайний срок перенесен на понедельник – 21 мая 2018 года.

Налоговая служба уполномочена запрашивать у субъектов хозяйствования документацию по отдельным контролируемым сделкам. Реализовать свое право сотрудники ФНС могут до 1 июня в году подачи уведомления. Направленные после этой даты требования налоговой инспекции считаются неправомерными, они оформлены с нарушением отведенных законодательством периодов.

При несоблюдении отведенных сроков для оповещения ФНС о контролируемых сделках организации выпишут штраф. Его размер – 5 тыс. руб. (ст. 129.4 НК РФ). Штраф взимается и за отражение в уведомлении недостоверных данных.

Отметим, что штраф не начисляется, если:

- ошибки или неточности были выявлены до окончания срока подачи уведомления;

- данные были изменены уточненным уведомлением.

Некорректными данными, за отражение которых в уведомительном бланке предприятия могут быть оштрафованы, считаются:

- указание неправильного отчетного интервала;

- ошибка в формулировке предмета сделки;

- неточности в информации об участниках операций;

- искажение величины стоимостных показателей.

Понравилась статья? Поделитесь ссылкой с друзьями:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.