Сегодня рассмотрим тему: "транспортный налог в москве" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Изменения ОСАГО. Приоритетной формой возмещения ущерба теперь будет восстановительный ремонт на станции технического обслуживания. Подробнее

Плата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов Российской Федерации. При этом срок уплаты налога для налогоплательщиков, являющихся организациями, не может быть установлен ранее срока, предусмотренного п. 3 ст. 363.1 НК РФ. Сумма налога исчисляется с учетом количества месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика, по итогам каждого налогового периода на основании документально подтвержденных данных о транспортных средствах, подлежащих налогообложению (ст. 52 и 54 НК РФ).

Субъект РФ : Москва

ОКТМО : 45000000

Срок уплаты (за 2018 год) для физ. лиц: не позднее 01.12.2019

Срок уплаты (за 2018 год) для организаций: не позднее 05.02.2019

Калькулятор поможет рассчитать сумму транспортного налога за 2019 и 2018 год в Москве.

Помимо оплаты транспортного налога, для управления автомобилем необходимо купить полис осаго.Каско – это добровольное страхование транспортного средства (ТС) от ущерба, хищения или угона, которое приобретается по желанию владельца ТС. Важно понимать, что ОСАГО – это обязательное страхование гражданской ответственности владельцев ТС перед третьими лицами: выплаты по полису производятся в пользу потерпевшего, а каско – это добровольное имущественное страхование, которое защищает интересы страхователя (выгодоприобретателя) независимо от его вины. Поэтому, в отличиеот ОСАГО, стоимость каско не регламентируются государством, а устанавливаются самой страховой компанией. Купить каско и полис осаго можно в страховых компаниях.

Порядок, ставки и сроки уплаты транспортного налога в Москве на 2019-2018 г. утверждены Законом г. Москвы от 09.07.2008 № 33 «О транспортном налоге» (с соответствующими изменениями и дополнениями, действующими в 2019 г.).

Порядок и сроки уплаты транспортного налога в Москве

Налог за каждое транспортное средство уплачивается в полных рублях (50 копеек и более округляются до целого рубля, а менее 50 копеек не учитываются) в бюджет города Москвы.

Налогоплательщики-организации уплачивают налог не позднее 05 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками – организациями не производится.

Таким образом, организациям необходимо оплатить транспортный налог за 2018 год – до 05 февраля 2019 года, за 2019 год – до 05 февраля 2020 года, а за 2020 год – до 05 февраля 2021 года. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

| Видео (кликните для воспроизведения). |

Срок уплаты транспортного налога за 2018 год для юридических лиц в г. Москве – 05 февраля 2019 года

Граждане уплачивают транспортный налог на автомобиль на основании налогового уведомления, направляемого налоговым органом. Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть в 2019 году налог уплачивается за 2018 год соответственно по ставкам, установленным на 2018 год, а автомобильный налог за 2019 год – до 01 декабря 2020 года.

Срок уплаты налога для граждан: с 2016 года изменился срок уплаты транспортного налога на автомобиль для физических лиц – теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 1 октября).

Транспортный налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2017 г. необходимо оплатить до 1 декабря 2018 г., за 2018 г. – до 1 декабря 2019 г. , а за 2019 год – до 1 декабря 2020 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в г. Москве в 2019 г. – до 02 декабря 2019 г. (налог уплачивается за 2018 г.)

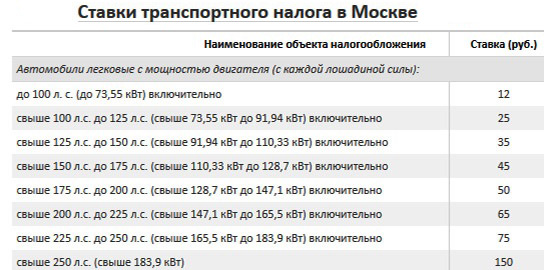

Ставки транспортного налога в г. Москве

Налоговые ставки налога на авто в Москве устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Налоговая ставка (в рублях) на 2017-2018, 2019 годы

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно

| Видео (кликните для воспроизведения). |

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы)

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт)включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 110 л.с. (до 80,9 кВт) включительно

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы)

до 50 л.с. (до 36,77 кВт) включительно

свыше 50 л.с. (свыше 36,77 кВт)

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. (свыше 73,55 кВт)

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Рассчитать транспортный налог в г. Москве самостоятельно очень просто. Для этого необходимо мощность автомобиля (в л.с.) умножить на ставку налога (второй столбик таблицы).

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание: в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Льготы по уплате транспортного налога в г. Москве

Законом г. Москвы «О транспортном налоге» освобождены полностью от уплаты налога:

Пенсионеры по старости льгот по уплате транспортного налога в Москве не имеют.

Важно. Льготы, перечисленные в подпунктах 3-8, 11-14 не распространяются на легковые автомобили с мощностью двигателя свыше 200 л.с. (свыше 147,1 кВт).

Физическим лицам льготы предоставляются по заявлению на основании документа, подтверждающего право на льготу. При наличии у налогоплательщика права на получение льгот по нескольким основаниям льгота предоставляется по одному основанию по выбору налогоплательщика.

Льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани.

При возникновении (утрате) права на льготы в течение налогового периода исчисление суммы налога производится с учетом коэффициента, определяемого как отношение числа полных месяцев, предшествующих месяцу (следующих за месяцем) возникновения (утраты) права на льготы, к числу календарных месяцев в налоговом периоде. При этом коэффициент рассчитывается до трех знаков после запятой.

Транспортный налог обязан платить каждый владелец автомобиля, мотоцикла, мотороллера, снегохода, водного или другого транспорта, если он не относится к льготным категориям.

Итоговая сумма транспортного налога рассчитывается, исходя из пяти критериев:

-

Налоговая база устанавливается в зависимости от вида транспортного средства. Для автомобилей, мотоциклов, самоходных водных судов, другого транспорта с двигателем это мощность двигателя в лошадиных силах; для несамоходных (буксируемых) водных судов это валовая вместимость в регистровых тоннах и так далее.

“>налоговой базы ;

“>налоговой ставки ;

“>автомобилей стоимостью от трех миллионов рублей с соответствующим годом выпуска).

Размер налога рассчитывается как произведение всех этих составляющих. Размер налога, объект налогообложения, налоговая база, а также срок уплаты указываются в едином налоговом уведомлении. Оно направляется налогоплательщику не менее чем за 30 дней до наступления срока платежа.

4. Кому положены льготы на оплату транспортного налога?

От уплаты транспортного налога освобождаются:

Обратите внимание! Льготы не распространяются на легковые автомобили с мощностью двигателя свыше 200 лошадиных сил (свыше 147,1 киловатта), исключение — льготы для одного из родителей (усыновителей) в многодетной семье. Кроме того, льготы не распространяются на водные, воздушные транспортные средства, снегоходы и мотосани.

Для оформления льготы вам потребуются:

- заявление о предоставлении льготы;

- документы, подтверждающие право на льготу.

Предъявить документы можно в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы».

5. За какие транспортные средства не нужно платить налог?

- весельные лодки, а также моторные лодки с двигателем мощностью не более 5 лошадиных сил;

- легковые автомобили, специально оборудованные для использования инвалидами, а также легковые автомобили с мощностью двигателя до 100 лошадиных сил (до 73,55 киловатта), полученные (приобретенные) через органы социальной защиты населения;

- промысловые морские и речные суда;

- пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций и индивидуальных предпринимателей, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

- тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах;

- транспортные средства, принадлежащие на праве оперативного управления федеральным органам исполнительной власти и федеральным государственным органам, в которых законодательством Российской Федерации предусмотрена военная и (или) приравненная к ней служба;

- транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

- самолеты и вертолеты санитарной авиации и медицинской службы;

- суда, зарегистрированные в Российском международном реестре судов;

- морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

6. Нужно ли самостоятельно сообщать в налоговую о своих транспортных средствах?

Информацию о транспортном средстве, его характеристиках, владельце и сроках регистрации в налоговую инспекцию предоставляет орган, который проводит государственную регистрацию транспортных средств.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем автомобиле (мотоцикле). Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

- сообщение об имуществе (можно заполнить как от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС), так и в электронном виде, использовав специальную программу в личном кабинете налогоплательщика);

- копию документа, подтверждающего государственную регистрацию транспортного средства.

Подать документы можно:

- лично или через представителя (требуется нотариально удостоверенная доверенность) в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы»;

- по почте с описью вложения;

- онлайн через личный кабинет налогоплательщика на сайте ФНС.

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления. Вы также можете оплатить транспортный, земельный налог и налог на имущество физических лиц единым платежом.

Уплатить налог можно:

- лично (в банке);

- онлайн при помощи специального сервиса на сайте ФНС;

- в центре госуслуг «Мои документы», если такая Узнать, принимает ли удобный вам центр «Мои документы» оплату налогов, можно по телефону Единой справочной службы Москвы 8 (495) 777-77-77.

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении. Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.

Ставки транспортного налога в Москве на 2019 год для юридических лиц

Ставки транспортного налога в Москве установлены Законом от 09.07.08 № 33. В статье – большая таблица по всем налоговым тарифам на 2019 год для юридических лиц, а также бесплатные справочники и полезные ссылки.

Без проблем платить налоги помогут следующие документы, их можно скачать:

Транспортный налог на 2019 г. юридические лица вносят по месту нахождения облагаемого транспорта – автомобильного, водного, воздушного, предназначенного для передвижения по снегу и т.д. Чаще всего под платежи подпадает автотранспорт, как самый распространенный по сравнению с другими средствами передвижения. И Москва в этом смысле – не исключение.

Для автотранспорта, с которого платят транспортный налог на 2019 г. фирмы, местом нахождения считается месторасположение фирмы или ее подразделения, расположенного обособленно. Декларация сдается фирмами по тому же адресу. Ее бланк регулярно обновляется – вслед за изменениями налогового законодательства. Чтобы не отслеживать все законодательные новшества и всегда отчитываться по действующей форме, удобнее составлять декларацию автоматически – в программе БухСофт.

В программе БухСофт отчеты по транспортному налогу всегда на актуальных бланках с учетом всех изменений закона. Декларацию программа заполнит автоматически. Перед отправкой в налоговую инспекцию она тестируется всеми проверочными программами ФНС. Попробуйте бесплатно:

Ставки транспортного налога в Москве на 2019 год в таблице смотрите далее.

Ознакомившись со ставкой транспортного налога в Москве в 2019 году для юридических лиц, не забудьте посмотреть следующие документы, они помогут в работе:

Объекты, подпадающие под транспортный налог за 2019 год для юридических лиц

Под транспортное налогообложение подпадают следующие объекты.

мотороллеры и т.д.

гидроциклы и т.д.

прочие воздушные объекты с двигателями и без них.

Транспортный налог за 2019 год для юридических лиц в Москве устанавливает региональный Закон от 09.07.08 № 33. Он выделяет аналогичные общероссийским облагаемые объекты. Ставки транспортного налога за 2019 год для юридических лиц определены для каждой категории и вида транспорта в рублях.

Транспортный налог на 2019 г.: облагаемая база и налоговые ставки

Ставки транспортного налога применяются к налоговой базе, как и по любому иному налоговому платежу. Однако сложность в том, что транспортный платеж взимается с очень разных объектов, которые отличаются друг от друга. Поэтому, вместо того, чтобы определить единый способ определения налоговой базы, законодатели установили различную налоговую базу для разных объектов. В зависимости от этого применяются различные ставки платежа.

Так, для наиболее распространенных объектов – имеющих двигатели (кроме воздушных реактивных) – законодательство определяет налоговую базу как мощность этого двигателя, измеренную в лошадиных силах. Для большинства водных и воздушных объектов облагаемой базой считается их количество. Также база по транспортному налогу может быть определена в регистровых тоннах валовой вместимости – для водного буксируемого (несамоходного) транспорта.

Тарифы транспортного платежа определяют российские регионы. Они исходят из показателей, закрепленных в Налоговом кодексе, но имеют право на увеличение или уменьшение этих тарифов не больше чем в десять раз. Правда, по легковым машинам с двигателем мощностью до 110,33 кВт, то есть до 150 лошадиных сил, регионы могут повышать или снижать без ограничений ставки, определенные в налоговом общероссийском законодательстве.

Налоговые ставки определяются в зависимости от того, какой показатель является облагаемой базой по объекту. Если платеж взимается с мощности двигателя, измеренной в лошадиных силах, то и ставка налога определяется в рублевой сумме с каждой лошадиной силы. Если же платеж взимается с каждого объекта, то и ставка налога определяется в рублях с каждого объекта.

Транспортный налог на 2019 г.

На ООО «Символ» зарегистрирована легковая машина с двигателем мощностью 110 лошадиных сил. Так как по закону облагаемой базой для таких объектов считается мощность двигателя, то ставка налога определяется в рублях за каждую лошадиную силу мощности двигателя.

В Налоговом кодексе ставка платежа определена в сумме 3,5 рублей за каждую л.с. Однако регионы России могут без ограничений увеличивать или уменьшать тариф платежа, закрепив его в соответствующем законе субъекта РФ. Например, в Москве ставка налога составляет 25 рублей.

Ставка транспортного налога в Москве в 2019 году для юридических лиц

Ставки транспортного налога в Москве на 2019 год, как и в целом по России, определяются в зависимости от того, как установлена облагаемая база по объекту.

Платить из расчета за каждую лошадиную силу мощности двигателя в Москве необходимо за легковые и грузовые автомашины, автобусы, мотоциклы, мотороллеры, пневматически и гусеничные самоходные объекты, снегоходы, мотосани, водный транспорт (катера, моторные лодки, яхты, гидроциклы), а также за воздушные транспортные объекты с двигателями.

Кроме того, московский закон определяет платежи с килограмма силы тяги (для реактивных самолетов), с регистровой тонны валовой вместимости (для буксируемых судов), а также с единицы транспортного средства (по водным и воздушным объектам без двигателей).

По общероссийским правилам разрешено дифференцировать тарифы платежа в зависимости не только от категории транспорта, но и от периода, прошедшего с момента выпуска объекта или от экологического класса. Однако в Москве транспорт с точки зрения налогообложения не подразделяется по срокам изготовления или экологическому классу. Кроме того, в Москве не нужно вносить авансы по транспортному налогу на 2019 г.

В связи с этим годовой платеж определяется по формуле:

Что касается дорогостоящих автомашин, в отношении которых платеж рассчитывается с применением повышающих коэффициентов, то формула применяется следующая:

В Москве сумма транспортного налога за 2019 год для юридических лиц округляется до полного рубля. Суммы, составившие при расчете платежа менее 50 копеек, не учитываются, а 50 копеек и более – округляются в большую сторону. Образец платежного поручения на налоговый аванс по транспорту приведен ниже:

Ставки транспортного налога в Москве на 2019 год в таблице

Тарифы платежей за транспорт в Москве по видам объектов и способам определения облагаемой базы смотрите в таблице.

Таблица. Ставка транспортного налога в Москве в 2019 году для юридических лиц

Облагаемое транспортное средство

Ставки транспортного налога в Москве на 2019 год

При взимании с каждой лошадиной силы

Легковые машины с двигателем мощностью:

до 73,55 кВатт, иными словами до 100 л.с. 1

свыше 73,55 кВатт до 91,94 кВт, то есть более 100 л.с. до 125 л.с. 1

свыше 91,94 кВатт до 110,33 кВт, то есть более 125 л.с. до 150 л.с.

свыше 110,33 кВатт до 128,70 кВт, иными словами более 150 л.с. до 175 л.с.

свыше 128,70 кВатт до 147,10 кВт, то есть более 175 л.с. до 200 л.с.

свыше 147,10 кВатт до 165,50 кВт, иными словами более 200 л.с. до 225 л.с.

свыше 165,50 кВатт до 183,90 кВт, то есть более 225 л.с. до 250 л.с.

свыше 183,90 кВатт, иными словами более 250 л.с.

Мотоциклы с двигателем мощностью:

до 14,70 кВатт, то есть до 20 л.с.

свыше 14,70 кВатт до 25,74 кВт, иными словами более 20 л.с. до 35 л.с.

свыше 25,74 кВатт, то есть более 35 л.с.

Мотороллеры с двигателем мощностью:

до 14,70 кВатт, иными словами до 20 л.с.

свыше 14,70 кВатт до 25,74 кВт, то есть более 20 л.с. до 35 л.с.

свыше 25,74 кВт, иными словами более 35 л.с.

Автобусы с двигателем мощностью:

до 80,90 кВт, иными словами до 110 л.с.

свыше 80,90 кВатт до 147,10 кВт, то есть более 110 л.с. до 200 л.с.

свыше 147,10 кВт, то есть более 200 л.с.

Грузовые автомобили с мощностью двигателя

до 73,55 кВт, то есть до 100 л.с.

свыше 73,55 кВатт до 110,33 кВт, иными словами более 100 л.с. до 150 л.с.

свыше 110,33 кВатт до 147,10 кВт, то есть более 150 л.с. до 200 л.с.

свыше 147,10 кВатт до 183,90 кВт, иными словами более 200 л.с. до 250 л.с.

свыше 183,90 кВт, то есть более 250 л.с.

Самоходный транспорт пневматический и гусеничный

Снегоходы с двигателем мощностью:

до 36,77 кВт, то есть до 50 л.с.

свыше 36,77 кВатт, иными словами более 50 л.с.

Мотосани с двигателем мощностью:

до 36,77 кВт, иными словами до 50 л.с.

свыше 36,77 кВатт, то есть более 50 л.с.

Водный транспорт (в том числе катера, лодки с мотором) с двигателем мощностью:

до 73,55 кВт, то есть до 100 л.с.

свыше 73,55 кВатт, иными словами более 100 л.с.

Яхты и другие парусно-моторные суда с двигателем мощностью:

до 73,55 кВт, иными словами до 100 л.с.

свыше 73,55 кВт, то есть более 100 л.с.

Гидроциклы с двигателем мощностью:

до 73,55 кВт, то есть до 100 л.с.

свыше 73,55 кВатт, иными словами более 100 л.с.

Самолеты, вертолеты и иной воздушный транспорт с двигателями

При взимании с регистровой тонны валовой вместимости

Буксируемые (несамоходные) суда

При взимании с килограмма силы тяги

Самолеты с реактивными двигателями

При взимании с единицы транспортного объекта

Другой водный и воздушный транспорт без двигателей

Ставки транспортного налога в Москве на 2019 год в таблице выше применяются, если фирма не имеет права на региональные московские льготы. К категории льготников относятся юрлица, перевозящие пассажиров по городу (кроме использующих такси), резиденты особых московских экономических зон, управляющие компании этих особых зон, а также участники проекта и управляющие компании международного медицинского кластера.

Для резидентов особых московских экономических зон льготируются платежи по зарегистрированному на них транспорту, кроме снегоходов, мотосаней, водных и воздушных объектов. Льгота предоставляется на десять лет с момента регистрации объекта.

Транспортный налог на автомобиль в Москве на 2016 год.

В этой статье рассмотрим ставки, сроки, льготы транспортного налога в Москве. Ставки транспортного налога в каждом субъекте РФ устанавливаются индивидуально и могут отличаться максимум в 10 раз (в большую или меньшую сторону). Таким образом, предупреждаются попытки установить чрезмерно высокие налоги.

Номер документа.

Дата документа.

Срок уплаты транспортного налога для физлиц.

Срок уплаты транспортного налога для юрлиц.

Не позже 01 декабря 2017 года.

Необходимо произвести оплату транспортного налога не позже 28.03 года, идущего за налоговым периодом, авансовые платежи по транспортному налогу должны быть осуществлены не позже последнего числа месяца, идущего за прошедшим отчетным периодом.

Ставка транспортного налога в Московской области 2016 .

Наименование объекта налогообложения

Ставка транспортного налога (в р.)

Легковые авто при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

- 100 – 150 лошадиных сил (73,55 – 110,33 кВт) включительно

- 150 – 200 лошадиных сил (110,33 – 147,1 кВт) включительно

- 200 – 250 лошадиных сил (147,1 – 183,9 кВт) включительно

Мотоциклы и мотороллеры при мощности двигателя (с каждой л.с.):

Автобусы при мощности двигателя (с каждой л.с.):

- менее 200 лошадиных сил (менее 147,1 кВт) включительно

Грузовые авто при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

- 100 – 150 лошадиных сил (73,55 – 110,33 кВт) включительно

- 150 – 200 лошадиных сил (110,33 – 147,1 кВт) включительно

- 200 – 250 лошадиных сил (147,1 – 183,9 кВт) включительно

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой л.с.)

Снегоходы, мотосани при мощности двигателя (с каждой л.с.):

- менее 50 лошадиных сил (менее 36,77 кВт) включительно

Катера, моторные лодки и другие водные транспортные средства при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

Яхты и другие парусно-моторные суда при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

Гидроциклы при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

Несамоходные (буксируемые) суда, для которых вычисляется валовая вместимость (с каждой регистровой тонны валовой вместимости)

Самолеты, вертолеты и другие воздушные суда, обладающие двигателями (с каждой л.с.)

Самолеты, которые имеют реактивные двигатели (с каждого кг силы тяги)

Прочие водные и воздушные транспортные средства, которые не имеют двигателей (с единицы транспортного средства)

Легковые авто при мощности двигателя (с каждой л.с.):

- менее 100 лошадиных сил (менее 73,55 кВт) включительно

- 100 – 150 лошадиных сил (73,55 – 110,33 кВт) включительно

- 150 – 200 лошадиных сил (110,33 – 147,1 кВт) включительно

- 200 – 250 лошадиных сил (147,1 – 183,9 кВт) включительно

Мотоциклы и мотороллеры при мощности двигателя (с каждой л.с.):

Во всех нижеописанных ситуациях льгота на транспортный налог в Москве предоставляется в 100% размере.

Категория налогоплательщиков-льготников

Соответствующая ст. (пункт) закона субъекта РФ

Условия предоставления льготы

физ/юр лицо

организации, которые предоставляют услуги по перевозке пассажиров городским пассажирским транспортом общего пользования.

по транспортным средствам, которые производят перевозки пассажиров городским пассажирским транспортом общего пользования (исключая такси) (пп. 1 п. 1 стать 4). Транспортными средствами, которые освобождаются от обложения налогом являются те, которые применяют единые условия перевозки пассажиров по единым тарифам за проезд, оговоренным органами исполнительной власти г. Москвы, учитывая предоставления всех льгот на проезд, оговоренных в установленном порядке; льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

резиденты особой экономической зоны технико-внедренческого типа “Зеленоград”.

по транспортным средствам, которые зарегистрированы на резидентов от даты их включения в реестр резидентов особой экономической зоны; сроком на 5 лет от месяца регистрации транспортного средства (пп. 2 п. 1 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

Герои Советского Союза, Герои РФ, граждане, которые были награждены орденом Славы трех степеней.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 3 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4), льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

ветераны ВОВ, инвалиды ВОВ.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 4 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

ветераны боевых действий, инвалиды боевых действий.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 5 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

инвалиды I и II групп.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 6 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

бывшие несовершеннолетние узники концлагерей, гетто, прочих мест принудительного содержания, которые были созданы фашистами и их союзниками во время II мировой войны.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 7 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

1 из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 8 п. 1 ст. 4, п. 5 ст. 4) и лишь для 1 из родителей (усыновителей), опекуну, попечителю ребенка-инвалида (пп. 8 п. 1 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

лица, которые владеют легковыми автомобилями при мощности двигателя менее 70 лошадиных сил (до 51,49 кВт) включительно.

по 1 транспортному средству (пп. 9 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

1 из родителей (усыновителей) в многодетной семье.

по 1 транспортному средству и лишь для 1 из родителей (усыновителей) (пп. 10 п. 1 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

физлица, которые обладают правом на получение соц. поддержки согласно с Законом РФ от 15.05.1991 года N 1244-1, ФЗ от 26.11.1998 года N 175-ФЗ и от 10.01.2002 года N 2-ФЗ.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 11 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

физлица, которые принимали в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 12 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

физлица, которые получили либо перенесли лучевую болезнь либо которые стали инвалидами из-за испытаний, учений и прочих работ, которые связаны с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 13 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

1 из опекунов инвалида с детства, который был признан судом недееспособным за 1 транспортное средство, которое зарегистрировано на граждан этих категорий.

по 1 транспортному средству при мощности двигателя менее 200 лошадиных сил (включительно) (пп. 14 п. 1 ст. 4, п. 5 ст. 4), с условием наличия права на льготы по нескольким основаниям льгота будет работать по 1 основанию на выбор налогоплательщика (п. 2 ст. 4); льготы не касаются водных, воздушных транспортных средств, снегоходов и мотосаней (п. 3 ст. 4).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.