Сегодня рассмотрим тему: "сведения о среднесписочной численности за 2019 - 2020 год скачать бланк" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Среднесписочная численность работников в 2019 году

- 2 Сведения о среднесписочной численности работников: актуальная форма бланка на 2019 год

- 3 Бланк и образец заполнения среднесписочной численности по форме КНД 1110018

- 4 Бланк «Сведения о среднесписочной численности работников»

- 5 Отчет о среднесписочной численности работников за 2018 год

- 6 Как составить отчет «Сведения о среднесписочной численности работников»

Среднесписочная численность работников в 2019 году

Сведения о среднесписочной численности работников 2019 году по-прежнему продолжат подавать в налоговую инспекцию все предприниматели и любые формы организаций, имеющие хотя бы одного наемного работника.

Перед тем, как заполнить форму, требуется научиться использовать специальную формулу, по которой производится расчёт численности сотрудников:

Для расчета среднего количества работников за месяц нужно просуммировать их численность за каждый день (календарный, с включением праздничных и выходных) и разделить потом на количество дней в месяце.

Важно! За праздничный или выходной день берем то количество сотрудников, которое трудилось в день предыдущий. Также в учет обязательно включаются все те, кто в расчетные дни находится в отпуске, отбыл в командировку или был на больничном.

Если сотрудник трудился неполный день, то его включение в среднесписочное количество за рабочую смену должно быть произведено по оному из двух сценариев.

Если сокращенная смена — это требование закона или инициатива работодателя, то работник считается как полная единица.

Если рабочие часы сокращены по штатному расписанию или трудовому договору, то:

- рассчитывается общее количество отработанных человеко-дней;

- определяется средняя численность работников с сокращенной сменой за месяц с перерасчетом на полную занятость.

Важно! Если организация была создана не в начале года, то при расчете СрЧ за год нужно просуммировать СрЧ за каждый месяц и разделить на 12, а не на фактическое количество месяцев работы компании.

Далеко не всегда при расчёте показателя получатся круглые результаты. Когда после запятой оказался не ноль, следует воспользоваться следующими правилами округления:

- когда в числе после запятой идет цифра от 1 до 4 включительно, то просто ее убираем (например, 3, 2 округляем до 3);

- когда в числе после запятой идет цифра от 5 до 9, увеличиваем на один целое число (например, 4, 5 округляем до 5).

Кроме самозанятых ИП есть еще несколько категорий которые учитывать не стоит. Это:

- адвокаты;

- военнослужащие;

- совместители со внешними организациями;

- сотрудники, которые были отправлены в рабочую командировку в другое государство;

- работники, с которыми был заключен договор, с целью обучения (предусмотрена выплата стипендии);

- владельцы организаций, не оформленные штатной единицей и не получающие заработную плату;

- лица, оформленные по гражданско-правовому договору;

- студенты, проходящее обучение в образовательных учреждениях в период отпуска без сохранения заработной платы;

- женщины, находящиеся в отпуске по беременности и родам или декрете.

| Видео (кликните для воспроизведения). |

Также учету не подлежат работники, которые прекратили работу без соответствующего заявления.

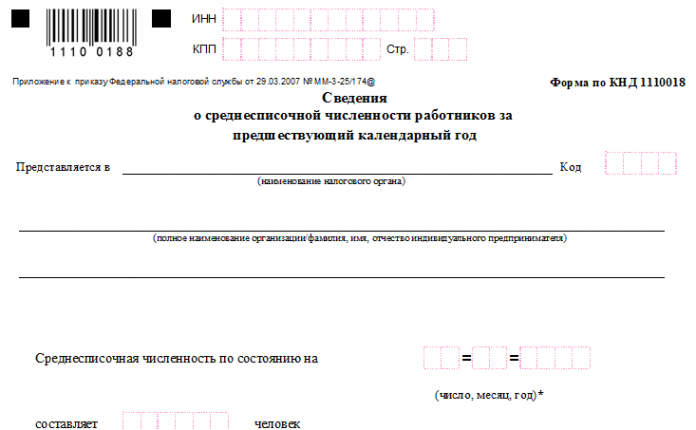

Главным нормативным документом, регламентирующим правила заполнения декларации, является Приказ ФНС № ММ-3-25/174 от 29.03.2007. В нем же утверждена форма подачи данных — специальный бланк, имеющий код классификации КНД 1110018. Для вашего удобства форма отчета по среднесписочной численности работников 2019 представлена ниже.

В ней нужно указать:

- сведения о налогоплательщике (ИНН работодателя, КПП, полное наименование с организации или ФИО без сокращений для ИП);

- название и од налогового органа;

- дата расчета СрЧ (за 2018 год 1 января 2019 года или 1 число месяца, следующего за месяцем создания организации);

- среднесписочная численность;

- подпись ИП или руководителя компании.

Важно! В случае возникновения трудностей с заполнением формы, в письме ФНС № ЧД-6-25/353 имеются все разъяснения.

Данный отчет необходимо предоставить в налоговую (для ИП по мету прописки, для компании — по месту регистрации) не позднее 20 января 2019 года (п. 3 ст. 80 НК РФ). Но в 2019 году эта дата впадает на воскресенье, а, следовательно, согласно п. 7 ст. 6.1. НК ФР срок переносится на ближайший следующий за ним рабочий день, т.е. на 21.01. 2019 года (рабочий понедельник). В бланке будет отражена СрЧ с 01.01.2018 по 31.12.2018 года.

Подавать можно как на бумажном носителе, так и электронном через личный кабинет (необходима регистрация на сайте ФНС и создание ключа с электронной подписью)

Важно! Новые компании или прошедшие реорганизацию, должны будут сдать еще один отчет не позже 20 числа месяца, следующего месяцем, когда была создана компания. Индивидуальным предпринимателям такую декларацию заполнять не нужно. Но если произошла ликвидация, то отчет подается как ИП, так и организацией. Сделать это необходимо не позднее даты снятия с регистрации.

Еще интересен тот факт, что при обнаружении ошибки в уже сданном отчете компания может сдать его повторно в исправленном варианте. За такую провинность ей ничего не грозит — налоговой службой не предусмотрено проверять поданные сведения и налагать штрафные санкции за ошибочные отчеты (согласно НК РФ).

| Видео (кликните для воспроизведения). |

Таким образом, можно сделать вывод о том, что подача отчета по среднесписочной численности работников в 2019 году будет такой же, как в 2018-ом. Изменений никаких не произошло — форма декларации, сроки и место сдачи, правила расчета и штрафные санкции остались прежними.

Алгоритм расчета ССЧ для бухгатлтеров: видео

Сведения о среднесписочной численности работников: актуальная форма бланка на 2019 год

Сведения о среднесписочной численности за 2018 год в 2019 году представляют все организации независимо от численности работников в штате (даже если их нет).

Индивидуальные предприниматели представляют данные в 2019 году, только если в прошедшем 2018 году привлекали наемных работников. Когда сотрудников у ИП нет, отчет сдавать не нужно (абз. 6 п. 3 ст. 80 НК).

Бланк отчета “Сведения о среднесписочной численности работников за предыдущий год” утвержден приказом ФНС от 29.03.2007 № ММ-3-25/174. Этот бланк действует в 2019 году.

Форма небольшая. Порядок ФНС разъяснила в письме от 26.04.2007 № ЧД-6-25/353. Кроме среднесписочной численности, в форме укажите:

- ИНН и КПП;

- название компании или Ф. И. О. индивидуального предпринимателя;

- наименование и код налоговой инспекции;

- дату, по состоянию на которую представлены сведения;

- данные руководителя или представителя;

- дату представления;

- подпись.

Данные об организации, ее руководителе или представителе, предпринимателе, наименование налоговой инспекции не нужно сокращать.

Поставьте дату представления сведений и дату, по состоянию на какое число актуальны данные. В отчете, представленном по итогам прошедшего года, проставьте дату 1 января текущего года. В сведениях за 2018 год в поле даты, по состоянию на которую представлены сведения, укажите 1 января 2019 года.

Вот образец заполнения сведений о ССЧ в 2019 году:

Также вы можете скачать образец заполнения бланк о среднесписочной численности в 2019 году по ссылке.

Бланк и образец заполнения среднесписочной численности по форме КНД 1110018

Информация, предоставляемая вами о среднесписочной численности персонала, необходима для ведения статистики и контроля вашего бизнеса налоговой инспекцией. Участковым налоговым инспектором принимается отчет данных о численности персоналу по среднему списку за предыдущий календарный год (статья 80 НК РФ).

- Сдавать ДО 20 января текущего года.

- ИП, работающие без работников с 2014 года освобождены от сдачи среднесписочной численности.

- Филиалы зарубежных компаний также обязаны подавать данный отчетный документ.

Налоговая инспекция принимает отчеты с вписанными разборчивыми данными черной пастой. Бланки, заполненные другими цветовыми вариациями, не будут рассмотрены. Записывайте информацию в ячейках и строках по-максимуму разборчиво. Налоговики не должны чувствовать себя графологами.

Если вы являетесь продвинутым компьютерным пользователем, смело заполняйте бланк с помощью редакторского софта. Налоговики принимают распечатанные формы, заполненные печатным шрифтом 18 Courier New.

Каждая фирма имеет свои особенности учета. Заполняя поле идентификационного номера плательщика налогов (сокращенно – ИНН), который присваивается юридическим и физическим лицам, начинайте вписывать цифры кода от крайней левой квадратной ячейки. Графа «КПП» предназначена только для организаций. ИП не нужно заполнять это поле.

Учтите! Если в вашем коде меньше цифр чем ячеек, нужно сначала проставить нули, а затем – цифровые значения ИНН. Код налоговой инспекции вашего участка всегда состоит из четырех цифр.

Немного упростите для себя процесс заполнения в блоках, где это возможно. В поле о наименовании налогового органа не обязательно вписывать полное название. Понятно, что места не так и много, чтобы вписать всё. Сократите название – впишите аббревиатуру согласно общепринятым правилам.

Важно! Это правило упрощения не распространяется на заполнение названии вашей организации. Название фирмы должно быть записанным полностью по уставной документации.

ИП четко вписывает свои ФИО без каких-либо сокращений. Если документы подает его представитель, нужно заполнить в соответствующих графах его полные ФИО и данные о документе, удостоверяющего его личность.

О показателе численности. Единственной расчетной цифрой отчета может быть показатель численности по среднему списку за предыдущий год. Его нужно проставить в целых числах. Для точного подсчета данных, воспользуйтесь примером вычисления среднесписочной численности работников.

Проставляем дату. Заполненный бланк нужно подать строго до двадцатого января текущего года. Обязательно укажите в отчете, что данные подаются по состоянию на первое января. Пусть вас не сбивает с толку реальная дата составления вашего отчета. В случае, когда фирма переживает процесс реорганизации, отчет предоставляется до двадцатого числа следующего месяца после завершения всех процессов. К примеру, ваша фирма реорганизована в марте – отчет о численности нужно подать до 20 апреля.

Заполняем только свои графы. Налогоплательщику не стоит лезть в блоки, предназначенные для представителя инспекции.

Когда все графы бланка заполнены, его нужно подписать вручную. Только при таком условии инспектор примет ваш годовой отчет к рассмотрению. Вам не обязательно личной персоной появляться в налоговой службе, чтобы сдать документ. Оправьте его почтой как ценное письмо с уведомлением, конечно, с учетом даты почтового штемпеля.

Дельный совет! Опытные бизнесмены, которые не любят простаивать в переполненных коридорах налоговой, советуют в конверт вложить заверенный штампом почтового отделения бланк описи вложенных документов. Налоговый инспектор лишний раз убедится, что все документы на месте.

Что если вы просрочили представление вышеперечисленных сведений?

За несвоевременную подачу или игнорирование предоставления отчета для налогового контроля бизнес-деятельности, вы рискуете быть оштрафованным на сумму около 200 рублей. Худший вариант развития событий – административное наказание.

Бланк «Сведения о среднесписочной численности работников»

Бланк сведения о среднесписочной численности работников 2019 года

Бланк отчета «Сведения о среднесписочной численности работников» за 2019 год остался прежним. Утвержден он еще в 2007 году (Приложение к Приказу ФНС РФ от 29.03.2007 № ММ-3-25/174@) и остается неизменным по сегодняшний день. Среднесписочная численность работников за 2019 год (бланк можно скачать в нашей статье) за уходящий год будет сдаваться по форме КНД 1110018.

Средняя численность работников (бланк 2019 года) состоит из одного листа. Заполнить его сможет даже начинающий бухгалтер. Раскрытию подлежат:

- наименование компании;

- ИНН, КПП организации;

- наименование ИФНС получателя и ее код;

- показатель среднесписочной численности сотрудников (в целых единицах);

- Ф.И.О. руководителя, подписавшего отчет;

- дата формирования сведений.

Действующее законодательство гласит, что сведения о среднесписочной численности работников, форма которой утверждена Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174@, обязаны сдавать:

- все без исключения организации, которые вели деятельность в отчетном году (даже если не было наемных работников) — срок до 20 января;

- организации, зарегистрированные в текущем году, — срок сдачи до 20 числа месяца, следующего после регистрации;

- индивидуальные предприниматели (если имели наемных работников).

Среднесписочная численность работников (форма 2019) года не подлежит сдаче ИП, которые не нанимали на работу людей, а также ИП, которые зарегистрированы в текущем году. Только они могут не подавать данные о численности.

Предоставить отчет необходимо в межрайонную инспекцию Федеральной налоговой службы по месту регистрации. Бланк о среднесписочной численности работников (скачать бланк можно ниже) необходимо отправить в ФНС как в бумажном, так и в электронном виде. От чего зависит выбор — бумага или электроника? Если количество работников свыше 100 человек, то бумажный вариант исключаем — только в электронном виде. Среднесписочная численность работников — бланк 2019 скачать бесплатно можно в этой статье.

Что включать в сведения о среднесписочной численности работников (бланк 2019 года)

Самое сложное в отчете — это непосредственно сам расчет численности. Порядок определен Приказом Росстата № 772 от 22.11.2017. В численность включаются сотрудники, которые устроены по трудовым договорам. Данные необходимо брать из кадрового учета: сперва подсчитать присутствующих сотрудников за каждый день в течение каждого месяца, сумму за каждый месяц разделить на количество календарных дней в месяце, а затем суммировать данные по месяцам и разделить на 12. Рассчитанная среднесписочная численность работников (бланк 2019) заносится в документ.

Для предприятий с небольшой текучестью кадров сделать это не составит никакого труда, но в больших компаниях без программного обеспечения для подсчета не обойтись. Показатель численности округляется до целого числа по правилам арифметического округления.

Заполненный бланк о среднесписочной численности работников 2019 (образец)

Нарушение сроков сдачи сведений будут стоить 200 рублей (ст. 126 НК). На имя руководителя налоговики могут выписать административный штраф, размер которого составит от 300 до 500 рублей (ст. 5.6 Кодекса об административных правонарушениях). Вовремя сдавать сведения о среднесписочной численности работников (бланк представлен выше) несложно, отчет в целом достаточно простой и получить за него штраф, пускай и небольшой, все же не очень приятно.

Отчет о среднесписочной численности работников за 2018 год

Когда нужно сдать отчет о среднесписочной численности за 2018 год?

Периодичность сдачи такого отчета – 1 раз в год.

Срок сдачи — до 20 января (включительно) года, следующего за отчетным (абз. 6 п. 3 ст. 80 Налогового кодекса РФ (далее – НК РФ)). Поскольку в 2019 году 20 января является выходным днем (т. к. выпадает на воскресенье), то отчет о среднесписочной численности за 2018 год нужно сдать до 21 января 2019 (включительно).

Обратите внимание! Для вновь созданных компаний такой отчет должен быть представлен не позднее 20-го числа месяца, следующего за месяцем создания юрлица (в т.ч. путем реорганизации). Однако это не отменяет обязанности такого юрлица позже, в начале 2020 года, подать соответствующий отчет с данными за 2019 год.

В какой форме сдается отчет о среднесписочной численности?

Для выбора формы сдачи отчета о среднесписочной численности (далее также – ССЧ) рекомендуем воспользоваться нашей таблицей:

Форма сдачи отчета о ССЧ (п. 3 ст. 80 НК РФ)

По выбору хозсубъекта: на бумажном носителе или электронная

Все прочие хозсубъекты, не перечисленные в столбце 2 настоящей таблицы

- Хозсубъекты, чья ССЧ работников за предшествующий год превысила 100 человек. Учитывая тот факт, что плательщики страховых взносов сдают отчетность в электронной форме при ССЧ работников от 25 человек, то можно говорить, что отчет о ССЧ работников сдают и хозсубъекты, штат которых составляет не менее 25 человек;

- Вновь созданные организации, чья ССЧ работников превышает 100 человек;

- Налогоплательщики, отнесенные к категории крупнейших.

Важно! Буквальное толкование п. 3 ст. 80 НК РФ предполагает, что устанавливаемые требования к форме отчетности распространяются только на декларации и расчеты, и не относятся к форме сведений о среднесписочной численности. Однако на практике сотрудники ФНС обычно придерживаются мнения, что эти правила относятся и к сведениям о среднесписочной численности.

Отчет о среднесписочной численности работников за год оформляется на унифицированном бланке формы, утв. Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174@.Скачать этот бланк можно по ссылке:

Рекомендации и разъяснения по заполнению отчета приведены в письме ФНС РФ от 26.04.2007 №ЧД-6-25/353@:

При этом заполнению подлежат все поля кроме раздела «Заполняется сотрудником налогового органа».

Также в строке «Среднесписочная численность по состоянию на» следует указать именно 01.01.2019 (мы говорим об отчете за 2018 год). Если компания, например, была зарегистрирована 09.01.2019, то в отчете по данной строке указывается 1 число месяца, следующего за отчетным (т. е. для нашего примера — 01.02.2019).

Полезно знать! Отдельный отчет о среднесписочной численности работников обособленного подразделения организации в налоговую не предоставляется — такие данные включаются в состав названных сведений по организации в целом.

Кто обязан сдавать отчет о среднесписочной численности?

Такой отчет сдается:

- только что созданными юридическими лицами – независимо от наличия работников (см. Письмо Минфина России от 04.02.2014 №03-02-07/1/4390).;

- юридическими лицами — вне зависимости от наличия персонала;

- индивидуальными предпринимателями, привлекавшими в течение отчетного периода работников (п. 3 ст. 80 НК РФ).

Важно! ИП, прекратившие свою деятельность в течение предшествующего года, тоже обязаны представить отчет о среднесписочной численности работников, если в течение названного года такие работники привлекались этим ИП (письмо Минфина России от 30.03.2017 №03-02-08/18588).

Как рассчитать среднесписочную численность работников?

Данный показатель характеризует среднее количество работников, которые трудились в конкретной организации или у индивидуального предпринимателя в течение установленного отчетного периода.

Среднесписочная численность работников рассчитывается путем деления суммы среднесписочной численности работников за каждый месяц отчетного года на 12 (п. 79.7 приказа Росстата от 22.11.2017 №772 (далее — Приказ № 772)).

Приведем условный пример расчета данного показателя (исходные данные в таблице ниже).

Месяц отчетного года

Месяц отчетного года

Сумма ССП за год

Таким образом, среднесписочная численность работников за год, которую надлежит указать в отчете, будет равна:

360:12= 30 человек.

Однако не все работники учитываются для расчета данного показателя. Так, не включаются в списочную (обращаем внимание — именно в списочную) численность категории работников, перечисленных в п. 78 Приказа № 772, в т.ч.:

- внешние совместители;

- работники по гражданско-правовым договорам;

- переведенные на работу в другую организацию;

- собственники организации, работающие в ней без трудового договора и др.

Кроме того, из среднесписочной численности исключаются (п.79.1 Приказа №772):

- женщины, пребывавшие в отпусках по беременности и родам или по уходу за ребенком, кроме работающих на условиях неполного рабочего времени или на дому с сохранением права на получение пособия по государственному социальному страхованию);

- сотрудники, проходившие обучение в образовательных учреждениях или поступавшие в такие учреждения на учебу и пребывавшие в отпусках без сохранения зарплаты.

Вывод! Для определения среднесписочной численности работников за отчетный период из списочной численности надо исключить сотрудников, указанных в п. 78 и п. 79.1 Приказа № 772.

Обратите внимание! Не учитывается для названных целей, например, сам индивидуальный предприниматель (т. е. отчет о среднесписочной численности ИП, у которого нет ни одного наемного работника, будет нулевым, и его можно не подавать).

Ответственность за непредставление отчета о среднесписочной численности

За нарушение требований о представлении названного отчета хозсубъект может быть привлечен к:

- налоговой ответственности в форме штрафа (200 руб. – п. 1 ст. 126 НК РФ);

- административной ответственности в форме штрафа (от 300 до 500 руб. – п. 1 ст. 15.6 Кодекса РФ об административных нарушениях).

При этом возможно применение к субъекту, не представившему отчет, одновременно всех перечисленных выше мер ответственности.

Риски! ФНС РФ может исключить организацию/ ИП, не направившую сведения о среднесписочной численности работников, из реестра субъектов малого и среднего предпринимательства (письмо ФНС РФ от 18.08.2016 №14-2-04/0870@).

Как составить отчет «Сведения о среднесписочной численности работников»

Бланк «Сведения о среднесписочной численности работников» 2019

Согласно п. 3 ст. 80 НК РФ, каждое предприятие, имеющее в своем штате сотрудников, с которыми заключены трудовые договора, обязано ежегодно предоставлять отчет — сведения о среднесписочной численности работников, форма которого утверждена Приказом ФНС России № ММ-3-25/174@ от 29.03.2007. Бланк о среднесписочной численности работников (скачать бланк можно на нашем сайте) имеет установленный регистр по КНД — 1110018.

Сведения о среднесписочной численности работников (бланк скачать можно далее) предоставляется работодателем в территориальную ИФНС по месту регистрации юридического лица или индивидуального предпринимателя.

Среднесписочная численность работников: бланк 2019 скачать бесплатно

Ежегодный срок подачи данной формы — не позднее 20 января года, следующего за отчетным. Среднесписочная численность работников за 2017 год — бланк должен быть сдан в налоговую инспекцию до 22 января (срок сдачи перенесен на понедельник 22 января, так как 20 и 21 января — выходные дни). Сведения о среднесписочной численности работников (бланк) 2019 должны быть поданы в территориальную ИФНС до 21.01.2019 (день сдачи также будет перенесен в связи с тем, что 20.01.2019 — воскресенье).

Отчет о СЧР сдают, среди прочих, реорганизованные учреждения, а также вновь созданные организации. Сок сдачи отчетности для таких предприятий, в соответствии с п. 3 ст. 80 НК РФ, — до 20 числа месяца, следующего за:

- месяцем внесения записи о созданной организации в ЕГРЮЛ;

- месяцем реорганизации учреждения.

Данные о СЧР необходимо рассчитывать непосредственно за месяц создания, реорганизации учреждения.

Филиалы зарубежных компаний, базирующиеся на территории РФ, также обязаны предоставлять в ИФНС данный отчет.

Средняя численность работников, бланк 2019: особенности заполнения

Порядок и правила составления формы о СЧР представлены в Письме ФНС РФ № ЧД-6-25/353@ от 26.04.2007.

Отчет о среднесписочной численности работников (бланк 2019 скачать бесплатно вы смогли выше) можно заполнять как вручную, так и в электронной форме. Если работодатель подает сведения об СЧР, заполненные собственноручно, то информация, отраженная в отчете, должна быть заполнена черными чернилами аккуратно и разборчиво, а записи — не выходить за пределы ячеек шаблона.

В самой отчетности надлежит заполнять следующие данные:

- полное наименование работодателя-налогоплательщика, ИНН и КПП — для организации; если отчет об СЧР предоставляет индивидуальный предприниматель, то он вносит свои Ф.И.О. и ИНН;

- название территориальной ИФНС, ее номер и кодовое значение;

- число, на которое формируются данные об СЧР: если организация предоставляет ежегодную отчетность, то проставляется дата 01.01 года, следующего за отчетным; в том случае, если информацию об СЧР предоставляют реорганизованные, вновь созданные учреждения, то будет указываться 1 число месяца, следующего за периодом реорганизации, создания;

- непосредственно СЧР организации на отчетную дату.

Скачать бланк о среднесписочной численности работников 2019 года: заполненный вариант

Действующим законодательством предполагается административная ответственность за нарушение сроков предоставления отчетности либо за непредоставленный отчет.

На основании п. 1 ст. 126 НК РФ и ч. 1 ст. 15.6 КоАП РФ, работодателю грозят штрафные санкции за неподанные сведения о СЧР. В случае такого нарушения организация заплатит штраф в размере 200 рублей, а должностное лицо — от 300 до 500 рублей.

ССЧ за 2018 год нужно сдать в срок до 21 января! Наша статья поможет в этом. Подробно рассказываем, как сделать расчет (с примером). Вы можете скачать наш бланк и заполнить его (бесплатно и без регистрации) или воспользоваться бесплатным тест-драйвом Контур.Экстерна и сдать в электронном виде!

Работодатели должны каждый год сообщать налоговой, сколько человек трудится в их фирме. Это нужно, чтобы ФНС могла определить, в какой форме вы должны сдавать отчетность, подходите ли под ограничения малого бизнеса или специального налогового режима. Это один из простейших отчетов, потому что в нем всего один главный показатель и один лист в бланке. Но и тут могут возникнуть сложности, особенно в части расчета среднесписочной численности. В статье расскажем, куда и когда сдавать отчет, как заполнить форму и посчитать главный показатель.

Среднесписочную численность (ССЧ) за 2018 год рассчитывайте по Указаниям, утвержденным Приказом Росстата от 22.11.2017 № 772.

Подготовьте и отправьте сведения о среднесписочной численности работников через Контур.Экстерн бесплатно.

Чтобы рассчитать среднесписочную численность за год, нужно сначала найти этот показатель за каждый месяц. Для этого посчитайте всех работников, которые числились в компании на каждый день месяца. Не забудьте:

- включить сотрудников в отпусках, на больничных и в командировках и пр.;

- приравнять ССЧ в праздники и выходные к численности сотрудников в предыдущий рабочий день.

У ИП Лаврова в ноябре работало 11 человек. Восемь из них отработали полный месяц. Два человека устроилось 13 ноября, а еще один сотрудник пришел 25 числа. Итого:

- с 1 по 12 ноября — 8 человек;

- с 13 по 24 ноября — 10 человек;

- с 25 по 30 ноября — 11 человек.

Посчитаем: ((12 дней × 8 чел.) + (12 дней × 10 чел.) + (6 дней × 11 чел.)): 30 = (96 + 120 + 66): 30 = 282: 30 = 9,4.

Теперь нужно подробнее остановиться на сотрудниках, которые работают неполный день. Согласно Указаниям, в таком случае сотрудников надо учитывать пропорционально рабочему времени.

Пример учета сотрудников на неполном рабочем времени

У ИП Лаврова пятидневка по 8 рабочих часов в день. В ноябре он нанял двух сотрудников, которые работали три дня в неделю по 5 часов и в сумме отработали 130 часов.

Посчитаем ССЧ: 130 ч. / (8 ч. × 21 день) = 0,77 человека.

Таким образом, среднесписочная численность у ИП в ноябре с учетом округления составит: 9,4 + 0,77 = 11 человек.

Когда мы посчитали ССЧ за все предыдущие месяцы, можно приступать к расчету показателя за год. Для этого нужно сложить численность всех месяцев и разделить на 12.

У ООО «Венский» в течение года численность менялась так:

ССЧ за 2018 год составит: (138 + 146 + 143 + 152 + 149 + 133 + 128 + 144 + 156 + 162 + 173 + 176): 12 = 149,75 человека.

Полученную цифру нужно округлить до целых и вписать в сведения о среднесписочной численности за 2018 год. Таким образом, в отчете следует указать 150 человек.

Порядок расчета ССЧ для новых организаций немного отличается. В этом случае нужно произведение численности персонала на количество дней работы в месяце (включая выходные) разделить на общее число дней в месяце.

ИП Лавров начал работать только с 14 октября 2018 года. По трудовому договору на работу приняли 8 сотрудников, и весь октябрь их число не менялось.

Посчитаем ССЧ: 18 дней * 8 человек = 144. Хоть организация работала всего 18 дней, полученную сумму нужно разделить на число календарных дней в октябре — 31. Получим 144: 31 = 4,64, округляем до 5 человек.

Кого не учитывать при расчете среднесписочной численности

В Указаниях перечислены категории работников, которых не нужно учитывать при расчете ССЧ.

Сведения о ССЧ нужно составлять только для сотрудников на трудовом договоре. В отличие от многих других отчетов в фонды, тут нельзя учесть работников на договоре ГПХ. Кроме того, в отчет не включают информацию о:

- совместителях из других фирм;

- переведенных на работу в другую компанию или за границу;

- учащихся, получающих стипендию за счет организации;

- уволившихся без предупреждения;

- военнослужащих;

- адвокатах;

- собственниках компании без зарплаты.

Часто можно встретить вопрос, нужно ли включать в отчет единственного учредителя компании. С уверенностью отвечаем: нет. Собственник не получает зарплату и не заключает трудовой договор, поэтому в отчет его включать не надо.

Сотрудницы, которые вышли в отпуск по уходу за ребенком, по беременности или усыновлению новорожденного, не включаются в отчет. Исключение — если они продолжают работать неполный день и имеют право на госпособие.

Глядя на название формы, можно подумать, что отчет нужно сдавать только работодателям. Но Минфин РФ в своем письме говорит, что даже новые компании, у которых еще нет ни одного сотрудника, обязаны сдавать отчет в установленный срок.

Отчет должны сдавать:

- ИП с работниками;

- все организации;

- вновь созданные организации с работниками или без.

Не сдавать в налоговую сведения может только ИП, который в течение года не нанимал ни одного сотрудника.

Для всех лиц, перечисленных в предыдущем пункте, обязательна ежегодная сдача сведений в налоговую.

В 2018 году это нужно сделать до 21 января. По общим правилам отчитаться по ССЧ нужно до 20 января, но так как этот день приходится на воскресенье, срок откладывается на следующий рабочий день.

Эту форму надо сдавать не только в конце года. Вновь созданные компании и реорганизованные организации должны отчитаться в налоговую до 20-го числа следующего месяца.

Например, ООО «Приз» зарегистрировалось 8 ноября 2018 года, тогда сдать сведения по форме нужно не позднее 20 декабря. Далее ООО будет отчитываться в общем порядке и снова сдаст отчет 21 января 2019 года.

Если сроки сдачи будут сорваны, налоговая начислит штраф по ст. 126 НК РФ. Штраф компании составит 200 рублей, а ее должностных лиц могут привлечь к административной ответственности и назначить штраф от 300 до 500 рублей (ст. 15.6 КоАП РФ).

Сведения о ССЧ не имеют статуса налоговой декларации, поэтому за просрочку сдачи ваш расчетный счет не заблокируют.

Способ подачи сведений зависит от количества сотрудников. Статья 80 НК РФ указывает, что если в организации более 100 человек, налоговую отчетность и расчеты нужно сдавать в электронном виде. Буквально сведения не подпадают под ст. 80, но налоговая на этом настаивает.

Отчет о количестве работников сдавайте в налоговую по месту постановки на учет: по прописке ИП или по юрадресу ООО.

Форма отчета утверждена Приказом ФНС от 29.03.2007 № ММ-3-25/174, она одинакова для организаций и предпринимателей. Бланк, как и порядок заполнения, не меняется уже с 2007 года.

Сам отчет включает всего одну страницу, которая заполняется идентично титульному листу большинства налоговых деклараций.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.