Сегодня рассмотрим тему: "страховые взносы на травматизм в 2019 - 2020 году ставки, тарифы и скидки" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Страховые взносы на травматизм в 2019 году: ставки, тарифы и скидки

- 2 Тарифы страховых взносов на 2019 года: таблица со ставками

- 3 Тарифы взносов «на травматизм» в 2019 году останутся прежними

- 4 Утверждены тарифы страховых взносов на травматизм на 2019 год

- 5 Возможно, тарифы по взносам на травматизм в 2019 году не изменятся

Страховые взносы на травматизм в 2019 году: ставки, тарифы и скидки

Какие тарифы по страховым взносам «на травматизм» применяются в 2019 году? Как они соотносятся с ОКВЭД? Как получить скидку по ставкам на 2019 год? Ответим на вопросы.

Взносы на травматизм в 2019 году – это денежные средства, направленные через ФСС сотруднику в качестве компенсации за вред здоровью, причиненный при выполнении их своих трудовых функций.

В 2019 году Работодатель обязан ежемесячно начислять их определенную сумму в виде страховых взносов «на травматизм». На нее влияет множество факторов, в числе которых:

- наличие льготы по страховым взносам «на травматизм»;

- вид деятельности;

- утвержденные тарифы по страховым взносам на травматизм.

Взносы на травматизм по гражданско-правовым договорам начисляйте, только если это прямо предусмотрено договором подряда или оказания услуг (п. 1 ст. 20.1 Закона № 125-ФЗ).

Тарифы страховых взносов «на травматизм» в 2019 году: таблица

Какие тарифы взносов на травматизм в 2019 году?

Тарифы определяются в соответствии с Федеральным законом “О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2019 год и на плановый период 2020 и 2021 годов”. Он устанавливает, что в 2019 году страховые взносы «на травматизм» платятся по тарифам, которые установлены Федеральным законом от 22.12.2005 № 179-ФЗ.

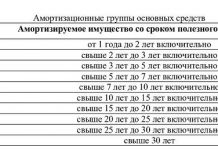

Проще говоря: в 2019 году сохраняются условия установления и размеры тарифов, действовавших в 2018 году, то есть 32 страховых тарифа взносов на травматизм (см. таблицу).

Указанные тарифы находятся в диапазоне от 0,2 до 8,5% в зависимости от видов экономической деятельности, распределенных по классам профессионального риска. Определить, к какому классу относится ваша деятельность, можно по Классификации, утвержденной приказом Минтруда от 30.12.2016 № 851н. В ней перечислены виды деятельности и соответствующие им коды ОКВЭД, которые сгруппированы в 32 класса профессионального риска.

- на 2019 год сохраняется для организаций и ИП, привлекающих для работы инвалидов, льгота по уплате страховых взносов “на травматизм”;

- в 2019 году взносы на травматизм с выплат инвалидам с применением ставок в размере 60% от общеустановленных тарифов начисляют ИП.

| Видео (кликните для воспроизведения). |

Новые данные для скидок и надбавок к тарифам в 2019 году

Работодатели вносят взносы «на травматизм» в соответствии со страховыми тарифами. Однако к тарифу может быть применена скидка или надбавка (п. 1 ст. 22 Федерального закона от 24.07.98 № 125-ФЗ).

Размер скидки (надбавки) определяется по формуле, в которой участвуют три показателя:

- соотношение расходов ФСС на выплату обеспечений по всем страховым случаям у страхователя и общей суммы начисленных взносов;

- количество страховых случаев у страхователя на тысячу работающих;

- количество дней временной нетрудоспособности у страхователя на один страховой случай (исключая случаи со смертельным исходом).

Средние значения данных показателей по видам экономической деятельности на 2019 год утверждены Постановлением ФСС РФ от 03.08.2018 № 85. “Об утверждении значений основных показателей по видам экономической деятельности на 2019 год”.

Этим постановлением утверждены такие соотношения по видам ЭД:

- отношение суммы страхового обеспечения по произошедшим страховым случаям к общей начисленной сумме взносов;

- количество страховых случаев на 1 000 работников;

- количество дней временной нетрудоспособности, приходящееся на один страховой случай (кроме случаев со смертельным исходом).

Заявление на скидку в 2019 году нужно подать не позднее 1 ноября 2018 года. Решение установить скидку к тарифу на следующий год или отказать в скидке ФСС должен принять не позднее 1 декабря текущего года. Решение фонд вручит лично представителю организации под расписку или направит страхователю иным способом, который подтвердит дату получения (например, через курьерскую службу). Сделает он это в течение пяти дней со дня принятия такого решения (п. 9 Правил, утв. постановлением Правительства от 30.05.2012 № 524

Пример расчета скидки:

ООО “Стелла” занимается строительством жилых и нежилых зданий (код по ОКВЭД2 – 41.20). Такая деятельность относится к VIII классу профессионального риска. Для этого класса установлен страховой тариф в размере 0,9%. По данным формы 4 – ФСС за периоды 2015 – 2017 гг. показатели таковы:

- среднесписочная численность работников – 833 человека;

- один страховой случай на производстве без смертельного исхода;

- число дней временной нетрудоспособности по несчастным случаям – 48;

- сумма выплаченных пособий по временной нетрудоспособности по всем страховым случаям – 50 000 руб.;

- сумма начисленных взносов на страхование от несчастных случаев – 610 000 руб.

На 1 января 2018 г.:

| Видео (кликните для воспроизведения). |

- число рабочих мест, в отношении которых проведена спецоценка условий труда, – 840;

- число рабочих мест, условия труда на которых отнесены к вредным или опасным по результатам спецоценки, – 560;

- общее количество рабочих мест – 854;

- число работников, прошедших обязательные медицинские осмотры, – 540;

- число всех работников, подлежащих обязательным осмотрам, – 594.

Тарифы страховых взносов на 2019 года: таблица со ставками

В 2019 году страховые взносы в ФНС должны платить (п. 1 ст. 419 НК РФ):

- лица, производящие выплаты и иные вознаграждения «физикам»;

- индивидуальные предприниматели.

Если у ИП есть наемные работники или сотрудники по гражданско-правовым договорам, то бизнесмен должен платить страховые взносы и как работодатель, и «за себя».

В 2019 году перечисляемые страховые взносы направляются:

- на обязательное пенсионное страхование (ОПС);

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

- на обязательное медицинское страхование (ОМС).

Также в 2019 году работодателям необходимо вносить страховые взносы в ФСС «на травматизм» — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ).

В 2019 году страховые взносы рассчитывают с учетом 3-х основных компонентов:

- начислений в пользу физических лиц ;

- лимитов облагаемой базы по страховым взносам;

- тарифов страховых взносов.

Суммы, не подлежащие обложению страховыми взносами в 2018 году, приведены в статье 422 НК РФ.

В 2019 году не изменилась облагаемая база по взносам. Чтобы рассчитать базу, надо сначала сложить все выплаты, которые относятся к объекту обложениями взносами. Перечень таких выплат перечислен в пункте 1 статьи 420 НК РФ. Например, зарплата и отпускные.

Затем из полученного значения нужно вычесть необлагаемые выплаты. Список таких выплат смотрите в статье 422 НК РФ. Например, государственные пособия, материальная помощь в размере до 4000 руб. в год.

Общие (базовые) тарифы страховых взносов в 2019 году

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам. Это предусмотрено статьей ст. 426 НК РФ.

Общий размер страховых взносов в 2019 году – 30 процентов:

- 22 % – на обязательное пенсионное страхование с выплат, не превышающих предельную базу для начисления взносов + 10 процентов с выплат сверх базы;

- 5,1 % – на обязательное медицинское страхование, предельной величины выплат нет;

- 2,9 % – на обязательное социальное страхование с выплат в пределах лимита, платежей сверх лимита нет.

Такие тарифы нужно применять к выплатам и вознаграждениям в пользу:

- российских граждан;

- постоянно или временно проживающих в России иностранцев, не являющихся высококвалифицированными специалистами (ВКС);

- постоянно или временно проживающих граждан ЕАЭС.

Одно из главных изменений в сфере страховых взносов, действующее с 2019 года, это подросшие предельные базы по сумме выплат в пользу работника. Теперь лимиты установлены в размере ( п. 4-6 ст. 421 НК РФ, Постановление Правительства РФ от 28.11.2018 N 1426):

- 1 150 000 руб. для взносов на ОПС (было 1 021 000 руб.);

- 865 000 руб. для взносов на ВНиМ (было 815 000 руб.).

Но кроме того, изменились ставки страховых взносов, начисляемых с зарплаты и иных вознаграждений работников и лиц, с которыми заключены гражданско-правовые договоры.

Основные ставки страховых взносов для работодателей

Как вы помните, ранее в НК предусматривалось, что совокупный тариф в размере 30%, по которому исчисляют взносы большинство страхователей, будет действовать временно – в период с 2017 по 2020 гг. (ст. 426 НК РФ). А после указанного срока тариф взносов на ОПС должен был вырасти на 4% до 26%, а совокупный тариф – с 30% до 34% (пп. 1 п. 2 ст. 425 НК РФ в ред., действ. до 01.01.2019). Однако законодатели передумали. И указанные основные тарифы взносов с 2019 года переходят из разряда временных в постоянные. В связи с этим в 2019 году применяются прежние тарифы (п. 2 ст. 425 НК РФ):

- на ОПС – 22% в рамках предельной величины базы и 10% при ее превышении;

- на ВНиМ – 2,9%;

- на ОМС – 5,1%;

- на травматизм – от 0,2% до 8,5% (ст. 1 Закона от 22.12.2005 N 179-ФЗ , ст. 1 Закона от 31.12.2017 N 484-ФЗ ).

Пониженные страховые взносы в 2019 году: ставки (таблица)

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

С 2019 года переходят с пониженных тарифов на основные сразу несколько категорий страхователей. К ним относятся:

- организации и ИП на УСН, ведущие определенные виды деятельности (пп. 5 п. 1 ст. 427 НК РФ);

- организации и ИП на ЕНВД, имеющие лицензию на фармацевтическую деятельность, в т.ч. аптеки (пп. 6 п. 1 ст. 427 НК РФ);

- ИП на патенте (пп. 9 п. 1 ст. 427 НК РФ).

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

Тарифы взносов «на травматизм» в 2019 году останутся прежними

В 2019 году и в плановый период 2020 — 2021 годов базовые тарифы страховых взносов на страхование от несчастных случаев на производстве и профзаболеваний не изменятся по сравнению с теми, что применялись в этом году. Это 32 базовых тарифа, исчисляемых в пределах от 0,2 до 8,5 процентов к сумме выплат в пользу застрахованных лиц. Соответствующий закон Госдума РФ приняла в третьем чтении 11 декабря.

Как известно, размер взносов на обязательное страхование от несчастных случаев на производстве и профзаболеваний определяется исходя из страхового тарифа. Этот тариф зависит от класса профессионального риска, к которому относится основной вид деятельности страхователя (ч. 1 ст. 21 Федерального закона от 24.07.98 № 125-ФЗ, п. 8 Правил отнесения видов экономической деятельности к классу профессионального риска, утв. постановлением Правительства РФ от 01.12.05 № 713). Страхователь должен самостоятельно определить основной вид своей деятельности по итогам предыдущего года и представить документы в ФСС не позднее 15 апреля того года, на который устанавливается размер страхового тарифа.

Комментируемый закон сохраняет 32 базовых тарифа страховых взносов «на травматизм». Они составляют от 0,2 до 8,5 процентов к сумме выплат и иных вознаграждений в пользу застрахованных лиц в рамках трудовых отношений и гражданско-правовых договоров (ст. 1 Федерального закона от 22.12.05 № 179-ФЗ). Эти же тарифы будут действовать в следующем году. Как и прежде, ФСС сможет начислять к основным тарифам скидки или надбавки.

Также будут сохранены льготы для предпринимателей, которые уплачивают взносы за инвалидов I, II и III групп. В этом случае взносы нужно перечислять в размере 60% от общеустановленных страховых тарифов.

С 1 января 2019 года установлены новые ставки и тарифы по страховым взносам. Льготные тарифы для большинства плательщиков взносов отменены Это следует из Федерального закона от 27.11.2017 № 361-ФЗ. В нашей таблице собраны ставки страховых взносов на 2019 год во внебюджетные фонды.

Прежде всего всем бухгалтерам нужно обратить внимание, что изменились ставки по взносам для УСН и ЕНВД. Из-за чего многим компаниям и ИП придется пересчитать платежи в ФНС, таблицу новых тарифов скачайте в журнале “Упрощенка”.

В 2019 году страховые взносы перечисляйте в налоговую инспекцию в соответствии с главой 34 НК РФ. Согласно пункту 1 статьи 419 НК РФ страховые взносы платят:

- лица, производящие выплаты и иные вознаграждения гражданам;

- индивидуальные предприниматели.

Если предприниматель имеет наемных работников или производит выплаты иным лицам, он одновременно относится и к первой, и ко второй группе плательщиков страховых взносов. А, значит, платит взносы и как работодатель, и за себя лично.

Работодатели исчисляют и уплачивают взносы в налоговую инспекцию:

- на обязательное пенсионное страхование;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

Также уплачиваются взносы в ФСС по травматизму — на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (Федеральный закон от 24.07.98 № 125-ФЗ, далее — Закон № 125-ФЗ). В данной статье мы поговорим только о взносах, начисляемых в соответствии с Налоговым кодексом. А по взносам по Закону № 125-ФЗ найдете информацию в отдельном материале правовой энциклопедии.

Размер тарифов для начисления взносов на обязательное пенсионное (социальное, медицинское) страхование зависит:

- от категории плательщика (организация должна начислять взносы по общим тарифам или вправе применять пониженные тарифы взносов);

- от категории сотрудника, в пользу которого производятся выплаты;

- от суммы выплат, начисленных сотруднику в течение года (более величины предельной базы или менее этой суммы).

Если организация не имеет права на применение пониженных тарифов, то в отношении выплат она должна начислять страховые взносы по общим ставкам (ст. 426 НК РФ):

- взносы на обязательное пенсионное страхование — по тарифу 22% с выплат, не превышающих предельную базу в размере 1 150 000 руб. Сверх превышения такой базы применяется тариф 10%. Страховые взносы перечисляются одним платежным поручением без распределения взносов на финансирование страховой и накопительной части трудовой пенсии. При этом КБК указывается тот, который предусмотрен для платежей, зачисляемых на выплату страховой части трудовой пенсии.

- взносы на обязательное социальное страхование – по тарифу 2,9% с выплат, не превышающих предельную базу в размере 865 000 рублей. Сверх превышения взносы не платятся;

- взносы на обязательное медицинское страхование — по тарифу 5,1% независимо от величины доходов. То есть взносы начисляются со всех выплат. Предельная база здесь не установлена.

Для льготных категорий плательщиков страховых взносов обложение сумм выплат, превышающих предельную величину базы, не предусмотрено (п. 2 ст. 427 НК РФ).

Что касается предпринимателей (плательщиков, не производящих выплаты в пользу физлиц), то размер взносов за себя они определяют исходя из минимального размера оплаты труда. А если сумма годового дохода превышает 300 000 руб., то также считается вторая часть личных взносов с суммы такого превышения (подп. 1 п. 1 ст. 430 НК РФ).

В таблицах представлены тарифы взносов на 2019 год.

Тарифы по страховым взносам с зарплаты работников (нет льгот)

Общий процент отчислений в фонды остается прежним по сравнению с предыдущим годом – 30%, из них:

- 20% в Пенсионный фонд

- 2,9% в Фонд социального страхования

- 5,1% в Фонд медицинского страхования

На 2019 год законодательно утверждены проценты отчислений по видам обязательного страхования. Эти суммы рассчитывают работодатели, оплата осуществляется из собственных средств нанимателя, из заработка работников (как подоходный налог) страховые взносы не удерживаются.

Тарифы страховых взносов 2019 (таблица приведена ниже) разделены на несколько категорий:

отчисления, направляемые на медицинское страхование в рамках ОМС;

взносы на социальное страховое обеспечение на случай заболеваний и материнства;

средства, направляемые в ФСС, формирующие фонд возмещения при возникновении несчастного случая на производстве или профзаболеваний («травматизм»).

Первые три вида взносов регулируются положениями НК РФ (глава 34). Они могут быть базовыми, дополнительными или пониженными. Взносы по «травматизму» регламентируются нормами Закона от 24.07.1998 г. № 125-ФЗ, при этом тарифы по страхованию от несчастных случаев ежегодно пересматриваются и утверждаются отдельным законом. На период с 2018 по 2020 годы ставки этого вида взносов остались неизменными (закон от 31.12.2017 г. № 484-ФЗ).

Тарифы страховых взносов в 2019 году (ставки, таблица)

Законом от 03.08.2018 г. № 303-ФЗ внесены поправки в НК РФ, касающиеся страховых взносов. Законодатели решили оставить текущие ставки в качестве базовых, то есть отказались от планов постепенного повышения тарифов до уровня, который зафиксирован в ст. 425 НК РФ.

Предполагается, что предельный размер облагаемой базы по «пенсионным» взносам в 2019 г. составит 1 129 тыс. руб. (Закон о бюджете ПФР на период 2018-2020 г.г. от 05.12.2017 № 363-ФЗ), вероятно, что вырастет и база по взносам ФСС. Соответственно, увеличится и сумма отчислений по основным ставкам взносов (напомним, в 2018 г. предельная база для начисления взносов ПФР составляет 1021 тыс. руб., для взносов ФСС – 815 тыс. руб.), т.е. для ПФР база увеличится более чем на 100 тыс. руб., и перестанет быть достижимой для большинства – чтобы применить пониженную ставку хотя бы месяц, зарплата должна быть более 95 тыс. рублей в месяц.

Какой будет основная ставка страховых взносов в 2019 году – таблица содержит систематизированные сведения по отчислениям:

Утверждены тарифы страховых взносов на травматизм на 2019 год

Президент Владимир Путин утвердил закон о страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2019 год и на плановый период 2020 и 2021 годов.

Соответствующий Федеральный закон от 25.12.2018 № 477-ФЗ опубликован на Официальном интернет-портале правовой информации.

Напомним, тарифы страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний утверждаются ежегодно отдельным федеральным законом.

Закон устанавливает, что в 2019 году страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний будут уплачиваться по тарифам, которые установлены Федеральным законом от 22.12.2005 № 179-ФЗ.

Это значит, что в 2019 году сохраняются 32 действующих страховых тарифа взносов на травматизм. Указанные тарифы находятся в диапазоне от 0,2 до 8,5 % в зависимости от видов экономической деятельности, распределенных по классам профессионального риска.

Также для организаций и ИП, привлекающих для работы инвалидов, закон сохраняет льготу по уплате страховых взносов на травматизм.

В учетных программах «1С:Предприятие 8» поддерживается исчисление и учет страховых взносов по тарифам в соответствии с законодательством РФ.

Возможно, тарифы по взносам на травматизм в 2019 году не изменятся

Правительство РФ внесло на рассмотрение в Госдуму проект федерального закона, устанавливающий страховые тарифы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2019 год и на плановый период 2020 и 2021 годов. Согласно данному документу в 2019 году размер и порядок уплаты взносов на травматизм не изменится и будет осуществляться в соответствии с Федеральным законом от 22 декабря 2005 № 179-ФЗ “О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2006 год” 1 .

Таким образом сохраняются и основные действующие льготные тарифы для ИП в отношении выплат сотрудникам, являющихся инвалидами I, II и III групп – в размере 60% от установленного размера страховых тарифов. Данная льгота призвана стимулировать работодателей привлекать людей с инвалидностью в трудовой процесс.

Обязан ли плательщик страховых взносов представлять расчет в электронной форме, если его среднесписочная численность работников составляет менее 25 человек? Узнайте из материала “Отчетность по страховым взносам” в “Энциклопедии решений. Налоги и взносы” интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В соответствии с пояснительной запиской в основу расчета тарифов указанных страховых взносов на 2019 год и плановый период 2020 и 2021 годов положены показатели прогноза социально-экономического развития страны до 2024 года с учетом показателей отчета об исполнении бюджета ФСС РФ за 2017 год и расходах на обеспечение по страхованию пострадавших от несчастных случаев на производстве и профессиональных заболеваний в разрезе видов экономической деятельности за 2017 год.

В случае принятия законопроекта он вступит в силу 1 января 2019 года.

Все работодатели обязаны страховать безопасность своих работников. Если с ними на работе или вследствие ее что-то случится, им будет положена единовременная страховая выплата из Фонда социального страхования (ФСС) и пенсия по инвалидности. Поэтому все организации будут, как и сейчас, платить страховые взносы на травматизм в 2019 году, ведь именно за счет этих отчислений и производятся выплаты пострадавшим работникам.

Страховые взносы, уплачиваемые по страхованию от производственного травматизма, являются обязательными неналоговыми платежами, которые регулируются Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». При этом тарифы регулируются отдельными законодательными актами и могут изменяться ежегодно. Например, в 2019 году их регулирует Федеральный закон от 31.12.2017 № 484-ФЗ.

Тарифы взносов на травматизм в 2019 году будет регулировать аналогичный Федеральный закон «О страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2019 год и на плановый период 2020 и 2021 годов». При этом значения действующих ставок взносов на травматизм не меняются. Более того, они не изменялись с 2005 года, когда были утверждены Федеральным законом от 22.12.2005 № 179-ФЗ. Этот же закон определил порядок их уплаты.

Сколько платить за производственный травматизм в 2019 году

Всего в России действуют 32 страховых тарифа по социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний. Они находятся в диапазоне от 0,2 до 8,5 % от фонда оплаты труда работников. Чтобы определить, какое значение применять, работодатель должен знать свой класс профессионального риска, который ему присваивает ФСС ежегодно после направления уведомления о подтверждении основного вида деятельности (направляется ежегодно до 15 апреля в территориальный орган ФСС).

Такой класс профессионального риска работодатель может определить и самостоятельно. Для этого достаточно воспользоваться Классификацией, утвержденной Приказом Минтруда от 30.12.2016 № 851н. В ней перечислены виды деятельности и соответствующие им коды ОКВЭД по видам деятельности, сгруппированные в 32 класса профессионального риска. Так что можно найти свой ОКВЭД и уже знать базовую ставку. Правда, при расчете ФСС применяет не только эти значения, но и руководствуется данными спецоценки условий труда, а также наличием трудоустроенных инвалидов.

Для последних предусмотрены льготные ставки. А стандартные можно увидеть в таблице:

В 2016 году стало известно, что на смену страховым взносам придет новый единый страховой сбор. По сути страна должна была вернуться к уплате единого социального налога (ЕСН), с которым бухгалтеры попрощались еще семь лет назад. В конечном итоге правительство решило не менять название платежа. По-прежнему страхователи исчисляют страховые взносы, но платят их в федеральную налоговую службу. Есть одно исключение: как и до смены администратора взносов, нужно платить в ФСС взносы от несчастных случаев на производстве.

Многие бухгалтеры среди своих коллег для упрощения именуют страховые взносы ЕСН. В данной статье мы тоже будем использовать это понятие. Но стоит помнить, что НК РФ не содержит такого термина.

Страховые взносы в 2019 году включает в себя четыре вида взносов:

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Общая ставка взносов в 2019 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2019 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков (ст. 425 НК РФ) приведены в таблице.

Таблица Тарифы

Взносы на обязательное пенсионное страхование, %

Взносы на страхование на случай временной нетрудоспособности и материнства, %

Взносы на обязательное медицинское страхование, %

Если сумма выплат отдельному работнику не превысила 1 150 000 рублей

Если сумма выплат отдельному работнику превысила 1 150 000 рублей

Если сумма выплат отдельному работнику не превысила 865 000 рублей

Если сумма выплат отдельному работнику превысила 865 000 рублей

Законодательно утверждены постоянные ставки страховых взносов на обязательное пенсионное страхование. Для этого аннулирован рост основного тарифа до 26%, что предполагали сделать в 2021 г.

С 2017 по 2020 гг. взносы на пенсионное страхование следовало рассчитывать исходя из 22% на выплаты, не превышающие предельную величину базы для начисления взносов, а 10% берут за основу, когда выплаты выше данных показателей.

Теперь поправки окончательно утверждают ныне работающие ставки страховых взносов в размере 22% и 10%.

Когда выплаты сотруднику за год достигают предельной величины базы, то платежи на случай временной нетрудоспособности не следует делать, но на обязательное пенсионное страхование надо применять ставку в 10%.

В 2019 г. предписано применять такие предельные цифры: для страховых взносов на обязательное соц. страхование на случай временной нетрудоспособности и в связи с материнством – 865 тыс.руб. (в 2018 г. было 815 тыс.руб.); для взносов на обязательное пенсионное страхование – 1 150 тыс.руб. (ранее – 1 021 тыс.руб.).

Оставлены пониженные тарифы страховых взносов в 20% для некоторых объектов налогообложения на 2019 г.

Льготные условия будут прежними у таких категорий:

1. Социальные некоммерческие организаций на УСН (соц. обслуживание, наука и образование, здравоохранение и спорт, культура и искусство).

2. Благотворительные организации на УСН.

В 2019 г. малый и средний бизнес, работающий в производстве, и в социальной сфере, не сможет пользоваться пониженным тарифом. Т.к. законодательство не продлевает льготный период.

Для справки – в названых сферах до 31.12.18 г. ставка была 20%.

Т.е., с 01.12.19 г. подобные страхователи вынуждены работать по общим правилам.

Правительство оставляет тарифы на травматизм на 2019 – 2021 гг. на прежнем уровне. Плюс к этому, законодатели оставили на 2019 г. страховые взносы на обязательное соц. страхование от несчастных случаев на производстве и проф. заболеваний на том же уровне, что были утверждены 22.12.05 г.

Перечисленные тарифы варьируются от 0,2 до 8,5%. На цифры влияет вид экономической деятельности (ОВЭД). Кстати говоря, еще и сохранили льгота по уплате страховых взносов на травматизм для тех работодателей, которые трудоустраивают инвалидов.

Обновили скидки и надбавки к взносам на травматизм

Соцстрах изменил скидки и надбавки к страховым тарифам на обязательное соц. страхование от несчастных случаев.

В текущем году скидки предоставляют исключительно тем, у кого показатели ниже тех, что установлены ФСС для ОВЭД страхователя.

Соответственно надбавками смогут пользоваться те, у кого показатели выше, назначенных ФСС.

Принят к действию обновленный регламент по подтверждению ОВЭД для расчета тарифа страхового взноса на травматизм.

Выходит, что все нововведения требуют применения новых форм документации, подтверждающих ОВЭД.

Сроки подтверждения прежние – до 15 апреля нужно отправить в ФСС: заявление установленного образца, справку-подтверждение и копию пояснительной записки к бухгалтерскому балансу.

Конкурс “Правовая Россия”

Благодарность от представительства ESET в России для МастерСофт

МастерСофт посетил мэрию Оренбурга

ПАО “НИКО-БАНК” выражает свою благодарность за оперативную и грамотную работу.

В условиях постоянно меняющегося законодательства Банк заинтересован иметь полную и актуальную номативную базу. Это обеспечивается использованием Банком справочно-нормативной системы “Гарант”.

Безусловным плюсом в работе компании “МастерСофт” является быстрое реагирование сотрудников при предоставлении документов по запросу Банка, принятых до обновления справочно-правовой системы.

Коллектив компании “АЭРОПОРТ ОРЕНБУРГ” выражает благодарность за взаимовыгодное сотрудничество с МастерСофт-ИТ. Оперативная поставка антивирусных программ Dr. Web обеспечила надежную защиту нашей компьтерной сети.

Особая благодарность сотрудникам Департамента продаж СЦ ИТ за профессиональный подход в решении всех возникающих задач.

ООО “Орский Вагонный Завод” выражает искреннюю благодраность за качество обслуживания вашими специалистами. Консультации и поставка антивирусов всегда проходят оперативно и на высоком профессиональном уровне.

Уверены, что и в дальнейшем наше сотрудничество на взаимовыгодных условиях продолжится.

Главный бухгалтер муниципального бюджетного учреждения дополнительного образования “Дворец творчества детей и молодёжи” Кетерер Татьяна Михайловна выражает благодарность специалистам МастерСофт:

“Я хотела бы объявить благодарность вашим сотрудникам. Работает с нами по программе “1С: Бухгалтерия бюджетного учреждения 8” непосредственно Шевлягина Юлия.

Так же огромная благодарность за отзывчивость, терпение и квалифицированную, своевременную помощь Набокиной Олесе и Ерёменко Татьяне (они нас сопровождают по программе “Зарплата и Кадры”).

Им очень с нами тяжело, но они терпеливо продолжают сотрудничать. С вами очень надёжно. Конечно же наши ошибки есть и без вас мы бы вообще о них не знали и в суде, наверное, судились бы. А сейчас мы решаем вопросы. “.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.