Сегодня рассмотрим тему: "сроки сдачи 4-фсс в 2019 - 2020 году таблица" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Каждая компания и ИП обязаны отчитываться по основным показателям своей деятельности в контролирующие органы – налоговую, фонды (ПФР, ФСС), статистику. Отчетность предпринимателей и компаний, применяющих разные системы налогообложения, существенно разнится, но ее представление – обязательная процедура, выполнение которой установлено законодателем. Нарушением считается не только непредставление отчетов, но и их сдача с опозданием. Напомним о сроках представления отчетности предприятий с различными режимами налогообложения.

Исключая лишь бизнесменов (ИП), учитывающих доходы и расходы, а также подразделения зарубежных компаний, обязанность вести бухучет касается всех юрлиц. Ведение бухучета предполагает формирование:

- Баланса и ОФР (отчета о финрезультатах);

- Отчетов-приложений – о движении денежных средств (ДДС), целевом использовании средств, изменении капитала;

- Пояснений к отчетности.

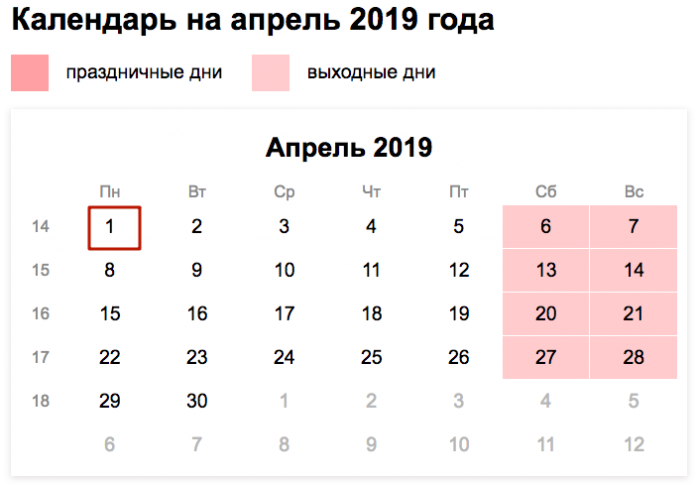

Состав бухгалтерской отчетности для различных предприятий разный: микро- и малые предприятия ограничиваются составлением упрощенных вариантов отчетов, остальные компании сдают полную бухотчетность, но сроки сдачи отчетности в 2019 году остаются одинаковыми для всех – 3 месяца после отчетного года. В связи с совпадением последнего дня срока сдачи с выходным, бухотчетность необходимо представить в ИФНС и орган Росстата не позже 01.04.2019 г.

Календарь бухгалтера на 2019 год: сроки сдачи отчетности (таблица)

Помимо бухотчетности, предприятия сдают отчетность налоговую и отчеты в фонды (ПФР и ФСС). Крайние сроки сдачи отчетов указаны в соответствии с законодательством – они сдвигаются на ближайший будний день, если выпадают на праздничный (нерабочий) или выходной день.

Орган представления

Отчет

За период

Срок сдачи

Актуально для

ОСНО

УСН

ЕНВД

ЕСХН

ИФНС

Если выставляли счета-фактуры или являлись налоговыми агентами

Представляют застройщики, экспедиторы, посредники

01.03.2019, если налог начислен, но не удержан.

01.04.2019 по выплаченным доходам и удержанному НДФЛ

Расчет сумм НДФЛ форма 6-НДФЛ

При наличии объекта налогообложения

При наличии объекта налогообложения

Авансовые расчеты налога на имущество

Декларация по водному налогу (квартальная)

При наличии объекта налогообложения

Декларация по НДПИ (ежемесячная)

Юрлица и ИП – пользователи недр

01.04.2019 – сроки отчетности в 2019 году для организации;

| Видео (кликните для воспроизведения). |

30.04.2019 – срок для ИП

Если в отчетном периоде нет объектов налогообложения и оборотов по кассе и банку

ПФР

СВЗ-СТАЖ (сведения о страховом стаже) ежегодная

Сведения о застрахованных СВЗ-М (сведения о застрахованных лицах) ежемесячная

ФСС

Расчет 4-ФСС (по производственному травматизму) ежеквартальная

Как видим, ожидание изменений сроков сдачи отчетности в связи с множеством трансформаций, внесенных законодателем в НК РФ, не оправдалось. Речь о введении новых сроков сдачи отчетности в 2019 году не идет. Нововведения коснулись отдельных статей, но в целом не затронули порядок представления отчетности ни в ИФНС, ни в фонды. Отметим лишь, что модернизированы формы многих отчетных документов (к примеру, деклараций по ЕНВД, 3-НДФЛ), а потому формировать годовую отчетность субъектам следует на бланках обновленной редакции.

Несвоевременное представление отчетности: ответственность

Итак, сроки предоставления отчетности в 2019 году не изменились, остались на прежнем уровне и штрафы за ее непредставление. По общим правилам «опоздание» с подачей декларации или «Расчета по страховым взносам» может повлечь штраф – 5% от суммы отраженного к уплате, но не перечисленного, налога за каждый месяц «просрочки», в т.ч. неполный (ст. 119 НК РФ). Максимальный штраф за несоблюдение сроков сдачи отчетности – 30% от суммы неуплаченного по декларации налога, минимальный – 1000 руб. (например, при непредставлении нулевой декларации).

По другим формам отчетности предусмотрены различные меры воздействия. Так, несдача 6-НДФЛ карается взысканием штрафа в 1000 руб. с работодателя за каждый просроченный месяц (п. 1.2 ст. 126 НК РФ). Предусмотрены внушительные санкции и по просроченной отчетности в фонды. Например, штраф по отчету 4-ФСС составит 5% от суммы взносов к уплате за каждый просроченный месяц, но не свыше 30% от взносов и не менее 1000 руб. (ст. 26.30 закона от 24.07.1998 № 125-ФЗ). Избежать столь существенных неприятностей можно лишь формируя отчетность без нарушений сроков ее представления.

Календарь бухгалтера на 2019 год: сроки сдачи отчетности, таблица

Календарь бухгалтера на 2019 год: сроки сдачи отчетности, таблица

В какие сроки сдавать налоговую отчетности в 2019 году? Когда отчитываться перед ПФР и ФСС? До какой даты сдать бухгалтерскую отчетности? Приводим таблицы, в которых собраны все сроки сдачи отчетов в 2019 году организациями и ИП.

Сроки сдачи отчетности в 2019 году: налоговая отчетность

Вот таблица со сроками сдачи налоговой отчетности в ИФНС в 2019 года.

| Видео (кликните для воспроизведения). |

Далее таблица со сроками сдачи отчетов в ПФР в 2019 году.

Срок представления 4-ФСС зависит от способа подачи Расчета (на бумаге или в электронном виде):

Также работодатели должны подтвердить свой основной вид деятельности:

за 2018 год – не позднее 15.04.2019;за 2019 год – не позднее 15.04.2020.

Организации должны представить в ИФНС и органы статистики бухгалтерскую отчетность за 2018 год не позднее 01.04.2019.

Организации и ИП, ведущие деятельность на объектах I, II и III категорий, должны представить Отчет об организации и о результатах осуществления производственного экологического контроля (п. 1 Порядка, утв. Приказом Минприроды от 28.02.2018 № 74):

за 2018 год – до 25.03.2019;за 2019 год – до 25.03.2020.

В 2019 году организации по-прежнему могут сдавать отчет 4-ФСС как на бумажном носителей, так и в электронном виде. Рассмотрим сроки сдачи отчета 4-ФСС в 2019 году.

Форма сдачи будет зависеть от среднесписочной численности работодателя. Те, у кого она превышает 25 человек, должны сдавать данный отчет только посредством электронных документов, через специальные каналы связи. Работодатели, у которых среднесписочная численность нанятых сотрудников не превышает 25 человек, могут выбрать более удобную для них форму сдачи отчета.

Срок сдачи отчета по форме 4-ФСС устанавливается ФЗ № 125 от 24.07.1998 «Об обязательном социальном страховании от несчастных случае» (далее – ФЗ № 125). В статье 24 этого нормативного акта установлены следующие сроки:

- Отчет на бумажном носителе должен быть сдан не позднее 20 числа месяца, следующего за последним месяцем периода, за который сдается отчет (квартал, полугодие, 9 месяцев, год).

- Отчет в электронном виде сдается не позднее 25 числа месяца, следующего за последним месяцем периода, за который сдается отчет (квартал, полугодие, 9 месяцев, год).

Но в ФЗ № 125 нет никаких указаний на случай, когда последняя дата сдачи выпадает на выходной или праздничный день. В настоящий момент готовится законодательный акт, который узаконит порядок переноса сроков. Но пока он не утвержден работодатели должны пользоваться статьей 193 ГК РФ. Она говорит следующее: если крайний срок сдачи отчета выпадает на выходной или праздничный день, то он должен быть перенесен на следующий рабочий день.

Сроки сдачи формы 4-ФСС в 2019 году, в том числе и годовой отчет за прошедший 2018 год можно посмотреть в таблице ниже:

Период, за который составляется отчет 4-ФСС

Срок сдачи отчета в электронном виде

Срок сдачи на бумажном носителе

Годовой, за 2018 год

20 января выпадает на воскресенье, соответственно срок сдачи отчета на бумажном носителе переносят на понедельник

За 1 квартал 2019 года

За полугодие 2019 года

20 июля выпадает на субботу, соответственно перенос осуществляется на понедельник

За 9 месяцев 2019 года

20 октября выпадает на воскресенье, соответственно срок сдачи на бумажном носителе переносят на понедельник

Годовой, за 2019 год

Штрафы за несвоевременную сдачу или несдачу отчета 4-ФСС

В случае если работодатели не сдают отчет 4-ФСС или нарушают сроки его сдачи, к ним могут быть применены штрафные санкции. Порядок наказания устанавливает ФЗ № 125. В Статье 26.30 установлена следующая ответственность за нарушение сроков сдачи отчета:

- 200 рублей штрафа заплатят страхователи, которые нарушили порядок и сроки предоставления отчета в электронном виде.

- 5% от суммы начисленных взносов за последние три месяца, за каждый месяц просрочки.

Штраф в размере 5% будет начисляться за каждый, просроченный месяц, даже не полный. Это значит, что если работодатель задержит сдачу отчета на несколько дней, то штраф ему начислят за полный месяц. Если он сдаст документы только в следующем месяце, который следует за месяцем, в котором установлена крайняя дата сдачи, то просрочка составит уже два месяца и сумма штрафа возрастет до 10%. Но при этом ФЗ № 125 введено два ограничения:

- Штраф не может превышать 30%. То есть даже если просрочка составит 7 месяцев, то штраф все равно будет 30%, а не 35%.

- Сумма штрафа не может быть менее 1000 рублей. Это значит, что даже если начисленный штраф будет составлять сумму менее 1000 рублей, то его автоматически увеличат до этой величины.

Подробнее про штрафы за несдачу 4-ФСС и ошибки в отчете, читайте в отдельной статье.

Все организации и ИП должны вовремя отчитываться по ключевым показателям своей деятельности: в противном случае им грозят санкции в виде штрафов и блокировок расчетных счетов. Чтобы не пропустить срок подачи деклараций и справок, необходимо воспользоваться календарем сдачи отчетности в 2019 году. Для удобства все основные отчеты консолидированы в единой таблице.

Объем документации и сроки зависят от конкретного налогоплательщика, системы налогообложения, которую он применяет, от наличия наемных сотрудников, количества персонала и многих других факторов. Представленные ниже данные помогут не запутаться в отчетности.

Таблица 1 — Календарь сдачи отчетности в 2019 году

Обратите внимание! Начиная с 2019 г., бухгалтерские формы можно не передавать в Росстат, а направлять в электронной форме в ИФНС (ФЗ№444 от 28 ноября 2018 г.). Представители среднего и малого бизнеса имеют право передать документы за 2018 г. на бумаге, а вот бухгалтерскую отчетность за текущий год нужно сдать до 31 марта 2020 г. в электронном виде.

Кроме отчетов, указанных в календаре сдачи в 2019 году, также существует специальная экологическая отчетность, которая распространяется на юр. лиц, осуществляющих деятельность на объектах особенных категорий (I, II и III). Такие компании и ИП должны сдать бумаги за 2018 г. до 25 марта согласно Приказу Минприроды №74 от 28 февраля 2018 г.

Если организация или ИП нарушит сроки сдачи отчетности (в соответствии с представленным выше календарем), то в их отношении будут применены штрафы.

Сроки сдачи отчетности за 2019 год изменились, появились новые формы отчетности. Бухгалтеру ошибаться нельзя, так как штраф за несдачу отчетности составляет 30% от налога. Журнал “Упрощенка” позаботился о том, чтобы бухгалтеры сдали все отчеты вовремя. Мы составили удобный календарь бухгалтера на 2019 год. В нем не только указаны сроки сдачи, но и под каждой формой есть ссылка на актуальный бланк отчета, а также на программу “Упрощенка 24/7”, в которой вы можете заполнить отчет. В таблице мы учли важные изменения и добавили новые формы отчетности.

Программа «Упрощенка 24/7» настроила для вас персональный календарь. Зайдите в программу и проверьте все важные даты по сдаче отчетности, уплаты налогов и выплат работникам.

Для того, чтобы узнать сроки сдачи отчетов в Росстат, воспользуйтесь статьей Какие отчеты упрощенцам скоро сдавать в Росстат.

Календарь налоговой и бухгалтерской отчетности на 2019 год

Вид отчетности

Куда сдается

Кто сдает в 2019 году

Срок сдачи

Отчеты за 4 квартал 2018 года и за весь 2018 год

Ежемесячная отчетность по форме СЗВМ за декабрь 2018

Сроки сдачи отчетности в 2019 году: календарь бухгалтера

За несвоевременную сдачу отчетности и оплату налогов законодательством предусмотрены меры ответственности. Во избежание штрафов и приостановления операций по счетам рекомендуется соблюдать установленные сроки. В помощь скачайте Календарь бухгалтера – таблицу сроков сдачи отчетности на 2019 год.

Чтобы своевременно сдавать отчетность в ИФНС, ПФР, ФСС и другие контролирующие ведомства, бухгалтерам необходимо ориентироваться в видах и сроках представления отчетов. Для этого рекомендуем скачать Календарь бухгалтера 2019 в электронном виде и отслеживать контрольные сроки, по возможности сдавая отчетность с началом отчетной кампании.

Большую часть отчетности главбухам приходится готовить для налоговых органов. У инспекторов жесткие меры борьбы с должниками: если не представить тот или иной отчет вовремя, грозит штраф, пени, блокировка счетов и не только. Избежать этого легко, ориентируясь в датах и формах отчетов. В таблице ниже представлен календарь со сроками на 2019 год. В нем указаны все отчетные даты с учетом переноса с выходных и праздничных дней.

Календарь бухгалтера на 2019 год: таблица сроков сдачи отчетности

Крайняя отчетная дата (число.месяц)

Что сдавать и за какой период

Актуальный форма (бланк), образцы заполнения

В 2019 году юридические лица, имеющие работников, должны будут четыре раза отчитаться в Фонд социального страхования — представить форму отчета 4-ФСС по итогам 2018 года, первого квартала, полугодия и девяти месяцев.

Форма 4-ФСС сдается только по взносам от несчастных случаев. По всем остальным видам взносов отчитываться нужно в ФНС по утвержденной форме расчета.

Отчеты в ФСС сдаются по форме, утвержденной Приказом ФСС РФ от 07.06.2017 № 275. При составлении отчета в 2019 году следует проверить актуальность бланка.

В электронном виде отчет по форме 4-ФСС сдают организации, где среднесписочная численность работников превышает 25 человек. Это же касается и вновь созданных или реорганизованных компаний (п. 15 ст. 22.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Индивидуальные предприниматели, которые заключили трудовые договора с работниками, также обязаны уплачивать взносы и сдавать отчетность по форме 4-ФСС. Сроки сдачи отчета — те же, что и для организаций.

Обращаем внимание, что если ИП заключил с работником договор гражданско-правового характера, то он не обязан регистрироваться в ФСС, уплачивать взносы и сдавать отчетность.

При несвоевременной сдаче 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ. То есть 5 % от суммы взносов, начисленной за последние три месяца отчетного или расчетного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчета. При этом штраф не должен превышать 30 % этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчетности — например, когда численность сотрудников на предприятии больше 25 человек, но отчет сдали в бумажном виде — предусмотрен штраф 200 рублей.

Если вы хотите передать право сдавать ваши отчеты в ФСС уполномоченному представителю, вы должны оформить соответствующую доверенность. Образец доверенности можно найти в Приложении А инструкции ФСС.

Перед отправкой отчета, удостоверьтесь, что вы не сделали ошибок. Если вы формируете отчет в системе Контур.Экстерн, то проверка отчетов произойдет автоматически. Экстерн найдет все формальные ошибки, которые чаще всего совершают страхователи, и покажет их. А значит, вам не придется отправлять отчеты повторно.

Согласно данным статистики, 98% отчетов, сформированных в Экстерне, получают положительные протоколы.

Сформировать электронный отчет 4-ФСС вы можете в системе Контур.Экстерн: выберите меню «ФСС» > «Создать отчёт».

После этого выберите вид отчета, отчетный период и организацию, за которую нужно сдать отчет и нажмите на кнопку «Создать отчёт». Если отчет начинали заполнять ранее, то по кнопке «Показать отчёт в списке» можно открыть его для редактирования и отправки.

Чтобы подгрузить готовый из вашей бухгалтерской программы, выберите меню «ФСС» > «Загрузить из файла». Загруженный отчет можно просмотреть и при необходимости отредактировать, для это нажмите на кнопку «Загрузить для редактирования».

После заполнения отчета он появится в разделе «ФСС» > «Все отчёты». Наведите курсором на строку с нужным отчётом и выберите необходимое действие.

После перехода к отправке отчета выберите сертификат для подписи и нажмите на копку «Проверить отчет». Если при проверке отчета будут обнаружены ошибки — нажмите на кнопку «Открыть редактор», исправьте ошибки и перейдите к отправке отчета снова.

Если ошибок нет — нажмите на кнопку «Перейти к отправке».

После этого достаточно кликнуть «Подписать и отправить», и система подгрузит отчет на портал ФСС.

Далее вы можете отследить статус прохождения отчета — протокол контроля и квитанции о приеме отчетности придут прямо в Экстерн.

Когда статус сменится на «Получена квитанция», это значит, что отчет сдан. Квитанцию можно открыть и просмотреть, при необходимости — сохранить. Если у расчета статус «Ошибка отправки», значит, что расчет не отправлен и нужно повторить попытку.

Если же статус обозначен как «Ошибка расшифровки» — в ФСС не смогли расшифровать расчет или проверить электронную подпись. Убедитесь, что вы выбрали верный сертификат для того, чтобы подписать расчет, и отправьте снова.

Статус «Ошибка форматного контроля» говорит о том, что расчет не сдан. Необходимо исправить ошибки и заново отправить отчет. Если статус обозначен как «Ошибка логического контроля», значит, получена квитанция с ошибками. О необходимости их исправления нужно сообщить в ФСС.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

В системе Контур.Экстерн вы можете выбрать так называемый ускоренный способ отправки отчета 4-ФСС в контролирующий орган. Для этого выберите меню «ФСС» > «Загрузить из файла», выберите файл и нажмите на кнопку «Загрузить и отправить».

Все организации и ИП должны вовремя отчитываться по ключевым показателям своей деятельности: в противном случае им грозят санкции в виде штрафов и блокировок расчетных счетов. Чтобы не пропустить срок подачи деклараций и справок, необходимо воспользоваться календарем сдачи отчетности в 2019 году. Для удобства все основные отчеты консолидированы в единой таблице.

Объем документации и сроки зависят от конкретного налогоплательщика, системы налогообложения, которую он применяет, от наличия наемных сотрудников, количества персонала и многих других факторов. Представленные ниже данные помогут не запутаться в отчетности.

Таблица 1 — Календарь сдачи отчетности в 2019 году

Обратите внимание! Начиная с 2019 г., бухгалтерские формы можно не передавать в Росстат, а направлять в электронной форме в ИФНС (ФЗ№444 от 28 ноября 2018 г.). Представители среднего и малого бизнеса имеют право передать документы за 2018 г. на бумаге, а вот бухгалтерскую отчетность за текущий год нужно сдать до 31 марта 2020 г. в электронном виде.

Кроме отчетов, указанных в календаре сдачи в 2019 году, также существует специальная экологическая отчетность, которая распространяется на юр. лиц, осуществляющих деятельность на объектах особенных категорий (I, II и III). Такие компании и ИП должны сдать бумаги за 2018 г. до 25 марта согласно Приказу Минприроды №74 от 28 февраля 2018 г.

Если организация или ИП нарушит сроки сдачи отчетности (в соответствии с представленным выше календарем), то в их отношении будут применены штрафы.

Срок сдачи

в 2019 году

Вид отчетности

(за год – 2018)

25 января

(в электронном виде)

Расчет по страховым взносам

за 2018 год

(в том числе и крестьянское фермерское хозяйство (КФХ) без наёмных работников)

НДС, акцизы и алкоголь

Единая (упрощенная) налоговая декларация

Единый налог, уплачиваемый в связи с применением УСН

Налог на прибыль

Налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации

за 2018 год

(Срок сдачи – одновременно с подачей декларации по налогу на прибыль организаций в РФ)

Налог на имущество

Налог на игорный бизнес

Сведения о среднесписочной численности

Штрафы

за несвоевременную сдачу отчетности в 2018 году

За просрочку уплаты.

За налоговый период по любому налогу

– 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки.

Максимальный штраф – 30% не уплаченного в срок налога,

минимальный – 1 000 руб.

(п. 1 ст. 119 НК РФ, Письмо Минфина от 14.08.2015 № 03-02-08/47033).

Декларация по налогу на прибыль за отчетный период

или расчет авансовых платежей по налогу на имущество

– 200 руб.

(п. 1 ст. 126 НК РФ, Письмо ФНС от 22.08.2014 № СА-4-7/16692).

200 руб. за каждую представленную с опозданием справку

(п. 1 ст. 126 НК РФ).

1 000 руб. за каждый полный или неполный месяц просрочки

(п. 1.2 ст. 126 НК РФ).

5% не уплаченных в срок взносов, подлежащих уплате по расчету за последние три месяца, за каждый полный или неполный месяц просрочки.

Максимальный штраф – 30% не уплаченных в срок взносов,

минимальный – 1 000 руб.

(п. 1 ст. 119 НК РФ, Письма Минфина от 24.03.2017 № 03-15-07/17273 (п. 1), ФНС от 30.12.2016 № ПА-4-11/25567).

500 руб. за каждое застрахованное лицо, сведения о котором должны быть отражены в опоздавшей форме

(ст. 17 Закона № 27-ФЗ).

500 руб. за каждое застрахованное лицо, сведения о котором должны быть отражены в опоздавшей форме

(ст. 17 Закона № 27-ФЗ).

5% суммы взносов на травматизм, начисленной к уплате по опоздавшему расчету за последние три месяца, за каждый полный или неполный месяц просрочки.

Максимальный штраф – 30% начисленной по расчету суммы взносов,

минимальный – 1 000 руб.

(п. 1 ст. 26.30 Закона № 125-ФЗ).

За непредставление в ИФНС

– 200 руб. за каждую не сданную форму,

которая входит в состав отчетности

(п. 1 ст. 126 НК РФ, Письмо ФНС от 21.11.2012 № АС-4-2/19575).

За непредставление отчета в орган статистики

– от 3 000 до 5 000 руб.

(ст. 19.7 КоАП РФ, Письмо Росстата от 16.02.2016 № 13-13-2/28-СМИ).

Новый календарь бухгалтера на 2019 год: сроки сдачи отчетности, таблица

В статье – календарь бухгалтера на 2019 год, образцы документов, справочники, полезные ссылки. Крайние сроки сдачи отчетности в ИФНС и в фонды приведены в таблице с разбивкой по кварталам.

Правительство РФ утвердило график праздничных дат на 2019 год и порядок переноса некоторых из них. Теперь бухгалтерам проще планировать работу на первые месяцы предстоящего года. И здесь важно определиться с крайними датами по обязательной отчетности. Ведь, как и прежде, в 2019 году просрочка с отчетами наказуема – штрафы выписывают и налоговики, и сотрудники фондов.

Не ошибиться по датам и сдать все документы вовремя поможет календарь бухгалтера на 2019 год. Он сделан в виде таблицы, в которой крайние сроки сдачи отчетности в ИФНС и в фонды приведены с разбивкой по кварталам. Все таблицы можно скачать, сохранить на компьютер и распечатать, чтобы всегда иметь эту памятку под рукой.

Сроки сдачи отчетности по налогам и взносам в 2019 году

Сохраняйте памятку по срокам сдачи отчетности в этом году – “Сроки сдачи отчетности по налогам и взносам – 2019”.

Обратите внимание на ближайшие важные даты.

15 января – СЗВ-М за декабрь 2018

– 4-ФСС за 2018 год (в бумажном виде)

– декларация по ЕНВД за 4 квартал 2018 г.

– 4-ФСС за 2018 год (в электронном виде)

– декларация по НДС за 4 квартал 2018 г.

30 января – расчет по страховым взносам за 2018 год

– декларация по транспортному налогу за 2018 г.

– декларация по земельному налогу на 2018 г.

Особенности январской отчетности рассмотрены в обзоре “Январская отчетность: на что обратить внимание”.

Сроки сдачи отчетности по всем налогам и взносам вы найдете в Календаре бухгалтера в системе КонсультантПлюс.

24.10.2018 2,932 Просмотров

Социальное страхование граждан являются еще одной больной темой для россиян. В бюджете ФСС ежегодно наблюдается дефицит средств на выплату пособий по нетрудоспособности, беременности и родам, и пока что внедренная в 2017 году система соцстраховаия не дает ощутимых результатов, хотя некоторый прирост доходов имеется. В то же время, была повышена МРОТ, что положительно сказалось на уровне страховых выплат. Какие изменения произойдут в 2019 году – читайте дальше.

За 2018 год доходы Фонда страхования должны составить 708 млрд. руб., а расходы – 736. Как и в предыдущих годах, в части обязательного страхования работников наблюдается профицит – 16,8 млрд., но для выплаты пособий матерям и по временной утрате трудоспособности не хватает 44, 5 млрд.

На 2019 год утвержден такой бюджет:

- прогнозируемые доходы – 739 млрд. руб.;

- расходы – 775 млрд. руб.;

- дефицит средств для начисления компенсаций на случай временной нетрудоспособности и в связи с материнством – 52,3 млрд.;

- профицит в части соцстрахования от несчастных случаев на производстве – 16, 6 млрд.

В 2020 году доходы должны увеличиться еще на 5 млрд. руб., а расходы составят 811 млрд. Проблема нехватки средств остается нерешенной.

Для покрытия дефицита деньги из федерального бюджета выделять не будут, но обещают, что в 2019-2020 годах все пособия ФСС будут выплачивать как положено. Это будет возможно за счет резервных средств и увеличения доходности по другим статьям страхования. Конечно же, такая схема долго действовать не сможет.

Счетная палата прогнозирует, что к 2021 году резерв для компенсирования страховок от несчастных случаев будет исчерпан, что повлечет за собой неспособность Фонда выполнять свои обязательства.

Величина денежной помощи для каждого человека рассчитывается, исходя из принятой минимальной заработной платы. Последнее повышение МРОТ произошло в мае текущего года, и сейчас она составляет 11 193 руб. (в разных регионах Российской Федерации эта сумма может разниться).

В 2019 году федеральную МРОТ должны поднять еще на 87 руб. Надбавка совсем мизерная, поэтому существенных изменений размера пособий ФСС в 2019 году не будет. Таблицу с текущими цифрами смотрите ниже.

· многоплодная беременность (84+110 дней)

· минимальный размер пособия

· мин. размер пособия по уходу за 2-м последующими детьми

Обратите внимание, что с 1 января 2019 года начнет действовать Федеральный закон № 349-ФЗ, который был подписан президентом РФ в начале октября. Он ратифицирует Женевскую Конвенцию о минимальных нормах социального обеспечения (Конвенция №102). Это означает что в сфере соцобеспечения произойдет несколько положительных изменений:

- работники будут иметь право на получение компенсации утраченного трудового дохода при краткосрочной нетрудоспособности с момента выхода на работу, а не через определенный период;

- выплата по временной нетрудоспособности будет предоставляться на время прохождения санаторно-курортного лечения/протезирования в стационаре, проведения ЭКО/аборта, а также при заболевании детей работника/нетрудоспособных иждивенцев.

Остальные же виды пособий, предусмотренные российским законодательством, в целом, соответствуют условиям Конвенции, а по некоторым пунктам даже обгоняют ее. Так, в Конвенции прописано, что компенсации по беременности и родам выплачиваются максимум 12 недель, а гражданкам РФ положен отпуск 140 дней. Кроме того, в ФСС России действуют более высокие тарифы по отдельным типам страховых соцвыплат, а также присутствуют некоторые дополнительные льготы, такие как пособие по уходу за больным членом семьи, которое в положении Конвенции отсутствует.

Еще одна новость касается пилотного проекта «Прямые выплаты». В 2019 году к программе присоединятся Ингушетия, Хакасия, Чувашия Коми, Дагестан, Карелия, Кабардино-Балкария, Северная Остетия-Алания, Чечня, Удмуртия, Ярославская, Тульская и Архангельская области.

Напоминаем, что данный проект был запущен 6 лет назад с целью оптимизировать систему выплат социального обеспечения. Граждане регионов-участников проекта могут получить страховые пособия напрямую через Фонд социального страхования, а не у работодателя.

Проект не только упрощает процесс получения страхового возмещения, но и делает его более открытым. Сотрудники ФСС проверяют законность назначения помощи и соответствие ее уровня действующим тарифам. Таким образом выявляют мошенников, которые получают пособия обманным путем, и Фонду не приходится платить им бюджетные деньги.

Отчет по форме 4-ФСС в 2019 году не изменится. Порядок его заполнения прописан в Приказе ФСС от 26.09.2016 №381 и в редакции Приказа от 07.06.2017 №275. Единственное, в новой форме предпринимателям нужно указывать код только по классификатору ОКВЭД2. Уровень страховых взносов в 2019 году остается прежний – 30%, а вот льготирование с 01.01.19 отменяется.

В бумажном виде отчет за каждый квартал сдается до 20-го числа месяца, следующего за этим кварталом, а электронный бланк можно сдать немного позже – до 25-го числа. Подают его в территориальное подразделение Фонда соцстрахования, в котором числится организация. За несвоевременное или некорректное предоставление отчета грозит штраф.

На бумаге сдавать отчет могут только предприятия с количеством человек не более 25. Он может быть составлен в письменной форме или напечатан на компьютере. Остальные обязаны заполнять электронную форму 4-ФСС, которую можно отправить через портал portal.fss.ru или передать напрямую в отделение Фонда на электронном носителе. Такой отчет непременно должен содержать цифровую подпись.

Так как проблема нехватки средств в бюджете ФСС никуда не уходит, то вероятнее всего Госдума будет вынуждена придумать новые варианты ее решения. Им нужно либо сокращать расходы, либо искать новые источники прибыли. Пока что намерения правительства не известны.

В расчетах страховых начислений и выплат следует учитывать, что граничные базы для этого были увеличены до 815 000 руб., а для ОПС, соответственно, до 1 021 000 руб. При достижении последней суммы ОПС рассчитывают по 10%, а не по 22%-тарифу. С выплат же по материнству и болезни взносы вообще не начисляют, когда достигнут предел базы. А вот по ОМС лимиты убрали, как известно, вообще уже давно – с них начисления идут вне зависимости от того, какого размера выплата.

В 2019 году будет действовать 30% ставка, правда, это только для общей системы налогообложения – «упрощенцам» собираются в этом плане подарить существенные льготы.

Также пока не решен вопрос с общим бюджетным маневром, на котором так настаивает Минфин, и конкретная информация о котором появится, как ожидается, не ранее начала рассмотрения проекта бюджета на следующий год, ведь он подразумевает рост НДС с компенсацией выросших по этому налогу затрат для бизнеса уменьшенными ставками ФСС. Но, как бы там ни было, сейчас актуальным остается долевое распределение взносов в 22/5,1/2,9% в ОПС/ОМС и соцстрах, соответственно.

Кстати, не исключено, что даже если оставят консолидированную ставку на прежнем уровне, возможно, примут решение, что будет перетасовка между показателями внутри. Например, давно уже обещают снизить ставку по соцстраху, но повысить при этом – на медицинское страхование.

Еще один важный нюанс, касающийся ИП-шников: их взносы «отвязали» от МРОТ, сделали фиксированными и зависящими только от дохода. Так, если показал менее трехсот тысяч рублей, в ПФ платить придется 26 545 руб., а в ОМС – 5 840 руб. Свыше же этого порога платят все то же, но еще и плюс к сумме 1% пенсионного, взимаемого с размера превышения.

ФСС не делает разницы между гражданами РФ, получающими вознаграждение за труд на территории страны, и нерезидентами аналогично работающими здесь на российский бизнес и госструктуры. На них тоже организации обязуются начислять и уплачивать соответствующие взносы.

Также важно помнить, что с 2018 года действует новая форма отчетности по ФСС, в которой появился ряд серьезных изменений, а также внедрены новые правила, по которым там могут посчитать, что отчет является несданным (четко прописано, какие ошибки и в каких строках на это влияют).

Пилотный проект ФСС «Прямые выплаты» продлен в своем действии до 2020 года, но, стало известно, что работать он будет лишь в 33 федеральных субъектах, прочие же так и продолжат пользоваться зачетной схемой. Принцип отбора в эту программу не афишируется, но, известно, что на протяжении 2018-2019 годов в нее точно не войдут: Владимирская, Кемеровская, Волгоградская, Смоленская, Рязанская, Кировская, Воронежская, Костромская, Тверская, Курская, Ивановская области, Забайкальский край и Саха.

А также регионы, которые планировалось подключить самыми последними – во второй половине 2019 года. Это Ингушетия, Коми, Дагестан, Карелия, Кабардино-Балкария, Северная Остетия-Алания, Чувашия, Чечня, Удмуртия, Ярославская, Тульская и Архангельская области, Хакасия.

Продлены льготные условия для обложения взносами в ФСС для Калининградской ОЭЗ: ОМС – 0,1%, соцстрах – 1,5% и ОПС – 6%. Пользоваться ими можно будет вплоть до 2025-года. Также узаконены были и существенные поблажки предприятиям, прописавшимся в ряде особых промышленных зон, которые не являются отдельными регионами или муниципалитетами. Например, для модных сейчас технополисов, где консолидированная ставка по соцвзносам понижена до 21%.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.