Сегодня рассмотрим тему: "социальный налоговый вычет на репетитора: все, что нужно знать" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Тема статьи – Социальный налоговый вычет на репетитора: как получить?

- 2 Социальный налоговый вычет на репетитора: как получить?

- 3 Кто может получить социальный налоговый вычет на репетитора?

- 4 Как подать заявление о социальном налоговом вычете на репетитора?

- 5 Какой размер социального налогового вычета на репетитора можно получить?

- 6 Как получить социальный налоговый вычет на репетитора через работодателя?

- 7 Какая ответственность возлагается на получателя социального налогового вычета на репетитора?

- 8 Дополнительные сведения о социальном налоговом вычете на репетитора

- 9 Вопросы-ответы

Если вы занимаетесь репетиторской деятельностью, то вы, как индивидуальный предприниматель, можете получить социальный налоговый вычет. Данный вычет предоставляет определенные льготы и преимущества в оплате налогов, что может оказаться весьма выгодным для вас.

Для получения социального налогового вычета необходимо быть зарегистрированным в качестве индивидуального предпринимателя. Если вы еще не зарегистрированы, вам следует обратиться в налоговую службу и выполнить соответствующие формальности.

Для получения вычета на репетиторскую деятельность необходимо предоставить определенные документы. Во-первых, вам необходимо заключить договор с родителями или организациями, которые обеспечивают образовательную деятельность детей. В договоре должно быть указано, что вас приняли на работу в качестве репетитора и сумму оплаты за обучение. Во-вторых, вам необходимо предоставить декларацию о доходах, в которой указаны ваши облагаемые доходы и размер налогов.

Если вы занимаетесь репетиторством в Москве, то вам также следует получить лицензию на оказание образовательных услуг. Данный документ подтверждает ваше право на проведение репетиторских занятий и увеличивает вашу привлекательность как специалиста.

Стоит отметить, что социальный налоговый вычет может быть применен не только к оплате налогов, но и к другим расходам, связанным с вашей деятельностью. Например, вы можете использовать вычет для оплаты курсов по повышению квалификации или приобретения необходимой литературы для работы.

Если вы хотите получить социальный налоговый вычет на репетиторскую деятельность, необходимо узнать все необходимые документы и лицензии, подписаться на новости в области налогообложения и быть в курсе всех изменений. Только так вы сможете правильно заполнить декларацию и получить вычет, который может существенно улучшить ваше финансовое положение.

Тема статьи – Социальный налоговый вычет на репетитора: как получить?

| Видео (кликните для воспроизведения). |

Для предпринимателей данная тема может быть весьма актуальна, если они оказывают услуги по обучению. Ведь налоговый вычет может помочь вам закрыть часть налоговых обязательств, связанных с вашей деятельностью.

Данный вычет может быть предоставлен для оплаты репетитора, если он зарегистрирован в качестве индивидуального предпринимателя и имеет все необходимые документы. Размер такого вычета не может превышать 120 000 рублей в год.

Для получения налогового вычета необходимо подписать договор с репетитором, в котором должно быть указано, что услуги оказываются за плату. Также нужно иметь документы, подтверждающие факт оплаты услуг и информацию о репетиторе.

Обычно родители получают налоговый вычет на обучение своих детей, но с 2019 года такой вычет распространяется и на взрослых. То есть, если вы получаете репетиторские услуги для себя или своего ребенка, вы также имеете право на налоговый вычет.

Налогоплательщик может получить вычет путем подачи декларации в налоговую организацию своего города. При этом следует быть внимательным к новостям в области налогообложения и вычетов, так как правила могут измениться.

Если вы решите получить налоговый вычет на репетитора, обратитесь к специалистам, которые помогут вам оформить все необходимые документы и провести поиск квалифицированного репетитора. Ваше право – получить вычет и сэкономить на обучении!

Социальный налоговый вычет на репетитора: как получить?

Социальный налоговый вычет на репетитора – это особое право налогоплательщика получить вычет при оплате репетиторских услуг для детей. Вопрос получения такого вычета актуален для многих семей, которые стремятся обеспечить дополнительное образование своим детям.

Для получения социального налогового вычета на репетитора необходимо выполнить ряд условий. Лицензия на образовательную деятельность, регистрация как индивидуального предпринимателя или наличие договора с образовательной организацией – это основные документы, которые необходимы для закрытия этого вопроса.

Размер налогового вычета на репетитора зависит от доходов налогоплательщика и оплаты репетиторских услуг. Сумма вычета может составлять до 50% от оплаченной суммы, но не более данного размера вычета.

Если вы живете в Москве, то у вас есть возможность получить налоговый вычет на репетитора в размере, равном реально произведенной оплате. В других регионах сумма вычета ограничивается максимальным размером, установленным городом.

Для получения налогового вычета на репетитора необходимо заполнить декларацию по форме 3-НДФЛ и подать ее в налоговую инспекцию. Кроме того, нужно предоставить документы о заключенном договоре с репетитором или образовательной организацией, подтверждающие оплату.

| Видео (кликните для воспроизведения). |

Если вы хотите получить налоговый вычет на репетитора, но еще не зарегистрированы как индивидуальный предприниматель или не имеете договора, то вам потребуется время на поиск подходящей организации и заключение договора. Важно помнить, что вычет можно получить только за фактически произведенные оплаты.

Чтобы быть в курсе новостей о получении социального налогового вычета на репетитора, рекомендуется подписаться на официальные источники налоговой службы или обратиться к юристам, специализирующимся в данной области.

Подробнее: Как воспользоваться социальным налоговым вычетом на обучение?.

Кто может получить социальный налоговый вычет на репетитора?

Для того чтобы получить социальный налоговый вычет на репетитора, необходимы определенные условия. В первую очередь, вам должно быть налогоплательщиком и у вас должны быть дети.

Данный налоговый вычет может быть получен только за занятия, которые проводят индивидуальные предприниматели, имеющие статус репетитора.

В Москве и в других городах РФ существует ряд организаций, предоставляющих услуги по поиску репетиторов для детей. Однако, вычет на оплату услуг образовательной организации не предусмотрен.

Чтобы закрыть данный вопрос, необходимо заключить договор с индивидуальным предпринимателем-репетитором и получить от него все необходимые документы.

Размер вычета зависит от доходов налогоплательщика и оплаты за услуги репетитора. По закону, размер налогового вычета составляет 13% от оплаты за занятия. Если оплату за обучение ребенка осуществляют оба родителя, то право на налоговый вычет возникает у каждого из них.

Оформление налогового вычета осуществляется при подаче декларации о доходах в налоговую инспекцию. Для этого необходимо заполнить специальную форму и предоставить все необходимые документы.

Отметим, что занятия репетитором, проводимые в очное образовательное учреждение, не приравниваются к индивидуальному предпринимательству и получить налоговый вычет невозможно.

Чтобы получить социальный налоговый вычет на репетитора, необходимо быть налогоплательщиком, иметь детей, заключить договор с индивидуальным предпринимателем-репетитором, заполнить декларацию о доходах и предоставить все необходимые документы. Учтите, что услуги образовательных организаций и занятия репетитором, проводимые в них, налоговым вычетом не облагаются.

Условия для получения социального налогового вычета

В России граждане имеют право на получение социального налогового вычета при оплате услуг репетиторов, которые приравниваются к образовательной деятельности. Это означает, что если вы или ваши дети занимаются с репетитором по любому предмету обучения, вы можете получить налоговый вычет.

Для получения социального налогового вычета необходимо подписаться на договор с репетитором либо с образовательной организацией, зарегистрированной в соответствующих органах государственной власти. В данном случае, репетитор предоставляет вам необходимые документы, подтверждающие оплату его услуг и предоставление образовательных услуг. Обратите внимание, что услуги репетитора должны быть платными, и вы должны доказать факт оплаты.

Размер социального налогового вычета зависит от суммы, потраченной на обучение. В настоящее время максимальный размер вычета составляет 120 тысяч рублей в год на каждого налогоплательщика. Это означает, что если вы потратили на обучение своих детей сумму, равную или превышающую 120 тысяч рублей в год, вы можете получить налоговый вычет на данную сумму.

Для получения социального налогового вычета необходимо включить эту информацию в налоговую декларацию при подаче ее в налоговый орган. В декларации указывается сумма расходов на обучение и предоставляются документы, подтверждающие эти расходы.

В случае, если вы проживаете в городе Москва, можете обратиться в местное отделение ФНС за подробной информацией о возможности получения социального налогового вычета на обучение с репетитором.

Категории граждан, имеющих право на социальный налоговый вычет

В Российской Федерации социальный налоговый вычет предоставляется определенным категориям граждан. В первую очередь, данный вычет предоставляется родителям, которые оплачивают образовательные услуги своих детей. Они могут получить вычет на оплату занятий репетитором или на обучение в детском центре или школе.

Также право на получение социального налогового вычета имеют граждане, обучающиеся на очной форме обучения по программам предпрофессионального и профессионального образования. В этом случае вычет предоставляется на оплату таких затрат, как покупка учебников, оплата за проезд и проживание.

Некоторые категории граждан, занимающихся индивидуальной предпринимательской деятельностью, также имеют право на социальный налоговый вычет. Они могут получить вычет на оплату услуг репетитора, приобретение учебных материалов и оплату образовательных курсов.

Важно отметить, что для получения социального налогового вычета необходимо заключение договора с образовательными организациями или репетитором, который должен быть зарегистрирован и иметь действующую лицензию на осуществление образовательной деятельности.

Размер вычета зависит от суммы доходов, облагаемых налогом. Общая сумма вычета на одного человека в год не может превышать определенного законом порога. При оформлении налоговой декларации необходимо предоставить документы, подтверждающие оплату образовательных услуг или приобретение образовательных материалов.

Получить социальный налоговый вычет можно при подаче налоговой декларации. В декларации необходимо указать соответствующий код вычета и предоставить все необходимые документы. Кроме того, возможно получение вычета в виде возврата ранее переплаченного налога при условии, что доходы человека за год не превышают определенного уровня.

Москва,вопрос,может,Предпринимательская,доходы.

Как подать заявление о социальном налоговом вычете на репетитора?

Для того чтобы получить социальный налоговый вычет на репетитора, необходимо зарегистрироваться на сайте налоговой службы и подать заявление. Вы можете подписаться на обновления и новости по данному вопросу.

В Москве и по всей России размер налогового вычета для репетитора составляет 120 тысяч рублей в год. При этом вычетом облагаются не только доходы от предпринимательской деятельности, но и доходы, полученные от организаций в качестве оплаты за обучение детей. Если вы зарегистрированы в качестве индивидуального предпринимателя, можете использовать данный вычет.

Для получения социального налогового вычета на репетитора необходимы следующие документы:

- договор на оказание образовательных услуг;

- документы, подтверждающие оплату;

- лицензия на осуществление образовательной деятельности (если вы являетесь образовательной организацией);

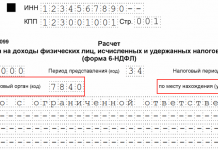

- декларация по налогу на доходы физических лиц;

- документы, подтверждающие родственные отношения с учеником (для родителей, репетитором которых являетесь).

Если вы не знаете, как получить социальный налоговый вычет на репетитора, обратитесь в налоговую службу города Москвы или вашего города для получения подробной информации. Вам помогут разобраться со всеми правилами и условиями для получения данного вычета.

Заполните необходимые документы, приложите все необходимые подтверждающие документы и подайте заявление о социальном налоговом вычете на репетитора. После обработки вашего заявления, налоговая служба примет решение и закроет ваше дело. При положительном решении, вы получите социальный налоговый вычет на репетитора и сможете получить налоговые льготы.

Список необходимых документов

Для получения социального налогового вычета на репетитора необходимо предоставить следующие документы:

- Свидетельство о регистрации в качестве индивидуального предпринимателя или лицензия на образовательную деятельность: данный документ подтверждает ваше право на оказание образовательных услуг и преподавание детям.

- Декларация о доходах: форма декларации, заполняемая налогоплательщиком, в которой указываются все доходы, полученные от оказания образовательных услуг.

- Документы, подтверждающие оплату обучения: копии договоров об оказании образовательных услуг и квитанций об оплате, которые свидетельствуют о фактическом осуществлении обучения.

Перечисленные выше документы являются обязательными для подачи заявления на получение социального налогового вычета на репетитора. В зависимости от вашей образовательной организации и статуса налогоплательщика, могут потребоваться дополнительные документы. Поэтому рекомендуется заранее проконсультироваться с налоговыми органами или специалистами в данной области.

Как правильно заполнить заявление

Для получения социального налогового вычета на репетитора необходимо правильно заполнить заявление. Данный процесс требует внимательности и следования определенным правилам.

В качестве налогоплательщика вы имеете право на получение налогового вычета на оплату индивидуального образовательного договора. Для этого вам необходимы следующие документы: декларация об облагаемых доходах, договор с репетитором и копия его лицензии или документа, подтверждающего его право на осуществление образовательной деятельности.

Заявление на получение налогового вычета можно подать в налоговую организацию Москвы или другого города, где вы зарегистрированы как налогоплательщик. В заявлении необходимо указать размер вычета, который вы хотите получить. Размер вычета составляет 13% от суммы, которую вы заплатили репетитору за обучение.

При заполнении заявления необходимо указать ваше право на получение социального налогового вычета и приравнивание репетитора к образовательной организации. Для этого вам может понадобиться документ, подтверждающий качество образовательной деятельности репетитора, например, копия его диплома или свидетельства о прохождении курсов повышения квалификации.

По вопросам заполнения заявления и получения налогового вычета на репетитора вы можете обратиться в налоговую организацию вашего города или подписаться на новости налоговой системы, чтобы быть в курсе последних изменений и возможностей.

Ссылка на закон: Разъяснен порядок получения социального вычета на обучение у репетитора – ИП.

Какой размер социального налогового вычета на репетитора можно получить?

Социальный налоговый вычет на репетитора предоставляется гражданам, которые получают доходы от предоставления образовательных услуг по договору оказания образовательных услуг. При этом репетитор должен быть зарегистрирован в качестве предпринимателя или работать по индивидуальному предпринимательству.

Размер социального налогового вычета на репетитора составляет до 120 000 рублей в год. Данный вычет предоставляется на оплату образовательных услуг, включая оплату занятий, покупку учебников и необходимые учебные материалы.

Для получения социального налогового вычета на репетитора необходимо заключить договор оказания образовательных услуг с репетитором и предоставить его в налоговую инспекцию вместе с декларацией по налогу на доходы физических лиц.

Обращаем ваше внимание, что оплата за учебу иностранных граждан, постоянно проживающих за пределами Российской Федерации, не приравнивается к обучению в образовательной организации и не является облагаемым доходом.

Если вы хотите получить социальный налоговый вычет на репетитора, вам необходимо зарегистрировать репетиторскую деятельность и подписаться на новости налоговой инспекции вашего города.

Порядок расчета суммы социального налогового вычета

Для получения социального налогового вычета необходимо заключить договор с репетитором, который осуществляет обучение детей в рамках налогово предоставленных организаций. В данном случае налоговый вычет может быть предоставлен только при наличии лицензии на образовательную деятельность.

Размер социального налогового вычета, который можно получить при оплате индивидуального обучения, определяется на основании декларации о доходах. Если налогоплательщик не получал вычет в предыдущие годы, он может закрыть данный вопрос, включив соответствующую сумму в декларацию.

В случае, если репетитор зарегистрирован в качестве предпринимателя по упрощенной системе налогообложения, для получения налогового вычета необходимо предоставить следующие документы: договор об оказании услуг, документы, подтверждающие оплату, а также справку о доходах.

Данный вычет не предоставляется налогоплательщикам, которые получают доходы от оплаты очного обучения в образовательных организациях. Такие доходы не приравниваются к индивидуальному обучению.

При расчете суммы социального налогового вычета необходимо учесть ограничения, установленные законодательством города или области, в которой вы проживаете. Используйте поиск по сайту налоговой службы вашего города, чтобы получить информацию о конкретных правилах и условиях предоставления данного вычета.

Подписаться на новости налоговой службы, чтобы быть в курсе последних изменений по вопросам налогообложения и получения социального налогового вычета, можно на официальном сайте налоговой службы. Также полезно просмотреть список лицензированных репетиторов на сайте налоговой службы вашего региона.

Важно отметить, что социальный налоговый вычет предоставляется только за реально и фактически полученные услуги обучения, оплаченные через банковские счета. Вычеты по услугам, оплаченным наличными деньгами, не допускаются.

Ограничение по размеру социального налогового вычета на репетитора

Получение социального налогового вычета на репетитора возможно только при условии, что репетитор зарегистрирован как индивидуальный предприниматель и имеет лицензию на образовательную деятельность. Для получения вычета необходимы определенные документы, такие как договор на обучение, который должен быть очно-заочным и оформлен в письменной форме.

Размер социального налогового вычета на репетитора зависит от облагаемых доходов налогоплательщика. В Москве и по районам города Москвы размер вычета составляет 13% от оплаты за обучение. В других регионах размер вычета может быть другим и зависит от законодательства региона.

Однако, существует ограничение по размеру вычета на репетиторские услуги, которое применяется при заполнении налоговой декларации. Если доходы налогоплательщика за год превышают определенную сумму, то размер вычета уменьшается пропорционально.

В случае, если репетитор не зарегистрирован как индивидуальный предприниматель и не имеет лицензии на образовательную деятельность, то получение социального налогового вычета невозможно. Такие расходы не приравниваются к обучению в образовательных организациях и не учитываются при заполнении налоговой декларации.

Как получить социальный налоговый вычет на репетитора через работодателя?

Если вы репетитор, зарегистрированный налогоплательщиком в городе Москва, то у вас есть право получать социальный налоговый вычет на образовательную деятельность за детей. Для этого необходимо заключить договор с родителями учеников и предоставить им документы, подтверждающие оказание образовательных услуг.

Размер вычета равен 120 000 рублей на каждого ребенка, и он может быть получен как единовременно, так и в виде расчетов по месяцам. Чтобы получить вычет, необходимо подписаться на договора с родителями и предоставить им документы о вашей лицензии на репетиторскую деятельность и организации обучения.

Если вы работаете на иностранную компанию или на физическое лицо, у которого нет статуса работодателя, то вы не можете получить социальный налоговый вычет через работодателя. Однако, вы все равно можете получить этот вычет, заполнив декларацию по налогу на доходы физических лиц самостоятельно и предоставив необходимые документы.

В случае, если вы являетесь предпринимателем, вам необходимо быть зарегистрированным в качестве индивидуального предпринимателя и облагаемым налогом на прибыль, чтобы иметь право на получение социального налогового вычета за детей.

Обратите внимание, что образовательные услуги, оказываемые репетитором, приравниваются к очным занятиям в учебном заведении, и поэтому по ним также можно получить социальный налоговый вычет.

Для закрытия вопроса о налоговом вычете на репетитора через работодателя вам необходимо обратиться в налоговую службу и ознакомиться со всеми требованиями и документами, необходимыми для его получения. Также следите за новостями в данной области, так как требования могут изменяться.

Возможность получения вычета через работодателя

Возможность получить социальный налоговый вычет на репетитора есть не только у индивидуальных предпринимателей, занимающихся образовательной деятельностью, но и у налогоплательщиков, работающих по трудовому договору с организациями.

Если работодатель зарегистрирован как образовательная организация или имеет соответствующую лицензию, то он может предоставить своим сотрудникам право на получение социального налогового вычета на репетиторов для обучения их детей. При этом, доходы, полученные репетитором от работодателя, приравниваются к облагаемым доходам по трудовому договору.

Для получения вычета через работодателя необходимо предоставить ему все необходимые документы, подтверждающие проведение обучения ребенка репетитором. Также может потребоваться заключенный договор между репетитором и работодателем.

Важно отметить, что налоговый вычет на репетитора можно получить не только в Москве, но и в любом другом городе России. Для этого необходимо следовать установленным правилам и законодательству в области налогообложения образования.

Шаги для оформления вычета через работодателя

Для оформления социального налогового вычета на репетитора через работодателя необходимо выполнить ряд шагов. Прежде всего, убедитесь, что у вас есть все необходимые документы.

Вашим первым шагом будет поиск репетитора, с которым вы заключите индивидуальный договор об обучении. Убедитесь, что репетитор зарегистрирован и имеет лицензию на осуществление образовательной деятельности.

Далее, вам необходимо обратиться к своему работодателю и узнать о возможности получения налогового вычета на репетитора. Если ваше право на получение вычета признано, работодатель должен предоставить вам необходимые документы.

Один из основных документов, которые вам потребуются, это договор с репетитором. Договор должен содержать информацию о размере оплаты за обучение, сроках обучения и другие важные условия.

Дополнительно, вам понадобится документ, подтверждающий оплату репетитору. Если вы перечисляете деньги через банк, то это может быть квитанция об оплате, а если вы оплачиваете наличными, то это может быть расписка от репетитора.

После того, как у вас есть все необходимые документы, вы должны указать эту информацию в вашей налоговой декларации. Обратитесь к своему работодателю для получения необходимых документов и инструкций по заполнению декларации.

Не забудьте указать сумму, которую вы оплатили репетитору, и приложите все необходимые документы для подтверждения этой суммы. Убедитесь, что ваши доходы и расходы отображены правильно, чтобы избежать возможных проблем с налоговой инспекцией.

Следуя этим шагам, вы сможете получить социальный налоговый вычет на репетитора через работодателя и сэкономить на обучении своего ребенка или себя в случае, если вы обучаетесь самостоятельно.

Подробнее здесь – Право на получение социального вычета по НДФЛ за обучение ребенка возникает, если репетитор зарегистрирован как ИП.

Какая ответственность возлагается на получателя социального налогового вычета на репетитора?

Для получения социального налогового вычета на репетитора необходимо выполнить определенные условия и предоставить соответствующие документы. Получатель должен заключить договор с репетитором, в котором указать условия оказания образовательной деятельности. Также необходимо предоставить копию лицензии репетитора или документы, подтверждающие его право на оказание платных образовательных услуг.

Получение социального налогового вычета на репетитора возможно только для родителей, зарегистрированных в Москве, которые оплачивают обучение своих детей в организациях, имеющих статус образовательных учреждений или предпринимателей, предоставляющих платные образовательные услуги. Если репетитор зарегистрирован как предприниматель и имеет доходы от платных образовательных услуг, то получить социальный налоговый вычет может и он.

Подтверждение факта оплаты репетиторских услуг предоставляется расчетным документом (квитанцией, счетом-фактурой) с указанием стоимости и сроков платы. Полученные документы необходимы для включения суммы платежей в декларацию об облагаемых доходах.

В случае наличия налоговых задолженностей, вычет может быть использован на их погашение или зачтен в следующем налоговом периоде. Получатель социального налогового вычета на репетитора несет ответственность перед налоговыми органами за предоставление достоверной информации и исполнение соответствующих требований.

В данном разделе вы можете найти информацию о социальном налоговом вычете на репетитора. Этот вычет предоставляется налогоплательщикам, которые зарегистрированы в качестве индивидуального предпринимателя и предоставляют репетиторские услуги.

Для получения социального налогового вычета на репетитора необходимо быть зарегистрированным индивидуальным предпринимателем и иметь лицензию на образовательную деятельность. Также необходимы документы, подтверждающие доходы и расходы по данной деятельности.

Очное обучение детей приравнивается к образовательной деятельности, поэтому репетиторы, занимающиеся подготовкой школьников, также имеют право на получение социального налогового вычета.

Размер налогового вычета зависит от вашего дохода и количества детей для обучения. Вычет могут получить налогоплательщики, которые проживают в Москве или другом городе России. Налоговый вычет можно получить при заполнении декларации по налогу на доходы физических лиц.

Для получения социального налогового вычета на репетитора необходимо заключить договор с родителями или организациями, которые занимаются оказанием образовательных услуг. В договоре указываются все условия оплаты и количество занятий. Также необходимо предоставить копии документов, подтверждающих образовательную деятельность и доходы.

Сроки и порядок использования социального налогового вычета

Социальный налоговый вычет представляет собой возможность для налогоплательщика получить компенсацию за затраты на образовательные услуги. Сумма налогового вычета рассчитывается путем уменьшения суммы налоговых обязательств на определенную сумму.

Для того чтобы получить социальный налоговый вычет на репетитора, необходимо быть зарегистрированным в качестве предпринимателя и иметь соответствующую лицензию на оказание образовательных услуг. При оказании репетиторской деятельности можно получить вычет на оплату образовательных услуг, заключенных в рамках договора с налогоплательщиком.

Размер социального налогового вычета зависит от доходов налогоплательщика и максимально допустимой суммы вычета, установленной законодательством. Налогоплательщик имеет право получить вычет на сумму, не превышающую размер облагаемых налогом доходов за отчетный период.

Для получения социального налогового вычета необходимо подать налоговую декларацию, в которой указать все необходимые данные и сумму вычета, которую налогоплательщик имеет право получить. После проверки и утверждения декларации, налогоплательщику будет начислен вычет на счет.

В случае, если налогоплательщик не имеет возможности закрыть все затраты на образовательные услуги с помощью вычета, он может подписаться на уведомления о новостях в образовательной сфере и получить информацию о возможных скидках и льготах. Это позволит уменьшить затраты на обучение и воспользоваться наиболее выгодными предложениями.

Вывод: социальный налоговый вычет на репетитора является важным инструментом для семей, которые хотят обеспечить своим детям качественное образование. Чтобы получить этот вычет, необходимо быть зарегистрированным в качестве предпринимателя, иметь соответствующую лицензию и заключить договор с репетитором. Для получения вычета необходимо подать налоговую декларацию и указать сумму вычета, которую налогоплательщик имеет право получить.

Проверка правомерности получения вычета

Для проверки правомерности получения социального налогового вычета на репетитора необходимо осуществить ряд шагов. Во-первых, убедитесь, что вы соответствуете всем требованиям и условиям, предусмотренным законодательством. Данный вычет может быть получен только на основании поданной налоговой декларации.

Во-вторых, убедитесь, что ваш репетитор обладает необходимой лицензией или документом, подтверждающим его квалификацию. В случае если репетитор работает в организации, обслуживающей город Москва, он должен быть зарегистрирован в качестве индивидуального предпринимателя.

Проверьте наличие необходимого договора для получения вычета на репетитора. В документе должны быть указаны все условия оплаты и обучения, а также размер облагаемых доходов и размер налогового вычета, который вы хотите получить.

При проверке правомерности получения вычета на репетитора обратите внимание на документы, необходимые для подтверждения обучения детей. Вашим детям должны быть предоставлены документы об их посещении репетиторских занятий, их результаты обучения, а также информация о том, какие предметы изучаются.

Если вы получаете очное образование в организации, предоставляющей образовательные услуги, то вам также необходимо предоставить подтверждающие документы. Обратите внимание, что для получения налогового вычета на репетитора можно использовать любой вид обучения, в том числе дистанционный или индивидуальный

Чтобы удостовериться в правомочности получения вычета на репетитора, могут быть проведены дополнительные проверки со стороны налоговых органов. При возникновении вопросов или необходимости доказать законность получения вычета, обратитесь к профессионалам в данной области или ознакомьтесь с информацией на официальных сайтах источника.

Дополнительные сведения о социальном налоговом вычете на репетитора

Социальный налоговый вычет на репетитора предоставляется гражданам Российской Федерации, которые заключают договор с индивидуальным предпринимателем или образовательной организацией на оказание услуг по обучению и развитию детей. Если вы зарегистрированы как индивидуальный предприниматель или работаете в образовательной организации, вы имеете право предоставить этот вычет своим клиентам.

Вычет предусматривается по налоговой декларации и позволяет гражданам получить компенсацию части своих расходов на оплату репетиторских услуг. Размер вычета зависит от максимальной стоимости обучения в вашем городе, а также от суммы ваших доходов, облагаемых налогом.

Для получения социального налогового вычета необходимо предоставить следующие документы: договор об оказании репетиторских услуг, который должен быть заключен в письменной форме и подписан обеими сторонами, а также копию свидетельства о государственной регистрации в качестве индивидуального предпринимателя или копию лицензии образовательной организации.

Важно отметить, что оказание услуг по репетиторству подразумевает проведение занятий очно, поэтому онлайн-обучение и поиск уроков в интернете не приравниваются к данному виду деятельности и не дают права на получение социального налогового вычета.

Дети, на которых оказываются репетиторские услуги, могут быть возраста от 6 до 18 лет включительно. Вычет можно использовать только для закрытия расходов на обучение и развитие детей, необходимых в соответствии с образовательными программами.

Подводя итог, социальный налоговый вычет на репетитора является важным инструментом поддержки семей при оплате дополнительных образовательных услуг. При наличии необходимых документов и соответствии требованиям законодательства, граждане имеют право получить данный вычет и снизить свои расходы на репетиторство.

Возможность получения вычета при обучении за рубежом

Вопрос получения налогового вычета при обучении за рубежом регулируется законодательством Российской Федерации. Для получения данного вычета необходимо иметь договора об обучении с иностранным образовательным учреждением и платить за это обучение из личных средств.

Если вы являетесь физическим лицом и индивидуальным предпринимателем, то вы можете воспользоваться правом на получение налогового вычета при обучении в иностранных образовательных учреждениях для себя и ваших детей.

Размер налогового вычета, который можно получить при обучении за рубежом, установлен законодательством и составляет 120 000 рублей в год на одного человека. Вычет предоставляется в виде уменьшения суммы налога к уплате, указанной в налоговой декларации.

Чтобы получить право на налоговый вычет за обучение за рубежом, необходимо предоставить соответствующие документы, подтверждающие факт обучения и оплаты за него. Ваше право на получение вычета может быть закрыто, если вы не предоставите все необходимые документы или они окажутся недействительными.

Для получения подробной информации о правилах и порядке получения налогового вычета при обучении за рубежом можно обратиться в налоговые органы вашего города или области. Также вы можете ознакомиться с новостями налогоплательщика на сайте налоговой службы или подписаться на их рассылку.

Если вы планируете отправиться на обучение за рубеж, убедитесь в том, что выбранное вами образовательное учреждение зарегистрировано и имеет лицензию для проведения образовательной деятельности. Также обратите внимание на качество обучения, условия оплаты и наличие договора об обучении.

Расходы, учитываемые при расчете вычета

Получение социального налогового вычета на репетитора возможно при определенных условиях и учете определенных расходов, связанных с данной деятельностью.

Ваше право получить вычет по оплате репетиторских услуг может быть применено только в случае, если вы осуществляете индивидуальное обучение, у которого есть договор и проплачены необходимые документы. Расчет вычета осуществляется на основе суммы, указанной в договоре.

Расходы на обучение могут включать в себя оплату репетиторских занятий в Москве или в другом городе, в котором вы проживаете или ищете репетитора, а также оплату образовательных программ, которые приравниваются к обучению в любых организациях или центрах.

Для получения вычета в вашем случае необходимо, чтобы репетитор был зарегистрирован как индивидуальный предприниматель или имел действующую лицензию на осуществление образовательной деятельности.

Размер налогового вычета составляет не более 13% от доходов налогоплательщика, указанных в налоговой декларации. Однако он не может превышать сумму фактических расходов на оплату обучения репетитора.

- Расходы на обучение должны быть подтверждены релевантными документами, такими как договор с репетитором или образовательными организациями, а также платежными документами.

- Вычетом на репетитора могут воспользоваться как родители, оплачивающие обучение своих детей, так и взрослые, желающие повысить свою квалификацию или получить новые знания.

Для получения социального налогового вычета на репетитора необходимо подписаться на нашу рассылку, чтобы быть в курсе последних новостей и изменений в законодательстве.

Вопросы-ответы

-

Какие условия необходимо выполнить, чтобы получить социальный налоговый вычет на репетитора?Для получения социального налогового вычета на репетитора необходимо выполнить следующие условия: быть российским гражданином, проживающим на территории России; быть родителем или опекуном несовершеннолетнего ребенка, нуждающегося в образовании; заключить договор с репетитором, в котором указаны цель занятий и их продолжительность; иметь документально подтвержденные расходы на образование ребенка.

-

Какие виды расходов можно учесть при получении социального налогового вычета на репетитора?При получении социального налогового вычета на репетитора можно учесть такие расходы, как оплата за уроки репетитора, покупка учебников и учебных материалов, оплата за проезд до места занятий, оплата за курсы и тренинги по подготовке к экзаменам и олимпиадам и другие расходы, связанные с образованием ребенка.

-

Каким образом можно получить социальный налоговый вычет на репетитора?Для получения социального налогового вычета на репетитора необходимо подать заявление в налоговую инспекцию по месту жительства. Заявление должно содержать сведения о репетиторе, данные о ребенке, цели занятий и прочие необходимые сведения. При подаче заявления необходимо предоставить документы, подтверждающие факт осуществления обучения ребенка и расходы, связанные с образованием.

-

Какой максимальный размер социального налогового вычета на репетитора?Максимальный размер социального налогового вычета на репетитора составляет 120 000 рублей в год. Для получения такого вычета необходимо иметь документально подтвержденные расходы на образование ребенка, превышающие эту сумму. В этом случае вычет будет рассчитываться исходя из фактических затрат, но не более 120 000 рублей в год.

-

Как часто можно получать социальный налоговый вычет на репетитора?Социальный налоговый вычет на репетитора можно получать ежегодно. Для этого необходимо каждый год подавать заявление в налоговую инспекцию и предоставлять документы, подтверждающие расходы на образование ребенка. Вычет будет рассчитываться исходя из фактических затрат за каждый отчетный налоговый период.

-

Что делать, если мне отказали в получении социального налогового вычета на репетитора?Если вам отказали в получении социального налогового вычета на репетитора, вы можете обжаловать решение налоговой инспекции в административном порядке. Для этого необходимо подать жалобу в налоговый орган вышестоящего уровня или обратиться в суд. В жалобе или исковом заявлении следует указать причину отказа и привести доказательства, подтверждающие право на вычет.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.