Сегодня рассмотрим тему: "составляем прогноз движения денежных средств" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Если вы не только ведете бухгалтерию, но и хотите лучше управлять финансами вашей компании, то один из лучших способов – создать бюджет. Создание бюджета не так сложно, как кажется многим, поскольку это сводится к точности и правильному прогнозированию. Наличие правильного типа бюджета для компании позволяет видеть, где можно тратить деньги и где нужно работать, чтобы привлечь больше денег.

Этапы составления прогноза

Надежный бюджет позволит понять, как контролировать свои расходы: тратить организация будет только тогда, когда будете четко известно, что можно позволить эти траты. Бюджет также позволит видеть информацию о сбережениях, чтобы создать резервы наличности для компании.

Одним из лучших способов управления бюджетом фирмы является создание прогноза денежных средств. Такие прогнозы понадобятся для планирования финансирования и распределения ресурсов между различными направлениями бизнеса. Познакомимся с основными шагами, которые вам необходимо предпринять, чтобы использовать возможности прогнозирования на максимум.

Шаг первый. Начинаем с предпусковой позиции. Этот раздел поможет определить тип и объем долгового и акционерного финансирования, требующегося бизнесу, а также то, какое финансирование будет лучше всего работать для компании. Этот раздел позволит установить размер первоначальных вложений, необходимых на организационные мероприятия по открытию бизнеса, а также какая сумма денег может быть затрачена на запуск основных бизнес-процессов (сырье—производство—сбыт). Чтобы определить общую стоимость старта, необходимо добавить стоимость оборудования, инвентаря, земли, зданий, выплаты по кредиту, а также первоначальные затраты, такие как страхование или аренда. Получив общее количество, нужно вычесть эту сумму из доступных средств, чтобы выяснить, сколько осталось денег.

Шаг второй. Определяем прогноз продаж, который покажет, будет ли денежный поток организации поддерживать бизнес на требуемом уровне. Нужно начать с выяснения того, какими будут ежемесячные, ежегодные продажи, и роль в них каждого фактора. На этом этапе нужно постараться определить, есть ли положительный прогноз для вашей отрасли. Если есть положительная перспектива, нужно будет составить прогноз, сколько клиентов приобретет ваш продукт и что именно каждая группа клиентов купит у вас. Далее необходимо будет предоставить прогноз продаж для каждого продукта или услуги.

Шаг третий. Нужно определить общую стоимость проданных товаров и сумму издержек. Чтобы выяснить процент прибыли, соотнесите величину расходов к величине доходов. Убедитесь, что полученный расчетный процент попадает в средний показатель по отрасли, и что рентабельность вашего бизнеса сопоставима с другими предприятиями в вашей отрасли. То есть необходимо произвести анализ рынка.

| Видео (кликните для воспроизведения). |

Шаг четвертый. Разберитесь детально в структуре своих расходов. Необходимо включить любые платежи в этом разделе и выявить основные статьи расходов и из чего конкретно они складываются. Этот шаг понадобиться, чтобы определить, где и на чем можно сэкономить, то есть снизить издержки. При определении расходов понадобится документальная бухгалтерская отчетность. Особое внимание уделите анализу кредитных платежей, обязательств перед поставщиками товаров и коммунальных услуг, а также их своевременности оплаты.

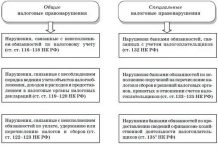

Шаг пятый. Необходимо учитывать налоги. Именно здесь предприятия несут наибольшие потери от штрафов и пени. Главное правило: считая рентабельность, не забудьте включить все налоговые вычеты в стоимость товара и позаботится о том, чтобы учет в вашей организации был корректным. В этом помогут программы «1С».

Шаг шестой. После того, как все будет рассчитано, вы получите объем денежных средств, который бизнес принес по итогам работы за год или квартал. Эта сумма должна быть положительной, чтобы бизнес и в дальнейшем мог развиваться и повторять с нарастанием цикл оборота денежных средств.

Вот несколько рекомендуемых инструментов, которые можно применять не только в бизнесе, но и в планировании личного бюджета.

Совет № 1. Оценивать доходы ниже ожидаемых.

Всегда оценивайте свои доходы ниже, чем вы ожидаете. Это лучший способ не допустить необоснованных предсказаний, поскольку вы не устанавливаете слишком высокие прогнозы. Также важно, чтобы у вас было расписание о прибытии денег, чтобы вы могли планировать свои расходы.

Совет № 2. Небольшие бюджеты.

Есть несколько небольших бюджетов, которые вам нужно будет создать с помощью своего более крупного. Это помогает получать ежедневные бюджеты, а также еженедельные бюджеты. Все это поможет сосредоточиться на движении денежных средств (ДДС) и не тратить слишком много.

Для начала выполним настройку программы: выбираем пункт меню «Администрирование», в появившемся окне нажимаем на ссылку «Параметры учета». Ищем пункт «Настройка плана счетов», переходим по ссылке и кликаем на надпись «По расчетным счетам и статьям движения денежных средств». В открывшемся меню видим пункт «По статьям движения денежных средств», если галочка установлена, то переходим к заполнению справочника. Если настройки выключены, нажимаем «Включить». Откроется пункт меню «Функциональность программы», здесь следует включить опцию «Статьи движения денежных средств», после чего возможность использования данного инструмента станет доступной.

| Видео (кликните для воспроизведения). |

Далее переходим в меню «Справочники» – «Статьи движения денежных средств». В типовой поставке конфигурации «1С» для примера уже есть некоторый перечень статей ДДС. Рассмотрим основные моменты, на которые необходимо обратить внимание при создании собственной статьи.

Самое главное – это поле «Вид движения». Это значение напрямую связано с отчетами о ДДС, поэтому всегда корректно заполняйте это значение. Наименование, напротив, не подлежит такому строгому контролю и может содержать произвольное значение, понятное именно вам.

Также в этом справочнике есть возможность сгруппировать элементы для удобства их отображения. Помимо этого, при группировке появляется дополнительная возможность получения итогов по различным видам деятельности.

Последняя графа – операции, используемые по умолчанию. Благодаря им можно автоматизировать процесс заполнения статьи при создании определенного документа, который можно выбрать из выпадающего списка, например, расход или приход денежных средств. Установлено ограничение: для одной операции – одна статья затрат по умолчанию. Для удобства и во избежание ошибок в списке выбора будут отображены только те операции, у которых еще не назначена статья по умолчанию. Посмотреть, какие статьи для каких видов операции уже установлены можно по гиперссылке «Основные статьи», расположенной вверху окна. В открывшемся списке легко при необходимости изменить статью.

После всех настроек можно установить ограничения на расходование денежных средств за конкретный период, использовать отчеты (например, отчет «Анализ движения денежных средств»), сравнивать показатели расходов за разные месяцы, тем самым получая более развернутую аналитику расходов предприятия, а следовательно, структурировано исследовать деятельность организации.

Как построить прогноз движения денежных средств, чтобы получить кредит

В статье подробно описывается важный этап процедуры получения кредита — построение прогноза движения денежных средств, рассказывается, каких правил следует придерживаться при общении с кредитными аналитиками, анализируются основные принципы составления прогноза. Также в статье детально разбирается построение прогноза движения денежных средств с указанием ключевых показателей, на которые обращают особое внимание банковские специалисты. Данный материал поможет избежать ошибок и повысить шансы на одобрение кредита.

Получение кредита — актуальная проблема практически для любого бизнеса. Деньги могут понадобиться для осуществления разных целей: от закрытия временной нехватки средств до реализации инвестиционных проектов. Процесс получения кредита зачастую может оказаться довольно длительным и сложным. Банку необходимо предоставить множество документов и ответить на кучу вопросов.

Одним из важнейших этапов данной процедуры является анализ финансового состояния компании. Кредитный аналитик оценивает развитие компании-заемщика в прошлых периодах и на настоящий момент, а также обязательно строит прогноз на будущее. И не важно, собираетесь вы занимать деньги на три месяца или на десять лет, прогноз на период кредитования должен быть предоставлен. Ведь именно он наглядно показывает, сколько заемщик планирует зарабатывать и тратить, а самое главное, откуда он найдет деньги, чтобы вовремя расплатиться с банком.

Если вы планируете привлекать не кредитные средства, а воспользоваться лизингом, то эта тема будет тоже актуальна. Ведь лизинговые компании применяют примерно те же подходы при оценке клиентов и тоже хотят видеть от них адекватные прогнозы развития. При этом, конечно, прогнозы должны предусматривать регулярную уплату лизинговых платежей.

Сначала хотелось бы немного остановиться на том, каким образом происходит взаимодействие кредитной организации и заемщика в процессе получения займа. Суть в том, что ваше предприятие оценивает кредитный аналитик. Он напрямую или через менеджера запрашивает различную информацию, в которую также входит прогноз движения денежных средств. Заемщик может предоставить ему готовый план или бюджет, если таковые вообще составляются в компании для собственных целей. Также возможен вариант, при котором аналитик высылает какую-то стандартную форму, разработанную банком (форму необходимо заполнить). Она может содержать в разбивке на планируемые периоды следующие графы:

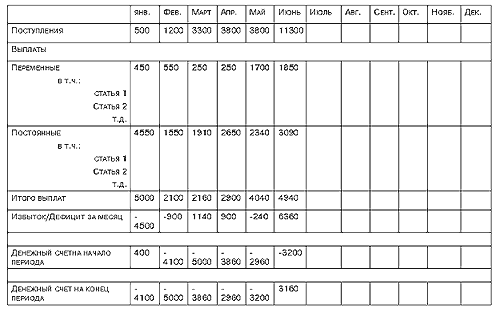

Форма может выглядеть и так, как представлено в табл. 1 (только полей для заполнения будет гораздо больше).

Таблица 1. Пример формы прогноза движения денежных средств

Показатель

Год

2013

2014

2015

Приобретение основных средств

Вы заполняете табл. 1 необходимыми данными, а аналитик на их основании составляет прогноз в том виде, который принят в его банке. Перед этим он наверняка задаст вопрос: «На каком основании вы планируете те или иные показатели?». Очень важно уметь грамотно отвечать на вопросы подобного плана. От этого зависит уверенность аналитика в вашей компании. Его задача состоит в том, чтобы передать данную уверенность членам кредитного комитета, которые будут рассматривать вашу кредитную заявку и решать, стоит давать вам деньги или нет, под какой процент. Поэтому лучше всего, когда заемщик сам предоставляет банку готовый прогноз и может четко объяснить, на чем основаны планируемые показатели. Аналитики любят таких клиентов и доверяют им, что значительно повышает шансы на получение кредита.

Что же такое прогноз и каким он должен быть? Основными формами бухгалтерской отчетности, которые, как правило, становятся объектом анализа, являются баланс и отчет о прибылях и убытках. Также в ряде случаев рассматривается управленческая отчетность компании. Однако не меньшего (а может, и большего) внимания заслуживает и отчет о движении денежных средств, раскрывающий источники поступления денег компании и направления, в которых они расходуются. Поэтому прогнозы строятся на основании данных отчетов.

При построении прогноза возможны варианты его составления. Можно спланировать объемы продаж (расходов) и таким образом сформировать отчет о прибылях и убытках на будущие периоды, а потом дополнить его прогнозом баланса. Для этого необходимо представить, как будут меняться активы предприятия, а также капитал и обязательства.

Однако эти данные можно объединить в план движения денежных средств, который будет сочетать в себе не только суммы доходов, издержек, но и инвестиций, привлечения и погашения займов, выплат дивидендов и т. д. Такой прогноз проще как в составлении, так и в восприятии в качестве источника информации для тех, кто будет оценивать финансовые возможности вашего бизнеса (его построение далее рассмотрим подробно).

Перед тем как составлять прогноз, необходимо уяснить несколько основных принципов, которым он должен соответствовать. Они довольно просты и логичны, но заемщики иногда допускают ошибки, которые потом оборачиваются отказом банка в предоставлении кредита. Если у вас уже есть сформированный финансовый план или бюджет и вы собираетесь направить его аналитику, то убедитесь в том, что в вашем плане соблюдены главные правила, отвечающие требованиям банков:

1. Покажите, что у вас все хорошо. В настоящее время сложилось мнение, что если предприятие обращается за кредитными деньгами или подает заявку в лизинговую компанию, то это означает, что ему не хватает денег или их нет вовсе (но в будущем они вдруг обязательно появятся).

Если говорить о кредите, то это будет правдой: вряд ли кто-то просит деньги, если полно своих. Однако может быть так, что у кого-то и своих средств достаточно, но он хочет еще, потому что завтра из них он сможет сделать вдвое больше.

Взять кредит нередко выгоднее, чем долго копить нужную сумму. Ведь с течением времени наши накопления могут значительно упасть в цене из-за той же инфляции.

Про лизинг вообще говорить нечего, так как он помимо преимуществ кредитного продукта обладает и плюсами, связанными с уменьшением налогов к уплате. Поэтому прогноз должен показывать как можно лучшее финансовое положение вашего предприятия. Не должно возникать и тени сомнения, что вы не сможете расплатиться по своим обязательствам, причем как перед банком, так и перед другими кредиторами. Финансовый план должен показывать, что у вас достаточно средств, чтобы расплатиться по своим долгам.

2. Показывая благополучное положение дел, не стоит забывать о том, что прогноз должен быть реальным. То есть планируя определенную сумму продаж, вы должны быть вполне уверены, что сможете достигнуть данного показателя. Не стоит рисовать заоблачные цифры, а взять свои ожидаемые результаты и уменьшить их на 10 % (лучше отталкиваться от пессимистичного сценария). При этом согласно прогнозу у вас по-прежнему должно быть достаточно ресурсов, чтобы в срок погасить все обязательства. А если получится так, что согласно плану с учетом поправок на реальность вдруг не хватает средств на выплаты по кредиту, то тогда уже следует задуматься над тем, стоит ли вообще занимать деньги.

3. В прогнозе движения денежных средств значения всех показателей должны строиться исходя из объективных факторов (третье правило — следствие второго). То есть если аналитик попросит пояснить то или иное значение в вашем плане, вы всегда должны уметь дать ему адекватное объяснение. Это поможет завоевать доверие аналитика к вам и вашей компании, что может сыграть решающую роль при принятии банком кредитного решения.

Например, если вы в следующем году планируете рост продаж на 10 %, то должны уметь грамотно объяснить его. Объяснением может быть ежегодное повышение цен на 10 % (при том, что количественный объем останется неизменным, что тоже стоит обосновать) или увеличение объема производства за счет ввода в эксплуатацию нового оборудования и т. п.

При составлении прогноза мы будем строить его, используя кассовый метод (то есть доходы/расходы мы признаем в момент поступления/выбытия денежных средств с нашего счета).

Структура отчета о движении денежных средств (как и прогноза) выглядит следующим образом:

- денежные потоки от операционной деятельности;

- денежные потоки от инвестиционной деятельности;

- денежные потоки от финансовой деятельности.

Предположим, что деятельность предприятия — предоставление в аренду легковых автомобилей. Основные показатели организации за последние два года выглядят следующим образом (табл. 2).

Таблица 2. Исходные данные для построения прогноза, тыс. руб.

План (отчет) о движении денежных средств показывает руководству фирмы, сколько в его распоряжении имеется денег и какова потребность в них фирмы.

Баланс денежных поступлений включает 2 раздела.В одном отражаются денежные поступления предприятия, в другом – его денежные платежи.

Денежные поступления предприятия формируются за счет выручки от реализации, поступлений по оплаченным счетам при продаже продукции в кредит (погашение дебиторской задолженности), поступлений от продажи основных фондов и иного имущества предприятия.

Денежные платежи связаны с увеличением как оборотного, так и основного капитала. Увеличение оборотного капитала относят на текущие затраты, то есть на себестоимость продукции (приобретение сырья, материалов, оплата труда), увеличение основного капитала – на единовременные затраты (обновление основных фондов), существенные платежи занимают налоговые выплаты и погашение банковских кредитов.

В процессе составления баланса денежных поступлений и платежей формируются потоки наличности «Кэш-фло», которые отражают динамику поступления денежных средств на расчетный счет предприятия.

При расчете движения денежных средств в результате производственно-хозяйственной деятельности амортизация не вычитается в качестве расхода из потока денежных средств, а остается в составе притока. Во временном разрезе амортизационные отчисления не являются денежными расходами, а расцениваются как часть дохода, покрывающая ранее сделанные расходы.

Прогноз движения денежных средств состоит из 3-х разделов:

1. Кэш-фло от текущей (производственной) деятельности.

Источником денежных средств являются денежные средства, полученные от покупателей и заказчиков. Используются денежные средства на: выплату заработной платы, уплату налогов, штрафов, на производство и реализацию готовой продукции и т.д.

2. Кэш-фло от инвестиционной деятельности.

Поступление и использование денежных средств могут быть от приобретения и продажи основных средств, ценных бумаг, нематериальных активов, поступления и уплаты процентов по займах и т.д.

3. Кэш-фло от финансовой деятельности.

Поступление денежных средств за счет вкладов владельцев предприятия, акционерного капитала, долгосрочных и краткосрочных займов, % по вкладам и т.д. Финансовая деятельность ведется с целью увеличения денежных средств и служит для финансового обеспечения производственно-хозяйственной деятельности.

Сумма кэш-фло (кэш-баланс)каждого из разделов «Прогноза движения денежных средств» будет составлять остаток ликвидных средств текущего периода времени.

Существует 2 метода составления отчета о движении денежных средств:

Прямой метод считается более сложным, который основан на изучении всех денежных операций и определении, к какому виду они относятся: основному, инвестиционному или финансовому. Косвенный метод проще – он оперирует изменениями данных , содержащихся в балансе и отчете о финансовых результатах. Из баланса в отчет движения денежных средств включаются изменения отдельных статей по соответствующим разделам. По фактическому объему показываются амортизационные отчисления; поступления от реализации собственных акций, облигаций, полученные и выплаченные дивиденды, суммы полученных и погашенных кредитов и займов, капитальные вложения в основные фонды, нематериальные активы, финансовые вложения, прирост оборотных средств, реализация основных средств, нематериальных активов, ценных бумаг.

Главная задача прогноза потока наличных средств, проверить синхронность поступления денежных средств, то есть проверить будущую ликвидность предприятия.

Задача: Составьте прогноз движения денежных средств, опираясь на следующую информацию. По прогнозу чистая прибыль составляет 300 тыс.р.

Дивиденды будут выплачены на сумму 100 тыс.р.

Краткосрочные финансовые вложения предполагается реализовать с прибылью 10 тыс.р., т.е. предполагаемая их рыночная стоимость на момент реализации 310 тыс.р.

Дата добавления: 2018-05-10 ; просмотров: 1129 ; ЗАКАЗАТЬ НАПИСАНИЕ РАБОТЫ

Прогноз движения денежных средств

Для большинства предприятий анализ движения денежных потоков – важнейший критерий для оценки вашей деятельности. Если вы не способны заплатить работникам, по счетам или самому себе, вы вряд ли надолго задержитесь в бизнесе и уж наверняка не сможете спокойно спать по ночам.

Прогнозный отчет о движении денежных средств не связан с прибылью – вопрос в том, какова величина вашего расчетного счета. Из него вы не узнаете ни размеров прибыли, ни количества заказов. Однако вы получите реальную помесячную картину прихода и расхода денег на предприятии.

Анализ движения денежных средств особенно важен для сезонных предприятий, компаний, имеющих значительные материальные запасы, и фирм, реализующих большую часть товаров в кредит. Вы должны учесть, что в определенные периоды времени деловая активность будет низкой, что между платежами за материалы и фактическими денежными поступлениями могут возникать значительные временные разрывы.

Составление отчетов о денежных потоках за прошедший период позволяет получить представление о том, что вас ожидает в определенные месяцы года, осознанно планировать поступление и расход денег в будущем. Привычка хранить ежемесячные отчеты о движении денежных средств может оказаться весьма полезной.

При подготовке предлагаемых форм выделите денежные средства, которые вы получаете от ведения бизнеса (продажи), и деньги, источниками которых являются ссуды или инвестиции (финансирование). Обратите внимание на термины, используемые в анализе движения денежных средств:

Выплаты собственникам. Деньги, выплаченные владельцу компании вместо заработной платы при наличии права собственности или распределенные между собственниками (за исключением компенсации расходов). В корпорации, то есть открытом акционерном обществе, денежные выплаты называются дивидендами (уплачиваются из прибыли, остающейся в распоряжении компании после уплаты налогов).

Доход от процентов. Доход, полученный от банка и других приносящих проценты счетов.

Заемные средства. Средства, полученные в форме предоставленных банком ссуд и других кредитных линий.

Операционные расходы. Фактические платежи, произведенные по изделиям данной категории, за вычетом амортизации (поскольку амортизация не относится к категории денежных расходов). При кассовом методе учета и методе начисления данная строка трактуется по-разному; вам необходима профессиональная консультация.

Автор: Клева П.Г., главный экономист ООО «Щебсервис».

Для получения кредитов в банке одним из обязательных условий является составление «Прогноза движения денежных средств» (ПДДС) на весь период кредитования. Данный прогноз отображает источники поступления денежных средств и статьи расходов в разрезе сумм и аналитики.

Весь процесс взаимоотношений с банком происходит через кредитного аналитика, который напрямую или через менеджера запрашивает необходимую информацию, в том числе и ПДДС. При этом форма отчета может быть как стандартной (применяемая именно в этом банке), так и свободная. Но в любом случае она будет содержать следующие статьи:

- Продажи (доход);

- Затраты (себестоимость)

- Вложения (инвестиции)

- Кредиты и займы

При составлении прогноза необходимо продемонстрировать оптимистичный вариант развития событий. ПДДС должен показать вашу способность расплатится по своим обязательствам не только с банком, но и с другими кредиторами. При этом, однако, нельзя забывать о реальности прогноза, поскольку банковский аналитик может попросить прояснить те или иные данные ПДДС.

Код

Статья БДДС

2013

2014

Итого

Остаток денежных средств на начало периода

1.

Доходы

Указываются все доходы организации (при этом конфигурация статей может быть любой, в зависимости от ассортимента конкретного предприятия)

Реализация продукции 1

Реализация продукции 2

2.

Расходы

Фонд оплаты труда (ФОТ)

Указывается заработная плата, премии, надбавки, отпускные, отчисления в ФМС и пенсионные фонды, прочие выплаты

Указываются расходы на топливо

Указываются расходы на аренду имущества

Услуги сторонних организаций

Указываются коммунальные платежи и прочие выплаты по содержанию имущества, содержание транспорта, безопасность и прочее

Расходы, связанные с содержанием персонала

Указываются расходы на обучение, командировочные, представительские, канцелярия и прочее

Указываются расходы на страхование имущества и сотрудников

Указываются все налоги и обязательные платежи кроме выплат с ФОТ

Указываются затраты на материалы

Указываются прочие выплаты, не вошедшие в остальные группы

I

ЧИСТАЯ ПРИБЫЛЬ ОТ ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ (1) – (2)

3.

Поступления от инвестиционной деятельности

Поступления от реализации основных средств и нематериальных активов

Указываются доходы, связанные с реализацией имущества, не являющегося основным товаром для извлечения прибыли

Иные поступления по инвестиционной деятельности

4.

Выплаты по инвестиционной деятельности

4.1.

Расходы, связанные с приобретением имущества, срок эксплуатации которого больше года, и стоимость более 40 тыс. руб.

II

ДЕНЕЖНЫЕ СРЕДСТВА ОТ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ (3) – (4)

Поступления (3)-Выплаты (4)

5.

Поступления от финансовой деятельности

Долгосрочные кредиты банков

Указываются все поступления, связанные с финансовой деятельностью (получение кредитов и займов, дивиденды от участия в капитале других организаций, проценты от ранее выданных кредитов, проценты по депозитам и т.д.)

Краткосрочные кредиты банков

Поступления от прочей финансовой деятельности

Возврат выданных займов

Полученные дивиденды и проценты

6.

Выплаты по финансовой деятельности

Погашение долгосрочных кредитов банков

Указываются все выплаты, связанные с финансовой деятельностью (погашение кредитов, выплата процентов, выплата дивидендов собственникам и т.д.)

Погашение краткосрочных кредитов банков

Погашение долгосрочных займов

Погашение краткосрочных займов

Погашение лизинговых платежей

Проценты по долгосрочным кредитам банков

Проценты по краткосрочным кредитам банков

III

ДЕНЕЖНЫЕ СРЕДСТВА ОТ ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ (5) – (6)

Поступление (5) – Выплаты (6)

Итого поступлений от всех видов деятельности

Итого расходов от всех видов деятельности

IV

ДЕНЕЖНЫЕ СРЕДСТВА ЗА ПЕРИОД (I+II+III)

Остаток денежных средств на конец периода

Остаток на начало периода +IV

При этом может потребоваться тот или иной уровень детализации статей в зависимости от политики конкретного банка.

В статьях «Доходы» и «Расходы» необходимо продемонстрировать все доходы/расходы организации по операционной (текущей) деятельности, в том числе и их рост, вызванный получением кредитных средств. При прогнозе необходимо использовать «Исторический метод», т.е. строить свой прогноз, опираясь на данные прошлых лет. Так, например, если предприятие занимается сдачей в аренду нежилых помещений, в статье необходимо указать доход от сдачи в аренду имущества с учетом роста арендной ставки. В случае приобретения за счет кредитных средств новых помещений целесообразно указать в прогнозе доход от сдачи и этих помещений тоже. Включение в поток доходов будущего периода должно быть подкреплено договорной базой. Прогноз расходов должен учитывать инфляционную составляющую, а если организация занимается валютными операциями, то и курсовую разницу.

В статье «Инвестиционная деятельность» необходимо отразить приобретение или реализацию имущества (основных средств), не являющегося основной продукцией предприятия. При этом следует учитывать условия отнесения имущества к основным средствам: срок полезного использования более 1 года, стоимость более 40 тыс. руб. Также в этой статье отображается приобретение имущества за счет кредитных средств. Так, если целью кредита является приобретение нежилых помещений, то сумма инвестиций отображается по этой статье в соответствии с графиком выплат по этому имуществу.

В данной статье отражаются все поступления и выплаты, связанные с финансовой деятельностью:

- Взаимоотношения с банками (получение или погашения кредитов; выплата процентов по кредитам, гарантиям и т.д.; получение процентов по депозитам и прочее)

- Взаимоотношения с другими организациями (получение или выдача займов, участие в уставном капитале других организаций, получение дивидендов и прочее)

- Взаимоотношения с собственниками (выплата дивидендов, взносы в уставной капитал и прочее).

Отдельно необходимо показать движение денежных средств по предстоящему кредиту:

Нет времени читать?

Если вы не только ведете бухгалтерию, но и хотите лучше управлять финансами вашей компании, то один из лучших способов – создать бюджет. Создание бюджета не так сложно, как кажется многим, поскольку это сводится к точности и правильному прогнозированию. Наличие правильного типа бюджета для компании позволяет видеть, где можно тратить деньги и где нужно работать, чтобы привлечь больше денег.

Надежный бюджет позволит понять, как контролировать свои расходы: тратить организация будет только тогда, когда будете четко известно, что можно позволить эти траты. Бюджет также позволит видеть информацию о сбережениях, чтобы создать резервы наличности для компании.

Одним из лучших способов управления бюджетом фирмы является создание прогноза денежных средств. Такие прогнозы понадобятся для планирования финансирования и распределения ресурсов между различными направлениями бизнеса. Познакомимся с основными шагами, которые вам необходимо предпринять, чтобы использовать возможности прогнозирования на максимум.

Шаг первый. Начинаем с предпусковой позиции. Этот раздел поможет определить тип и объем долгового и акционерного финансирования, требующегося бизнесу, а также то, какое финансирование будет лучше всего работать для компании. Этот раздел позволит установить размер первоначальных вложений, необходимых на организационные мероприятия по открытию бизнеса, а также какая сумма денег может быть затрачена на запуск основных бизнес-процессов (сырье—производство—сбыт). Чтобы определить общую стоимость старта, необходимо добавить стоимость оборудования, инвентаря, земли, зданий, выплаты по кредиту, а также первоначальные затраты, такие как страхование или аренда. Получив общее количество, нужно вычесть эту сумму из доступных средств, чтобы выяснить, сколько осталось денег.

Шаг второй. Определяем прогноз продаж, который покажет, будет ли денежный поток организации поддерживать бизнес на требуемом уровне. Нужно начать с выяснения того, какими будут ежемесячные, ежегодные продажи, и роль в них каждого фактора. На этом этапе нужно постараться определить, есть ли положительный прогноз для вашей отрасли. Если есть положительная перспектива, нужно будет составить прогноз, сколько клиентов приобретет ваш продукт и что именно каждая группа клиентов купит у вас. Далее необходимо будет предоставить прогноз продаж для каждого продукта или услуги.

Шаг третий. Нужно определить общую стоимость проданных товаров и сумму издержек. Чтобы выяснить процент прибыли, соотнесите величину расходов к величине доходов. Убедитесь, что полученный расчетный процент попадает в средний показатель по отрасли, и что рентабельность вашего бизнеса сопоставима с другими предприятиями в вашей отрасли. То есть необходимо произвести анализ рынка.

Шаг четвертый. Разберитесь детально в структуре своих расходов. Необходимо включить любые платежи в этом разделе и выявить основные статьи расходов и из чего конкретно они складываются. Этот шаг понадобиться, чтобы определить, где и на чем можно сэкономить, то есть снизить издержки. При определении расходов понадобится документальная бухгалтерская отчетность. Особое внимание уделите анализу кредитных платежей, обязательств перед поставщиками товаров и коммунальных услуг, а также их своевременности оплаты.

Шаг пятый. Необходимо учитывать налоги. Именно здесь предприятия несут наибольшие потери от штрафов и пени. Главное правило: считая рентабельность, не забудьте включить все налоговые вычеты в стоимость товара и позаботится о том, чтобы учет в вашей организации был корректным. В этом помогут программы «1С».

Шаг шестой. После того, как все будет рассчитано, вы получите объем денежных средств, который бизнес принес по итогам работы за год или квартал. Эта сумма должна быть положительной, чтобы бизнес и в дальнейшем мог развиваться и повторять с нарастанием цикл оборота денежных средств.

Вот несколько рекомендуемых инструментов, которые можно применять не только в бизнесе, но и в планировании личного бюджета.

Совет № 1. Оценивать доходы ниже ожидаемых.

Всегда оценивайте свои доходы ниже, чем вы ожидаете. Это лучший способ не допустить необоснованных предсказаний, поскольку вы не устанавливаете слишком высокие прогнозы. Также важно, чтобы у вас было расписание о прибытии денег, чтобы вы могли планировать свои расходы.

Совет № 2. Небольшие бюджеты.

Есть несколько небольших бюджетов, которые вам нужно будет создать с помощью своего более крупного. Это помогает получать ежедневные бюджеты, а также еженедельные бюджеты. Все это поможет сосредоточиться на движении денежных средств (ДДС) и не тратить слишком много.

Рассмотрим механизмы работы с движениями денежных средств, реализованные в «1С» на примере конфигурации «1С:Бухгалтерия 8», ред. 3.0.

Для начала выполним настройку программы: выбираем пункт меню «Администрирование», в появившемся окне нажимаем на ссылку «Параметры учета». Ищем пункт «Настройка плана счетов», переходим по ссылке и кликаем на надпись «По расчетным счетам и статьям движения денежных средств». В открывшемся меню видим пункт «По статьям движения денежных средств», если галочка установлена, то переходим к заполнению справочника. Если настройки выключены, нажимаем «Включить». Откроется пункт меню «Функциональность программы», здесь следует включить опцию «Статьи движения денежных средств», после чего возможность использования данного инструмента станет доступной.

Далее переходим в меню «Справочники» – «Статьи движения денежных средств». В типовой поставке конфигурации «1С» для примера уже есть некоторый перечень статей ДДС. Рассмотрим основные моменты, на которые необходимо обратить внимание при создании собственной статьи.

Самое главное – это поле «Вид движения». Это значение напрямую связано с отчетами о ДДС, поэтому всегда корректно заполняйте это значение. Наименование, напротив, не подлежит такому строгому контролю и может содержать произвольное значение, понятное именно вам.

Также в этом справочнике есть возможность сгруппировать элементы для удобства их отображения. Помимо этого, при группировке появляется дополнительная возможность получения итогов по различным видам деятельности.

Последняя графа – операции, используемые по умолчанию. Благодаря им можно автоматизировать процесс заполнения статьи при создании определенного документа, который можно выбрать из выпадающего списка, например, расход или приход денежных средств. Установлено ограничение: для одной операции – одна статья затрат по умолчанию. Для удобства и во избежание ошибок в списке выбора будут отображены только те операции, у которых еще не назначена статья по умолчанию. Посмотреть, какие статьи для каких видов операции уже установлены можно по гиперссылке «Основные статьи», расположенной вверху окна. В открывшемся списке легко при необходимости изменить статью.

После всех настроек можно установить ограничения на расходование денежных средств за конкретный период, использовать отчеты (например, отчет «Анализ движения денежных средств»), сравнивать показатели расходов за разные месяцы, тем самым получая более развернутую аналитику расходов предприятия, а следовательно, структурировано исследовать деятельность организации.

Автор: Василий Назаров,

системный инженер отдела внедрения компании «ГЭНДАЛЬФ»

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.