Сегодня рассмотрим тему: "штрафы за несвоевременную сдачу 6-ндфл в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ

- 2 Сроки сдачи 6-НДФЛ в 2019 году: таблица, штрафы за просрочку

- 3 Размер штрафов за несвоевременную сдачу 6-НДФЛ и ошибки в отчете

- 4 Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

- 5 Штрафа за просрочку уплаты НДФЛ не будет для работодателей, сдавших правильный 6-НДФЛ

- 6 Срок сдачи 6 НДФЛ за 4 квартал 2018 года в 2019 году

Какие сроки сдачи 6-НДФЛ в 2019 году юридическими лицами? Когда в 2019 году сдавать расчеты индивидуальным предпринимателям (ИП) – работодателям? Приведем наглядную таблицу со сроками сдачи расчетов в 2019 году.

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет по форме 6-НДФЛ. В 2019 году расчеты необходимо представлять в срок, не позднее последнего дня месяца, следующего за соответствующим отчетным периодом (п.2 ст. 230 НК РФ).

Представлять расчет 6-НДФЛ в 2019 году нужно в ИФНС по месту своего учета (п. 2 ст. 230 НК РФ). Для организаций – это, как правило, место нахождения, для ИП – место жительства (п. 1 ст. 83 НК РФ).

Если у организации есть обособленные подразделения, то в налоговый орган по месту их учета нужно подавать расчет 6-НДФЛ в отношении доходов (п. 2 ст. 230 НК РФ):

- работников таких подразделений,

- физических лиц по гражданско-правовым договорам, заключенным с этими обособленными подразделениями.

Пунктом 2 статьи 230 НК РФ предусмотрено, что в целях представления расчета 6-НДФЛ в 2019 году отчетными периодами являются:

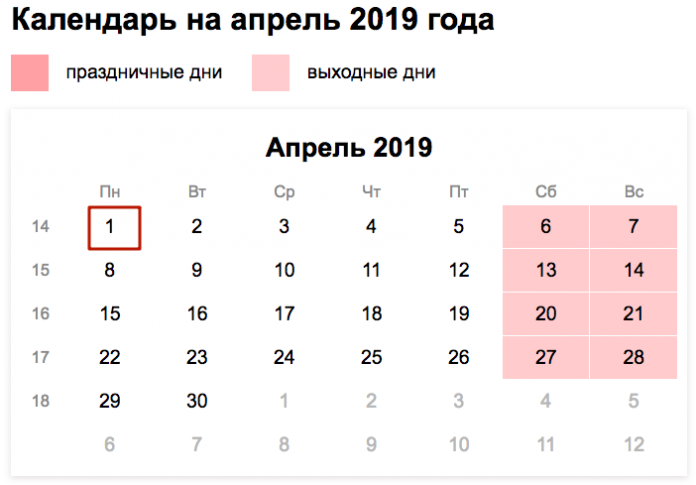

Соответственно, по итогам этих отчетных периодов в ИФНС нужно сдавать расчеты по форме 6-НДФЛ. При этом если последний день подачи 6-НДФЛ выпадет на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387). Однако в 2019 году таких переносов не будет.

В 2019 году налогоплательщикам (организациям и индивидуальным предпринимателям-работодателям) нужно представлять в ИФНС расчеты по форме 6-НДФЛ в сроки, обозначенные в таблице ниже:

Далее поясним сроки сдачи 6-НДФЛ за каждый отчетный период более подробно.

В 2019 году нужно сдать годовой расчет 6-НДФЛ за 2018 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля 2019 (понедельник).

Срок сдачи 6-НДФЛ за 1 квартал 2019 года – не позднее последнего дня месяца, следующего за отчетным периодом. То есть, не позднее 30 апреля 2019 года. Это рабочий день и на майские праздники 2019 года он не попадает.

| Видео (кликните для воспроизведения). |

За апрель-июнь 2019 года в ИФНС нужно передать 6-НДФЛ не позднее 30-го числа месяца, следующего за 2 кварталом. Крайний срок сдачи 6-НДФЛ за 2 квартал (полугодие) 2019 года – 31.07.2019. В июле праздничных дней нет, переносов с выходных тоже, поэтому срок не переносится и не продлевается.

Отчет за 9 месяцев – последний расчет 6-НДФЛ в 2019 году. Крайний срок сдачи 6 НДФЛ за 3 квартал (9 месяцев) 2019 года – 31.10.2019. Переноса из-за выходных и праздников не будет. Поэтому подготовить и сдать расчет лучше заранее. Отчетная кампания за 9 месяцев начнется уже 1 октября 2019 года. За задержку расчета более чем на 10 рабочих дней – до 9 ноября, инспекция вправе заблокировать расчетные счета (п. 3.2 ст. 76 НК РФ).

За несвоевременное представление или за непредставление 6-НДФЛ возможен штраф. Отсчет просрочки начинается со дня, который следует за крайним сроком представления расчета, предусмотренного законодательством, до дня его фактической сдачи (п. 1.2 ст. 126 НК РФ).

Если налоговый агент опоздал с подачей расчета на срок не более месяца, то заплатит как минимум 1000 рублей. За каждый последующий полный или неполный месяц просрочки штраф увеличится еще на 1000 рублей (п. 1.2 ст. 126 НК РФ).

За несвоевременное представление бланка 6-НДФЛ штраф полагается и должностным лицам. В соответствии со ст. 15.6 КоАП РФ штраф для руководителя составит от 300 до 500 рублей.

Организацию также оштрафуют, если 6-НДФЛ по обособленному подразделению она сдала в ИФНС головной организации. Налоговая посчитает, что отчет по месту обособленного подразделения организация не представила (постановление Арбитражного суда СКО от 16.08.2018 № Ф08-6157/2018).

Размер штрафа за несвоевременную сдачу отчета 6-НДФЛ

Штраф за несвоевременную сдачу 6-НДФЛ ожидает как не представившее эту форму лицо, так и сдавшее ее с опозданием против установленных сроков. Рассмотрим, какие наказания предусмотрены за это правонарушение.

НК РФ (п. 2 ст. 230) в качестве срока подачи формы 6-НДФЛ указывает:

- для квартального отчета — последнее число месяца, идущего за отчетным периодом;

- годового отчета — 1 апреля года, наступающего за отчетным.

Таким образом, для годового отчета срок является фиксированным, а для квартальных может меняться из-за изменения числа дней в месяце. Кроме того, установленный срок подачи отчета переносится на ближайший последующий рабочий день при совпадении с выходными или праздничными днями (п. 7 ст. 6.1 НК РФ). В 2018 году подобные переносы приводят к установлению для подачи отчетов 6-НДФЛ следующих сроков:

| Видео (кликните для воспроизведения). |

- за 2017 год — не позднее 02.04.2018;

- по 1 кварталу — 03.05.2018;

- по полугодию — 31.07.2018;

- по 9 месяцам — 31.10.2018.

Представление отчета 6-НДФЛ становится обязанностью работодателей, имеющих наемных работников и выплачивающих им доходы. Отсутствие таких работников и, соответственно, отсутствие облагаемых НДФЛ выплат дает возможность работодателю не сдавать эту отчетность.

Образец отчета за 1-й квартал 2018 года можно увидеть в статье «Образец заполнения расчета 6-НДФЛ за 1 квартал 2018 года».

Об особенностях заполнения отчета при реорганизации читайте в статье «Как сдавать отчетность 6-НДФЛ при реорганизации (нюансы)?».

Непредставлением отчета будет считаться его:

- несдача работодателем при наличии такой обязанности, в т. ч. непредставление отдельных отчетов по обособленным подразделениям;

- сдача позже установленного срока.

В отношении 6-НДФЛ нарушениями (не расцениваемыми как непредставление) будут считаться также:

- Включение в отчет недостоверных сведений. Ответственность за него наступит, если отчитывающееся лицо не исправит отчет до выявления этой ошибки налоговым органом (п. 2 ст. 126.1 НК РФ).

- Нарушение способа представления отчета. Сдать его на бумаге могут только те работодатели, число работников у которых меньше 25 человек (п. 2 ст. 230 НК РФ). Остальные должны отчитываться электронно.

О том, чем объясняется необходимость формирования отчетов по каждому из подразделений, читайте в материале «По нескольким подразделениям, стоящим на учете в одной ИФНС, потребуются отдельные 6-НДФЛ».

Штраф за 6-НДФЛ, несданную или представленную с опозданием, определяется по правилам п. 1.2 ст. 126 НК РФ. Его текст предписывает начисление штрафа в сумме 1 000 руб. за каждый полный или неполный месяц, отсчитываемый от последнего дня срока сдачи.

Однако если задержка превысит 10 рабочих дней, нарушителя могут лишить возможности пользоваться расчетным счетом (п. 3.2 ст. 76 НК РФ).

За недостоверность включенных в расчет данных подателя отчета оштрафуют на 500 руб. в отношении одного отчета с такими данными (п. 1 ст. 126.1 НК РФ).

Нарушение способа подачи отчета приведет к штрафу в сумме 200 руб. за каждый такой отчет (ст. 119.1 НК РФ).

Кроме того, возможно применение административных санкций к должностным лицам работодателя-организации. Их величина составит от 300 до 500 руб. на одно лицо (ст. 15.6 КоАП РФ).

Оплату перечисленных штрафов следует производить, указывая в платежном документе разные КБК:

- 182 1 16 03010 01 6000 140 — для штрафов, начисляемых по ст. 119.1, 126, 126.1 НК РФ;

- 182 1 16 03030 01 6000 140 — для административных штрафов, начисленных в соответствии с КоАП РФ.

В случае ошибки в КБК штраф не может быть сочтен неоплаченным, но нужно будет обратиться в налоговый орган с заявлением об уточнении платежа (письмо Минфина России от 19.01.2017 № 03-02-07/1/2145).

Непредставление формы 6-НДФЛ при наличии такой обязанности или подача ее позже установленного законодательно срока повлечет за собой не только штраф — может привести к блокировке расчетного счета. Должностные лица работодателя-организации могут быть привлечены также к административному наказанию.

Сроки сдачи 6-НДФЛ в 2019 году: таблица, штрафы за просрочку

В соответствие с абз. 3 п. 2 ст. 230 НК РФ, организации и предприниматели, имеющие статус работодателя, обязаны предоставлять в ФНС информацию о суммах НДФЛ, начисленных от суммы выплат в пользу наемных работников. Данные об удержанном и выплаченном подоходном налоге подаются по установленной форме – 6-НДФЛ. В статье разберем сроки сдачи 6-НДФЛ в 2019 году, а также выясним, какие штрафы предусмотрены для субъектов хозяйствования, нарушивших сроки подачи отчетности по НДФЛ.

В 2019 году сохранился прежний порядок определения обязательств субъектов хозяйствования по предоставлению в ФНС отчета 6-НДФЛ.

Как и в предыдущие годы, в 2019 году форму 6-НДФЛ сдают организации и ИП со статусом работодателя, а именно:

- юрлица и предприниматели с сотрудниками, работающими на основании трудовых договоров;

- организации и самозанятые лица, нанявшие работников по договорам гражданско-правового характера (ГПХ).

Подчеркнем, что предприниматели-работодатели обязаны подавать отчет 6-НДФЛ в общем порядке, вне зависимости от используемой системы налогообложения.

Форму отчета можно скачать здесь ⇒ 6-НДФЛ.

Если предприятие/ИП не имеет наемных работников, то сдавать 6-НДФЛ в ФНС не нужно. Подача нулевой отчетности данной формы также не предусмотрено.

Отчетными периодам формы 6-НДФЛ являются квартал, полугодие, 9 месяцев и календарный год. Таким образом, предприятие-работодатель составляет отчет ежеквартально нарастающим итогом.

В 2019 году отчеты 6-НДФЛ за квартал, полугодие, 9 месяцев подаются в срок до последнего числа месяца, следующего за отчетным периодом. Форма 6-НДФЛ за полный календарный год должна поступить в ФНС не позже 31.03.2020 года. Если указанный срок подачи отчета припадает на выходной (праздничный) день, то организация (ИП) предоставляет документ не позже первого рабочего дня, следующего за выходным (праздничным) днем.

Таблица со сроками предоставления 6-НДФЛ в 2019 году – ниже:

Место подачи отчета для юрлиц – территориальный орган ФНС по месту регистрации организации, для ИП – месту жительства предпринимателя.

6-НДФЛ при найме, увольнении, переводе сотрудников: срок подачи в 2019 году

При увольнении и приеме на работу сотрудников сохраняется общий порядок составления и подачи 6-НДФЛ – данные о сотруднике включаются в отчет при наличии соответствующих начислений и выплат в его адрес.

- Сотрудник уволен в 1 кв. 2019 года. Допустим, работник уволен с предприятия 18.03.2019. В этот же день ему выплачена зарплата и компенсация неиспользованного отпуска. Работодатель включает данные о выплатах сотруднику в отчет за 1 кв. 2019 и подает его в ФНС в срок до 30.04.2019. Так как отчет составляется нарастающим итогом, данные о выплатах уволенному сотруднику также будут отражены в отчетах за полугодие, 9 месяцев, год.

- Сотрудник принят на работу во 2 кв. 2019 года. Представим, что работодатель нанял работника по договору подряда 01.04.2019 сроком на 2 месяца (до 31.05.2019). Выплаты в пользу работника осуществлены в апреле и мае. Работодатель включает суммы, выплаченные работнику, в отчет 6-НДФЛ за полугодие и подает его в ФНС до 30.07.2019. Далее суммы отражаются в отчетах за 9 месяцев и календарный год нарастающим итогом.

- Сотрудник переведен на другую должность в 3 кв. 2019 года. Если в течение года сотрудник был переведен на другую должность в пределах организации, то данный факт никак не отражается в отчете 6-НДФЛ. При заполнении отчета работодатель учитывает сумму, выплаченную работнику в течение отчетного периода (квартал, полугодие, 9 месяцев, год), а также размер исчисленного и удержанного НДФЛ.

6-НДФЛ для обособленных подразделений: срок подачи в 2019 году

Организации, которые имеют обособленные подразделения (филиалы и представительства на отдельном балансе), подают в ФНС два отчета 6-НДФЛ: один – с информацией о НДФЛ выплаченных с дохода сотрудников головного офиса, второй – с данными о выплатах по обособленному подразделению.

При этом отчет 6-НДФЛ по обособленному подразделению составляет в 2-х экземплярах и подается одновременно в два органа – территориальный ФНС по месту регистрации организации (головного офиса) и по месту нахождения обособленного подразделения (представительства или филиала). Организации, отнесенные к категории крупнейших налогоплательщиков, могут подавать 6-НДФЛ только в один из органов, по собственному выбору.

Сроки подачи 6-НДФЛ в 2019 году для обособленных подразделений – в таблице ниже:

Размер штрафов за несвоевременную сдачу 6-НДФЛ и ошибки в отчете

За несвоевременную сдачу отчета 6-НДФЛ работодателю грозит штраф. Крайний срок сдачи 6-НДФЛ – последний рабочий день месяца следующего за отчетным кварталом.

Приближается время сдачи отчета по форме 6-НДФЛ? Мы хотим напомнить вам о содержащихся в налоговом и административном законодательстве санкциях за несоблюдение установленных сроков отправки и допущенные ошибки в 6-НДФЛ.

Отчет 6-НДФЛ предоставляется налоговыми агентами, выплачивающими вознаграждения физлицам по трудовым или гражданско-правовым договорам. Он содержит данные об исчисленных и отправленных в бюджет суммах подоходного налога по всем наемным работникам. Скачайте бланк формы 6-НДФЛ в 2019 году:

Сроки сдачи 6-НДФЛ узаконены в ст. 230 НК РФ. Это последний рабочий день месяца следующего за отчетным кварталом:

- Для 1 квартала 2019 года – 30 апреля;

- Для полугодия 2019 года – 31 июля;

- Для 3 квартала 2019 года – 31 октября.

Годовые сведения по форме направляются в инспекцию по 1 апреля наступившего года включительно. Пришедшиеся на выходные и нерабочие праздничные даты сроки сдачи сдвигаются вперед на ближайшие рабочие дни. Выплативший в отчетном квартале трудовой доход 25 и более работникам наниматель направляет форму по телекоммуникационым каналам связи.

Спецвыпуск журнала «Зарплата в учреждении». Доступен для скачивания!

Узнайте сейчас:

☑ 3 проблемы, из-за которых контроллеры признают доплаты и надбавки незаконными

☑ 10 подсказок бухгалтеру: как распознать поддельный больничный и принять меры

☑ Образец справки, без которой сотруднику не выдадут дубликат больничного

☑ Как оформить и оплатить работу по инвентаризации, чтобы не оштрафовали

☑ Отпуск начинается в субботу. Это устроит и сотрудника, и учреждение

Налоговый агент, задержавший сдачу формы даже на один день, обязан оплатить штраф за непредоставление 6-НДФЛ. Квалификация нарушения не зависит от количества дней, недель или месяцев задержки отчета по удержанному и перечисленному подоходному налогу. Период времени, прошедший между установленной НК РФ и фактической датой сдачи формы, оказывает существенное влияние на величину штрафных санкций.

Штрафы за несвоевременную сдачу и непредоставление отчета 6-НДФЛ

Сумма штрафа за несвоевременное представление 6-НДФЛ составляет 1000 руб. за все месяцы, прошедшие с законодательно определенного срока сдачи, считая полные и неполные. На основании ст.6 НК РФ отсчет просрочки начинается на следующий день после обозначившего его начало события.

Отсчитывать период задержки формы, чтобы определить размер штрафа за не вовремя сданный 6-НДФЛ, налоговый инспектор начнет с первого мая, августа, ноября или марта. Если дата сдачи пришлась на нерабочий день и перенесена, начало отсчета времени просрочки тоже сдвигается.

Пример:

- Работодатель отправил отчет в ИФНС за 1 квартал 2018 года 15 мая. Срок сдачи по НК РФ – 3 мая. За неполный месяц с 4 по 14 мая штраф за просрочку 6-НДФЛ составит 1000 руб.

- Отчет за 2 и 3 квартал 2017 года налоговый агент сдал одновременно 17 ноября. Просрочка за 2 квартал с 1 августа по 16 ноября составила 3 полных и один неполный месяц, штраф 4000 руб. Отчет за 3 квартал задержан на 1 неполный месяц с 1 по 16 ноября – это еще 1000 руб.

ИФНС, скорее всего, не допустит такой длительной задержки отчета. Ст.76 разрешает налоговикам приостанавливать расходные операции по банковским счетам налогоплательщика после десятидневной задержки отчетности. В письме ФНС ГД-4-11/14515 от 09.08.2016 года говорится, что основанием для принятия решения могу быть факты перечисления налога в отчетном периоде и отсутствие отчета. Чтобы избежать санкций, некоторые организации, не производившие выплаты, подают нулевые формы, хотя закон этого не требует.

Руководителя организации могут привлечь к административной ответственности по ст.15.6 КоАП РФ. Для него штраф за 6-НДФЛ, не сданную вовремя, составит от 300 руб. до 500 руб. ФНС предоставлено право принимать решение о штрафе самостоятельно, без решения суда.

В платежном поручении на перечисление штрафа за несвоевременную сдачу 6-НДФЛ в поле 102 нужно внести следующие коды доходов:

- 18211603010016000140 – для санкций, предусмотренных в ст. 126 НК РФ.

- 18211603030016000140 – для административных штрафов за нарушения налогового законодательства.

Если санкции за нарушения КоАП выставлены персонально руководителю, оплата с расчетного счета учреждения не допускается.

За недостоверные сведения в отчетной форме ИФНС может оштрафовать организацию на 500 руб. по ст.126.1 НК РФ. Разъяснения о том, за какие ошибки положены санкции, даны в письме ГД-4-11/14515 от 09.08.2016 года. В 6-НДФЛ это может быть арифметическая ошибка, искажение итоговой суммы.

Если недостоверные сведения обнаружены самим налоговым агентом и в ИФНС предоставлена уточненная форма, наказание в виде штрафа не применяется. Уменьшить размер санкций помогут смягчающие обстоятельства. В письме ФНС они перечислены:

- Ошибка в форме не повлекла возникновение недоимки по НДФЛ.

- Недостоверные сведения не привели к неблагоприятным последствиям для бюджета.

- Не нарушены права физлиц.

Еще одно возможное нарушение – предоставление налоговым агентом с численностью работников свыше 25 человек отчета в бумажном варианте. По ст. 119.1 НК РФ штраф составит 200 руб.

С 2016 года все организации коснулись новой отчетности. Это форма вызвала массу вопросов.

Форма 6-НДФЛ представляет собой документ, отражающий все начисления и выплаты подоходного налога. Она имеет определенные сроки сдачи в налоговую инспекцию и санкции при нарушении этого порядка. Штраф за несвоевременную сдачу 6-НДФЛ также прописан в Налоговом Кодексе.

Какие штрафы предусмотрела налоговая инспекция для недобросовестных плательщиков? И есть ли они вообще, ведь отчётность новая?

К сожалению, штраф за несвоевременную сдачу 6-НДФЛ существует. За что же штрафует налоговая инспекция?

Налоговики могут привлечь к ответственности и наложить штраф за 6-НДФЛ в трех случаях:

- Отчетность вообще не была представлена.

- Форма 6-НДФЛ была сдана с опозданием.

- Форма была сдана с ошибками.

Суммы штрафа также могут быть разными. Согласно НК РФ (п. 1.2 ст. 126), если организация или налоговый агент (индивидуальный предприниматель) не сдали своевременно отчетность 6-НДФЛ, то штраф начинается от минимальной суммы 1 000 рублей за каждый месяц не сданной отчетности.

Если организация весь год не сдавала 6-НДФЛ, то штрафные санкции составят:

- Февраль — 1 000 рублей.

- Март — 1 000 рублей.

- Апрель — 1 000 рублей.

- Май — 1 000 рублей.

- Июнь — 1 000 рублей.

- Июль — 1 000 рублей.

- Август — 1 000 рублей.

- Сентябрь — 1 000 рублей.

- Октябрь — 1 000 рублей.

- Ноябрь — 1 000 рублей.

То есть каждый месяц накладывается 1 000 рублей. Если отчетность просрочена на 11 месяцев и 1 день, то общий штраф будет считаться 12 000 рублей.

- КБК для уплаты штрафа по 6-НДФЛ — 182 1 16 03010 01 6000 140.

Кроме штрафов на организацию или налогового агента, могут накладываться штрафы на должностных лиц. Оштрафован может быть или руководитель, или главный бухгалтер организации. В этом случае штрафы предусмотрены в сумме от 300 рублей до 500 рублей (КоАП РФ ст.15 ч.1).

- КБК для уплаты штрафа должностным лицом — 182 1 16 03030 01 6000 140.

Существует категория налоговых агентов, которые не подвергаются административным штрафам:

- Индивидуальные предприниматели.

- Адвокаты.

- Нотариусы.

Существует еще один серьёзный вид наказания. Налоговый орган имеет право заблокировать все расчетные счета предприятия или налогового агента, если просрочка превысила 10 дней (НК ст.76, п.3.2). В этом случае все движения денег блокируются, ни вы не сможете рассчитаться, ни вам не смогут перечислить средства контрагенты.

Дешевле будет вовремя сдавать всю отчётность и не подвергать компанию лишним расходам.

Так как 6-НДФЛ является новой формой отчётности, бывает, что с первого раза не все заполнено правильно. Если вдруг вы заметили, что после сдачи отчетности была допущена ошибка, то как переделать документ? И накладываются ли штрафы, если была сделана уточненка по 6-НДФЛ?

Вы заметили ошибку при заполнении 6-НДФЛ тогда, когда отчетность уже сдана и налоговая инспекция прислала письмо с требованием подать «уточненку». Что делать в этой ситуации?

Декларация заполняется заново, и в поле «корректировка» нужно поставить номер 001 (если уточненка сделана первый раз). Таким образом можно избежать штрафов.

Но всё-таки это спорный вопрос, в каких случаях за 6-НДФЛ штрафы за ошибки не накладываются.

Если налогоплательщик предоставил неверные данные в форме 6-НДФЛ, то ему грозит штраф в сумме 500 рублей.

Здесь бывает не совсем ясно, какие сведения считать ошибочными, а какими недостоверными. У налогового кодекса такого понятия нет. Налоговики могут посчитать ошибочные данные недостоверными и наложить штраф. Это могут быть такие ошибки, как:

- Неверно внесенные персональные данные плательщика.

- Арифметические ошибки, которые влекут за собой искаженные данные.

- Ошибки числовые или орфографические при указании фамилии, имени.

- Ошибки при указании паспортных данных.

Однако штрафы при корректировке 6-НДФЛ не накладываются, если организация выявила ошибку самостоятельно, исправила все погрешности и отправила отчет вторично с указанием номера корректировки.

Недостоверные сведения, которые были установлены налоговым органом, могут закончиться выездной камеральной проверкой, если была обнаружена крупная ошибка, такая как начисление заработной платы, удержание подоходного налога. За мелкие ошибки налоговики могут вызвать в налоговый орган и попросить уточненку.

Важно помнить, что при несвоевременной сдаче 6-НДФЛ на организацию накладываются очень большие штрафы. Вплоть до блокировки расчетных счетов.

Это самый большой штраф, который угрожает компании. Лучше для компании сдавать отчетность вовремя. Еще раз напоминаем, что штрафы, которые грозят компании или налоговому агенту, начинаются от 1 000 рублей.

И в конце подробное видео про заполнение формы 6-НДФЛ:

Штраф за несвоевременную сдачу бухгалтерской отчетности в 2019 году

shtraf_za_nesvoevremennuyu_sdachu_buhgalterskoy_otchetnosti_v_2019_godu.jpg

Штраф за несвоевременную сдачу бухгалтерской отчетности может быть выставлен как субъекту хозяйствования (юридическому лицу), так и его должностным лицам. В первом случае ориентироваться надо на нормы Налогового кодекса, такие взыскания назначаются налоговиками без судебных разбирательств. К работникам предприятий (должностным лицам) административные меры ответственности могут применяться только в соответствии с нормами КоАП РФ. В ст. 108 НК РФ указано, что за каждое правонарушение не может быть назначено повторное наказание, но штрафы, выписанные предприятию, не могут служить основанием для освобождения от наказания должностных лиц.

Штраф за несдачу бухгалтерской отчетности в 2019 году

Подача бухотчетности – обязанность всех предприятий, работающих на территории РФ, она закреплена пп.5 п. 1 ст. 23 НК РФ. Один экземпляр отчетности должен быть сдан в налоговую инспекцию. Отдельный комплект документов готовится для отправки в Росстат (с 2020 года это требование утрачивает актуальность).

На составление отчетности субъектам хозяйствования отводится 3 месяца после завершения отчетного периода, равного году. Если предприятие относится к числу обязанных осуществлять ежегодную аудиторскую проверку финансовой отчетности, необходимо прикладывать к комплекту отчетных форм аудиторское заключение (до 2020 аудиторские выводы отправляются в Росстат, с 2020 года они будут подаваться в ИФНС).

Штраф за непредоставление бухгалтерской отчетности в налоговую в 2019 г. регламентируется нормами ст. 126 НК РФ. За каждый несданный вовремя документ предприятие ждет штраф в сумме 200 руб. Если компания не подала в отведенные сроки только один отчет, ей назначат штраф, равный 200 руб., а если с опозданием был отправлен, например, баланс и отчет о финрезультатах, то величина взыскания составит 400 руб.

Административный тип ответственности для должностных лиц, виновных в срыве сроков сдачи отчетов в ИФНС, проявляется в штрафных взысканиях. Сумма наказания варьируется в диапазоне 300-500 руб. (ст. 15.6 КоАП РФ).

При несоблюдении сроков подачи отчетности в Росстат выписывается штраф (ст. 19.7 КоАП РФ):

юрлицам в размере 3-5 тыс. руб.;

ответственным должностным лицам в сумме 300-500 руб.

При определении величины наказания и регламентирующих норм в связи со срывом сроков представления отчетов в органы статистики необходимо руководствоваться Письмом Росстата от 16.02.2016 г. № 13-13-2/28-СМИ. В нем указано, что взыскание назначается отдельно за несдачу комплекта отчетных форм и за несоблюдение сроков подачи аудиторских заключений.

Штраф за бухотчетность – новые законодательные инициативы

Законодателями предложен законопроект , предусматривающий увеличение размера материальных наказаний для субъектов хозяйствования, которые не придерживаются утвержденных сроков представления отчетности. Документом предлагаются обновленные величины штрафных санкций:

ответственность юридических лиц, подавших отчеты с опозданием, будет оцениваться в сумме 100 тыс. руб. – 200 тыс. руб.;

на должностных лиц предприятий могут быть наложены штрафы в сумме от 50 тыс. руб. до 70 тыс. руб.;

если компания должна проводить ежегодный аудит отчетности, размер взыскания вырастает до уровня 300 тыс. руб. – 500 тыс. руб. (по отношению к юридическим лицам) и 80 тыс. руб. – 100 тыс. руб. (применительно к ответственным работникам предприятия).

Другой штраф за несдачу бухгалтерской отчетности будет действовать в случаях, если отчеты не были сданы до конца года, следующего за отчетным периодом. В этой ситуации ответственным лицам придется заплатить в бюджет не менее 80 тыс. руб. (но не более 100 тыс. руб.), а для предприятий взыскание будет назначаться в диапазоне сумм 200 – 300 тыс. руб. Но если субъект хозяйствования относится к числу компаний, обязанных проводить аудит отчетности, ставки штрафных санкций увеличиваются:

для должностных лиц при продолжительной просрочке – 100-200 тыс. руб.;

для юридических лиц, длительное время уклоняющихся от подачи отчетов, 500-700 тыс. руб.

Обновленные размеры штрафов предполагается ввести через изменение норм КоАП с начала 2021 года.

Штрафа за просрочку уплаты НДФЛ не будет для работодателей, сдавших правильный 6-НДФЛ

Правительство внесло в Госдуму законопроект, который предполагает освобождение от ответственности налоговых агентов при определенных условиях.

Согласно ст. 81 НК одним из ключевых условий для освобождения налогоплательщика от ответственности за неуплату налога в бюджет является представление в налоговые органы налоговой декларации (налогового расчёта), содержащей уточнённые сведения.

В то же время статьёй 123 НК предусмотрены штрафные санкции за неправомерное неудержание или неперечисление (неполное перечисление) в установленный срок налога, подлежащего удержанию и перечислению налоговым агентом.

В связи с постановлением Конституционного Суда РФ от 06.02.2018 № 6-П вносятся поправки в НК, чтобы исключить неоднозначное толкование статьи 123 НК.

Статья 123 НК дополняется новым пунктом, предполагающим освобождение налогового агента от ответственности в случае, если им представлен в налоговый орган в установленный срок налоговый расчёт (расчёт по налогу), который содержит достоверные сведения.

В этом налоговом расчёте не должно быть фактов неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащего перечислению в бюджет.

При этом предусматривается, что налоговым агентом до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период, должны быть самостоятельно перечислены в бюджет не перечисленная в установленный срок сумма налога и соответствующие пени.

Срок сдачи 6 НДФЛ за 4 квартал 2018 года в 2019 году

В отношении формы 6-НДФЛ за 4 кв. срок сдачи — 1 апреля года, идущего за отчетным. За несвоевременную сдачу отчета в установленной законом форме предусмотрены строгие санкции.

Важно не пропустить срок сдачи 6-НДФЛ за год (4 квартал 2018 года). Несвоевременная сдача может привести к штрафу и блокировке расчетного счета. В статье таблица сроков сдачи и актуальная форма Расчета.

Форма 6-НДФЛ — ежеквартальная. ФНС утвердила ее 14 октября 2015 года приказом № ММВ-7-11/450. В феврале 2018 года в бланк внесли изменения приказом от 17.01.2018 № ММВ-7-11/18.

Учитывая крайние сроки сдачи, 6-НДФЛ за 4 квартал 2018 г нужно сдать в электронном виде по телекоммуникационным каналам связи, то есть через интернет. Бумажный бланк налоговый агент вправе представить в ИФНС только в случае, если за отчетный либо налоговый период количество человек, которым он произвел выплаты, составило менее 25 человек.

Срок сдачи 6 НДФЛ за 4 квартал 2018 года в 2019 году

Крайний срок сдачи 6-НДФЛ за 4 квартал 2018 года в 2019 году: не позднее 1 апреля

Какие сроки сдачи у 6-НДФЛ регулирует статья 230 Налогового кодекса. В ней сказано, что отчитываться за 1 квартал, 2 квартал (полугодие), 3 квартал (9 месяцев) нужно не позже последнего дня месяца, который следует за указанными периодами. А за 4 квартал (год) — не позже 1 апреля следующего за истекшим налоговым периодом года.

Таким образом, в 2018 году сдавайте 6-НДФЛ:

Крайний срок сдачи 6-НДФЛ

Если крайняя дата приходится на выходные или нерабочие праздничные дни, сдайте заполненную форму в ближайший рабочий день.

Программа БухСофт автоматически заполнит расчет 6-НДФЛ с учетом последних изменений законодательства. Попробуйте бесплатно

Налоговые агенты сдают 6-НДФЛ в ИФНС по месту своего учета (компании – в налоговую по месту нахождения, ИП – по месту жительства). Но для некоторых категорий налоговых агентов порядок отличается. Рассмотрим в таблице:

Кому произведены выплаты

Налоговый орган, в который нужно отчитаться

При этом 6-НДФЛ нужно заполнить отдельно для каждого обособленного подразделения.

Место учета значения не имеет.

При ликвидации обособленного подразделения также нужно отчитаться по месту его нахождений. Сдайте 6-НДФЛ за период с начала года до дня завершения ликвидации

письма Минфина от 06.02.2018 № 03-04-06/6908, ФНС от 01.08.2016 № БС-4-11/13984, от 02.03.2016 № БС-4-11/3460, от 14.02.2018 № ГД-4-11/2828

- по выплатам головного офиса

письмо ФНС от 05.10.2016 № БС-4-11/18870

В инспекцию по месту жительства ИП в части занятых на упрощенке работников.

По датам 4-го квартала фактические выплаты распределились так:

- 10.10.2018 осуществлена выдача зарплаты за сентябрь 2018 года в сумме

743 034,74 руб., удержанный с нее налог составил 91 134 руб.; - 09.11.2018 осуществлена выдача зарплаты за октябрь 2018 года в сумме

784 996,86 руб., удержанный с нее налог составил 96 590 руб.; - 16.11.2018 оплачен больничный в сумме 5 587,52 руб., удержанный с нее налог составил 726 руб.;

- 10.12.2018 осуществлена выдача зарплаты за ноябрь 2018 года в сумме

777 432,50 руб., удержанный с нее налог составил 95 606 руб.

Отчет 6-НДФЛ сформирован 20.03.2019.

То, как вышеприведенные данные отразятся в отчете, смотрите в прилагаемом образце его заполнения.

Назначение отчета 6-НДФЛ и правила сдачи его за год

Отчет 6-НДФЛ является сводной отчетностью по налогу на доходы, который налоговый агент удерживает из доходов, выплачиваемых физлицам. В нем содержатся данные, позволяющие судить об объеме начислений налога к оплате за отчетный период и о том, в какие сроки этот налог следует уплатить в бюджет.

Отчет формируется поквартально, но данные в нем делятся на две группы, отражающие информацию:

- нарастающим итогом за прошедшие с начала года кварталы — в отношении расчета общей суммы подлежащего удержанию налога от оказавшегося начисленным за период дохода с учетом уменьшения его на возможные вычеты;

- только по последнему кварталу периода отчета — в части тех сумм налога, сроки оплаты которых (определенные в соответствии с законодательством) приходятся именно на этот квартал.

Отчетность, создаваемую по итогам периодов, последовательно включающих в себя каждый из трех первых кварталов года, сдают не позднее последней даты месяцев, наступающих после завершения каждого квартала. Для годового отчета установлен особый срок (1 апреля года, наступающего вслед за отчетным), совпадающий со сроком подачи другой (персональной) отчетности по удержанному в течение года НДФЛ (п. 2 ст. 230 НК РФ).

Напомним, что об отсутствии возможности удержания налога с выплаченного физлицу дохода тоже надо уведомить ИФНС, используя для этого ту же форму отчета (2-НДФЛ), что и для персональной отчетности. Но только сделать это надо раньше — до 1 марта года, наступающего вслед за отчетным (п. 5 ст. 226 НК РФ).

Даты всех вышеприведенных сроков, попадающие на общевыходные дни, приводят к переносу завершающего дня срока на более позднюю дату, отвечающую ближайшему к такому выходному буднему дню (п. 7 ст. 6.1 НК РФ). Выполнение этой нормы в 2019 году при представлении формуляра за 2018 год не приводит к переносу срока сдачи сводной НДФЛ-отчетности, т. к. 01.04.2019 — рабочий день.

Как же надо заполнить 6-НДФЛ за год, чтобы представленная отчетность не вызвала лишних вопросов по ее составлению? Этому будут способствовать:

- выбор актуального бланка формы;

- правильное занесение данных в нее;

- проведение проверки по существующим контрольным соотношениям.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.