Сегодня рассмотрим тему: "рекомендации по заполнению формы 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Бизнесмены и юридические лица обязаны сдавать в 2016 году не только привычную отчетность, но и форму 6-НДФЛ. Рекомендации по заполнению помогут правильно оформлять этот документ и избежать штрафов за нарушение правил.

Действие законодательства о предоставлении отчетности 6-НДФЛ распространяется на ИП и фирмы, которые подписали трудовой контракт с наемными работниками. Форма введена 1 января 2016 г. в качестве дополнения к 2-НДФЛ с целью повысить контроль со стороны ФНС над исполнением налоговых обязательств в этой части.

Методические рекомендации по заполнению формы 6-НДФЛ

Для уменьшения вероятности возникновения ошибки при оформлении документов придерживайтесь инструкции, утвержденной приказом ФНС № ММВ-7-11/450. Она содержит особенности заполнения всех разделов документа:

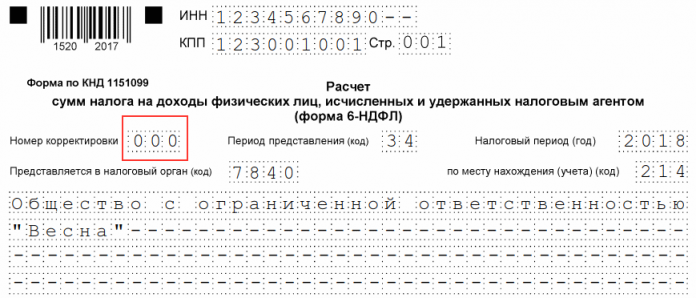

Это страница 001. При сдаче первого расчета в поле «Номер корректировки» ставят «000», второго – «001», третьего – «002» и т. д.

Для графы о периоде сдачи приняты такие обозначения:

- квартал – 21;

- 6 месяцев – 31;

- 9 месяцев – 33;

- 12 месяцев – 34.

Место учета коммерсанты обычно обозначают цифрой 120, а организации – 212.

Содержит обобщенные показатели: КБК, ОКТМО, величину подоходного налога и количество лиц, получивших доход. Его ведут с начала отчетного года с нарастающим принципом за первый квартал, полгода, 9 и 12 месяцев.

В нем показывают даты и размер полученных денежных средств, а также суммы НДФЛ и сроки их внесения в бюджет. Этот раздел составляют за последние три месяца отчетного периода.

Форма расчета содержит информацию о совершенных вычислениях. Если показатели не умещаются на одной странице, добавляют требуемое количество листов.

Расчеты ведут на основании данных, имеющихся в регистрах налогового учета (ст. 230 НК РФ). А при использовании программного обеспечения они формируются автоматически благодаря сведениям из 2-НДФЛ.

Налогоплательщикам нужно помнить и про общие рекомендации ФНС по заполнению формы 6-НДФЛ:

- в пустых ячейках нужно ставить прочерки;

- недопустима двусторонняя печать (в печатном варианте отчета);

- текстовые и числовые поля заполняют слева направо;

- используют пасту черного, фиолетового или синего цвета;

- при оформлении документа на компьютере устанавливают шрифт Courier New кегля 16–18;

- когда показатели не помещаются в строчку, перенос не ставят (оставляют пустую клеточку).

Рекомендации по заполнению 6-НДФЛ за 9 месяцев 2016 года

Компании и ИП должны отчитаться в ИФНС по месту учета (жительства) при следующих условиях:

| Видео (кликните для воспроизведения). |

- наличие наемных работников;

- использование в деятельности ЕНВД, «упрощенки» или ПСН.

Когда компания имеет несколько подразделений, расчет создают по каждому отдельно с указанием КПП и ОКТМО.

ФНС выявила соотношения, позволяющие проверить правильность оформления данных. Так, сведения в 6-НДФЛ за год должны совпадать с информацией, представленной в справках 2-НДФЛ.

Вот одна из последних рекомендаций ФНС по заполнению 6-НДФЛ за 9 месяцев 2016 года:

Промежуточную отчетность по НДФЛ сдают в печатном или электронном варианте: в зависимости от количества человек, которым выплачен доход. Крайний срок сдачи 6-НДФЛ за 9 месяцев – 31 октября (включительно).

В обзоре были рассмотрены последние рекомендации по заполнению 6-НДФЛ, которые разработаны налоговой службой. Они помогут грамотно подготовить отчетность в 2016 году. Помните, что нужно не только правильно оформлять документы, но и своевременно отправлять их в инспекции.

Рекомендации по заполнению 6-НДФЛ появляются регулярно, что позволяет коммерсантам совершать меньше ошибок при оформлении этого расчета. Мы расскажем о последних разъяснениях.

Коммерсанты часто испытывают затруднения при оформлении 6-НДФЛ, поскольку в посвященном этому отчету приказе ФНС России от 14.10.2015 № ММВ-7-11/450@ приведена только сжатая схема его заполнения и общий порядок представления.

Получить своевременные разъяснения, помогающие разобраться в отчетных нюансах различных практических ситуаций, крайне важно отчитывающемуся субъекту.

Контролеры разъясняют 6-НДФЛ сразу в 3 направлениях:

- расписывают алгоритмы заполнения отдельных строк расчета в различных ситуациях;

- разрабатывают и регулярно корректируют набор взаимосвязанных соотношений данных 6-НДФЛ для контроля правильности его заполнения;

- детализируют связанные с 6-НДФЛ налоговые санкции.

Механизм вычисления материального наказания за опоздание с 6-НДФЛ см. в статье «Штрафы за 6-НДФЛ: ФНС разъясняет правила наложения».

О последних разъяснениях налоговиков расскажем в следующем разделе.

Из многочисленных разъяснений, появившихся по поводу оформления 6-НДФЛ, можно выделить письмо ФНС России от 01.08.2016 № БС-4-11/13984@ — в нем сконцентрирована информация по 12 практическим нюансам заполнения 6-НДФЛ:

С прочими нюансами заполнения 6-НДФЛ помогут разобраться материалы:

Рекомендации по заполнению формы 6-НДФЛ способствуют безошибочному оформлению отчета. Использование при этом официальных писем самих контролеров предпочтительно, поскольку они отражают официальную позицию налоговых органов.

| Видео (кликните для воспроизведения). |

Форма 6-НДФЛ (Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом), которую налоговые агенты начали сдавать начиная с 1-го квартала 2016 г., предусматривает определенный порядок ее заполнения. За представление Расчета, который содержит ошибки, налоговый агент может быть привлечен к ответственности в виде штрафа в размере 500 рублей (п. 1 ст. 126.1 НК РФ). Чтобы не допускать ошибок при заполнении формы, в нашей консультации расскажем о рекомендациях по подготовке формы 6-НДФЛ.

Указывается, что форма 6-НДФЛ состоит из:

- Титульного листа (Стр. 001);

- Раздела 1 «Обобщенные показатели»;

- Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Раздел 1 Расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. Раздел 2 составляется за последние 3 месяца отчетного периода.

Рекомендации по заполнению Расчета ответят на вопрос, как сделать отчет 6-НДФЛ. Содержат они следующие разделы:

- I. Общие требования к порядку заполнения формы Расчета;

- II. Порядок заполнения Титульного листа;

- III. Порядок заполнения Раздела 1 «Обобщенные показатели»;

- IV. Порядок заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Об общих требованиях к заполнению формы 6-НДФЛ и Раздела 1, а также о заполнении отчета 6-НДФЛ в 2016 году на примере мы писали в нашем отдельном материале.

При заполнении титульного листа основные вопросы могут возникнуть по следующим строкам:

- «Номер корректировки»: при представлении первичного Расчета проставляется «000», а уточненного — указывается номер корректировки («001», «002» и т.д.);

- «Период представления (код)». Основные коды периода представления формы 6-НДФЛ следующие: 21 (1 квартал), 31 (полугодие), 33 (9 месяцев), 34 (год);

- «По месту нахождения (учета) (код)». Основные коды места представления: 120 (по месту жительства ИП), 212 (по месту учета российской организации).

Подробно о том, как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашей отдельной консультации.

В соответствии с Налоговым Законодательством РФ все налогоплательщики с начала 2019 г. обязуются предоставлять ежеквартальные расчеты по форме 6-НДФЛ. Материалы, разъясняющие способы создания расчета и его предоставления в налоговую, размещены на портале ФНС.

Сотрудники налоговой инспекции обратили внимание на то, что крупные налоговые агенты , имеющие в своем составе обособленные подразделения, зачастую составляют 6-НДФЛ по каждому подразделению в отдельности и отправляют отчет по месту регистрации крупнейшего агента.

Первый раздел 6-НДФЛ должен заполняться методом нарастающего итога за каждый период (квартал, полугодие или год). Во втором разделе расчета следует отражать операции, произошедшие за последние три месяца определенного периода.

В расчет налоговый агент включает общую информацию о следующих суммах:

- полученного дохода;

- вычетов, сокращающих доход, который подлежит налогообложению;

- исчисленного НДФЛ;

- удержанных и не удержанных суммах налога.

Дополнительно расчет включает даты, когда сотрудник фактически получил доход и когда с полученной суммы удержали налоги, а также дату перечисления налога в ИФНС.

Трудности с заполнение 6-НДФЛ возникают в основном из-за того, что существует множество видов выплачиваемых физ. лицам доходов. Налоговый кодекс устанавливает для каждого из них собственные даты и срокеи получения и перечисления — все это не способствует ясности при заполнение расчета.

Правительство прилагает усилия для разъяснения спорных моментов: письма ФНС и методический список рекомендаций вносят определенность в запутанные ситуации.

Пример заполнения формы 6-НДФЛ:

Расчет для формы 6-НДФЛ основывается на данных, которые содержатся в налоговых регистрах учета. Если у налогоплательщика имеется необходимое программное обеспечение, то расчет по 6-НДФЛ может производится в автоматическом режиме, прямо из регистров, которые используются агентом для заполнения 2-НДФЛ.

Также можно создать специализированный регистр, который потребует утверждение его формы в роли приложения для политики учета. Этот регистр обязан содержать подробную информацию, необходимую для создания расчета.

Пример регистра:

Расчет налогового регистра

(учета суммы НДФЛ, исчисленных и удержанных налоговым агентом)

- Наименование предприятия.

- ИНН/КПП.

- Код ОКТМО.

- Код налогового органа, где налоговый агент состоит на учете.

В соответствии с порядком предоставления формы 6-НДФЛ производится в конце каждого квартала и отправляется в налоговые органы не позже последнего дня следующего после составления расчета месяца.

Как составляется новая форма расчета 6-НДФЛ с 2019 года — бухгалтера рассказали здесь.

Налоговый агент обязан, начиная с первого отчетного периода, предоставлять расчеты 6-НДФЛ в налоговую инспекцию по месту учета. В том случае, если у предприятия существуют обособленные подразделения в иных регионах, то расчеты нужно отправлять именно туда.

Рекомендации по заполнению формы 6-НДФЛ:

- в общем случае расчет отправляется в инспекцию по месту учета;

- при наличии работников в обособленных подразделениях расчет направляется в ИФНС по месту учета подразделений;

- если налоговый агент отнесен к категории крупнейших и имеет подразделения, то расчет по работникам подразделений отправляется по месту учета крупнейшего налогоплательщика.

Расчет состоит из двух листов, содержащих по одному разделу. В первом разделе отражается расчет в виде нарастающего итога за соответствующие периоды. Во втором разделе указывается информация по конкретному периоду.

Первый раздел содержит следующие коды:

Второй раздел 6-НДФЛ содержит коды:

В случае, если бухгалтерия предприятия выплачивает отпускные сотруднику, который взял отпуск на первую половину месяца, вероятно возникновение проблем с составлением 6-НДФЛ. Поскольку выдачу отпускных работнику необходимо произвести не позднее трех дней до начала отпуска, то складывается ситуация, когда на момент расчета заработка за первую половину месяца средняя заработная плата еще неизвестна.

Выходом из этого положения может стать расчет среднего заработка за предыдущие 11 месяцев. Также в расчет можно включить дни отработанные в предшествующем отпуску месяце.

Возникновение сложных моментов возможно и при допущении предпринимателем задержек заработной платы, поскольку и в таком случае бухгалтерия обязана отправлять расчеты в налоговую инспекцию. Здесь происходят налоговые споры из-за неправильного заполнения второго раздела формы 6-НДФЛ.

Ведь бухгалтер в строках 110 и 120 обязан поставить даты удержания и перечисления налога, но поскольку работнику не выплачивается зарплата, то и дат ее получения не существует. Решением проблемы может стать проставление нулей вместо чисел даты. Также можно вообще не заполнять второй раздел, пока работнику не начнут выплачивать заработную плату.

Рекомендации по заполнению формы 6-НДФЛ основываются на приказе ФНС России от 14 октября 2019 года.

Расчет включает в себя три составляющие:

Расчет производят нарастающим методом за квартальный, полугодовой (за 1 и 2 квартал), девятимесячный и годовой (на декабрь 31 числа) периоды. Если численность сотрудников предприятия меньше 25 человек, то отправлять расчет в налоговую можно в бумажном виде, в ином случае обязательно электронное предоставление по ТКС.

В расчете категорически запрещается допускать исправления каким-либо образом, а также скреплять листы способом, приводящим к наущению целостности бумаги. При распечатке листов расчета можно использовать только одностороннюю печать. При заполнении применяют исключительно черные, синие или фиолетовые чернила.

При вводе в поля расчета десятичные дроби используются два знакоместа: в одном указывается целая часть, в другом — дробная. Если необходимая сумма отсутствует, то в знакоместах проставляются нули.

Иногда после заполнения какого-либо показателя остаются пустые знакоместа, тогда их необходимо заполнить прочерками. На каждой странице расчета, в поле подтверждения достоверности, нужно проставить дату составления и подпись.

При внесении данных о доходе в соответствующие разделы необходимо соблюдать два момента: указывать данные с датой фактической выдачи, распределять доходы по времени поступления в налоговую. Каждое число получения дохода нужно сопровождать соответствующей суммой полученного налога. Одновременно поступающие доходы, с разными сроками уплаты, указываются раздельно.

Если заработная плата выдается раньше последнего числа месяца в неполном размере, то она относится к авансу. Налог на доходы физических лиц, налагаемый на аванс, перечисляется при последующих выплатах денежных средств.

Правила отражения премии в форме 6НДФЛ мы составили здесь.

Как отражаются начисленные дивиденды в 6-НДФЛ — смотрите вот тут.

Корректное заполнение формы 6-НДФЛ поможет компаниям избежать штрафов и претензий со стороны налоговых органов. Действующий бланк отчета утвержден в Приказе ФНС № ММВ-7-11/450@ от 14.10.15 г. (в ред. от 17.01.18 г.). Здесь же приведены нормативные правила внесения данных и электронный формат подачи сведений. Разберемся, как заполнять форму 6-НДФЛ, чтобы не допустить ошибок.

Детальные разъяснения по заполнению формы 6-НДФЛ содержатся в Приказе № ММВ-7-11/450@ (далее – Приказ). Хотя этот вид отчетности уже не считается новым, но составление его все так же вызывает множество вопросов у бухгалтеров. Порядок заполнения формы 6-НДФЛ утвержден на федеральном уровне. В приложениях к Приказу приведен регламент отражения данных, кодировка некоторых показателей.

Как заполнить расчет по форме 6-НДФЛ, где брать информацию? В соответствии с порядком сведения берутся из учетных данных налогового агента. При составлении документа понадобится знать, сколько доходов выплачено и начислено физлицам в периоде (налоговом или отчетном); в каком размере был удержан, начислен и оплачен в бюджет подоходный налог; на какую сумму удержать НДФЛ не представляется возможным.

Поскольку раздел 1 формы составляется нарастающим способом, а раздел 2 – только за последние 3 месяца периода, потребуется также помесячная информация о том, сколько по факту выдано физлицам средств. Далее рассмотрим, как правильно заполнить форму 6-НДФЛ – образец примера вы найдете в конце статьи.

Основанием для внесения данных являются налоговые регистры по подоходному налогу, которые обязаны вести все налоговые агенты. Эта норма распространяется как на компании-юрлиц, так и на ИП. При формировании документа необходимо придерживаться требований по Приказу ФНС № ММВ-7-11/450@.

- Число листов не ограничено – по каждому ОКТМО субъекта формируется разный отчет. Нумерация страниц начинается с титула «001» и далее сквозным способом.

- Все показатели вносятся в отдельные поля.

- Если какие-то цифровые значения отсутствуют, в таких полях проставляются «0».

- Информация в ячейки записывается слева направо.

- Запрещены разноцветные чернила для бумажного бланка; корректоры для исправления неточностей; степлеры для скрепления листов; печать с обеих сторон.

- Разрешены знакоместа без обрамлений при формировании отчета на компьютере – при этом данные вносятся шрифтом в 16-18 п. типа Courier New.

Методические рекомендации по заполнению формы 6-НДФЛ

В стандартных ситуациях работодатель выплачивает персоналу суммы по зарплате. В отдельных случаях также выдаются и другие виды вознаграждений – отпускные, пособия, дивиденды, переходящие выплаты. Чтобы составить 6-НФДЛ, нужно знать следующие показатели за период:

- Сумма и вид доходов физлиц.

- Величина и вид использованных вычетов.

- Размер применяемой ставки по НДФЛ.

- Календарные сроки расчетов с физлицами.

- Нормативные сроки для удержания и уплаты в бюджет подоходного налога.

Мы не зря упомянули чуть ранее среди видов вознаграждений переходящие выплаты. Это такие суммы, которые начислены в одном периоде, а выплачены раньше или позже. К примеру, зарплата за август будет начислена 31.08.18 г., а выдана в сентябре. Или отпуск за июль может быть начислен полностью в июле, а выдан в июне. Или работнику должен быть выдан аванс, которые отдельно указывать в форме не нужно. Подробнее о том, как отражать различные виды выплат в 6-НДФЛ, далее.

В первом разделе сведения вносятся по начисленному в адрес физлиц вознаграждению, начисленному, удержанному, а также не удержанному налогу. Отдельно приводятся данные по дивидендам и суммам ФАП (фиксированный авансовый платеж) иностранцев. Отличительной чертой этого раздела является то, что сведения приводятся по работодателю-налоговому агенту в целом с начала периода.

Если организация выполняет начисления подоходного налога по разным ставкам, на каждую из них требуется формировать отдельный разд. 1. Соответственно, стр. 020-050 заполняются отдельно по тарифным ставкам, а стр. 060-090 только один раз по предприятию. Начинается внесение данных с указания ставки в % по НДФЛ. Затем сведения приводятся так:

- По стр. 020 указывается общая величина начисленных организацией выплат (по ставке из стр. 010) в пользу физлиц.

- По стр. 025 детализируется информация по начисленным дивидендам, которые уже вошли в стр. 020.

- По стр. 030 приводятся использованные вычеты – в общей сумме по организации за период.

- По стр. 040 отражается общий исчисленный НДФЛ по предприятию всего за период.

- По стр. 045 детализируется исчисленный НДФЛ в части дивидендов, приведенных по стр. 025.

- По стр. 050 приводится величина ФАП.

Таким образом заполняется столько блоков по стр. 020-050, сколько используется ставок при расчете НДФЛ. Затем данные вносятся в оставшиеся строки:

- По стр. 060 приводится общее число физлиц, которым компания начисляла в минувшем периоде доходы.

- По стр. 070 отражается, в каком размере был удержан подоходный налог.

- По стр. 080 отражается, в каком размере подоходный налог не был удержан.

- По стр. 090 приводятся данные по возвращенной работодателем величине НДФЛ.

Обратите внимание! Поскольку раздел 1 формируется по данным начислений, здесь нужно отражать сведения по всем начисленным в периоде видам выплат. Это касается как зарплаты, так и авансов, отпускных, пособий и переходящих выплат.

В отличие от первого раздела второй раздел формируется только в части сумм последнего квартала общего периода. К примеру, при заполнении документа за 9 мес. здесь вносятся сведения за 3 кв. При указании информации в строках второго раздела имейте в виду, что по нормам стат. 223, 226 НК:

- Аванс указывать отдельно не требуется. Такие суммы входят в состав зарплаты.

- При выдаче зарплаты днем фактического получения персоналом дохода (стр. 100) будет последний день того месяца, за который начислены средства. Днем удержания НДФЛ (стр. 110) считается день расчетов, а сроком для уплаты (стр. 120) – следующая за расчетной дата.

- При выдаче пособий или отпускных сумм днем фактического получения персоналом дохода (стр. 100) будет день расчетов по отпускным. Днем удержания НДФЛ (стр. 110) считается день выдачи суммы, а крайним сроком для уплаты (стр. 120) – последний календарный день месяца расчетов.

- При расчетах по договорам ГПХ выдача аванса исполнителю приравнивается к доходам, которые требуют внесения в 6-НДФЛ (Письмо Минфина РФ № 03-04-06/24982 от 26.05.14 г.). При этом в отчете отражаются все суммы по авансам и окончательной выплате как отдельные.

Обратите внимание! Если срок для указания по стр. 120 выпадает по производственному календарю на нерабочую дату или праздничную, необходимо сдвинуть день уплаты на ближайший рабочий день (п. 7 стат. 6.1 НК).

Предположим, в компании по ЛНА ежемесячно выдается аванс 20-го числа и зарплата 5-го числа. Число сотрудников равно 8 чел. Вычеты персоналом не используются. Для упрощения допустим, что каждый месяц работникам выплачивается аванс в сумме 125000 руб. и зарплата в сумме 150000 руб. За 9 мес. всего начислено 2475000 руб. (125000 х 9 + 150000 х 9).

В сентябре 06.09.18 г. выдана зарплата за август, а 20.09.18 г. выплачен аванс за сентябрь. Разберемся, как заполняется форма 6-НДФЛ. Внесение данных по строкам в разд. 1 отражается следующим образом:

- 010 – 13.

- 020 – 2475000.

- 025 – 0.

- 030 – 0.

- 040 – 321750.

- 045 – 0.

- 050 – 0.

- 060 – 8.

- 070 – 321750.

- 080 – 0.

- 090 – 0.

Как видно из данных, раздел 1 заполнен по начисленным за 9 мес. суммам. Иначе вносятся сведения в разд. 2. Здесь указываются только показатели за 3 кв. Внесение данных по строкам в разд. 2 отражается следующим образом:

- 100 – 30.06.2018.

- 110 – 05.07.2018.

- 120 – 06.07.2018.

- 130 – 275000.

- 140 – 35750.

- 100 – 31.07.2018.

- 110 – 06.08.2018.

- 120 – 07.08.2018.

- 130 – 275000.

- 140 – 35750.

- 100 – 31.08.2018.

- 110 – 05.09.2018.

- 120 – 06.09.2018.

- 130 – 275000.

- 140 – 35750.

Несмотря на то, что фактически выплат в 3 кв. было не 3, а 6, в разд. 2 вносятся данные только по зарплате. Аванс отражается в составе заработка, поскольку в момент выдачи еще не признается окончательным доходом физлиц.

6-НДФЛ за 2017 год: руководство по заполнению с примером

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается ежеквартально. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Подается расчет 6-НДФЛ всеми налоговыми агентами. Крайняя дата сдачи за год — 1 апреля. Однако в этом году она приходится на выходной, поэтому подать расчет за 2017 год нужно до 2 апреля 2018 года.

Обычно расчет подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации;

- КПП обособленного подразделения;

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платежном поручении).

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО;

- вторую — за период нахождения по новому адресу, указав новый ОКТМО.

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

18 января 2018 года ФНС своим приказом № ММВ-7-11/18@ утвердила новую форму 6-НДФЛ, но она вступит в силу лишь с 26 марта 2018 года. Пока отчитываться нужно по старой форме, утвержденной приказом ФНС от 14.10.2015 № ММВ-7-11/450@.

Однако за следующий квартал в любом случае придется подавать уже новую форму, поэтому рассмотрим, что в ней изменилось.

Новшества в основном касаются реорганизованных юридических лиц. С 1 января текущего года в случае неподачи компанией 6-НДФЛ до реорганизации это должен сделать ее правопреемник. В связи с этим изменения формы и порядка ее заполнения таковы:

-

- Появились поля для реквизитов правопреемника на титульном листе:

- поле для указания формы реорганизации, в котором нужно поставить подходящий код:

- 1 — преобразование,

- 2 — слияние,

- 3 — разделение,

- 5 — присоединение,

- 6 — разделение с одновременным присоединение,

- 0 — ликвидация;

- поле для указания ИНН/КПП реорганизованной компании (остальные ставят прочерк).

- поле для указания формы реорганизации, в котором нужно поставить подходящий код:

- Введены коды для правопреемников, которые нужны указывать в поле «по месту нахождения (учета)»:

- 216 — для правопреемников, которые являются крупнейшими налогоплательщиками;

- 215 — для всех остальных.

- В поле для подтверждения достоверности и полноты сведений появилось указание на правопреемника налогового агента (код «1»).

- При подаче формы правопреемником в поле «налоговый агент» нужно указывать название реорганизованной организации или ее обособленного подразделения.

- Появились поля для реквизитов правопреемника на титульном листе:

Кроме того, небольшие изменения коснутся всех налоговых агентов, а именно:

- в поле «по месту нахождения (учета)» налогоплательщики, не относящиеся к числу крупных, вместо кода «212» должны указывать код «214»;

- для подтверждения полномочий доверенного лица нужно будет указывать реквизиты документа, в не только его наименование.

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Методичка Расчет 6-НДФЛ. Образец заполнения и сроки сдачи

ООО и ИП, которые нанимают сотрудников на работу, являются налоговыми агентами по НДФЛ. C 2016 года для всех налоговых агентов по НДФЛ введена обязанность по представлению нового расчета по начисленным и удержанным суммам НДФЛ (пп. «а» п. 3 ст. 2, ч. 3 ст. 4 ФЗ № 113-ФЗ от 2 мая 2015 г.).

Его форма называется 6-НДФЛ. Порядок заполнения утвержден Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г.

Когда появляется новая отчетность, бухгалтера всегда ворчат. И это понятно, потому что приходится больше работать. Наша экономическая ситуация изменяется, налоговая система изменяется, появляются новые точки контроля, и это приводит к появлению новых отчетов. Вот и сейчас у нашего государства возникла необходимость контролировать поступление в бюджет НДФЛ ежеквартально, а не раз в год, как было раньше.

Соответственно, новая форма отчетности по НДФЛ введена с целью усиления мер ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах по НДФЛ. Это относится ко всем налоговым агентам независимо от основания, по которому они признаны таковыми (письмо Минфина России № 03-04-06/63268 от 2 ноября 2015 г.).

До 2016 года налоговые агенты представляли в налоговую инспекцию по месту своего учета только сведения по форме 2-НДФЛ. С 2016 года отчитываться нужно еще ежеквартально сдавая расчет 6-НДФЛ, содержащий общую информацию в целом по организации.

2-НДФЛ – точка контроля по каждому физическому лицу, получающему доход.

6-НДФЛ – точка контроля по организации или ИП, насколько они соблюдают требования законодательства по оплате НДФЛ в бюджет.

В расчет по форме 6-НДФЛ включайте все доходы, при выплате которых организация признается налоговым агентом. Это зарплата, премии, вознаграждения по гражданско-правовым договорам, больничные, кроме больничных, связанных с беременностью, материальная помощь сверх необлагаемой суммы, материальная выгода, доходы в виде натуральной формы и другие доходы (п. 1.1 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450).

Сдать первый отчет нужно начиная с отчета за I квартал 2016 года. Впервые расчет необходимо представить не позднее 4 мая 2016 года (первый рабочий день), так как крайний срок подачи отчета за I квартал 2016 года (30 апреля) выпадает на выходной день, с учетом переноса праздничных дней, приходящихся на май 2016 года в соответствии с Постановлением Правительства РФ № 1017 от 24 сентября 2015 г. (п. 7 ст. 6.1 Налогового кодекса РФ).

Когда сдавать все расчеты или срок представления расчета 6-НДФЛ:

– за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом;

– за год – не позднее 1 апреля следующего года.

Основание — п. 2 ст. 230 Налогового кодекса РФ.

Расчеты по форме 6-НДФЛ сдавайте в следующие сроки:

- по итогам I квартала – не позднее 30 апреля,

- по итогам полугодия – не позднее 31 июля,

- по итогам 9 месяцев – не позднее 31 октября,

- по итогам года – не позднее 1 апреля следующего года.

Об этом сказано в абзаце 3 пункта 2 статьи 230 Налогового кодекса РФ.

Когда сдать расчет, если ООО или ИП ликвидируется или реорганизовывается:

В случае ликвидации (реорганизации) ООО или ИП, Расчет 6-НДФЛ должен быть представлен до момента внесения записи об этом в ЕГРЮЛ (ЕГРИП). Основание — п. 3 ст. 55 Налогового кодекса РФ, письмо Минфина России № БС-3-11/1355 от 30 марта 2016 г.

Таким образом, по итогам 2015 года расчет 6-НДФЛ представлять не нужно (письмо ФНС России № БС-4-11/20483 от 24 ноября 2015 г.).

На титульном листе в строке «Период представления (код)» проставьте один из кодов:

51 – расчет за I квартал,

52 – расчет за полугодие,

53 – расчет за девять месяцев,

90 – расчет за год.

Это следует из пункта 2.2 Порядка и Приложения 1 к Порядку, утвержденному приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Расчет по форме 6-НДФЛ налоговый агент или его представитель (с соответствующим подтверждением полномочий) может сдать двумя способами:

– в электронной форме по телекоммуникационным каналам связи, подписанный усиленной квалифицированной электронной подписью налогового агента или его представителя. В этом случае датой его представления будет дата подтверждения отправки оператором электронного документооборота;

– или на бумажном носителе (только в виде машиноориентированной формы), если в налоговом периоде доход от налогового агента получили не более 25 человек. В этом случае датой его представления будет считаться дата фактического представления (при личной сдаче) либо дата его отправки почтовым отправлением с описью вложения.

Если в налоговом периоде доход от налогового агента получили более 25 человек, то расчет представляется в электронном виде в обязательном порядке.

Основание: п. 2 ст. 230 Налогового кодекса РФ, разд. V Порядка, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г., письмо ФНС России № БС-4-11/19263 от 5 ноября 2015 г.

Датой представления формы 6-НДФЛ является день, когда:

– подали расчет в инспекцию, если отчет сдает представитель организации или предприниматель;

– отправили по почте с описью вложения;

– спецоператор зафиксировал отправление отчета по ТКС в подтверждении.

Это следует из положений абзаца 7 пункта 2 статьи 230 Налогового кодекса РФ и пунктов 5.1–5.3 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Расчеты по форме 6-НДФЛ нужно сдавать в налоговые инспекции по месту учета налоговых агентов (п. 2 ст. 230 НК РФ). Для организаций – это инспекции по их местонахождению. Для предпринимателей, адвокатов и нотариусов – инспекции по месту жительства (по адресу, где человек прописан). А для предпринимателей, которые состоят на налоговом учете по месту ведения деятельности на ЕНВД, – инспекции этих муниципальных образований. Это следует из пункта 1 статьи 83 и статьи 11 Налогового кодекса РФ.

Если у организации есть обособленные подразделения, то справки по форме 6-НДФЛ подавайте в зависимости от того, где физлица получают доходы. Сориентироваться во всех ситуациях поможет таблица ниже:

· либо по местонахождению обособленных подразделений;

· либо по месту учета организаций в качестве крупнейших налогоплательщиков. В таком случае инспекция по крупнейшим налогоплательщикам самостоятельно передаст сведения о доходах сотрудников обособленных подразделений в инспекции по местонахождению этих подразделений

Форма 6-НДФЛ заполняется ежеквартально нарастающим итогом с начала налогового периода (года).

Заполнять расчет нужно по форме 6-НДФЛ в соответствии с Порядком, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г. Форма 6-НДФЛ заполняется ежеквартально нарастающим итогом с начала налогового периода (года) в целом по всем гражданам, получившим доходы от налогового агента.

Проверить правильность составления расчета на наличие в нем неточностей и ошибок можно с помощью контрольных соотношений, приведенных в письме ФНС России № БС-4-11/3852 от 10 марта 2016 г.

Состав расчета по форме 6-НДФЛ:

– титульного листа;

– раздела 1 «Обобщенные показатели»;

– раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год (письма ФНС России № БС-4-11/3058 от 25 февраля 2016 г., № БС-3-11/650 от 18 февраля 2016 г.). В этом разделе ведется расчет налога, в нем указывается общая сумма начисленных доходов, а также общая сумма начисленного и удержанного налога. По каждой налоговой ставке составляется отдельный раздел 1. Строки 060-090 тогда заполняются только на первой странице.

В разделе 2 указывают даты получения дохода (по ст. 223 Налогового кодекса РФ) и удержания НДФЛ, предельный срок, установленный для перечисления налога в бюджет, а также обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога. В этот раздел данные включаются за последние три месяца отчетного периода.

То есть чтобы правильно заполнить раздел 2, нужно распределить общий доход, выплаченный гражданам в течение последнего квартала, по соответствующим датам и для каждой даты указывать отдельную сумму налога. При этом следует учитывать, что раздел 2 можно не заполнять по доходам, в отношении которых налог удержан не был либо не наступила дата удержания (например, по зарплате, начисленной за март, операции по ее выплате, а также по удержанию и перечислению НДФЛ производятся в апреле) (письма ФНС России № БС-4-11/3058 от 25 февраля 2016 г., № БС-3-11/650 от 18 февраля 2016 г., № БС-3-11/553 от 12 февраля 2016 г.).

Порядок заполнения расчета прямо не предписывает формировать и представлять форму 6-НДФЛ при отсутствии начисленных (выплаченных) доходов, в отношении которых возникают обязанности налогового агента (в т. ч. в случае начисления (выплаты) только полностью не облагаемых доходов).

Основанием для заполнения формы расчета, как и для справки 2-НДФЛ, являются налоговые регистры, которые в указанных случаях не формируются (п. 1.1 Порядка, утв. Приказом ФНС России № ММВ-7-11/450 от 14 октября 2015 г., абз. 1 разд. I Порядка, утв. Приказом ФНС России № ММВ-7-11/485 от 30 октября 2015 г.). Этот факт должен свидетельствовать о соответствии показателей данных форм отчетности. Сверить их можно по методике, приведенной в письме ФНС России № БС-4-11/3852 от 10 марта 2016 г., где указано, что общее количество физических лиц, получивших облагаемый налогом доход, которое указывается в строке 060 формы 6-НДФЛ, за год должно совпадать с общим количеством справок 2-НДФЛ с признаком «1» и приложений № 2 декларации по налогу на прибыль (которые представляют ряд налоговых агентов).

Обязанность по представлению в налоговый орган по месту своего учета расчета по форме 6-НДФЛ у организаций (ИП) возникает в случае, если они в соответствии со ст. 226, п. 2 ст. 226.1 Налогового кодекса РФ признаются налоговыми агентами.

Соответственно, если организация (ИП) не производит выплату доходов гражданам (в т. ч. в случае, когда она не ведет деятельность), то представление «нулевого» расчета по форме 6-НДФЛ не требуется (как и справок 2-НДФЛ). В то же время при представлении такого расчета налоговая инспекция обязана принять его в установленном порядке.

Подтверждение: письма ФНС России № ЗН-19-17/97 от 8 июня 2016 г., № БС-4-11/7928 от 4 мая 2016 г., № БС-4-11/4958 от 23 марта 2016 г. (об отражении дивидендов), № БС-4-11/4901от 23 марта 2016 г. (в отношении обязанностей обособленного подразделения).

Нужно ли представлять в налоговую инспекцию форму 2-НДФЛ, если был сдан расчет 6-НДФЛ, в отношении одних и тех же доходов?

Несмотря на то, что сведения, содержащиеся в расчете по форме 6-НДФЛ, практически дублируют сведения, которые отражаются в справке 2-НДФЛ, форма 6-НДФЛ сдается наряду с формой 2-НДФЛ, но только в отношении всех работников.

Обязанность подавать справки по форме 2-НДФЛ отдельно на каждого получателя дохода сохранилась, и срок сдачи также остался прежним – не позднее 1 апреля года, следующего за истекшим (п. 2 ст. 230 Налогового кодекса РФ).

Какая ответственность грозит налоговому агенту за опоздание со сдачей расчета по форме 6-НДФЛ?

Налогового агента могут оштрафовать, если он:

— не сдал расчет по форме 6-НДФЛ,

— сдал расчет с опозданием,

— привел в форме 6-НДФЛ недостоверные сведения.

В первых двух случаях размер штрафа составит 1000 рублей за каждый полный или неполный месяц со дня, установленного для подачи расчета (п. 1.2 ст. 126 НК РФ). Если налоговый агент – организация, оштрафуют должностных лиц организации, например ее руководителя.

Штраф за каждый расчет с недостоверными сведениями – 500 рублей. Но его можно избежать, если вы успели обнаружить ошибку и подать уточненный расчет до того, как ошибку нашли инспекторы. Об этом сказано в статье 126.1 Налогового кодекса РФ.

Помимо налоговых штрафов, должностным лицам организации (например, руководителю) может быть назначен административный штраф в размере от 300 до 500 руб. (ст. 15.6 КоАП РФ).

Предприниматели, адвокаты, нотариусы к административной ответственности не привлекаются (ст. 15.3 КоАП РФ).

Уточненный расчет по форме 6-НДФЛ подавайте обязательно, если после сдачи первичного расчета:

— изменились данные о суммах доходов и налога (например, налог был пересчитан);

— обнаружили ошибки в первичном расчете.

На титульном листе в строке «Номер корректировки» проставьте «001» при сдаче первого уточненного расчета, «002» – второго и так далее. Об этом сказано в пункте 2.2 Порядка, утвержденного приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450.

Сегодня на этом всё!

С вами была Инна Извекова.

Нажмите на кнопки социальных сетей ниже под статьей, чтобы сохранить её у себя!

Оставьте в комментариях свои вопросы ниже под статьей! Я стараюсь отвечать всем.

Скачайте бесплатные полезные уроки, нажав на кнопку «Скачать бесплатно» ниже под статьей.

Изучите полезные методички для работы, нажав сюда.

Кто хочет научиться бухгалтерии, нажмите сюда

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.