Сегодня рассмотрим тему: "разъяснения по заполнению 6-ндфл можно получить в ифнс" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Как заполнить форму 6-НДФЛ с учетом новых разъяснений?

Как заполнять 6 НДФЛ – разъяснения содержатся в данной статье. Кроме того, здесь вы найдете саму форму и образец ее заполнения.

С 2016 года начал использоваться новый налоговый отчет — 6-НДФЛ. Его форму, которая утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, вы можете скачать на нашем сайте.

- каждым НДФЛ-агентом;

- ежеквартально;

- в налоговую по месту учета, в том числе ту, где стоят обособленные подразделения, если таковые имеются и выплачивают «физикам» облагаемые НДФЛ доходы.

Крайний срок сдачи — последний день месяца, следующего за отчетным периодом, а точнее:

- 30.04 — за 1-й квартал,

- 31.07 — за полгода,

- 31.10 — за 9 месяцев,

- 01.04 — за год.

При выпадении на выходной или праздник срок сдвигается до следующего рабочего дня.

При подготовке расчета следует учитывать требования, установленные порядком заполнения формы (имеется в утвердившем ее приказе), а также разъяснения, изданные ФНС. Последние, кстати, достаточно многочисленны, даже несмотря на совсем еще недолгий срок существования отчета. Посмотрим, что же это за правила.

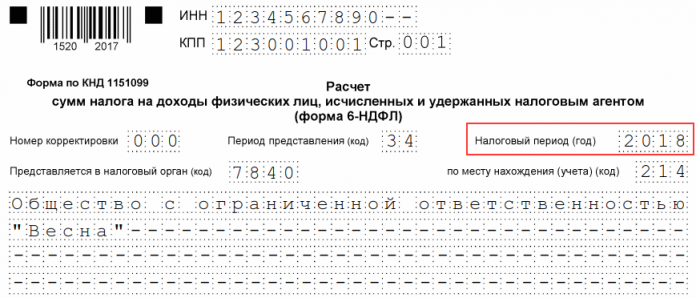

При составлении титульного листа используются привычные реквизиты, свойственные для всех отчетов в ИФНС. Прежде всего, это ИНН и КПП агента.

Далее заполняется номер корректировки. Он выбирается из таких кодов:

- 000 — расчет сдается впервые;

- 001 — сдается первая уточненка;

- 002 — сдается вторая уточненка и т. д.

Код периодов подачи расчета:

- 21 — 1-й квартал,

- 31 — полугодие;

- 33 — 9 месяцев;

- 34 — год;

- при реорганизации или ликвидации используются коды 51, 52, 53, 90 для тех же периодов соответственно.

В графе «Налоговый период» указывается год, к которому относится отчет. В графе «Представляется в налоговый орган» — код налоговой. Код для графы «По месту нахождения (учета)» выбирается из списка, который можно найти в прил. № 2 к приказу, утвердившему расчет.

В графе «Налоговый агент» важно без ошибок в соответствии с регистрационными документами указать сокращенное название НДФЛ-агента либо полное, если нет сокращенного.

Для указания ОКТМО необходимо пользоваться Общероссийским классификатором ОК 33-2013, утвержденным приказом Росстандарта от 14.06.2013 № 159-ст. За правильность и правдивость данных расчета отвечает руководитель организации, указывая свои Ф. И. О, либо представитель НДФЛ-агента.

Раздел 1 составляется отдельно для каждой ставки налога. А вот ячейки 060–090 заполняются только на 1-й странице. В разделе 1 отражаются данные нарастающим итогом по всем «физикам» по начисленным доходам, рассчитанному и удержанному НДФЛ и, кроме того, по суммам НДФЛ, которые работодатель вернул или не смог удержать.

| Видео (кликните для воспроизведения). |

Отметим, что в разделе 2 уже нет разделения по ставкам — все суммы с одинаковыми датами по операциям с налогом записываются одной группой для всех ставок в хронологическом порядке. Раздел 2 заполняется не за весь период расчета, а за последний квартал (письмо ФНС от 12.02.2016 № БС-3-11/553@). В нем указываются суммы выплаченного физлицам дохода и удержанного с него НДФЛ с указанием дат:

- получения дохода (ст. 223 НК РФ);

- удержания налога (п. 4 ст. 226 и п. 7 ст. 226.1 НК РФ);

- перечисления налога (п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ).

Для зарплаты первой датой считается последний день месяца, за который она начислена. Дата удержания налога — день фактической выплаты зарплаты. А заплатить налог агент обязан на следующий день после выплаты.

Если организация начисляет зарплату работникам в одном отчетном периоде, а выдает в следующем, то в разделе 1 зарплата попадает в период начисления, а в разделе 2 — уже в период выплаты. Так, если зарплата за июнь выплачивается в июле, то она отражается в разделе 1 расчета за полугодие без указания ее в разделе 2. Зато в отчете за 9 месяцев она будет включаться в оба раздела. В строке 100 будет указана дата 30.06, в строках 110 и 120 — июльские даты выплаты зарплаты и срок перечисления налога соответственно.

Скачать образец заполнения формы 6-НДФЛ для полугодия можно на нашем сайте.

Новые разъяснения по заполнению формы 6-НДФЛ от ФНС

Разъяснения по заполнению формы 6-НДФЛ имеются практически по каждой строке расчета, поэтому немудрено в них запутаться и что-то пропустить.

Для удобства все последние письма ФНС мы свели в единую таблицу. Можете скачать нашу подборку и пользоваться ею как построчной подсказкой по заполнению формы.

На некоторые письма мы хотим обратить особое внимание. Вот они.

Разъяснения по заполнению 6-НДФЛ можно получить в ИФНС

Где получить разъяснения о том, как заполнять расчет 6-НДФЛ? Писем о заполнении этого отчета уже очень много и даже опытный бухгалтер может в них запутаться. При этом сам порядок заполнения 6-НДФЛ, утвержденный Приказом ФНС России от 14.10.2015 № ММВ-7-11/450, не всегда содержит ответы на возникающие вопросы.

В Письме ФНС России от 27.07.2016 N БС-3-11/3426 сообщается, что при возникновении затруднений с заполнением расчета 6-НДФЛ организации или ИП вправе обратиться в налоговые органы по месту учета за разъяснениями.

| Видео (кликните для воспроизведения). |

Таким образом, ИФНС не вправе отказать вам и не разъяснять порядок заполнения расчета. Обратиться за разъяснениями вы вправе как устно, так и в письменной форме. Если обратитесь в виде письма, то налоговики будет обязаны предоставить на вопрос письменный ответ.

Начиная с 1-го квартала 2016 года налоговые агенты начали представлять новую форму отчетности – Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@ ). Несмотря на то, что порядок заполнения формы 6-НДФЛ был предусмотрен указанным Приказом (Приложение № 2), при подготовке Расчета часто возникали вопросы, ответа на которые в Порядке заполнения не было. Поэтому налоговая служба стала выпускать письма, поясняющие или уточняющие отдельные вопросы заполнения формы 6-НДФЛ. О разъяснениях ФНС расскажем в нашем материале.

В соответствии с Порядком заполнения, по строке 030 «Сумма налоговых вычетов» отражается нарастающим итогом обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению. Однако под вычетами в целях заполнения формы 6-НДФЛ понимаются не только, к примеру, стандартные или имущественные налоговые вычеты, но и отдельные доходы, не подлежащие налогообложению. Об этом говорится в Письме ФНС России от 25.02.2016 № БС-4-11/3058@ . Подробнее о налоговых вычетах в форме 6-НДФЛ можно прочитать в нашей отдельной консультации.

Некоторые думают, что строка 080 «Сумма налога, не удержанная налоговым агентом» заполняется тогда, когда на конец отчетного периода налог не удержан в связи с тем, что доход фактически не выплачен (например, по июньской зарплате, выплаченной в июле). Это не так. Заполнять эту строку нужно лишь в случае, когда налоговый агент так и не смог удержать налог до конца года. К примеру, налоговый агент выдал физлицу доход в натуральной форме, но доходы в денежной форме у налогоплательщика отсутствуют и налог удержать невозможно (п. 5 ст. 226, п. 14 ст. 226.1 НК РФ). Именно такой порядок заполнения строки 080 предусмотрен Письмами ФНС России от 19.07.2016 № БС-4-11/12975@ , от 14.06.2016 № БС-3-11/2657@ , от 16.05.2016 № БС-4-11/8609 .

Например, в результате выплаты премии за прошлый год величина отпускных пересчитывается уже после того, как работник ушел в отпуск, а даты первоначального начисления отпускных и перерасчета приходятся на разные отчетные периоды. Как отражать новые суммы в 6-НДФЛ? Нужно ли подавать уточненный Расчет за тот период, в котором отпускные были начислены в «старом» размере? В Письме ФНС России от 24.05.2016 № БС-4-11/9248 содержится ответ: в таком случае в Разделе 1 Расчета в периоде пересчета указывается итоговая сумма отпускных (с учетом перерасчета), а также исчисленный с этой итоговой суммы НДФЛ. Уточненка в связи с перерасчетом не сдается, а дополнительная выплата отпускных будет отражена в Разделе 2 того периода, в котором средства будут фактически выданы. Подробнее о перерасчете НДФЛ и его влиянии на заполнение формы 6-НДФЛ можно прочитать в нашем отдельном материале.

Дата получения дохода в виде оплаты труда попала на выходной день

По общему правилу, предусмотренному НК, если последний день срока приходится на выходной или нерабочий праздничный день, днем окончания срока будет ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Напомним, что по строке 100 «Дата фактического получения дохода» формы 6-НДФЛ по доходу в виде оплаты труда указывается последний день месяца, за который этот доход был начислен (п. 2 ст. 223 НК РФ). А если этот день совпадает с нерабочим? ФНС ответила, что по строке 100 указывается последний день месяца независимо от того, совпадает он с выходным или нерабочим праздничным днем или нет. Объясняется это тем, что правила п. 7 ст. 6.1 НК РФ касаются именно последнего дня срока, установленного НК, а не даты фактического получения дохода (Письмо ФНС от 16.05.2016 № БС-3-11/2169@ ).

Если НДФЛ полностью уменьшен на сумму фиксированного авансового платежа

В случае, когда у налогового агента работают «патентные» иностранцы, которые самостоятельно уплачивают авансы по НДФЛ, заполняется строка 050 «Сумма фиксированного авансового платежа». В ней указывается сумма уплаченных такими работниками фиксированных платежей по НДФЛ, на которую налоговый агент уменьшает налог с их дохода. А если налог уменьшен полностью и НДФЛ к удержанию отсутствует, как заполнять 6-НДФЛ?

В таких случаях строки 020, 040 и 050 Раздела 1 и строки 100, 130 Раздела 2 формы 6-НДФЛ заполняются в обычном порядке. Но поскольку к удержанию НДФЛ отсутствует, то по строке 140 «Сумма удержанного налога» указывается «0». Следовательно, не будет и даты удержания и срока перечисления НДФЛ: в этих строчках необходимо указать «специальную» дату «00.00.0000». Именно такой порядок заполнения Расчета предусмотрен Письмом ФНС России от 17.05.2016 № БС-4-11/8718@ .

О том, как отразить премии в 6-НДФЛ, читайте в отдельном материале.

Сколько обособленных подразделений, столько и «обособленных» форм 6-НДФЛ

Если в составе организации есть обособленные подразделения, то в отношении работников таких подразделений, а также физлиц по договорам ГПХ, заключенным с этими подразделениями, организация сдает форму 6-НДФЛ по месту учета обособленных подразделений (абз. 4 п. 2 ст. 230 НК РФ). При этом даже если несколько обособленных подразделений стоят на учете в одном и том же налоговом органе, Расчет готовится не суммарно по всем подразделениям, относящимся к этой налоговой, а отдельно по каждому из них. Так разъясняет ФНС России в своем Письме от 28.12.2015 № БС-4-11/23129@ .

Приведены разъяснения ФНС России по вопросу заполнения расчета сумм НДФЛ, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ.

Отмечено, что раздел 1 расчета по указанной форме заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 отражаются те операции, которые произведены за последние 3 месяца этого отчетного периода.

Указано, как заполняется строка 100 раздела 2 “Дата фактического получения дохода”. Уточняется, что такой датой признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При оплате отпусков и больничных листов суммы исчисленного и удержанного налога перечисляются не позднее последнего числа месяца, в котором производились такие выплаты.

Отмечено, что контрольными соотношениями показателей расчета по форме 6-НДФЛ (письмо ФНС России от 10.03.2016 N БС-4-11/3852@) не предусмотрено равенство показателей сумм исчисленного и удержанного налога (строки 040 и 070 раздела 1).

Письмо Федеральной налоговой службы

от 15 марта 2016 г. № БС-4-11/4222@

О заполнении расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ

Федеральная налоговая служба рассмотрела интернет-обращение по вопросу заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ, и сообщает следующее.

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее – Кодекса) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее – расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом, за год – не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 Кодекса, строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

В соответствии с пунктом 2 статьи 223 Кодекса датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Согласно пункту 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом.

При этом, налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Таким образом, в случае если работникам заработная плата за март 2016 года выплачена 11.04.2016, а налог на доходы физических лиц перечислен 12.04.2016, то операция отражается в разделе 1 расчета по форме 6-НДФЛ за первый квартал 2016 года, при этом налоговый агент вправе не отражать операцию в разделе 2 расчета по форме 6-НДФЛ за первый квартал 2016 года. Данная операция будет отражена при непосредственной выплате заработной платы работникам в расчете по форме 6-НДФЛ за полугодие 2016 года, следующим образом:

- по строке 100 указывается 31.03.2016;

- по строке 110 – 11.04.2016;

- по строке 120 – 12.04.2016;

- по строкам 130 и 140 – соответствующие суммовые показатели.

Контрольными соотношениями показателей расчета по форме 6-НДФЛ, направленными письмом ФНС России от 10.03.2016 № БС-4-11/3852@, не предусмотрено равенство показателей строки 040 «Сумма исчисленного налога» и строки 070 «Сумма удержанного налога» раздела 1 расчета по форме 6-НДФЛ.

Действительный

государственный советник

Российской Федерации

2 класса С.Л. Бондарчук

Тема: 6-НДФЛ , раздел: Разъяснения ФНС по заполнению 6 НДФЛ

По просьбам наших подписчиков мы подготовили раздел в котором собраны все письма с разъяснениями ФНС по заполнению 6 НДФЛ. Отпуска, подарки, оплата труда в натуральной форме, выплата премий — все это и многое другое вызывает много вопросов при заполнении новой формы. Минфин совместно с ФНС публикуют свои разъяснения по разным ситуациям, бывает когда одни рекомендации противоречат другим, но для нас это лишь повод задуматься и понять что хотел донести до налогоплательщиков надзорный орган.

Многие разъяснения ФНС по заполнению 6 НДФЛ имеют наши комментарии и подготовленный нами пример заполненного 6 НДФЛ для различных ситуаций с описанием методологии. Если вами не найден подходящий ответ сообщите нам, мы постараемся в разумные сроки подготовить и опубликовать пример заполнения для вашей ситуации. Не забывайте подписываться на наши новости — это бесплатно.

Письма Минфина и разъяснения ФНС по заполнению 6 НДФЛ

Письмо минфина от 19 июля 2016 г. N БС-4-11/12975@ — о заполнении строки 080 расчета по форме 6-НДФЛ при получении физическими лицами доходов в натуральной форме и в виде материальной выгоды.

Наличие нашего комментария: готовится

Письмо минфина от 4 июля 2016 г. N БС-4-11/11951 — о перечислении НДФЛ и представлении формы 6-НДФЛ и формы 2-НДФЛ при выплате доходов физлицам по договорам аренды недвижимого имущества с обособленным подразделением организации.

Наличие нашего комментария: нет

Письмо минфина от 1 июля 2016 г. N БС-4-11/11886 — о порядке отражения в расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), сумм налога на доходы физических лиц, исчисленных в одном отчетном периоде, но удержанных в другом отчетном периоде.

Письмо минфина от 16 мая 2016 г. N БС-4-11/8568 — письмо министерства финансов содержит разъяснения о порядке определения крайнего срока перечисления удержанного НДФЛ с целью заполнения строки 120 раздела 2 в расчете по форме 6-НДФЛ.

Письмо минфина от 24 марта 2016 N БС-4-11/5106 — о порядке заполнения расчета по форме 6-НДФЛ в случае получения налогоплательщиком дохода в виде материальной выгоды, а также о заполнении формы, если зарплата полностью выплачена до окончания месяца (например, зарплата за январь выплачена 27 января).

Наличие нашего комментария: нет

Письмо минфина от 23 марта 2016 N БС-4-11/4901 — о заполнении и представлении расчета по форме 6-НДФЛ, если выплачиваются доходы, освобождаемые от НДФЛ, либо доходы физлицам не выплачиваются.

Письмо минфина от 25 февраля 2016 г. N БС-4-11/3058 — письмо министерства финансов содержит

разъяснения ФНС по заполнению 6 НДФЛ и представления формы расчета сумм НДФЛ исчисленных и удержанных налоговым агентом.

Подписывайтесь на нашу бесплатную рассылку новостей — и вы не пропустите наши полезные статьи по теме «Разъяснения ФНС по заполнению 6 НДФЛ», а также важные налоговые новости.

style=”display:block”

data-ad-client=”ca-pub-6518646537803323″

data-ad-slot=”4782863490″

data-ad-format=”auto”>

Тема: 6-НДФЛ , раздел: Разъяснения ФНС по заполнению 6 НДФЛ

По просьбам наших подписчиков мы подготовили раздел в котором собраны все письма с разъяснениями ФНС по заполнению 6 НДФЛ. Отпуска, подарки, оплата труда в натуральной форме, выплата премий — все это и многое другое вызывает много вопросов при заполнении новой формы. Минфин совместно с ФНС публикуют свои разъяснения по разным ситуациям, бывает когда одни рекомендации противоречат другим, но для нас это лишь повод задуматься и понять что хотел донести до налогоплательщиков надзорный орган.

Многие разъяснения ФНС по заполнению 6 НДФЛ имеют наши комментарии и подготовленный нами пример заполненного 6 НДФЛ для различных ситуаций с описанием методологии. Если вами не найден подходящий ответ сообщите нам, мы постараемся в разумные сроки подготовить и опубликовать пример заполнения для вашей ситуации. Не забывайте подписываться на наши новости — это бесплатно.

Письма Минфина и разъяснения ФНС по заполнению 6 НДФЛ

Письмо минфина от 19 июля 2016 г. N БС-4-11/12975@ — о заполнении строки 080 расчета по форме 6-НДФЛ при получении физическими лицами доходов в натуральной форме и в виде материальной выгоды.

Наличие нашего комментария: готовится

Письмо минфина от 4 июля 2016 г. N БС-4-11/11951 — о перечислении НДФЛ и представлении формы 6-НДФЛ и формы 2-НДФЛ при выплате доходов физлицам по договорам аренды недвижимого имущества с обособленным подразделением организации.

Наличие нашего комментария: нет

Письмо минфина от 1 июля 2016 г. N БС-4-11/11886 — о порядке отражения в расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), сумм налога на доходы физических лиц, исчисленных в одном отчетном периоде, но удержанных в другом отчетном периоде.

Письмо минфина от 16 мая 2016 г. N БС-4-11/8568 — письмо министерства финансов содержит разъяснения о порядке определения крайнего срока перечисления удержанного НДФЛ с целью заполнения строки 120 раздела 2 в расчете по форме 6-НДФЛ.

Письмо минфина от 24 марта 2016 N БС-4-11/5106 — о порядке заполнения расчета по форме 6-НДФЛ в случае получения налогоплательщиком дохода в виде материальной выгоды, а также о заполнении формы, если зарплата полностью выплачена до окончания месяца (например, зарплата за январь выплачена 27 января).

Наличие нашего комментария: нет

Письмо минфина от 23 марта 2016 N БС-4-11/4901 — о заполнении и представлении расчета по форме 6-НДФЛ, если выплачиваются доходы, освобождаемые от НДФЛ, либо доходы физлицам не выплачиваются.

Письмо минфина от 25 февраля 2016 г. N БС-4-11/3058 — письмо министерства финансов содержит

разъяснения ФНС по заполнению 6 НДФЛ и представления формы расчета сумм НДФЛ исчисленных и удержанных налоговым агентом.

Подписывайтесь на нашу бесплатную рассылку новостей — и вы не пропустите наши полезные статьи по теме «Разъяснения ФНС по заполнению 6 НДФЛ», а также важные налоговые новости.

style=”display:block”

data-ad-client=”ca-pub-6518646537803323″

data-ad-slot=”4782863490″

data-ad-format=”auto”>

Отчетность 6-НДФЛ вызывает много вопросов среди бухгалтеров. Так как из порядка заполнения не всегда ясно, как показать в расчете те или иные выплаты. Поэтому ФНС пачками выпускает различные разъяснения. В одном из последних она ответила на 12 самых популярных вопросов (письмо от 01.08.2016 № БС-4-11/13984).

Чтобы вы могли с первого раза заполнять 6-НДФЛ, не дожидаясь разъяснений чиновников, журнал «Зарплата» выпустил книгу «6-НДФЛ: примеры заполнения на все случаи жизни». Подпишитесь, и ваш 6-НДФЛ всегда будет безупречен. Подробнее об условиях и подарках за подписку здесь>>>

Вопрос 1. Надо ли сдавать нулевой 6-НДФЛ

В компании нет работников, выплат облагаемых НДФЛ она никому не осуществляет. Надо ли сдавать нулевой 6-НДФЛ?

Обязанность по представлению формы 6-НДФЛ возложена на налоговых агентов по НДФЛ. Ими признаются все организации и индивидуальные предприниматели, которые производят выплаты физ. лицам по трудовым и гражданско-правовым договорам.

Соответственно, если компания или предприниматель не имеют работников, а также не производят выплату доходов физ. лицам, то обязанности по представлению расчета по форме 6-НДФЛ не возникает.

Вопрос 2. Как показать в 6-НДФЛ доход в натуральной форме, с которого не удержан НДФЛ

Бывшим работником организации 1 сентября 2016 года получен доход в натуральной форме. Иных доходов в пользу этого работника компания не производит. Как заполнить форму 6-НДФЛ?

Если работнику 01.09.2016 выплачивается доход в натуральной форме, то данная операция отражается в строках 020, 040, 080 раздела 1 и строках 100 – 140 раздела 2 расчета 6-НДФЛ за 9 месяцев 2016 года.

В разделе 2 данная операция должна быть отражена следующим образом:

- по строке 100 указывается 01.09.2016;

- по строкам 110, 120 – 00.00.0000;

- по строке 130 – соответствующий суммовой показатель;

- по строке 140 – 0.

Кстати, ранее налоговики рекомендовали в строке 110 и 120 проставлять конкретную дату. То есть когда налог должен быть удержан и перечислен в бюджет (письмо ФНС России от 28.03.2016 № БС-4-11/5278@).

Как заполнить 6-НДФЛ в других ситуациях, читайте в статье «Пример заполнения 6-НДФЛ за 3 квартал 2016 года».

Вопрос 3. Как правильно заполнить строку 030

Строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденных приказом ФНС России от 10.09.2015 № ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов».

То есть в этой строке надо показать все предоставленные работникам стандартные, в том числе детские, социальные и имущественные вычеты. Также в этой строке надо показать необлагаемую часть таких доходов, как подарки, матпомощь и др.

Это интересно:

Вопрос 4. Какие доходы отражать по строке 020

В форме 6-НДФЛ отражаются только доходы, облагаемые НДФЛ. Доходы, перечисленные в статье 217 НК РФ, в форме 6-НДФЛ не показываются.

То есть получается в строке 020 помимо зарплаты, отпускных и других аналогичных доходов в строке 020 надо показывать также частично облагаемые НДФЛ, поименованные в статье 217 НК РФ. Например, подарки стоимостью более 4000 руб., выходные пособия более трех средних заработков.

Вопрос 5. Какие суммы вписывать в строку 080

По строке 080 указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений пункта 5 статьи 226 НК РФ и пункта 14 статьи 226.1 НК РФ.

По данной строке отражается общая сумма налога, не удержанная налоговым агентом с полученных физическими лицами доходов в натуральной форме и в виде материальной выгоды при отсутствии выплаты иных доходов в денежной форме.

Вопрос 6. Как отразить налог с переходящей зарплаты

Как отразить по строкам 070 и 080 сумму НДФЛ с зарплаты, начисленной за сентябрь, но выплаченной в октябре?

По строке 070 «Сумма удержанного налога» раздела 1 указывается общая сумма налога, удержанная налоговым агентом, нарастающим итогом с начала налогового периода. По строке 080 «Сумма налога, не удержанная налоговым агентом» раздела 1 указывается общая сумма налога, не удержанная на отчетную дату налоговым агентом, нарастающим итогом с начала налогового периода, с учетом положений пункта 5 статьи 226 НК РФ и пункта 14 статьи 226.1 НК РФ.

Поскольку удержание НДФЛ с сентябрьской зарплаты должно производиться в октябре (при условии отсутствия выплат доходов в январе – сентябре), в строках 070 и 080 расчета 6-НДФЛ за 9 месяцев 2016 года проставляется «0». Данная сумма налога отражается в строке 040 раздела 1 расчета 6-НДФЛ за 2016 год.

При этом данная сумма налога должна быть отражена в строке 070 раздела 1, а также непосредственно сама операция в разделе 2 расчета 6-НДФЛ за 2016 год.

Вопрос 7. Как заполнять 6-НДФЛ при наличии обособленных подразделений

Головной офис компании и обособленные подразделения состоят на учете в одном налоговом органе, но находятся в различных муниципальных образованиях, подведомственных этому налоговому органу. Как заполнить форму 6-НДФЛ?

Расчет 6-НДФЛ заполняется отдельно по каждому обособленному подразделению, включая те случаи, когда обособленные подразделения состоят на учете в одном налоговом органе с головным офисом.

Вопрос 8. Куда сдавать 6-НДФЛ при совмещении ЕНВД и УСН

Предприниматель, совмещающий ЕНВД и УСН, имеет несколько торговых точек в разных городах. Как плательщик ЕНВД коммерсант стоит на учете в ИФНС по месту осуществления торговой деятельности по каждой торговой точке, как плательщик УСН – по месту жительства. У предпринимателя имеются наемные работники. Куда представлять расчет по форме 6-НДФЛ?

Налог с доходов работников, трудящихся в деятельности на УСН, предприниматель перечисляет в бюджет по месту жительства. А с доходов работникам, занятых в деятельности на ЕНВД, – в бюджет по месту учета ИП в связи с осуществлением такой деятельности.

Соответственно расчет 6-НДФЛ также нужно представлять как в ИФНС по месту жительства ИП, так и по каждому месту постановки на учет в качестве плательщика ЕНВД.

Вопрос 9. Как отразить в 6-НДФЛ премии

Компания 19 августа выплатила работнику премию к юбилею в размере 10 000 руб. Как ее отразить в форме 6-НДФЛ?

Если работнику премия к юбилею выплачена 19.08.2016, то данная операция отражается в разделе 2 расчета 6-НДФЛ за 9 месяцев 2016 года следующим образом:

- по строке 100 указывается 19.08.2016;

- по строке 110 – 19.08.2016;

- по строке 120 – 22.08.2016 (с учетом пункта 7 статьи 6.1 НК РФ, первый рабочий день, следующий за днем удержания налога);

- по строке 130 – 10 000;

- по строке 140 – 1300.

Вопрос 10. Как показать зарплату и пособия, выплаченные в один день

В мае 2016 года работнику начислена заработная плата 10 000 руб., назначено пособие по временной нетрудоспособности за первые три дня за счет работодателя 1 000 руб., за счет ФСС РФ 2 000 руб., начислена доплата до среднего заработка на период нетрудоспособности по коллективному договору 2 000 руб. Вычеты по НДФЛ не предоставлялись. Исчислен НДФЛ с заработной платы и доплат 1 560 руб. ((10000+2000)*13%). Исчислен НДФЛ с пособия по временной нетрудоспособности 390 руб. ((1000+2000)*13%).

Фактически заработная плата и пособие по временной нетрудоспособности были перечислены работнику 15.06.2016 года в размере 13 050 руб. А также 15.06.2016 года был удержан и перечислен в бюджет НДФЛ в размере 1 950 руб. Как отразить данные операции в расчете по форме 6-НДФЛ за полугодие 2016 года?

Расчет по форме 6-НДФЛ за полугодие 2016 года заполняется следующим образом.

В разделе 1 операции по выплате доходов в виде заработной платы и пособий по временной нетрудоспособности отражаются в строках 020, 040, 070.

При этом операция по выплате заработной платы за май 2016 года в разделе 2 отражается по строке 100 – 31.05.2016, по строке 110 – 15.06.2016, по строке 120 – 16.06.2016, по строке 130 – 10000, по строке 140 – 1300.

Операция по выплате пособий по временной нетрудоспособности в разделе 2 отражается по строке 100 – 15.06.2016, по строке 110 – 15.06.2016, по строке 120 – 30.06.2016, по строке 130 – 3000, по строке 140 – 390.

Операция по выплате дохода в виде доплаты до среднего заработка на период нетрудоспособности по коллективному договору в разделе 2 отражается по строке 100 – 15.06.2016, по строке 110 – 15.06.2016, по строке 120 – 16.06.2016, по строке 130 – 2000, по строке 140 – 260.

Вопрос 11. Как показать в 6-НДФЛ пособие, которое выплачено в следующем квартале

Подлежит ли отражению в строках 020 и 040 раздела 1 расчета по форме 6-НДФЛ за полугодие 2016 года доход в виде пособия по временной нетрудоспособности, начисленный работнику за июнь, но перечисленный 5 июля 2016 года.

В случае если доход в виде пособия по временной нетрудоспособности, начисленный работнику за июнь, фактически перечислен в июле, основания для отражения данной операции в строках 020 и 040 расчета 6-НДФЛ за полугодие 2016 отсутствуют. Данная операция подлежит отражению в разделе 1 расчета по форме 6-НДФЛ за девять месяцев 2016 года.

При заполнении раздела 2 расчета по форме 6-НДФЛ за девять месяцев 2016 года операция по выплате в июле указанного дохода отражается следующим образом:

- по строке 100 – 05.07.2016;

- по строке 110 – 05.07.2016;

- по строке 120 – 01.08.2016 (с учетом пункта 7 статьи 6.1 НК РФ, первый рабочий день, следующий за сроком перечисления налога);

- по строкам 130, 140 – соответствующие суммовые показатели.

Вопрос 12. Как считать период выплаты дохода

Как определить период, за который выплачен доход, для целей заполнения формы 2-НДФЛ и расчета 6-НДФЛ?

Период, за который выплачен доход, определяется по дате фактического получения дохода с учетом положений статьи 223 Кодекса.

Например, заработная плата за декабрь 2015 года выплачена работнику в январе 2016 года. Период, за который выплачен доход – декабрь 2015 года.

Выплата по договору гражданско-правового характера за услуги, оказанные 22.12.2015, произведена 01.02.2016. Период, за который выплачен доход – февраль 2016 года.

Отпускные работнику за ежегодный оплачиваемый отпуск с 01.07.2016 по 14.07.2016 перечислены 27.06.2016. Период, за который выплачен доход – июнь 2016 года.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.