Сегодня рассмотрим тему: "проводки при удержании ндфл из заработной платы" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Учет удержаний из заработной платы: проводки и примеры

Согласно законодательству из заработной платы работников могут быть произведены различные удержания. Для правильного удержания необходимо знать нюансы видов удержания и их бухгалтерский учёт. Рассмотрим пример расчета удержания из заработной платы, а также бухгалтерские проводки, формируемые при удержании НДФЛ, по исполнительным листам, при погашении выданного займа сотруднику и удержании профсоюзных взносов.

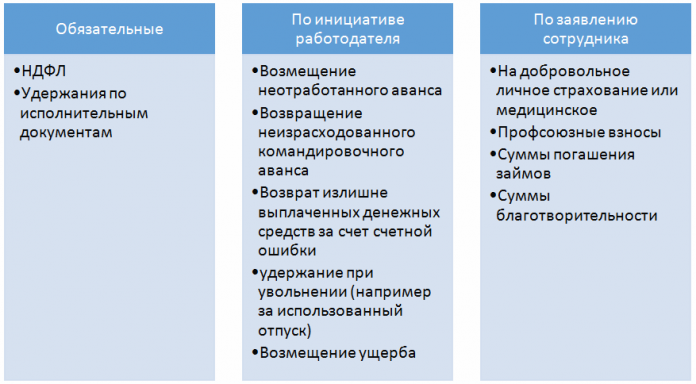

Виды возможных удержаний из зарплаты работника:

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

| Видео (кликните для воспроизведения). |

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Удержания из заработной платы в бухгалтерских проводках: НДФЛ, ДМС, займы и алименты

Удержания из заработной платы делятся на три группы: обязательные (предписанные законом), по инициативе работодателя (также, регулируемые трудовым правом), по заявлению сотрудника. Рассмотрим основные типовые проводки по удержаниям из зарплаты.

К обязательным удержаниям относят налоги с доходов сотрудника – НДФЛ. Для разных категорий работников своя налоговая ставка.

- Дебет 70 Кредит 68 НДФЛ.

Также к этой категории относят проводки удержания по исполнительным листам (предписания судов, комиссий, контролирующих органов и т.д.).

- Дебет 70 Кредит 76.

Выплата удержанных обязательств в пользу взыскателя производится в исполнительном документе или в течение трех дней и оформляется записью:

- Дебет 76 Кредит 51.

Расходы на перечисление производятся за счет сотрудника (комиссия банка и т.д.).

Сотруднику начислена заработная плата в размере 35 000 руб. Он является резидентом, ставка по НДФЛ 13%. Ежемесячно с него удерживаются алименты в размере 7000 руб.

Бывают в случае порчи или утрате имущества (Дебет 70 Кредит 73.2), задолженности по подотчетным суммам (Дебет 70 Кредит 71). Также работодатель может удерживать из зарплаты сотрудника часть денежных средств в счет погашения ранее выданного им займа (Дебет 70 Кредит 73.1).

| Видео (кликните для воспроизведения). |

Иногда работодатель по ошибке может выплатить зарплату в большем размере. Тогда часть переплаты удерживается у сотрудника.

Еще одна ситуация: сотрудник взял полный оплачиваемый отпуск, но уволился до окончания периода, за который он взят. Суммы отпускных за те дни, на которые работник не имеет права, удерживаются (Дебет 70 Кредит 73).

У сотрудника из заработной платы (28 000 руб.)удержаны денежные средства в счет погашения займа в размере 5500 руб.

Как известно, после начисления НДФЛ необходимо сделать соответствующие проводки в бухгалтерском учете. Налог на доходы физических лиц вычитают до выдачи зарплаты, поэтому на руки сотрудники получают сумму уже с учетом произведенного уменьшения. Ответственность за проведение этой операции лежит на нанимателе. Когда удержан НДФЛ из заработной платы, проводка тоже должна быть выполнена в соответствующий момент, чтобы не нарушать установленный порядок.

Основные виды доходов, по которым должен быть удержан НДФЛ, это всевозможные начисления по трудовому и ГПХ договору. В этот список входит не только непосредственно заработная плата, но и премии, надбавки, некоторые полученные компенсации. Для расчета выплат используют специальные формулы.

Вместе с тем, проводки по НДФЛ делают в следующих ситуациях:

- при начислении зарплаты;

- при вычитании налога;

- при выдаче заработной платы;

- после перечисления суммы НДФЛ в бюджет.

Если в организации есть сотрудники, которых периодически отправляют в командировки, им положены соответствующие командировочные выплаты, которые тоже облагаются налогом (с учетом установленного законом лимита).

Так, после удержания НДФЛ проводку оформляют по соответствующему порядку.

В ситуации с командировочными расходами предусмотрено несколько видов проводок:

- при выдаче аванса сотруднику на командировочные расходы;

- при начислении расходов;

- если начислен НДФЛ на суммы по командировкам, превышающие норму;

- после того как НДФЛ перечислен в бюджет, проводку тоже делают.

В случае приобретения каких-либо услуг у физического лица также может возникнуть необходимость совершения выплат налога. В этом случае организация должна вычесть соответствующую сумму, а продавцу предоставить денежные средства с учетом выплаты НДФЛ. В такой ситуации также делают проводки:

- когда был приобретен товар или услуга у физического лица;

- проводка при удержании НДФЛ;

- при переводе НДФЛ в бюджет;

- при перечислении суммы за услуги или товар продавцу.

Когда на сумму был начислен НДФЛ, проводку при его удержании и перечислении в казну выполняют в обязательном порядке. Ведь субъекты, перечисляющие доходы физическим лицам, по общему правилу одновременно становятся налоговыми агентами. Соответственно, в их обязанности входит удерживание и перечисление налоговых выплат.

После начисления НДФЛ проводки выполняют по Кт счета 68, если речь идет об удержании. Для дебетовых оборотов идет другая нумерация:

- для выплат дивидендов акционерам и учредителям – счет 75;

- при удержании налога с заработной платы – 70;

- если речь идет о материальной помощи – 73;

- при отчислениях с доходов гражданско-правового типа – 76;

- при краткосрочных займах у физических лиц – 66;

- долгосрочные займы – 67;

Проводку, связанную с начислением заработной платы, обычно выполняют в последний день месяца. Если речь идет о других доходах, то проводки производят в тот же день. Эта бухгалтерская манипуляция обязательна и находит отражение в соответствующих регистрах. Также всегда используют идентификационные номера бухсчетов, чтобы придать документации и отчетности понятный вид.

Выполнение подобных операций прописано в законодательстве и обязательно для различных организаций и ИП, выплачивающих доходы физическим лицам. Важно учитывать, что НДФЛ может удерживаться не только из заработной платы, которую получают сотрудники, но и из других полученных доходов и совершенных выплат. Например, при покупке услуги или товара у физического лица.

Начисление НДФЛ: проводки налогового агента (основные)

Для начала уточним: НДФЛ — это налог на доходы физических лиц. Из самого названия следует, что плательщиками данного налога являются физические лица:

- резиденты РФ;

- нерезиденты РФ, получающие доходы в РФ (ст. 207 НК РФ).

Кто является резидентом по НДФЛ, читайте в статье «Налоговый резидент России для целей НДФЛ».

Регламентируется порядок расчета и уплаты НДФЛ гл. 23 НК РФ. Следуя правилам, изложенным в этой главе, организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226 НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ).

Правильное определение даты удержания налога важно для заполнения отчета 6-НДФЛ. Подробнее об этом — в статье «Дата удержания налога в форме 6-НДФЛ».

Учет налога ведется на счете 68, субсчет «НДФЛ». Начисления отражаются по кредиту этого счета в корреспонденции со счетами, выбираемыми в зависимости от ситуации. Рассмотрим их подробнее.

Приведем основные случаи, которые могут возникнуть у фирмы при выплате дохода физическому лицу.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О. сотрудника» Кт 51 (50) — выдана заработная плата;

- Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

О том, как удерживается НДФЛ с трудовых доходов работников, являющихся гражданами стран — членов ЕАЭС, читайте в материале «В каких случаях гражданам стран – членов ЕАЭС полагается 13%-ная ставка НДФЛ?».

Порядок исчисления НДФЛ по материальной выгоде (пример)

При получении от организации низкопроцентного или беспроцентного займа у сотрудника возникает материальная выгода в части экономии на процентах.

ОБРАТИТЕ ВНИМАНИЕ! С 2018 года введены новые условия обложения НДФЛ данного вида матвыгоды. Подробнее см. здесь.

При этом имеет значение, в какой валюте оформлен договор займа.

Если он оформлен в рублях, то пороговая ставка составляет 2/3 действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения дохода (п. 2 ст. 212 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! С 2016 года ставка рефинансирования приравнена к ключевой ставке (указание ЦБ РФ от 11.12.2015 № 3894-У) и составляет:

- с 19.09.2016 — 10% (информация Банка России от 16.09.2016);

- с 27.03.2017 — 9,75% (информация Банка России от 24.03.2017);

- с 02.05.2017 — 9,25% (информация Банка России от 28.04.2017);

- с 19.06.2017 — 9% (информация Банка России от 16.06.2017);

- с 18.09.2017 — 8,5% (информация Банка России от 15.09.2017);

- с 30.10.2017 — 8,25% (информация Банка России от 27.10.2017);

- с 18.12.2017 — 7,75% (информация Банка России от 15.12.2017);

- с 12.02.2018 — 7,5% (информация Банка России от 09.02.2018);

- с 26.03.2018 — 7,25% (информация Банка России от 23.03.2018);

- с 17.09.2018 — 7,5% (информация Банка России от 14.09.2018);

- с 17.12.2018 — 7,75% (информация Банка России от 14.12.2018).

Если заем оформлен в валюте, то установленное пороговое значение — 9% годовых (п. 2 ст. 212 НК РФ).

Если проценты меньше пороговых значений или не взимаются совсем, с разницы удерживается НДФЛ по ставке 35%.

По начислению НДФЛ проводки лучше рассмотреть на конкретном примере.

Организация выдала заем сотруднику Иванову И. И. (резиденту РФ) сроком на 1 год в рублях по ставке 3% годовых с выплатой процентов в конце срока займа. Размер займа — 500 000 руб.

Дт 73 «Иванов И. И.» Кт 50 — 500 000 руб. — сумма займа выдана Иванову 15.01.2019.

Доход с суммы матвыгоды с 2016 года вне зависимости от даты уплаты процентов определяют ежемесячно на последний день месяца. Рассчитаем сумму процентов по займу за январь 2019 года. Частичного возврата займа в январе не было. Число дней, за которые рассчитывается материальная выгода с 16.01.2019 по 31.01.2019, составляет 16.

500 000 × 0,03 × 16/365 = 657,53 руб.

Дт 73 «Иванов И. И.» Кт 91 — 657,53 руб. — начислены проценты за пользование займом за январь 2019 года.

Рассчитаем НДФЛ с суммы материальной выгоды.

2/3 × 7,75% = 5,17% — порог, учитывая действующую ставку рефинансирования.

5,17 – 3 = 2,17% — процент по материальной выгоде.

500 000 × 0,0217 × 16 / 365 = 475,62 руб. — материальная выгода за январь 2019 года. Рассчитаем с нее НДФЛ (35%): 475,62 × 0,35 = 166 руб.

Если бы Иванов был нерезидентом РФ, то налог бы удержали по ставке 30% (п. 3 ст. 224 НК РФ).

Дт 70 (73) «Иванов И. И.» Кт 68 «НДФЛ» — 166 руб. — НДФЛ с материальной выгоды за январь 2019 года удержан из зарплаты (или других доходов) работника.

Дт 68 «НДФЛ» Кт 51 — 166 руб. — НДФЛ с экономии на процентах за январь 2019 года перечислен в бюджет.

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, введенных для суточных с 2017 года в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

Дт 44 (20, 26) Кт 71 «Ф. И. О. сотрудника» — начислены командировочные расходы.

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму. Датой получения такого дохода с 2016 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Ранее его учитывали на дату утверждения авансового отчета.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

Дивиденды — это доходы учредителей. Если учредитель — физлицо, то с 01.01.2015 его доход облагается НДФЛ по ставке 13% (до 2015 года ставка составляла 9% — ст. 224 НК РФ). Учет выплаченных дивидендов для учредителей, являющихся сотрудниками организации, может вестись как на 70, так и на счете 75, но если учредитель — не сотрудник организации, то используется только счет 75.

Дт 84 Кт 75 «Ф. И. О. учредителя» — начислены дивиденды.

Дт 75 «Ф. И. О. учредителя» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ с дивидендов.

Дт 75 «Ф. И. О. учредителя» Кт 51 — выплачены дивиденды учредителю за минусом НДФЛ.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

КБК для уплаты НДФЛ с выплаченных дивидендов ищите в этой статье.

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 08 (10, 20, 26, 44) Кт 76 «Ф. И. О.» (60) — приобретен товар (услуга) у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за товар (услугу) физлицу за вычетом НДФЛ.

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Хозсубъекты, выплачивающие доходы физлицам, становятся налоговыми агентами по НДФЛ и обязаны удержать и перечислить в бюджет исчисленную сумму налога. Учет НДФЛ ведется с использованием счета 68, субсчет НДФЛ, в корреспонденции со счетами, соответствующими осуществляемой операции.

Операции по удержанию НДФЛ, проводки ниже, формируются на счетах бухгалтерского учета предприятий-работодателей. Для расчетов Планом счетов предусмотрен сч. 68 «Расчеты с бюджетом», к которому открываются субсчета в зависимости от назначения. Рассмотрим примеры формирования проводок по подоходному налогу при отражении различных ситуаций – выплате зарплаты, дивидендов, пособий и пр.

Согласно стат. 226 п. 4 НК налоговые агенты (работодатели) обязаны произвести удержание налога при выплате любых видов дохода сотрудникам. Необлагаемые операции приведены в стат. 217 НК и включают пособия по БИР, другие виды государственных пособий, пенсии, компенсационные выплат по причинению вреда здоровью и другие.

- Зарплата работников.

- Отпускные и больничные, кроме исключаемых.

- Суммы по исполнительным листам.

- Суммы командировочных – по российским поездкам от 700 руб., по зарубежным – от 2500 руб. в день.

- Материальная помощь свыше 4000 руб. работнику, 50000 руб. при рождении ребенка.

- Доходы в натуральном эквиваленте.

- Дивиденды.

- Кредитные проценты.

- Выплаты по материальной выгоде (порядок определения в стат. 212 НК).

Удержан НДФЛ – проводка выполняется различными способами, примеры приведены ниже. В кредите счета всегда будет 68, дебет меняется в зависимости от видов удержания. Аналитический учет ведется по ставкам налога, работникам, основаниям выплаты.

- Удержан НДФЛ из заработной платы – проводка Д 70 К 68.1 выполняется при расчетах с работниками, занятыми по трудовым договорам. Аналогично отражается удержание по отпускным.

- Удержан НДФЛ по договорам ГПД – проводка Д 60 К 68.1

- По материальной выгоде начислен НДФЛ – проводка Д 73 К 68.1.

- По материальной помощи начислен НДФЛ – Д 73 К 68.1.

- По дивидендам удержан НДФЛ – проводка Д 75 К 68.1, если физлицо не является сотрудником компании.

- По дивидендам удержан НДФЛ – проводка Д 70 К 68.1, если получатель доходов является работником компании.

- По предоставленным займам краткосрочного/долгосрочного характера отражено начисление НДФЛ – Д 66 (67) К 68.1.

- Перечислен НДФЛ в бюджет – проводка Д 68.1 К 51.

Пример расчета подоходного налога и формирования типовых проводок:

Сотруднику Панкратову И.М. начислен заработок за январь в размере 47000 руб. Физлицу полагается вычет на одного несовершеннолетнего ребенка размером 1400 руб. Рассчитаем сумму налога к удержанию и выполним бухгалтерские проводки.

Сумма НДФЛ = (47000 – 1400) х 13 % = 5928 руб. К выдаче Панкратову «на руки» остается 41072 руб.

- Д 44 К 70 на 47000 руб. – начислен заработок за январь.

- Д 70 К 68.1 на 5928 руб. – отражено удержание НДФЛ.

- Д 70 К 50 на 41072 руб. – отражена выплата наличностью заработка из кассы компании.

- Д 68.1 К 51 на 5928 руб. – произведено перечисление налоговой суммы в бюджет.

Дополним условия примера. Предположим, Панкратов И.М. предоставил займ своей организации размером 150000 руб. с выплатой процентов в сумме 8000 руб. Начислим с процентов НДФЛ по расчетной ставке в 13 %.

Сумма НДФЛ = 8000 х 13 % = 1040 руб.

- Д 50 К 66 на 150000 руб. – отражен займ.

- Д 91 К 66 на 8000 руб. – отражены проценты.

- Д 66 К 68.1 на 1040 руб. – начислен налог.

- Д 66 К 50 на 151040 руб. – с учетом полагающихся процентов займ возвращен наличностью.

Вывод – начисление НДФЛ с помощью проводок – это обязательная процедура выплаты любых доходов физлицам, за исключением необлагаемых операций. Налоговые ставки регламентированы на законодательном уровне и варьируются по категориям сотрудников.

- начисление налога — Дт 76 (60) Кт 68/НДФЛ;

- перечисление налога — Дт 68/НДФЛ Кт 51;

- уплата вознаграждения физлицу — Дт 76 (60) Кт 51.

Следует отметить, что аналитический учет нужно вести по каждому физическому лицу, с которым производятся торговые операции. Кроме этого, торговые операции нужно проверять на возможное освобождение от налогообложения (ст. 217 НК РФ). *** В завершение следует отметить, что при выплате физическому лицу денежных средств в описанных в нашей статье случаях работодателю необходимо начислить и уплатить НДФЛ и в обязательном порядке отразить все операции в бухгалтерском учете. buhnk.ru Cчет бухгалтерского учета НДФЛ Когда нужны чеки «возврат прихода» При выдаче денег покупателям, которые вернули товар (отказались от работы, услуги), нужно выбить чек с признаком расчета «возврат прихода».

Удержание налога на доходы физических лиц отражается проводкой

При выплате работнику средств на командировку выше установленного размера суточных (по приказу руководителя), полученный доход облагается НДФЛ по ставке 13%. Начисление командировочных и удержание НДФЛ проводка будет отражаться в мемориальном ордере так: Дебет Кредит Операция 71 50 (51) Выдан аванс работнику на будущие расходы 44 (20, 26) 71 Начислена сумма командировочных 70 68 Начислен налог на доходы с разницы между установленной суточной нормой и выданной работнику суммой 68 51 Перечислен налог в Государственный бюджет Штраф за неуплату НДФЛ НДФЛ проводки по дивидендам Отражение проводок в бухгалтерском учете по выплате дивидендов и начисление НДФЛ проводка будет зависеть от того, является ли учредитель работником данной организации или нет. В случае, когда учредитель работает на данном предприятии, будет задействован счет 70, если он не работник компании – счет 75.

К ним, помимо заработной платы, относятся еще и выплаты стимулирующего характера, надбавки и прочие компенсации. Как уже было отмечено, осуществляя такие выплаты, работодатель приобретает статус налогового агента и должен исполнить все обязанности, возложенные на него налоговым законодательством. Так, за минусом всех предусмотренных вычетов сумма дохода умножается на соответствующую ставку, значение которой составляет для резидентов 13% и для нерезидентов — 30%, за исключением случаев, указанных в ст.

227.1

НК РФ. Данные операции должны найти свое отражение в бухгалтерском учете в следующем виде:

- начисление заработка — Дт 44 (20,26) Кт 70 (с указанием Ф. И. О. работника);

- начисление налога — Дт 70 (с указанием Ф. И. О. работника) Кт 68/НДФЛ;

- выплата заработка — Дт 70 (с указанием Ф.

Государственный бюджет (за отчетный месяц) Калькулятор НДФЛ НДФЛ проводки по трудовому договору Трудовые отношения работодателя и физлица по договору являются основным видом дохода последнего, где предприятие выступает как налоговый агент. Начисления заработной платы, а также начислен и удержан НДФЛ проводка отражается в мемориальном ордере следующим образом: Дебет Кредит Операция 44 70 Начисления зарплаты сотруднику 70 68 Начислен налог на доходы из заработной платы и от иных видов налогооблагаемых доходов 70 51 Зачисление зарплаты на банковский счет работнику 68 51 Перечисление налога в бюджет Как рассчитать НДФЛ НДФЛ проводки по командировочным расходам В соответствии с Налоговым кодексом командировочные расходы облагаются налогом только в случае превышения установленной нормы суточных расходов, которая составляет 700 рублей в пределах территории РФ, 2500 рублей – за границей.

Удержание налога на доходы физических лиц отражают проводкой

- 1 Когда удерживается НДФЛ

- 1.1 Обязательно удержание НДФЛ из следующих выплат:

- 2 НДФЛ – проводки:

- 2.1 Пример расчета подоходного налога и формирования типовых проводок:

Когда удерживается НДФЛ Согласно стат. 226 п. 4 НК налоговые агенты (работодатели) обязаны произвести удержание налога при выплате любых видов дохода сотрудникам. Необлагаемые операции приведены в стат. 217 НК и включают пособия по БИР, другие виды государственных пособий, пенсии, компенсационные выплат по причинению вреда здоровью и другие. Обязательно удержание НДФЛ из следующих выплат:

- Зарплата работников.

- Отпускные и больничные, кроме исключаемых.

- Суммы по исполнительным листам.

- Суммы командировочных – по российским поездкам от 700 руб., по зарубежным – от 2500 руб.

Вернуться назад на Удержание НДФЛРасчет и удержание НДФЛ сопровождается выполнение соответствующих проводок в бухгалтерском учете. В статье приведена таблица с проводками по начислению налога к уплате, а также примеры расчета НДФЛ с дивидендов, процентов по кредиту и заработной платы работника. После рассмотрения этой темы будем разбираться с отчетностью по НДФЛ.

Проводки по НДФЛ Для учета налога на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам», на котором открывается субсчет «НДФЛ». При начислении НДФЛ для уплаты в бюджет, он отражается по кредиту сч. 68 в корреспонденции со счетами учета дохода физического лица. Уплата налога отражается по дебету сч.68. Проводки по удержанию и уплате НДФЛ: Дебет Кредит Название операции 75 68 Удержан НДФЛ с дивидендов учредителей и акционеров.

70 68 Удержан НДФЛ с заработной платы работников.

При получении физическим лицом дохода от организаций и индивидуальных предпринимателей в натуральной форме (оплата за физическое лицо коммунальных услуг, выполненные для него работы и оказанные услуги на безвозмездной основе, полученные товары и т.д.) налоговая база определяется, исходя из цен соответствующих товаров (работ, услуг), определяемых с соответствии со ст. 40 НК РФ (включая НДС, акцизы, налог с продаж). Под материальной выгодой понимается выгода, полученная: а) от экономии на процентах за пользование физическим лицом заемными средствами. При получении заемных средств в рублях материальная выгода возникает в случае превышения суммы процентов, исчисленной исходя из 3/4 ставки рефинансирования ЦБ России, установленной на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора.

Удержание налога на доходы физических лиц отражается проводкой

НДФЛ = 10 000 * 13 / 100 = 1300 руб. Проводки по удержанию НДФЛ с процентов по кредиту: Сумма Дебет Кредит Название операции 200 000 50 66 Получен краткосрочный кредит от Иванова 10000 91 66 Начислены проценты за пользование кредитом 1300 66 68 Начислен НДФЛ к уплате с процентов 208 700 66 50 Возвращены заемные средства с учетом процентов 1300 68 51 Налог, подлежащий уплате, перечислен в бюджет Пример расчета НДФЛ с заработной платы: Иванову начислена зарплата с учетом премии в размере 30 000 руб. Иванов имеет право на вычет в размере 500 руб., также он имеет одного ребенка.

Удержание налога на доходы физических лиц отражается бухгалтерской проводкой

Предыдущая статья: НДФЛ для ИП

При расчете и удержании НДФЛ компании должны делать определенные проводки в бухучете.

Рассмотрим, какие варианты необходимо использовать плательщикам налога при расчете по дивидендам, процентам по кредиту, по зарплате и т. д.

Как выглядит шаблон проводок в 1С ЗИК по авансам по НДФЛ, пеням, перечисления налога с дивидендов и т. д.?

Содержание

Какие нюансы стоит учитывать налоговым агентам, что вносят средства в бюджет за своих работников, при ведении бухучета по платежам такого налога? Как не допустить ошибок?

Сначала разберемся, какие особенности уплаты налога по доходам физлиц стоит учитывать гражданам, ИП и юридическим лицам. В чем суть налогообложения, когда и как осуществляется перечисление определенных сумм.

НДФЛ является одним из базовых налогов. Осуществляется такой платеж с прибыли, что получило физическое лицо в натуральном и денежном выражении.

Обязательство перечислять суммы налога лежит на компаниях и индивидуальных предпринимателях, что выступают в роли налоговых агентов.

Хотя плательщик – физическое лицо, он не будет отвечать перед налоговыми структурами в случае неуплаты налога, так как за него это должен делать работодатель.

Налог платится при перечислении заработной платы работникам предприятий. Но не всегда выплаты сотрудники компаний получают в одни и те же числа. Как же не пропустить сроки уплаты?

Стоит опираться на правила ст. 226 Налогового кодекса, где сказано, что налоговыми агентами перечисляются суммы не позже определенного времени (о сроках поговорим далее).

При уплате налога с доходов физических лиц обособленным подразделением стоит знать некоторые нюансы:

- если отсутствует собственный счет, не выводится в отдельный баланс, то перечислять налог стоит в региональное отделение налоговой структуры по месту постановки на учет головной фирмы.

При уплате НДФЛ индивидуальными предпринимателями за себя производится расчет, осуществляется декларирование и подача в налоговый орган самим лицом.

В таком случае плательщик должен будет вносить и обязательные авансовые суммы по налогу на доход физлица.

Если такое правило не будет выполнено, то предприниматель должен будет заплатить штраф в установленном законодательными актами размере.

Итак, перечисляют данный вид налога:

- юридические лица и предприниматели, что платят зарплату сотрудникам;

- физические лица со статусом индивидуального предпринимателя, что платит НДФЛ с дохода, полученного в результате ведения предпринимательской деятельности;

- физические лица, что получили налогооблагаемую прибыль, с которой налог не был удержан работодателем.

Декларацию по НДФЛ должны подать лица, что:

- ведут деятельность без наличия статуса юрлица;

- получили доход от сдачи в аренду недвижимого имущества;

- выиграли в лотерею;

- имеют прибыль в соответствии с условиями гражданско-правового договора;

- продали свое имущество, что находилось в собственности не более 3 лет;

- продали уставной капитал и т. д.

Какого порядка уплаты налога стоит придерживаться? Если за человека НДФЛ платит его работодатель, то ему не нужно задаваться таким вопросом.

Если же прибыль получена от другого источника, то придется ее декларировать (составить отчет по форме 3-НДФЛ).

В таком документе отражаются сведения:

- о налогооблагаемой прибыли, что была получена;

- о льготах, которые полагаются лицу;

- о налоговом вычете (ст. 218, 219, 219.1, 220, 221 НК), если плательщик имеет право его использовать.

Для произведения оплаты необходимо уточнить реквизиты налогового органа, куда направляется сумма.

Пример заполнения отчетности и платежных поручений есть в интернете и в отделениях налоговых структур субъектов Российской Федерации.

При заполнении платежек необходимо также отражать, за какой период производится перечисление сумм. Если сумма налога не будет перечислена своевременно, лицо должно заплатить штраф в размере 20% от средств, что подлежат уплате.

НДФЛ для ИП в 2019 году, читайте здесь.

Пеня начисляется только тогда, когда налог удерживался с работника, но не уплачивался в государственные структуры.

Налоговый агент должен представить данные в соответствии со ст. 230 п. 2 Налогового кодекса:

- о прибыли физического лица за прошедший налоговый период;

- о начислениях, удержаниях и перечислениях сумм за текущий период;

Установленные для этого сроки – до 1 апреля в том году, что следует за налоговым периодом. Перечисление сумм должно осуществляться не позже дня:

- когда наличные для выплат поступили на счет в банке;

- когда перечислено с расчетного счета налогового агента на счет плательщика налога или на счет третьего лица, если гражданин дал такое разрешение;

- что следует за днем, когда плательщик получил зарплату или иную сумму (при выплатах в деньгах);

- что следует за днем, когда удержано начисленную сумму налога на доход физического лица (для прибыли в натуральном выражении).

Если ИП платит за себя, то стоит придерживаться таких сроков:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.