Сегодня рассмотрим тему: "почему инвестиционное страхование жизни (исж) – это большие риски, если не обман" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

По результатам первого полугодия 2016 года сборы по страхованию жизни показали значительный рост. Основным драйвером роста стал сектор банкострахования, но в отличие от прошлых лет не за счет страхования, вмененного при получении кредита, а за счет инвестиционного страхования жизни (ИСЖ). Многими банками такой страховой продукт предлагается в качестве альтернативы вкладам, так как при позитивном сценарии он может обеспечить значительно более высокий доход. Продукт сложен для восприятия, поскольку для его понимания необходимо не только знать основы страхования, но и иметь представления об инвестиционной сфере. Попробуем разобраться, что такое инвестиционное страхование жизни и на что стоит обратить внимание при приобретении данной услуги.

Инвестиционное страхование жизни — продукт, сочетающий в себе страхование жизни клиента и финансовый инструмент, позволяющий получить доход за счет инвестирования части внесенных денежных средств в различные финансовые активы, предлагаемые страховщиком (облигации или акции различных компаний, представляющих различные сектора экономики, драгоценные металлы и т. п.).

Основными страховыми рисками по договору ИСЖ являются:

— дожитие до окончания действия договора страхования,

— смерть по любой причине.

Страховая сумма по рискам дожития и смерти по любой причине составляет 100% уплаченного страхового взноса, увеличенного на размер инвестиционного дохода. Сроки страхования могут составлять от трех лет. Оплата страхового взноса может производиться либо единовременно, либо в течение срока страхования равными платежами (ежемесячно, ежегодно). Дополнительно в полис могут быть включены иные страховые риски (смерть в результате несчастного случая, смерть в результате ДТП и т. д.), страховые суммы по которым устанавливаются отдельно и, как правило, превышают основную страховую сумму.

Страховой взнос, полученный от клиента, разбивается на гарантированную часть и инвестиционную. Гарантированную часть страховая компания инвестирует в консервативные финансовые инструменты с фиксированной доходностью. Полученный доход помогает обеспечить гарантированную сумму выплаты. Инвестиционная часть вкладывается в высокодоходные, но одновременно и высокорисковые финансовые инструменты, за счет которых и предполагается существенный инвестиционный доход.

| Видео (кликните для воспроизведения). |

ИСЖ не является средством получения гарантированной прибыли. Если выбранная инвестиционная стратегия «не сработала», клиент по истечении срока страхования получает только сумму так называемого гарантированного дохода, который, как правило, составляет не более 100% от внесенных страховых платежей. Классическую страховую рисковую составляющую также нельзя назвать ощутимой, так как при наступлении страхового случая по стандартным рискам (например: «смерть по любой причине») возмещается внесенный страховой взнос с инвестиционным доходом, рассчитанным на дату наступления страхового события. Только при наличии дополнительных рисков (например: «смерть в результате несчастного случая») можно получить дополнительную сумму, как правило, также не превышающую 100% взноса.

К положительным качествам инвестиционного страхования жизни можно отнести наличие налоговых льгот: получение налогового вычета в размере 13% от оплаченного страхового взноса и отсутствие обязательств уплаты налогов по страховой выплате. Максимальный размер страхового взноса, с которого можно получить налоговый вычет, ограничен и составляет 120 тыс. рублей, причем применяется только для договоров сроком от пяти лет, но при получении дохода, превышающего ставку рефинансирования, размер превышения облагается подоходным налогом. Таким образом, максимально возместить можно 15 600 рублей.

По сравнению с банковскими депозитами ИСЖ обладает положительными юридическими особенностями. С момента оплаты страховой премии до получения страховой выплаты или возврата премии при расторжении договора денежные средства принадлежат страховщику и не являются имуществом должника, находящимся у третьих лиц. Средства не могут быть конфискованы, на них не может быть наложен арест, они не могут быть взысканы по суду, не подлежат разделу между супругами при разводе и не нуждаются в декларировании.

Договор может быть заключен в пользу любого лица (выгодоприобретателя), и в случае реализации риска «смерть» выплату получит именно это лицо, а не наследники. При этом нет необходимости в ожидании вступления в права наследования.

Наличие гарантированной суммы выплаты в договоре также является дополнительным преимуществом, немаловажным при инвестировании в рисковые инструменты.

Одним из основных минусов инвестиционного страхования жизни является отсутствие возможности досрочного расторжения договора с получением всех уплаченных страховых взносов. Поскольку минимальный срок таких договоров составляет три года, а в большинстве случаев они заключаются на пять лет, это может стать существенной проблемой. Но в любом случае не такой острой, как в договорах накопительного страхования. При расторжении договора страхования клиент может получить только выкупную сумму. Как правило, при оплате страхового взноса единовременно выкупная сумма составляет 75—90% от размера взноса. Но в зависимости от условий договора, срока страхования, порядка оплаты страховых взносов и даты расторжения договора размер выкупной суммы может быть существенно ниже либо равен нулю.

| Видео (кликните для воспроизведения). |

Инвестиционное страхование жизни — это договор страхования, который имеет определенный перечень исключений, по которым не каждый случай ухода из жизни признается страховым. Как минимум это стандартные исключения из Гражданского кодекса РФ (случаи, произошедшие в результате умышленных действий застрахованного, военных действий, гражданских волнений, а также воздействия радиации), но перечень исключений может быть очень существенно расширен договором.

Необходимо обязательно ознакомиться с правилами страхования в части выплаты при событиях, попадающих под этот перечень исключений. Как правило, наследникам застрахованного выплачивается выкупная сумма, но существуют продукты, предусматривающие иные условия.

Существенным недостатком является отсутствие гарантийного фонда, который смог бы обеспечить выплату клиенту в случаях отзыва лицензии или банкротства страховой компании. Если при отзыве лицензии страховщик не передал портфель или не расторг договоры с возвратом премии (как предполагает закон), получить возмещение можно, только включившись в реестр кредиторов.

Конечно, самым очевидным минусом данного продукта является отсутствие гарантированного дохода. При негативном развитии стратегии клиент по окончании срока действия договора получит только гарантированную этим договором выплату.

Если вы общаетесь о размещении денежных средств с представителем банка, прежде всего нужно понять, какой продукт вам предлагают: в последнее время нередки отзывы клиентов, которым договор ИСЖ был предложен как полный аналог депозита, но с большей доходностью. Если вы понимаете разницу и потенциально готовы рассмотреть такой способ инвестирования, то, помимо изучения размеров выкупных сумм и перечня исключений, важным моментом является выбор стратегии и возможность ее изменения в период действия договора. Именно выбранная стратегия в будущем должна обеспечить доход.

Стратегии, предложенные страховщиком, зачастую непрозрачны. Страхователь не может самостоятельно проследить динамику движения того или иного фонда на рынке: в результате ему остается только верить показателям, которые раскрывает страховщик. У такой позиции есть и объективные причины: удачную стратегию могут скопировать конкуренты. У страхователя, по сути, остается два варианта. Первый — пытаться найти продукты со стратегиями, которые привязаны к стоимости определенных товаров (золото, нефть определенной марки) или к фондам, динамику которых можно отследить в общедоступных источниках. Второй вариант — довериться профессионалам в штате страховщика, работающим над стратегиями, и отнестись к такому выбору как к одному из рисков инвестирования.

Одним из ключевых показателей при выборе стратегии является так называемый коэффициент участия. Коэффициент показывает, на какую долю в росте выбранной стратегии инвестирования может претендовать страхователь. Коэффициент может очень существенно отличаться. При коэффициенте равном 100% доходность страхователя равна доходности, показанной выбранным фондом. Важное отличие продуктов у различных компаний — процент доходности, умноженный на коэффициент участия, может применяться как ко всему размеру взноса, так и к части, направленной на инвестирование. В первом случае разбивка взноса на гарантированную и рисковую составляющие для страхователя является просто информативной, а во втором — определяющей для расчета доходности по договору.

Также страховые компании предлагают своим клиентам опцию по смене стратегии в период действия договора либо фиксацию заработанного дохода. Как правило, количество этих операций ограниченно (например, раз в год). Смена стратегии позволяет изменить фонд инвестирования, если выбранная стратегия не приносит ожидаемого результата, а у другой наблюдается лучшая динамика. При смене стратегии коэффициент участия устанавливается на дату изменения. Фиксацию инвестиционного дохода целесообразно применять, когда текущий инвестиционный доход выбранного фонда достаточно высок и вы прогнозируете снижение уровня доходности.

Лучше отдавать предпочтения страховым программам тех страховщиков, у которых на сайте есть возможность создания личного кабинета. Во-первых, это позволит вам контролировать динамику фонда и своевременно реагировать на изменения. Во-вторых, обеспечит возможность внесения изменений в договор (увеличение суммы, изменение стратегии) без обращения в офис страховщика. Это стало возможно в связи с принятием в июне 2016 года закона, предусматривающего возможность оформления договора страхования жизни в электронном виде. При выборе способа инвестирования главное понимать, что ИСЖ не является аналогом вклада. Это самостоятельный финансовый инструмент, имеющий свои положительные и отрицательные стороны. Главное, соблюдать основное правило — не вкладывать все средства в один объект инвестирования.

Почему инвестиционное страхование жизни (ИСЖ) – это большие риски, если не обман

Так называемое инвестиционное страхование жизни (ИСЖ) с каждым годом развивается в России всё больше и больше, показывая серьезный рост страховых премий. Это говорит о том, что банки активно продают полисы ИСЖ своим клиентам. При этом в отношении инвестиционного страхования жизни обман – совсем не редкость, как показывает практика. А точнее, речь идёт об умышленном искажении информации о страховом продукте.

По данным Центробанка, обман с ИСЖ набирает обороты: в 2018 году количество жалоб физлиц на инвестиционное страхование жизни возросло в 2 раза.

Большая часть претензий покупателей полисов ИСХ касается неполной или искаженной информации об этом финансовом продукте, которую предоставляют банки-продавцы.

Международная конфедерация обществ потребителей (КонфОП) изучила сайты крупнейших кредитных организаций на предмет корректности информации об инвестиционном страховании жизни. Для исследования были выбраны банки из топ-20 в рейтинге сайта «Банки.Ру». В выборку вошли:

- Сбербанк;

- Россельхозбанк;

- Райффайзенбанк;

- Банк Хоум Кредит;

- «Русский стандарт»;

- банк «Восточный»;

- «Уралсиб»;

- Московский кредитный банк;

- ЮниКредит Банк.

Их сайты анализировали по следующим критериям:

- обещание в будущем доходности вложений, в том числе основанной на реальных показателях в прошлом;

- размещение привлекательной для потребителя информации крупным шрифтом, а менее привлекательной – способом, затрудняющим ее визуальное восприятие (очень мелко и т. п.);

- наличие информации о гарантиях надежности инвестиций.

- 7 из 9 банков (кроме Сбера и Райффайзена) обещают гарантированный доход по инвестиционному страхованию жизни;

- сразу 8 кредитных организаций (кроме Сбера) говорят о надежности таких вложений, что не соответствует реальному положению вещей.

- трехлетним договорам ИСЖ – чуть больше 3% годовых;

- по пятилетним – всего 2,4%.

Также в отношении ИСЖЭ не действует система страхования вкладов, предполагающая 100%-й возврат средств (до 1,4 млн руб.) в случае банкротства кредитной организации.

Таким образом, основные риски инвестиционного страхования жизни кроются:

- в обещании гарантированной доходности;

- недостаточном предоставлении информации об условиях ИСЖ (например, о невозможности забрать раньше срока всю сумму полностью).

Выявлена опасная тенденция: некоторые банки предлагают инвестиционное страхование жизни под видом вклада.

Есть еще один важный момент: на сайте всех банков есть логотип АСВ «Вклады застрахованы». Это создает иллюзию, что эта система распространяет свое действие и на ИСЖ. Но это совсем не так.

Часто жертвами продаж полисов ИСЖ становятся пенсионеры, многие из которых не обладают достаточным уровнем финансовой грамотности. Известны случаи, когда люди думали, что открывали вклад, а на самом деле подписывали договор инвестиционного страхования жизни. Здесь риски ИСЖ налицо.

На практике механизм таков: пенсионер приходит продлевать договор вклада, а менеджер предлагает ему вложить деньги в другую программу под более высокий процент, «забывая» сказать, что это не вклад, а инвестиционное страхование жизни. О рисках такого финансового продукта клиента, как правило, не предупреждают.

Эксперты полагают, что помогло бы:

- распространение 14-дневного периода охлаждения на программы инвестиционного страхования жизни;

- прямой запрет банкам предлагать ИСЖ под видом вклада и использовать другие виды впаривания при этих продажах.

В конце года сотни владельцев полисов инвестиционного страхования жизни обнаружат, что за пять-семь лет они почти ничего не заработали. После этого может последовать «определенное разочарование и остановка рынка» ИСЖ, опасаются в Центробанке.

Любой управляющий знает, что инвесторы воспринимают как должное хорошие результаты и всегда ругают за провалы. Это нормальная практика: люди, передавшие деньги в управление, рассчитывают на рост инвестиционного портфеля. Поэтому можно понять клиентов, которые, получив выплаты по полисам инвестиционного страхования жизни на ту же сумму, что они инвестировали пять лет назад, спросят у управляющих: как же так вышло?

В чем причина

Рынок инвестиционного страхования жизни (ИСЖ) начал формироваться в 2010-2011 годах — тогда некоторые страховые компании начали предлагать этот продукт своим клиентам. ИСЖ, оставаясь по форме страховым полисом, по своей сути является инвестиционным инструментом. Единовременный взнос клиента инвестируется на фондовом рынке, а у страхователя есть возможность выбрать стратегию управления. Договоры заключаются на 3-7 лет, и расторгнуть их досрочно без потери части взноса, как правило, невозможно. Страховщик же гарантирует только возврат суммы взноса.

Когда продукт только появился, в 2011 — 2012 годах, средства клиентов, купивших договоры ИСЖ, инвестировались во фьючерсы на индекс РТС и золото. Почему был сделан такой выбор? Дело в том, что опционов на 5-7 лет на тот момент на рынке просто не было. Возможности выйти на зарубежный рынок также были ограничены. Пришлось работать с инструментами, доступными на российском рынке, то есть с индексом РТС и золотом. Тогда эти активы были весьма привлекательными — только завершился кризис, и все видели потенциал восстановления индикатора РТС с 1500 пунктов до прежних значений — более 2500 пунктов. Золото, которое традиционно считают защитным инструментом на время кризиса, также показывало хорошую динамику.

Однако из-за последующего кризиса 2014-2015 годов эти активы утратили около 30-40% своей стоимости. Падение котировок привело к тому, что доходность по договорам ИСЖ, заключенным в 2011 — 2012 годах, «на выходе» в 2017 году оказалась близка к нулевой.

Наступит ли разочарование

Некоторые любят сравнивать полисы инвестиционного страхования жизни с депозитами и подсчитывать упущенную выгоду по ним. Но договор ИСЖ — это всего лишь переходный этап от депозитов к прямым вложениям в фондовый рынок, и многие клиенты это понимают.

ИСЖ можно считать универсальным инструментом, который, с одной стороны, не дает инвестору проиграть — все средства будут возвращены в полном объеме, а с другой — позволяет войти в рынок, разнообразив свой портфель. Средний покупатель ИСЖ осознает, что эффективнее не размещать все средства на депозитах, а выбрать путь диверсификации. При этом он еще не готов открыть брокерский счет и принимать активное участие в управлении своими деньгами на фондовом рынке.

Мы провели несколько личных бесед с клиентами, которые по итогам 5 лет получили назад свой вклад без прибыли. Что интересно — все они говорят не об убытках, а о том, что спасли свой капитал, инвестировав его в ИСЖ. «Если бы я эти деньги сам инвестировал на фондовом рынке, то мог потерять 40%», — утверждают клиенты.

Также не стоит забывать, что количество людей, которые приобретали полисы 5-7 лет назад, довольно мало. Сейчас оформлено около 700 тыс. договоров ИСЖ, и большинство из них заключались, начиная с конца 2013 года. Тех, кто вошел на этот рынок раньше, — не более тысячи человек.

Как не упустить прибыль

Рынок ИСЖ прошел все этапы становления, и с увеличением его объемов расширился перечень инвестиционных инструментов. Теперь в ИСЖ можно составить практически любой портфель, включив в него инвестиционные стратегии, которые делают ставку на высокие технологии и акции компаний, занимающиеся производством товаров потребительского сектора. Сейчас доходность по отдельным портфелям составляет 30-35% годовых.

Но тут возникает естественный вопрос: как уберечь свои потенциально доходные инвестиции от нового всплеска волатильности?

Есть несколько правил, которые помогут сохранить будущую прибыль. Во-первых, можно присоединить заработанную сумму к «телу» вклада и зафиксировать накопленный инвестиционный доход. В этом случае на потенциальный доход будут также распространяться обязательства по возврату.

Во-вторых, можно установить автоматическую фиксацию дохода в случае достижения целевого уровня (по аналогии с take profit на фондовом рынке) или при снижении его до определенного минимального значения (stop loss).

В-третьих, у инвесторов ИСЖ есть право сменить стратегию. Правда, делать это нудно осторожно и только посоветовавшись с консультантом. Не стоит идти на такой шаг с целью «убежать» из падающих активов — менять стратегию лучше после стадии роста.

Рынок альтернативных инвестиций в России еще развивается. Сейчас объем вложений в ПИФы, по договорам доверительного управления, в полисы ИСЖ и другие инструменты составляет около 3 трлн рублей (физлица и юрлица)— это 15% от объема депозитов. В развитых странах совсем другие пропорции: доля депозитов, как правило, не превышает 35%. На фоне падения процентных ставок, мы видим все возрастающий интерес альтернативным инструментам. Поэтому тренд на развитие таких инвестиций в ближайшее время точно не будет переломлен.

Будьте осторожны! Накопительное и инвестиционное страхование жизни

Я не раз был свидетелем того, как банковские работники активно впаривают предлагают людям полисы накопительного и инвестиционного страхования со словами, что «это как депозит, только выгоднее». При этом умалчивается об особенностях и недостатках этого финансового продукта. Порой такие истории заканчиваются неприятными сюрпризами. Вот один из отзывов клиентов:

При покупке полиса страхования здоровья или жизни, страховая компания в обязательном порядке запрашивает информацию о состоянии здоровья клиента. Однако при продаже полисов НСЖ и ИСЖ (накопительное и инвестиционное страхование жизни, соответственно) через банки-посредники сотрудники далеко не всегда интересуются этим вопросом, и люди не знают, что должны об этом сообщить.

Полис будет считаться недействительным для людей, имеющих инвалидность, определенные заболевания или проходящих амбулаторное лечение. Только потом внимательный человек сможет узнать об этом из деталей договора. Еще один печальный отзыв клиента:

Что такое накопительное и инвестиционное страхование жизни

НСЖ и ИСЖ – это гибридные финансовые продукты, включающие в себя страхование и инвестирование. Предоставляют их страховые компании, но основные продажи идут через банки-партнеры.

Накопительное страхование ориентировано на формирование накоплений вместе со страховой защитой, а инвестиционное – на рост инвестиций и также страховую защиту. Полис оформляется на длительный срок, как правило от 3 до 7 лет. В случае НСЖ вы обязуетесь производить регулярные взносы, а в ИСЖ вся сумма обычно оплачивается при открытии полиса.

В течение срока вы не можете забрать свои деньги, кроме как заплатив большой штраф (до 100% от всех ваших пополнений). По истечение срока вы получите свои деньги назад, плюс, возможно, дополнительный инвестиционный доход. Возврат ваших средств гарантируется, а дополнительный доход только ожидается.

В случае наступления страхового случая вы, как правило, получаете страховое возмещение в сумме внесенных средств.

Внутреннее устройство ИСЖ напоминает структурный продукт. Есть базовая часть вложения, имеющая низкий риск, например, надежные облигации или банковские вклады, которая обеспечивает гарантию возврата средств. И есть инвестиционная часть, обычно в виде финансовых деривативов, которые за срок действия договора либо «прогорают», либо приносят прибыль. Конкретные детали того, что входит в вашу страховку, страховые компании не раскрывают, хотя иногда в общих словах предлагают на выбор разные стратегии инвестирования.

Продавцы заманивают клиентов обещаниями высокой доходности, часто называют цифры 20-25% годовых. Но нужно не забывать, что это только ожидаемая, но никак не гарантируемая доходность, а многие люди, привыкшие иметь дело с банковскими вкладами, не понимают этого.

Гарантируют страховщики только возврат внесенной суммы (без учета инфляции), и иногда небольшую 2-3% доходность по накопительному страхованию. Как они вычисляют инвестиционную доходность, вы никак проверить не можете, и вынуждены верить тому, что они сами вам покажут.

На отраслевом мероприятии в октябре 2017 года президент Ассоциации страховщиков жизни сообщил: «Доходность сейчас может доходить до 7-8% годовых». Не пропустите слова «может» и «до».

В сентябре 2017 генеральный директор одного из крупных страховщиков рассказал про результаты вложений в ИСЖ: «По значительной доле завершающихся сейчас пятилетних договоров доходность будет близка к нулевой — в силу объективных причин. Базовые активы, в которые были инвестированы средства страхователей по договорам до 2014 года, сильно потеряли в цене из-за форс-мажорных обстоятельств и кризиса в экономике.»

Трудно предположить, какие базовые (надежные) активы выбирала страховая компания, что получила такие результаты. Сравним их результаты с индексом российских государственных облигаций, который формирует Московская биржа:

За упомянутые 5 лет он вырос на 53%. Индекс акций ММВБ с учетом дивидендов вырос за этот же срок на 76%.

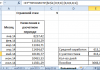

Я могу открыть секрет и рассказать, почему получается такая доходность. Вот картинка с семинара для финансовых консультантов, которых обучают продавать полисы страхования жизни:

Комментарии, как говорится, излишни. И не забывайте, что это только комиссии агентам, и себя страховая компания точно не обидела. Все эти деньги платятся из вашего кармана.

В отличие от банковских вкладов, полисы не страхуются государством.

Много тонкостей можно найти в договоре и о страховых выплатах. В ряде случаев в выплате вам откажут (например, человек немного выпил, и его сбила машина, — «сам виноват»), некоторые тяжелые болезни не будут признаны смертельными, и вы ничего не получите. Вы обязаны уведомлять страховщика о различных изменениях в своей жизни (например, места жительства, работы, рода деятельности, хобби). А страховая компания в некоторых случаях может в одностороннем порядке повысить сумму ваших взносов. Нюансы могут быть разными, изучайте договор.

Средства, вложенные по страховой программе, нельзя конфисковать, наложить на них арест, взыскать по суду и так далее. Не подлежат они и дележу при разводе. В случае смерти застрахованного наследуются не по общей процедуре, а выплачиваются указанному в полисе лицу без ожидания 6 месяцев.

В итоге мы получаем непрозрачный продукт, финансовые результаты которого страдают от огромных комиссий, а страховая сумма ограничена вами же вносимыми средствами. Этакое чудо-юдо, которое приносит хорошую прибыль страховой компании и агентам-продавцам.

Я вас уверяю, что если вы будете использовать для накоплений и инвестиций разумно выбранные инструменты и, при необходимости, покупать обычную рисковую страховку, ваши результаты будут значительно лучше.

Познакомьтесь 22 инвестиционными инструментами, узнайте об их устройстве и доходности, куда вкладывать, а от чего держаться подальше, на подробном вебинаре Академии ГлавИнвест «Куда вложить деньги. Честный обзор финансовых инструментов».

Программа и регистрация доступны на сайте.

Филипп Астраханцев,

Частный инвестор,

Основатель Академии ГлавИнвест

Как банки обманывают клиентов при оформлении вклада

Все чаще клиентам в банках вместо традиционных депозитов настойчиво предлагают инвестиционное страхование жизни (ИСЖ). Пришел человек в банк открыть вклад, а ушел с облигацией или страховкой. При этом он мог подписать договор, искренне полагая, что выбрал вклад с повышенной ставкой.

В 2017 году объемы ИСЖ выросли более чем в полтора раза, а число клиентов доверительного управления — вдвое. Казалось бы, все отлично: инвестиционная активность граждан растет. Но на поверку выходит, что часто полисы ИСЖ навязаны клиентам, планировавшим положить деньги на депозит. В 2017 году в Центробанк начали поступать жалобы на подобные действия, и в этом году их количество растет. Под видом вкладов банки настойчиво предлагают инвестиционное страхование жизни — как полный аналог депозита, но с большей доходностью.

Причина проста — за продажу полисов ИСЖ банковские работники получают доход в виде комиссионных от страховых компаний. За 2017 год комиссионное вознаграждение банков за продажу полисов ИСЖ составило 50,5 миллиарда рублей. Предлагают и другие небанковские услуги, например облигации. Понятно, что банки в этих случаях выступают агентами либо участников фондового рынка, либо страховых компаний. То есть они продают уже не свои продукты.

Казалось бы, какая разница — банковский ли у меня вклад или страховой полис, особенно если процентная ставка выглядит привлекательно? Между тем разница существует, и весьма ощутимая.

Надо помнить, что никаких государственных гарантий на такие инструменты не существует. Банковские вклады защищены системой страхования. Государство в случае банкротства банка или отзыва у него лицензии гарантирует быстрый возврат клиентам — физическим лицам и индивидуальным предпринимателям — суммы вклада до 1,4 миллиона рублей. Распоряжается фондом обязательного страхования, из которого вкладчикам выплачивается компенсация, Агентство по страхованию вкладов (АСВ). Защищены также пенсионные накопления в негосударственных пенсионных фондах — в тех из них, что являются участниками системы гарантирования и ежегодно отчисляют взносы в фонд гарантирования пенсионных накоплений, созданный в АСВ. Со списком этих НПФ можно ознакомиться на сайте Пенсионного фонда России.

Разумеется, ничего плохого, ничего противозаконного в ИСЖ и облигациях, т. е. альтернативных финансовых продуктах, нет. Об этом чуть позже. Пока же речь лишь о том, что они не являются вкладами.

Как мегарегулятор финансовых рынков, Банк России контролирует в том числе и деятельность страховых организаций. По рекомендации Банка России кредитные организации обязаны предоставлять клиентам всю информацию об инструментах, которыми они по сути не распоряжаются и за которые не отвечают, о рисках и о том, что такие инвестиции не застрахованы Агентством по страхованию вкладов. Если вы собрались сделать банковский вклад, а сотрудник банка предложил вам полис ИСЖ или облигацию с большей доходностью, задайте ему вопрос: а каковы риски по этому инструменту? Он должен вам ответить.

Пока это рекомендация (но даже от рекомендаций Центрального банка трудно отмахнуться), но в ближайшем будущем она может стать обязанностью. Предполагается ввести обязательную маркировку информационных материалов об ИСЖ приставкой «инвестиционное» и информировать клиента о других особенностях продукта.

Не надо забывать о том, что в случае страховых полисов действует «период охлаждения» — 14 календарных дней, в течение которых можно расторгнуть договор без потерь. Страховая компания обязана вернуть деньги не позже 10 рабочих дней со дня получения письменного заявления страхователя об отказе от договора. Для этого клиент составляет письменное заявление в двух экземплярах. Одно из них — с подписью принявшего заявление сотрудника, печатью и датой — необходимо оставить у себя.

Если вам нужно именно инвестиционное страхование жизни

Несмотря на то, что этот вид страхования предлагается банками уже несколько лет, лишь немногие разобрались в его особенностях.

Инвестиционное страхование жизни, или ИСЖ, — это комбинация классического страхования определенных рисков (риск смерти, несчастного случая) и инвестиционного продукта, позволяющего человеку получить дополнительный, однако негарантированный доход. Клиент платит страховой взнос сразу при заключении договора или с определенной периодичностью. Страховщик делит полученный от клиента взнос на две части: гарантированную и инвестиционную. Гарантированная часть инвестируется в консервативные финансовые инструменты с фиксированной доходностью (например, банковские депозиты, облигации). Полученный доход обеспечивает гарантированную сумму выплаты. Инвестиционная же часть вкладывается в высокодоходные, но в то же время рискованные финансовые инструменты, за счет которых и предполагается существенный инвестиционный доход.

Сроки страхования — от 3 до 10 лет. Весь обозначенный в договоре срок клиент вносит платежи, а потом получает гарантированную сумму выплаты и возможный инвестиционный доход.

Полис инвестиционного страхования жизни страхует жизнь клиента, а также может включать страхование от несчастного случая и т. д. В зависимости от выбранной программы и страхового случая выплата может составлять от 101 до 200% от страховых взносов.

Но не каждый случай ухода из жизни признается страховым. Это стандартные исключения из Гражданского кодекса РФ (случаи, произошедшие в результате умышленных действий застрахованного, военных действий, гражданских волнений и др.). Но перечень исключений может быть существенно расширен договором. Так что следует внимательно изучить договор и ознакомиться со всеми исключениями.

У полисов ИСЖ масса достоинств. Выплаты по страхованию жизни не облагаются подоходным налогом. По взносам можно получить налоговый вычет — 13% на сумму до 120 тысяч руб. Полисы защищены от судебных претензий. Эти деньги нельзя отсудить — они являются личной неприкосновенной собственностью. При аресте имущества внесенные по договору ИСЖ деньги не подлежат конфискации.

Впрочем, есть и обратная сторона. ИСЖ не является средством получения гарантированной прибыли. Существует высокая неопределенность уровня доходности по полисам ИСЖ. Если выбранная инвестиционная стратегия не оправдала себя, клиент по истечении срока страхования получает только сумму так называемого гарантированного дохода, который, как правило, не превышает сумму внесенных страховых платежей. Получается, что прибавки вполне может и не быть.

В случае досрочного расторжения договора ИСЖ клиент может получить только так называемую выкупную сумму. Если человек оплатил страховой взнос единовременно при открытии ИСЖ, то может рассчитывать, как правило, на 75—90% от размера взноса. Но размер выкупной суммы может быть существенно ниже — вплоть до нуля. Это зависит от условий договора, срока страхования, порядка оплаты страховых взносов, даты расторжения договора.

И еще один недостаток ИСЖ — отсутствие гарантийного фонда, который смог бы обеспечить выплату клиенту в случаях отзыва лицензии или банкротства страховой компании.

Если вы выбираете полис ИСЖ, то следует обратить внимание на соотношение гарантированной и рисковой составляющих страхового взноса, размер выкупных сумм при расторжении договора. Рекомендуется ознакомиться с правилами страхования, так как у разных страховщиков критерии признания страхового случая могут отличаться.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.