Сегодня рассмотрим тему: "отрицательные суммы в 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Пример заполнения Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ ) (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@), мы приводили в отдельной консультации. А могут ли в форме 6-НДФЛ оказаться отрицательные суммы?

Построчный разбор строк, заполняемых в форме 6-НДФЛ, не подтвердил, что в Расчете могут присутствовать отрицательные значения. Более того, Порядок заполнения и представления формы 6-НДФЛ (Приложение № 2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@ ) не предусматривает отрицательные суммы в 6-НДФЛ. Это означает, что в Расчете могут присутствовать только положительные значения.

Налоговые вычеты, уменьшающие налогооблагаемый доход, отражаются по строке 030 «Сумма налоговых вычетов». Несмотря на то, что показатель данной строки из суммы начисленного дохода (строка 020) вычитается, в форме 6-НДФЛ он указывается без знака «минус».

Аналогично, к примеру, сумма налога, возвращенная налоговым агентом (строка 090) – величина положительная, несмотря на то, что фактически уменьшает подлежащий перечислению налоговым агентом НДФЛ.

В подтверждение того, что отрицательные суммы в 6-НДФЛ не отражаются, можно обратиться к Контрольным соотношениям, разработанным ФНС для проверки правильности заполнения формы 6-НДФЛ (Письмо ФНС от 10.03.2016 № БС-4-11/3852@ ). Так, к примеру, показатель строки 020 не может быть меньше величины строки 030, а, следовательно, сумма исчисленного налога (строка 040) всегда величина положительная, даже если НДФЛ подлежит возврату из бюджета.

Таким образом, полученный доход или уменьшающие его налоговые вычеты, сумма НДФЛ, не удержанная налоговым агентом или возвращенная им, все показатели Раздела 1 и Раздела 2 формы 6-НДФЛ должны быть только положительными значениями. Отрицательных суммы в 6-НДФЛ быть не должно.

Отрицательные суммы в 6-НДФЛ — почему они возникают и как их отражать в отчете? Разобраться с «отрицательными» нюансами 6-НДФЛ поможет наш материал.

В каких строках 6-НДФЛ возможны отрицательные суммы

Могут ли строки отчета 6-НДФЛ принимать отрицательные значения? Приказ ФНС России от 14.10.2015 № MMB-7-11/450@, расшифровывающий строки 6-НДФЛ, об этом не говорит. Воспользуемся приведенными в нем построчными расшифровками для поиска ответа на поставленный вопрос.

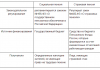

Все строки 6-НДФЛ (первого и второго разделов) делятся на 4 группы:

Ячейки, посвященные датам и срокам (календарные), можно сразу исключить из нашего анализа, поскольку даты получения дохода и удержания подоходного налога, а также срок перечисления его в бюджет не могут принимать отрицательные значения.

| Видео (кликните для воспроизведения). |

Количественная ячейка в 6-НДФЛ всего одна — стр. 060. Она отражает число получивших доход физических лиц — ее значение не может опускаться ниже 0 даже по законам математики.

Долевые ячейки в отчете 6-НДФЛ отражают налоговые ставки и являются самыми короткими по количеству знаков — они показывают ту долю дохода физического лица в процентах, которую по закону требуется отдать в бюджет (13, 30% и др.). Поскольку отрицательных налоговых ставок не существует, в данном случае эти ячейки рассмотрению не подлежат.

О группе суммовых ячеек поговорим в следующем разделе.

Знакомьтесь с алгоритмами заполнения строк отчета 6-НДФЛ с помощью размещенных на нашем сайте материалов:

Рассмотрим обобщенную группу числовых ячеек отчета 6-НДФЛ, предназначенных для отражения суммовых значений:

- начисленных и полученных физическими лицами доходов (стр. 020, 130 и др.);

- налоговых вычетов (стр. 030);

- исчисленного (стр. 040) и удержанного (стр. 140) НДФЛ;

- фиксированного авансового платежа (050);

- не удержанного налоговым агентом подоходного налога (080);

- НДФЛ, возвращенного налоговым агентом.

Часть указанных ячеек принимать отрицательные значения не могут (стр. 030, 050, 080 и др.) — минусовым не может быть фиксированный авансовый платеж или налоговый вычет.

Начисленный минусовой доход или отрицательный удержанный налог — таких понятий в бухгалтерском и налоговом учете не существует.

В результате в разряде потенциально «отрицательных» остается строка отчета 6-НДФЛ, отражающая исчисленный НДФЛ.

В следующих разделах подробнее остановимся на потенциально «отрицательных» отчетных показателях 6-НДФЛ.

Как отразить авансы по налогу на прибыль, если получилась отрицательной разность строк 180 текущей и прошлой декларации — см. в материале «Какой порядок заполнения декларации по налогу на прибыль (пример)?».

Рассмотрим на примерах, как поступить с отрицательными суммами, возникающими при оформлении 6-НДФЛ.

Савельева С. А. в январе 2016 года устроилась в ООО «Столярные работы» на полставки дворником, получая ежемесячно 6 000 руб. за отработанные часы. Заявление на «детские» вычеты (на троих детей) она вовремя в бухгалтерию не принесла, поэтому за первый месяц работы НДФЛ был исчислен с полной суммы ее заработка:

6 000 руб. × 13% = 780 руб.

Какие документы потребуются для получения вычета на детей — см. в материале «Стандартные налоговые вычеты в 2015–2016 годах (НДФЛ и др.)».

| Видео (кликните для воспроизведения). |

В феврале (после получения от сотрудницы необходимых документов) ей были предоставлены вычеты за 2 месяца (январь и февраль) исходя из стандартного ежемесячного «детского» вычета в 5 800 руб. (1 400 руб. × 2 чел. + 3 000 руб.).

НДФЛ нарастающим итогом рассчитали следующим образом:

(6 000 руб. × 2 мес. – 5 800 руб. × 2 мес.) × 13% – 780 руб. = –728 руб.

Излишне удержанный налог был возвращен работнице по ее заявлению.

Расчеты по НДФЛ в марте:

(6 000 руб. × 3 мес. – 5 800 руб. × 3 мес.) × 13% =78 руб.

В данном примере появление отрицательной суммы НДФЛ связано с его перерасчетом.

Поскольку в 6-НДФЛ существует строка 090, предназначенная для отражения возвращенного налоговым агентом НДФЛ, встает вопрос: отражать ли возврат НДФЛ по данной строке или достаточно заполнить стр. 070 (общую сумму удержанного налога) с учетом возврата?

Поскольку все суммы в 6-НДФЛ приводятся нарастающим итогом, а отчет 6-НДФЛ оформляется ежеквартально, то по результатам 1-го квартала по данной сотруднице НДФЛ к уплате в бюджет нарастающим итогом составит 78 руб. — (6 000 руб. – 5 800 руб.) × 3 мес. × 13% Эта сумма и должна быть отражена по стр. 070 отчета 6-НДФЛ.

Исходя из условий предыдущего примера, рассмотрим ситуацию, когда сотрудница Савельева С. А. работает не половину рабочего времени, а только 2 часа в день — 0,25 ставки (ежемесячный заработок 3 000 руб.).

В этой ситуации в первый же месяц ее работы (если вычеты предоставлялись ежемесячно) при расчете НДФЛ возникает отрицательная сумма:

(3 000 руб. – 5 800 руб.) × 13% = –364 руб.

Для этой ситуации алгоритм действий другой — возврат НДФЛ здесь не производится, а в 6-НДФЛ строки оформляются следующим образом:

- стр. 020 (начислен «зарплатный» доход) — 9 000 (3 000 руб. × 3 мес.);

- стр. 030 (налоговый вычет) — 9 000 (так как фактический вычет составил 17 400 руб. (5 800 руб. × 3 мес.), что превышает начисленный доход,— вычет предоставляется в размере дохода);

- при заполнении блоков стр. 100–140 данные проставляются во всех строках, при этом по стр. 140 «Сумма удержанного налога» указывается значение 0.

В рассмотренном случае необходимо исходить из требований п. 3 ст. 210 НК РФ для ситуаций, когда вычет превышает доход, — налогооблагаемая база по НДФЛ становится нулевой, как и сам налог.

Каким способом можно облегчить формирование 6-НДФЛ, включая проверку на наличие ошибок и отправку отчета налоговикам, расскажет материал «Порядок формирования 6-НДФЛ в программе 1С».

В 6-НДФЛ заполнить ячейку отрицательным значением невозможно. Каждый конкретный случай возникновения минусовых сумм при расчете НДФЛ в целях заполнения указанного отчета необходимо рассматривать отдельно с учетом требований законодательства.

После введения в оборот в 2016 году новой отчетной формы по подоходному налогу у работодателей и других налоговых агентов появился вопрос – отрицательные суммы в 6-НДФЛ могут быть или нет. В законодательно утвержденной инструкции по заполнению бланка нет упоминаний о числовых значениях со знаком «минус». Не предусмотрено и выделение цифр круглыми скобками по аналогии с другими видами отчетов.

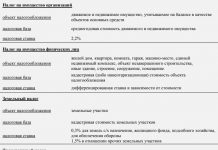

В шаблоне Расчета имеются графы, которые предназначены для уменьшения других показателей отчета. Это не является подтверждением необходимости визуального придания таким суммам признаков вычитания. Примеры показателей, которые обладают отрицательным значением, но в документе показываются без знака «минус»:

- Сумма, вписанная в строку 030, влияет на общую налогооблагаемую базу – в этой ячейке содержится информация о денежном выражении примененных вычетов. Фактически указываемая в графе 030 величина отнимается от значения строки 020. Но в документе все цифры записываются без минусовых знаков.

- Строка 090 введена в форму 6-НДФЛ для обозначения размера налога, который был возвращен. Числовое значение в эту ячейку можно вписать только положительное. Показатель из графы 090 уменьшает налоговое обязательство по НДФЛ, подлежащее погашению налоговым агентом в текущем периоде.

Все числовые значения, которые вводятся в отчетную форму для корректировки в меньшую сторону ряда других показателей, должны записываться только со знаком «плюс» . Подтверждается такая позиция и порядком проверки правильности заполнения бланка через контрольные соотношения (они утверждены ФНС в Приказе от 10.03.2016 г., зарегистрированном под № БС-4-11/[email protected]). В подтверждение вывода о необходимости указывать все числовые значения без минуса приводится требование о том, что величина показателя из строки 020 не может быть меньше, чем сумма, отраженная в графе 030 (которая фактически уменьшает сумму из ячейки 020).

По правилам заполнения бланка 6-НДФЛ весь набор числовых показателей должен иметь положительное значение. Норма распространяется на значения из 1 и 2 Разделов отчета. Если отдельная графа предназначена для уменьшения значения из другой ячейки, такой эффект будет достигнут без проставления знаков «-» или круглых скобок за счет внутренних формул Расчета. Без соблюдения этого требования невозможно правильно вычислить контрольные соотношения и достичь их баланса.

Можно ли отражать отрицательные суммы по налогу в 6 НДФЛ

Бухгалтера сталкиваются с отрицательными значениями НДФЛ, которые возникают при переплате налога. Как отразить в форме 6 НФДЛ перерасчет НДФЛ с минусом и могут ли строки отчета принимать отрицательные значения.

Расчет 6 НДФЛ отражает вознаграждения, полученные физическими лицами от юридического лица. Поскольку налоговым агентом по этим выплатам значится организация или ИП, то только они удерживают и перечисляют НДФЛ в бюджет. Чтобы отчитаться за эти манипуляции перед государством и сдается отчет.

Бланк содержит два раздела: первый заполняется с начала года и показывает общие значения по доходам и налогам по физ. лицам, второй делится по произведенным выплатам, отражает сумму, взимаемый налог и даты по удержанию и перечислению.

Строки расчета делятся на четыре вида:

- Календарные (даты получения дохода, удержание и перечисление налога);

- Долевые ставки (размер налоговой ставки);

- Количественные значения (число физических лиц, фигурирующее в отчете);

- Суммарные значения.

Важно! Значения по первым трем видам строк каждый раз положительные, и не отрицательные теоретически.

Это распространенная группа строк в отчете. На практике некоторые показатели по ним принимают отрицательные суммы.

Разберем суммарные строки:

- Выплаты физическим лицам (ячейки 020 и 130). Бухгалтерский учет не предусматривает понятие, как “минусовый доход” и в отчетности отражаться отрицательный доход не может.

- Налоговые вычеты (ячейка 030) также без отрицательного значения.

- Фиксированный авансовый платеж (050). Платеж уже произведен, значит, он не минусовый.

- Не удержанный налог (080). Это либо нулевая, либо положительная ячейка.

- Возвращенный, исчисленный и удержанный НДФЛ (090, 040, 070, 140). Налоговый учет не предусматривает отрицательного значения по удержанному налогу, да и возвращенные суммы, при наличии таковых, положительные.

Получается, что отрицательные значения только в поле 040 – исчисленный налог. В каких ситуациях получается минус.

Отрицательный налог возникает, если доходы работника меньше налоговых вычетов, которые полагаются, либо предоставлены с опозданием. Есть группы налоговых льгот, но распространены стандартные вычеты на детей.

За первого и второго ребенка родителю полагается вычет в сумме 1400 рублей, за третьего и последующих 3000 рублей. Если два, три ребенка, льготы суммируются.

Внимание! Вычеты предоставляются каждому родителю. Иногда дети воспитываются в одиночку, в этой ситуации налоговый вычет предоставляется в двойном размере.

Рассмотрим две ситуации, когда НДФЛ уходит в минус:

- Пример 1. Смирнова Н.Т. работает в ООО “Начало” в должности уборщицы, оплата труда в размере – 7 700 рублей в месяц. У работницы 3 детей, полагающаяся сумма вычетов составляет 5 800. Бухгалтер принимает вычеты к учету только по заявлению работника. К заявлению прикладываются копии свидетельств о рождении на детей. Сотрудница подала заявление в феврале, после того, как заработная плата за январь уже выплачена, и налог с этого дохода уплачен. НДФЛ с январской зарплаты составил 1001 руб. (7700х13%). В этом случае при выплате дохода за февраль пересчитывается налог, удержанный раньше. В нашем примере получится переплата 507 рублей ((7 700х2) – (5 800х2)х13% – 1001 = – 507).

Может ли отчет 6 НДФЛ содержать значение с минусом

Отрицательные суммы не предусмотрены процедурой заполнения этого отчета. Об этом же свидетельствую и контрольные соотношения, применяемые для проверки отчетности на достоверность.

Согласно сумме, в ячейке 030 (вычеты) не превышают сумму доходов, показанных в поле 020.

Соответственно, возвращаясь ко второму примеру, в графе 020 6 НДФЛ за 1-ый квартал будет стоять сумма 23 100 руб. (заработная плата за 3 месяца), такое же значение отображается и по строке 030, сумма льгот составит 34 800 рублей ((5800х2)х3).

Выглядеть отчет будет следующим образом:

Справка! Поскольку НДФЛ не удерживался и не перечислялся, соответствующие даты заполняются нулями.

В первом примере, минус получился при перерасчете налога, удержанного налоговым агентом. Но при заполнении отчета не стоит забывать, что суммы в поле 040 отражаются нарастающим итогом. В нашем случае рассчитывается за первые 3 месяца: (7 700х3) – (5 800х3)х13% = 741 руб.

Строки по исчисленному и удержанному налогу будут заполнены следующим образом:

Превышения показателя в поле 070, значения в ячейке 040, свидетельствует о переплате сбора. Получается, что излишне уплаченный налог составил 260 рублей (1001 – 741).

Организация извещает работницу об этом, в 10-тидневный срок (отсчет начинается после обнаружения ошибки), и по заявлению вернуть деньги в течение трех месяцев.

После возврата задолженности сведения отразятся по строке 090. Если у организации больше сотрудников, возместить излишне удержанную сумму можно за счет налогов других работников. Другой вариант – не удерживать налог с будущего дохода, пока не компенсируется сумма переплаты.

Если вернуть излишне уплаченный НДФЛ до конца года не получилось, работник самостоятельно возвращает средства. Для этого обращаются в налоговую инспекцию. Переплату в 6 НДФЛ налоговые органы увидят, если показатели в поле 070 будут больше поля 040.

Вернемся, к примеру, 1: работодатель в течение 1 квартала не успел вернуть удержания произведенные по налогу раньше.

Отчет будет выглядеть так:

Значения в ячейке 090 проставляются только после возврата средств сотруднику (в нашем случае этого еще не произошло). Несвоевременное отражение сумм по этой строке приводит к предоставлению в инспекцию ошибочных сведений по уплате налога, что вызовет вопросы со стороны надзорного органа.

Отчет 6 НДФЛ не содержит отрицательные значения, об этом свидетельствует порядок заполнения расчета и контрольные соотношения. Если по налогу получилась переплата, агент возвращает излишне уплаченные суммы НДФЛ в течение трех месяцев.

Отрицательные расчеты – это не такая уж и редкость. Но что с ними делать и как правильно отражать знают не все, ведь в приказе ФНС № ММВ-7-11/450@ ничего не говориться об отрицательных значениях. Однако в этой статье мы все же сделаем попытку разобраться в данном вопросе.

Все поля отчета 6 НДФЛ можно разделить условно на 4 группы:

Строки, в которых необходимо указывать сроки и даты (относятся к календарной группе), не могут содержать отрицательных значений.

Что касается количественной группы, то к ней принадлежит всего одна строка – 060. В ней необходимо указывать доход физических лиц. Здесь отрицательные суммы тоже не могут возникнуть, даже если принимать во внимание все математические законы.

Категория долевых ячеек предназначена для заполнения налоговых ставок. В этих строках отражается часть дохода работника, которая перечисляется в бюджет (13%, 30% и т. п.). налоговые ставки с отрицательным значением существовать также не могут, а поэтому искать отрицательные суммы в 6 НДФЛ искать в них нет смысла.

Выходит, отрицательные значения могут встречаться в строках, которые принадлежат к суммовой категории.

Какие ячейки могут принимать отрицательные значения?

Для того чтобы понять, какие строки способны принимать отрицательные суммы, давайте рассмотрим обобщенную категорию числовых строк, где необходимо указывать суммовые значения:

- начисленные и полученные доходы работников (ячейки 020, 130 и т. п.);

- вычеты из налогов (ячейка 030);

- исчисленный подоходный налог (ячейка 040);

- удержанный подоходный налог (ячейка 140);

- авансовый фиксированный платеж (ячейка 050);

- подоходный налог, который налоговый агент не удержал (ячейка 080);

- подоходный налог, который был возращен налоговым агентом.

Если проанализировать вышеуказанный перечень, то становится понятно, что отрицательные значения не могут принимать налоговый вычет и авансовый фиксированный платеж.

Как результат, искать отрицательные суммы в отчете стоит в ячейке 040, в которой указываются исчисления подоходного налога.

Чтобы убедиться, что в отчете отсутствуют отрицательные значения, используйте контрольные соотношения. Они были разработаны ФНС именно для проверки формы 6 НДФЛ. Ознакомиться с этими соотношениями можно в письме ФНС №БС-4-11/3852@. Например, значение из ячейки 020 не может быть меньше значения из ячейки 030. Как результат, значение, представленное в строке 040, не должно содержать значение «-«.

В каких случаях допускаются отрицательные значения?

Рассмотрим пример, где могут встречаться отрицательные суммы.

В апреле текущего года Ковальчук Н. устроилась на должность дворника. Ей полагалась зарплата в размере 6 тыс. руб. В связи с тем, что она воспитывала 3 детей, то имела право написать заявление на «детские» вычеты. В результате за первый рабочий месяц с ее зарплаты был удержан подоходный налог в размере 780 руб. (6 000 х 13%).

В следующем месяце работница написала заявление на «детские» вычеты, поэтому был проведен перерасчет. Согласно перерасчету значение НДФЛ будет составлять -728 руб. ((6 000 ×2 мес.–5 800 ×2 мес.) ×13% –780 руб.).

В мае расчет подоходного налога подсчитывался уже следующим образом:

(6 000 х 3 мес. – 5 800 х 3 мес.) х 13% — 52 = 26 (руб.)

Рассмотреть подробно все случаи, где могут возникать отрицательные значения невозможно. Но можно сказать одно: отчет 6 НДФЛ не должен содержать значений со знаком «-» .

Разбираем изменения и спорные вопросы при заполнении 6-НДФЛ

Мы проанализировали обращения наших пользователей по новому отчету 6-НДФЛ и выяснили: все вопросы связаны в основном с заполнением раздела II.

Эксперт Контур.Бухгалтерии Наталья Потапкина разбирает спорные моменты в отчете 6-НДФЛ и рассказывает, как отчет заполняется в сервисе.

Начнем с того, как выглядит раздел 2 в форме 6-НДФЛ в Контур.Бухгалтерии. После этого перейдем к разбору вопросов по этому разделу.

Сразу отметим: заполнение раздела 1 не представляет сложности, а данные в нем указываются нарастающим итогом. Проблемы появляются только при заполнении строк 070, 080, 090, так как данные перекликаются с разделом 2.

Из порядка заполнения отчета, утвержденного Приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@, следует, что отчет заполняется нарастающим итогом с начала года, в том числе и раздел 2. Но разъясняющие письма ИФНС сообщают, что в разделе 2 нужно указывать данные только за 3 последних месяца отчетного периода. При сдаче отчета за полугодие это становится важным: в разделе 1 будут данные нарастающим итогом с начала года, а в разделе 2 — нужно будет отобразить данные только за 3 месяца: апрель, май, июнь.

О том, что заполнять не обязательно

При заполнении отчета за 1 квартал 2016 года было не ясно, как заполнять раздел 2, если в течение 3-х последних месяцев отчетного периода не было выплат. Наличие этого раздела было обязательным в электронном формате отчета, поэтому приходилось заполнять строки с нулевыми значениями дохода и налога и фиктивными датами. Теперь в формат внесены изменения, и раздел 2 заполнять не обязательно. Если не было выплат за три месяца — раздел 2 должен быть пустым.

Не существует четкого понимания того, как и когда (по какой дате) должны попадать выплаты в раздел 2.

В Контур.Бухгалтерии при автоматическом заполнении расчета во второй раздел попадают все выплаты, начисленные за 3 месяца, то есть те, у которых дата в строке 100 попадает в три последних месяца отчетного периода. ИФНС разрешает не включать в раздел 2 выплаты, у которых дата в строке 110 не входит в эти 3 месяца. Например, зарплата за июнь, выплаченная в июле.

Мы считаем, что такое заполнение, при котором в раздел 2 попадают все выплаты, начисленные за 3 месяца, более простое и прозрачное. В этом случае данные раздела 2 совпадают с данными раздела 1 и с 2-НДФЛ и у пользователей не поялвяется дополнительных вопросов по заполнению строк 070, 080, 090 в разделе 1. И поскольку порядок заполнения и формат электронного отчета не предусматривают никаких ограничений, такое заполнение тоже считается правильным.

Поэтому мы рекомендуем для прозрачности и простоты заполнения 6-НДФЛ сначала выплатить зарплату за последний месяц отчетного периода, удержать и перечислить НДФЛ, а затем уже сдавать отчет. В Контур.Бухгалтерии все данные в отчете заполнятся автоматически.

В порядке заполнения не зафиксирован тот факт, что, если строки 100-140 по конкретной выплате попали во второй раздел отчета за один отчетный период, их уже не надо повторно включать в отчет за следующий отчетный период. Например, если зарплату за март, выплаченную в апреле, уже отразили во втором разделе отчета за 1 квартал, то в отчет за полугодие эти же данные включать не надо. Мы задали вопрос об этом работникам ИФНС и получили подтверждение. Официального разъяснения по этому вопросу пока нет, но мы надеемся получить его до начала отчетного периода.

Возникают сложности с тем, как показать возврат налога плательщику в отчете 6-НДФЛ. Что именно считать возвратом — тоже не понятно. Например, считается ли возвратом отрицательная сумма налога, получившаяся при пересчете налога? Такая ситуация может произойти при предоставлении вычетов.

У нас есть условный сотрудник, его зарплата на полставки составляет 5000 рублей. Вычет на ребенка у него 3000 рублей, но в январе вычет не оформили. Его предоставили в феврале сразу за 2 месяца, а излишне удержанный налог вернули сотруднику.

Январь: зарплата 5000 рублей, НДФЛ = 650 рублей (вычет не предоставили)

Февраль: зарплата 5000 рублей, НДФЛ = (10000 — 6000) * 13% – 650 = -130 рублей (предоставили 2 вычета)

Март: зарплата 5000 рублей, НДФЛ = (15000 — 9000) * 13% – 520 = 260 рублей

Не понятно, заполнять ли в этом случае возврат в размере 130 рублей в строке 090 раздела 1? Или в строке 070 указать 780 рублей (650 — 130 + 260) уже с учетом возврата? Как вообще в этом случае заполнять раздел 2?

На данный момент в Контур.Бухгалтерии в описанном случае строка 090 не заполняется, пересчет учитывается в строке 070.

При расчете налога с выплаты в межрасчетный период (например с отпускных) не понятно, как учитывать эти вычеты. Они же предоставляются в целом за месяц, и при расчете только отпускных в начале месяца еще не ясно, можно ли их предоставить. Это может привести в некоторых случаях к проблемам в заполнении 6-НДФЛ.

10 января сотруднику выплатили отпускные в размере 10000 рублей, вычет на ребенка 3000 рублей не предоставили, удержали НДФЛ в размере 1300 рублей (то есть 10000 * 13%). В конце месяца начислили зарплату в размере 1000 рублей, посчитали налог нарастающим итогом с учетом вычета в целом за месяц

НДФЛ со всего дохода = (11000 — 3000) * 13%=1040 рублей.

Налог в целом за месяц получился меньше, чем уже уплатили с отпускных. Отражаем это в отчетности:

В 1 разделе значение в строке 040 равно значению в строке 070 = 1040 рублей.

Строки по отпускным:

строка 130 — пишем 10000

строка 140 — пишем 1300

Строки по зарплате:

строка 130 — пишем 1000

строка 140 — пишем -260

Однако, в форме отрицательных значений и пересчетов не предусмотрено. Такая ситуация не видна была в 2-НДФЛ, так как там нет помесячного расчета налога, тем более по отдельным выплатам. В 6-НДФЛ эта ситуация возникла, но непонятно, как «минусы» правильно обрабатывать. Разъяснений по поводу этой ситуации от ФНС пока не было.

Поэтому при заполнении отчета в нашем сервисе мы советуем изменить в разделе 2 сумму налога с отпускных так, чтобы налог с зарплаты не был отрицательным. В нашем случае нужно изменить 1300 на 1040.

Уже известно, что ФНС планирует оптимизировать заполнение формы 6-НДФЛ. Специалисты Фонда разрабатывают изменения в самой форме, порядке ее заполнения, вносят правки в электронный формат. Текст поправок пока не опубликован, до 27 мая ведомство ждет предложений по усовершенствованию формы.

Надеемся, что после изменений заполнение отчета будет более простым и понятным, спорные вопросы будут разрешены. Если у вас возникают вопросы, пишите нам. Постараемся помочь!

- Олеся

- Не в сети

- Осваиваюсь на форуме

- Сообщений: 39

- Спасибо получено: 9

- Репутация: 0

- Татьяна Андрияшкина

- Не в сети

- Живу я здесь

- Сообщений: 1380

- Спасибо получено: 1148

- Репутация: 271

- Ольга

- Не в сети

- Новый участник

- Сообщений: 3

- Репутация: 0

- Наталья

- Не в сети

- Живу я здесь

- Иванова Наталья, фирма КАМИН

- Сообщений: 1833

- Спасибо получено: 1084

- Репутация: 530

При сдаче отчетов отрицательные суммы не допускаются.

Если при пересчете больничного сумма уходит в минус, то пересчет необходимо делать в месяце, когда был начислен больничный лист. При необходимости подать корректирующие сведения.

- Николай Малышевский

- Не в сети

- Живу я здесь

- Сообщений: 917

- Спасибо получено: 874

- Репутация: 116

Причём — обратите внимание! — в “минус” нельзя уходить даже по одному работнику.

Т.е. если у вас, к примеру, по одному работнику перерасчёт “в минус”, но его “перекрывают” начисления по другим работникам — в 6-НДФЛ будет всё “красиво”; но позже, при формировании 2-НДФЛ, эти огрехи всё равно проявятся.

Новые коды доходов и вычетов

Приказом ФНС России от 22.11.2016 №ММВ-7-11/633@ утверждены новые коды доходов и вычетов. Изменения вступили в силу 26 декабря 2016 года.

Введены новые коды по стандартным налоговым вычетам (126-149).

Внесены изменения в коды доходов 1532, 1533, 1535 в части доходов по операциям с производными финансовыми инструментами

Введены новые коды доходов 1544-1549, 1551-1554 в части доходов, полученных по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете. В этой связи также уточнены действующие и введены новые коды вычетов.

Сведения по форме 2-НДФЛ должны представляться с новыми кодами уже за 2016 год. Впрочем, если коды в этой справке будут представлены без учета последних изменений, штрафных санкций не последует.

Новые коды по премиям

Введены два новых кода, касающиеся премий.

Код 2002. Суммы премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами (выплачиваемые не за счет средств прибыли организации, не за счет средств специального назначения или целевых поступлений).

Код 2003. Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений.

Минфин выпускал разъяснения о том, что дата фактического получения дохода по премиям – это дата непосредственной выплаты такого дохода либо перечисления на счет налогоплательщика – физического лица. В 2015 году вышло определение Верховного суда РФ от 16.04.2015 №ГК15-2718, в котором было сказано, что премии, связанные непосредственно с оплатой труда, выплачиваются так же, как заработная плата. И, следовательно, датой фактического получения дохода по премиям, связанным с оплатой труда, должен считаться последний день того месяца, за который она начислена. После этого официальных разъяснений от Министерства финансов относительно того, что его позиция меняется, не последовало. Однако ранее сам Минфин указывал, что если определения высших судов идут в разрез с его позицией, то принимается позиция судов.

Изменения в отчетности по Федеральному закону №113-ФЗ от 2.05.2015

Самые главные ошибки при заполнении отчетности связаны с датами фактического получения дохода.

Ниже приведены даты по конкретным видам доходов.

Дата фактического получения дохода

Последний день месяца, за который начислена зарплата. Напоминаю, что по начислению учитывается только зарплата, и теперь еще премиальные. По остальным доходам учет идет дата в дату.

Окончательный расчет с уволенным сотрудником

Последний рабочий день сотрудника.

Отпускные и больничные

День, когда деньги выдали из кассы или перечислили со счета компании на карту работника.

Командировочные расходы, которые сотрудник не подтвердил документами

Последний день месяца, в котором утвердили авансовый отчет.

Последний день месяца, в котором утвердили авансовый отчет.

Подарки в части, превышающей 4000 руб., облагаемая НДФЛ материальная помощь и другие доходы, не связанные с оплатой труда

День, когда деньги выдали из кассы или перечислили со счета компании на карту работника. Для доходов в натуральной форме – день передачи ТМЦ, оплаты за человека работ или услуг.

День, когда деньги выдали из кассы или перечислили со счета компании на карту подрядчика

Материальная выгода по займам

Последнее число каждого месяца в течение срока, на который выдали заем.

День, когда деньги выдали из кассы или перечислили со счета компании на карту участника общества (акционера).

Дата удержания НДФЛ по материальной выгоде

Раньше в п.2. ст.231 НК РФ говорилось, что налоговый агент удерживает НДФЛ до его полного удержания, даже с выплат в следующем году. Сейчас это положение утратило силу, после сообщения налогового агента о невозможности удержать НДФЛ его обязанность по удержанию прекращается.

Следовательно, если до 31 декабря, к примеру, по матвыгоде или доходу в натуральной форме никаких выплат в денежной форме не было, направляется справка 2-НДФЛ с признаком 2. Но есть нюанс по дате удержания налога, связанный с материальной выгодой. Например, если сотрудник взял заём на покупку жилья. Ежемесячно ему начисляется доход в виде материальной выгоды. По сегодняшнему законодательству, если 31 декабря зарплата за декабрь не выплачена, то по матвыгоде возникает налог, который невозможно удержать. Но тут есть выход. Если дата получения дохода по иным денежным выплатам выпадает на последний день декабря, с этой выплаты можно удержать налог с дохода в виде материальной выгоды. Всегда как делали? По матвыгоде удерживали налог с этой январской зарплаты еще за декабрь. Так же и сегодня можно делать. Дата фактического получения дохода с декабрьской зарплаты выпадает на 31-е, и неважно, что не выплатили, из этой же суммы можно удержать. Наверное, это будет лучше, чем представлять каждый год справки с признаком 2.

Срок перечисления НДФЛ по отдельным видам доходов

Многие налоговые агенты ставят в строку 120 отчетности 6-НДФЛ ту дату, когда налог фактически перечислен. Это неправильно. Ждать с перечислением до последнего дня месяца, конечно, не нужно. Если, к примеру, по отпускным или больничным выплатили 15-го, удержали 15-го и перечислили 15-го – это не нарушение. Но в 6-НДФЛ сроком перечисления налога с отпускных надо ставить последнюю дату месяца. То есть строка 100 – 15 число, строка 110 – 15 число, строка 120 – последний день.

Для раздела 2 существует определенная формула для самоконтроля – сумма налога по 140 строке, уменьшенная на 090, должна попасть в бюджет в промежутке времени между 110 и 120 строкой. То есть от даты удержания налога до даты перечисления налога. Если она «упадет» раньше срока, то не будет засчитана. Возникнет задолженность, налоговый орган выставит требования.

Соотношение разделов 6-НДФЛ и 2-НДФЛ

Определенные соотношения значений между отчетными документами будут контролироваться налоговиками. В частности, раздел 1 расчета 6-НДФЛ должен быть равен 2-НДФЛ (или разделу 2 декларации по налогу на прибыль). Раздел 2 6-НДФЛ должен быть равен перечислению налога + КРСБ (фактическое перечисление).

При этом разделы 1 и 2 не корреспондируют. Сумма 140 строк может и не сходиться с суммой 070 строк, нет такого контрольного соотношения.

Междокументарные контрольные соотношения

Строка 020 6-НДФЛ по соответствующей ставке (строка 010) = Строка «Общая сумма дохода» по соответствующей ставке справок 2-НДФЛ с приз.1, представленных по всем налогоплательщикам + Строка 020 по соответствующей ставке (строка 010) приложений №2 к декларации по налогу на прибыль, представленных по всем налогоплательщикам.

В строку 020 не попадают суммы, не подлежащие налогообложению. К примеру, выходное пособие при увольнении, если оно не превышает трехкратного размера зарплаты. А если превышает, то в 020 попадает только сумма этого превышения. Отдельного кода для этого превышения нет, в 2-НДФЛ нужно ставить 4800.

Строка 025 6-НДФЛ = Доход в виде дивидендов (код дохода 1010) справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам + Доход в виде дивидендов (код дохода 1010) приложений №2 к ДНП, представленных по всем налогоплательщикам.

Если 025 строка заполнена, то данная сумма должна обязательно войти в 020 строку.

Строка 040 6-НДФЛ по соответствующей ставке (строка 010) = строка «Сумма налога исчисленная» по соответствующей ставке справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам + Строка 030 по соответствующей ставке (строка 010) приложений №2 к ДНП, представленных по всем налогоплательщикам.

Есть формула контроля суммы исчисленного налога, где значение 020 строки (сумма начисленного дохода) за вычетом суммы налоговых вычетов (030), умноженное на ставку, равно 040. Порой налоговые органы требуют соблюдения этой формулы, не дочитав про расхождения. Это неправильно. Данная формула может и не сойтись, и в контрольных соотношениях это прописано. Потому что, во-первых, у нас не все доходы считаются нарастающим итогом, во-вторых, все-таки 6-НДФЛ – это сводная форма по всем налогоплательщикам. И 040 должна рассчитываться не пустым умножением по формуле, а именно как исчисленный налог по каждому налогоплательщику.

Строка 080 6-НДФЛ = Строка «Сумма налога, не удержанная налоговым агентом» справок 2-НДФЛ с признаком 1, представленных по всем налогоплательщикам + Строка 034 приложений №2 к ДНП, представленных по всем налогоплательщикам

В 080 четко попадают только те суммы, которые налоговый агент не может удержать в течение налогового периода. Что касается переходящей зарплаты между отчетными периодами (например, март-апрель), ее не надо туда ставить. Вы же сможете удержать ее в следующем квартале.

Строка 060 6-НДФЛ = Общее количество справок 2-НДФЛ с признаком 1 и приложений №2 к ДНП, представленных по всем налогоплательщикам этим налоговым агентом

Суммироваться будет не количество бумажек, а количество людей – налогоплательщиков. При этом хочу напомнить, что доход по ценным бумагам отражается именно в декларации по налогу на прибыль, приложение 2. И не надо эти данные дублировать в 2-НДФЛ. Что касается дивидендов, то они в приложениях №2 к ДНП указываются только по ценным бумагам. Дивиденды в ООО от долевого участия отражаются только в 2-НДФЛ.

Строка 070 в междокументных контрольных соотношениях не участвует. Не будет стыковаться ни с 2-НДФЛ, ни с приложением №2 к ДНП, потому что само указание сумм в 070 и сумм удержанного налога в 2-НДФЛ отличается. В 2-НДФЛ идет за период, в 6-НДФЛ – в периоде. Поэтому в 070 строку сумма удержанного налога ставится только в том отчетном периоде, когда она была непосредственно удержана. Если выплат не было (пример с переходом зарплаты между кварталами), то в 070 сумма не ставится, потому что она не была удержана.

Форма 2-НДФЛ: заполнение

Распространенная ошибка – когда налоговые агенты не дожидаются уведомления от ИФНС, подтверждающего право на уменьшение налога на фиксированные авансовые платежи. Если не получили уведомления, то сумма фиксированных платежей в 2-НДФЛ не отражается в принципе. Порой их указывают заранее, зная, что вот-вот придет уведомление. И это недостоверность сведений.

ИНН в 2-НДФЛ можно не указывать, если налоговый агент не располагает данными об ИНН налогоплательщика.

Как указывать ставки налога при перерасчете резидентства РФ? Двух разделов – 30% и 13% – в общем случае быть не должно. Такие два раздела могут встречаться, если работает нерезидент – высококвалифицированный специалист, у которого не все доходы облагаются по 13% (п.3 ст. 224 НК – всевозможные подарки и материальная помощь будут облагаться по 30%).

В 2-НДФЛ и 6-НДФЛ категорически запрещается указывать отрицательные значения. Иногда так делают при перерасчете, когда человека отзывают из отпуска, либо он принес больничный лист. Все сторнирования, все перерасчеты должны идти в регистрах учета. В 2-НДФЛ указывается уже окончательная сумма дохода.

За какой период в 2-НДФЛ и 6-НДФЛ указывать недополученную заработную плату? Например, если зарплата за ноябрь и декабрь выплачивается в марте и апреле. В 2-НДФЛ она указывается за тот период, когда начислена. В 6-НДФЛ по 1 разделу эти суммы будут идти так же, как и в 2-НДФЛ – по начислению, а по 2 разделу – уже по фактической выплате. При таком заполнении, конечно, надо ожидать от налогового органа уведомления о даче пояснений, потому что здесь явное нарушение трудового законодательства. Надо не пугаться, а объяснять налоговикам ситуацию.

2-НДФЛ – предоставление корректирующих и аннулирующих сведений.

Аннулирующие сведения с кодом 99 представляются только в том случае, если справка в принципе не должна была быть представлена, или она представлена ошибочно.

Сейчас банки иногда списывают задолженность клиентов, еще не исчерпав все возможности по взысканию долга. Списанную задолженность, соответственно, обозначают как доход заемщика и торопятся обложить ее налогом. А потом вдруг случается чудо, и заемщик возвращает долг. Следовательно, дохода нет, он аннулируется – признак 99.

Если вы в суммовых значениях ошиблись, не надо справку аннулировать. Ее надо просто сдать как уточнение. Если надо уточнить идентификационные данные, тоже можно сдать корректирующую справку, но вместе с ней надо подать соответствующее заявление-пояснение о том, что именно меняется.

Переплату НДФЛ теперь можно засчитывать в счет недоимки, в том числе и по другим налогам

В феврале произошел положительный для налогоплательщиков сдвиг, связанный с возвратом излишне уплаченного НДФЛ.

Ранее Минфин придерживался позиции, что переплата НДФЛ подлежит только возврату, засчитывать ее в счет будущих платежей нельзя. Но в феврале вышло письмо по системе налоговых органов – №ГД-4-8/2085 от 6.02.2017 о проведении зачетов таких сумм. Наконец-то дождались.

Правда, автоматического зачета в счет будущих периодов не предусматривается. Переплату можно зачесть в счет недоимки – как НДФЛ, так и других федеральных налогов. Равно как и наоборот, можно засчитать переплату других налогов в счет недоимки по НДФЛ. Письмо распространяется не только на будущие, но и на прошлые периоды.

Порядок такой же, как был для возврата. Необходимо представить выписки из регистров налогового учета, платежные документы, иные документы, подтверждающие, что это излишняя сумма. Выездная проверка тут не обязательна.

Можно немного упростить для себя процедуру. Например, если выплачиваете отпускные 15 числа, то налог по ним должен быть уплачен до последней даты месяца. Пишете заявление о зачете переплаты в счет этого налога в промежуток между 15-м и последним днем месяца. Таким образом мы обходим п.9 ст. 226 НК, из-за которого зачесть переплату автоматом невозможно.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.