Сегодня рассмотрим тему: "оптимизация налогообложения малого бизнеса" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Методы полностью легального бизнеса и оптимизации налогов

Последнее время часто приходится сталкиваться с одним и тем же вопросом от собственников бизнеса и предпринимателей: как законно можно не платить налоги, где брать «наличку»?

С учётом сложившейся экономической ситуации и нехваткой денежных средств это наиболее актуальные вопросы на сегодня. Государство стало использовать все возможные рычаги, чтобы вывести из тени «черно-серые» зарплаты и легализовать доходы бизнеса.

Существенная доля российского бизнеса находится в тени, чтобы платить меньше налогов. Чтобы снизить свои затраты, многие выплачивают зарплаты «в конвертах». Это чревато ответственностью не только по статьям НК РФ, но и по УК РФ (ст. 199, 199.1).

Эксперты настаивают на том, что бороться с зарплатой в «конвертах» нужно одновременно с разных сторон:

- требовать от банков, чтобы они принимали в расчет при принятии решения о выдаче кредита только официальный заработок человека;

- изменить правила контроля за соблюдением законодательства на предприятиях;

- ужесточить наказания за нарушения в оплате труда.

Одновременно с этим вводится контроль за цепочкой контрагентов. Если раньше в декларациях по НДС не было видно, у кого купили и кому продали, в декларациях стояли обезличенные суммы, то сейчас налоговая инспекция видит всю цепочку контрагентов и проверяет до 6-7 звена включительно, а где-то даже и дальше.

Использование АСК НДС-2 и проводимые мероприятия налогового контроля направлены исключительно на выявление выгодоприобретателя (получателя налоговой выгоды) по сделкам с так называемыми фирмами-«однодневками».

И самым неприятным для бизнесменов окажется то, что претензии проверяющих по нарушениям третьих лиц будут предъявлены именно к добросовестным компаниям и, с большей вероятностью, к той компании, у которой есть что взять (имущество, транспорт и т. д. ). И даже в тех случаях, когда добросовестная компания взаимодействует с такой же добросовестной компанией, а та, в свою очередь, — с «серой» или «черной» компанией.

Следовательно, проходят те времена, когда можно было не платить налоги. Государство заставляет российский бизнес работать легально. И преуспевающим бизнесом будет тот, который начнет осваивать непростые методы легальной работы с одновременной оптимизацией налогов.

Так что же делать бизнесу? Ответ один: выходить из тени и грамотно организовать учёт на предприятии.

Оптимизация — это не значит не платить налоги, это значит знать законодательство и умело им пользоваться.

| Видео (кликните для воспроизведения). |

Также стоит учесть, что ИП при работе на УСН освобождены от уплаты налога на имущество физических лиц. Данная льгота действует в отношении строений, сооружений, помещений или их части, которые:

- находятся в собственности индивидуального предпринимателя;

- используются им для предпринимательской деятельности.

Основания — абз. 1 п. 3 ст. 346.11, ст. 400, 401 НК РФ.

С 1 января 2015 г. организации и индивидуальные предприниматели, применяющие УСНО, обязаны уплачивать налог на имущество, если они владеют объектами недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

Налогообложение имущества торгово-офисного назначения на основе кадастровой стоимости введено в 28 субъектах РФ, в которых приняты особенности определения налоговой базы, а также утверждены соответствующие перечни объектов недвижимого имущества (письмо ФНС России от 29.05.2015 № ГД-2-3 /647@).

Таким образом, «упрощенцам», которые владеют недвижимым имуществом в указанных регионах, необходимо изучить региональное законодательство на предмет необходимости уплаты налога на имущество.

И напоследок хотелось бы напомнить о том, что последнее время налоговая инспекция все чаще проверяет компании на реальность операций и их деловой характер. В обиход вошло такое понятие, как «деловая цель». При этом получение налоговой выгоды (уменьшение налоговых обязательств) не может рассматриваться в качестве самостоятельной деловой цели. А отсутствие деловой цели может привести к признанию необоснованной налоговой выгоды и, как следствие, к отказу в уменьшении налоговых обязательств в результате сделки.

За последние два года выявлено множество схем обналички, доначислены миллиарды рублей налогов к уплате, не говоря уже о пенях и штрафах. Игра с «обналом» может привести как к административной ответственности так и к уголовной ответственности по статье 199 УК РФ, а сотрудничество с непорядочными контрагентами принесет лишь кратковременный положительный результат.

Не существует больше 100%-ых способов защитить себя и свой бизнес, если ваша компания связана с «обнальными» конторами и «фирмами-одноневками» . Конечно, можно выиграть арбитражный суд, но это не избавит вас от личной материальной ответственности в связи с выходом закона 401-ФЗ . Также весьма вероятно привлечение к уголовной ответственности.

Вывод напрашивается только один: пришла пора российскому бизнесу полностью поменять свой образ мыслей и выйти из сумрака.

| Видео (кликните для воспроизведения). |

Экономим честно: как оптимизировать налоги малому бизнесу

Ведение бизнеса и уплата налогов неразрывно связаны между собой. Поэтому на практике вопрос выбора режима налогообложения является первостепенным. Плательщик должен четко понимать, какими будут последствия от применения различных схем и способов оптимизации налогов. И каких финансовых потерь можно ожидать после их применения.

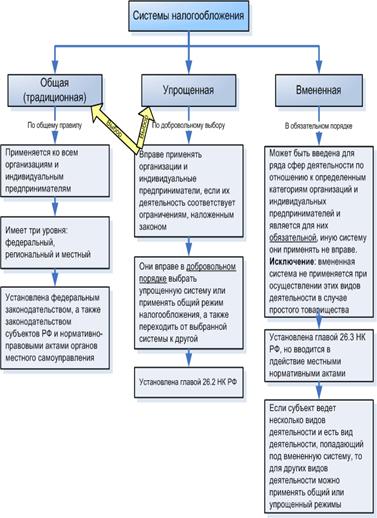

Для субъектов малого бизнеса, помимо общей системы налогообложения, законодательством предусмотрены «льготные» режимы, позволяющие работать в щадящих условиях.

Общая система налогообложения (ОСН)

Эта система обладает самыми невыгодными налоговыми издержками. Поэтому данный режим налогообложения субъекты малого предпринимательства используют довольно редко. В ОСН отсутствуют какие-либо исключения и ограничения, поэтому такой режим применяется автоматически в случае отсутствия заявлений от налогоплательщика о переходе на другой режим.

ОСН предполагает полное ведение бухгалтерского учета и максимальные платежи в бюджет.

Оптимизация налога на добавленную стоимость является одной из самых сложных задач и вызывает много вопросов у налогоплательщиков в связи с тем, что составляет большую долю налоговой нагрузки большинства предприятий.

Для максимального снижения НДС необходимо, чтобы контрагенты, с которыми ваша компания работает, также являлись плательщиками НДС. В таком случае суммы НДС контрагента-поставщика возможно принять к вычету.

Особенно пристальное внимание следует обратить на оформление первичной документации, поскольку налоговые органы крайне внимательны к такого рода сделкам и тщательно проверяют сопроводительные документы.

Также важным моментом является вопрос распределения или учета НДС. Учитывая, что данный вид налога уже заложен в цену товара, а в бюджет необходимо перечислить именно разницу между полученной и оплаченной суммами налога, то если при закупках заплатить больше, а при продажах меньше, таким образом можно скорректировать необходимые перечисления в бюджет.

Упрощенная система налогообложения (УСН) – льготный режим, который может быть применим практически для всех направлений деятельности. Разница в том, что предприятиям, имеющим высокую затратность бизнеса, выгоднее будут условия при налоговой ставке 15% – с объектом налогообложения «доходы минус расходы», а во всех остальных случаях более выгодным будет УСН со ставкой 6% и объектом «доходы».

Важным ограничением является то, что данная система налогообложения не может применяться совместно с ОСН.

Компании, применяющие УСН, уменьшают налог путем уменьшения налогооблагаемой базы на сумму обязательных платежей в Федеральный фонд обязательного медицинского страхования и Пенсионный фонд РФ.

Региональные льготы по УСН

Кроме того, компаниями применяются региональные льготные ставки. Так, для объекта «доходы» ставка налога в конкретном регионе определяется законом этого субъекта РФ в диапазоне от 1% до 6%. В случае если ставка субъектом не установлена, компании вынуждены применять максимальную ставку – 6%. Для объекта «доходы минус расходы» ставка налога по УСН также устанавливается на региональном уровне, но в диапазоне от 5% до 15%. В случае отсутствия установленной региональной ставки применяется также максимальная ставка – 15%.

Существует так называемый льготный период – налоговые каникулы, в период которых ставка налога по УСН для всех объектов равна 0% на протяжении двух лет.

Применение УСН подходит малому бизнесу с малым среднегодовым оборотом. Данный режим эффективен при продаже работ и товаров либо физическим лицам, либо предприятиям малого бизнеса, которые также применяют льготный режим.

Основной риск состоит в том, что при утрате по тем или иным причинам специального режима восстановить учет придется с момента его утраты по ОСН с доначислением НДС. Это негативно скажется на налоговой нагрузке предприятия.

Кроме того, всегда есть риск снижения конкурентности на рынке при работе с предприятиями, применяющими ОСН и являющимися плательщиками НДС.

Единый налог на вмененный доход (ЕНВД) – еще один льготный режим для малого бизнеса, особенностью которого является то, что его можно использовать в ограниченных видах деятельности.

Отчисления в бюджет при использовании данного режима зависят не от фактических результатов деятельности, а определяются путем расчетов, основываясь на установленных показателях деятельности предприятия.

Существенным плюсом данного режима для организации является отсутствие необходимости уплаты НДС, налога на прибыль, налога на имущество, а также уменьшение суммы ЕНВД на сумму произведенных страховых взносов. Вместо вышеперечисленных налогов уплачивается единый налог.

Кроме того, у малого бизнеса есть возможность использовать корректирующие коэффициенты, которые дают возможность налогоплательщику учесть различные внешние факторы, влияющие на размер получаемого дохода, и исходя из этого снизить размер налоговой базы.

Еще одним плюсом данного режима является отсутствие каких-либо ограничений по доходам.

Однако имеются и существенные недостатки использования ЕНВД. Прежде всего это базовая доходность, установленная в отношении различных видов деятельности, которая зачастую не имеет экономического обоснования. При расчете базовой доходности законодателями не учтены особенности по видам деятельности налогоплательщиков.

Кроме того, предприятие, использующее режим ЕНВД, является невыгодным для тех компаний, которые уплачивают НДС.

Также к минусам ЕНВД можно отнести тот факт, что величина налога не зависит ни от доходов, ни от убытков.

Патентная система налогообложения (ПСН)

Является удобным и востребованным режимом для малого бизнеса, но предназначена только для индивидуальных предпринимателей и ограничена перечнем видов предпринимательской деятельности, при ведении которой можно использовать патент, и штатной численностью сотрудников до 15 человек.

Чтобы индивидуальный предприниматель мог работать по патенту, ему необходимо лишь выбрать вид деятельности из перечня и купить патент, который приобретается на год. Это очень удобно для предпринимателей, так как снижаются риски, связанные, например, с началом ведения бизнеса. В случае неудачи потери можно сделать минимальными.

Базовая ставка по патенту составляет 6% от базовой доходности.

Какие налоги заменяет ПСН

ПСН предусматривает освобождение предпринимателя от НДС, НДФЛ, налога на имущество физических лиц.

Для работающих на патенте налоговый орган рассчитывает налог исходя из потенциально возможного к получению дохода, который устанавливается региональными властями индивидуально.

Однако, применяя ПСН, предприниматели должны помнить не только об ограничении штатной численности, но и о пределе доходов, установленном в размере 60 млн рублей.

Налогоплательщики, применяющие ПСН, имеют право не вести бухгалтерский учет и не предоставлять бухгалтерскую и налоговую отчетность. Достаточно лишь ведения книги доходов и расходов.

Как и в любом другом режиме, в ПСН имеются минусы. К ним прежде всего относятся ограничение по видам деятельности и количеству наемных работников, ежегодное посещение налогового органа для подтверждения права на патентный режим и его «продление».

Несмотря на очевидные плюсы данного режима налогообложения, у индивидуальных предпринимателей, использующих ПСН, существуют и налоговые риски. В частности, возможность утраты права на применение патента по основаниям несоответствия критериям по доходности и штатной численности с последующей уплатой всех налогов по общему режиму налогообложения, а также двойное налогообложение. Если предприниматель ведет деятельность в нескольких регионах, то патент ему необходимо приобретать в каждом регионе отдельно.

Помимо налогового планирования как одной из первостепенных задач в вопросе оптимизации налоговой нагрузки, налогоплательщики применяют и другие способы ее снижения.

Одним из способов оптимизации налоговой нагрузки по НДС является ее планирование – ежемесячный анализ планируемых закупок основного сырья, материалов, оборудования, работ, услуг и прочего в зависимости от деятельности предприятия, стоимости договоров и сроков их оплаты. Также анализируются данные о реализации и сроках поступления выручки на предприятие.

Сочетание УСН с ЕНВД

Иногда оптимизация налогов организации выражается в сочетании нескольких «удобных» систем налогообложения. Так, к примеру, организация, которая работает по УСН, может создать отдельное подразделение, которое будет использовать ЕНВД. Это позволит в случае увеличения объема продаж сэкономить на налогах, так как уплата единого налога не зависит от дохода.

Как известно, объектом налогообложения по налогу на прибыль признается прибыль, полученная налогоплательщиком. Для российских организаций ее сумма равна доходам, уменьшенным на величину произведенных расходов, перечень которых установлен в главе 25 Налогового кодекса. Расширить этот список, очевидно, не представляется возможным, но законные способы завышения расходов существуют и активно применяются компаниями.

Например, самым распространенным методом завышения расходов компаний является завышение затрат по аренде помещения, а также затрат, сопровождающих текущую деятельность организации. Такие затраты подпадают под перечень, установленный законодательством, и могут быть отнесены к расходам.

Кроме того, возможно списать расходы на подготовку и переподготовку кадров в составе прочих расходов. Стоит обратить внимание на то, что учесть такие расходы можно только в отношении сотрудника, работающего по трудовому договору.

Таким образом, у компаний есть различные способы искусственного увеличения затрат, которые были понесены в действительности, а также в отношении дружественного контрагента или осуществлены лишь на бумаге.

Предприниматель на ПСН

Одним из способов увеличения налоговой экономии для субъектов малого бизнеса является как раз использование «дружественных» предпринимателей, работающих на патенте.

Налоговая оптимизация заключается в том, что, используя предпринимателя на данной системе налогообложения, предприятие получает возможность перевести часть прибыли, уменьшая тем самым ее у себя. А предприниматель уплачивает в бюджет фиксированную сумму налога, не отчитываясь перед налоговым органом.

Работник организации получает в качестве дивидендов от компании, которая находится на ОСН либо УСН, часть заработной платы. Целью данного способа является уменьшение НДФЛ и взносов в социальные фонды.

Работники учреждают компанию либо вводят в состав участников уже существующей компании. После чего компания получает прибыль и распределяет ее между участниками в виде дивидендов. Таким образом, вместо налога в размере 13% уплачивается налог размером 9%.

Очевидным минусом данной схемы является то, что дивиденды выплачиваются лишь по итогам года либо квартала. А также то, что есть ситуации, при которых дивиденды выплачивать нельзя.

Кроме того, у налогового органа может вызвать подозрение, если у работника низкий уровень заработной платы и большие выплаты в виде дивидендов.

Также можно ожидать усиленного контроля со стороны инспекции на предмет получения необоснованной налоговой выгоды в результате экономии на взносах в ПФР и фонды социального страхования.

Стоит упомянуть еще об одном способе, который пользуется популярностью у субъектов малого предпринимательства. Оптимизация налогов через создание фирм-однодневок – знакомая схема для налоговых работников. Данный способ хотя и достаточно распространен, но не является законным. Налоговая инспекция крайне внимательна к сделкам, вызывающим у нее подозрение в своей реальности. Если доказать обоснованность расходов не получится, то и налоговые вычеты получить не удастся, а налог на добавленную стоимость будет доначислен.

Таким образом, когда используется схема минимизации налогообложения, нужно оценивать риски и осознавать возможные последствия.

Предпринимателям необходимо руководствоваться определенными принципами, которые помогут оптимизировать налоги, не вызывая подозрения у контролирующих органов.

1. Заключаемые сделки не должны иметь притворный характер, необходимо наличие формирования деловой цели.

2. Необходимо обоснование используемой ценовой политики.

3. Любая сделка должна укладываться в общую схему бизнес-процесса.

4. Уделяйте особое внимание оформлению первичных документов.

5. Избегайте взаимозависимости участников сделок.

Любое малое предприятие заинтересовано в уменьшении налоговой нагрузки для увеличения прибыли, которую, зачастую, не так просто получить. Оптимизация налогообложения малого бизнеса – это возможность без нарушения действующего законодательства сократить налоговое бремя и одновременно избежать претензий контролирующих органов. Для этого малое предприятие может выбрать специальные режимы налогообложения, дающие возможность уменьшить сумму налога и сократить объем подаваемой отчетности.

Существующие режимы позволяют выбрать льготное налогообложение малого бизнеса.

При небольшом годовом обороте можно отказаться от ОСНО – основной системы с уплатой подоходного налога, а также еще целого ряда обязательных платежей – и перейти на УСНО – упрощенную систему налогообложения. В этом случае предприниматель платит только 6% налогов с полученной прибыли. А сами расчеты с налоговиками становятся намного проще.

Действующие особенности налогового режима в отношении малого предпринимательства позволяют выбрать следующие формы:

- патентную систему, при которой предпринимателю достаточно просто купить патент на определенный срок (смотря, какой у него вид деятельности);

- ЕНВД – налог на вмененный доход (если прибыль превышает запланированную, платить с неё налог не придется);

- УСНО – упрощенная система (в этом случае бухгалтерский учет и налогообложение малых предприятий значительно сокращено; кроме того, фирма/предприниматель не платит НДФЛ и экономит еще на некоторых отчислениях, однако платить налог на имущество придется во всех случаях).

Иногда у предпринимателей возникает вопрос, как налоговая проверяет баланс для малых предприятий. На самом деле, налоговые органы практически не проверяют ведение бухучета и его соответствие единым требованиям. Однако, если возникает подозрение, что организация уклоняется от налогов, может быть организована выездная проверка по ним.

Если в ходе проверки выясняется, что предприятие грубо нарушает правила ведения бухгалтерского баланса и из-за этого не оплачивает налоги, руководитель будет привлечен к ответственности, а деятельность фирмы может быть приостановлена.

Грубыми нарушениями считаются:

- искажения денежных показателей;

- отсутствие первичных документов и т. д.

Если будет выявлена неуплата налогов в крупном размере, ответственность может быть не только административной, но и уголовной.

Понятие и значение малого бизнеса в рыночной экономике. Характеристика общей системы налогообложения предприятий малого бизнеса в России. Рассмотрение специальных режимов налогообложения как направления оптимизации налогообложения малого бизнеса.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

1. Понятие и значение малого бизнеса

2. Характеристика общей системы налогообложения предприятий малого бизнеса

3. Специальные режимы налогообложения как направления оптимизации налогообложения малого бизнеса

1. Понятие и значение малого бизнеса

налогообложение малый бизнес режим

Федеральным законом от 06 июля 2007 года №209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (с изм. и доп. от 18 октября 2007 г., 22, 23 июля 2008 г., 2 августа, 27 декабря 2009 г., 5 июля 2010 г., 1 июля, 6 декабря 2011 г., 2, 23 июля 2013 г.) представляется определение понятия малых предприятий.

Малыми предприятиями в экономике РФ считаются следующие коммерческие организации, которые являются юридическими лицами:

1) В уставном капитале которых доля государственной собственности Российской Федерации и субъектов Российской Федерации, муниципальной собственности, общественных и религиозных организаций, благотворительных и иных фондов не превышает 25% (при этом сложение долей по выше перечисленным формам собственности не делается). Доля, принадлежащая одному или нескольким юридическим лицам, которые не являются субъектами малого предпринимательства, также не должна превышать 25% (если учредителями является несколько юридических лиц, их доли складываются).

2) Средняя численность работников (включая совместителей и работающих по договорам подряда) не должна быть выше ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия – до пятнадцати человек Российская Федерация. Законы. Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации»: [федер. закон: принят Гос. Думой 06.07.2007 г.: по состоянию на 03.07.2016 г.] // справочно-правовая система «Консультант-плюс». .

У начинающих предпринимателей должна быть четкая уверенность в том, что они постоянно должны заниматься самообразованием. Это связано с тем, что бизнес в современных условиях развивается достаточно быстро и непредсказуемо.

Малый бизнес представляет собой то, что будет иметь смысл всегда, потому что людям необходимы услуги, штучные товары, питание, развлечения и много другого. Развитие малого бизнеса в России является важной проблемой, которая является актуальной в любой стране, в РФ же у его становления есть собственные особенности и сложности, однако и преимущества для владельцев малых предприятий также.

Нужно рассмотреть, в чем же состоят преимущества российского малого бизнеса? К примеру, в том, что он является достаточно гибким. Можно воспользоваться такими формами ведения малого бизнеса: домашний и семейный бизнес, франчайзинг Швандар, В.А. Малый бизнес. Организация, экономика, управление: учебное пособие В.А. Швандар, В.Я. Горфинкель. – М.: ЮНИТИ-ДАНА, 2013. – 495с., с.57. . Нужно остановиться на каждой форме малого бизнеса немного подробнее.

Домашний и семейный бизнес являются также частным предпринимательством. Возможно, это является наиболее приемлемым для большинства людей вариантом ведения малого бизнеса. Его преимущества состоят в том, прежде всего, что человек будет сам себе хозяином, бухгалтером и боссом. Индивид может самостоятельным образом принимать решения и сам за них быть в ответе. Доходы людей в их собственных руках. И, наконец, если предпринимателя постигнет неудача, он не подведет наемных работников, потому что в качестве их выступают члены семьи. Данный факт для большинства людей является немаловажным.

Во всем мире есть практика франчайзинга, или приобретения торговой марки, брэнда. Под этим подразумевается, что можно приобрести у правообладателя право на выпуск продукции под его маркой, на которую уже имеется спрос, она широко разрекламирована и, скорее всего, в ближайшем будущем будет приносить доход. Однако, для России такого рода практический подход пока достаточно нов, но при этом получить сведения о данном способе при наличии большого желания несложно. Преимущества являются очевидными – товар уже является адаптированным к требованиям рынка, технология – отработанной, рынки сбыта – ясны Медведев, А.П. Малый бизнес: с чего начать, как преуспеть / А.П. Медведев. – СПб.: Питер, 2014. – 318с., с.46. . Предпринимателю остается только взять заемный капитал, который в данном случае получить немного проще, и при этом не испортить собственное начатое дело.

В том случае, если у гражданина присутствует желание официальным образом стать предпринимателем, то ему нужно будет зарегистрироваться в качестве такового в налоговой инспекции, приобрести необходимые лицензии, вести положенную отчетность (и все это непосредственно самому предпринимателю, иногда при этом пользуясь разовыми консультациями бухгалтера или аудитора). Часть личных расходов обязательным образом разрешат списать на нужды предпринимательской деятельности. В качестве них могут выступать расходы на содержание автомобиля, почтовые расходы и телефонные счета, в отдельно взятых случаях – это могут быть часть коммунальных платежей и плата за аренду офиса Дикинс, Д. Предпринимательство и малые фирмы / Д. Дикинс, М. Фрил. – М.: Гуманитарный центр, 2014. – 448с., с.68. .

Российский малый бизнес играет большую роль в формировании стабильности структуры рынка, а также в развитии сектора экономики.

Помимо этого, малым бизнесом выполняется большое количество важнейших социально-экономических задач, к примеру, таких: создание рабочих мест, рост уровня конкуренции, что, в итоге, может привести к снижению безработицы, падению уровня цен. Необходимо также заметить, что малый бизнес принимает участие в развитии кредитования малого предпринимательства, способствует уменьшению ставок процентов по кредитам для ведения бизнеса и совершенствованию качества обслуживания в банковском учреждении, уровня сервиса.

Далее будут рассмотрены основные элементы государственной поддержки малого бизнеса.

В условиях современной экономики России были сформированы важнейшие общепринятые в государствах с развитыми рыночными отношениями элементы системы поддержки государством сферы малого предпринимательства. Принимая во внимание современные условия хозяйствования и проблемы развития малого бизнеса, а вместе с тем и недостаточный уровень эффективности мер государства по его поддержке, дальнейшее развитие и улучшение всей системы поддержки государством малого предпринимательства выступает в современных условиях экономики в качестве ключевого фактора успешности развития российского малого бизнеса Кочановский, М. В. Развитие институциональной среды малого бизнеса / М.В. Кочановский. – НН: ВВАГС, 2016. – 68с., с.51. .

Достаточно важным шагом к образованию последовательной политики государства в сфере поддержки и развития малого предпринимательства выступила разработка и принятие Государственным советом РФ Концепции политики поддержки государством и развития малого предпринимательства в РФ и ФЗ от 24 июля 2007 г. №09-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

По сути, в данного рода документах декларируются отношения органов власти к развитию малого предпринимательства, они должны выступать в качестве базы образования ведущих направлений по улучшению политики государства в отношении данного важного сектора экономики страны Лапуста, М.Г. Предпринимательство: Учебник / М.Г. Лапуста. – М.: Инфра-М, 2015. – 384с., с.16. .

В качестве важнейших направлений поддержки государством системы малого предпринимательства в РФ могут быть названы такие Ендовицкий, Д.А. Малое предприятие 5 в 1 / Д.А. Ендовицкий, Р.Р. Рахматулина. – М.: Рид Групп, 2014. – 320с., с.47. :

1. Образование упрощенной системы ведения учета и отчетности и распределение льгот в налоговой сфере.

2. Образование отлаженной жизнеспособной системы поддержки и развития сферы малого предпринимательства.

3. Открытие доступа к применению субъектами малого предпринимательства государственных бюджетных, материально-технических и информационных ресурсов, а вместе с тем к новейшим научно-техническим и информационным разработкам и технологически новшествам.

4. Образование упрощенного порядка регистрации субъекта малого предпринимательства, содействие в решении вопросов, которые связаны с приобретением патентов и лицензий на осуществление их деятельности, сертификация выпускаемой ими продукции.

5. Поощрение деятельности субъектов малого предпринимательства на международных рынках. Содействие в развитии торговых, научно-технических, производственных, информационных связей с иными государствами.

6. Налаживание образовательной системы, предоставление возможностей подготовки, переподготовки и повышения квалификационного уровня кадров субъектов малого предпринимательства.

7. Осуществление оценки состояния малого предпринимательства и уровня эффективности проводимых мероприятий по его поддержке государством.

8. Организация разработок и реализации федеральных программ поддержки государством малого предпринимательства.

9. Подготовка предложений по вопросам введения для субъектов сферы малого предпринимательства налоговых льгот или льгот в иных сферах.

10. Распределение выделяемых российским бюджетом средств и различного рода внебюджетных фондов с целью оказания поддержки малым предприятиям.

Все представленные материалы позволяют отметить, что деятельность государства по поддержке малого бизнеса ведется и предоставляет возможность исполнять данным сектором собственные важнейшие функции: прирост уровня занятости населения, повышение налоговых сборов в бюджет и т.п.

В условиях современных рыночных отношений сектор малого бизнеса оказывает значимое воздействие на развитие хозяйства страны, решение проблем социального характера и, в частности, проблемы занятности населения страны. По численности работников, по объему выпускаемых и продаваемых товаров, субъекты малого и среднего бизнеса практически во всех развитых государствах играют значимую роль. В любого рода мировой экономике малый бизнес выступает в качестве ключевого условия ее роста. Но при этом, как можно увидеть из данных таблицы 1, его роль в отечественной экономике еще весьма незначительна.

Для субъектов малого бизнеса, помимо общей системы налогообложения, законодательством предусмотрены «льготные» режимы, позволяющие работать в щадящих условиях.

Общая система налогообложения (ОСН)

Эта система обладает самыми невыгодными налоговыми издержками. Поэтому данный режим налогообложения субъекты малого предпринимательства используют довольно редко. В ОСН отсутствуют какие-либо исключения и ограничения, поэтому такой режим применяется автоматически в случае отсутствия заявлений от налогоплательщика о переходе на другой режим.

ОСН предполагает полное ведение бухгалтерского учета и максимальные платежи в бюджет.

Вычет НДС

Оптимизация налога на добавленную стоимость является одной из самых сложных задач и вызывает много вопросов у налогоплательщиков в связи с тем, что составляет большую долю налоговой нагрузки большинства предприятий.

Для максимального снижения НДС необходимо, чтобы контрагенты, с которыми ваша компания работает, также являлись плательщиками НДС. В таком случае суммы НДС контрагента-поставщика возможно принять к вычету.

Особенно пристальное внимание следует обратить на оформление первичной документации, поскольку налоговые органы крайне внимательны к такого рода сделкам и тщательно проверяют сопроводительные документы.

Также важным моментом является вопрос распределения или учета НДС. Учитывая, что данный вид налога уже заложен в цену товара, а в бюджет необходимо перечислить именно разницу между полученной и оплаченной суммами налога, то если при закупках заплатить больше, а при продажах меньше, таким образом можно скорректировать необходимые перечисления в бюджет.

Упрощенная система налогообложения (УСН) – льготный режим, который может быть применим практически для всех направлений деятельности. Разница в том, что предприятиям, имеющим высокую затратность бизнеса, выгоднее будут условия при налоговой ставке 15% – с объектом налогообложения «доходы минус расходы», а во всех остальных случаях более выгодным будет УСН со ставкой 6% и объектом «доходы».

Важным ограничением является то, что данная система налогообложения не может применяться совместно с ОСН.

Способы оптимизации

Компании, применяющие УСН, уменьшают налог путем уменьшения налогооблагаемой базы на сумму обязательных платежей в Федеральный фонд обязательного медицинского страхования и Пенсионный фонд РФ.

Региональные льготы по УСН

Кроме того, компаниями применяются региональные льготные ставки. Так, для объекта «доходы» ставка налога в конкретном регионе определяется законом этого субъекта РФ в диапазоне от 1% до 6%. В случае если ставка субъектом не установлена, компании вынуждены применять максимальную ставку – 6%. Для объекта «доходы минус расходы» ставка налога по УСН также устанавливается на региональном уровне, но в диапазоне от 5% до 15%. В случае отсутствия установленной региональной ставки применяется также максимальная ставка – 15%.

Существует так называемый льготный период – налоговые каникулы, в период которых ставка налога по УСН для всех объектов равна 0% на протяжении двух лет.

Применение УСН подходит малому бизнесу с малым среднегодовым оборотом. Данный режим эффективен при продаже работ и товаров либо физическим лицам, либо предприятиям малого бизнеса, которые также применяют льготный режим.

Основной риск состоит в том, что при утрате по тем или иным причинам специального режима восстановить учет придется с момента его утраты по ОСН с доначислением НДС. Это негативно скажется на налоговой нагрузке предприятия.

Кроме того, всегда есть риск снижения конкурентности на рынке при работе с предприятиями, применяющими ОСН и являющимися плательщиками НДС.

Единый налог на вмененный доход (ЕНВД) – еще один льготный режим для малого бизнеса, особенностью которого является то, что его можно использовать в ограниченных видах деятельности.

Отчисления в бюджет при использовании данного режима зависят не от фактических результатов деятельности, а определяются путем расчетов, основываясь на установленных показателях деятельности предприятия.

Существенным плюсом данного режима для организации является отсутствие необходимости уплаты НДС, налога на прибыль, налога на имущество, а также уменьшение суммы ЕНВД на сумму произведенных страховых взносов. Вместо вышеперечисленных налогов уплачивается единый налог.

Кроме того, у малого бизнеса есть возможность использовать корректирующие коэффициенты, которые дают возможность налогоплательщику учесть различные внешние факторы, влияющие на размер получаемого дохода, и исходя из этого снизить размер налоговой базы.

Еще одним плюсом данного режима является отсутствие каких-либо ограничений по доходам.

Однако имеются и существенные недостатки использования ЕНВД. Прежде всего это базовая доходность, установленная в отношении различных видов деятельности, которая зачастую не имеет экономического обоснования. При расчете базовой доходности законодателями не учтены особенности по видам деятельности налогоплательщиков.

Кроме того, предприятие, использующее режим ЕНВД, является невыгодным для тех компаний, которые уплачивают НДС.

Также к минусам ЕНВД можно отнести тот факт, что величина налога не зависит ни от доходов, ни от убытков.

Патентная система налогообложения (ПСН)

Является удобным и востребованным режимом для малого бизнеса, но предназначена только для индивидуальных предпринимателей и ограничена перечнем видов предпринимательской деятельности, при ведении которой можно использовать патент, и штатной численностью сотрудников до 15 человек.

Чтобы индивидуальный предприниматель мог работать по патенту, ему необходимо лишь выбрать вид деятельности из перечня и купить патент, который приобретается на год. Это очень удобно для предпринимателей, так как снижаются риски, связанные, например, с началом ведения бизнеса. В случае неудачи потери можно сделать минимальными.

Базовая ставка по патенту составляет 6% от базовой доходности.

Какие налоги заменяет ПСН

ПСН предусматривает освобождение предпринимателя от НДС, НДФЛ, налога на имущество физических лиц.

Для работающих на патенте налоговый орган рассчитывает налог исходя из потенциально возможного к получению дохода, который устанавливается региональными властями индивидуально.

Однако, применяя ПСН, предприниматели должны помнить не только об ограничении штатной численности, но и о пределе доходов, установленном в размере 60 млн рублей.

Налогоплательщики, применяющие ПСН, имеют право не вести бухгалтерский учет и не предоставлять бухгалтерскую и налоговую отчетность. Достаточно лишь ведения книги доходов и расходов.

Как и в любом другом режиме, в ПСН имеются минусы. К ним прежде всего относятся ограничение по видам деятельности и количеству наемных работников, ежегодное посещение налогового органа для подтверждения права на патентный режим и его «продление».

Несмотря на очевидные плюсы данного режима налогообложения, у индивидуальных предпринимателей, использующих ПСН, существуют и налоговые риски. В частности, возможность утраты права на применение патента по основаниям несоответствия критериям по доходности и штатной численности с последующей уплатой всех налогов по общему режиму налогообложения, а также двойное налогообложение. Если предприниматель ведет деятельность в нескольких регионах, то патент ему необходимо приобретать в каждом регионе отдельно.

Помимо налогового планирования как одной из первостепенных задач в вопросе оптимизации налоговой нагрузки, налогоплательщики применяют и другие способы ее снижения.

Планирование НДС

Одним из способов оптимизации налоговой нагрузки по НДС является ее планирование – ежемесячный анализ планируемых закупок основного сырья, материалов, оборудования, работ, услуг и прочего в зависимости от деятельности предприятия, стоимости договоров и сроков их оплаты. Также анализируются данные о реализации и сроках поступления выручки на предприятие.

Сочетание УСН с ЕНВД

Иногда оптимизация налогов организации выражается в сочетании нескольких «удобных» систем налогообложения. Так, к примеру, организация, которая работает по УСН, может создать отдельное подразделение, которое будет использовать ЕНВД. Это позволит в случае увеличения объема продаж сэкономить на налогах, так как уплата единого налога не зависит от дохода.

Завышение расходов

Как известно, объектом налогообложения по налогу на прибыль признается прибыль, полученная налогоплательщиком. Для российских организаций ее сумма равна доходам, уменьшенным на величину произведенных расходов, перечень которых установлен в главе 25 Налогового кодекса. Расширить этот список, очевидно, не представляется возможным, но законные способы завышения расходов существуют и активно применяются компаниями.

Например, самым распространенным методом завышения расходов компаний является завышение затрат по аренде помещения, а также затрат, сопровождающих текущую деятельность организации. Такие затраты подпадают под перечень, установленный законодательством, и могут быть отнесены к расходам.

Кроме того, возможно списать расходы на подготовку и переподготовку кадров в составе прочих расходов. Стоит обратить внимание на то, что учесть такие расходы можно только в отношении сотрудника, работающего по трудовому договору.

Таким образом, у компаний есть различные способы искусственного увеличения затрат, которые были понесены в действительности, а также в отношении дружественного контрагента или осуществлены лишь на бумаге.

Предприниматель на ПСН

Одним из способов увеличения налоговой экономии для субъектов малого бизнеса является как раз использование «дружественных» предпринимателей, работающих на патенте.

Налоговая оптимизация заключается в том, что, используя предпринимателя на данной системе налогообложения, предприятие получает возможность перевести часть прибыли, уменьшая тем самым ее у себя. А предприниматель уплачивает в бюджет фиксированную сумму налога, не отчитываясь перед налоговым органом.

Выплата дивидендов

Работник организации получает в качестве дивидендов от компании, которая находится на ОСН либо УСН, часть заработной платы. Целью данного способа является уменьшение НДФЛ и взносов в социальные фонды.

Работники учреждают компанию либо вводят в состав участников уже существующей компании. После чего компания получает прибыль и распределяет ее между участниками в виде дивидендов. Таким образом, вместо налога в размере 13% уплачивается налог размером 9%.

Очевидным минусом данной схемы является то, что дивиденды выплачиваются лишь по итогам года либо квартала. А также то, что есть ситуации, при которых дивиденды выплачивать нельзя.

Кроме того, у налогового органа может вызвать подозрение, если у работника низкий уровень заработной платы и большие выплаты в виде дивидендов.

Также можно ожидать усиленного контроля со стороны инспекции на предмет получения необоснованной налоговой выгоды в результате экономии на взносах в ПФР и фонды социального страхования.

Стоит упомянуть еще об одном способе, который пользуется популярностью у субъектов малого предпринимательства. Оптимизация налогов через создание фирм-однодневок – знакомая схема для налоговых работников. Данный способ хотя и достаточно распространен, но не является законным. Налоговая инспекция крайне внимательна к сделкам, вызывающим у нее подозрение в своей реальности. Если доказать обоснованность расходов не получится, то и налоговые вычеты получить не удастся, а налог на добавленную стоимость будет доначислен.

Таким образом, когда используется схема минимизации налогообложения, нужно оценивать риски и осознавать возможные последствия.

Предпринимателям необходимо руководствоваться определенными принципами, которые помогут оптимизировать налоги, не вызывая подозрения у контролирующих органов.

1. Заключаемые сделки не должны иметь притворный характер, необходимо наличие формирования деловой цели.

2. Необходимо обоснование используемой ценовой политики.

3. Любая сделка должна укладываться в общую схему бизнес-процесса.

4. Уделяйте особое внимание оформлению первичных документов.

5. Избегайте взаимозависимости участников сделок.

Ещё статья по теме:

EasyFinance.ru поможет вам экономить за счет ежедневного контроля за расходами. Удобная система категорий расходов и доходов, наглядные тахометры текущего финансового состояния с советами по улучшению положения, мобильные приложения для “>iOS и Android – всё это делает сервис EasyFinance.ru неоценимым помощником на пути экономии. Бонусная ссылка для регистрации.

Общайтесь с нами в соцсетях:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.