Сегодня рассмотрим тему: "онлайн кассы с 2019 - 2020 года закон принят" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

20 февраля 2019 года. Минфин предложил отложить обязательный ввод касс для ИП без сотрудников

Такая мера, отметил глава ведомства и первый вице-премьер Антон Силуанов, позволит произвести комфортный переход на новую систему контроля за доходами индивидуальных предпринимателей посредством контрольно-кассовой техники.

Индивидуальным предпринимателям без наемных сотрудников нужно дать отсрочку по применению контрольно-кассовой техники на один год, считает первый вице-премьер и министр финансов Антон Силуанов. Об этом он заявил на расширенной коллегии налоговых органов.

Так что, для всех ИП появилась надежда на перенос сроков. Но тут встает вопрос ” А как же маркировка?”

Т.к. на этом же выступлении Антон Силуанов сообщил о том что, эксперимент с “Само занятыми ” проходит успешно ( уже подключились около 30 тыс. человек), то в 2020 году нужно вводить данный режим налогообложения по всей территории России.

Я думаю что, Онлайн кассы нужны будут с 1 июля 2019 года только предпринимателям которые торгуют, а для услуг введут режим самозанятых с 1 июля 2020. Иначе в маркировке товара не будит ни какого смысла.

Ну это мое личное мнение, а как решит ФНС узнаем чуть позже. А вопрос ” отменят ил онлайн кассы в 2019 году для ИП?” остается открытым.

Минфин предложил отложить обязательный ввод касс для ИП до 2020: будет ли третья волна в 2019?

По данным официальной статистики двухгодовалой давности 21,9 % экономики России — это бизнес, относящийся к малому и среднему предпринимательству. По мировым меркам это объективно мало, страны с развитой экономикой могут похвастаться показателями в 50–60 %. Политика государства не может быть нацелена на подавление коммерческой инициативы граждан, ведь это и дополнительные дотации в бюджет, и замещение государственной функции в аспекте трудоустройства населения, и развитие здоровой конкурентной среды, и инвестиционная привлекательность страны в целом.

В этом контексте особенно пристальное внимание уделяется переходу ИП на работу с онлайн-кассами — кассовая реформа рассматривается как сдерживающий фактор в развитии такого бизнеса. Рассмотрим, действительно ли предложение Минфина отложить обязательный ввод касс для ИП до 2020 года вступит в силу и будет ли третья волна в 2019?

Почему Минфин предложил отложить обязательный ввод онлайн-касс для ИП без сотрудников на год и насколько это реально

| Видео (кликните для воспроизведения). |

Позиция Министерства финансов по вопросу продления отсрочки внедрения онлайн-касс для индивидуальных предпринимателей без наемных сотрудников анонсирована 20.02.2019. В период до 01.07.2019 Федеральной налоговой службе предстоит перевести на новый режим работы около 3 000 000 ИП практически одномоментно. Такая нагрузка для ФНС названа экстремальной, поскольку с момента вступления в законную силу поправок к 54-ФЗ (а это 2016 год) новую технику освоили суммарно 2,3 млн налогоплательщиков, то есть меньше, чем планируется за первое полугодие 2019.

Опасения вызывает тот факт, что такой стихийный рост пользователей может привести к сбоям на финальном этапе перехода — если обработка поступающей информации не сможет обеспечиваться имеющимися мощностями, обмен данными просто остановится. Последствия такой катастрофы можно только предполагать.

На волне беспокойств Министерство финансов вынесло на рассмотрение предложение о пролонгации отсрочки перехода на новую контрольно-кассовую технику ИП, не привлекающих наемного труда. Такую инициативу озвучил министр финансов Антон Силуанов 20.02.2019 на итоговом заседании коллегии по результатам работы ФНС-2018.

В качестве дополнительного аргумента в пользу продления преференций было сказано и о возможности смены статуса ИП на статус лица, к которому может применяться налог на профессиональный доход. Именно в связи с таким моментом «самоопределения» и связан дополнительный довод в пользу приостановки дальнейшей плановой реализации 54-ФЗ.

Минфин предложил продлить отсрочку введения обязательной кассовой техники: комментарии премьер-министра Силуанова

По словам Антона Силуанова, Минфин предложил отложить обязательный ввод онлайн-касс для ИП без сотрудников на 2020 год в том числе, в связи с введением нового спецрежима для самозанятых граждан. Именно через год эксперимент по налогообложению новой категории предпринимателей начнет применяться по всей территории страны. И только тогда можно будет оценить реальное количество ИП и самозанятых лиц, которым контрольно-кассовая техника не нужна вообще. К слову сказать, на данный момент пилотный проект проводится в столичном регионе, Калуге и области и в Республике Татарстан.

Продление отсрочки ввода касс для ИП до 2020 года рассматривается как параллельный бонус для тех предпринимателей, кто готов сменить статус на самозанятого, но пока не решается.

Продления отсрочки ввода касс для ИП до 2020 не будет — анализ причин смены статуса предпринимателей

| Видео (кликните для воспроизведения). |

К самозанятым первоначально относят тех граждан, которые по каким-то причинам не хотят учреждать ИП. В этом вопросе государство проявляет гибкость и предлагает такие условия легализации деятельности, которые приемлемы им. Но вместе с этим вводится и ряд ограничений. В первую очередь, право не предоставлять налоговой отчетности меняется на запрет использования наемного труда. Если исходить только из этого тезиса, то отсрочка перехода на ККТ объяснима — часть ИП могли бы прекратить свою деятельность и стать плательщиками налога на профессиональный доход.

Однако существуют менее очевидные, но более серьезные основания утверждать, что этой отсрочке не быть.

Во-первых, самозанятому предпринимателю придется выбрать один из трех видов разрешенной деятельности: репетиторские услуги, помощь по хозяйству и работа няни (сиделки) при детях, стариках и др. Да, указанный список может быть расширен местными властями, но он все равно не охватит всех тех отраслей бизнеса, которые допустимы при открытии ИП.

Во-вторых, лимит выручки за год у самозанятого не может превышать 2,4 млн. То есть, даже если в выбранном регионе сделано исключение для того вида деятельности, в котором работает ИП, следующий запрет — это рентабельность.

Третье и, пожалуй, самое очевидное — сменив статус с ИП на самозанятого, предприниматель неизбежно теряет клиентов. Дело в том, что даже более-менее крупные компании предпочтут сотрудничать с ИП, а не с физлицом. И помимо безопасности и договорных обязательств, тут основное место занимает выгода — перечисление вознаграждения физлицу иначе индексируется и плата за проведение транзакции сведет на нет все выгоды от отсутствия необходимости налогооблагаться как ИП.

Также стоит понимать, что глава Минфина Силуанов только выступил с инициативой о рассмотрении предложений.

Речи о том, что отсрочка будет продлена, не велось и весь этот ажиотаж раздут СМИ.

Объективно, введение налога на профессиональную деятельность не может и не должно мешать завершению кассовой реформы. По сути, это звенья одной цепи и цель у этих двух инициатив одна — выведение бизнеса из тени.

По словам главы Минфина, с 01.01.2019 в пилотных регионах успешно зарегистрировались как самозанятые 30 000 человек. При этом, если взять статистику 2018 года, то за четыре квартала было закрыто только немногим более 9 000 ИП, а тенденции 2019 более позитивны и количество ликвидированных ИП станет меньше. Поэтому можно утверждать, что регистрация физлиц является первичной, а не связана с массовым закрытием индивидуального предпринимательства. Вывод очевиден — введение налога на профессиональный доход не может приостановить смены кассовой дисциплины и ждать отсрочки по этой причине, по меньшей мере, наивно.

Еще один важный момент. Как говорилось в начале статьи, ФНС опасается не выдержать шквала новых налогоплательщиков. Это также не вполне убедительно — обработкой фискальной информации, ее проверкой и хранением занимаются ОФД. Серверы операторов фискальных данных рассчитаны на хранение миллиардов чеков в течение 5 установленных лет и такие дата-центры предоставляют ФНС беспрепятственный доступ к фискальной информации (то есть не сама налоговая хранит данные). По состоянию на 26.12.2018 в РФ функционирует 20 операторов фискальных данных, каждый из которых располагает такими дата-хранилищами информации — 3 миллиона новых пользователей останутся просто незамеченными в этой информационной бездне. Причина возможной неготовности ФНС тоже оказывается несостоятельной, и это еще один повод своевременно перейти на онлайн-кассу, чтобы не останавливать торговлю и не делать всего в последний момент.

И наконец — предыдущая отсрочка была связана, в том числе, с дефицитом ФН, о чем в мае 2017 не говорил только ленивый. Но примечательно не это, а то, что указанная недоработка была устранена в июле того же 2017 и на сегодня никаких проблем с приобретением фискальных накопителей нет.

Но, как мы говорили в начале нашей статьи, до 01.07.2019 Федеральной налоговой службе предстоит перевести на новый режим работы около 3 000 000 ИП практически одномоментно. Это внушительная цифра. И мы не знаем сколько онлайн-касс сейчас находится в свободной продаже.

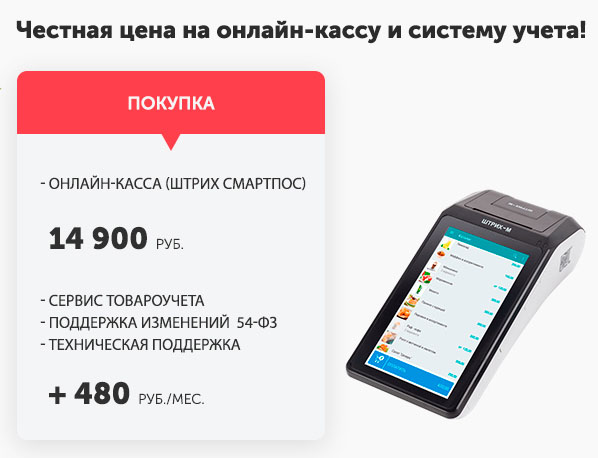

Единственное, о чем стоит помнить — это цена, и чем ближе момент перехода ИП на онлайн-кассы, тем дороже стоит оборудование.

Хорошие новости пришли из Минфина. Ведомство решило отменить онлайн кассы для предпринимателей до 2020 года, передает РБК.

С 1 июля 2019 года предприниматели без наемных сотрудников должны были перейти на онлайн кассы. По словам главы Минфина, введение онлайн касс для ИП преждевременно, надо перенести срок вступления в силу закона на 2020 год.

«Перенести срок обязательного применения контрольно-кассовой техники такими налогоплательщиками, индивидуальными предпринимателями, на год», — заявил Силуанов.

В таблице представлены сроки перехода на онлайн кассы.

С 1 февраля 2017 года

Прекращается регистрация кассовых аппаратов старого образца

С 1 июля 2017 года

Все налогоплательщики (кроме тех, кто работает на ЕНВД, ПСН или выдаёт БСО) обязаны передавать данные в онлайн-режиме.

С 1 июля 2018 года

Перейти на новые ККТ обязаны работающие на ЕНВД и ПСН, а также те, кто при оказании услуг населению выдавал БСО

С 1 июля 2019 года

ИП без работников на общепите и услугах (срок будет перенесен на 1 июля 2020 года)

Законодательство меняется чаще, чем вы заходите на наш сайт! Чтобы не пропустить ни одной важной бухгалтерской новости, подпишитесь на ежедневную новостную рассылку. Это бесплатно.

Проверь знания в новой школе Главбуха малого предприятия. Получи официальный документ

Воспользуйтесь самым выгодным предложением на подписку и станьте читателем уже сейчас

© 1997–2018 ООО «Актион бухгалтерия»

Журнал «Упрощёнка» –

об упрощённой системе налогообложения

8 800 550-15-57

Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Упрощёнка».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Настоящий сайт не является средством массовой информации. В качестве печатного СМИ журнал «Упрощёнка» зарегистрирован Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации ПИ № ФС77-62261 от 03.07.2015

Тема онлайн-касс актуальна уже на протяжении двух лет. За это время в ФНС было зарегистрировано свыше двух миллионов касс. Две волны перехода на онлайн-кассы уже успешно завершены, осталась последняя, третья. Рассказываем, что ждет пользователей онлайн-касс в 2019 г. – как уже перешедших на новые модели, так и только планирующих переход.

В 2016 г. был принят закон об онлайн-кассах, который внес изменения в положения 54-ФЗ «О применении ККТ». С 1 февраля 2017 г. стала невозможной регистрация касс, не поддерживающих передачу данных в ОФД. Если старые кассы не требовалось перерегистрировать, то можно было продолжать работать на них до 1 июля 2017 г. После этой даты организации и ИП, работающие на общей или упрощенной системе налогообложения, и те, кто платят ЕСХН, должны были перейти на новый формат ККТ.

С 1 июля 2018 г. обязательным применение ККТ нового формата стало для ИП на ЕНВД и патенте: тех, кто ведет торговую деятельность и предоставляет услуги общественного питания c наймом персонала.

До 1 июля 2019 г. должны перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников. Если же было принято решение нанять работника до 1 июля 2019 г., нужно установить кассу в течение месяца с того момента, как был подписан договор.

С 1 февраля 2021 г. всем предпринимателям на спецрежимах необходимо указывать на чеках полное наименование товаров с указанием их количества. В настоящее время для данного сегмента предпринимателей это не обязательно, поэтому многие указывают одно наименование (например, «Товар») и указывают общую сумму.

Летом 2019 г. будут введены новые реквизиты в чеках, которые оформляются между организациями и ИП при наличном или безналичном расчете (пп. «д» п. 15 ст. 1 Закона № 192-ФЗ). Эти реквизиты предназначены для детального определения покупателя. Необходимо будет указывать наименование организации или ФИО предпринимателя, ИНН клиента. Если для расчетов выставляется счет-фактура, в кассовый чек должны входить реквизиты, относящиеся к предмету расчета (сумма акциза, код страны, рег. номер таможенной декларации).

Для расчетов с использованием автомата нужно указывать в чеке данные о месте установки автомата.

При выплате выигрыша в лотерею, а также при получении страховой премии (выплаты) необходимо в чеке указывать наименование клиента или страхователя, его ИНН. При отсутствии ИНН – указать серию и номер паспорта.

С 1 января 2019 г. в чеке нужно будет указывать информацию о коде товара. Для маркируемых товаров – это уникальная последовательность символов, представленная в средстве идентификации, содержащемся в КИЗе. Для остальных товаров – это код товарной позиции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

При расчете на кассе могут возникать различные ошибки, которые нужно своевременно выявлять и исправлять. Для этого предусмотрено применение чека коррекции или возврат прихода. Для предупреждения проблем со стороны налоговой лучше изначально побеспокоиться об ошибке для ее устранения.

Пояснения от налоговой по поводу использования чека коррекции неоднозначные. Его необходимо использовать при нарушении закона во время применения ККТ. Что именно является нарушением закона, контролирующие органы не поясняют. В частности, нарушением будет считаться проведение расчетов без использования ККТ, например, из-за отключения света, поломки ККТ и др. Рассмотрим частые ошибки и пути их решения.

- Сумма в чеке меньше, чем было получено, и это было выявлено после ухода покупателя. В этом случае фактическое наличие денег больше, чем отражено в фискальных данных (ФД). Для проверяющих органов – это неучтенная выручка, которая свидетельствует о неиспользовании кассы. Это влечет за собой штрафы по причине неприменение ККТ.

Для устранения этой ошибки необходимо оформить служебную записку кассира, указать в ней дату, время и причину ошибки, из-за которой образовалась неучтенная выручка. Присвоить дату и номер составления документа, чтобы затем указать эту информацию в основании коррекционного чека.

Для идентификации расчета, где была совершена ошибка, в чеке должно содержаться достаточно сведений. В частности, указать фискальный признак (ФП) неверного документа.

Для корректировки расчетов, произведенных без ККТ, в чеке должны содержаться реквизиты, соответствующие расчету (дата, наименование товара, услуги, работы, адрес расчета). Признаком расчета нужно указать «Приход», тип коррекции «Самостоятельная операция».

После того, как пробит и отправлен чек коррекции, нужно отправить уведомление в налоговую по месту учета и сообщить об обнаружении и действиях по устранению неучтенной выручки.

- Сумма в чеке больше полученной, и это было выявлено после ухода покупателя.

В данном случае выручка меньше отраженной в ФД, это приводит к расхождению факта и учета – образуется недостача.

Формировать чек коррекции при такой ситуации не нужно. Превышение остатка денег не свидетельствует о неприменении кассы, что не является причиной для проверок со стороны налоговой. Для корректировки данных достаточно пробить чек возврата на недостающую сумму. Кассиру, совершившему ошибку, необходимо написать объяснительную записку, где указать причину недостачи.

- Ошибка в чеке обнаруживается в присутствии покупателя.

Исправить ошибку можно сразу. Для этого необходимо у клиента забрать ошибочный чек и пробить чек возврата на всю сумму некорректного чека. После пробить чек прихода на верную сумму и с последующей выдачей его покупателю. Тогда ОФД и контролирующие органы получают верную информацию о выручке.

- Ошибка была обнаружена после закрытия смен.

Согласно закона, чек коррекции необходимо формировать после открытия смены, но не позднее закрытия смены. Это вызывает много споров, так как неучтенная выручка часто выявляется не сразу, позже закрытия смены. Согласно комментариям представителей налоговой, пробивать чеки коррекции за прошлые смены не запрещается. Главное, указать в чеке дату допущенной ошибки, которую следует зафиксировать в реквизите «Описание коррекции».

ККТ при расчетах с подотчетниками и при выплате по договорам ГПХ

Когда организация или ИП делает уплаты физлицу по договору ГПХ, то она выступает в качестве покупателя, а физлицо – продавца. Согласно п.1 ст. 1.2 Федерального закона № 54-ФЗ, применять кассу обязуются только организации и ИП, а физлица и покупатели – нет. Соответственно, в такой ситуации касса не применяется.

Не требуется применять кассу организациями при оплате физлицам арендную плату за недвижимое имущество.

Согласно закону, расчетами, при которых обязательно необходимо применять ККТ, считается выплата денежных средств (ДС) за реализуемые товары, выполняемые работы, оказываемые услуги. Не считается расчетом выдача зарплаты, материальной помощи и других выплат, выдача ДС подотчет, возврат неизрасходованных ДС, которые выдавались под отчет. Следовательно, и применение кассы также не требуется.

Повышение ставки НДС и прекращение использования ФФД 1.0

С 1 января 2019 г. вступает в силу закон, по которому ставка НДС вырастет с 18% до 20%. Соответственно, и в чеках должна быть указана верная ставка НДС. Иначе это будет считаться нарушением требований закона.

В чеке налоговая ставка – это реквизит, в который вносятся значения из памяти самой ККТ. Так как новой ставки раньше не было, то большинство касс не сможет ее вывести.

Чтобы касса печатала верные данные, необходимо обновить прошивку онлайн-кассы. Для этого следует обратиться либо к производителям кассы, либо в авторизованные сервисные центры. Перепрошить кассу необходимо заранее, и это можно будет сделать после утверждения соответствующего приказа ФНС об использовании нового формата реквизитов чеков, который обязует производителей доработать прошивку. На данный момент новых прошивок еще нет.

Следует так же помнить, что до начала 2019 г. нужно поменять ставку и в учетных системах, к которым подключена касса, так как информацию для вывода ставки НДС при печати чека касса берет из справочника товаров в программе.

Также с 2019 г. нельзя будет использовать формат фискальных данных (ФФД) версии 1.0. Сейчас используется три версии ФФД:

- ФФД 1.0, взаимодействует с фискальным накопителем (ФН) версии 1.0;

- ФФД 1.1, взаимодействует с ФН 1.1;

- ФФД 1.05 – переходный формат, имеет более полный состав реквизитов.

После вступления в силу данного приказа касса с ФФД 1.0 будет снята с учета ФНС в одностороннем порядке и в автоматическом режиме. После чего работать на такой кассе нельзя, это приведет к штрафу за применение ККТ, не соответствующей установленным требованиям.

Проверить версию ФФД можно:

1) в личном кабинете ОФД, в любом чеке просмотреть поле «№ версии ФФД»;

2) в бумажном чеке об открытии смены;

3) в настройках и драйверах касс. Например, для касс фирмы Атол можно распечатать чек «Информация о ККТ» с информацией о версии. Для касс VikiPrint нужна специальная программа Fito, где можно просмотреть необходимые данные.

Не следует откладывать вопрос прошивки касс, так как ответственность за правильное использование ККТ лежит на ее владельце.

В 2018 и 2019 гг. ИП на ЕНВД или ПСН могут воспользоваться правом для уменьшения налога на расходы по покупке онлайн-касс. Помимо покупки самого кассового аппарата, к расходам можно отнести и покупку фискального накопителя, затраты на оказание услуг и работ, а также расходы на усовершенствование кассы.

Налог можно уменьшить по каждому кассовому аппарату, но не больше, чем на 18 000 руб. Это значит, если вы купили две кассы стоимостью 20 000 руб., то можете уменьшить налог на 36 000 руб. — по 18 000 руб. за каждую кассу.

Важное условие: касса должна быть зарегистрирована не позднее определенного срока, который указан в законе. При переходе с 1 июля 2019 г., для заявления на вычет зарегистрировать кассу нужно с 1 февраля 2017 г. по 1 июля 2019 г. Уменьшить налог можно и в 2018, и в 2019 гг., начиная с квартала, когда была куплена касса.

Если сумма вычета превышает ЕНВД, то в одном квартале можно полностью уменьшить налог, а в следующем можно уменьшить его на оставшуюся сумму.

При ЕНВД сумма вычета должна быть заявлена в декларации по ЕНВД. В Письме ФНС РФ от 25.07.2018 № СД-4-3/[email protected] рекомендуют, начиная с III квартала 2018 г., использовать форму из приложений к данному Письму.

Для предпринимателей, применяющих ПСН, период для заявления вычета на онлайн-кассу в 2019 г. совпадает с этим периодом для ИП на ЕНВД. Любой платеж по патенту можно уменьшить на сумму расходов по покупке ККТ. Если патент полностью оплачен, но не истек срок его действия, то данные расходы будут выступать в качестве переплаты, которую можно зачесть или возвратить согласно НК РФ.

Если за указанный период ИП получил несколько патентов, и расходы на ККТ превысили начисления по одному из них, то остальное можно учесть при перечислении налога по другому патенту.

Так как плательщики ПСН не подают в ФНС налоговые декларации, право на вычет можно заявить, отправив специальное уведомление.

Для подтверждения правомерности вычета вам понадобятся:

- Заявление на вычет.

- Документы, подтверждающие затраты на покупку онлайн-кассы, ФН и оплату договоров об оказании услуг.

- Паспорт ККТ.

- Сертификат о регистрации онлайн-кассы в ФНС.

Все кассы нового образца с передачей данных в ОФД используют фискальный накопитель (ФН). ФН – это чип, в котором хранятся данные о всех продажах и который передает эти данные в ОФД.

Срок использования ФН может быть 13, 15 и 36 месяцев. Но реальный срок работы зависит от особенности работы организации.

Для работы на ОСН можно использовать ФН на 13 или 15 месяцев. В законе сказано, что при данной системе налогообложения можно использовать ФН сроком «не менее 13 месяцев», по сути подойдет любой накопитель, но для модели на 36 месяцев в паспорте не сказано об ОСН, поэтому неизвестно, будет ли он работать вообще, а если будет, то сколько он отработает.

Предприниматели на УСН, ЕНВД, ПСН, ЕСХН, предоставляющие услуги общепита или другие услуги и не производящие торговлю подакцизных товаров, должны использовать модели только на 36 месяцев. Использовании ФН на меньший срок грозит штрафом.

Если у ИП сезонный тип работы, то можно использовать ФН на любой срок, накопитель будет работать весь заявленный срок.

При торговле подакцизными товарами компания на спецрежиме может использовать также накопители для любого срока использования, но все они отработают 410 дней.

Если предприниматель имеет право работать автономно, без передачи данных в ОФД, то также можно использовать любой накопитель. ФН на 36 месяцев отработает 560 дней, остальные – весь заявленный срок.

При работе автономно, но продаже подакцизных товаров, можно использовать любой накопитель, но все они прослужат 410 дней.

Следует учесть, что ФН – это чип с ограниченным количеством памяти и для всех моделей накопителя она одна. И если вы купили накопитель на 36 месяцев, который создан для малого бизнеса, но в день пробиваете больше 200 чеков, срок использования может уменьшиться, так как память закончится раньше отведенного производителем срока. В данном случае следует задуматься о покупке ФН с меньшим сроком использования на 13 или 15 месяцев.

Полина Голубева, системный инженер отдела внедрения компании «ГЭНДАЛЬФ».

Реформа, связанная с онлайн-кассами длится уже пару лет. Каждый год случается очередная волна подключений (всего их было две, и в текущем ожидается – третья), сопровождаемая свежими поправками в нормативных актах и новыми вопросами. Что нового у реформы в текущем году?

Что такое третья волна?

Это очередной этап реформы, который стартует 1 июля 2019 года. Он коснется тех предпринимателей и организаций, которые пока работают по старой схеме без онлайн-ККТ, а именно:

- ИП на ПСН и ЕНВД, не занимающиеся розничной торговлей и общепитом

- ИП на ПСН и ЕНВД без работников, занимающиеся розничной торговлей и общепитом

- организации на ЕНВД, не занимающиеся розничной торговлей и не оказывающие услуг общественного питания

- организации и ИП, оказывающие услуги населению (кроме услуг общественного питания)

- ИП на ОСН и УСН без сотрудников, оказывающие услуги общепита

- ИП без сотрудников, занимающийся вендингом.

В случае, если ИП, указанные в пункте 2, 5 и 6 приняли решение о найме сотрудников до 1 июля 2019 г., они обязаны установить кассу в течение месяца с того момента, как был подписан трудовой договор.

Чеки также потребуется выдавать при следующих ситуациях:

- компания или ИП выдают заём для оплаты товаров, работ или услуг;

- прием оплаты за жилое помещение и коммунальные услуги;

- любые безналичные расчеты с физлицами при оплате товаров.

Из серии Срочно в номер: 20 февраля 2019 года вице премьер и министр финансов Антон Силуанов дал поручение ФНС подготовить предложения по предоставлению отсрочки ИП без наемных сотрудников. Вполне возможно, что в случае принятия поправок третья волна этой категории не коснется. Подробнее.

Еще одно нововведение – летом 2019 г. поменяются чеки, а точнее, реквизиты в них при расчетах с организациями и ИП (пп. «д» п. 15 ст. 1 Закона № 192-ФЗ). Это позволит детальнее определить покупателя. В чеке обязательно придется указать наименование организации или ФИО предпринимателя и их ИНН. В случае с счет-фактурой, в кассовый чек следует включить реквизиты, которые относятся к предмету расчета (сумма акциза, код страны происхождения товара, рег. номер таможенной декларации).

В реквизите “форма расчета” при безналичной оплате следует теперь указывать “безналичными” вместо “электронными”. Делать это надо уже с 1 декабря 2018 года. Однако налоговая выпустила письмо, разрешив пробивать чеки по-старому вплоть до 1 июля 2019 года.

Для вендинговой торговли чек должен содержать сведения о месте установки автомата.

При выплате выигрыша в лотерею, а также при получении страховой премии (выплаты) необходимо в чеке указывать наименование клиента или страхователя, его ИНН. При отсутствии ИНН – указать серию и номер паспорта.

В 2019 гг. ИП на ЕНВД или ПСН могут воспользоваться правом для уменьшения налога на расходы по покупке онлайн-касс. К расходам можно отнести покупку фискального накопителя, затраты на оказание услуг и работ, а также расходы на усовершенствование кассы.

По каждому кассовому аппарату налог можно уменьшить максимум на 18 000 руб.

Важное условие: кассовая техника должна быть зарегистрирована не позднее определенного срока, который указан в законе. Так, предприниматели третьей волны. должны зарегистрировать ККТ не позднее 1 июля 2019 г.

С 1 января перестал действовать формат фискального накопителя 1.0. Работать на нем нельзя. Остался выбор из двух форматов: 1.05 или 1.1. Переход на новый формат возможен без замены фискального накопителя. Подробно процедура указана в приказе ФНС России

Срок использования ФН остается таким же: на выбор 13, 15 и 36 месяцев.

Однако для тех предпринимателей и организаций, который “попадают” в третью волну подключений возможно использование только самого долгосрочного фискального накопителя – 36 месяцев.

МОБИКА – коллектив единомышленников, более 20 лет занимающийся обслуживанием и применением ККТ в России. Мы знаем о кассах все и даже немного больше, и готовы делиться своими знаниями и опытом с вами. Делаем использование кассовой техники недорогим, доступным и максимально удобным для таких видов мультикассового бизнеса, как курьерские службы, такси, страховые компании, интернет-магазины с собственными курьерами и многие другие.

Внедрение онлайн-касс для ИП без сотрудников отложат до 2020 года

С таким предложением выступил первый вице-премьер и министр финансов РФ Антон Силуанов.

Министр поручил ФНС подготовить предложения о продлении отсрочки по применению онлайн-ККТ для ИП без наёмных работников на 1 год. По словам Силуанова, это связано с пересмотром сроков эксперимента налога на самозанятых.

– С учетом проведения эксперимента по применению налога на профессиональный доход (налог на самозанятых – прим. Business.ru) прошу вас представить предложения о том, чтобы до тех пор, пока не будет установлен на всей территории России новый режим, для индивидуальных предпринимателей, не имеющих наемных работников, срок обязательного применения ККТ был перенесен на 1 год, – сказал он в ходе заседания расширенной коллегии налоговых органов.

Как напоминает RNS, закон об обязательном применении онлайн-касс вступил в силу 15 июля 2016 года. Внедрение ККТ проходит поэтапно. До 1 июля 2019 года перейти на новое оборудование должны предприниматели в сфере мелкой торговли и услуг.

Накануне Антон Силуанов предложил ввести налог на самозанятых по всей России с 2020 года. ФНС и Минфину поручено подготовить свои предложения по внедрению нового режима в регионах РФ.

Введение кассовых аппаратов с 2019 года, для ИП, на рынках

Введение новых типов кассовых аппаратов для некоторых групп предпринимателей станет обязательным с 2019 года. Законодатели продлили переходной период для представителей малого бизнеса, которые еще не готовы к 100% онлайн-фиксации продаж. При этом до 1 июля сохранится налоговый вычет в пределах 18 тыс. руб., что позволит снизить издержки бизнесменов.

Переход на применение новой ККТ стартовал с 2016 года. В рамках принятых нововведений, предприниматели должны использовать онлайн-кассы, которые оперативно передают сведения в налоговую инстанцию.

Онлайн-мониторинг позволит значительно повысить кассовую дисциплину, считают чиновники. У предпринимателей не будет возможностей для манипулирования отчетностью, поскольку вся информация оперативно поступает в налоговую инстанцию. Кроме того, утвержденная форма электронного чека позволит защитить интересы покупателей. В результате власти рассчитывают увеличить бюджетные поступления и снизить масштабы серых транзакций.

Законодатели планировали внедрить реформу в несколько этапов:

- Предприниматели на общей системе и упрощенке должны использовать новую ККТ с 1 июля 2017 года.

- ИП на ЕНВД и патенте получили дополнительный год для полноценного перехода. Однако с учетом развития экономической ситуации власти приняли решение сместить сроки для внедрения кассовых аппаратов для данной группы до 2019 года (только для тех ИП, у которых нет наемных сотрудников).

Еще один фактор, который учитывали чиновники – пропускная способность производителей ККТ. Власти учли опыт 2017 года, когда на рынке сформировался значительный дефицит онлайн-касс. Согласно данным ФНС, уже по итогам августа прошлого года было зарегистрировано свыше 1,2 млн ККТ. Учитывая предельные сроки для перехода, в мае-июне сформировался дефицит необходимой техники.

Также представители бизнеса испытывали трудности с оперативным обучением персонала. Осуществление транзакций с помощью новой ККТ требует дополнительных знаний и навыков. Неподготовленные работники могут совершить ошибки при фиксации торговой операции, которые приведут к штрафам со стороны налоговой инспекции.

Для полноценного перехода ИП на ЕНВД и ПНС потребуется значительно большее количество кассовых аппаратов. Согласно прогнозам экспертов, емкость данного сегмента достигнет 3-3,6 млн касс. В результате значительно увеличится нагрузку на действующую платежную инфраструктуру.

Кроме того, многие аппараты, приобретенные в 2017 году, будут нуждаться в новых фискальных накопителях (продлить ресурс необходимо после 13 месяцев работы). В такой ситуации отсрочка до 2019 года является вынужденной мерой, считают аналитики. В противном случае власти могут парализовать работу ИП, которые не успеют приобрести новую ККТ.

Приобретение новых касс могло стать дополнительным фактором инфляции. Однако власти предусмотрели налоговый вычет, который позволяет компенсировать понесенные затраты в лимите 18 тыс. руб. В результате ИП не будут переносить дополнительные издержки на цены для потребителей. Переход предпринимателей на патенте и ЕНВД на онлайн-кассы обойдется государственной казне в 60-65 млрд руб.

В первую очередь от смещения сроков выиграют представители малого бизнеса, финансовое состояние которых остается неустойчивым после

Предприниматели, которые используют налоговые спецрежимы (ЕНВД, патент), смогут не переходить на онлайн-кассы до 1 июля 2019 года. В результате отсрочку получили представители следующих видов деятельности:

- аптеки;

- СТО и автомойки;

- кондитерские;

- химчистки;

- различные виды перевозок и т.д.

Кроме того, с 2019 года кассовые аппараты должны использовать торговцы на рынках и представители общепита. Однако годовую отсрочку получат только те предприниматели, у которых нет сотрудников по трудовому договору. Если ИП оформляет сотрудника по договору, то у него остается 30 дней для регистрации кассы.

Несмотря на отсрочку, предприниматели на ЕНВД и патенте не освобождаются от обязательного предоставления документа, который подтверждает прием оплаты (по требованию клиента). В качестве подобного документа могут выступать:

- приходный ордер;

- товарный чек;

- квитанция.

Также принятая отсрочка позволит продлить переходной период для следующих видов деятельности:

- Торговля, которая осуществляется посредством специальных торговых автоматов. При этом у предпринимателя не может быть наемных сотрудников.

- Представители сферы услуг. До 1 июля 2019 года данная категория ИП может обойтись без кассовых аппаратов и выписывать БСО вручную.

Активное развитие малого бизнеса должно стать одним из основных драйверов роста отечественного ВВП. Продление переходного периода позволит снизить негативные последствия для бизнесменов и ограничит темпы роста потребительских цен.

Смотрите видео о сроках установки касс по закону 54-ФЗ:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.