Сегодня рассмотрим тему: "налоговый регистр для 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Налоговый регистр для 6-НДФЛ – образец данного документа мы представим в этой публикации — поможет вам организовать учет налога на доходы физлиц. Рассмотрим, какие реквизиты и информацию должен содержать регистр для 6-НДФЛ.

Регистры налогового учета служат для обобщения сведений, необходимых для расчета тех или иных налогов. Они, во-первых, помогают налоговикам контролировать полноту уплаты налогов налогоплательщиками, а во-вторых, позволяют самим налогоплательщикам проверять правильность осуществляемых ими расчетов по тому или иному виду налогового обязательства и упрощают формирование налоговых отчетов.

ВАЖНО! Несмотря на то, что налоговое законодательство обязывает налогоплательщиков создавать и вести такие регистры, их формы не утверждены законодательно, а потому каждое предприятие (или ИП) обязано самостоятельно разработать структуры применяемых налоговых регистров, при этом очень желательно утвердить их учетной политикой.

Налоговые регистры должны отвечать следующим общим требованиям:

- непрерывное формирование учетных налоговых данных в хронологической последовательности;

- осуществление полного раскрытия порядка формирования налоговой базы;

- простота восприятия информации, отраженной в регистре, и удобство его заполнения;

- ведение в бумажном или электронном виде.

Что касается налоговых регистров по НДФЛ, ст. 230 НК РФ устанавливает для них свои специфические критерии. Подобный регистр должен включать:

- информацию, позволяющую однозначно идентифицировать налогоплательщика;

- его статус;

- виды выплачиваемых ему доходов и их суммы;

- виды и суммы предоставленных вычетов;

- суммы, уменьшающие налоговую базу;

- даты выплаты дохода, удержания и уплаты НДФЛ.

О требованиях, предъявляемых к регистрам по НДФЛ, читайте в статье «Как ведется регистр налогового учета по НДФЛ?».

Ответственность за формирование налоговых регистров несут сотрудники, которые их составляют и подписывают. Они же отвечают за сохранность этих документов и за обеспечение невозможности доступа к ним посторонних лиц. Вносить исправительные записи в регистр может только ответственный сотрудник. При этом он обязан заверить корректирующую запись своей подписью, проставить дату внесения корректировки и привести соответствующие пояснения.

С 01.01.2016 налоговые агенты обязаны заполнять новую отчетную форму — 6-НДФЛ, которая утверждена приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450@ (в этом же документе можно найти и порядок ее заполнения).

С 2018 года независимо от формы реорганизации правопреемник обязан подавать расчет 6-НДФЛ за реорганизованную организацию, если она эту обязанность не исполнила (п. 5 ст. 230 НК РФ, закон от 27.11.2017 № 335-ФЗ). В целях реализации этой обязанности бланк 6-НДЛФ был скорректирован приказом ФНС от 17.01.2018 № ММВ-7-11/18@. Официально он применяется начиная с 26.03.2018.

| Видео (кликните для воспроизведения). |

Скачать бланк 6-НДФЛ, действующий с 26.03.2018.

Основные отличия бланка, действующего с 26.03.2018, от предыдущего заключаются в оформлении титульного листа. С указанной даты правопреемники налогового агента в форме 6-НДФЛ отражают код формы реорганизации (ликвидации) и ИНН/КПП реорганизованной компании.

Скачать бланк 6-НДФЛ, действующий до 26.03.2018, вы также можете на нашем сайте.

Каковы особенности этого отчета:

- Заполняется 6-НДФЛ не в разрезе данных по каждому налогоплательщику, а по всем налогоплательщикам-физлицам, которым был выплачен доход налоговым агентом, в целом (п. 1 ст. 80 НК РФ).

- Данные по удержанным и выплаченным физлицам доходам фиксируются нарастающим итогом с начала года (п. 1 ст. 230 НК РФ).

- Периодичность сдачи — ежеквартально.

- Основание заполнения формы — данные налогового учета, содержащиеся в регистрах (п. 1 ст. 230 НК РФ).

О том, где и как заполнить данную форму онлайн, читайте в статье «Можно ли заполнить форму 6-НДФЛ онлайн?».

Для того чтобы понять, как составить налоговый регистр для формирования данного отчета, рассмотрим, какую информацию содержит бланк 6-НДФЛ, и разберем его состав.

- титульный лист;

- раздел 1 под названием «Обобщенные показатели»;

- раздел 2, называемый «Даты и суммы фактически полученных доходов и удержанного НДФЛ».

Для заполнения титула формы понадобятся:

- Реквизиты налогового агента (его название, ИНН, КПП).

- Реквизиты реорганизованной организации и формы ее реорганизации (для правопреемников) – с 26.03.2018.

- Период, за который составляется отчет.

- Код налоговой инспекции, в которую необходимо направить расчет (для организаций — в ФНС по месту их нахождения, для ИП — по месту жительства или по месту осуществления деятельности (для вмененщиков и тех ИП, что работают на патенте)).

- Код ОКТМО в соответствии с Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (приказ Росстандарта от 14.06.2013 № 159-ст). Организации проставляют код той территории, на которой они расположены, а ИП — той, на которой проживают или осуществляют деятельность.

Для заполнения раздела 1 нам необходимы:

- размер ставок НДФЛ, по которым исчисляется налог;

- суммы начисленных всем физлицам доходов;

- суммы вычетов по НДФЛ;

- размер налога, исчисленного и удержанного;

- количество физлиц, получивших доход от налогового агента.

| Видео (кликните для воспроизведения). |

Для оформления раздела 2 нам потребуются:

- даты фактически полученных доходов;

- суммы фактически полученных физлицами доходов на каждую дату, указанную в предыдущем пункте данного перечня;

- даты удержания налога;

- суммы удержанного налога с физлиц на каждую дату, указанную в вышестоящем пункте данного перечня;

- срок уплаты НДФЛ (п. 6 ст. 226 НК РФ).

Разобравшись с перечнем информации, которая нам понадобится для формирования отчета 6-НДФЛ, перейдем к разработке формы налогового регистра для него.

Лучше понять порядок расчета НДФЛ вам поможет материал «Практические задачи по НДФЛ с решениями».

Пример заполнения отчета по форме 6-НДФЛ за год можно найти тут.

Если у налогоплательщика уже имеются и применяются регистры для заполнения 2-НДФЛ, никто не мешает ему их использовать и для формирования расчета 6-НДФЛ.

Регистр для заполнения 2-НДФЛ имеет следующую структуру:

Сведения учетного регистра

Комментарии по заполнению

Информация для идентификации налогоплательщика

Приводим перечень данных о работающих сотрудниках:

- Ф. И. О. сотрудника;

- полную дату его рождения;

- информацию об удостоверяющем его личность документе;

- ИНН физлица;

- его адрес;

- гражданство

Для каждого вида дохода должно быть предусмотрено свое поле, в которое заносится особый цифровой код, соответствующий виду дохода. Коды берутся из приказа ФНС от 10.09.2015 № MMB-7-11/387@.

По необлагаемым НДФЛ доходам данные отражать необязательно.

Облагаемые НДФЛ доходы, имеющие пределы необложения налогом, фиксируются в регистре на общих основаниях, поскольку они могут накапливаться в течение года

Вычеты фиксируются в регистре с приведением соответствующих кодов. Перечень кодов см. в приказе ФНС от 10.09.2015 № MMB-7-11/387

Указываем суммы, начисленные до налогообложения и уменьшения на вычеты

Даты выплаты доходов

В данном поле указывается дата выплаты доходов в соответствии с нормами ст. 223 НК РФ

В данном поле указывается, к какому виду лиц относится налогоплательщик исходя из его резидентства в РФ

Дата удержания НДФЛ

Указываем день фактического удержания налога

Дата перечисления НДФЛ

Заполняем в соответствии с платежными документами

Реквизиты платежного документа

Указываем номер, дату и сумму платежки на уплату НДФЛ

Фиксируем сумму рассчитанного и удержанного налога

Бланк регистра, сформированного в рассмотренной выше структуре, вы можете скачать здесь.

Сформированный выше регистр в силу особенностей формы 6-НДФЛ (их мы рассмотрели ранее) использовать для ее заполнения не всегда удобно. А вот составить на его основе «персональный» регистр именно для 6-НДФЛ очень просто.

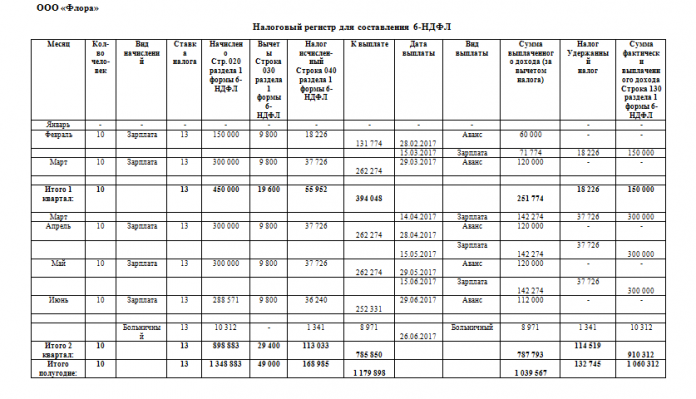

Представляем вам заполненный образец налогового регистра для формы 6-НДФЛ. При необходимости вы его можете скачать.

Особенности наложения ответственности за несоставление или некорректное составление регистра для 6-НДФЛ

Отсутствие налоговых регистров законодательство РФ рассматривает как грубое нарушение правил учета доходов и расходов, наказываемое штрафом (ст. 120 НК РФ) в размере 10 000–40 000 руб. в зависимости от того, сколько длилось правонарушение и как оно повлияло на размер налоговой базы (письмо ФНС России от 29.12.2012 № АС-4-2/22690). Арбитры в данном случае — на стороне контролеров. Однако не в тех случаях, когда налоговики превышают свои полномочия.

Не получится оштрафовать налогоплательщика:

- За использование регистров по НДФЛ, формы которых не утверждены учетной политикой. Однако стоит понимать, что составлять максимально полную учетную политику — в интересах самого налогоплательщика, ведь она является мощным оружием в спорах с налоговыми контролерами по вопросам применения налоговых регистров. Поэтому мы настоятельно рекомендуем вам закрепить форму регистра для 6-НДФЛ в локальном нормативном документе.

ВАЖНО! Налоговые регистры, предусмотренные учетной политикой налогоплательщика, обязательны к составлению. В противном случае штраф по ст. 120 НК РФ будет совершенно обоснован.

- За неполное заполнение регистра. Ситуация выглядит так. Налоговики, найдя незаполненные поля регистра, утвержденного учетной политикой или рекомендованного ФНС, объявляют его недействительным в силу того, что он не обеспечивает полноту и корректность учета. А раз регистр недействителен, то фактически его нет — за это, как мы выяснили, положен штраф. Однако недействительным можно признать только тот налоговый регистр, в котором отсутствуют обязательные реквизиты — для НДФЛ они приведены в ст. 230 НК РФ (мы их перечислили выше). Отсутствие «необязательных» данных в налоговом регистре не может служить для признания его отсутствующим у налогоплательщика.

- За непредставление налогоплательщиком «построчных» налоговых регистров. Речь идет о ситуации, когда ФНС запрашивает налогоплательщика регистр, необходимый для расшифровки той или иной строки отчета. Однако подобное требование контролеров незаконно, поскольку НК РФ не накладывает на налогоплательщиков обязанности построчного ведения налоговых регистров. Важно лишь, чтобы регистр достоверно отражал данные, необходимые для расчета налоговой базы.

Вам также может понадобиться информация об ответственности за неуплату НДФЛ — см. материал «Какая ответственность предусмотрена за неуплату НДФЛ?».

Требования к перечню информации, которая должна быть отражена в налоговом регистре для заполнения 6-НДФЛ, перечислены в ст. 230 НК РФ. Привлечь к ответственности налогоплательщика за неведение регистра по НДФЛ можно только в том случае, если в регистре отсутствуют обязательные реквизиты, или в случае несоставления регистра, предусмотренного учетной политикой.

Все нюансы заполнения формы 6-НДФЛ вы найдете в нашей рубрике «Расчет 6-НДФЛ».

Юридические лица и предприниматели обязаны сдавать 6 НДФЛ. Этот отчет появился недавно, с 2016 года, и отличается от привычного 2 НДФЛ тем, что содержит сведения обо всех физических лицах. Отчетность формируется по данным налогового регистра.

Организации обязаны создавать налоговые регистры и отражать в них обобщенные сведения, необходимые для расчета сборов в бюджет. По НДФЛ заполняется отдельный документ. Его составление преследует следующие цели:

Проверка со стороны контролирующих органов, своевременности и правильности

- уплаты налогов;

- проверка данных, предоставляемых ИФНС, самими налогоплательщиками;

- упрощение процесса заполнения налоговой отчетности.

Законодательно не установлено типовых форм налоговых регистров. Это означает, что предприятие может разработать документ самостоятельно, в свободной форме.

Важно! Рекомендуется утвердить формы документов в учетной политике организации.

К составлению документа предъявляются следующие требования:

- Данные должны заполняться непрерывно в хронологическом порядке;

- структура регистра должна быть простой и понятной;

- включаются все сведения, влияющие на формирование налоговой базы;

- заполняется в специализированных, электронных программах или на бумаге.

На главной странице формы указываются реквизиты налогового агента. Сама форма представлена в виде таблицы. Для заполнения документов в табличной форме удобно использовать Excel. Благодаря функции поиска в документе легко можно найти необходимые данные. Таблица также имеет и другие возможности, упрощающие работу с данными:

- Сортировка и фильтры;

- Математические формулы. Использование формул программы позволяет во многом автоматизировать ввод данных. Благодаря соответствующим настройкам Excel, при заполнении прибыли физических лиц можно автоматически рассчитать налог с учетом вычетов и других нюансов.

Несмотря на то, что регистр налогового учета по НДФЛ самостоятельно разрабатывается и утверждается каждой организацией, предусмотрен порядок, где обязательно должны отражаться:

- Сведения о сотрудниках компании, позволяющие четко идентифицировать каждого налогоплательщика (ФИО работника, дата рождения, ИНН, адрес и т.д.);

- налоговый статус сотрудника;

- перечень доходов;

- сведения по налоговым вычетам и суммам, которые могут уменьшить базу для расчета;

- дату выплаты вознаграждений;

- размер рассчитанного и удержанного налога;

- даты удержания и перечисления НДФЛ;

- реквизиты платежного поручения по уплате налога.

Помимо указанных данных для заполнения налогового регистра можно отразить дополнительную информацию:

- Ставка налога;

- авансовые платежи (если работают иностранцы по патенту);

- налог, который не получилось удержать;

- налог, возвращенный предприятием;

- дату получения дохода;

- крайний срок уплаты налога, по закону.

Внимание! Если организация уже применяет подобный документ для 2 НДФЛ, его можно просто вести дальше и использовать при сдаче 6 НДФЛ. Либо по желанию, заводится отдельный документ.

Когда бухгалтер все же решит составить отдельный регистр на 6 НДФЛ, целесообразно указать в нем те же сведения, которые содержатся в бланке отчета. Поскольку форма сдается по всем работникам компании, графу с информацией по налогоплательщику (сотруднику) нужно заменить и указать графу с количеством работников, которым выплачивался доход.

Другие особенности заполнения отчета, какие необходимо учесть при составлении налогового регистра:

- Сдается каждые три месяца;

- заполняется нарастающим итогом по налоговым ставкам;

- заполняется по каждой разновидности дохода.

Образец заполнения налогового регистра для 6 НДФЛ

Скачать бланк налогового регистра для 6 НДФЛ.

Отчет должен заполняться по данным регистра, поэтому его отсутствие является нарушением законодательства, и виновник несет ответственность в соответствии со ст. 120 НК РФ. Это карается штрафными санкциями в размере 10 – 40 тыс. рублей. На каждого правонарушителя штраф накладывается в индивидуальном порядке, в зависимости от длительности нарушения и того, как оно повлияло на расчет налоговой базы.

Налоговый агент может оспорить наложенные на него санкции в судебном порядке в следующих случаях:

- Регистры есть и ведутся в организации, но они не зафиксированы в учетной политике. В этом случае претензии контролеров не правомерны, так как это требование не носит обязательный характер. Однако, во избежание судебных споров, лучше утвердить формы документов в УП;

- Документ ведется, но сведения в графах заполнены не полностью. Инспекция может посчитать такой документ не действительным, так как он нарушает требование по полноте учета. Недействительный регистр приравнивается к отсутствию документа, а за это полагается штраф. Но, если речь идет о дополнительных сведениях, а не обязательных, это не может служить основанием для признания такого регистра недействительным;

- Отсутствие “построчных” регистров. В ходе проверки у налоговиков, могут возникнуть вопросы по заполнению той или иной строки, и они могут запросить дополнительный документ, расшифровывающий ее. При отсутствии такового, накладывают штраф. Однако НК РФ не содержит такого требования, значит, данная позиция ИФНС незаконна.

Важно! Если отсутствуют обязательные сведения, регистр будет признан недействительным, и оспорить штраф не получится.

Сведения в отчетности по НДФЛ должны соответствовать информации в регистре. Его заполнение является обязательным для всех налогоплательщиков. Бланк утверждается самостоятельно. На предприятии может вестись один регистр по подоходному налогу или несколько по каждому виду отчетов. За отсутствие или неверное заполнение, предусмотрена ответственность в виде штрафа.

Отчетность по подоходному налогу – одна из главных бухгалтерских задач. Чтобы с ней успешно справляться, расскажем, о налоговом регистре для 6-НДФЛ.

До 2016 года налоговым агентам было достаточно заполнять и сдавать справки 2-НДФЛ. С 1 января появилась новая форма квартальной отчетности – расчет 6-НДФЛ. Соответственно, нужен и свой налоговый регистр для 6-НДФЛ. Принципиальное отличие этих двух документов заключается в том, что новый отчет содержит в себе информацию сразу обо всех физических лицах, а 2-НДФЛ – о каждом отдельно.

Все налоговые агенты по НДФЛ в соответствии со ст. 230 НК РФ должны вести учет выданных физлицам доходов за отчетный период. Также они обязаны включать в отчет информацию о полученных работниками налоговых вычетах, размере рассчитанного и удержанного подоходного налога. Для заполнения этих данных и предусмотрен налоговый регистр для 6-НДФЛ.

В ходе заполнения этого документа у налоговых агентов могут возникать вопросы. Чтобы отображать информацию правильно и в полной мере, необходимо ознакомиться с порядком и формой заполнения данного регистра.

Только осенью 2015 года налоговая служба приняла приказ, обусловивший необходимость представлять в ИФНС отчеты по форме 6-НДФЛ. Его образец был разработан, а вот регистр налогового учета для 6-НДФЛ готовой и установленной законом формы не имеет. По сути, это дает возможность заполнять информацию в свободном режиме. Также см. «Куда сдается расчет 6-НДФЛ».

Статья 230 НК РФ подтверждает этот вывод. В ней сказано, что формы регистра должны разработать ответственные лица внутри организации. При этом важно, чтобы в документе была отображена обязательная информация. Так, налоговый регистр для 6-НДФЛ, образец которого можно составить самостоятельно, должен содержать следующие данные:

- информацию, позволяющую определить, кто именно является налогоплательщиком (она может быть аналогична той, которая указана в 2-НДФЛ на каждого работника отдельно);

- разновидности получаемых доходов каждого физического лица;

- имеющиеся налоговые вычеты;

- точные значения и наименования (коды) тех расходов, которые уменьшают базу налогообложения;

- размеры каждой разновидности дохода и даты их поступления;

- статус физлица (резидент / нерезидент / нерезидент, имеющий специализацию и высокую квалификацию; соответственно – коды 1, 2 и 3);

- размер удержанного НДФЛ и соответствующая дата этого действия с указанием реквизитов платежного документа.

Организация может сделать заполнение налогового регистра для 6-НДФЛ еще более подробным. В документ можно включить следующую информацию:

- дату фактического получения дохода;

- величину НДФЛ;

- размер рассчитанного и удержанного с физлица налога отдельно по каждой разновидности дохода;

- размеры авансовых платежей, имеющих фиксированный характер (указывают в случае работы на предприятии, использующем ПСН, иностранцев, которые делают отчисления подоходного налога самостоятельно);

- размер НДФЛ, который не был удержан;

- сумму НДФЛ, которая была возвращена налоговым агентом;

- срок, в который подоходный налог должен быть перечислен по закону в казну.

Подробный реестр данных позволит заполнять отчет по форме 6-НДФЛ быстро и качественно: в этом документе найдут отражение все необходимые данные, что серьезно упростит задачу бухгалтерам.

Вот, как приблизительно может выглядеть налоговый регистр для 6-НДФЛ:

Естественно, такое подробное заполнение информации актуально только для тех организаций, которые используют автоматизированные системы обработки. Они позволяют мгновенно сгруппировать и рассортировать данные.

Напоследок заметим, что для быстрого составления отчетов по подоходному налогу можно заполнять сразу два отдельных регистра. Но в этом случае лучше избежать дублирования информации.

Налоговые агенты по НДФЛ обязаны вести учет полученных от них физлицами доходов за налоговый период, предоставленных физлицам налоговых вычетов, исчисленных и удержанных сумм НДФЛ (абз. 1 п. 1 ст. 230 НК РФ). Учет этих показателей налоговый агент ведет в регистрах налогового учета. О налоговых регистрах для формы 6-НДФЛ расскажем в нашей консультации.

Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ , утвердившим форму Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), а также Порядок его заполнения, форма налогового регистра для 6-НДФЛ не установлена. Более того, в НК указано, что формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов налоговые агенты разрабатывают самостоятельно (абз. 2 п. 1 ст. 230 НК РФ). Необходимо при этом, чтобы налоговые регистры по НДФЛ содержали следующие сведения:

- данные, позволяющие идентифицировать налогоплательщика (к примеру, по аналогии с данными о физическом лице-получателе дохода в справке 2-НДФЛ);

- вид выплачиваемых налогоплательщику доходов, предоставленных налоговых вычетов, а также расходов и сумм, уменьшающих налоговую базу (в соответствии с кодами видов доходов и вычетов, утв. Приказом ФНС от 10.09.2015 № ММВ-7-11/387@ );

- суммы дохода и даты их выплаты;

- статус налогоплательщика;

- даты удержания и перечисления НДФЛ, реквизиты соответствующего платежного документа.

Для составления и проверки правильности заполнения формы 6-НДФЛ указанные выше сведения можно дополнить следующими показателями:

- ставка НДФЛ;

- сумма исчисленного и удержанного налога (по соответствующему виду дохода);

- сумма фиксированного авансового платежа (по «патентным» иностранцам, самостоятельно уплачивающим НДФЛ);

- сумма НДФЛ, не удержанная налоговым агентом;

- сумма НДФЛ, возвращенная налоговым агентом;

- дата фактического получения дохода;

- установленный срок перечисления налога по НК.

Таким образом, дополнив обязательные сведения в налоговом регистре по НДФЛ приведенными выше, можно обеспечить удобный источник для составления формы 6-НДФЛ, а также сверки данных, отраженных в Расчете. Естественно, удобство этого регистра будет достигнуто только в условиях автоматизированной обработки данных, отраженных в регистрах, при автоматической группировке и сортировке внесенных сведений.

Если же налоговый регистр с обязательными сведениями для целей НДФЛ налоговый агент и так заполняет, но хочет завести дополнительный регистр только для 6-НДФЛ, то в нем ему необходимо отразить лишь те сведения, которые необходимы для заполнения Расчета.

Налоговый регистр для 6-НДФЛ может выглядеть так.

Как выглядит стандартный образец налогового регистра по 6-НДФЛ за 2019 год

Необходимость оформления отчетности по форме 6-НДФЛ для предпринимателей России появилась только в 2019 году, в связи с чем многие не знают о том, как правильно нужно заниматься составлением этих документов.

При этом стоит отметить, что ситуация еще сильнее усложнилась тем, что на протяжении 2019 года сотрудники налоговых служб давали многочисленные пояснения и поправки касательно того, как правильно должна оформляться и сдаваться 6-НДФЛ, в связи с чем даже те, кто успели разобраться с подачей этой документации, в конечном итоге запутались в правилах.

Именно поэтому многие ищут, как выглядит образец налогового регистра по 6-НДФЛ за 2019 год, чтобы понять, как правильно нужно заполнять и подавать все эти бумаги.

В процессе оформления отчетности по данной форме, в первую очередь, нужно учитывать общие правила, которые установлены для составления бумаг в приложении №2 к официальному приказу Налоговой службы №ММВ-7-11/450@, который был издан 14 октября 2019 года.

При этом, как говорилось выше, на протяжении 2019 года представители налоговых органов неоднократно давали различные пояснения, которые также нужно учитывать, и в частности, это касается следующих важных норм:

- отчетность по форме 6-НДФЛ подается отдельно по всем обособленным подразделениям компании, которые имеют наемных сотрудников и, соответственно, занимаются расчетом, удержанием и дальнейшим перечислением налогов;

- в процессе оформления отчетности нужно действовать в соответствии с установленным порядком отражения информации с нарастающим итогом, но это правило относится в полной мере исключительно к первому разделу;

- определение даты получения прибыли в виде зарплаты осуществляется в соответствии с особыми требованиями, прописанными в пункте 2 статьи 223 Налогового кодекса, а также официальном письме представителей Налоговой службы №БС-3-11/2169@, которое было опубликовано 16 мая 2019 года;

- форма 6-НДФЛ должна оформляться с учетом разных сроков выплаты суммы налога по прибыли от разных видов деятельности, а также возможности перенесения стандартного срока платежа с выходного дня на ближайший рабочий, который идет после него;

- использование возможности не начисления налога к выплате в случае необходимости выдачи аванса по заработной плате, а также брать в учет возможность возникновения такой ситуации, при которой второй раздел останется незаполненным.

Помимо всего прочего, не стоит забывать о том, что вся информация, которая указывается в отчетности по форме 6-НДФЛ, лучше всего проверять самостоятельно с использованием контрольных соотношений, использующихся сотрудниками налоговых органов в процессе обработки поданных документов.

Компания имеет право самостоятельно определиться с тем, каким образом будет проводиться учет прибыли, а также удерживаемая сумма налога и виды учетных бланков.

Налоговый кодекс в данном случае регулируется только то, что должно отражаться в налоговых регистрах, и в частности, это касается следующей информации:

- идентификационная информация по каждому отдельному сотруднику;

- все разновидности выплат, которые перечисляются работникам компании;

- полный перечень льгот по НДФЛ, которые могут сократить базу для вычисления налогов;

- перечень выплаченных сумм;

- даты, когда указанные суммы были перечислены персоналу;

- суммы налога, который был удержан со всех выплат;

- даты, когда был удержан и перечислен налог;

- информация о платежной документации, которой подтверждается выплата.

Вся указанная информация прописывается в разрезе по каждому отдельному работнику компании. Бланк налогового регистра по этому налогу разрабатывается с учетом того, чтобы добиться максимально удобного взаимодействия с информацией, а также сделать ее представление наиболее наглядным. При этом стоит отметить, что в бланк включается вся необходимая информация, которая может потребоваться налоговой службе.

Разработанный компанией бланк должен соответствовать нескольким важным качествам:

В бланке регистра должны учитываться ключевые особенности деятельности компании, а также все выплачиваемые виды доходов, в связи с чем на сегодняшний день не существует какого-то универсального бланка регистра. Каждая отдельная компания имеет право составить такой документ, в котором будет указываться вся необходимая информация, но при этом он должен соответствовать указанным выше свойствам.

Для собственного удобства сотрудники организации могут создать сразу несколько налоговых регистров, в которых будет указываться вся информация, необходимая для составления налоговой отчетности.

Бланк формы 6-НДФЛ:

Действующее налоговое законодательство в данном случае не создает никаких ограничений для работодателей, и в частности, они имеют право разработать отдельные регистры по отношению к каждому отдельному виду прибыли или для каждого физического лица.

Правда ли, что отчетность 6-НДФЛ нужно заполнять с копейками — смотрите тут.

В основном компании в качестве основы используют существующий ранее бланк 1-НДФЛ, и в дальнейшем уже корректируют его для создания подходящего регистра.

В разрабатываемом регистре должна присутствовать информация, указанная в пункте 1 статьи 230, и в частности, нужно оформлять его с указанием следующих сведений:

В данном случае не обязательно указывать информацию по тем видам прибыли, которые не облагаются НДФЛ, потому что они не формируют базу, но при этом обязательно указывать те доходы, которые облагаются налогами в ограниченном пределе.

Если сотрудников в компании работает достаточно много, то в таком случае удобнее будет разработать регистр, которым бы отражалась информация по отдельным физическим лицам. Именно по этому принципу разрабатывался бланк 1-НДФЛ, в связи с чем его и используют для адаптации под современные правила путем добавления недостающей информации, а также исключения лишних, неактуальных сведений.

Позиции в образе налогового регистра по 6-НДФЛ за 2019 год

Таким образом, оформление 6-НДФЛ предусматривает необходимость в заполнении следующей информации:

- информация о том, кто именно является налогоплательщиком;

- перечень доходов, получаемых каждым лицом;

- перечень налоговых вычетов;

- коды затрат, сокращающих базу налогообложения;

- сумма каждого вида доходов, а также даты их начисления;

- статус физического лица;

- сумма удержанного налога с указанием даты его удержания;

- дата фактического получения прибыли;

- сумма удержанных налогов по каждым отдельным видам дохода;

- сумма фиксированных авансовых платежей;

- сумма налога на доходы, которая не была удержана работодателем;

- сумма налога, которая была возвращена плательщику за счет вычетов;

- сроки, в которые нужно перечислить указанную сумму в государственный бюджет.

Конечно, настолько подробное указание всех сведений является актуальным исключительно для тех компаний, которые пользуются автоматизированными системами обработки, за счет чего предоставляется возможность мгновенной группировки и сортировки информации.

Изначально заполняется титульный лист, где в поле «Период представления» нужно прописать даты, за которые подается отчетность. В обязательном порядке нужно указать год периода, а помимо этого, также прописать код того отделения налоговой службы, в которое будет отправляться данный отчет. После этого заполняется поле «По месту нахождения», в котором указывается особенность самой ситуации, то есть отчет компании, предпринимателя на УСН или другие.

В первом разделе пишется суммарная информация по всем сотрудникам компании. При использовании дифференцированных ставок налога на доходы физических лиц нужно будет заполнять сразу несколько экземпляров данного раздела, но при этом строки 060-090 нужно заполнить в общем по всей организации.

Ставку налога нужно прописать в строке 010, в то время как в строке 020 указываются доходы всех сотрудников компании, и этот показатель должен быть прописан с нарастающим итогом. Помимо этого, предусматривается также учет вариантов переходящей зарплаты, в связи с чем в конечном итоге суммы прибыли, указанные в первом и втором разделах, могут вообще не совпадать между собой. Если же сотрудник компании получил доход в виде дивидендов, то в таком случае его нужно будет прописать в строке 025.

Итоговая сумма вычетов должна быть отражена в строке 030, а в строках 040 и 070 указываются суммы рассчитанного и удержанного налога соответственно. В строке 060 при этом обязательно нужно указать общее количество сотрудников, которые получают заработную плату на данном предприятии.

Помимо этого, при наличии такой информации в отчетности нужно обязательно указать в строке 050 сумму аванса, а также прописать в строке 090 ту сумму налога, которая была возвращена в конечном итоге.

Если же компания в принципе не смогла удержать сумму налога на доход физических лиц, то в таком случае ее нужно будет отразить в поле 080.

Во втором разделе пишется детализированная информация с расшифровкой доходов, а также указанием конкретных дат. Компания должна указывать полный перечень операций в хронологическом порядке, указывая при этом только те, которые проходили на протяжении последних трех месяцев.

Дата получения дохода, которая указывается в поле 100, регламентируется статьей 223 Налогового кодекса. При этом для того, чтобы корректно отображать сумму зарплаты, нужно указать последнее число отчетного месяца, в то время как для отпускных и больничных пишется дата фактического получения выплаты. В поле 110 пишется дата удержания налога, и эта процедура в соответствии с действующим законодательством осуществляется в тот день, когда был получен доход.

Срок перечисления налога, прописанный в строке 120, зависит от типа полученного дохода. Изначально это следующий день, идущий за фактической датой получения выплат, в то время как больничные и отпускные должны оформляться только после окончания отчетного месяца.

Строка 130 заполняется суммой фактического дохода до того, как был удержан НДФЛ, в то время как удержанный налог уже указывается в строке 140.

Пособие по беременности и родам в 6-НДФЛ не отражается, так как не считается доходом. Подробнее смотрите далее.

Образец заполнения 6НДФЛ за 2019 год можете скачать на здесь.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.