Сегодня рассмотрим тему: "налоговый календарь бухгалтера" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

В этой публикации читатель найдет налоговый календарь на 2019 год. Документ призван помочь бухгалтерам, руководителям предприятий и индивидуальным предпринимателям. Уточнять сроки сдачи отчетности и уплаты налогов приходится ежегодно. Изменения в календаре происходят не только в связи с меняющимися графиками выходных и праздничных дней. Ситуацию осложняют и регулярные изменения налогового законодательства, отменой прежних форм и видов отчетности, появление новых.

В данном материале опубликованы сроки сдачи отчетности и уплаты налогов в 2019 году. Не будет лишним занести эту статью в закладки, поскольку не исключены изменения сроков в течение 2019 года. Мы, в свою очередь, будем отслеживать эти изменения и вносить в эту страницу соответствующие изменения.

Очень важно своевременно предоставлять отчетность, так как за нарушение сроков сдачи отчетности, контролирующие органы кроме начисления штрафа с недавних пор имеют право заблокировать расчетные банковские счета.

Налоговый календарь на 2019 год: сроки сдачи отчетности

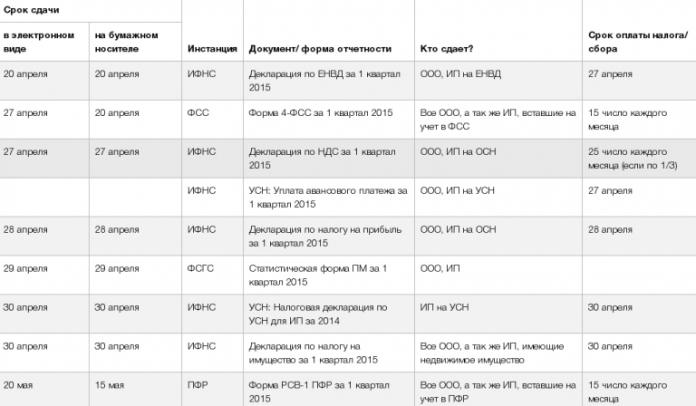

Ниже размещен календарь сдачи отчетности на 2019 год. Мы собрали все данные в единую таблицу. Документ достаточно объемный, поэтому рекомендуем выбрать отчеты, относящиеся к вашей деятельности. Информация о том, кто конкретно сдает тот или иной отчет, размещена в третьем столбце таблицы.

Крайний срок сдачи

Наименоваие отчета и принимающий орган

- 1 января – 1 февраля — Сдать декларацию по транспортному налогу за 2018 год

- 1 января – 1 февраля — Сдать декларацию по земельному налогу за 2018 год

- 1 – 15 февраля — Уплатить страховые взносы за январь 2019 года

- 1 – 15 февраля — Сдать отчет СЗВ-М за январь 2019 года

- 1 – 25 февраля — Уплатить НДС за 4 квартал 2018 года (компании на общей системе и налоговые агенты, которые платят равными долями в течение квартала)

- 1 – 28 февраля — Уплатить второй ежемесячный авансовый платеж по налогу на прибыль в 1 квартале 2019 года (для компаний, которые платят авансы ежемесячно в течение квартала)

- 1 – 28 февраля — Сдать декларацию по налогу на прибыль за январь (компании на общей системе с ежемесячной отчетностью)

- 1 – 28 февраля — Сдать расчет по налогу на прибыль за январь (налоговые агенты, исчисляющие авансовые платежи каждый месяц)

- Уплатить страховые взносы за декабрь 2018 года

- Сдать отчет СЗВ-М за декабрь 2018 года

- Отчитаться о среднесписочной численности за 2018 год

- Сдать декларацию по ЕНВД за 4 квартал 2018 года

- Сдать итоговую единую упрощенную декларацию за 2018 год

- Сдать отчет 4-ФСС за 2018 год (в бумажной форме)

- Уплатить налог по ЕНВД за 4 квартал 2018 года

- Уплатить НДС за 4 квартал 2018 года (компании на общей системе и налоговые агенты могут разделить платеж на три части и уплачивать их каждый месяц)

- Уплатить НДС за 4 квартал 2018 года ( организации на спецрежимах, у которых есть выставленные счета-фактуры с выделенным НДС)

- Сдать декларацию по НДС за 4 квартал 2018 года

- Сдать отчет 4-ФСС за 2018 год (в электронной форме)

| Видео (кликните для воспроизведения). |

- Уплатить первый ежемесячный авансовый платеж по налогу на прибыль в 1 квартале 2019 года (для компаний, которые платят авансы ежемесячно в течение квартала)

- Сдать единый расчет по страховым взносам за 2018 год

Контур.Бухгалтерия — это онлайн-сервис для удобного ведения бухгалтерии, расчета зарплаты и быстрой сдачи отчетности в ПФР, ФСС и ФНС.

Новый календарь бухгалтера на 2019 год: сроки сдачи отчетности, таблица

В статье – календарь бухгалтера на 2019 год, образцы документов, справочники, полезные ссылки. Крайние сроки сдачи отчетности в ИФНС и в фонды приведены в таблице с разбивкой по кварталам.

Правительство РФ утвердило график праздничных дат на 2019 год и порядок переноса некоторых из них. Теперь бухгалтерам проще планировать работу на первые месяцы предстоящего года. И здесь важно определиться с крайними датами по обязательной отчетности. Ведь, как и прежде, в 2019 году просрочка с отчетами наказуема – штрафы выписывают и налоговики, и сотрудники фондов.

Не ошибиться по датам и сдать все документы вовремя поможет календарь бухгалтера на 2019 год. Он сделан в виде таблицы, в которой крайние сроки сдачи отчетности в ИФНС и в фонды приведены с разбивкой по кварталам. Все таблицы можно скачать, сохранить на компьютер и распечатать, чтобы всегда иметь эту памятку под рукой.

Таблица сдачи отчетности и уплаты налогов в феврале

Кто сдает?

Организации, владеющие транспортными средствами

Куда?

В налоговую инспекцию по месту регистрации транспортных средств.

Какой штраф?

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы по декларации, но не менее 1000 руб.

Форма сдачи:

Кто сдает?

Организации, имеющие в собственности земельные участки или в постоянном (бессрочном) пользовании или унаследованные земельные участки.

Куда?

В налоговую инспекцию по месту нахождения земельного участка.

Какой штраф?

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы по декларации, но не менее 1000 руб.

Форма сдачи:

Кто сдает?

Сельскохозяйственные производители вина (шампанского) (Организации, ИП, крестьянские (фермерские ) хозяйства, ФЛ)

| Видео (кликните для воспроизведения). |

Куда?

в Федеральную службу по регулированию алкогольного рынка.

Какой штраф?

Для юридических лиц – штраф составляет от 50000 руб. До 100000 руб.

Для ИП – штраф составляет от 5000 руб. До 10000 руб.

Форма сдачи:

Приложение №9-11 Постановления Правительства РФ от 09.08.2012 N 815 (ред. от 29.12.2018)

утверждены формы и порядок заполнения деклараций. Сдать декларацию можно электронно на сайте Росалкогольрегулирование WWW.fsrar.ru . http://fsrar.ru/news/view?id=1717

Кто платит?

Организации, для которых отчетным периодом является месяц.

Куда?

В налоговую инспекцию по месту регистрации.

Какой штраф?

Пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Кто платит?

Куда?

В налоговую инспекцию по месту нахождения организации и по месту нахождения обособленных подразделений организаций

Какой штраф?

Пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

В территориальное отделение ФСС по месту регистрации

Пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Все налогоплательщики, производящие алкогольную и (или) подакцизную продукцию на территории РФ

В налоговую инспекцию по месту производства продукции, за исключением лиц, перерабатывающих прямогонный бензин по Свидетельству

Пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Кто сдает?

Куда?

В территориальное отделение ПФР по месту регистрации.

Какой штраф?

Штраф 500 руб. за непредставление в срок или недостоверные данные за каждое застрахованное лицо.

Штраф 1000 руб. за нарушение порядка сдачи отчета.

Форма сдачи:

СЗВ-М – на бумаге с численностью работников менее 25 чел., и электронно при численности более 25 человек.

Кто сдает?

Все, кто уплатил авансовый платеж акциза по сроку 15 февраля 2019 г.

Куда?

В налоговую инспекцию по месту регистрации.

Какой штраф?

Штраф 200 руб. за несвоевременно представленный документ.

Форма сдачи:

Копия платежного документа.

(Чтобы не платить авансовый платеж акциза налогоплательщики сдают в налоговый орган банковскую гарантию и извещение об освобождении от уплаты данного платежа).

Кто сдает?

Организации, созданные или реорганизованные в январе 2019 г.

Куда?

В налоговую инспекцию по месту регистрации.

Какой штраф?

Штраф 200 руб. за несвоевременно представленный документ.

Форма сдачи:

Кто сдает и платит?

Организации и ИП, импортировавшие товары, срок платежа, по которым наступил в декабре 2018 г.

Куда?

В налоговую инспекцию по месту регистрации.

Какой штраф?

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы, но не менее 1000 руб.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Форма декларации:

Кто сдает и платит?

Организации – участники игорного бизнеса.

В налоговую инспекцию по месту регистрации объектов игорного бизнеса.

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы, но не менее 1000 руб.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Форма сдачи

Организации, ИП и физические лица, кто имеет разрешение на добычу данных ресурсов

Организации и ИП платят в налоговую инспекцию по месту регистрации.

Физические лица платят в налоговую инспекцию по месту нахождения органа, выдавшего разрешение.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Все пользователи недр

В налоговую инспекцию по месту нахождения каждого участка недр на территории России.

В налоговую инспекцию по месту регистрации организации или по месту жительства ИП, в случае если добыча была за пределами РФ.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Все налогоплательщики, применяющие общую систему налогообложения, а также налоговые агенты.

В налоговую инспекцию по месту регистрации.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Кто сдает и платит?

Организации и ИП, занимающиеся производством и реализацией подакцизных товаров, но не имеющих Свидетельств о регистрации лица, совершающего операции с продуктами нефтепереработки, этиловым спиртом и т.д.

Куда?

В налоговую инспекцию по месту производства подакцизных товаров, за исключением следующих операций:

При получении денатурированного этилого спирта для производства неспиртосодержащей продукции декларация сдается в налоговую инспекцию по месту оприходования сырья;

При получении прямогонного бензина, имеющие свидетельство на его переработку, сдают декларацию в налоговую инспекцию по месту регистрации налогоплательщика

Какой штраф?

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы по декларации, но не менее 1000 руб.

За несвоевременное представление декларации штраф в размере 5% за каждый месяц, не более 30% от суммы по декларации, но не менее 1000 руб.

За несвоевременную уплату пени в размере 1/300 ставки рефинансирования Центробанка за каждый день просрочки. Для организаций ставка пени повышается в 2 раза при задолженности свыше 30 дней.

Форма сдачи:

КНД 1151074 – по акцизам по табачным изделиям.

КНД 1151084 – по акцизам (кроме табачных изделий) до 31.05.2016

КНД 1151089 – по акцизам на а/бензин, диз. масла керосин, природный газ, автомобили легковые и мотоциклы.

КНД 1151090 – по акцизам на этиловый спирт, алкогольную и (или) подакцизную спиртосодержащую продукцию

О том, почему и насколько важно для любого бизнесмена вовремя сдавать отчётность, мы уже разобрались в статье о ведении бухгалтерского учета.

Помочь вам проверить полноту и своевременность сдачи отчетности может бесплатный аудит.

Для вашего удобства мы создали календарь отчетов и налоговых платежей, который поможет не нарушить сроков, установленных законом.

Обратите внимание, что в календаре сроки указаны так, как в НК РФ, однако, если крайняя дата сдачи отчета или уплаты налога приходится на выходной день, то она переносится на следующий рабочий день. Например, установленный в НК РФ срок сдачи годовой декларации для ООО на УСН – 31 марта, но в 2019 году это выходной день, соответственно, крайний срок переносится на 1 апреля 2019 года.

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

Налог

1 квартал

2 квартал

3 квартал

4 квартал или по итогам года

НПА

Авансовый платеж по единому налогу за первый квартал – не позднее 25 апреля

Авансовый платеж по единому налогу за полугодие – не позднее 25 июля

Авансовый платеж по единому налогу за девять месяцев – не позднее 25 октября

Годовая декларация по УСН и оплата единого налога не позднее 30 апреля

ст. 346.21, 346.23 НК РФ

Квартальная декларация не позднее 20 апреля, оплата вмененного налога до 25 апреля включительно

Квартальная декларация не позднее 20 июля, оплата вмененного налога до 25 июля включительно

Квартальная декларация не позднее 20 октября, оплата вмененного налога до 25 октября включительно

Квартальная декларация не позднее 20 января, оплата вмененного налога до 25 января включительно

Авансовый платеж по сельхозналогу за полугодие – не позднее 25 июля

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта

ст. 346.9, 346.10 НК РФ

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно

Авансовый платеж за период январь–июнь не позднее 15 июля

Авансовый платеж за период июль–сентябрь не позднее 15 октября

Авансовый платеж за период октябрь-декабрь не позднее 15 января.

НДФЛ по итогам года (с учетом всех авансовых платежей) не позднее 15 июля.

Годовая декларация по форме 3-НДФЛ до 30 апреля включительно

ст. 227 – 229 НК РФ

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети – не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года. То есть, по взносам ИП за себя сумму в 32 385 рублей надо было заплатить не позже 31 декабря 2018 года, а дополнительный взнос – не позже 1 июля 2019 года.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанность сдачи отчетов и по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Налог

1 квартал

2 квартал

3 квартал

4 квартал или по итогам года

НПА

Авансовый платеж по единому налогу за первый квартал – не позднее 25 апреля

Авансовый платеж по единому налогу за полугодие – не позднее 25 июля

Авансовый платеж по единому налогу за девять месяцев – не позднее 25 октября

Годовая декларация по УСН и оплата единого налога не позднее 31 марта

ст. 346.21, 346.23 НК РФ

Квартальная декларация не позднее 20 апреля, оплата вмененного налога до 25 апреля включительно

Квартальная декларация не позднее 20 июля, оплата вмененного налога до 25 июля включительно

Квартальная декларация не позднее 20 октября, оплата вмененного налога до 25 октября включительно

Квартальная декларация не позднее 20 января, оплата вмененного налога до 25 января включительно

Авансовый платеж по сельхозналогу за полугодие – не позднее 25 июля

Годовая декларация по ЕСХН и оплата сельхозналога не позднее до 31 марта

ст. 346.9, 346.10 НК РФ

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно

Налог на прибыль организаций, у которых отчетный период квартал (при доходах в квартал не более 15 млн руб)

Авансовый платеж и декларация по упрощенной форме за первый квартал – не позднее 28 апреля.

Авансовый платеж и декларация по упрощенной форме за полугодие – не позднее 28 июля.

Авансовый платеж и декларация по упрощенной форме за девять месяцев – не позднее 28 октября.

Уплата налога за год и декларация по итогам года – не позднее 28 марта.

ст. 285, 286, 287, 289 НК РФ

Налог на имущество организаций

Если в регионе установлен отчетный период, то не позднее 30 апреля.

Если в регионе установлен отчетный период, то не позднее 30 июля.

Если в регионе установлен отчетный период, то не позднее 30 октября.

Годовая декларация не позднее 30 марта. Сроки уплаты налога и авансовых платежей (если есть отчетные периоды) устанавливают регионы

Годовая бухгалтерская отчетность

Не позднее 31 марта за предыдущий год

ст. 18 ФЗ № 402 от 06.12.2011

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

Отчет

1 квартал

2 квартал

3 квартал

4 квартал или по итогам года

НПА

Не позднее 30 апреля за первый квартал

Не позднее 30 июля за полугодие

Не позднее 30 октября за девять месяцев

Не позднее 30 января за календарный год

п.7 статьи 431 НК РФ

Не позднее 20 апреля в бумажной форме и не позднее 25 апреля в электронной за 1 квартал

Не позднее 20 июля в бумажной форме и не позднее 25 июля в электронной за 1 полугодие

Не позднее 20 октября в бумажной форме и не позднее 25 октября в электронной за 9 месяцев

Не позднее 20 января в бумажной форме и не позднее 25 января в электронной за год

ст.24 ФЗ № 125 от 24.07.98

Не позднее 1 апреля по итогам предыдущего года

Не позднее 31 июля за 1 полугодие

Не позднее 20 января по итогам года

*Если численность работников от 25 человек, отчет сдается только в электронном виде.

*Только что зарегистрированные ООО дополнительно сдают ССЧ не позднее 20-го числа месяца, следующего за месяцем регистрации

**Подтверждение основного вида деятельности в ФСС ИП-работодатели сдают только в случае, если они изменили вид основной деятельности, по которой в прошедшем году получен наибольший доход.

Cроки сдачи в Росстат специфические. Раз в пять лет этот орган проводит сплошное наблюдение за деятельностью малого бизнеса (последний раз проводилось за 2015 год). А в промежутках между наблюдениями отчётность сдается выборочно, по запросу статорганов. Но лучше заранее узнать на сайте Росстата , надо ли вам отчитываться и когда.

Уплата некоторых налогов зависит от наличия объекта налогообложения, поэтому платят их не все организации и предприниматели.

Земельный налог

Налогоплательщиками по этому налогу являются организации, ИП и обычные физические лица, имеющие земельные участки на правах собственности, бессрочного пользования или пожизненного владения. В отношении земельного налога действует ряд льгот:

- уменьшение налоговой базы (ст. 391 НК РФ);

- льготная налоговая ставка (ст. 394 НК РФ);

- освобождение от уплаты (ст. 395 НК РФ).

Муниципальные образования могут установить на своей территории и дополнительные льготы.

Налоговую декларацию по земельному налогу сдают организации, а также ИП, если они используют принадлежащие им участки в предпринимательской деятельности. Если физическое лицо, являющееся индивидуальным предпринимателем, не использует земельный участок в своей деятельности, то декларацию он не сдает, а земельный налог платит как обычное физическое лицо. Срок сдачи декларации по земельному налогу – не позднее 1 февраля, следующего за отчетным годом.

Земельный налог уплачивают по месту нахождения земельных участков, сроки уплаты земельного налога и авансовых платежей по нему устанавливаются законами муниципальных образований.

Транспортный налог

Не являются объектом налогообложения по этому налогу транспортные средства, указанные в п.2 статьи 358 НК РФ, например, транспорт сельхозпроизводителей, а также пассажирские и грузовые водные и воздушные суда, являющиеся собственностью юрлиц или ИП, основный вид деятельности которых – перевозки.

Налоговую декларацию по транспортному налогу подают только налогоплательщики – организации. Срок сдачи декларации – не позднее 1 февраля, следующего за отчетным годом. ИП в отношении транспортного налога признаются физическими лицами, они не сдают налоговую декларацию по нему, налог платят на основании уведомления из налоговой инспекции. Сроки уплаты транспортного налога устанавливаются региональными законами.

Водный налог

Налогоплательщиками по этому налогу являются организации и физические лица, осуществляющие специальное водопользование, в виде забора воды из водных объектов или использования их акватории. Не признаются налогоплательщиками организации и физические лица, пользующиеся водными объектами договоров водопользования или решений о предоставлении водных объектов в пользование, заключенных или принятых после введения в действие Водного кодекса РФ.

Не является объектами налогообложения по водному налогу обширный перечень ситуаций забора воды или использования акватории, указанный в статье 333.9 НК РФ, таких как забор воды для полива земель сельскохозяйственного назначения, использование акватории для рыболовства и охоты, для размещения и строительства гидротехнических сооружений и др. Сроки подачи налоговой декларации и уплаты водного налога совпадают – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Акцизы

Акциз – это косвенный налог, который включается в цену товара и фактически уплачивается потребителем. Платят акцизы организации и ИП, являющиеся производителями, переработчиками и импортерами подакцизных товаров. Подакцизные товары указаны в ст. 181 НК РФ, к ним относятся:

- спиртосодержащая продукция, за исключением лекарств, косметики и парфюмерии;

- алкогольная продукция, в том числе пиво;

- табачная продукция;

- легковые автомобили;

- мотоциклы мощностью свыше 150 лош. сил;

- автомобильный и прямогонный бензин;

- дизтопливо и моторные масла.

Налоговым периодом для акцизов является календарный месяц, декларация сдается по итогам каждого месяца, не позднее 25-го числа следующего месяца. В эти же сроки надо уплатить и акцизы. Исключением являются плательщики акцизов по операциям с денатурированным спиртом и прямогонным бензином: срок сдачи декларации и уплаты акцизов для них наступает не позднее 25-го числа третьего месяца, следующего за отчетным периодом.

НДПИ – налог на добычу полезных ископаемых

Этот налог платят организации и индивидуальные предприниматели, имеющие лицензии на пользование недрами, добывающие полезные ископаемые, за исключением общераспространённых. Налоговым периодом по НДПИ является календарный месяц. Сдать декларацию по налогу надо не позднее последнего числа месяца, следующего за отчетным, а заплатить налог надо не позднее 25-го числа месяца, следующего за отчетным.

Вы находитесь на странице календаря отчетности на 2018 год. Здесь вы найдете сроки сдачи отчетности — как бухгалтерской, так и налоговой и даже статистической. Помимо сроков сдачи отчетности в 2018 году календарь содержит даты уплаты налогов, взносов и акцизов.

Своевременная уплата налогов и отправка отчетности — залог спокойствия руководителя бизнеса. Соблюдайте сроки, тогда счета компании не заблокируют, а значит, не сорвутся важные сделки. Примерным налогоплательщикам не страшны и штрафы.

Для кого предназначен календарь бухгалтера на 2018 год?

Бухгалтерский календарь 2018 будет полезен ИП и ООО. В календаре представлены даты отчетности и налоговых платежей для ОСНО и спецрежимов. Календарь удобен и понятен и станет отличным помощником даже для начинающего предпринимателя.

Календарь можно настроить так, что вы будете видеть только нужную вам отчетность. Таким образом, ИП на УСН не будет видеть отчетность ОСНО, если верно настроит все фильтры в календаре.

Отправить все отчеты своевременно поможет наш календарь сдачи отчетности в 2018 году. Таблица включает основную отчетность и платежи с разбивкой по месяцам. Отчетные даты выделены оранжевым цветом.

Чтобы узнать, какие отчеты нужно сдать, наведите курсор на интересующую дату и кликните по ней. Перед вами появится список отчетности, которую следует отправить в указанный срок. Таким образом можно скомпоновать календарь бухгалтера на январь 2018 года, февраль, июнь или любой другой месяц.

Встроенные фильтры справа от календаря помогут сформировать налоговый календарь 2018, исходя из параметров вашей организации. Вы можете выбрать следующие параметры:

- Вид отчетности: бухгалтерская и налоговая, по сотрудникам, статистическая, экологическая.

- Контролирующий орган, принимающий отчетность (Росстат, ПФР и т.д.).

- Система налогообложения (ОСНО, УСН, ЕНВД).

Можно сформировать календарь по всем видам отчетности и всем системам налогообложения. Для этого в встроенном фильтре просто выберите вариант «Все».

В календаре вся отчетность условно поделена на четыре вида:

- Бухгалтерская и налоговая. Здесь представлены сроки сдачи налоговых деклараций, различных расчетов и т.п. (например, декларация по водному налогу, справка — подтверждение вида деятельности в ФСС, журнал учета полученных и выставленных счетов-фактур и т.д.). Этот фильтр поможет главному бухгалтеру не упустить из виду сроки отчетности и платежей.

- По сотрудникам. Данный фильтр наверняка пригодится бухгалтерам, занимающимся начислением зарплаты. По этому фильтру вы найдете всю отчетность, связанную с учетом, выплатами и начислениями физическим лицам (например, расчет 2-НДФЛ, 4-ФСС, сведения о среднесписочной численности, СЗВ-М и т.д.). Отчетность по сотрудникам сдается в ФНС, ФСС и ПФР.

- Статистическая. В этой подборке представлены все основные отчеты, которые сдаются в Росстат (4-ОС, П-6, МП и т.д.). Напомним, что перечень нужных отчетов устанавливает отделение Росстата для каждой конкретной компании. Список необходимых статистических отчетов можно уточнить на сайте Росстата, а даты сдачи смотрите в нашем календаре.

- Экологическая. Тут вы найдете отчетность, которую нужно сдавать в РПН, если у компании соответствующая специфика работы. К таким отчетам относятся декларация о плате за негативное воздействие на окружающую среду, расчет суммы экологического сбора и т.п.

Календарь станет надежным проводником по отчетности и налогам для бухгалтера, предпринимателя или руководителя. С помощью календаря вы сможете составить достоверный график отчетности и платежей. Календарь доступен любому пользователю интернета в любое время суток.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.