Сегодня рассмотрим тему: "минфин отменил обязательность «первички» км-1 – км-9 при переходе на онлайн кассы" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Минфин отменил обязательность «первички» КМ-1 – КМ-9 при переходе на онлайн кассы

Налоговая служба России письмом от 26 сентября 2016 года № ЕД-4-20/18059 разъяснила позицию Министерства финансов в отношении обязательности оформления стандартных учетных документов по формам КМ-1 – КМ-9 в рамках торговых операций, при которых используется кассовая техника с онлайн передачей данных. Мнение чиновников резко изменилось: новый порядок работы с онлайн кассами не обязывает компании и ИП заполнять указанные стандартные формы.

Логика Минфина такова: отечественное законодательство о применении контрольно-кассовой техники состоит из:

- Закона о применении ККТ № 54-ФЗ;

- принятых в соответствии с ним нормативных актов.

Упомянутое постановление Госкомстата нельзя отнести ко второй категории, поэтому оно не имеет отношения к законодательству о применении контрольно-кассовой техники.

Напомним, что до этого момента считалось необходимым оформлять первичные документы для учета денежных расчетов с населением при проведении торговых операций с применением контрольно-кассовых машин старого формата. Бланки утверждены постановлением Госкомстата России от 25 декабря 1998 года № 132. Среди них:

- акт перевода показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков ККМ (КМ-1);

- акт снятия показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) ККМ в ремонт и при возвращении ее в организацию (КМ-2);

- акт возврата денежных сумм покупателям и клиентам по неиспользованным кассовым чекам (КМ-3);

- журнал кассира – операциониста (КМ-4);

- журнал регистрации показаний суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира – операциониста (КМ-5);

- справка – отчет кассира – операциониста (КМ-6);

- сведения о показаниях счетчиков ККМ и выручке (КМ-7);

- журнал учета вызовов технических специалистов и регистрации выполненных работ (КМ-8);

- акт о проверке наличных денежных средств кассы (КМ-9).

Еще недавно, в письме от 23.06.2014 № ЕД-4-2/11941, налоговая служба занимала прямо противоположную позицию об обязательности перечисленных бланков, и что руководитель компании (ИП) не вправе утвердить свой вариант такой «первички».

Владельцы онлайн-касс могут не оформлять первичку по ККТ

Такое разъяснение дал Минфин России в своем письме от 16.06.2017 № 03-01-15/37692. Дело в том, что законодательство РФ о применении ККТ состоит только из Федерального закона № 54-ФЗ и принятых в соответствии с ним нормативных правовых актов (п. 1 ст. 1 Федерального закона от 22.05.2003 № 54-ФЗ). Постановление Госкомстата России от 25.12.98 № 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций» к ним не относится. Поэтому формы первичной учетной документации, утвержденные данным постановлением, не подлежат обязательному применению.

| Видео (кликните для воспроизведения). |

Таким образом, владельцы онлайн-касс могут не оформлять следующие формы первичной учетной документации по учету денежных расчетов с населением при осуществлении торговых операций с применением контрольно-кассовых машин:

- КМ-1 «Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины»,

- КМ-2 «Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию»,

- КМ-3 «Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам»,

- КМ-4 «Журнал кассира-операциониста»,

- КМ-5 «Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста»,

- КМ-6 «Справка-отчет кассира-операциониста»,

- КМ-7 «Сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации»,

- КМ-8 «Журнал учета вызовов технических специалистов и регистрации выполненных работ»,

- КМ-9 «Акт о проверке наличных денежных средств кассы».

С переходом на онлайн-ККТ ведение первички по кассе действительно перестает быть необходимостью. Во-первых, потому что теперь все фискальные данные поступают напрямую в ФНС по интернету через оператора фискальных данных. Во-вторых, сами владельцы касс могут контролировать работу своих торговых точек и получать необходимую информацию о продажах от своего оператора фискальных данных. Например, в личном кабинете Контур.ОФД в режиме реального времени можно отслеживать выручку, формировать аналитические отчеты по продажам в разрезе торговых точек или касс, просматривать все выбитые чеки, а также контролировать работу кассиров (открытие и закрытие смены, оформление возвратов — каких товаров и на какую сумму). Посмотреть, как это работает, вы можете в видеоролике о возможностях Контур.ОФД.

В связи с переходом на онлайн кассы у многих предпринимателей поднимаются вопросы, связанные с ведением журнала кассира-операциониста. Ранее (до вступления в силу закона №290-ФЗ от 03.07.2016 о новых требованиях к кассовым аппаратам) предприниматели продолжали вести журнал кассира операциониста. Для онлайн кассы, когда известны крайние даты перехода на инновационные ККТ, предпринимателей все более интересуют вопросы ведения журнала.

| Видео (кликните для воспроизведения). |

Журнал кассира операциониста (он же «форма № КМ-4») – это документ, в котором отражается расход и приход денежных средств (утв. постановлением Госкомстата от 25.12.1998 №132).

До введения онлайн кассы, журнал кассира операциониста нужен был для отражения в нем выручки за смену (сутки). Так, в журнале указывались (и указываются до сих пор теми, кто пока не приобрел новые ККТ) следующие данные:

- счетчик контрольно-кассовой техники (ККТ) на начало смены (гр. 6 по форме № КМ – 4);

- счетчик ККТ на конец смены (гр. 9);

- сумма выручки за смену (гр. 10);

- подписи ответственных лиц (гр. 7-8);

- сумма денежных средств, сданных в наличной форме (гр. 11);

- сумма денежных средств, сданных в безналичной форме (гр. 12-13);

- общая сумма выручки (гр. 14);

- сумма денежных средств по возвратам от покупателей товаров при предоставлении чеков (гр. 15).

Более того, в любой строке формы №КМ-4, показатель в которой не указывается, ставится прочерк. Отсутствие значения либо прочерка в строке обозначает неверное заполнение журнала кассира операциониста. Все исправления, допущенные при заполнении журнала, должны оговариваться с высшим руководством и заверяться подписями ответственных лиц.

Понятие «онлайн касса» подразумевает под собой кассовый аппарат, который кроме привычных функций электронно-вычислительной машины не только печатает чеки и хранит информацию о них, но и передает данные сведения в виде копий в налоговую инспекцию.

Для работы с онлайн кассой операционисту необходим доступ в интернет и навыки владения кассовым аппаратом. Все остальные функции остаются прежними и мало чем отличаются он привычной для пользователей кассы.

Журнал кассира операциониста для онлайн кассы – в чем отличие

При ведении журнала по форме № КМ-4 все данные по операциям «старой» ККМ необходимо вносить вручную. Журнал кассира операциониста для онлайн кассы имеет огромное преимущество перед ведением привычного журнала: все данные по операциям с денежными средствами (наличными, безналичными) вносятся в систему контрольно-кассового аппарата автоматически, после чего копии чеков направляются в налоговую инспекцию.

Среди преимуществ онлайн кассы также следует выделить возможность выдавать чеки покупателям, совершающим покупки через интернет-магазины в течении 5 минут, что не всегда возможно при пользовании обычным кассовым аппаратом. Теперь, после того как покупка осуществлена, покупатель получает на свой электронный адрес чек, в котором указаны все реквизиты продавца и сведения о товаре. Такой же чек можно будет запросить в обычном магазине, и продавец обязан будет его предоставить покупателю.

Онлайн кассы: нужен ли журнал кассира операциониста

Ответ на вопрос, если у тебя стоит онлайн касса, нужно ли вести журнал кассира, дал Минфин России в письме № 03-01-15/19821 от 04.04.2017. Журнал кассира операциониста для онлайн кассы не нужен. Как сообщается в письме, применение унифицированной кассовой первички, к которой относится и журнал кассира операциониста, не предусмотрено новыми нормами закона о ККТ, а потому необязательно. На данный момент приходится вести журнал кассира. При онлайн кассе от него можно отказаться.

Онлайн-касса – это бытовое название кассовых аппаратов, новые требования к которым установил закон от 03.07.2016 № 290-ФЗ: «контрольно-кассовая техника – ЭВМ, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях, формирующие фискальные документы, обеспечивающие передачу фискальных документов в налоговые органы через оператора фискальных данных и печать фискальных документов на бумажных носителях в соответствии с правилами, установленными законодательством Российской Федерации о применении ККТ».

Сайт налогового ведомства полон пространных рассуждений о пользе онлайн-касс. Согласны, для налоговиков повсеместное внедрение онлайн ККТ – кладезь информации о налогоплательщиках. А в чем польза бизнесменов и бухгалтеров?

По заверениям ФНС, онлайн-кассы сократят количество проверок кассовой дисциплины – приходить будут не ко всем подряд наобум, а только к вызвавшим подозрение, например, частыми аннулированиями чеков или выдачей чека на сумму свыше 100 тыс. руб. за раз или в течение нескольких минут. Так что бухгалтерам стоит внимательнее относится к расчетам наличными, дабы не попасть в «черный список» проверяющих.

Онлайн-касса поможет владельцу бизнеса контролировать торговые точки и объем продаж – через личный кабинет ККТ и личный кабинет ОФД.

А при сокращении затрат на ленты ЭКЛЗ кассовый аппарат станет дешевле в обслуживании. Кроме того, использование онлайн ККТ позволяет отказаться от оформления ряда кассовых документов и регистров – подробнее читайте ниже.

Онлайн-кассы выручат торговцев в интернете – по закону чек должен быть выдан в течение 5 минут после совершения покупки. Если у вас интернет-магазин в Москве, а ваш покупатель – в Мурманске, то либо чек будет передавать курьер, который привезет покупателю товар, либо чек придется пробить заранее и вложить в посылку – но тогда интернет-магазин нарушит законодательство. С онлайн-кассами чек будет готов в электронном виде прямо на сайте и отправлен покупателю на адрес электронной почты.

Чиновники запланировали плавный переход на онлайн-кассы. Более того, использовать новые ККТ должны будут и те налогоплательщики, которых раньше закон освобождал от этой необходимости.

Итак, переходить на онлайн-кассы по собственной инициативе можно уже сейчас – если у вас закончилась ЭКЛЗ обычной ККТ, то смысла ставить новую ЭКЛЗ нет – в середине 2017 г. все, кто сейчас применяют ККТ, должны использовать онлайн-кассы:

Полностью освободили от нововведений тех, кто оказывает мелкие бытовые услуги (няни, прием стеклотары), продавцов некоторых товаров (газеты, мороженое, сезонные овощи вразвал, квас из цистерн) и жителей труднодоступных регионов без интернета – каждый субъект РФ определит такие места самостоятельно. Полный список тех, кто освобожден смотрите в п. 2 ст. 2 закона 54-ФЗ (в ред. от 01.01.2017).

Можно купить новый кассовый аппарат, а можно модернизировать уже имеющийся – добавить фискальный накопитель. Уточните стоимость модернизации действующей кассы в ЦТО – например, цена доработки ККТ Меркурий 115К составляет 12 тыс. руб.

Минимальная цена онлайн-кассы–14 тыс. руб. (Атол 90Ф), за установку новой кассы ЦТО берут от 1 тыс. руб. Перечень разрешенных к использованию ККТ есть на сайте ФНС.

Если вы принимаете и безналичные, и наличные платежи, то вам необходима онлайн-касса с терминалом для банковских карт, например, FPrintPay-01ПТК – ее стоимость 29 450 руб.

Обратите внимание: цены на онлайн ККТ у некоторых производителей за последние 2 месяца выросли. Кроме того, новые кассы пока в дефиците. Если есть возможность – покупайте или заказывайте новую ККТ заблаговременно.

Помимо онлайн-кассы вам понадобится заключить договор с оператором фискальных данных (ОФД) – он будет передавать данные с кассового аппарата в налоговую инспекцию (п. 2 ст. 4.5 закона № 54-ФЗ в редакции 01.01.2017). ФНС рекомендовала установить цену годового обслуживания ОФД в размере 3 тыс. руб., и разместила на своем сайте перечень операторов, в настоящий момент их 5:

Каждые 13 месяцев в онлайн-ККТ нужно менять фискальный накопитель – он стоит 6 тыс. руб., заменить его можно самостоятельно или в ЦТО. Фирмы на УСН, ЕНВД, ПСН (кроме тех, кто работает с подакцизной продукцией) обязаны менять фискальный накопитель каждые 36 месяцев (п. 6 ст. 4.1 закона 54-ФЗ в редакции от 01.01.2017).

Онлайн-касса не работает без интернета – в некоторых ККТ есть разъем для сим-карты, другие работают и через Wi-Fi, и через проводное соединение. Так что заложите в стоимость обслуживания онлайн-кассы еще и траты на интернет-соединение (если у вас в компании его нет) – от 200 руб. в месяц.

Внимание: перебои с интернет-соединением не критичны – фискальный накопитель хранит в себе информацию в течение 30 календарных дней и при восстановлении соединения передает ее в налоговую инспекцию.

Итого одна касса обойдется минимум в 18 тыс. руб., а затем компании на ОСН будут каждый год платить 9 тыс. руб. за договор с ОФД и фискальный накопитель, у спецрежимников траты ниже – 3 тыс. руб. в год и еще 6 тыс. руб. – при смене накопителя 1 раз в 3 года.

Есть хорошая новость – Правительство рассматривает законопроект о налоговом вычете на покупку онлайн ККТ (проект закона от 31.08.2016 б/н, письмо Минфина РФ от 16.11.2016 № 03-01-15/67327). Если законопроект примут, то ИП на ЕНВД и ПСН смогут уменьшить налоговый платеж на 18 тыс. руб. – такова предлагаемая чиновниками сумма налогового вычета. Вычет можно использовать только в течение 2018 г. Если сумма вычета больше вмененного налога или стоимости патента, то его можно перенести на другой налоговый период (для вмененщиков) или другой патент – если у ИП на ПСН их несколько.

Налоговики настаивают – ставить на учет онлайн-кассу, регистрировать сотрудничество с ОФД и смену фискального накопителя предпочтительнее в личном кабинете ККТ на сайте ФНС. В личном кабинете налогоплательщика у вас имеется раздел «Контрольно-кассовая техника» – там и надо регистрировать онлайн-кассу. У ИП личный кабинет ФНС связан с порталом госуслуг – если учетная запись на госуслугах полностью подтверждена, то личный кабинет готов к использованию.

Для действий в личном кабинете налогоплательщика нужна электронная подпись. Если у вас ее нет – надо озаботиться этим вопросом и приобрести.

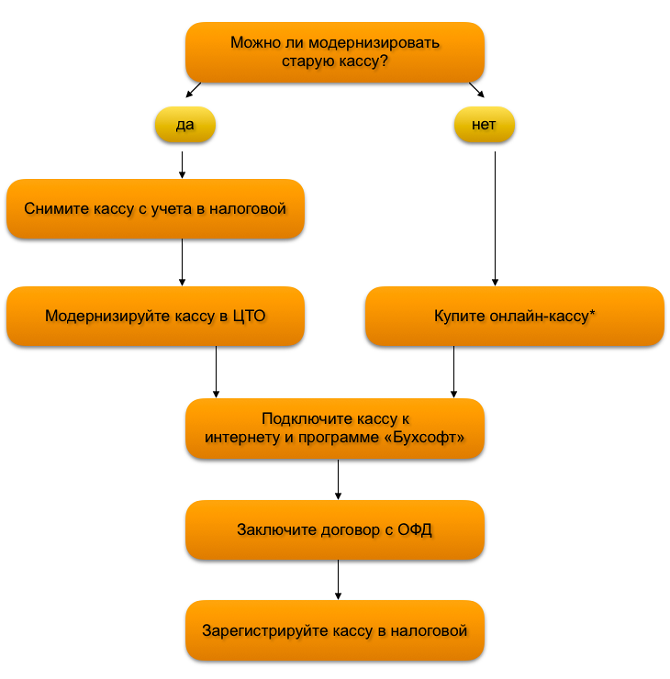

Порядок подключения онлайн-кассы:

* не забудьте после регистрации онлайн ККТ снять с учета старую кассу.

Для регистрации онлайн кассы в разделе «Контрольно-кассовая техника» на сайте ФНС нужно выбрать пункт «Регистрация контрольно-кассовой техники». Там вы заполняете заявление на регистрацию онлайн ККТ с указанием ее технических данных и сведений о компании. В раздел «Отчет о регистрации» вносите регданные, полученные на самом кассовом аппарате – подробнее вам расскажет служба поддержки производителя или ЦТО. Заявление подписываете электронной подписью и отправляете в налоговую. В течение 5 дней в личном кабинете появится регистрационная карточка ККТ. Если все сделали верно – напротив сведений об онлайн-кассе появится надпись: «ККТ зарегистрирована».

Аналогичным образом можно зарегистрировать кассу и через ОФД – подробнее узнавайте у вашего оператора.

По закону можно подать и бумажное заявление в вашу налоговую инспекцию, но процедура пока не регламентирована и бланк заявления не утвержден (п.1, п. 10 ст. 4.2 закона 54-ФЗ в редакции от 01.01.2017).

После регистрации онлайн-кассы ее можно использовать для расчетов с населением и контрагентами.

Главное изменение в учете при переходе на онлайн ККТ– можно не заполнять унифицированную первичку по регистрации поступления денег от населения:

- КМ-1 «Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков ККМ»;

- КМ-2 «Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) ККМ в ремонт и при возвращении ее в организацию»;

- КМ-3 «Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам»;

- КМ-4 «Журнал кассира-операциониста»;

- КМ-5 «Журнал регистрации показаний, суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира-операциониста»;

- КМ-6 «Справка-отчет кассира-операциониста»;

- КМ-7 «Сведения о показаниях счетчиков ККМ и выручке организации»;

- КМ-8 «Журнал учета вызовов технических специалистов и регистрации выполненных работ»;

- КМ-9 «Акт о проверке наличных денежных средств кассы».

Об этом письма ФНС России от 26.09.2016 № ЕД-4-20/18059@ и Минфина РФ от 16.09.2016 № 03-01-15/54413.

Это логично – зачем вести, например, журнал кассира-операциониста, если все те же показатели фиксируются в личном кабинете ККТ на сайте ФНС (и личном кабинете ОФД – если оператор предоставляет такую возможность).

Вместе с онлайн-кассами в обиход бухгалтера войдут еще 2 дополнительных вида чека:

- чек коррекции – пробивайте его при обнаружении, например, неучтенной выручки на сумму превышения налички над данными ККТ за этот день;

- чек с признаком возврат прихода – его следует оформлять как при возврате налички за товар или услугу, так и при возврате денег на банковский счет покупателя.

Кассовая книга, приходные и расходные ордера будут оформляться в прежнем порядке.

Документы и информацию, запрашиваемую налоговиками, передавать нужно будет только через личный кабинет ККТ на сайте ФНС (п. 4 ст. 5 закона 54-ФЗ в редакции от 01.01.2017).

Перед началом расчетов с покупателями кассир формирует отчет об открытии смены, по окончании расчетов – отчет о закрытии. Между этими отчетами не может пройти более 24 часов (п. 2 ст. 4.3 закона № 54-ФЗ в редакции 01.01.2017). Обычно в кассовый аппарат уже встроен механизм контроля времени между отчетами и ККТ способна самостоятельно вывести отчет о закрытии смены. Если этого не произошло – за нарушение порядка формирования отчета о закрытии налоговики накажут как за нарушение правил применения ККТ. Размер санкций – от полутора тысяч руб. на руководителя компании и от 5 тыс. руб. на самого налогоплательщика.

Если вы начали использовать онлайн-кассу, то покупателю вы выдаете при покупке бумажный чек плюс уточняете, нужен ли ему чек в электронном виде. Если да – то передаете его на электронную почту покупателя. В учете электронные чеки, полученные от контрагента, приравниваются к бумажным (ст. 1.1 закона 54-ФЗ в редакции от 01.01.2017).

Визуально чеки, выданные онлайн ККТ, будут отличаться от обычных чеков: у новых чеков 21 обязательный реквизит вместо 7, как было раньше (п. 1 ст. 4.7 закона 54-ФЗ в редакции от 01.01.2017). Основное отличие – появление QR-кода на чеке, благодаря которому покупатель сможет узнать дополнительную информацию о компании, выдавшей чек.

Изменения произойдут и с бланками строгой отчетности – их можно будет печатать только через автоматизированную систему для БСО либо предоставлять в электронном виде, из законодательства исключили пункт о возможности печатать бланки типографским способом.

Если вы обязаны применять кассовый аппарат в работе, но боитесь переходить на онлайн-кассы и работаете после 01.07.2017 г. на старой кассе – налоговики вынесут предупреждение. А могут и наложить штраф – от полутора тысяч рублей на должностное лицо и минимум 5 тыс. руб. на компанию/ИП. Не используете ККТ, хотя обязаны – получите штраф минимум 10 тыс. руб. для должностного лица и еще минимум 30 тыс. руб. на юрлицо/ИП. Попадетесь с этим нарушением снова и сумма расчетов мимо кассы будет больше 1 млн. руб. – должностное лицо дисквалифицируют, а деятельность компании/ИП приостановят максимум на 90 суток. Полный перечень штрафов за нарушения порядка применения ККТ есть в ст. 14.5 КоАП. Срок давности по нарушениям порядка работы с кассой прежний – 2 месяца (п. 1 ст. 4.5 КоАП РФ).

Журнал кассира-операциониста Госкомстат рекомендует оформлять по шаблону формы КМ-4. Этот бланк утвержден постановлением от 25.12.1998 г. № 132. Учетная книга такого образца предназначена для введения в документооборот предприятий и ИП, которые применяют в расчетах ККТ. Документ подлежит ежедневному заполнению.

Ведение журнала кассира обязательно для всех субъектов хозяйствования, эксплуатирующих кассовую технику, но его бланк может быть разработан компанией самостоятельно.

Унифицированный образец КМ-4 применяли в неизменном виде до внедрения онлайн-касс. Это правило подтверждают разъяснениями контролирующего органа:

- письмо авторства ФНС № ЕД-4-2/11941, датированное 23.06.2014, свидетельствует о необходимости применять журнал по образцу, который был предложен Госкомстатом, в неизменном виде;

- письмо от 26.09.2016 г., зарегистрированное под № ЕД-4-20/18059, говорит о возможности модернизации унифицированного бланка, а при необходимости допустим вариант с разработкой на его основе собственного шаблона.

Также см. «Минфин отменил обязательность «первички» КМ-1 – КМ-9 при переходе на онлайн-кассы».

При заведении нового журнала кассира-операциониста все листы в нём необходимо пронумеровать и прошить.

Документ до начала заполнения скрепляют 3-мя подписями – в роли подписантов выступает:

- руководство субъекта хозяйствования;

- главный бухгалтер;

- налоговый инспектор.

Записи вносят при соблюдении строгого хронологического порядка событий.

Оформление бланка КМ-4 входит в сферу ответственности кассира, работающего за кассовым аппаратом.

Для заполнения этого документа можно использовать чернильную или шариковую ручку. При обнаружении ошибок недостоверные данные зачеркивают и рядом вписывают правильные сведения. Верность и обоснованность правок подтверждают подписями не только кассира, но и начальника бухгалтерии с руководителем предприятия.

Бланк журнала разделен на два смысловых блока:

Вводная часть документа КМ-4 отражает информацию о субъекте хозяйствования и ККТ. Здесь приводят регистрационные данные предприятия или ИП, в числе которых:

- коды ИНН, ОКПО;

- наименование субъекта хозяйствования;

- при необходимости указывают подразделение компании;

- адрес фирмы;

- контактные данные.

В этом разделе также обязательно указывают информацию, характеризующую кассовый аппарат.

На каждую эксплуатируемую в компании ККТ заводят отдельный журнал. Для идентификации устройств приводят данные по их модели, марке, типу, прописывают заводские номера и классы. Дополнительно заносят данные об используемой предприятием прикладной программе бухгалтерского типа.

Основной блок информации предполагает отражение такого перечня сведений:

- даты открытия и закрытия журнала;

- лицо, которое назначено ответственным за оформление этого регистра;

- в табличную форму заносят данные по результатам работы за каждую смену.

В графе 1 обозначают информацию о рабочем дне кассира – указывают текущую дату и смену. В следующих двух ячейках вписывают подразделение и Ф.И.О. кассового работника.

Дальнейшие шаги по оформлению журнала (акта КМ-4) – внесение данных о показаниях контрольного и суммирующих типов денежных счетчиков. Значения, зафиксированные счетчиками, отражают документом по состоянию на начало и на конец смены.

После заполнения всех граф таблицы сведения подтверждают собственноручной подписью кассира.

Факт проверки журнала фиксируют подписью старшего кассира или представителем административного блока управления компании.

На завершающей стадии подводят итоги:

- по сумме сданной наличности;

- по выручке;

- по средствам, полученным в форме безналичных платежей.

Отдельно показывают суммы, которые были возвращены покупателям.

Также см. «Акт КМ-3».

Основанием для внесения записей выступают Z-отчеты.

Подробнее об этом см. «Z-отчет».

Контрольные соотношения числовых параметров внутри рассматриваемой учетной книги должны быть такими:

- графа 10 = строка 9 – строка 6;

- графа 11 = гр. 10 – гр. 13 – гр. 15;

- графа 14 = гр. 11 + гр. 13.

Посмотреть образец заполнения КМ-4 в 2018 году можно по прямой ссылке здесь.

Минфин разъяснил, что применяя онлайн-кассы можно не оформлять первичку по ККТ

Такое разъяснение дал Минфин России в своем письме от 16.06.2017 № 03-01-15/37692. Дело в том, что законодательство РФ о применении ККТ состоит только из Федерального закона № 54-ФЗ и принятых в соответствии с ним нормативных правовых актов (п. 1 ст. 1 Федерального закона от 22.05.2003 № 54-ФЗ). Постановление Госкомстата России от 25.12.98 № 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций» к ним не относится. Поэтому формы первичной учетной документации, утвержденные данным постановлением, не подлежат обязательному применению.

Таким образом, владельцы онлайн-касс могут не оформлять следующие формы первичной учетной документации по учету денежных расчетов с населением при осуществлении торговых операций с применением контрольно-кассовых машин:

- КМ-1 «Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины»,

- КМ-2 «Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и при возвращении ее в организацию»,

- КМ-3 «Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам»,

- КМ-4 «Журнал кассира-операциониста»,

- КМ-5 «Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста»,

- КМ-6 «Справка-отчет кассира-операциониста»,

- КМ-7 «Сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации»,

- КМ-8 «Журнал учета вызовов технических специалистов и регистрации выполненных работ»,

- КМ-9 «Акт о проверке наличных денежных средств кассы».

С переходом на онлайн-ККТ ведение первички по кассе действительно перестает быть необходимостью.

Во-первых, потому что теперь все фискальные данные поступают напрямую в ФНС по интернету через оператора фискальных данных.

Во-вторых, сами владельцы касс могут контролировать работу своих торговых точек и получать необходимую информацию о продажах от своего оператора фискальных данных. Например, в личном кабинете Контур.ОФД в режиме реального времени можно отслеживать выручку, формировать аналитические отчеты по продажам в разрезе торговых точек или касс, просматривать все выбитые чеки, а также контролировать работу кассиров (открытие и закрытие смены, оформление возвратов — каких товаров и на какую сумму). Посмотреть, как это работает, вы можете в видеоролике о возможностях Контур.ОФД.

Одним из преимуществ установки онлайн-касс является упрощение бухгалтерского учета. Рассмотрим в этой статье, как вести кассовый учет при онлайн-кассе, от какой отчетности освобождены магазины, установившие онлайн-ККТ, и нужен ли бухучет индивидуальному предпринимателю, зарегистрировавшему кассу.

О чем вы узнаете:

1 июля 2018 года — дата «второй волны» установки новых кассовых аппаратов в торговых точках. Почему «второй»? Первыми новые устройства установили торговые сети и интернет-магазины, которые не имели возможность применять спецрежим.

«Вторая волна» накрыла предпринимателей, до этого года не работающих с кассами и не умеющих это делать. Именно от представителей малого и микробизнеса было слышно больше всего возмущений по поводу кассовой реформы.

Налоговики успокаивали их, как могли. Рассказывали про обязательный налоговый вычет с покупки онлайн-кассы и о том, как вести учет документации, обещали ввести сдачу отчетности в ФНС «в один клик» и уменьшить число проверок бизнеса.

Полезные документы для скачивания

Теперь налоговые инспекторы будут стучаться только в двери магазинов, которые проводят странные операции. Например, если часто идут возвраты и аннулирования чеков.

ФНС в режиме реального времени может следить за операциями конкретного магазина. Так что бухгалтерам и кассирам советуют быть более внимательными и следить за тем, чтобы не было ошибок.

Важно! Контролирующие орган могут проводить внеплановые проверки “без объявления войны” – и у вас просто не будет времени на подготовку. Подстрахуйтесь заранее с помощью сервиса Главбух Ассистент.

Впрочем, работу онлайн-кассы может контролировать не только налоговая, но и владелец онлайн-кассы.

Как пользоваться онлайн-кассой подробнее читайте тут.

Попробуйте онлайн-кассу Бизнес.Ру и контролируйте работу магазина. Отслеживайте движение денег и открытие/закрытие смен, настраивайте права кассира, устанавливайте запрет на продажу в минус и формируйте необходимые отчеты по продажам.

Попробуйте онлайн-кассу Бизнес.Ру с бесплатной технической поддержкой прямо сейчас>>>

Из-за того, что учет ведется с помощью ПО и вся информация сохраняется, компания может перестать оформлять некоторые ранее необходимые по законодательству бумаги. Об этом свидетельствует закон об онлайн-кассах (54-ФЗ) и ряд официальных писем Минфина и ФНС.

Налоговый учет при переходе на онлайн-кассы

Простыми словами, главное преимущество установки онлайн-кассы – упрощение бухгалтерского учета выручки. Владельцы ККТ радуются отсутствию необходимости составления «первичек» и документов, касающихся прихода денег клиентов.

Какую отчетность отменили после внедрения ККТ

Номер

Название

«Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков ККМ»

«Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) ККМ в ремонт и при возвращении ее в организацию»

«Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам»

«Журнал регистрации показаний, суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира-операциониста»

«Сведения о показаниях счетчиков ККМ и выручке организации»

«Журнал учета вызовов технических специалистов и регистрации выполненных работ»

«Акт о проверке наличных денежных средств кассы»

Эти документы упразднены, ведь все данные налоговики могут увидеть на своем сайте. Им доступны отчеты о работе онлайн-кассы и все данные о движении денег. Кстати, эти же отчеты могут быть полезны предпринимателям и компаниям при аналитике бизнес процессов.

Два акта из таблицы выше заменили на два новых вида чека по онлайн-ККТ:

1. Чек коррекции. Его следует выпустить, если обнаружилась неучтенная выручка или же произошел сбой онлайн-кассы, во время которого товар не был пробит.

Чек можно сформировать в любое время в период между открытием и закрытием рабочей смены ККТ. В нем должны содержаться только «приход» и «расход».

Первый признак расчета используется, чтобы отразить деньги клиента. Второй — при приобретении чего-то у физлиц (к примеру, когда магазин приобретает у фермера продукцию).

2. Чек, имеющий признак возврата прихода. Документ формируют, когда необходимо сделать возврат средств клиенту (наличных или на счет в банке). Причем, как объясняют налоговики на консультациях, это надо сделать, даже если деньги по кассе ранее не проходили.

Например, когда товар был передан с помощью курьерской службы, а затем покупатель от него отказался и принес в магазин.

Также нельзя забывать о формировании фискальных документов. Это, прежде всего, отчеты об открытии/закрытии смены, без которых функционирование онлайн-кассы невозможно.

По сути, отчет о закрытии смены — это аналог Z-отчета, который ранее применялся, чтобы заносить сведения в «Журнал кассира» теми, кто использовал кассы старого формата.

В список фискальных документов, которые следует создавать с помощью онлайн-кассы, входят:

- отчет о регистрации;

- отчет об изменении параметров;

- отчет об открытии смены;

- отчет о закрытии смены;

- чек коррекции (БСО коррекции);

- отчет о закрытии ФН;

- подтверждение оператора;

- кассовый чек (БСО).

Важно! Приходной кассовый ордер (форма KO-1), в котором отражается выручка онлайн-кассы, а затем занесение его в форму KO-4 никто не отменял. Эти документы обязательны для применения в компаниях.

Физлица, зарегистрированные как ИП, по закону могут не использовать их. Однако законодательно они не освобождены от необходимости учитывать выручку. Им рекомендуется заносить эти данные в Книгу учета доходов и расходов, которую проверяющие из налоговой вправе запросить при визите.

Сам порядок кассовых операций, который установил Банк России в 2014 году, не изменился. Напомним, что он подразумевает оформление операции по кассе приходным кассовым ордером, а также расходным кассовым ордером. Сведения по каждому из них записываются в форму KO-4, которая называется «кассовая книга».

Ее должна вести каждая организация (это не зависит от системы взимания налогов или же размера), если она проводит операции с «наличкой». Согласно действующему законодательству, кассовая книга необходима даже тем, кто сдает денежные средства в банк с помощью инкассации.

Есть некоторые особенности формирования и передачи сведений с использованием онлайн-касс:

- При оформлении чека покупатель может попросить выдать ему электронный чек на e-mail или в sms-сообщении.

- Бланки строгой отчетности разрешено выпускать только с помощью автоматической системы или отправлять их на e-mail в цифровом виде. Пункт о традиционной печати бланков исключен из нормативного акта.

- Информация, которую требуют представители налоговой службы, должна передаваться только через личный кабинет кассы на портале ФНС.

Не успеваете следить за изменениями налогового законодательства и вовремя на них реагировать? Поручите эту работу профессионалам с помощью аутсорс-сервиса Главбух Ассистент. Как он работает: Вы пишете в интернет-чат о задаче, которую нужно решить и загружаете документы в сервис. Дальше ассистент передает их профильным специалистам: по обработке первички, по налогам, по кадрам. Эти сотрудники ведут весь учет, готовят бухгалтерскую и налоговую отчетность, отвечают на вопросы. Попробуйте сервис прямо сейчас – первый месяц использования в подарок.

Попробуйте онлайн-кассу Бизнес.Ру, с которой вы сможете быстро регистрировать продажи и отправлять электронные копии чеков вашим покупателям на e-mail или sms-сообщением. Удаленно контролируйте открытие и закрытие кассовых смен и формируйте отчеты по продажам.

Попробуйте бесплатно онлайн-кассу Бизнес.Ру прямо сейчас>>>

Бухгалтерский учет при переходе на онлайн-кассы

Индивидуальные предприниматели, которые сейчас массово устанавливают онлайн-кассы, освобождены от бухгалтерского учета. Однако информация о нем будет актуальна для компании.

Так, ККМ можно поставить на учет:

- как основное средство;

- в составе материально-производственных запасов (МПЗ).

Обычно бухгалтерский учет по онлайн-кассам предусматривает, что ККТ вносят в состав материально-производственных запасов, так как средняя стоимость техники составляет менее 40 000 рублей.

Однако, если все издержки, которые связаны с покупкой и доведением онлайн-кассы до стабильной работы, выходят за рамки положенных 40 000 рублей, ее можно внести на баланс, как основное средство.

Проводки, если кассу вносят в МПЗ

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.