Сегодня рассмотрим тему: "критерии малого предприятия" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Субъекты малого и среднего предпринимательства (СМП) – это организации и ИП, которые в соответствии с определенными условиями относятся к малым и средним предприятиям и сведения о которых указываются в едином реестре таких субъектов (п. 1 ст. 3 Федерального закона от 24.07.2007 № 209-ФЗ ). Быть СМП и особенно малым предприятием удобно, ведь малые предприятия, к примеру, могут в общем случае вести упрощенный бухучет и составлять упрощенную бухгалтерскую отчетность. Малые предприятия могут не утверждать лимит остатка кассы (п. 2 Указания ЦБР от 11.03.2014 № 3210-У ). На многих малых предприятиях в 2019 году нельзя проводить плановые проверки (но речь не идет о проверках органами ФНС, ПФР или ФСС) (ч. 3.1 ст. 1, ст. 26.2 Федерального закона от 26.12.2008 № 294-ФЗ ).

Критерии малых предприятий в 2019 году установлены ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ .

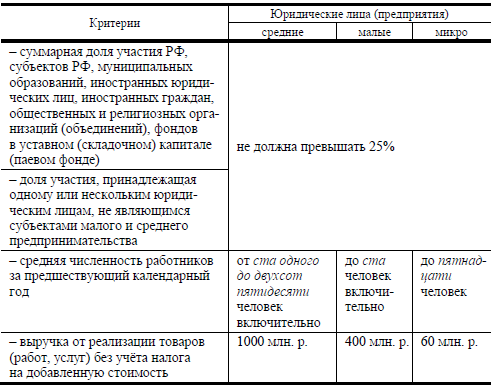

Для предприятий малого и среднего бизнеса критерии 2019 сгруппируем в таблицах.

При этом такие критерии разобьем на 3 группы: критерии юридические, критерии по численности и критерии по доходу. Если хозяйственное общество или хозяйственное партнерство соответствует хотя бы одному из юридических критериев, нужно сверить их соответствие критерию численности (а точнее среднесписочной численности работников за предшествующий календарный год) и критерию дохода. А вот для производственных, потребительских кооперативов, крестьянских (фермерских) хозяйств и ИП важны только критерии численности и дохода. Иные условия для них в расчет не берутся.

Для хозяйственных обществ и партнерств юридические критерии отнесения предприятия к субъектам малого предпринимательства следующие.

Малые предприятия в 2019 году — какие компании попадают в эту категорию

Итак, в соответствии с Постановлением Правительства РФ от 04.04.2016 N 265 в расчет берется не только выручка с продаж, а все доходы по налоговому учету.

Разберемся, какие организации и ИП в 2019 подходят под определение малого бизнеса.

Основные критерии определения малого предприятия 2019

С 1 августа 2016 в расчет максимального размера доходов за прошедший год включается не просто вся выручка по кассе, а все доходы согласно налоговой декларации. Приведем критерии в виде таблицы:

Доля участия других лиц в капитале

Доля участия государственных образований (РФ, субъектов РФ, муниципальных образований), общественных и религиозных организаций и фондов не более 25% в сумме.

| Видео (кликните для воспроизведения). |

Доля участия обычных юридических лиц (в том числе иностранных) не более 49% в сумме.

Доля участия юрлиц, которые сами субъекты малого и среднего предпринимательства, не ограничена.

Количество работников в 2019 году определяется на основании среднесписочной численности, отчет по которой предоставляется ежегодно в налоговую инспекцию.

Что касается долей в уставном капитале, то ФЗ N 209 от 24.07.2007 предусматривает исключения. Лимиты не распространяются на:

- акционеров высокотехнологичного (инновационного) сектора экономики;

- участников проекта «Сколково»;

- компании, которые практически применяют новейшие технологии, разработанные их учредителями — бюджетными или научными учреждениями;

- компании, учредители которых включены в правительственный перечень лиц, оказывающих господдержку инновационной деятельности.

С 1 августа 2016 года создан единый реестр субъектов малого и среднего предпринимательства (МСП). Его формирует Налоговая служба самостоятельно на основании отчетности субъектов малого бизнеса:

- сведений о доходах;

- среднесписочной численности сотрудников;

- данных из Единого госреестра юридических лиц и Единого госреестра индивидуальных предпринимателей;

- информации от других государственных органов.

Для того чтобы попасть в реестр, руководителям малых компаний и предпринимателям ничего делать не нужно. Доступ к реестру предприятий МСП можно получить на специальной странице сайта ФНС. Для того чтобы проверить, есть ли информация о вашем бизнесе в едином реестре МСП, достаточно ввести ИНН, ОГРН, ОГРНИП, название фирмы или ФИО ИП (что-то одно) в строку поиска.

В добровольно-заявительном порядке можно дополнить информацию: сообщить о своей продукции, заключенных контрактах, участии в программах партнерства.

Если данных о вашем малом или среднем бизнесе нет в реестре или они некорректны, подайте заявку на проверку с указанием верных сведений.

Организации и предприниматели, сведения о которых будут отсутствовать в реестре, лишаются возможности использовать льготы, предусмотренные для МСП.

Небольшие компании и ИП, попадающие под перечисленные критерии, в 2019-м пользуются определенными льготами.

- Они могут не устанавливать лимит наличных средств, находящихся в кассе (п. 2 Указания Банка России от 11.03.2014 № 3210-У). За хранение наличных в кассе свыше определенной суммы предусмотрен штраф по ст. 15.1 КоАП. Субъекты малого бизнеса могут держать в кассе деньги в любом количестве. Правда, если лимит наличных до этого был установлен на предприятии, то его необходимо отменить — издать соответствующий приказ. Приказ можно оформить в любой момент — у этого типа предприятий есть такое право.

- Могут вести упрощенный бухгалтерский учет (п. 4 ст. 6 ФЗ N 402). Для ИП эта льгота не актуальна, поскольку они и так освобождены от обязанности вести бухучет. А вот компании амортизацию вправе начислять один раз в год, а не каждый месяц. Материальные производственные затраты списывать в полной сумме сразу, а не по мере использования. В каждом ПБУ перечислены упрощенные способы ведения учета, которыми пользуются льготники. Микропредприятия могут даже вести бухгалтерский учет сплошным методом регистрации хозяйственных операций.

| Видео (кликните для воспроизведения). |

- Освобождены от ежегодного сплошного статистического наблюдения (такое наблюдение проводится раз в пять лет, в промежутках — выборочное).

- Имеют право обратиться к региональным властям за субсидиями и инвестициями — для спецрежимников регионы снижают налоговые ставки. Также для малого бизнеса на уровне регионов предусмотрены льготы по налогу на имущество.

- Субъекты такого предпринимательства имеют преимущественное право покупки государственной и муниципальной недвижимости, которая находится у них в аренде (ФЗ от 29.06.2015 N 158).

- Имеют преференции в системе госзакупок.

- Микропредприятия вправе полностью или частично отказаться от принятия локальных нормативных актов, таких как правила внутреннего распорядка, графики сменности, положения о премировании и т.д. Но в таком случае работодатель включает все необходимые условия в трудовой договор с сотрудником. Такие трудовые договоры должны заключаться по типовой форме, которая утверждена Постановлением Правительства от 27.08.2016 N 585. Однако при утрате статуса микропредприятия работодатель в течение 4 месяцев должен будет восстановить все локальные нормативные акты.

О том, как составить трудовой договор для микропредприятий, мы писали в отдельной статье.

Для таких предприятий действуют сокращенные сроки проведения проверок. Любой контролирующий орган может проверять субъект малого бизнеса не дольше 50 часов в год. А для микропредприятий максимальный срок — 15 часов в год.

В течение 2 лет (с 1 января 2016 до 31 декабря 2018) «малышам» были предоставлены надзорные каникулы. Такую льготу для небольших компаний и ИП установил ФЗ N 246-ФЗ от 13.07.2015. Но это касалось только плановых проверок. Если поступит жалоба от потребителя или у госорганов появится информация о нарушении фирмой закона, проверяющие придут с ревизией.

Срок действия «надзорных каникул», установленных ФЗ N 246-ФЗ, истекавший в конце 2018 года, продлен на 2019 и 2020 годы — Федеральным законом от 25.12.2018 № 480-ФЗ , он опубликован на официальном портале правовой документации. Однако надо иметь в виду, что надзорные каникулы не распространяются на проверки, проводимые методом риск-ориентированного контроля, а этот метод используют такие ведомства, как ФНС, МЧС, ФАС, Росприроднадзор, Росалкогольрегулирование и Роспотребнадзор. Отсюда можно сделать вывод, что от проверок этих ведомств малый бизнес не освобождается.

Кроме того, не будет надзорных каникул и для тех предприятий, которые занимаются лицензируемыми видами деятельности — это:

- банки;

- страховщики;

- ЧОПы;

- недропользователи;

- формацевтические компании;

- перевозчики

и многие другие (полный список из 52 пунктов дан в статье 12 Федерального закона от 04.05.2011 N 99-ФЗ «О лицензировании отдельных видов деятельности»).

Подтверждение статуса малым предприятиям не требуется

Такое предприятие не нужно отдельно регистрировать и получать подтверждения того, что ваша фирма им является. Статус в дальнейшем также сохраняется автоматически. Достаточно того, что фирма или предприниматель соответствует перечисленным условиям. Причем даже если в течение одного или двух лет вы превысите установленные лимиты, статус предприятия сохранится. Изменение статуса происходит, только когда максимальные показатели количества сотрудников, величины доходов или долей в капитале не соблюдаются три календарных года, идущих подряд (ч. 4 ст. 4 ФЗ N 209). В реестре, как уже было сказано выше, первые изменения статусов произойдут только в 2019 году. Однако для новых организаций и ИП действуют новые критерии и порядок учета в реестре.

С 1 января 2019 года правило страхования вкладов распространяется и на малые предприятия. Но для того чтобы иметь право потребовать возмещения по вкладам, предприятие должно быть занесено в реестр субъектов малого и среднего предпринимательства. Об этом говорит Федеральный закон от 03.08.2018 N 322-ФЗ.

Предприятие может быть малым, средним и крупным. Последняя форма наименее распространена. Классификация весьма важна, так как от масштаба зависит налогообложение и отчетность. У малых и средних предприятий есть критерии. Именно на их основании определяется форма бизнеса.

К субъектам малого бизнеса, согласно статье 4 закона №209, могут относиться:

- ИП.

- Хозяйственные субъекты.

- Производственные кооперативы.

- Акционерные общества, если ценные бумаги относятся к инновационному сегменту.

- ЮЛ, занятые в проектах интеллектуального характера.

Эти формы будут относиться к малым субъектам только тогда, когда они соответствуют заданным критериям. Последние установлены ФЗ от 24.07.2007 №209. Критериями считаются основные характеристики хозяйствующего субъекта: численность, доходность, состав уставного капитала.

В 2016 году было принято Постановление Правительства от 04.04.20016 г. №265. Оно определило новый критерий для малого предпринимательства. В частности, теперь критерием вместо выручки от основной деятельности (продажа товаров, услуг) является доход за текущий календарный год, полученный от всех форм деятельности. Максимальная доходность теперь составляет 800 000 000 рублей. Если доходность предприятия превышает названную цифру, оно будет считаться средним. Нововведения вывели некоторые предприятия за рамки малого бизнеса. Это значит, что эти субъекты не смогут воспользоваться сопутствующими льготами. Прочие критерии остались неизменными.

Среднесписочная численность сотрудников равна 16-100 человек. Определяется она следующим образом:

- Находится среднесписочная численность сотрудников, работающих на условиях полной занятости.

- Находится среднесписочная численность сотрудников, работающих на условиях частичной занятости.

Добавочным критерием является общий процент членства прочих хозяйственных субъектов РФ в уставном фонде. Максимальный процент составляет 25%. Прочими субъектами могут являться муниципальные и общественные учреждения, благотворительные фонды. В фонде не должно быть более 49% общего процента участия прочих ЮЛ, которые не относятся к малому бизнесу, и иностранных компаний.

Рассмотрим этапы определения статуса компании:

- Определение среднесписочной численности сотрудников за прошедший год. Для вычислений выполняются расчеты на основании данных, направляемых в налоговую инспекцию. Для малого бизнеса среднесписочный показатель варьируется от 16 до 100 сотрудников.

- Определение дохода от всей деятельности предприятия за прошедший год. Расчеты производятся на основании сведений, подаваемых в целях налогообложения. Если предприятие совмещает режимы, суммируется доход по всем декларациям. Максимальная доходность для субъектов малого бизнеса – 800 000 000 рублей.

- Определение процента участия прочих субъектов в уставном фонде. Максимальный процент участия государственных структур, ЮЛ РФ, которые относятся к малому бизнесу, составляет 25%. Максимальный процент участия для иностранных компаний и ЮЛ, которые не относятся к малому бизнесу, составляет 49%.

От статуса предприятия зависит отчетность и налогообложение. Субъектам малого бизнеса предоставляются некоторые льготы.

Рассмотрим основные особенности существования субъектов малого бизнеса.

Малое предприятие имеет право использовать упрощенный метод ведения бухучета. В данном случае не потребуется отражать в документации налоговые активы и налоговые обязательства, которые были отложены. Налог на прибыль нужно фиксировать в объеме, указанном в декларации. Если вносятся коррективы в учетную политику, субъекты могут не проводить перерасчет показателей отчетности за 2 прошедших года.

Малым предприятиям не требуется сдавать полную отчетность. В обязательном порядке требуется только баланс, а также отчет о финансовых показателях по упрощенной форме. Также не требуется ставить фирменную печать. Не обязательна и подпись главбуха.

Для малых предприятий нет лимита наличных, которые могут храниться в кассе. Субъект может пользоваться налоговыми льготами, устанавливаемыми региональными властями. Местные органы власти также могут уменьшать налоговые ставки для организаций, которые находятся на специальном режиме.

К субъектам среднего предпринимательства могут быть отнесены:

- ИП, фермерские хозяйства.

- ЮЛ: коммерческие компании, потребительские кооперативы.

Все субъекты среднего бизнеса обязаны пройти регистрацию. Информация о них фигурирует в едином госреестре.

Основные и дополнительные критерии среднего бизнеса

Субъекты среднего предпринимательства должны соответствовать следующим критериям:

- Совокупная доля всех участников не больше 25% от уставного капитала. Данное условие не относятся к долям инвестиционных фондов. Совокупная доля иностранных субъектов и предприятий, не относящихся к малому бизнесу, не больше 49%. Это ограничение не относится к субъектам, которые занимаются интеллектуальной деятельностью.

- Среднесписочная численность сотрудников от 101 до 250 сотрудников.

- Доход от деятельности компании за прошедший год составляет не менее 800 000 000 рублей и не более 2 000 000 000 000 рублей. При расчете дохода из общей суммы вычитается НДС.

Все рассматриваемые значения определяются на основании официальных документов.

Отчетность и прочие нюансы для средних предприятий

Субъектам среднего бизнеса нужно готовить тот же пакет документов бухгалтерской отчетности, что и крупным предприятиям. Если годовой объем выручки больше 400 000 000 рублей, предприятие должно ежегодно осуществлять аудит отчетности. Аудиторское заключение является обязательным приложением к балансу и отчетности к финансовым показателям.

Обязательная отчетность включает в себя:

- Баланс.

- Отчет о финансовых показателях.

- Приложения.

В состав обязательных приложений входит отчет об изменениях капитала, об операциях со средствами, о целевом направлении средств. Приложением также являются пояснения к документам.

Если рассматривать вопросы налогообложения, средние предприятия проигрывают малым. Лишь ограниченное количество субъектов среднего бизнеса могут пользоваться УСН и патентной системой оплаты налогов. Последняя актуальна только для ИП. УСН может применяться только по отдельным направлениям деятельности. Положительный момент – отсутствие ограничений относительно годового дохода. Региональные власти имеют право вводить льготы на налогообложение средних предприятий, уменьшать ставки. Выплаты по ЕНВД существенно меньше, чем при общей системе (ОСН). ЕНВД является основной налоговой системой для среднего предпринимательства.

По каким критериям предприятия и индивидуальных предпринимателей в 2018 году относят к малому бизнесу? Как критерии выделяют малый бизнес из средних и крупных предприятий? Покажем подробную таблицу с критериями и напомним, какие льготы есть у малых предприятий и ИП, включенных в реестр малого и среднего бизнеса по состоянию на 2018 год.

Малые предприятия могут получить некоторые привилегии (если их сравнивать со средним и крупным бизнесом). Поясним, какие права и льготы имеют предприятия, отвечающие критериям малого бизнеса в 2018 году.

Одна из самых трудоемких задач бухгалтера – ведение бухгалтерского учета Однако при соблюдении критериев малого бизнеса можно вести упрощенный бухгалтерский учет и сдавать меньше документов в составе бухгалтерской отчетности в ИФНС и статистику.

В отдельных регионах России для субъектов малого предпринимательства в 2018 году установлена пониженная ставка единого налога при УСН. Также в регионах могут вводиться льготы по налогу на имущество и транспортному налогу для субъектов малого предпринимательства.

Малые и микропредприятия могут вести кассовые операции в упрощенном порядке. И, к примеру, не устанавливать лимит остатка по кассе.

Малые предприятия в 2018 году владеют преимуществом при участии в государственных закупках (торгах). Заказчики со стороны государственных органов обязаны закупать у малого бизнеса не менее 15 процентов от совокупного годового объема закупок.

В 2016–2018 годах к субъектам малого предпринимательства с плановой проверкой не придут: Роструд, ФМС России, Ростехнадзор, Госпожнадзор.

Имейте в виду, что запрет на плановые проверки в 2018 году не действует в отношении компаний и ИП, которые за три предшествующих проверке года были привлечены к ответственности в виде (часть 2 статьи 26.1 Федерального закона от 26.12.2008 № 294-ФЗ):

- дисквалификации;

- административного приостановления деятельности;

- лишения или приостановления лицензии.

Однако плановые проверки (в том числе, Роструда) могут проводиться два и более раза в три года в организациях и у ИП, которые ведут деятельность в сфере:

- здравоохранения;

- образования;

- теплоснабжения;

- электроэнергетики;

- энергосбережения и повышения энергетической эффективности;

- социальной сфере.

Этот список определен Постановлением Правительства РФ от 23 ноября 2009 г. № 944.

К субъектам малого и среднего предпринимательства (СМП) относятся:

- хозяйственные общества и партнерства;

- производственные и потребительские кооперативы;

- крестьянские (фермерские) хозяйства;

- индивидуальные предприниматели.

Так, в частности, к субъектам малого предпринимательства (СМП) в 2018 году может быть отнесено любое ООО, отвечающее всем критериям, перечисленным в таблице (ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации»).

Сведения о компании и предпринимателе заносят в специальный реестр, который ФНС России формирует ежегодно 1 августа по состоянию на 1 июля. Этот реестр находится на сайте ФНС. Его ведение предусмотрено статьей 4.1 Федерального закона от 24.07.2007 № 209-ФЗ. https://rmsp.nalog.ru/

В 2018 году реестре публикуют сведения о статусе компании – малого или среднего предпринимательства. Также из реестра можно получить и другие данные о компании и ее партнерах.

Так, по запросу на сайте Единого реестра вы можете выяснить:

- наименование организации или Ф. И. О. предпринимателя;

- ИНН организации и ИП;

- дату включения в Единый реестр малых и средних предприятий;

- точное местонахождение;

- сведения об основном и дополнительных видах экономической деятельности из ОКВЭД;

- сведения о продукции;

- наличие лицензии на деятельность;

- обязательства компании в партнерствах.

Компании и ИП попадают в реестр малых предприятий автоматически, если соблюдаются все критерии отнесения. ИФНС сами сформируют реестр на основании тех данных, которые у них есть, а именно:

- сведения о численности сотрудников;

- декларации о доходах;

- сведения из ЕГРЮЛ об участниках и составе уставного капитала.

Общая таблица с критериями малых предприятий на 2018 год

Далее приведем таблицу с критериями малых предприятий на 2018 год:

Малое предприятие – это организация, которая попадает под критерии определенные в законе “О развитии малого и среднего предпринимательства в Российской Федерации”.

Критерии отнесении организации к малым предприятием

К субъектам малого предпринимательства может быть отнесена любая организация, если она отвечает всем критериям, указанным в таблице:

N

Критерий

Предельное значение

Суммарная доля участия в уставном капитале организации РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, фондов

Суммарная доля участия в уставном капитале организации иностранных организаций

Суммарная доля участия в уставном капитале организации других организаций, не являющихся субъектами малого и среднего предпринимательства

Средняя численность работников за предшествующий календарный год

Выручка от реализации товаров (работ, услуг) без учета НДС за предшествующий календарный год

Организация утратит статус субъекта малого предпринимательства, если будет превышено предельное значение:

- критерия 1, 2 или 3 – с даты, когда изменение долей в уставном капитале будет зарегистрировано в ЕГРЮЛ;

- критерия 4 или 5 в течение трех календарных лет подряд – по истечении этих трех лет, т.е. на четвертый год.

Пример. Определение соответствия организации критериям субъекта малого предпринимательства

В уставном капитале организации на протяжении 2013 – 2016 гг. не участвуют РФ, субъекты РФ, муниципальные образования, иностранные, общественные, религиозные организации, фонды и организации, не являющиеся субъектами малого предпринимательства. Значения остальных критериев признания организации субъектом малого предпринимательства были такими.

Организация

Критерий

Средняя численность работников за предшествующий календарный год, чел.

Выручка от реализации товаров (работ, услуг) без учета НДС за предшествующий календарный год, млн руб.

Так как средняя численность работников и выручка организации не превышали предельных значений на протяжении трех лет подряд (2013 – 2015 гг.), организация признается малым предприятием в 2016 г.

Организации – субъекты малого предпринимательства могут вести упрощенный бухучет и составлять упрощенную бухгалтерскую отчетность, в том числе:

Также малые предприятия вправе не устанавливать лимит остатка по кассе. То есть они могут накапливать деньги у себя в кассе столько, сколько захотят.

Кроме этого, установлен мораторий на проведение неналоговых проверок, а именно: с 1 января 2016 г. по 31 декабря 2018 г. запрещены почти все плановые неналоговые проверки малых предприятий.

С 1 июля 2016 г. появится единый реестр субъектов малого и среднего предпринимательства.

В этот реестр будут вноситься сведения обо всех компаниях, соответствующих критериям отнесения к СМП.

Реестр будет вести ФНС и размещать его на своем сайте.

Однако, по общему правилу, никакие дополнительные сведения в ФНС компаниям для этого подавать не надо.

Реестр будет формироваться на основании сведений, содержащихся в ЕГРЮЛ, сведений о среднесписочной численности работников за предшествующий календарный год и показателей налоговой отчетности, представляемых в ФНС в соответствии с требованиями НК РФ.

С 1 августа 2016 г. изменятся критерии отнесения организаций к субъектам малого предпринимательства, в частности:

- критерий “средняя численность работников” заменит критерий “среднесписочная численность работников”;

- вместо критерия “выручка” будет применяться критерий “доход”. Причем учитываться будут все доходы организации, учитываемые для целей налогообложения, включая внереализационные. Предельный размер такого дохода будет составлять для малых предприятий – 800 млн. руб.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Критерии отнесения к субъектам малого предпринимательства в 2019 году

Малый бизнес в России пользуется особыми, предназначенными только для него, льготами. Государство идёт на то, чтобы уменьшить налоговую и административную нагрузку малого бизнеса, получая взамен рост занятости населения и снижение социальной напряжённости. Что означает определение «субъекты малого предпринимательства» и кто к ним относится в 2019 году?

Субъект малого предпринимательства – это российская коммерческая организация или индивидуальный предприниматель, которые нацелены на получение прибыли. В эту категорию также попадают:

- крестьянские (фермерские) хозяйства;

- производственные и сельскохозяйственные кооперативы;

- хозяйственные партнерства.

Некоммерческая организация, а также унитарное муниципальное или государственное учреждение не является субъектом малого бизнеса.

Критерии отнесения к субъектам малого предпринимательства в 2019 году устанавливает государство. Основные требования, при соблюдении которых возможно отнесение бизнесмена к субъектам малого и среднего предпринимательства (МСП), касаются численности работников и размера получаемого дохода. Кто является МСП, т.е. относится к субъектам малого предпринимательства, определяет закон от 24.07.2007 N 209-ФЗ в статье 4. Рассмотрим эти критерии с учётом нововведений.

Благодаря поправкам, внесённым в закон № 209-ФЗ, большее количество предприятий и ИП могут быть причислены к малому бизнесу.

- Максимально допустимая сумма годовой выручки без НДС за предыдущий год для микропредприятий выросла с 60 до 120 млн рублей, а для малых предприятий – с 400 до 800 млн рублей.

- Возросла разрешённая доля участия в уставном капитале малого предприятия других коммерческих организаций, не являющихся субъектами малого и среднего предпринимательства – с 25% до 49%.

А вот допустимая среднесписочная численность работников не изменилась: не более 15 человек для микропредприятий и не более 100 человек для малого предприятия.

Категория субъекта МСП

Выручка без НДС за год

Среднесписочная численность работников

не более 15 человек

не более 100 человек

не более 250 человек

В отношении индивидуальных предпринимателей действуют такие же критерии разделения на категории бизнеса: по годовой выручке и численности работников. Если у ИП нет работников, то его категория МСП определяется только по размеру выручки. А всех предпринимателей, работающих только на патентной системе налогообложения, относят к микропредприятиям.

Продлён период, в течение которого бизнесмен продолжает считаться субъектом МСП, даже если им был превышен допустимый лимит по численности работников или полученной выручке. До 2016 года это было два года, а теперь – три. Например, если лимит был превышен в 2017 году, то организация утратит право считаться малой только в 2020 году.

Как быть в ситуации, если статус малого предприятия утрачен из-за достижения действовавшего ранее лимита в 400 млн рублей, ведь он ниже установленного сейчас? Минэкономразвития считает, что после вступления в силу акта Правительства РФ от 13.07.15 № 702, такое предприятие может вернуть статус малого, если годовая выручка не превышает 800 млн рублей.

С середины 2016 года действует Единый реестр субъектов малого и среднего бизнеса. На портале Федеральной налоговой службы размещён перечень, в которой включены все субъекты малого и среднего предпринимательства РФ. Сведения о субъектах МСП вносятся в реестр автоматически, на основании данных из ЕГРЮЛ, ЕГРИП и налоговой отчётности.

В открытом доступе находится следующая обязательная информация:

- наименование юридического лица или полное имя ИП;

- ИНН налогоплательщика и его место нахождения (жительства);

- категория, к которой относятся субъекты малого и среднего предпринимательства (микро, малое или среднее предприятие);

- сведения о кодах деятельности по ОКВЭД;

- указание на наличие лицензии, если вид деятельности бизнесмена относится к лицензируемым.

Кроме того, по заявлению бизнесмена, относящегося к субъектам малого и среднего предпринимательства, в реестр можно внести дополнительные сведения:

- о производимой продукции и ее соответствии критериям инновационной или высокотехнологичной;

- о включении субъекта МСП в программы партнёрства с государственными заказчиками;

- о наличии контрактов, заключённых в качестве участника госзакупок;

- полную контактную информацию.

Чтобы передать в Единый реестр эти данные, надо авторизоваться в сервисе передачи информации с помощью усиленной квалифицированной электронной подписи.

После формирования официального реестра субъекты малого бизнеса больше не обязаны подтверждать документами, что соответствуют этому статусу для участия в программах господдержки. Раньше для этого требовалось предоставлять годовую бухгалтерскую и налоговую отчётность, отчёт о финансовых результатах, сведения о среднесписочной численности работников.

Проверить сведения, относящиеся к субъектам малого и среднего предпринимательства, и их достоверность можно, сделав в Реестре запрос информации по ИНН или наименованию. Если вы обнаружите, что данных о вас нет или они недостоверны, то надо направить оператору Реестра заявку на проверку сведений.

Как мы уже говорили, государство создаёт для микро- и малого бизнеса особые льготные условия предпринимательской деятельности, преследуя следующие финансовые и социальные цели:

- обеспечить выход из тени и самозанятость лиц, оказывающих услуги населению, занятых мелким производством, работающим по типу фриланса;

- создать новые рабочие места и снизить за счет роста благосостояния населения социальную напряжённость в обществе;

- уменьшить расходы из бюджета на пособия по безработице, медицинскому страхованию и пенсионному обеспечению официально неустроенных лиц;

- развить новые виды деятельности, особенно в сфере инновационных производств, не требующих значительных затрат.

Проще всего этих целей можно добиться, сделав процедуру госрегистрации простой и быстрой, снизив административное давление на бизнес, уменьшив налоговую нагрузку. Кроме того, на деятельности начинающих предпринимателей хорошо сказывается целевое финансирование в виде безвозвратных субсидий.

Основной перечень преференций для субъектов малого предпринимательства выглядит так:

Малым предприятиям доступны некоторые льготы и послабления при ведении бухучета, при налогообложении, они могут рассчитывать на господдержку в некоторых сферах деятельности. В прошлом году изменились требования, которые организации и ИП должны соблюдать как предприятия малого и среднего бизнеса. Критерии 2017 года, определяющие, относится ли субъект к малому предпринимательству, содержатся в обновленных положениях закона от 24.07.2007 № 209-ФЗ и постановлении Правительства РФ от 04.04.2016 № 256 о лимитах дохода. В нашей статье мы рассмотрим эти критерии и порядок их применения.

Закон 209-ФЗ: критерии отнесения к малым предприятиям

ИП, организации, КФХ, производственные и потребкооперативы могут быть отнесены к малым и средним предприятиям, если они соответствуют определенным условиям и лимитам, установленным законом № 209-ФЗ, а их доход не превышает пределов, установленных постановлением Правительства РФ № 265. Применяемая ими система налогообложения никак не влияет на данный статус.

Главные критерии малого предприятия, это:

- доля участия иных организаций в капитале (не применяется к ИП),

- прошлогодняя среднесписочная численность работников (не применяется к ИП без работников),

- размер дохода за прошлый год.

Первый критерий отнесения предприятия к малому бизнесу – лимит доли участия – не распространяется на следующие предприятия:

- АО, чьи акции относятся к акциям инновационного сектора экономики,

- организации, применяющие на практике результаты интеллектуальной деятельности, права на которые принадлежат их учредителям – бюджетным, образовательным и научным учреждениям,

- предприятия – участники проекта «Сколково»,

- организации, учредители которых предоставляют господдержку инновационной деятельности.

Такие критерии отнесения к малым предприятиям, как численность работников и доход с 01.08.2016г. определяются по-новому:

- вместо средней численности работников теперь нужно брать во внимание среднесписочную численность, в которую не входят внешние совместители и работники по договорам ГПХ;

- выручка как самостоятельный критерий отнесения предприятия к субъектам малого предпринимательства больше не применяется – теперь нужно учитывать общую сумму дохода предприятия: выручку, внереализационные доходы, стоимость безвозмездно полученного имущества, дивиденды и другие доходы, перечисленные в ст. 250 НК РФ. Показатель дохода берется из налоговой декларации.

Максимальный предел значений

Суммарная доля участия в уставном капитале ООО:

– РФ, субъектов РФ, муниципальных образований, общественных, религиозных организаций, благотворительных и иных фондов;

– иностранных юрлиц, юрлиц, не являющихся малыми и средними предприятиями (пп. «а» п.1 ч. 1.1 ст. 4 закона № 209-ФЗ)

Среднесписочная численность работников ИП и организаций за прошедший год (п. 2 ч. 1.1 ст. 4 закона № 209-ФЗ)

Доход ИП и организаций, полученный за прошедший год (постановление Правительства РФ от 04.04.2016 № 265)

Какие критерии малых предприятий в 2017 году применяет ФНС

Налоговая служба в 2016 г. создала единый реестр предприятий малого бизнеса, ознакомиться с которым можно на сайте ФНС. Он формируется на основании данных ЕГРЮЛ и ЕГРИП, деклараций, отчете о среднесписочной численности и других показателей. Налоговики разъяснили, как будет формироваться реестр с учетом новых критериев отнесения предприятий к малому бизнесу в своем письме от 18.08.2016 № 14-2-04/0870.

Категория субъекта малого бизнеса может измениться, если в течение 3-х лет подряд предельные значения критериев дохода и численности работников будут выше или ниже установленных. Это значит, что статус субъекта малого предпринимательства сохранится, даже если для средних, малых предприятий и микропредприятий критерии будут превышены в течение года или двух лет.

В 2016 г. малыми предприятиями признавались ИП и организации, чья выручка и численность сотрудников не превышали лимитов в течение 2013-2015 г.г. Новые критерии отнесения предприятия к категории малых предприятий в 2017 г. ФНС учитывает при включении в реестр вновь созданных ИП и организаций, а первые изменения статусов нынешних малых предприятий произойдут только в 2019 г.

Подтверждать свой статус малые предприятия, если они включены в единый реестр, не должны.

К сектору малого бизнеса может быть отнесено и акционерное общество, если оно соответствует требованиям ст. 4 закона № 209-ФЗ. Для АО критерий, определяющий принадлежность к малому предприятию – это доход, а также численность работников, соответствующие тем же лимитам, что и для остальных организаций (п. 2 и 3 ч. 1.1 ст. 4 закона № 209-ФЗ, постановление Правительства РФ от 04.04.2016 № 265).

Обязательный аудит: критерии 2017 для малого предприятия

Должны ли малые предприятия проходить обязательный аудит? Согласно закона от 30.12.2008 № 307-ФЗ обязательному аудиту, в частности, подлежат (ст. 5 закона № 307-ФЗ):

- все акционерные общества,

- организации, чья выручка без НДС за предшествующий отчетному год превысила 400 млн руб., либо сумма активов по балансу на 31 декабря предыдущего года превысила 60 млн руб.

Малые предприятия, критерии в 2017 г. которых соответствуют перечисленным, проходить аудит обязаны.

Критерии 2017 г., при их соблюдении, позволяют оставаться субъектом малого предпринимательства неограниченное время. Этот статус дает ИП и организациям, в частности, следующие преимущества:

- применение пониженных налоговых ставок при использовании спецрежимов, если это предусмотрено региональным законом,

- ведение упрощенного бухучета, применение кассового метода, представление упрощенных форм баланса и отчета о финрезультатах в ИФНС (кроме малых предприятий, подлежащих обязательному аудиту),

- до 31.12.2018 г. малому бизнесу не грозят плановые проверки надзорных органов: пожарных инспекций, лицензионного контроля и прочих (ст. 26.1 закона от 26.12.2008 № 294-ФЗ),

- получение государственных субсидий, участие в госпроектах поддержки малого бизнеса.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.