Сегодня рассмотрим тему: "кбк по усн в 2019 - 2020 году таблица" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Какие новые КБК действуют с 2019 года? Какие КБК изменились? Правда ли, что теперь действует обновленный перечень? Какие новые КБК по УСН, НДС и ЕНВД? Изменились ли коды по страховым взносам? Расскажем о новых кодах бюджетной классификации с 1 января 2019 года и приведем таблицы.

Однако все основные КБК не изменились. Взносы и основные налоги уплачиваются по тем же кодам, что и в 2018 года году.

Если коротко, то в список КБК добавились два новых кода предназначено “физикам”: 182 1 06 07000 01 1000 110 – единый налоговый платеж физического лица (по имущественным налогам) и 182 1 05 06000 01 1000 110 – налог на профессиональный доход (налог для зарегистрированных самозанятых граждан).

Также есть четыре новых КБК есть и для юрлиц по новому налогу на дополнительный доход от добычи углеводородного сырья.

Собственно – это все, что нужно знать основным налогоплательщикам. Однако, если интересно, то расскажем о новшествах 2019 года более подробно.

Официально утверждено 13 новых КБК на 2019 год. Девять для налогов и акцизов, два для госпошлин, один для имущественных налогов физлиц (Федеральный закон от 29.11.2018 № 459-ФЗ, приказ Минфина от 20.09.2018 № 198н). Полный перечень — в таблице.

Новое про КБК УСН доходы 2019: таблица для ООО и ИП

В статье – все КБК по УСН с объектом доходы, по которым перечисляются платежи в 2019 году, в таблице. Кроме того, здесь есть расшифровка КБК, бесплатные образцы документов, справочники и полезные ссылки.

Коды бюджетной классификации для уплаты налогов, взносов, штрафов, пеней и перечисления других платежей мы собрали в удобном справочнике. Скачайте бесплатно:

По правилам Налогового кодекса платить УСН-налог фирмы и предприниматели обязаны в безналичной форме. Поэтому для данного налогового платежа законодательно выделены отдельные КБК – коды бюджетной классификации. Без них перечислить налог или УСН-аванс по назначению невозможно, так как в КБК в цифровой форме закодирована вся информация о безналичном платеже.

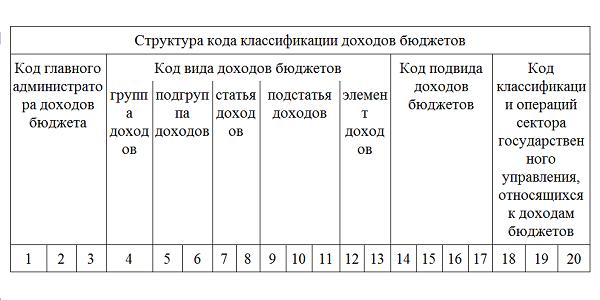

Все коды формируются по единым правилам, которые изложены в приказе от 08.06.18 No 132н. Структура любого КБК включает 20 цифр, объединенных по смысловым группам, каждая из которых содержит информацию, необходимую для безналичного перевода. Схематично структура действующих бюджетных кодов, в том числе КБК УСН 2019, показана ниже:

Ознакомившись с актуальными КБК УСН 2019 года, не забудьте посмотреть следующие документы, они помогут в работе:

| Видео (кликните для воспроизведения). |

Без проблем работать на «упрощенке» помогут следующие документы (их можно скачать):

Так как бюджетные коды содержат полную информацию о безналичных платежах, эти коды обязательны к указанию в платежных документах. Для фирм и предпринимателей едва ли не первое место занимают платежные документы по внесению в бюджет обязательных платежей. Соответственно, чтобы перечислить платеж, нужно точно знать выделенный для него КБК, в том числе КБК УСН доходы 2019 для ИП и для юридических лиц.

Бюджетные коды положено проставлять в 104-м поле платежки. Без данного года банк не примет платежное поручение. Однако, кроме КБК УСН 2019, в платежке необходимо заполнить еще более 20-ти полей, в том числе:

- реквизиты платежного документа (номер и дата);

- названия и коды банков вносителя и получателя платежа;

- названия, коды КПП и ИНН вносителя и получателя платежа;

- сумму платежа;

- номера банковских счетов;

- сведения о платеже и т.д.

Всю информацию нужно указывать строго по правилам, которые издал Банк России. Запомнить и выполнить их все непросто. Детальная памятка по заполнению платежного поручения представлена в окне ниже, ее можно скачать:

Близится 2019 год и в налоговое законодательство вносятся некоторые изменения. Основными из них для упрощенцев являются: увеличение размера страховых взносов, обязательное применение онлайн-кассы, упрощение или полное освобождение от предоставления отчетности. В статье рассмотрим, какие нас ждут изменения по УСН в 2019 году.

Основным изменением, которое может ожидать упрощенцев – это отмена декларации по налогу УСН. Данная норма коснется тех налогоплательщиков, которые применяют данный спецрежим и соответствуют следующим требованиям:

- объект налогообложения – «доходы»;

- поступление денежных средств фиксируется через онлайн-кассу.

Таким образом, поступление денежных средств происходит под контролем налоговой. При этом налоговый орган будет иметь доступ ко всем поступлениям компании или ИП. В том случае, если данные налогоплательщики также продолжат подавать декларацию по УСН, то получится, что они дублируют уже направленные данные.

Важно! Те налогоплательщики, которые уплачивают налог УСН с доходов минус расходы, должны будут продолжать отчитываться в налоговую, как и прежде.

Пока налоговая ставка при УСН корректироваться не будет. Это значит, что налогоплательщики на УСН (доходы) будут оплачивать налог по ставке 6%, а на УСН (доходы минус расходы) – по ставке 15%. Также следует помнить, что в регионах данные ставки могут быть снижены, соответственно, до 1 и до 5 процентов.

| Видео (кликните для воспроизведения). |

Как и прежде компании или ИП на УСН (доходы) вправе уменьшить свой налог на сумму страховых взносов, уплаченных в налоговом периоде. В этом случае нужно знать, что организации и ИП, имеющие работников вправе уменьшить рассчитанный налог не более, чем на 50%. А ИП, не имеющие работников, уменьшают налог на всю сумму фиксированных страховых взносов, уплаченных за себя (Читайте также статью ⇒ Минимальный налог при УСН доходы минус расходы).

Уплата фиксированных взносов ИП предусмотрена законом 335-ФЗ от 27.11.2017. Платежи уплачиваются в следующих размерах:

- ПФР – 29 354 рублей (плюс 1% с доходов предпринимателя, превышающих 300 000 рублей, но не более 234 832 рублей);

- ФОМС – 6 884 рубля.

Важно! Данные суммы взносов уплачиваются за год и их размер теперь не зависит от величины МРОТ.

В 2019 году не планируются изменения для тех организаций и ИП, которые планируют перейти на УСН. То есть компании как и прежде должны соблюдать:

- лимит доходов по итогам 9 месяцев, равный 112,5 млн. рублей;

- остаточную стоимость ОС – 150 млн. рублей;

- средняя численность персонала – до 100 чел.

Предельные значения доходов для компаний, уже работающих на УСН в 2019 году не меняются. Лимит доходов равен 150 млн. рублей вплоть до 2020 года. По остаточной стоимости ОС также предусмотрен лимит, равный 150 млн. рублей.

Одним из важных изменений по УСН 2019 года является отмена пониженных страховых взносов. Согласно нормам ст. 427 НК РФ, совокупный размер страховых взносов был установлен в 20%. Данной льготой могли пользоваться те налогоплательщики, которые перешли на УСН и имели доход в год не более 79 млн. руб. Кроме того, их основной вид деятельности должен был соответствовать ст. 427 НК РФ. Данная льгота предусматривалась только на 2017-2018 годы, а на 2019 год ее продление не предполагается. То есть налогоплательщики УСН с доходов своих работников должны будут уплачивать страховые взносы по ставке 30%.

Важно! В 2019 году также продолжит свое действие мораторий на плановые проверки малого бизнеса. Напомним, что мораторий вводился до конца 2018 года, но продлили его до 2020 года.

Неверное указание кода доходов способно привести к серьезным неприятностям. Однако в то же время ошибки случаются достаточно редко. Дело в том, что даже если в платежке приведен код за прошлый год, средства все равно поступят по назначению. Следовательно, нет оснований для начисления санкций. Тем более сложно ошибиться тем, кто использует КБК по УСН «доходы», ведь с 2014 года коды для этой системы не менялись.

КБК по УСНО за 2014–2017 годы для разных объектов налогообложения (в том числе КБК по УСН 15% за 2014–2017 годы) можно уточнить в справочниках. Нас же сейчас интересуют только КБК по УСН 6% за 2018–2019 годы. Они приведены в таблице.

Коды по УСН «доходы» 6% за 2018–2019 годы

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

Как видим, КБК по УСН «доходы» 6% за 2019 год по каждому из видов платежей ничем не отличаются от КБК по УСН «доходы» за 2018 год по этим же видам платежей. Разница в кодах по основному налогу, пени и штрафам есть только в одной цифре — в 14 разряде, который характеризует подвид доходов бюджета.

КБК по минимальному налогу на упрощенной системе налогообложения

Минимальный налог платят только налогоплательщики, применяющие УСН «доходы минус расходы», в тех случаях, когда расчетная сумма по налогу (доходы за вычетом расходов) меньше установленного законодательством минимума — 1% от доходов.

Таким образом, в конце года бухгалтер рассчитывает 2 суммы, затем сравнивает их между собой и выбирает для целей исчисления налога максимальную. В годах, предшествовавших 2017 году, КБК по УСН для минимального и обычного налога имели разные значения. А вот с 2017 года у минимального налога нет отдельного КБК. Он стал таким же, как и у обычного УСН-налога «доходы минус расходы»

При УСН с объектом «доходы» данный налог не рассчитывается.

О бланке, на котором формируется УСН-декларация, читайте в этом материале.

Упрощенка: отличия КБК при системах «доходы минус расходы» 15% и «доходы» 6%

В таблице приведены коды по основному налогу для тех, кто платит налог на УСН по разным объектам налогообложения: КБК по УСН 6% и КБК по УСН «доходы минус расходы» по ставке 15%.

КБК для УСН «доходы» 6%

КБК для УСН «доходы минус расходы» 15%

182 1 05 01011 01 1000 110

182 1 05 01021 01 1000 110

182 1 05 01011 01 1000 110

182 1 05 01021 01 1000 110

Напомним, что указанные ставки (6 и 15%) являются общеустановленными, но регионы могут принимать решение о снижении их величины.

О существующих ставках УСН-налога читайте здесь.

Последние изменения в КБК по налогу на УСН «доходы» были внесены в конце 2014 года. С 2019 года изменения внесены в общий порядок определения КБК, но кодов для 6-% упрощенки (равно как и для 15%-ной) они не изменили.

Действующие коды для 2018–2019 годов приведены ниже в таблице.

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

182 1 05 01011 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01011 01 3000 110

КБК для УСН «доходы» и «доходы минус расходы» в 2018–2019 годах

Различий в КБК, применяемых организациями и индивидуальными предпринимателями, нет, однако их значения для разных объектов налогообложения различны. Коды 2018–2019 годов приведены в таблице ниже.

Код для УСН «доходы» 6%

Код для УСН «доходы минус расходы» 15%

182 1 05 01011 01 1000 110

182 1 05 01021 01 1000 110

182 1 05 01011 01 2100 110

182 1 05 01021 01 2100 110

Штрафы по налогу

182 1 05 01011 01 3000 110

182 1 05 01021 01 3000 110

Как видим, разница только в десятом разряде кода (9–11 разряды — это подстатья доходов).

Неверно указанный код пусть и не всегда, но может привести к лишним хлопотам. Платежное поручение с неверным кодом либо подлежит возврату, либо попадает в категорию «Невыясненные». В этом случае налогоплательщику придется выложить дополнительные деньги за просрочку уплаты налога.

Без ориентира для принятия суммы налога (кода) налоговая не увидит перечисленную сумму, поэтому помимо пени за задержку выплат по налогу придется снова проводить оплату. Возможно, сумма по ошибочному КБК поступит на счет по другому налогу, однако такая ситуация все равно неблагоприятна: с возвратом переплаты налога тоже придется повозиться.

Выход из ситуации — письменное заявление о переводе суммы переплаты со счета одного налога на другой (зачет). Впрочем, пени по УСН из-за неверного КБК в этом случае все равно будут начислены (подп. 4 п. 4 ст. 45 НК РФ). Если же код КБК по УСН был указан ошибочно, но деньги поступили по назначению, то пени не будет (см. письмо Минфина России от 17.07.2013 № 03-02-07/2/27977).

КБК по УСН «доходы» (пени) в 2018-2019 годах — 18210 50101 10121 00110.

Рассчитать сумму пеней можно, используя наш сервис «Калькулятор пеней».

КБК, применяемые при УСН, остаются неизменными с 2014 года. При этом они различаются в зависимости от объектов налогообложения и вида платежа (налог, пени, штраф). Неверное указание КБК в платежном документе может привести к незачислению платежа по его назначению.

Минфин поменял порядок применения КБК. Новые правила действуют с 2019 года. Кроме этого, появились 12 новых КБК. В статье вы сможете скачать актуальные коды бюджетной классификации на 2019 год.

Коммерческие организации и ИП применяют коды бюджетной классификации ежедневно, когда составляют платежные поручения. Налоговая и фонды используют КБК, чтобы отслеживать, за какие налоги и штрафы средства поступают в бюджет. Поэтому так важно указать верный код. Ведь одна неверная цифра в платежке и вместо налога компания заплатит пени. А в карточке расчетов с бюджетом отразится недоимка. Ошибок становится больше, когда Минфин меняет КБК и правила их применения.

С 1 января 2019 года Минфин ввел 12 новых КБК. Кроме этого чиновники изменили порядок применения кодов бюджетной классификации.

С 4 февраля в 26 регионах РФ изменятся реквизиты доходных счетов казначейства. Переходный период продлится с 4 февраля по 29 апреля 2019 года. С 30 апреля старые счета закроют, применять их будет нельзя.

Ошибок в платежках становится больше, когда Минфин меняет КБК. Налоговики рассказали, что компании путают коды из-за изменений по штрафам и пеням за взносы в ПФР по дополнительным тарифам.

Если в платежке указать неверный счет казначейства, поступят ли деньги в бюджет?

В процессе проведения платежных операций как физическим, так и юридическим лицам, работающим на упрощенной системе налогообложения, приходится оформлять соответствующую платежную документацию.

Действующее законодательство предусматривает достаточно большое количество требований и правил, регулирующих процедуру оформления платежных поручений, и в частности, это касается необходимости указания правильных кодов бюджетной классификации.

В связи с этим, чтобы указать правильные коды и платеж дошел до конечного получателя, может использоваться таблица КБК по УСН в 2019 году.

Чтобы определить, насколько актуальным является использование кодов, в первую очередь стоит правильно понять, есть ли у предпринимателя возможность работать на упрощенной системе.

Для опытных бизнесменов и профессиональных бухгалтеров вряд ли будет секретом то, что для использования упрощенной системы налогообложения деятельность организации должна полностью соответствовать определенным условиям, и в первую очередь это касается установленных лимитов на прибыль, полученную от деятельности на протяжении предыдущего года.

Прибыль, которая сверяется с установленными ограничениями, рассчитывается за девять месяцев прошлого года и непосредственно сказывается на получении предпринимателем права использования УСН в своей деятельности.

В 2019 году данные ограничения были существенно расширены, в связи с чем возможностью регистрировать свою деятельность по упрощенной системе могут все предприниматели, доход которых за последние девять месяцев 2019 года составляет менее 59 805 000 рублей, в то время как в 2019 году смогут перейти на «упрощенку» все, чей доход составляет менее 90 000 000 рублей.

При этом стоит отметить тот факт, что проводить какие-либо перерасчеты с учетом коэффициента-дефлятора теперь не нужно, так как он перестает действовать до 2020 года. Помимо этого, чтобы перейти на упрощенную систему, также нужно соблюдать условие, касающееся общей стоимости остаточных средств.

В соответствии с приказом Министерства финансов №90н, который был опубликован 20 июня 2019 года, в КБК для упрощенной системы налогообложения были внесены определенные корректировки. В частности, был введен единый код, в соответствии с которым нужно переводить всевозможные налоговые платежи, штрафы и пени для тех организаций, которые работают с объектом налогообложения «доходы минус расходы».

Сама же таблица кодов выглядит следующим образом:

Образцы платежных поручений по УСН:

Доходы минус расходы

Доходы минус расходы  Минимальный налог

Минимальный налог

Данный код представляет собой специализированную комбинацию символов, которую сегодня знают все специалисты в сфере бухгалтерии и сотрудники всевозможных государственных и финансовых организаций. С помощью КБК указываются точные параметры проведения определенных операций, а сами по себе они являются достаточно удобным инструментом для того, чтобы группировать все поступления или же расходы.

Посредством введения указанных кодов контрольные ведомства могут корректно интерпретировать сведения обо всех осуществляемых операциях, и в частности, правильно указанный КБК предоставляет возможность:

- осуществлять проведение всевозможных платежных операций, минимизируя риск ошибок;

- детально контролировать историю перемещения денег;

- существенно облегчить работу сотрудников контрольных органов;

- грамотно планировать бюджет, а также отслеживать финансовые потоки;

- фиксировать имеющиеся долги по различным платежам.

Таким образом, указание корректного кода бюджетной классификации является гарантией того, что совершенный платеж действительно позволит перечислить средства на нужный счет, а компания илии предприниматель в дальнейшем не столкнется с какими-либо проблемами или штрафными санкциями.

Указанная комбинация цифр должна в обязательном порядке отражаться в специальном поле платежных поручений, которые используются с целью отчисления всевозможных платежей, штрафов или же пеней.

О ведении бухгалтерского учета ООО на УСН читайте тут.

В процессе оформления документа крайне важно записывать корректную комбинацию цифр, так как даже незначительная ошибка может привести к тому, что уполномоченные лица не только должны будут оформлять уточнение всех проведенных платежей, но еще и могут понести административную ответственность.

Если плательщик понимает все знаки, то в таком случае вряд ли он столкнется с проблемой неправильного оформления каких-либо данных.

В соответствии с нормами, указанными в приказе Министерства финансов №65 при оформлении платежной документации КБК должен обязательно включать в себя 20 цифр, причем они распределяются на семь групп, каждая из которых имеет свое значение:

Нет изменений в 2019 году по кодам НДФЛ. Выбор КБК зависит от того, кто перечисляет налог (налогоплательщик или налоговый агент): например, для компаний, уплачивающих налог за сотрудников, для ИП, платящего НДФЛ за себя, и для физлиц, получивших доход от продажи имущества, применяются разные коды классификации.

При уплате НДС код выбирается в зависимости от того, какие операции облагались налогом – реализация в пределах Российской Федерации, или ввоз в РФ зарубежных товаров. КБК НДС – 2019 для юридических лиц и коды для ИП одинаковы.

Организации на ОСНО будут платить налог на прибыль по тем же КБК, что и в 2018 году. КБК налога на прибыль приведены в таблице далее:

На «упрощенке» КБК зависят от применяемого объекта налогообложения. Упрощенцам с «доходно-расходным» объектом следует внимательно отнестись к выбору КБК при уплате минимального налога: с 2016 г. применяется единый код, как для уплаты единого налога, так и для минимального. Если минимальный налог уплачивается за периоды более ранние, чем 2016 год, для него используется отдельный КБК.

Коды для УСН «доходы минус расходы» и КБК УСН «доходы» 2019 года:

КБК ЕНВД 2019 для ИП будут такими же, как для «вмененщиков»-юридических лиц:

КБК: патентная система налогообложения 2019 год

Патент уплачивают предприниматели, выбирая КБК, соответствующий виду бюджета.

Изменения по КБК с 2019 года: что важно знать бюджетникам и НКО

Приказ № 65н, который устанавливал ключевые правила применения бюджетной классификации прекращает свое действие 31.12.2018. С нового, 2019, года будут действовать обновленные нормативы. Так, чиновники утвердили:

- Приказ № 132н от 08.06.2018, который содержит новый порядок формирования и применения кодов БК.

- Приказ № 209н от 29.11.2017, который определяет порядок применения КОСГУ в учете.

Нововведения вызвали шквал вопросов и споров. Чтобы их разрешить, Минфин издал дополнительные разъяснения к порядку применения новых НПА. Информация содержится в Письмах от 29.06.2018 № 02-05-10/45153 и от 10.08.2018 № 02-05-11/56735.

Теперь детально определим, что изменилось в кодификации доходной и расходной частей БК.

Ключевая часть всех платежей — это оплата налогов, сборов, пошлин и взносов. Данные транши формируют доходную часть бюджета нашей страны. Каждый вид фискального обязательства имеет свой уникальный код БК. Причем для некоторых категорий налогообложения предусмотрены многочисленные варианты кодификации, идентифицирующие платеж, налогоплательщика, объект обложение и прочие признаки.

Порядок оплаты фискальных обязательств именно в части формирования кодов бюджетной классификации остался практически неизменным. КБК по налогам на 2019 год, таблица была скорректирована незначительно. Чиновники ввели только 12 новых кодов.

153 1 04 02210 01 0000 110

Акциз на темное судовое топливо, ввозимое в Россию

153 1 08 07500 01 0000 110

Госпошлина за выдачу акцизных марок с двухмерным штриховым кодом, содержащим идентификатор ЕГАИС

160 1 08 07490 01 0000 110

Госпошлина за выдачу федеральных специальных марок с двухмерным штриховым кодом, содержащим идентификатор ЕГАИС

182 1 01 01022 02 0000 110

Налог на прибыль при выполнении Соглашений о разработке месторождений нефти и газа, расположенных в Дальневосточном федеральном округе, на условиях соглашений о разделе продукции, зачисляемый в бюджеты субъектов РФ

182 1 03 02390 01 0000 110

Акциз на нефтяное сырье, направленное на переработку

182 1 03 02400 01 0000 110

Акциз на темное судовое топливо, производимое на территории РФ

182 1 04 02210 01 0000 110

Акциз на темное судовое топливо, ввозимое на территорию РФ

182 1 06 07000 01 0000 110

Единый налоговый платеж физического лица

1821 07 05010 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 1 пункта 1 статьи 333.45 НК РФ

182 1 07 05020 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 2 пункта 1 статьи 333.45 НК РФ

182 1 07 05030 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 3 пункта 1 статьи 333.45 НК РФ

182 1 07 05040 01 0000 110

Налог на дополнительный доход от добычи углеводородного сырья на участках недр, расположенных полностью или частично на территориях, указанных в подпункте 4 пункта 1 статьи 333.45 НК РФ

А вот, к примеру, КБК по НДФЛ на 2019 год, таблица не предусматривает изменений. Следовательно, организация обязана перечислить налог за декабрь 2019 года по тем же КБК, что и за январь 2019 г. Страховое обеспечение также перечисляйте по действующим КБК по взносам на 2019 год, таблица не изменилась.

КБК для

штрафов

НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ

182 1 01 02010 01 1000 110

182 1 01 02010 01 2100 110

182 1 01 02010 01 3000 110

НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве:

- предпринимателей;

- частных нотариусов;

- других лиц, занимающихся частной практикой (ст. 227 НК РФ)

182 1 01 02020 01 1000 110

182 1 01 02020 01 2100 110

182 1 01 02020 01 3000 110

НДФЛ с доходов, полученных гражданами в соответствии со ст. 228 НК РФ

182 1 01 02030 01 1000 110

182 1 01 02030 01 2100 110

182 1 01 02030 01 3000 110

НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, работающими по найму у граждан на основании патента (ст. 227.1 НК РФ)

182 1 01 02040 01 1000 110

182 1 01 02040 01 2100 110

182 1 01 02040 01 3000 110

КБК по страховым взносам за работников

Взносы на пенсионное страхование по основным тарифам

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Взносы на социальное страхование

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

Взносы на медицинское страхование

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

Взносы на пенсионное страхование по дополнительным тарифам

Тариф не зависит от результатов СОУТ

Тариф зависит от результатов СОУТ

За работников из Списка 1

182 1 02 02131 06 1010 160 182 1 02 02131 06 1020 160

182 1 02 02131 06 2110 160

182 1 02 02131 06 3010 160

За работников из Списка 2

182 1 02 02132 06 1010 160 182 1 02 02132 06 1020 160

182 1 02 02132 06 2110 160

182 1 02 02132 06 3010 160

Взносы на травматизм

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

КБК по страховым взносам ИП

Взносы ИП на пенсионное страхование

Фиксированные взносы (МРОТ × 26 %)

182 1 02 02140 06 1110 160

Взносы с доходов свыше 300 000 руб. (1 %)

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Фиксированные взносы ИП на медицинское страхование

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

Обновленные КБК 2019, таблица соответствия в части доходов не определила существенных изменений. Так, в новом году все доходные поступления бюджетной сферы должны распределяться на две ключевые группы: 100 «Доходы» и 400 «Выбытие нефинансовых активов». Обновленный порядок аналогичен правилам 2019 года. Однако нововведения все же есть: изменились отдельные статьи группы 100 «Доходы».

Итак, ранее в статью 120 «Доходы от собственности» следовало включать поступления, связанные с использованием государственного, муниципального имущества. Аренду, платежи за пользование природными ресурсами, а также плату за право заключения госконтрактов (платеж за победу в закупках) также относили к статье 120.

С 2019 года состав дополнен, теперь в статью 120 относите следующие категории доходов:

- аренда — операционная и финансовая;

- платежи за пользование природными ресурсами;

- начисленные проценты по депозитам, остаткам денежных средств;

- начисленные проценты по выданным займам и иным финансовым инструментам;

- дивиденды, полученные от инвестирования;

- доли в полученной прибыли, убытке от инвестирования;

- предоставление неисключительных прав (средства индивидуализации, интеллектуальная деятельность);

- платежи за право заключения госконтрактов;

- концессионная плата;

- иные варианты поступлений от использования собственности.

Данная статья БК была дополнена новым видом доходных поступлений. Теперь к ст. 130 «Доходы от оказания платных услуг, компенсаций затрат» следует относить поступление оплаты за предоставление информации из государственных источников (реестров).

Ст. 140 «Штрафы, пени, неустойки, возмещения ущерба» также была скорректирована незначительно. В первую очередь чиновники скорректировали формулировку вида доходов, поступающих в пользу учреждений бюджетной сферы, в счет оплаты за нарушение условий государственных, муниципальных контрактов и договоров. Новое название:

Но и это еще не все. С 2019 г. в ст. 140 включайте доходы учреждения от штрафных санкций по долговым обязательствам.

Безвозмездные денежные поступления в 2019 году следовало распределять по подгруппам статьи 150. Напомним, что их было три:

- 151 «Поступления от других бюджетов»;

- 152 «От наднациональных организаций и иностранных государств»;

- 153 «От международных финкомпаний».

В 2019 г. данное распределение упразднено. Теперь таблица КБК на 2019 год с изменениями подразумевает, что любые безвозмездные платежи следует отражать в ст. 150 без какой-либо детализации.

К тому же учитывайте, что законодатели расширили перечень доходов, отнесенных к безвозмездным поступлениям, новым пунктом. Теперь гранты, пожертвования и иные безвозмездные перечисления от физических и юридических лиц относите на ст. 150, а не на ст. 180, как это ранее предписывала инструкция 65н.

Коррективы коснулись и перечня «Прочих поступлений». Теперь в данную статью доходов относите все неналоговые доходы, которые не были отнесены к другим статьям группы 100, а именно:

- невыясненные поступления, например платеж с неверным КБК;

- доход от продажи, реализации товаров изъятых или задержанных;

- субсидии на иные цели и на осуществление капитальных вложений;

- компенсации возмещения вреда, за исключением страхового возмещения.

В расходной части классификации также не обошлось без нововведений. Чиновники скорректировали порядок применения подразделов БК. Ключевые новшества связаны с оплатой расходов на профессиональную подготовку кадров. Так, Приказ № 132н содержит общие и специальные условия, которые определяют, когда затраты на профессиональную подготовку можно отнести в подраздел 0705.

Новые КБК с 2019 года, таблица кодов видов расходов (КВР) тоже была обновлена только частично. Важные изменения коснулись командировок, оплаты труда и выплаты пособий.

КВР 111 «ФОТ учреждений» дополнен следующими затратами:

- Выплата дополнительной компенсации по ч. 3 ст. 180 ТК РФ.

- Выплата единовременного денежного поощрения, в том числе и поощрения, связанного с выходом работника на пенсию по выслуге лет.

- Выплата образовавшейся задолженности по оплате труда за время вынужденных прогулов на основании судебного решения, вступившего в законную силу.

КВР 112 «Иные выплаты персоналу учреждения, за исключением ФОТ» также дополнили относительно новыми видами затрат. Однако стоит отметить, что и ранее данные траты следовало относить на КВР 112, рекомендации и разъяснения были представлены в Письмах Минфина, но на законодательном уровне закреплены не были. Данное несоответствие было исключено.

На что обратить внимание? В КВР 112, как и ранее, следует относить затраты на служебные командировки сотрудников. Однако с 2019 году КОСГУ по командировкам применяют в новом порядке. Так, в 2019 году все командировочные расходы отражались на КОСГУ 212 (проезд, проживание и суточные). Теперь же чиновники решили разбить расходы по группам. Следовательно, затраты на проезд относите на КОСГУ 222, на проживание — 226, а суточные проводите по КОСГУ 212.

Оплату командировок по договорам (контрактам), заключенным с учреждением, оплачивайте по старым правилам — КВР 244 и соответствующий КОСГУ (билеты — 222, гостиница — 226).

КВР 113 «Иные выплаты, за исключением фонда оплаты труда учреждений, лицам, привлекаемым согласно законодательству для выполнения отдельных полномочий» дополнили:

- Компенсация затрат тренеров, спортсменов и учащихся при направлении их на различные мероприятия, конкурсы и соревнования. Оплачивается питание, проезд и проживание.

- Компенсация учащимся образовательных учреждений суточных, питания и затрат на проезд к местам обучения, прохождения практики, подготовки диплома и так далее.

КВР 244 также был расширен дополнительными видами затрат. Стоит отметить, что все расходы, внесенные Приказом 132н, и ранее относились к 244 коду. Такой вывод можно сделать на основании рекомендаций и разъяснений Минфина. Теперь же «спорные» затраты отнесены в данный КВР на законодательном уровне.

Это не все изменения 2019 года, а только их незначительная часть. Так, к примеру, чиновники скорректировали наименования кодов видов расхода. Значительной корректировки подверглись КВР 632, 633, 634, 812, 813, 814 и так далее.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.