Сегодня рассмотрим тему: "какой размер командировочных расходов в 2019 - 2020 году суточные" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Согласно изменениям в законодательстве с 1 января 2019 года командировочные расходы относятся к КВР 112 КОСГУ 212 в части суточных. Проезд и проживание тоже будут включены в эти расходы? Спортсмены спортивной организации выезжают по вызовам спорторганизаций, вызовы приходят за день-два до начала мероприятия. Каким образом будет осуществляться учет командировочных расходов? С какой целью для командировочных расходов вводится КОСГУ 226 на проживание и проезд? Под каким КВР данный вид расходов будет применяться: 112 или 244? Если это КВР 244, то следует применять Закон N 44-ФЗ, то есть торговать? Если тренеру в подотчет выдаются средства по КВР 113 КОСГУ 296 на спортсменов, которых он везет, но спортсмены еще являются и штатными сотрудниками, надо ли оформлять на них командировочные расходы в части суточных и питания в пути? Если сотрудники отправляются в командировку по КВР 112 КОСГУ 212, но учреждение заранее заключает контракт по Закону N 44-ФЗ по КВР 244 КОСГУ 226 на услуги проживания с гостиницей и транспортные услуги с РЖД, авиаперевозчиком и т.д., то можно ли применять все три вида, или есть другая трактовка распределения командировочных расходов?

- 2 Суточные при командировках в 2019 году: размеры выплат по России, СНГ, за границу

- 3 Расчет суточных при загранкомандировках в 2019 году

- 4 Как должны быть выплачены суточные при командировке?

Согласно изменениям в законодательстве с 1 января 2019 года командировочные расходы относятся к КВР 112 КОСГУ 212 в части суточных. Проезд и проживание тоже будут включены в эти расходы? Спортсмены спортивной организации выезжают по вызовам спорторганизаций, вызовы приходят за день-два до начала мероприятия. Каким образом будет осуществляться учет командировочных расходов? С какой целью для командировочных расходов вводится КОСГУ 226 на проживание и проезд? Под каким КВР данный вид расходов будет применяться: 112 или 244? Если это КВР 244, то следует применять Закон N 44-ФЗ, то есть торговать? Если тренеру в подотчет выдаются средства по КВР 113 КОСГУ 296 на спортсменов, которых он везет, но спортсмены еще являются и штатными сотрудниками, надо ли оформлять на них командировочные расходы в части суточных и питания в пути? Если сотрудники отправляются в командировку по КВР 112 КОСГУ 212, но учреждение заранее заключает контракт по Закону N 44-ФЗ по КВР 244 КОСГУ 226 на услуги проживания с гостиницей и транспортные услуги с РЖД, авиаперевозчиком и т.д., то можно ли применять все три вида, или есть другая трактовка распределения командировочных расходов?

| Видео (кликните для воспроизведения). |

Рассмотрев вопрос, мы пришли к следующему выводу:

С 1 января 2019 года возмещение суточных сотрудникам учреждения должно отражаться по КВР 112 “Иные выплаты персоналу учреждений, за исключением фонда оплаты труда” в увязке с подстатьей 212 “Прочие выплаты” КОСГУ. Другие расходы в части возмещения командированным сотрудникам будут учитываться по КВР 112 “Иные выплаты персоналу учреждений, за исключением фонда оплаты труда” и подстатье 226 “Прочие работы, услуги” КОСГУ.

Расходы учреждений на выплаты физическим лицам, привлекаемым для выполнения отдельных полномочий без заключения с ними трудовых договоров или договоров гражданско-правового характера, начиная с 2019 года будут отражаться по КВР 113 в увязке с подстатьей 226 КОСГУ.

Порядок применения КВР и статей (подстатей) КОСГУ при предоставлении гарантий командированным сотрудникам в натуральной форме (путем заключения договоров от имени учреждения) в 2019 году останется прежним.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Емельянова Ольга

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

3 декабря 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Суточные при командировках в 2019 году: размеры выплат по России, СНГ, за границу

При осуществлении хозяйственной деятельности организация может направлять своих сотрудников для выполнения поставленных руководством заданий. Когда работники находятся в служебных поездках, согласно законодательству, за ними сохраняется место работы, а работодатель производит начисление зарплаты исходя из среднего заработка. Также командируемым полагаются суточные при командировках в 2019 году, которые определяются так же как и в предыдущие годы.

В настоящее время порядок расчет, нормирование суточных в командировке, а также процесс нормирования действуют так же как и в предыдущие годы.

В 2018 году в регионах появился новый сбор — курортный сбор, который уплачивается лицами, приезжающими в данные регионы и находящимися на их территории более 24 часов.

Сегодня на курортный сбор перешли следующие субъекты федерации – Республика Крым, Краснодарский, Алтайский и Ставропольский края. В среднем его размер по регионам будет определять в сумме 50 рублей на каждого человека за каждый день пребывания.

Например, если отправить в служебную поездку работника на семь дней, нужно включить в расходы суммы в среднем 350 рублей на курортный сбор.

| Видео (кликните для воспроизведения). |

Суточные при командировках в 2018 году и 2019 году нормируется как самим хозяйствующим субъектом, так и со стороны государства в виде фиксации нормы суточных в НК РФ.

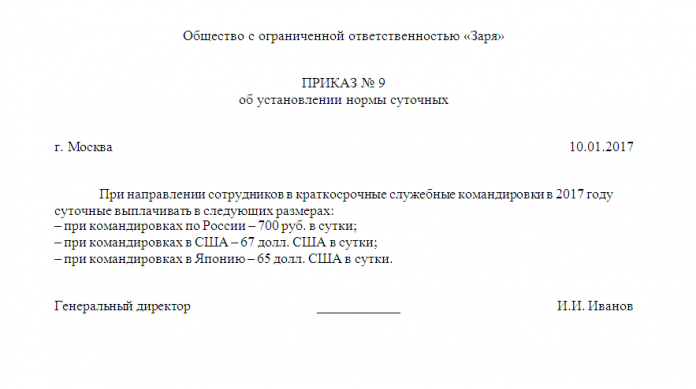

Каждое предприятие утверждает размер суточных из расчета каждый день в своих нормативных актах, например, в Положение по командировках. Они необходимы для правильного включения расходов по командировки в базу по налогу на прибыль.

Если утвержденные нормы предприятия больше действующих размеров, закрепленных в законодательстве, то с превышения их компания как налоговый агент должна исчислять НДФЛ по каждому работнику, направленному в командировку.

Данные правила действуют, когда определяется размер суточных при загранкомандировках в 2019 году.

Размер суточных определяется каждым субъектом самостоятельно исходя из существующих финансовых возможностей организации, а также целей командировок которые нужно достичь при направлении в служебную поездку работников.

Установленный размер компания должна зафиксировать во внутренних нормативах фирмы, например, в положении о командировках. В НК РФ определены суточные за 1 день командировки в 2019 году в сумме 700 рублей.

Многие предприятия, чтобы избежать дополнительных расчетов и уплаты дополнительных платежей предпочитают устанавливать размер суточных в этой же сумме.

Ограничение подобных расходов используется, также когда работника предстоит командировка на один день. Ведь суточные при таких командировках не выплачиваются.

Отправление сотрудника в служебную поездку в страны СНГ считается частным случаем заграничной поездки. Поэтому хозяйствующему субъекту следует руководствоваться нормами, которые разработаны у него для поездок в иностранные государства.

Они также должны быть зафиксированы в локальных актах предприятия. НК РФ нормирует их в сумме 2500 рублей за каждый день командировки.

У служебных поездок в страны СНГ существует одна важная особенность — при пересечении границ с этими государствами согласно Таможенному законодательству штампы в загранпаспорте не проставляются.

Учитывать также следует следующее правило:

- день прибытия в страну назначения — нормируется по размеру суточных для загранпоездок.

- День возвращения в собственную страну – нормируется по размеру суточных, действующих на территории России.

Суточные при командировках в 2019 году за границу также устанавливаются внутренними нормативами организации. Кроме этого, действует Постановление №812, к котором устанавливаются размеры суточных исходя из страны нахождения работника.

Однако этот документ обязателен к исполнению только компаниями бюджетного сектора. Все остальные могут его использовать по желанию, либо на его основе разработать собственные нормативы.

В законе не установлено, поездку какой продолжительности можно считать командировкой. Поэтому, если работник едет в поездку только на один день, то ее можно считать служебной командировкой и выдавать за нее суточные.

Их размер должен быть закреплен во внутренних нормативах организации. При этом допускается определить размер суточных в зависимости от длительности поездки.

Вся необходимая сумма суточных должна быть выдана работнику из кассы наличными деньгами либо перечислена на его банковскую карту не позднее, чем за 1 день до отправления сотрудника в поездку.

Суточные в 2019 году по России должны выплачиваться только в российских рублях, их нужно выдать:

- По каждому дню, в течение которого сотрудник выполняет задание руководства на месте командировки. В эти дни также включаются выходные и праздники. Не имеет значения, весь день работник был занят либо несколько часов — суточные должны быть выплачены в полной мере.

- По каждому дню, в течение которого сотрудник добирался на место командировки, либо возвращался оттуда. Сюда же включаются дни вынужденного простоя.

Если работник отправляется в иностранную поездку, то сначала необходимо разделить дни, когда он находился на территории России, и когда — в иностранном государстве. За первые дни ему должны быть выплачены суточные в рублях, а за вторые — в валюте страны, в которую он поехал.

Компания имеет право не выдавать работнику суточные при командировках в 2018 году в валюте, а выдать на руки эквивалент в рублях.

В такой ситуации работник самостоятельно при пересечении границы должен произвести обмен рублей на местную валюту. В подтверждение указанной операции работнику выдается чек, в которой указан размер приобретенной валюты и обменный курс на день совершения операции.

Если руководством фирмы принимается решение произвести продление срока командировки, то суточные за новые дни необходимо рассчитать и перечислить работнику на его банковскую карту, отправить переводом и т. д.

Если во время командировки работник заболел, он все равно получает суточные за указанные дни в полном размере, даже если по причине болезни он не смог выполнить поставленных перед ним задач.

Нормы на размер суточных закреплены в НК:

- Если работник осуществляет поездку внутри страны — 700 руб;

- Если работник отправляется в другое государство — 2500 руб.

Если работник получает суточные в пределах данных норм, то они не должны отражаться ни в каких налоговых декларациях, а также производить начисление налогов и взносов.

Но если по решению руководства суточные выплачены в большем размере, то на сумму превышения необходимо начислить налог НДФЛ.

Данный шаг необходимо выполнить в завершающий день того месяца, когда сотрудник сдал на рассмотрение свой авансовый отчет. Сумма рассчитанного налога подлежит удержанию из его зарплаты.

Размер удержанного налога подлежит отражению в отчетах 2-НДФЛ и 6-НДФЛ. Кроме этого, на них требуется начислить взносы в соцфонды, за исключением отчислений на травматизм.

Производить определение сумм взносов необходимо в конце месяца, когда работник подал на рассмотрение свой авансовый отчет. Расчет производится путем включения размера превышения суточных в общую базу по расчету отчислений.

После того, как сотрудник вернулся из служебной поездки, ему необходимо оформить и сдать отчет по командировке. К данному документы прикрепляются чеки и иные бланки, при помощи которых можно подтвердить правомерность расходования подотчетных сумм.

К ним можно отнести:

- Документы, подтверждающие найм жилого помещения для проживания в период поездки. К ним можно отнести квитанции, договор о найме частного жилья, счет из гостиницы. В каждом документе должно быть указано число дней, которые прожил работник в данном месте, а также стоимость за один день.

- Документы, при помощи которых можно подтвердить проезд к месту служебной командировки и возвращение назад в компанию. Сюда включаются проездные билеты, талоны, чеки на получение постельного белья и т. д.

- Документы для подтверждения использования услуг такси — квитанции, билеты, чеки и т. д.

- Служебная записка от работника, к которой он приложил чеки с АЗС — в случае, если в течение поездки использовался свой транспорт;

- Служебная записка, рассказывающая об отсутствии подтверждающих документов по причине утери либо других обстоятельств;

- Документы, подтверждающие иные разовые расходы (чеки из камеры хранения, на оплату сотовых телефонов и т. д.)

Мы расскажем вам о порядке выдачи, нормах и размере суточных в командировке в 2019 году. Вас ждут самые свежие новости о выплате командировочных расходов, таблица с размерами суточных для РФ, СНГ и заграницы, примеры расчета.

Когда служащего направляют в командировку, фирма гарантирует ему компенсацию всех расходов, связанных с этим заданием. Имеется в виду: проживание, питание, дорога, передвижение во время командировки, дополнительные расходы, связанные со служебной необходимостью. Такие возмещения носят название суточных

Суточные при командировках в 2019 году: изменения и свежие новости

Суточные – это неотъемлемая часть расходов для тех компаний, которые часто отправляют своих сотрудников в командировки. Какие изменения в 2019 году ждут предприятия, при покрытии расходов работников во время поездок.

Самые свежие новости таковы:

- Отмены суточных расходов в ближайшее время не произойдет;

- Необлагаемый НДФЛ предел суточных меняться не будет;

- Организации по-прежнему могут сами устанавливать размер суточных расходов, но все суммы, превышающие предел, облагаются подоходным налогом;

- При оплате расходов в валюте, если речь идет о поездах за пределы РФ, перевод рублей будет происходить по курсу на день утверждения отчета о командировке;

- При уплате НДФЛ курсовая разница подлежит обязательному включению.

Размер командировочных расходов в 2019 году (суточные)

Размер командировочных расходов в 2019 году или так называемых суточных зависит от соглашения между работником и руководителем компании. Собственно большинство вопросов, связанных с деловыми поездками, регулирует Положение, утвержденное постановлением Правительства РФ от 13 октября 2008 г. № 749. Однако непосредственно нормы суточных расходов там не оговариваются.

Существуют лишь лимиты командировочных расходов, с которых не нужно удерживать НДФЛ и взносы. Эти лимиты закреплены ст.217 НК РФ. Давайте посмотрим таблицу.

Вид командировки

Предельная сумма, с которой не берется НДФЛ за сутки

В пределах территории РФ

Важно! Минимальный размер суточных в 2019 году – это 100 рублей в день.

При расчете выплат суточных сразу же возникает вопрос: сколько дней оплачивать? В размер командировочных расходов в 2019 году входят все дни поездки, включая день отъезда и приезда, праздничные дни и выходные.

При этом необходимо соблюдать правило, что если поезд, самолет или иной транспорт пребывает в населенный пункт постоянной дисклокации сотрудника до 0 часов, то следующий день уже не оплачивается. Если же время прибытия указано 00ч.00 мин., 00ч.01 мин. и т.д., то вы обязаны выдать деньги за этот день. Это замечание касается и времени отбытия.

Смотрите выписку из Постановления Правительства РФ от 13 октября 2008 г. № 749.

Обращаем ваше внимание! Если деловая поездка в пределах России подразумевает отъезд и возвращение работника в течение одного дня, то суточные ему не положены.

При этом, когда работник отправляется на одни сутки за рубеж, в том числе и в страну СНГ, командировочные расходы ему покрываются в размере 50% от нормы многодневной поездки.

Суточные нормы в командировке 2019 должны быть в обязательном порядке прописаны в локальном акте компании, либо в коллективном договоре.

Кроме командировочных расходов, работодатель также оплачивает:

- Цены билетов (авиа, железнодорожные, автобусные);

- Стоимость такси;

- Расходы на бензин, если бизнес поездка подразумевала использование служебного или личного автотранспорта;

- Проживание в отеле или на съемной квартире;

- Иные траты, оговоренные между работником и фирмой.

Внимание! Все расходы на командировку можно включать в прочие затраты, относящиеся к производству, при определении базы для налога на прибыль. Но только если они имеют документальное основание.

Размер суточных в командировке в 2019 году по России зависит от числа дней поездки. Плату за один день компании вольны устанавливать сами, однако, учитывая следующие пункты:

- За один день нельзя заплатить менее 100 рублей;

- Только 700 рублей в сутки не облагаются подоходным налогом и взносами;

- Объем суточных выплат должен быть прописан в локальных документах организации;

- Учитываются все дни, включая время в пути, вынужденные остановки в дороге, дни проживания, задержки по служебной надобности или по форс-мажорным обстоятельствам;

- Время в пути должно включать и время проезда до вокзала, аэропорта и т.д.;

- Деньги работник должен получить до своего отъезда, в противном случае у него есть законное основание отказаться от командировки.

Попробуем определить размер суточных в командировке по России в 2019 году на примере.

Пример. Сотрудница Симакова П.В. едет в Краснодар, чтобы представить продукцию фирмы на выставке:

- Время отправления из Москвы: 14ч.30 мин. 10.02.2019;

- Время прибытия обратно в Москву 19ч.10 мин. 22.02.2019;

- В акте фирмы прописан размер суточных – 900 рублей.

Посчитаем, сколько денег перед поездкой выдадут Симаковой в качестве командировочных расходов.

- Считаем число дней командировки: с 10.02 по 22.02 = 13 дней;

- Считаем общую сумму: 13*900 = 11 700;

- Вычислим, какая цифра не будет облагаться НДФЛ: 700*13= 9100;

- Определим сумму, облагаемую НДФЛ: 11 700 – 9100 = 2600;

- Отнимем подоходный: 2600 – (2600*13%) = 2262;

- Подытожим, сколько Симакова получит на руки: 9100 + 2262 = 11 362руб.

Суточные при загранкомандировках в 2019 году: нормы и учет

Отличие суточных при загранкомандировках в 2019 году лишь в том, что тут важно учитывать время пересечения границы. Пока работник находится в пределах РФ, хотя едет за границу, деньги ему платятся как по России. День перехода граница – это первый день загранкомандировки, и тут нужно применять иной размер суточных.

- Что в загранпоездках НДФЛ и взносами не облагается только сумма равная 2500 рублей в день;

- При выплатах в валюте курс берется на день утверждения командировочного отчета;

- При однодневной поездке за рубеж выплата делает из расчета 50% от заграничных суточных, закрепленных в документах компании;

- Время пересечения границы определяется по таможенному штампу в паспорте;

- Если поездка была в страны в СНГ, и штамп о пересечение границы не ставится, то время берется из проездных документов;

- Организация вправе для разных стран устанавливать разные размеры командировочных расходов (суточных).

Посмотрим, как считать суточные при поездке за границу на примере.

ООО «Лимма» утвердило размер суточных на 2019 год:

- По России – 1500 рублей в день;

- За границей – 3000 рублей в день.

Борисова Ю.П. была в командировке в Берлине с 1 по 10 апреля 2019 года.

Дата поездки

Место нахождения работницы

Расчет суточных при загранкомандировках в 2019 году

Размеры суточных при загранкомандировках в 2019 году имеют значение для расчета налога на прибыль, а также для целей исчисления и уплаты НДФЛ.

Напомним, что размер суточных работодатель устанавливает самостоятельно, закрепив суммы в коллективном договоре или в локальном нормативном акте (ст. 168 ТК РФ).

Некоторые компании устанавливают различные размеры суточных при загранкомандировках в зависимости от того, в какую страну отправляется работник для выполнения служебного задания.

Однако бюджетным организациям размер суточных при загранкомандировках устанавливает Правительство РФ. И коммерческие организации, при желании, могут ориентироваться на эти размеры суточных.

Суточные при загранкомандировках: в какой валюте выдавать

Работодатель сам определяет, в какой валюте устанавливать и выплачивать суточные для загранкомандировок. Например, размер таких суточных может быть установлен в иностранной валюте, но на руки работник получит сумму в рублях, эквивалентную этим валютным суточным.

Расчет суточных при загранкомандировках в 2019 году зависит от количества дней, проведенных работником за пределами РФ.

По общему правилу суточные выплачиваются работнику следующим образом (п. 17, 18 Положения, утв. Постановлением Правительства РФ от 13.10.2008 № 749):

- при отправлении в загранкомандировку за день пересечения границы суточные выплачиваются как за время нахождения за границей;

- при возвращении из зарубежной поездки за день пересечения границы суточные выплачиваются как за командировку внутри страны.

Однако компания вправе установить свой порядок расчета выплачиваемых суточных.

Суточные при загранкомандировках в 2019 году: таблица

Приведем некоторые размеры суточных при загранкомандировках, установленных Правительством РФ для бюджетников (Постановление Правительства РФ от 26.12.2005 № 812):

Нормы суточных для сотрудников организаций, финансируемых из средств федерального бюджета, при служебных командировках за пределы РФ с 1 января 2006г.

В современной России свежие новости об изменении размера выплат, размера налогообложения и оформления бухгалтерских документов появляются практически ежедневно. Сотрудникам бухгалтерии, руководству или индивидуальному предпринимателю, который сам занимается ведением документации, необходимо не только отслеживать происходящие законодательные изменения, но и контролировать их применение.

Тем, кто по долгу службы отправляется сам или посылает подчиненных в деловые поездки, связанные с решением насущных вопросов, следует владеть информацией об изменениях в порядке и размере суточных при командировках в 2019 году.

В текущем, 2018 году, практика выплаты суточных при командировках все еще сохранена, хотя в СМИ уже давно муссируются слухи об отмене существующего порядка путем принятия соответствующего постановления законодательными органами. Действующий Трудовой Кодекс, согласно ч.1, ст.168, предусматривает, что работодатель, отправляющий работника в командировку для решения деловых или производственных вопросов, должен компенсировать понесенные им расходы.

В понятие суточных входят денежные затраты, сделанные для обеспечения необходимых процессов вне места постоянного проживания.

Изменения, внесенные в порядок выплаты суточных и отправки в поездку по нуждам предприятия или организации, не касаются размера предполагаемого лимита на денежные траты. Он остается в тех же пределах, что были предусмотрены соответствующим постановлением на 2018 год. Свежие новости не коснулись и предполагаемых сроков, на которые может оформляться поездка.

В 2019 году сроки регламентируются существующей необходимостью, они выбираются произвольно, с учетом существующей надобности, документы можно по-прежнему составлять произвольно, руководствуясь обоюдным согласием сторон.

В понятие командировки входит несколько видов деловых перемещений:

- поездка в другой город, но в пределах Российской Федерации (для выполнения трудового договора за пределами своего рабочего места, если существует такая необходимость);

- выезд за пределы страны проживания (с деловыми целями, для подписания важных документов, или выполнения основной работы, оговоренной в трудовом соглашении);

- в пределах своего города (на другое предприятие или в организацию, при условии, что перемещение по городу не входит в служебные обязанности, как, например, у водителей или курьеров).

Расчет и размеры суммы, предназначенной к выплате в виде суточных, лимитированы соответствующим постановлением Правительства.

Его действие предусматривалось на 2018 год, но и в 2019 году размеры ограничений и выплат остаются прежними: поездка по стране оплачивается из расчета 700 руб. в сутки. Выезд за рубеж – 2,5 тыс. руб. Для перемещения по городу сумма рассматривается в особом порядке. Порядок выплат оговорен в 217 ст. НК РФ, руководством к действию могут стать ст. 166-168 ТК РФ.

Помимо командировочных, сотрудник получает зарплату, которая высчитывается особым образом. Ее средний размер вычисляется по последним 2 месяцам работы, без учета больничного, отпускных и не табулированных дней. В других случаях выплачивается усредненная стоимость рабочего времени с момента начала работы в организации или на предприятии.

Отчет в бухгалтерии сдается на основании следующих финансовых документов:

- торговые чеки, удостоверяющие факт реальных расходов на предусмотренные надобности;

- билеты на проезд, или чеки с заправки, удостоверяющие стоимость потраченного топлива, если поездка совершалась на личном автомобиле;

- квитанции об оплате услуг, которые входят в оговоренный в командировочных расходах перечень.

Свежие новости состоят в сохранении прежних условий и списка разрешенных трат, предоставлении отчета не позднее 3-х дней с момента возвращения из поездки, и отказа в компенсации не предусмотренных перечнем расходов.

Изменения в 2019 предполагаются не в сумме выплачиваемых суточных. Она остается неизменной по России, и только при ее превышении работодатель удерживает НДФЛ с остатка, который не предусмотрен федеральным лимитом. Организация вправе самостоятельно установить размер суточных в командировке, приняв соответствующее Положение, но если сумма выше федерального минимума, с разницы необходимо удержать налоги.

Командировочные и премия не могу выплачиваться одновременно одному и тому же сотруднику. В день утверждения отчета о поездке за границу суточные пересчитываются в валюте страны, куда запланирована поездка, и разница в курсе валют тоже будет учитываться и облагаться налогом.

Как должны быть выплачены суточные при командировке?

Несмотря на технический прогресс, развитие телекоммуникаций, возможности конференц-связи и прочее работникам все же приходится ездить в командировки. Потому что некоторые вопросы дистанционно решить нельзя.

По общему правилу при направлении сотрудника в командировку работодатель оплачивает ему проезд до места назначения и обратно, проживание в месте назначения и суточные за каждый день командировки, включая день отправления и возвращения (п. 4 Положения об особенностях направления в командировку, утв. Постановлением Правительства от 13.10.2008 N 749, далее – Положения). Также работнику могут быть оплачены иные расходы, связанные с командировкой, по распоряжению руководителя (ст. 168 ТК РФ). Далее поговорим о правилах выплаты суточных при командировках за границу и по России.

Законодательно размер суточных, выплачиваемых командированным работникам, не установлен. Конкретные суммы для служебных поездок по территории РФ и за границу определяет работодатель в своем локальном нормативном акте (ЛНА). Например, в положении о командировках.

Многие слышали, что при командировках по России суточные должны составлять 700 руб., а за границу – 2500 руб. Но это не так. Указанные лимиты установлены НК РФ, как суммы суточных, не облагаемые НДФЛ и страховыми взносами (п. 3 ст. 217, п. 2 ст. 422 НК РФ). А если работнику выплатят больше, то сумма превышения подпадет под обложение.

Например, Кравцову А.С., работающему в тверской компании, за 3 дня командировки в Санкт-Петербург заплатили 1500 руб. суточных. Значит, суточные за 1 день командировки по России в организации установлены в размере 500 руб. Это меньше 700 руб., поэтому с этих суточных не надо удерживать НДФЛ и начислять страховые взносы. А если бы ему выплатили 3000 руб. из расчета 1000 руб. за сутки, то с суммы превышения – 900 руб. ((1000 руб. – 700 руб.) х 3 дн.) нужно было бы удержать НДФЛ в размере 117 руб. (900 руб. х 13%), и еще начислить с этих 900 руб. взносы.

Поэтому составляя свой ЛНА, определяющий выплату суточных при командировках, компании зачастую устанавливают нормативы суточных, не превышающие указанные лимиты. Что касается срока выплаты суточных при командировках, то он жестко не установлен. Вместе с тем, аванс на командировку должен быть выплачен до ее начала (п. 10 Положения). А за сколько дней – может быть прописано в ЛНА.

Сумма аванса определяется на основании сметы, которая включает в себя и расходы на проезд, и на проживание, и суточные. Бухгалтер выдает аванс (с учетом суточных) на основании заявления работника или приказа о направлении в командировку:

- либо наличными из кассы организации;

- либо безналичным способом путем перечисления на карту, в том числе и на зарплатную.

Если работника направили в однодневную командировку, то есть в командировку, из которой он должен вернуться в тот же день, то если это командировка:

- по России, суточные ему не выплачиваются (п. 11 Положения);

- за рубеж, суточные выплачиваются в размере 50% от нормы суточных, определенных работодателем в ЛНА для заграничных командировок (п. 20 Положения).

Суточные обязательно возникают в организациях, которые отправляют своих работников в командировку. Всё, что нужно знать, чтобы сделать подобные выплаты в 2019 году, – в нашей статье.

Статья 168 Трудового кодекса гласит: в случае направления в служебную командировку работодатель обязан возмещать сотруднику ряд расходов. Среди них значатся дополнительные расходы, связанные с проживанием вне места постоянного жительства. А далее в скобках приведено условное сокращенное название подобных трат – «суточные». Именно этот термин и употребляется кадровиками, бухгалтерами и самим персоналом на практике.

Наряду с суточными в составе возмещаемых сумм в указанной статье Трудового кодекса поименованы расходы по проезду и найму жилого помещения. А также – иные расходы, произведенные работником с разрешения или ведома работодателя. То есть перечень возможных трат – открытый.

С 2019 года действуют новые правила по командировкам. Эксперты журнала “Зарплата” собрали все самые важные разъяснения чиновников по командировкам, показали на примерах контрольные даты по НДФЛ, привели примеры проводок по зачету НДС.

За однодневные поездки по работе по России суточные в 2019 году, как и в прошлом году, сотруднику не положены. При однодневной командировке внутри страны компания вправе возместить сотруднику стоимость проезда. И иные расходы, связанные с поездкой. При этом весь порядок нужно прописать в локальном документе компании. Если суточные за один единственный день поездки все-таки решили платить, обязательно начислите на них взносы в ФНС, удержите с выплаты НДФЛ. Иначе налоговики выпишут штраф в 20% от суммы недоимки плюс пени (ст. 122, 123 НК).

А вот по однодневным загранкомандировкам в 2019 году суточные нужно начислить. Но только не в полной сумме, утвержденной в компании, а в размере 50% от установленной суммы (п. 11, 20 Положения, утвержденного постановлением Правительства от 13.10.2008 № 749).

Суточные – это составляющая аванса, который выдается командированному сотруднику перед отправлением в дорогу.

Если выплатить положенные средства позже, например, уже по возвращении сотрудника из командировки, придется дополнительно начислить компенсацию за задержку выплаты. То есть тут действует аналогия с компенсацией за задержку заработной платы (определение Верховного суда Республики Татарстан от 13.07.2015 № 33-10274/2015, определение Омского областного суда от 25.01.2012 № 33-413/2012).

Конкретный размер выплаты каждая компания должна установить самостоятельно и утвердить приказом руководителя либо закрепить в коллективном (трудовом) договоре (ч. 4 ст. 168 ТК). Удобно и правильно прописать сумму и порядок выплаты в локальном нормативном акте по организации. Например, в положении о командировках сотрудников.

Никаких лимитов по выплате нет. Но есть ограничения по суммам для налогового учета, а именно для целей уплаты НДФЛ и страховых взносов в ФНС, о чем мы поговорим в отдельном разделе нашей статьи. Поэтому зачастую на практике руководство фирм ориентируется на существующие НДФЛ-лимиты и ограничивается этими рамками. Так и и расчетов, и возможной путаницы в суммах меньше.

Зная уровень суточных, установленных в компании на один день, и плановую продолжительность командировки в днях, можно рассчитать размер выплаты.

Как мы уже сказали, для расчета суточных нужно знать плановое количество дней служебной поездки. Предполагаемые даты определяйте по приказу о командировке. Это обязательный документ, который составляется до отправки человека в поездку (п. 3 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749). Но хоть бумага и обязательная, указанные в ней даты все равно ориентировочные. На деле вся процедура может затянуться (например, при задержке сотрудника в пути из-за непогоды). Или, наоборот, завершиться досрочно (например, служебное задание менеджер выполнил с опережением).

Фактический срок поездки определите по проездным документам, которые работник представит после возвращения из командировки. Если человек пользовался только личным транспортом – на основании служебной записки сотрудника, в которой указаны фактические сроки «путешествия». К служебке должны быть приложены оправдательные документы (путевой лист, счета гостиниц и т. д.) (п. 7 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749).

Если с суточными не угадали, нужно доплатить или, наоборот, удержать излишне выплаченное. В первом случае, при необходимости доплаты, считаем, начислять дополнительно компенсацию на доплату как на задержанную сумму не требуется. Ведь изначально суммы были выданы согласно приказа о командировке. Но по факту сроки были скорректированы. Работодатель ничего не нарушил. Если бы бухгалтер совсем не выдал суточные перед поездкой, тогда да, компенсация была бы необходима.

Какие дни включать в период командировки в 2019 году

Суточные полагаются за каждый день пребывания в служебное поездке, в том числе выходные и праздники. А также – за все дни в пути, в том числе день отъезда и приезда, и дни вынужденной задержки (п. 11 Положения, утвержденного постановлением Правительства от 13.10.2008 № 749).

Днем отъезда является дата отправления транспорта (поезда, самолета) из населенного пункта, где обычно работает сотрудник, к месту, куда он направлен.

День возвращения – дата прибытия транспорта в населенный пункт, где он работает постоянно. Если до места отправления транспорта (вокзала, пристани, аэропорта) командированный должен сначала добраться, то это время также необходимо учитывать.

В любом случае, если транспорт отправляется или прибывает до 24 часов включительно, считаются текущие сутки. Если в 0 часов – следующие.

За сутки, когда человек уезжает в командировку или возвращается из нее, суточные выплачиваются в полном размере. Считать пропорционально часам за такие неполные дни ничего не нужно.

Например, менеджер Петров О.П. уезжает по служебному заданию на поезде с железнодорожного вокзала, который находится в центре города. Поезд отправляется в 23 часа 55 минут 14 сентября. Значит, первым днем командировки будет 14 сентября. Возвращается сотрудник в город также на поезде на этот же вокзал в 0 часов 7 минут (местного времени) 19 сентября. Итого последним днем командировки будет в данном случае 19 сентября. Суточные за 14 и 19 сентября должны быть выплачены как за полные два дня.

Если в день окончания одной служебной поездки сотрудник отправляется в новую без какого-либо перерыва (отдыха), за этот день суточные выплачиваются в двойном размере. То есть по двум командировкам сразу – и старой, и новой.

Дата выезда из России и въезда в страну обратно определяются по-разному в зависимости от территориального охвата поездки. Если это поездка в государства СНГ, для посещения которых не делаются отметки в паспорте, смотрите проездные документы. Если командировка в иные страны, руководствуйтесь отметками в загранпаспорте о том, что работник пересек границу (п. 18, 19 Положения, утвержденного постановлением Правительства РФ от 13.10.2008 № 749).

Если сотрудник перед выездом за границу перемещается по территории России, сначала суточные выплачивайте по норме для внутренних командировок. Со дня пересечения границы РФ ведите расчет исходя из размера, установленного для поездок за границу. Со дня пересечения границы при въезде в Россию вновь применяйте норму для России.

Уже больше десяти лет последний абзац пункта 3 статьи 217 НК содержит нормы обложения подоходным налогом суточных. Так вот суточные в указанных пределах НДФЛ не облагаются. Это 700 рублей в день по российским командировкам. И 2500 рублей ежедневно – по заграничным поездкам.

Как мы уже сказали, фирма вправе установить любой размер ежедневной выплаты. Хоть 3000 рублей. Но если это командировка в пределах РФ, то, получается, часть сверх 700 рублей в обязательном порядке подлежит обложению НДФЛ. В нашем примере это 2300 руб. (3000 руб. – 700 руб.). Итого налог к уплате в бюджет с выплаты составит 299 руб. (2300 руб. x 13%).

Аналогичный порядок предусмотрен и для страховых взносов в ФНС (п. 2 ст. 422 НК). При этом норма, посвященная «страховым» лимитам, содержит отсылку к норме по НДФЛ, то есть к упомянутому пункту 3 статьи 217 НК. Явно, если изменятся первые лимиты, то «поедут» и вторые. Это удобно – ориентироваться на одинаковые лимиты.

Планов, что существующие нормы в 2019 году изменятся, у законодателей, насколько нам известно, нет. Так что и в новом году ориентироваться нужно на уже привычные значения.

Внимание: для «несчастных» взносов – на страхование от несчастных случаев и профзаболеваний – правила другие. Здесь суточные в размере, предусмотренном внутренними документами работодателя, освобождены от обложения взносами. С сумм сверх установленных в компании норм взносы придется начислить (подп. 2 п. 1 ст. 20.2 Закона от 24.07.98 № 125-ФЗ). Если внимательно следить за оформлением документов и не допускать установления индивидуальных размеров в отношении тех или иных работников, данных обязательных платежей тоже можно избежать вполне законно.

Нормируются ли суточные в налогом учете расходов 2019

При расчете налога на прибыль любые суточные учитываются в полном размере (подп. 12 п. 1 ст. 264 НК). Аналогичное право есть у «упрощенцев» с объектом доходы минус расходы (подп. 13 п. 1 ст. 346.16 НК).

Нормы существуют лишь для целей обложения НДФЛ и страховыми взносами, уплачиваемыми в ФНС на обязательное пенсионное, медицинское и социальное страхование. Об этих нормах мы подробно рассказали в отдельном разделе этой статьи.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.