Сегодня рассмотрим тему: "как заполнить 3-ндфл на лечение за 2019 - 2020 год" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Лечиться бывает дорого, но государство готово сделать цену лечения немного меньше. Для этого нужно быть плательщиком НДФЛ и оформить вычет. Эта статья подскажет, как это сделать правильно.

Часть денег, потраченных на медицинские услуги или покупку медикаментов, можно вернуть обратно в виде налогового вычета. В статье 219 Налогового кодекса РФ сообщается, что получить вычет может любой гражданин, который платит НДФЛ в размере 13%.

Налоговый вычет – это возврат части потраченных денег, например, на медицинские услуги, из ранее выплаченного налога на доходы физических лиц. Подавать декларацию на возврат части денег следует:

- если оплаченные услуги за себя или ближайших родственников (детей, родителей, мужа/жены), оказаны в российской клинике с лицензией, входят в список, определенный постановлением правительства № 201.

- если оплаченные медикаменты для себя или близких родственников, назначенные лечащим врачом, входят в перечень препаратов, по которым предусмотрена выплата.

На конечный объем возвращенных денег влияют несколько правил:

- нельзя вернуть денег больше, чем перечислено в бюджет налога на доходы физических лиц в отчетном году;

- можно вернуть до 13% от максимально разрешенного вычета в 120 000 рублей, даже если на медицинские услуги или покупку лекарств вы потратили больше. В итоге, возвращено из НДФЛ будет не более 15 600 рублей;

- потолок в 15 600 рублей снимается для случаев дорогостоящего лечения.

Виды медицинских услуг, которые занесены в специальный перечень, составляют список дорогостоящего лечения. К ним относятся хирургические операции, пересадка органов, процедуры ЭКО – всего 27 видов лечения.

Например, к дорогостоящему лечению из стоматологических услуг относится операция по имплантации зубных протезов (письмо от 07.11.2006 № 26949/МЗ-14 Минздравсоцразвития РФ). Если вы оплатили эту операцию, то сможете вернуть 13% с полной сумму, потраченной на лечение зубов через декларацию 3-НДФЛ.

В первую очередь соберите следующие документы для оформления вычета:

- паспорт;

- ИНН;

- справку о доходах по форме 2-НДФЛ за год, в который оплачивали медицинские услуги (выдается в бухгалтерии по месту работы);

- заявление на возврат налога с указанием реквизитов счета в банке;

- заполненную декларация по форме 3-НДФЛ (обратите внимание, что бланк 3-НДФЛ за лечение в 2019 году не отличается от образца 2018 года);

- копию лицензии медицинского учреждения и договор об оказании платных услуг;

- справку об оплате медуслуг для инспекции, в которой указана сумма расходов и вид лечения, а также дорогостоящее оно или нет (оформляется медицинским учреждением);

- чеки, квитанции и/или платежные поручения, подтверждающие оплату медуслуг, а также платежные документы на покупку медикаментов по предписанию врача;

- рецепты, выписанные врачами, по форме № 107-1/у со штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика»;

- справка из медучреждения о необходимости для заявителя купить дорогие препараты и расходники (для дорогостоящего лечения);

- документы, подтверждающие родство (для случаев оплаты лечения родственника):

- свидетельство о рождении ребенка;

- свидетельство о браке;

- свидетельство о рождении заявителя, если оплачивалось лечение одного из родителей.

| Видео (кликните для воспроизведения). |

Декларация на налоговый вычет за лечение 2019 (образец) будет представлена во всех деталях чуть ниже.

Важно: если вы оплачиваете медицинские услуги, оказанные близкому родственнику, то в договоре с медучреждением и справке об оплате услуг должны быть указаны ваши ФИО, а не пациента.

Инструкция по заполнению 3-НДФЛ для оформления вычета за лечение

Использовать нужно бланк декларации 3-НДФЛ, утвержденный приказом ФНС России от 25.10.2017 № ММВ-7-11/822@. Обновленная форма декларации действует с 2018 года для декларирования доходов, полученных в 2017 году, в том числе и с целью получения вычета на лечение. В декларации заполните титульный лист, а затем Листы А и Е1, после чего перейдите к разделу 2 и 1. Рассмотрим как оформить вычет в 3-НДФЛ за лечение зубов.

Итак, вот как выглядит Декларация (справка) 3-НДФЛ новая форма 2019 (бланк-образец заполнения) на лечение. А скачать файл для заполнения можно внизу под статьей.

На первом листе декларации нужно указать личную информацию: полное имя, место и дату рождения, паспортные данные, ИНН и телефон. Указывать адрес в новом бланке больше не нужно. Все детали заполнения титульного листа читайте в статье «Как заполнить 3-НДФЛ».

Лист А «Доходы от источников в Российской Федерации»

В Листе А должны отражаем источники дохода, а также выплаченный ранее НДФЛ. Информация о зарплате содержится в справке 2-НДФЛ за отчетный год, которую следует заранее взять на работе.

- «010» – налоговая ставка – 13%.

- «020» – код вида дохода. Если декларируется заработная плата, ставим «06». Остальные варианты доходов и их коды разобраны в статье «Коды для декларации 3-НДФЛ».

- «030»-«050» – укажите ИНН, КПП и ОКТМО работодателя.

- «060» – наименование компании, в которой работает заявитель, а если зарплату платит предприниматель, то нужно указать его полное имя.

- В пунктах «070» и «080» записываете всю полученную зарплату за отчетный период, указанную в справке 2-НДФЛ.

- В строке «080» – вносится уплаченный с зарплаты НДФЛ, который также отражен в справке 2-НДФЛ.

- В строке «090» – вносится НДФЛ, положенный к уплате с зарплаты, который также отражен в справке 2-НДФЛ.

- В поле «100» указываете НДФЛ, который выплатил работодатель в бюджет (из справки 2-НДФЛ).

| Видео (кликните для воспроизведения). |

В конце листа не забудьте поставить подпись и дату.

Лист Е1 «Расчет стандартных и социальных налоговых вычетов»

Во всех подпунктах пункта 1 проставляете ноли, так как в них заносятся налоговые вычеты, которые не касаются расходов на лечение. В подпункте 1.3 – прочерки.

В разделе 2 заполняем подпункт 2.3, если вам было оказано дорогостоящее лечение – указываете полную сумму расходов. Дублируете эту цифру в подпункт 2.4.

Для возврата денег за не дорогостоящее лечение заполняете пункты 3.2 и 3.5, где указываете сумму, потраченную на медицинские услуги и приобретение лекарств.

Если в отчетном году вы уже пользовались вычетом за лечение – укажите это в пункте 3.5.1.

В пункте 3.6 суммируйте цифры из подпункта 2.4 и 3.5. Из результата следует вычесть цифру из 3.5.1, если вычеты в том же году были. Полученное значение вписываете также в пункт 4.

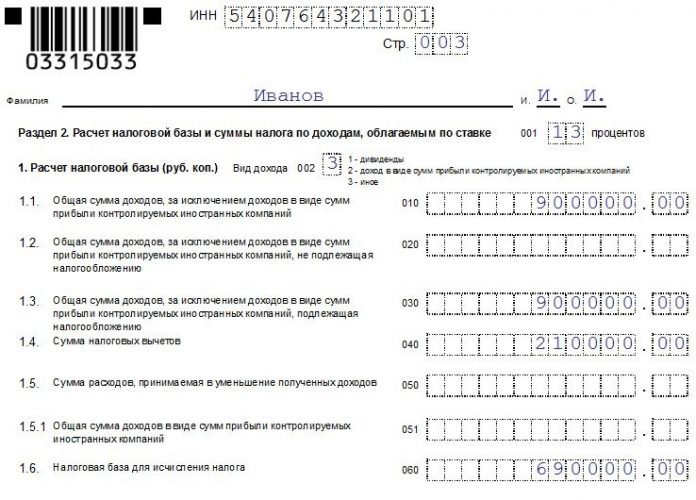

Раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке 001 процентов»

- В названии раздела содержится первый пункт заполнения («001») – указывайте ставку в 13%.

- В строке «002» – выбирайте вид дохода. В данном случае – 3 (иные).

- В строке «010» прописывается сумма из пункта «070» Листа А. Ее же указываем в строке «030».

- В поле «040» указывается сумма социальных и стандартных налоговых вычетов – берем из пункта 4 и 3.5.1 Листа Е1.

- В строке «060» указываете налоговую базу для исчисления НДФЛ, которая получается вычитанием из общей суммы дохода («030») размера вычета («040»).

- «070» – общая сумма налога, предназначенная к уплате в бюджет. Она вычисляется умножением налоговой базы («060») на ставку («001»). Сумма НДФЛ всегда округляется до целого числа.

- В поле «080» отражается размер налога, удержанного у источника выплаты дохода. Сложите значения указанные в строках «100» Листа А.

- В пункте «140» вычисляется сумма, которую вам должны вернуть из бюджета. Для ее расчета нужно узнать разницу строк «080» и «070».

В незадействованных полях ставим прочерки.

Раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»

Раздел 1 заполняется после оформления Раздела 2 на основе расчетов, которые в нем приведены.

- В пункте «010» ставите 2 – возврат из бюджета.

- В строке «020» указывается код бюджетной классификации налоговых доходов (КБК), по которому должны произвести возврат. В данном случае, внесите 18210102010011000110. Для других ситуаций КБК можно определить с помощью сервиса на сайте Федеральной налоговой службы.

- Код по ОКТМО («030») можно узнать в налоговой инспекции, либо на сайте ФНС. Код ОКТМО может содержать до 11 знаков. Если ваш код содержит меньше цифр, то в оставшихся ячейках нужно поставить прочерки.

- В строке «040» ставим прочерки, так как НДФЛ уже переведен государству работодателем.

- В пункте «050» прописывайте сумму, которую рассчитали в пункте «140» Раздела 2.

Итак, мы во всех подробностях рассмотрели заполнение декларации 3-ндфл за лечение (свежий пример 2019 года). Осталось лишь несколько вопросов.

Декларацию с подтверждающими документами подайте в налоговую службу по месту регистрации.

Подать 3-НДФЛ на лечение можно в любой день текущего года, крайнего срока подачи документов нет. Оформить декларацию для возврата части денег, потраченных на лечение, можно в течение трех лет с момента оплаты медуслуг.

После проверки декларации и приложенных к ней документов, которая займет от двух до четырех месяцев, на банковский ваш счет будут переведены положенные деньги.

Если медицинские услуги были оплачены в текущем году, то можно оформить налоговый вычет, который будет осуществлять работодатель. В течение 30 дней после подачи документов в налоговую будет выдано уведомление, которое надо отдать в бухгалтерию по месту работы. После этого, часть НДФЛ, удержанного из вашей зарплаты будет выдаваться вам каждый месяц до конца года.

Налоговый вычет за лечение: за сколько лет можно получить?

Узнав о возможности возврата налога за лечение, мы начинаем собирать информацию об этом способе сэкономить на платных медицинских услугах. И часто задаются вопросы о налоговом вычете за лечение: за сколько лет можно получить, какой срок давности для возврата налога. Выясним, за какой период можно получить налоговый вычет за лечение, сколько раз можно получить и как часто можно возвращать 13 % от стоимости медицинских услуг.

Налоговый вычет на лечение является социальным (как и вычет за обучение), предоставление социальных вычетов регламентируется ст. 219 Налогового кодекса РФ. Получить вычет можно за себя, супруга, детей, родителей.

Когда можно получить налоговый вычет за лечение?

Возврат налога за лечение осуществляется при подаче налоговой декларации 3 НДФЛ в ИФНС по окончании налогового периода (года, в котором прошла оплата лечения). Есть возможность предоставления налогового вычета за лечение до окончания отчетного периода через работодателя.

Для ответа на вопрос «за какой период можно получить налоговый вычет за лечение» необходимо знать, что вычет на лечение уменьшает налогооблагаемый доход налогоплательщика и, следовательно, сумму НДФЛ, уплаченную (или уплачиваемую) в бюджет, в налоговом периоде. Налоговым периодом по налогу на доходы физических лиц признается календарный год. Т.е. вычет на лечение можно отнести к доходам только за тот год, в котором прошла оплата лечения.

Итак, Вы решили получить налоговый вычет за лечение и медикаменты, оплаченные в прошлом году. Но у Вас есть расходы на медицинские услуги, оплаченные в предыдущие года.

За сколько лет можно получить налоговый вычет за лечение?

Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, т.е. вернуть налог за лечение можно в течение 3 лет после оплаты расходов на медицинские услуги. Например, в 2019 году можно подать декларации за 2018, 2017, 2016 год. И, если по каким-то причинам Вы не смогли начать оформление возврата налога за лечение сразу по окончании года, когда оплачивались медицинские услуги, то сделать это можно в течение последующих 3 лет. Например, подать декларацию 3 НДФЛ за лечение, оплаченное в 2018 году, и написать заявление о возврате суммы излишне уплаченного налога можно до 2021 года включительно — в 2022 году сделать это будет уже поздно.

! ! ! Во избежание пропуска срока давности получения налогового вычета на лечение, рекомендуем заявление о возврате суммы излишне уплаченного налога подавать одновременно с декларацией 3-НДФЛ (не дожидаясь окончания камеральной проверки). Это не противоречит действующему законодательству (см. письмо ФНС России от 26.10.2012 № ЕД-4-3/18162@) и особенно актуально в случае оформления вычета на грани пропуска срока давности.

Получая налоговый вычет за лечение, следует помнить, что возврат налога можно осуществить за последние 3 года.

За какие годы можно получить налоговый вычет за лечение в 2019 году?

В 2019 году Вы можете подать декларации (и другие документы) и получить налоговый вычет на лечение (срок давности которого составляет три года), оплаченного в 2018, 2017, 2016 годах.

Налоговый вычет за лечение: за какой период можно получить через работодателя

Как было сказано выше, при получении вычета за лечение через работодателя документы для возврата 13% от стоимости медицинских услуг подаются в том же году, когда прошла оплата лечения. За предыдущие годы вернуть налог за медицинские услуги через работодателя не удастся. Ответим на вопрос «за какой период можно вернуть 13 процентов за лечение при оформлении вычета через работодателя». В этом случае можно вернуть деньги за лечение, оплаченное с начала текущего года до подачи документов в налоговую инспекцию.

Сколько деклараций 3-НДФЛ нужно подавать за лечение, оплаченное за 3 года?

Напомним, что за каждый год, в котором прошла оплата медицинских услуг, нужно подавать отдельную декларацию 3 НДФЛ и отдельный пакет документов, необходимых для получения налогового вычета за лечение. За сколько лет Вы будете возвращать деньги за лечение, столько налоговых деклараций придется подать в налоговую инспекцию. Т.к. срок давности для налогового вычета на лечение составляет 3 года, то максимальное количество деклараций, которые Вы можете предоставить в ИФНС за один раз, составляет 3 штуки.

Налоговый вычет за лечение: сколько раз можно получить?

Количество налоговых вычетов за лечение не ограничивается законом. Т.е. ответ на вопросы «сколько раз можно вернуть налог за лечение» и «как часто можно получать налоговый вычет» зависит только от Вас. Возврат налога за лечение можно осуществить сколько угодно раз – за каждый год можно подавать декларацию 3 НДФЛ и возвращать 13 процентов от стоимости медицинских услуг (если не прошло 3 года — не закончился срок давности). При этом должны соблюдаться условия для возмещения налога.

Следует учитывать, что вопрос «за сколько лет можно получить вычет на лечение» не касается случая превышения расходов на лечение (например, дорогостоящего) над доходом за год или превышения затрат на обычное лечение лимита 120000 руб. О возможности отнести расходы на лечение на следующий год см. эту статью.

За сколько лет можно подать декларацию на налоговый вычет за лечение?

Декларация 3 НДФЛ подается за каждый год отдельно, но, как уже было сказано выше, возврат налога за лечение можно осуществить в течение 3 лет после оплаты медицинских услуг.

Из нашей статьи Вы узнали ответ на один из вопросов по налоговому вычету за лечение «за сколько лет можно получить?». Не смотря на то, что государство установило так называемый срок давности для налогового вычета за лечение 3 года, не стоит затягивать с возвратом налога.

Итак, начинается новый календарный период: пора отчетов за 2018 год. С первых рабочих дней 2019 года можно и нужно начинать формировать декларации о доходах физических лиц по форме 3-НДФЛ.

Федеральной налоговой службой России издан приказ от 03.10.2018 № ММВ-7-11/569@ “Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме”. (Зарегистрирован 16.10.2018 № 52438).

Новая форма 3-НДФЛ в 2019 году значительно отличается от той, которую использовали для отчетности за прошлый год. Сам объем декларации стал меньше: сейчас она размещается всего на 13 страницах:

- Титульный лист.

- Раздел 1.

- Раздел 2.

- Приложения на 8 страницах.

- Расчет к Приложению 1.

- Расчет к Приложению 5.

Закон требует, чтобы отчетные документы заполнялись на бланке той формы, которая соответствует отчетному году. Основным признаком соответствия документа нужному году по-прежнему является индекс, расположенный в левом верхнем углу бланка. Для каждой страницы индекс индивидуальный, но налогоплательщику достаточно запомнить эти цифры для титульного листа. В новой форме 3-НДФЛ индекс первой страницы 0331 5019.

- В новой редакции из титульного листка убрали показатель «Налоговый период», заменив его другим: «Отчетный год». Теперь не надо думать, какой именно период имеется здесь в виду (месяц, квартал, полугодие или что-то другое). Становится понятно, что форма заполняется за год.

- Показатель «Статус налогоплательщика» заменен на «Код статуса налогоплательщика».

- В Разделе 1 изменения коснулись только индекса: 0331 5026. Остальные показатели остались прежними.

- Раздел 2 остался с теми же показателями, только изменилась нумерация строк и индекс.

- Листы А, Д и так далее заменены номерными Приложениями.

- В новой форме 3-НФДЛ заполняются, как и прежде, только те страницы, для которых есть информация у данного налогоплательщика.

ПРИМЕР 1. Семенов Петр Иванович в 2018 году продал автомобиль, который он получил в наследство всего 2 года назад. В декларации Семенов заполнит следующие страницы:

Таким образом, из 13 листов декларации в 2019 году Семенов обязан заполнить всего 5 страниц.

Сроки и порядок сдачи декларации 3-НФДЛ в 2019 году

Налоговую декларацию в 2019 году физические лица сдают в трех вариантах:

- Обязательный: при получении дохода, из которого налоговый агент не удержал налог. В основном такая необходимость возникает при продаже имущества, срок владения которым не превышает установленного законом.

- Добровольный: когда налогоплательщик желает возвратить выплаченный ранее налог на доходы.

- Смешанный. Иногда случается так, что гражданин в течение одного календарного года совершает несколько сделок с покупкой и продажей имущества (например, продал автомобиль с гаражом и купил квартиру). Кроме того, в этом же году он оплатил за учебу своего ребенка. Форма налоговой декларации позволяет отразить в ней все события за календарный год.

Не отчитываться перед налоговыми органами за полученный доход от продажи имущества и не платить налог имеют право налогоплательщики, владеющие этим имуществом сроком не менее:

- 60 календарных месяцев, если это недвижимое имущество, и оно было куплено или построено налогоплательщиком;

- 36 календарных месяцев, если недвижимое имущество получено по наследству, в дар от близкого родственника, в результате приватизации или в виде ренты по договору пожизненного содержания;

- 36 календарных месяцев по прочему имуществу.

К добровольным вариантам заполнения налоговой декларации формы 3-НДФЛ относят случаи, когда налогоплательщик желает получить вычеты на оплату образования, на платное медицинское обслуживание или имущественный вычет на покупку жилья.

ПРИМЕР 2. Марина и Алексей Стуловы купили квартиру в августе 2018 года за 2 500 000 рублей. Ни один из супругов ранее вычеты на приобретение жилья не получал, поэтому они имеют на него право. Алексей заработал за 2018 год 325 000 рублей. Из этой суммы был удержан и перечислен налог в сумме 40 066 рублей.

Марина сейчас в декретном отпуске, воспитывает ребенка, поэтому заработка у нее нет. Оба супруга имеют право на вычет по 2 миллиона рублей. Так как за 2018 год официальный доход есть только у супруга, то в течение 2019 года Алексей составит налоговую декларацию и получит на свой банковский счет возврат налога в сумме 40 066 рублей.

Остаток вычета он сможет оформить в последующие годы, до полного погашения всей суммы — 219 934 рублей (2 000 000 * 0,13 = 260 000 – 40 066 = 219 934). На оставшиеся 500 тысяч рублей стоимости квартиры получить вычет есть право у Марины. Когда она выйдет на работу и станет платить налог, то сможет получить 65 000 рублей вычета (500 000 * 0,13).

Кроме этого, у Марины останется «в запасе» еще 1 500 000 рублей налогового вычета (1 500 000 * 0,13 = 195 000). Его она получит при покупке или постройке еще одного жилья.

Закон позволяет получать вычеты по фактически выплаченным банку процентам за целевые кредиты по приобретению или строительству жилья (ипотека). Но если основной вычет можно переносить на другие объекты, то этот «привязан» к одному жилью и повторно не предоставляется.

ПРИМЕР 3. В 2016 году Петровская Ирина Павловна купила квартиру (с кадастровой оценкой 1 520 600 рублей) за 1 200 000 рублей и получила имущественный вычет полностью (1 200 000 * 0,13 = 156 000).

Продав эту квартиру в 2018 году за 2 000 000 рублей и оформив ипотечный кредит, Ирина Павловна купила дом с земельным участком за 3 500 000 рублей. Заполнив налоговую декларацию формы 3-НДФЛ в 2019 году, Петровская получит остатки основного вычета (2 000 000 – 1 200 000 = 800 000) и всю сумму оплаченных банку процентов (но не более 3 миллионов рублей).

В этой же декларации Ирина Павловна обязана указать и сделку по продаже квартиры с учетом ее кадастровой стоимости.

Изменения по срокам в новом приказе не предусмотрены, они остались прежними:

- обязательные налоговые декларации надо сдать в период с 1 января по 30 апреля 2019 года, если доход получен в 2018 году.

- для возврата налога при получении социальных и имущественных вычетов декларацию можно сдавать в течение всего календарного года.

- если декларация смешанная, то она сдается по срокам обязательной: не позднее последнего дня апреля 2019 года.

Прежними остались и условия получения вычета при строительстве или покупке жилья:

- вычет предоставляется после оформления документа на право собственности (договор купли-продажи или акт приемки);

- по земельным участкам вычет можно получить только после введения в эксплуатацию построенного дома (или купить участок с готовым домом);

- средства, используемые для приобретения или строительства жилищных объектов, должны быть собственными или заемными (не материнский капитал, не средства работодателя или каких-либо фондов);

- кредиты на жилье должны погашаться из собственных источников;

- жилой объект должен быть куплен или построен, а не достался по наследству, в подарок, приватизирован или получен бесплатно каким-либо другим способом.

Инструкция позволяет, как и в прошлые годы, заполнять декларацию вручную, в печатном виде и с использованием специальной программы.

Можно взять бланк декларации в налоговой инспекции по месту жительства или скачать его из интернета и заполнить ее вручную. Такая работа требует большого внимания и определенных навыков. Ответственность за правильность занесения в бланк каждой цифры лежит полностью на налогоплательщике.

Более безопасный метод заполнения страниц отчетного документа — это использование компьютерной программы. В начале 2019 года она появится на официальном сайте Федеральной налоговой службы, откуда ее можно будет скачать.

А еще проще — зайти в Личный кабинет того же сайта, заполнить декларацию в режиме онлайн, приложить к ней отсканированные документы, поставить свою электронную подпись и отправить готовый документ в нужную налоговую инспекцию.

Если нет навыков работы с электронными программами, можно обратиться к профессионалам на специализированных сайтах в интернете.

От метода заполнения зависит способ сдачи декларации:

- Личное посещение налоговой инспекции. Данный способ имеет и свои плюсы, и свои минусы. К плюсам можно отнести то, что при личном общении налоговый инспектор проверит декларацию и оперативно обнаружит имеющиеся ошибки или недостающие документы. Можно тут же всё исправить. Экономится время. Минусы: потерянное личное время (особенно в начале года, когда многие желающие сдать вовремя отчеты создают очереди); неудобная транспортная схема (если налогоплательщик живет не в том населенном пункте, где располагается инспекция или, наоборот, живет в большом городе с его пробками).

- Почтовая корреспонденция. Налоговая декларация со всеми поясняющими документами вкладывается в почтовый конверт вместе с описью вложения и отправляется по почте. Такой способ доставки можно использовать только в том случае, если у налогоплательщика много времени в запасе и его не «поджимают» сроки сдачи декларации.

- Электронный вариант: через Личный кабинет налогоплательщика на официальном сайте ФНС. Самый надежный способ: программа оперативно проверит и укажет на возникающие ошибки, автоматически посчитает некоторые показатели. В кабинете можно отслеживать состояние проверки декларации налоговой инспекцией.

Налоговый вычет на лечение в 2019 году: список документов

Платная медицина, как и платные услуги государственных лечебных учреждений – норма, которой пользуется практически каждый житель России в целях экономии времени. При этом возможно использование более прогрессивных аппаратов и методик, а также по другим причинам, иногда никак не связанных с собственным желанием. Очень популярна и комбинация выправления здоровья в системе ОМС с дополнительными платными консультациями и манипуляциями. Факт, что часть этих трат можно компенсировать.

А что будет собой представлять налоговый вычет на лечение в 2019 году и какие документы нужны – разберем в нашем обзоре.

Лечили собственную болезнь из своего кармана? Потратились на операцию для мамы? Оплатили установку брекетов для сына-подростка? В этих и многих других ситуациях можно вернуть часть средств через налоговую. При этом каждый вправе выбрать: получить сумму скопом или в течение определенного количества месяцев не платить на работе НДФЛ, получая всю начисленную зарплату. По закону – право получения любого налогового вычета имеют только добросовестные налогоплательщики, то есть обладатели «белых» доходов.

В 2019 возместить процент затрат может человек, который ранее официально оплачивал из своего кармана:

- помощь врачей себе или близкому родственнику (мужу/жене, сыну/дочери в возрасте до 18 лет, матери/отцу);

- лекарства себе или близким по назначению врача;

- полис ДМС себе или близким.

Возможность вычитания налогов закрепил за гражданами страны Налоговый кодекс Российской Федерации (п.3 ст.219), а полный перечень услуг и препаратов принят постановлением Правительства РФ от 2001 года №201. Отметим, стоматологическая помощь входит в перечень, за исключением профилактики.

Вычеты на лечение

В компенсации затрат на здоровье, которые, скажем прямо, могут сильно бить по карману, есть целый ряд лимитов. Так как ставка НДФЛ в России равна 13%, то и получить можно не больше этой доли от стоимости услуг медиков. И это еще не все. Говоря о величине кэшбека, учитываем ценовую классификацию врачебных манипуляций.

В системе здравоохранения их предоставляется два вида, обозначенных простыми числами:

- 2 – дорогостоящее лечение;

- 1 – лечение, не являющееся дорогостоящим.

Код медицинских процедур указан в справке, предоставляемой лечебным учреждением. С «единичкой» лимит расходных обязательств в год, с которого можно оформить возврат налога, не превышает 120 тысяч российских рублей, с «двойкой» лимит не установлен.

Еще раз вернемся к цифрам. Самое главное правило вычитания уплаченных налогов – кэшбек не будет больше, чем ваш вклад в налоговую. В лучшем случае из налоговой на ваш счет вернется вся сумма перечисленного за год НДФЛ – ровно 13% от доходов. Это значит, что при зарплате 30 тысяч в месяц (360 тысяч в год) потолком при любой стоимости лечения станет 47 тысяч рублей.

Это для «двойки». Для «единички» потолок 15 тысяч 600 рублей при любом заработке.

Важное дополнение для лечения с дорогостоящими расходниками. Для возврата налога в этом случае нужно:

- получить в учреждении здравоохранения справку с кодом 2;

- получить в учреждении здравоохранения справку о том, что именно такие расходники были необходимы для лечения;

- учреждение здравоохранения не имело в наличии данных расходников и заключило договор на лечение за счет больного (его родственника) с учетом расходных материалов;

- медицинская процедура, для которой приобретались расходники, классифицируется как дорогостоящая.

Процедуру оформления налогового возврата рассмотрим во всех частностях далее.

Существует два способа оформления налогового вычета на лечение: самостоятельно через налоговую либо через работодателя. Разберем оба варианта оформления налогового вычета на лечение в 2019 году, расскажем, какие документы нужны.

В этом случае алгоритм действий налогоплательщика в 2019 году для вычета на лечение будет следующим:

- Получить справки 2НДФЛ по всем местам работы.

- Заполнить декларацию 3НДФЛ.

- В случае получения вычета за лечение близкого родственника, подготовить копии документов, подтверждающих родство (свидетельство о браке – на супругов, о рождении ребенка – на детей, о рождении самого получателя вычета – на родителей).

- Собрать пакет бумаг в соответствии с таблицей.

Налоговый вычет на лечение в 2019 году, какие документы нужны:

Отнести весь пакет бумаг из пп.1-4 в районную инспекцию ФНС. Ждать, согласно НК РФ (п.6 ст.78) нужно будет около четырех месяцев: три из них максимально даны инспекторам на проверку подлинности и корректности предоставленных в декларации сведений, месяц – непосредственно на оформление возврата уплаченного вами НДФЛ.

При этом после завершения камеральной проверки нужно будет подать сотрудникам ведомства заявление с просьбой оформить кэшбек.

Несомненно, предусмотрена и поправка на невежество или забывчивость граждан. Срок давно при обращении за кэшбеком равняется трем годам. Это значит что в 2019 году вы сможете компенсировать процент от затрат на лечение в 2016-2018 годах. Но для этого нужно будет за каждый год подготовить свой комплект бумаг, заполнить свою декларацию, написать свое заявление. Подать же их можно оптом в один заход.

Если вам получать «все и сразу» нравится меньше, чем «сорок раз по разу», лучше пойти по пути вычитания налогов через свое официального место работы. По итогам вас избавят от удержания НДФЛ до конца года. Но есть обратная сторона: когда срок действия завершится, зарплата уменьшится, а к хорошему, быстро привыкаешь.

Решили запросить налоговый вычет на лечение в 2019 году через работодателя – поясним, какие документы нужны. Кстати, в этом варианте действие льготы ограничено не только суммой, но и временем – до конца года, то есть не более 12 месяцев. И начинать поход на «налоговые каникулы» нужно все же с налоговой.

- О праве на получение послабления в ИФНС необходимо испросить уведомление. Бланк можно скачать на сайте налоговой.

- Собрать пакет бумаг (см. таблицу).

- Сдать налоговым инспекторам заявление на получение уведомления о праве возврата налога и пакет бумаг из п.2.

- Забрать уведомление в налоговой инспекции (в течение месяца).

- Передать бумагу из п.4 работодателю.

Напомним, этот метод освободит вас от уплаты НДФЛ до завершения календарного года – своеобразная кратковременная прибавка к зарплате.

Налоговый вычет на лечение в 2019 году дается по тем же правилам, а наш обзор четко дает понять, какие документы для этого нужны. В заключение два важных уточнения. Во-первых, не забывайте при походе в налоговую оригиналы всех бумаг, чтобы сотрудники при желании могли сверить с ними копии. Во-вторых, еще на стадии лечения нужно учесть: при намерении получить компенсацию, вложившись в здоровье близких родственников, все платежные документы необходимо также оформлять на себя.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.