Сегодня рассмотрим тему: "как в 6-ндфл отразить отпускные в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

В данной статье – как в 2019 году отражать отпускные в расчете 6-НДФЛ с учетом последних разъяснений.

В общем случае для дохода в виде оплаты труда датой фактического получения дохода является последний день месяца, за который работнику начислен доход (п. 2 ст. 223 НК РФ).

Однако по отпускным эта дата определяется как день выплаты дохода (письмо Минфина России от 26.01.2015 № 03-04-06/2187). Напомним, что выплатить отпускные работодатель-налоговый агент обязан работнику не позднее 3 рабочих дней до начала отпуска (ст. 136 ТК РФ).

Дата удержания НДФЛ будет совпадать с датой выплаты дохода, ведь налоговый агент обязан удержать налог из доходов физлица при их фактической выплате (п. 4 ст. 226 НК РФ).

Срок перечисления НДФЛ с отпускных, т. е. крайняя дата, когда налоговый агент должен перечислить удержанный у физлица НДФЛ, — последний день месяца, в котором отпускные сотруднику были выданы.

Отпускные показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные отпускные в расчет не включайте.

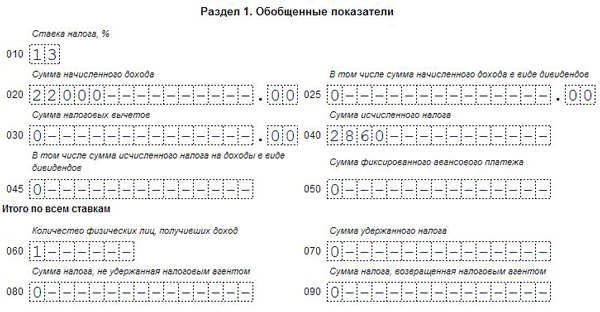

В разд. 1 укажите:

- в строке 020 – все отпускные, выплаченные в отчетном периоде, вместе с НДФЛ;

- в строках 040 и 070 – НДФЛ с выплаченных отпускных.

В разд. 2 покажите все отпускные, выплаченные в последнем квартале отчетного периода. Заполните отдельные блоки строк 100 – 140 для всех отпускных, выплаченных в один день, указав:

- в строках 100 и 110 – дату выплаты;

- в строке 120 – последний день месяца, в котором выплачены отпускные. Если это выходной, укажите первый рабочий день следующего месяца;

- в строке 130 – отпускные вместе с НДФЛ;

- в строке 140 – удержанный с отпускных налог.

Пример:

В декабре в отпуске были два работника. У первого отпуск начался 3 декабря, у второго – 24 декабря. Отпускные выплачены:

29.11.2018 первому работнику – 47 000 руб. НДФЛ с них 6 110 руб.;

20.12.2018 второму работнику – 25 000 руб. НДФЛ с них 3 250 руб.

НДФЛ с этих отпускных перечислен в день их выплаты.

Общая сумма отпускных, выплаченных за 4 квартал, – 72 000 руб. (47 000 руб. + 25 000 руб.), НДФЛ с них 9 360 руб. (6 110 руб. + 3 250 руб.).

В 6-НДФЛ за 2018 г. отпускные отражены так:

Отпускные, выплаченные 20.12.2018, в разд. 2 6-НДФЛ за 2018 г. показывать не надо. Эти отпускные будут отражены в разд. 2 6-НДФЛ за 1 квартал 2019 г.

Источник: Главная книга

Правила отражения отпускных в неоднозначеных ситуациях

Выплатили отпускные уже после того, как сотрудник ушел отдыхать

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

| Видео (кликните для воспроизведения). |

Выдать отпускные надо не позднее чем за три дня до ухода сотрудника в отпуск (ст. 136 ТК). Но даже если выдали деньги с опозданием, то дата дохода не меняется – это день фактической выдачи отпускных.

Если выплатили отпускные с опозданием, то сотруднику выдайте компенсацию – не менее 1/150 ставки ЦБ (ст. 236 ТК). Эта выплата не облагается НДФЛ, поэтому в расчете ее не отражайте

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Доход в виде отпускных признают на дату выплаты, а НДФЛ перечисляют в последний день месяца, в котором выдали деньги сотруднику (п. 6 ст. 226 НК, письмо Минфина от 28.03.2018 № 03-04-06/19804).

Выплатили отпускные по отпуску, который переходит с одного месяца на другой

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

Сотрудник получает доход в виде отпускных в день выплаты денег (подп. 1 п. 1 ст. 223 НК). Неважно, на какие дни приходится сам отдых. Заполняйте выплату в одном блоке строк 100–140 в периоде, когда выдали отпускные.

- строка 100 – дата выплаты отпускных;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – последнее число месяца, в котором выплатили отпускные*;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога;

- строка 100 – последний рабочий день перед отпуском;

- строка 110 – та же дата, что и по строке 100;

- строка 120 – следующий рабочий день после даты по строке 110;

- строка 130 – сумма дохода;

- строка 140 – сумма удержанного налога.

В форму 6-НДФЛ наряду с обычными выплатами, облагаемыми налогом на доходы физлиц, попадают отпускные и больничные. В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют:

- отпускные — при оформлении отпуска с выплатой не позже 3 календарных дней до его начала (ст. 136 ТК РФ);

ВНИМАНИЕ! Чтобы не ошибиться с датой выплаты отпускных и не попасть на штраф от трудовой инспекции и на проценты за просрочку выплат работникам, прочтите нашу публикацию «Если отпуск с понедельника, выдать отпускные в пятницу нельзя».

- больничные — в течение 10 календарных дней после получения от работника соответствующего документа и выплачивают вместе с ближайшей зарплатой (п. 1 ст. 15 закона РФ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ»).

| Видео (кликните для воспроизведения). |

При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- даты признания дохода полученным для целей расчета НДФЛ — он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

- срока для уплаты НДФЛ — ей является последняя дата месяца, в котором сделаны выплаты (п. 6 ст. 226 НК РФ).

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ).

Из-за этой особенности в 6-НДФЛ отпускные и больничные в большинстве случаев будут показываться обособленно от иных выплат.

Отражение в 6-НДФЛ отпускных, выплачиваемых отдельно и вместе с зарплатой

Как отразить отпускные в 6-НДФЛ? В большинстве случаев ситуации по НДФЛ с отпускных сводятся к 2 вариантам:

- отпускные выплачивают отдельно от зарплаты по мере начисления — тогда они показываются в отдельных строках раздела 2 формы 6-НДФЛ по двум причинам: имеет место свой срок выплаты дохода и особый срок оплаты НДФЛ с него;

- отпускные выплачивают вместе с зарплатой (например, при отпуске с последующим увольнением) — в этом случае их все равно надо показать в отдельных строках раздела 2 формы 6-НДФЛ, т. к. при едином сроке выплаты дохода различным будет срок, установленный для оплаты НДФЛ с него.

Таким образом, в разделе 2 6-НДФЛ отпускные, как правило, окажутся отраженными отдельно от иных осуществленных выплат из-за несовпадения срока оплаты НДФЛ с них (письмо ФНС России от 11.05.2016 № БС-4-11/8312). В разделе 1 этой формы они войдут в общие суммы сделанных за отчетный период начислений доходов (стр. 020), удерживаемого с этих доходов налога (стр. 040) и фактически удержанного налога (стр. 070).

На границе периодов срок оплаты НДФЛ с отпускных, подчиняющийся общему порядку переноса его на ближайший рабочий день, если он попадает на выходной (п. 7 ст. 6.1 НК РФ), может перейти на следующий за отчетным периодом квартал. В такой ситуации строки 020, 040 и 070 будут заполнены в периоде выплаты дохода, а в раздел 2 данные по этой выплате попадут только в следующем отчетном периоде.

Как показать переходящие отпускные и их перерасчет?

Как отразить в форме 6-НДФЛ отпускные, переходящие на другой месяц или квартал? Это делают по общим правилам:

- начисление дохода в виде отпускных и относящегося к нему налога, вне зависимости от того, к какому периоду они относятся, в соответствии с фактической датой этих начислений и установленным для них сроком платежа попадут в общие цифры раздела 1 формы 6-НДФЛ;

- выплата отпускных будет показана в разделе 2 формы 6-НДФЛ с выделением по дате ее осуществления и сроку уплаты налога.

То есть необходимость внесения в 6-НДФЛ отпускных, относящихся к разным отчетным периодам, будет определять факт их начисления и реальной выплаты, а не период, с которым они связаны (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

Необходимость в перерасчете отпускных после сдачи отчетности с данными по ним может возникнуть в 2 ситуациях:

- При расчете отпуска была допущена ошибка, и в отчет попали неверные данные. В этом случае надо сдать уточненный отчет 6-НДФЛ с правильными сведениями в нем.

- Перерасчет имеет под собой законодательно обусловленные причины и правомерно осуществлен позже первичного расчета отпускных (например, при отзыве из отпуска, при увольнении, при переносе отпуска из-за несвоевременной выплаты отпускных). В такой ситуации данные по нему можно включить в соответствующие строки отчета того периода, в котором произведен перерасчет (письмо ФНС России от 24.05.2016 № БС-4-11/9248).

О сроках, установленных для сдачи отчета, читайте в материале «Сроки сдачи отчета 6-НДФЛ».

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

- Начисления дохода по отпускным и соответствующей ему суммы налога — в этом плане отпускные ничем не отличаются от иных доходов, и в раздел 1 формы 6-НДФЛ попадают на общих основаниях (т. е. тогда, когда доход будет признан для целей начисления налога с него).

- Выплаты отпускных — ее внесение в раздел 2 формы 6-НДФЛ происходит по аналогии с выплатой иных доходов. Датой такого дохода признается день осуществления выплаты (подп. 1 п. 1 ст. 223 НК РФ, письма ФНС России от 21.07.2017 № БС-4-11/14329@, от 24.05.2016 № БС-4-11/9248).

- Срока уплаты налога — в нем заключается то существенное различие между отпускными (больничными) и иными доходами, которое, не меняя порядка заполнения формы 6-НДФЛ, приводит к существованию особого момента внесения данных по отпускным (больничным) в этот отчет.

Допустим, существуют такие исходные показатели:

Вопрос о том, как показать в расчете 6-НДФЛ отпускные выплаты – вопрос не праздный. Есть специфика, поскольку по таким выплатам установлен свой, особый срок перечисления подоходного налога в бюджет. Как заполнить 6-НДФЛ по оплате законного отдыха сотрудника в 2019 году – узнаете из статьи.

Начнем с того, что оплата основного ежегодного отдыха облагается работодателем НДФЛ по общей ставке 13%. То есть это полностью облагаемая выплата. И компания по ней выступает в качестве налогового агента по НДФЛ. Поэтому и возникает необходимость указания соответствующих сумм в таких «зарплатных» отчетах, как 6-НДФЛ (сдается ежеквартально) и 2-НДФЛ (годовая форма).

Напомним, что на всю сумму по основному отпуску также начисляются все страховые взносы. Соответственно вся операция должна быть зафиксирована в регистрах 2019 года как по НДФЛ, так и по взносам.

Пройдемся поочередно по трем календарным показателям (датам) из раздела 2 формы. Разобравшись с ними, достаточно легко будет понять, какие суммы, когда и почему попадут и в раздел 1 формы.

Итак, первая дата раздела 2 – день получения дохода. Это число – день непосредственной выплаты. То есть выдача денег на руки. Либо перечисление средств на карту работника (подп. 1 п. 1 ст. 223 НК). Способ расчета выбирает компания сама. Данный порядок – общий. И пока тут никакой специфики нет.

Момент удержания подоходного совпадает с датой самой выплаты (п. 4 ст. 226 НК). То есть как и в случае с получением дохода здесь действует общеустановленная норма. Никакой специфики не появляется.

Отпускные в 6-НДФЛ 2019 года: срок перечисления налога

Удержанный с отпускных НДФЛ должен быть уплачен в бюджет государства не позднее последнего дня месяца, в котором сделана выплата (абз. 2 п. 6 ст. 226 НК). Это правило – исключение из общего порядка. Помимо оплаты отпуска норма касается также выплат по больничному листу. По общему распорядку, напомним, удержанная сумма должна быть перечислена в день удержания либо на следующий за ним рабочий день.

Именно по этому сроку (дате) операция попадает в раздел 2 формы 6-НДФЛ и никак не раньше. Даже если налог с отпускных вы уплатили сразу в момент, когда его удержали. Или чуть позднее, но все же до окончания месяца. Это важно помнить, когда нужно отражать в «зарплатной» отчетности переходящие суммы – выплаты на стыке кварталов. Ведь, напомним, во втором разделе приводятся операции лишь за три последних месяца отчетного (налогового) периода. И включить лишние операции в раздел либо, наоборот, что-то упустить будет ошибкой.

Также не забывайте, что если установленный срок расчетов с бюджетом выпадает на выходной (праздник), то он законно переносится на ближайший рабочий день (п. 7 ст. 6.1 НК). И именно эта новая дата должна указываться в разделе 2. Далее на примерах вы увидите, как работает на практике это правило.

Отпускные отражайте по строкам 100-140 отдельно от заработной платы, даже – если так случилось – вы выдали все суммы в один день. Поскольку, повторим, третья дата – срок уплаты налога – по зарплате и отпускным – разный. В том числе разными будут и даты получения дохода. По зарплате – это всегда последний календарный день отработанного месяца, за который производится расчет. По ежегодному основному отдыху, как мы уже сказали, – непосредственно день выплаты.

Начисленный доход по отпуску и соответственно исчисленный с него налог возникают на дату расчетов с сотрудником. По этой дате начисленные суммы попадают в раздел 1 расчета 6-НДФЛ. Соответствующие суммы включаются в строки 020 и 040 раздела. Тогда же заполняется строка 070 «Сумма удержанного налога». Ведь, как мы уже сказали выше, начисление дохода с отпускных и удержание налога с него происходят в один момент – в день непосредственной выплаты сумм.

Раздел 1 заполняется нарастающим итогом с начала года. Поэтому, например, суммы, выплаченные в самом начале года, будут «сидеть» у вас по строкам раздела 1 весь год: в отчетности за I квартал, полугодие, 9 месяцев и год.

Пример 1. 20 февраля 2019 года сотрудник ООО «Стик» менеджер Федоров О.П. отправляется на ежегодный отдых. 15 февраля ему выплачены отпускные. В налоговом регистре 15 февраля бухгалтер отметил как день получения дохода и день удержания налога с него.

Срок уплаты удержанного НДФЛ – 28 февраля. До этой даты бухгалтер перевел удержанную сумму в бюджет.

Вся операция приходится на I квартал 2019 года. Бухгалтер заполнил раздел 2 формы 6-НДФЛ за I квартал 2019 года по этой операции так, как показано в образце.

Пример 2 – переходящая выплата. Пусть сотрудник уходит на отдых с 20 марта 2019 года. Компания выплатила отпускные 15 марта. Тогда 15 марта – это день получения дохода. В этот же день удержали НДФЛ и сразу уплатили его в бюджет, хотя крайний срок уплаты подоходного с этой выплаты приходится на 31 марта. А с учетом того, что это в 2019 году выходной (воскресенье), дедлайн выпадает и вовсе на 1 апреля, то есть на ближайший рабочий день – понедельник.

Доход по рассматриваемой операции возник у работника в марте. Тогда же исчислен и удержан налог. Соответственно вся операция целиком попала в раздел 1 формы 6-НДФЛ уже за период I квартал 2019.

В раздел 2 формы 6-НДФЛ выплату нужно включить лишь в отчетность за 6 (шесть) месяцев / полугодие 2019 года. Ведь при заполнении этого раздела нужно ориентироваться на срок перечисления налога. А он, с учетом выходных, приходится на апрель, как сказано выше. То есть уже на II квартал. И неважно, что реально с бюджетом фирма рассчиталась уже в I квартале. Значит, вся операция сначала попадет в раздел 1, а в следующем квартале будет показана и в разделе 2. То есть это пример так называемой переходящей выплаты.

Как бухгалтер заполнит строки второго раздела – смотрите на нашем образце.

Датой получения дохода признается день выплаты независимо от того, за какой месяц бухгалтер ее начислил (подп. 1 п. 1 ст. 223 НК). НДФЛ перечисляется в последний день месяца, в котором рассчитались с сотрудником. Соответственно доплату положено отражать в форме 6-НДФЛ за тот период, в котором она выдана (письмо УФНС России по г. Москве от 12.03.2018 № 20-15/049940). Сумма включается по общему правилу и в первый, и во второй раздел отчета.

Например, в мае 2019 года сотруднику доплатили за отдых, в котором он находился в марте. Размер доплаты – 3500 руб. Налог удержали в тот же день, а перечислили в бюджет согласно требованиям закона 31 мая.

Бухгалтер заполнил по данной ситуации раздел 2 расчета 6-НДФЛ за полугодие так, как показано на образце.

Если обратная ситуация – сотруднику выплатили на отдых больше, чем положено, и избыток удержали уже после сдачи расчета – понадобится уточненка. В разделе 1 скорректированного 6-НДФЛ отражают итоговую сумму с учетом удержания.

в которой написано, что “Не показывайте в разд. 2 отпускные, выплаченные в последнем месяце квартала, если последний день этого месяца выходной. Отразите их в разд. 2 6-НДФЛ за следующий квартал. Например, отпускные, выплаченные в декабре 2018 г., не включайте в разд. 2 6-НДФЛ за 2018 г. Ведь срок уплаты налога с этих отпускных по ст. 226 НК РФ – 09.01.2019.”

с другой стороны, есть мнение о том, что “31.12.2018 – это ведь не выходной/праздничный, просто был перенос рабочего дня 31.12.2018 на 29.12.2018. Организация обязана была из-за переноса – считать последним днем месяца 29.12.2018, заплатив все суммы НДФЛ по б/л и отпускным именно в этот день.. А в отчете – пусть стоит 31.12.2018.”

сейчас в ЗУП 3.1.7.87 у нас во 2-м разделе 6НДФЛ есть даты 31.12.2018 в некоторых 120-х строках.

Кто-то может подсказать: мнение в статье по приведенной выше ссылке – правильное? И если да – то есть ли уже релиз ЗУП, в котором 6НДФЛ работает именно так?

В отличие от заработной платы, выплачиваемой через каждые полмесяца (ст. 136 ТК РФ), их начисляют: При различиях в сроках начислений и выплат для отпускных и больничных существуют одинаковые правила для определения:

- срока для уплаты НДФЛ – ей является последняя дата месяца, в котором сделаны начисления (п. 6 ст. 226 НК РФ).

- даты признания дохода полученным для целей расчета НДФЛ – он соответствует дате выплаты дохода (подп. 1 п. 1 ст. 223 НК РФ);

В части последнего срока отпускные и больничные отличаются от всех прочих доходов, НДФЛ с которых должен платиться не позже первого рабочего дня, наступающего за днем выплаты (п. 6 ст. 226 НК РФ)

Часто бухгалтера (особенно начинающего) ставит в тупик вопрос о том, отпускные как отразить в 6-НДФЛ. Ниже будут рассмотрены некоторые типовые ситуации по выплате, вызывающие затруднения при заполнении строк отчёта.

Декларация 6-НДФЛ представляет собой два информационных раздела. В первом отражается итоговая информация:

- сумма дохода (в целом по предприятию), начисленного сотрудникам;

- удержанный НДФЛ.

- исчисленный НДФЛ в целом по предприятию;

Все суммы указываются за налоговый период с начала года по каждой ставке налога.

Это упрощает сверку данных и позволяет произвести пересчет выплаченных сумм при выявлении нестыковок.

Налогообложению подлежат все юридические и физические лица, поэтому правила отражения информации об удержанных суммах подоходного налога должны знать все работодатели. Все требования к заполнению отчетности 6-НДФЛ изложены в приказе ФНС России № ММВ-7-11/450 от 14.10.2015 года. При заполнении отчетности первое правило – это соблюдение сроков составления документа и его сдачи.

По нормам налогового законодательства сдавать форму в 2019 году следует в такие сроки: Приказ ФНС № ММВ-7-11/450 устанавливает следующие правила заполнения отчетности: Если у нанимателя в штате есть работники по разной налоговой ставке исчисления подоходного налога (подразумеваются резиденты и нерезиденты РФ), то для первого раздела распечатывается два листа.

На одну страницу первого раздела вносятся данные по ставке 13%, а на вторую по ставке 30%.

Как показать отпускные в 6-НДФЛ – практические примеры

Коллеги, хочется сразу вас успокоить! В ситуации с отпускными, и даже с компенсациями, в заполнении 6-НДФЛ все достаточно логично и подчиняется простым правилам.

В этой статье мы разберем это на практических примерах.

О чем будем вести речь? 1. Откуда берут начало сложности с 6-НДФЛ 3. Дата удержания НДФЛ с отпускных в 6-НДФЛ 4.

Срок перечисления НДФЛ с отпускных в 6-НДФЛ 5. Отпускные в разделе 1 отчета 6-НДФЛ 7.

Пример отражения отпускных в 6-НДФЛ

Коллеги, хочется сразу вас успокоить! В ситуации с отпускными, и даже с компенсациями, в заполнении 6-НДФЛ все достаточно логично и подчиняется простым правилам. В этой статье мы разберем это на практических примерах.

О чем будем вести речь? 1. Откуда берут начало сложности с 6-НДФЛ 3. Дата удержания НДФЛ с отпускных в 6-НДФЛ 4.

Срок перечисления НДФЛ с отпускных в 6-НДФЛ 5.

Отпускные в разделе 1 отчета 6-НДФЛ 7. Пример отражения отпускных в 6-НДФЛ

4 ст. 226 и п. 7 ст. 226.1 НК РФ;

строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений п.

6 ст. 226 и п. 9 ст.

В расчет за 9 месяцев 2019 года суточные включаются следующим образом: Номер строки Значение 020 3 000 040 390 070 390 100 31.08.2019 110 01.09.2019 120 04.09.2019 130 3 000 140 390 Удержать НДФЛ можно при любой выплате, следующей за последним днем месяца утверждения авансового отчета.

- Что делать, если суточные выплатили после командировки?

Сумма суточных сверх нормы составила (3 000 – 2 500) × 5 = 2 500 руб.

Как отразить переходящие отпускные в 6 НДФЛ: практические ситуации и сложные случаи

Норма регламентируется статьей 136 ТК.

Для отражения в расчете этой прибыли действуют правила:

- День признания прибыли соответствует дате перечисления ее физ. лицам по статье 223 п. 1 подпункт 1 НК;

- НДФЛ с этих вознаграждений переводят в казну последним числом месяца, в котором они выплачены по статье 226 пункт 6 НК.

Срок перечисления подоходного налога в этом случае отличается от остальных вознаграждений, для которых налог передается в бюджет не позднее следующего за числом выплаты дня.

Поэтому во второй части отчете 6 отпускные формируют в отдельном блоке.

Как в 6 НДФЛ отразить отпускные – зависит от даты их выплаты и от ситуации с сотрудником (увольняется или нет). Ошибка в сумме или в дате – повод для штрафа или подачи уточненного расчета. Проверьте себя.

Неточности в форме 6-НДФЛ наказуемы – могут оштрафовать и работодателя, и сотрудника, ответственного за подготовку отчета, в том числе директора:

- Работодателя – на 500 р. за каждый расчет.

- Ответственного сотрудника – на сумму от 300 р. до 500 р.

В ситуации с отпускными форма 6 НДФЛ и правила ее заполнения не детализируют особенности отражения сумм и дат в нестандартных ситуациях. Поэтому приходится брать за основу многочисленные официальные разъяснения, особенно по вопросам указания дат в разделе 2 расчета.

Такие денежные выплаты для целей НДФЛ считаются полученными в день их выдачи сотруднику. Подробнее о ключевых датах при заполнении 6 НДФЛ читайте в таблице 1.

Исходя из этих правил по определению дат и оформляется расчет 6-НДФЛ. Вот несколько примеров заполнения формы при нестандартных ситуациях.

Как отразить отпускные в 6 НДФЛ при отдыхе в следующем квартале

В такой ситуации в первом разделе показатели заполняют в периоде выплаты денег, а во второй раздел сведения вносят, если крайний срок уплаты налога в бюджет пришелся на период отчета. Если это нерабочий день, то сведения во второй раздел 6 НДФЛ вносят только по итогам следующего периода по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты или перенесенный рабочий день с прошлого периода;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

Сотрудник ООО «Символ» 28 июня получил 25 000 р. на отдых и ушел в отпуск со 2 июля. Бухгалтер «Символа» удержал 3250 р. налога и заполнил расчет 6 НДФЛ:

Как отразить отпускные в 6-НДФЛ при перерасчете с доплатой

В данном случае в первом разделе отражают выплату с учетом корректировки. Во втором разделе отражают по отдельности изначальные отпускные и доплату – по строкам:

- 100 – дни каждой из выплат;

- 110 – дни каждой из выплат;

- 120 – последняя дата в месяце выплаты;

- 130 – отпускная и доплаченная суммы

- 140 – налог с обеих сумм.

Пример заполнения 6-НДФЛ с отпускными

Сотрудник ООО «Символ» ушел на отдых с 1 июня. Бухгалтер сделал выплаты:

- 28 мая – 10 000 р. с удержанием 1300 р. налога;

- 5 июня – 3000 р. с удержанием 390 р. НДФЛ,

и в результате форму 6-НДФЛ заполнил так:

Раздел 2 за 9 месяцев

Зарплату придется показать в отчете отдельно, так как у нее другие ключевые даты. Читайте о них в таблице 2.

Таблица 2. 6 НДФЛ: отпускные вместе с зарплатой

Значит, во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По заработку:

- 100 – последний день зарплатного месяца;

- 110 – день выдачи зарплатных средств;

- 120 – следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 – налог с зарплатной суммы.

Сотрудник ООО «Символ» ушел на ежегодный отдых с 14 мая. Бухгалтер сделал 7 мая выплаты:

- 26 000 р. отпускных с удержанием 3380 р. налога;

- 40 000 р. заработка с удержанием 5200 р. НДФЛ,

и в результате второй раздел формы 6-НДФЛ заполнил так:

Как отразить отпускные в 6-НДФЛ при отзыве из отпуска

В такой ситуации выплата к отдыху пересчитывается. Ее показывают во втором разделе с учетом корректировки, как и сумму налога. Перечисляют НДФЛ в сумме за минусом излишнего удержания с неиспользованных отпускных дней. Оплату перенесенных дней показывают в расчете в день выплаты денег. В результате во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – сумма после перерасчета;

- 140 – налог с суммы с учетом перерасчета.

- По заработку по строкам:

- 100 – последний день зарплатного месяца;

- 110 – день выдачи зарплатных средств;

- 120 – следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 – налог с зарплаты.

- По переносу по строкам:

- 100 – день выдачи отпускных средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

Пример заполнения 6-НДФЛ с отпускными

Второй раздел в расчете за 9 месяцев:

Как отразить отпускные в 6 НДФЛ при болезни в отпуске

Болезнь не изменяет общие правила фиксации отпускных в расчете, если отпуск продлили на дни заболевания в том же месяце. Отпускная сумма в таком случае не меняется. Во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 – день выдачи средств;

- 110 – день выдачи средств;

- 120 – последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По больничным по строкам:

- 100 – день выдачи больничных средств;

- 110 – день выдачи больничных средств;

- 120 – последняя дата в месяце выплаты;

- 130 – больничная сумма;

- 140 – налог с больничной суммы.

6 НДФЛ с отпускными: пример заполнения

Сотрудник ООО «Символ» взял отпуск с 6-го по 19-е июня. С отпускных в размере 17 500 р. удержан налог в сумме 2275 р.

Период с 14-го по 17-е июня он проболел, получив больничные 21-го июня в размере 2650 р., включая НДФЛ в сумме 345 р. «Символ» перенес дни отпуска на период с 25-го июня, а бухгалтер так заполнил второй раздел расчета за 9 месяцев:

Особого порядка для таких выплат не установлено, их фиксируют в расчете по обычным правилам, но отдельно от иных увольнительных сумм.

Пример заполнения 6-НДФЛ с отпускными

Сотрудник ООО «Символ» взял отпуск перед увольнением с 5-го июня и 1-го июня получил 10 000 р. отпускных, включая налог в сумме 1300 р. Бухгалтер так заполнил второй раздел расчета за 9 месяцев:

Сдать форму за отчетный период нужно к последнему дню следующего за ним месяца. Ближайшие сроки по расчету 6-НДФЛ смотрите в таблице 3.

Если сотрудникам платили отпускные или увольняющиеся работники получали компенсации за отпуск, который не успели использовать, эти доходы нужно облагать налогом и включать в Расчет по форме 6-НДФЛ. Отражение в Расчете таких доходов и НДФЛ, удержанного с них, имеет свои особенности, поскольку отпускные выплаты и компенсация к оплате труда не относятся.

Как заполнить форму 6-НДФЛ, если имела место оплата отпусков или выплата отпускной компенсации увольняющемуся сотруднику, рассмотрим в этой статье.

Читайте также: Больничный во время отпуска

Дата фактического получения дохода – день, когда налоговый агент выплатил или перечислил деньги физлицу (пп.1 п. 1 ст. 223 НК РФ). При выплате дохода, агент обязан удержать из него исчисленный НДФЛ, а не позднее следующего дня, отправить налог в бюджет (п.п. 4 и 6 ст. 226 НК РФ).

По оплате труда дата ее получения для целей НДФЛ – последнее число месяца, за который этот доход начислили по трудовому договору (п. 2 ст. 223 НК РФ). Но отпускные оплатой труда считать нельзя, ведь отпуск – это время отдыха, когда работник не исполняет трудовых обязанностей. Отсюда вопрос: как правильно отразить отпускные в 6-НДФЛ?

Читайте также: 6-НДФЛ за 9 месяцев. Пример заполнения

В этом случае датой получения дохода считается день, в который отпускные выплатили работнику или перечислили на его счет в банке (пп.1 п.1 ст. 223 НК РФ, письмо Минфина РФ от 26.01.2015 № 03-04-06/2187). Работодатель обязан выплачивать отпускные за три рабочих дня до начала отпуска (ст. 136 ТК РФ). В тот же день следует удержать с отпускных выплат НДФЛ. А перечислить удержанное в бюджет допустимо до конца месяца выплаты отпускных (п.6 ст. 226 НК РФ).

При заполнении 6-НДФЛ по отпускным, их показатели в Разделе 1 объединяют с другими доходами. В Разделе 2 выплаченные отпускные нужно отделить от других видов доходов, имеющих иные сроки для перечисления налога (п. 4.2 Порядка заполнения Расчета 6-НДФЛ, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450). Причем, если в отчетном периоде отпускные выплачивались разными датами, то и строки заполняются отдельно по каждой из этих дат.

Рассмотрим, как отразить отпускные в 6-НДФЛ. Пример 1:

В ООО «Волна» выплатили отпускные двум сотрудникам:

15 августа – 17 000 рублей, удержан НДФЛ в сумме 2210 рублей,

22 августа – 23 000 рублей, НДФЛ удержан в сумме 2990 рублей.

За 9 месяцев также было начислено 2 000 000 рублей зарплаты, применено вычетов на 50 000 рублей, начислен НДФЛ в сумме 253 500 рублей, удержано 230 500 рублей налога.

В Разделе 1 формы 6-НДФЛ отпускные вместе с зарплатой будут внесены в строку 020 (2 000 000 + 17 000 + 23 000 = 2 040 000), начисленный налог – в строку 040 (253 500 + 2210 + 2990 = 258 700), удержанный – в строку 070 (230 500 + 2210 + 2990 = 235 700).

В Разделе 2, кроме строк, отражающих данные по выплаченной зарплате, нужно выделить два дополнительных «комплекта» строк для отпускных, поскольку они выплачивались разными числами августа:

Строки 100 и 130 – дата получения отпускных 15.08.16, сумма – 17 000 рублей,

Строки 110 и 140 – дата удержания НДФЛ 15.08.16, налог удержан в сумме 2210 рублей,

Строка 120 – срок уплаты НДФЛ в бюджет – последний день месяца выплаты отпускных работнику, то есть 31.08.16.

Аналогично будут заполнены строки по второй выплате НДФЛ с отпускных в 6-НДФЛ:

Строки 100 и 130 – дата 22.08.16, сумма 23 000 рублей,

Строки 110 и 140 – дата 22.08.16, сумма налога 2990 рублей,

Строка 120 – срок уплаты налога 31.08.16.

Увольняющемуся с работы сотруднику нужно выплатить компенсацию за все отпуска, которые тот не успел использовать до момента своего ухода (ст. 127 ТК РФ). Компенсацию за отпуск не считают доходом в виде оплаты труда, но и к отпускным выплатам ее отнести тоже нельзя, поэтому дата получения здесь определяется как день перечисления или выплаты компенсации работнику (пп.1 п.1 ст. 223 НК РФ). Напомним, что в отличие от других компенсаций при увольнении, отпускная облагается подоходным налогом.

Поскольку в день увольнения выплачиваются все суммы, причитающиеся работнику, отпускная компенсация выплачивается одновременно с расчетом по зарплате (ст. 140 ТК РФ). НДФЛ с компенсации следует уплатить в бюджет в тот же срок, что и налог с зарплаты – день, следующий за днем выплаты денег работнику.

Отражается компенсация отпуска при увольнении в 6-НДФЛ в двух разделах. В Разделе 1 сумма компенсации добавляется в доход по строке 020, сумма налога в строки 040 и 070. В Разделе 2 отпускная компенсация показывается совокупно с зарплатой работника, выплаченной тем же днем. То есть, в отличие от отпускных, отдельные строки 100-140 только для компенсации за отпуск выделять не надо, и можно показать ее в одной строке с зарплатой, выплаченной работнику.

Читайте также: Заполняем приказ об увольнении

Как отразить в Расчете 6-НДФЛ отпускные компенсации. Пример 2.

В ООО «Остров» 16 августа был уволен сотрудник. В тот же день ему было выплачено:

- зарплата августа – 12 500 рублей,

- компенсация за отпуск – 10 500 рублей,

- НДФЛ с удержан в общей сумме 2990 рублей.

Кроме этого, в ООО «Остров» была начислена зарплата сотрудникам за 9 месяцев – 1 500 000 рублей, начислен НДФЛ в сумме 195 000 рублей, удержано налога 175 000 рублей.

Здесь заполнение Раздела 1 будет аналогично отражению отпускных в 6-НДФЛ, пример которого мы разобрали выше: компенсация и зарплата уволенному сотруднику включается в строку 020 (1 500 000 + 23 000 = 1 523 000), начисленный налог – в строку 040 (195 000 + 2990 = 197 990), удержанный – в строку 070 (175 000 + 2990 = 177 990).

В Разделе 2 зарплата сотрудникам будет отражена по месяцам в общем порядке, а зарплату и компенсацию уволенному сотруднику выделим отдельным блоком:

Строки 100 и 130 – дата получения расчета по зарплате и компенсации за отпуск 16.08.16, общая сумма дохода – 23000 рублей (12500 + 10500),

Строки 110 и 140 – дата удержания НДФЛ 16.08.16, сумма налога – 2990 рублей.

Строка 120 – сроки уплаты в бюджет НДФЛ с зарплаты и отпускной компенсации совпадают – это день, следующий за днем их выплаты работнику, то есть 17.08.16.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.