Сегодня рассмотрим тему: "как отразить и оформить операции по консервации и расконсервации в бюджетном учете" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Как отразить и оформить операции по консервации и расконсервации в бюджетном учете

- 2 Консервация и расконсервация основных средств учреждения

- 3 Учет основных средств на консервации в “1С:Бухгалтерии бюджетного учреждения 8”

- 4 Азы консервации основных средств (бухгалтерский и налоговый учет имущества, переводимого на консервацию)

- 5 Как отразить и оформить операции по консервации и расконсервации в бюджетном учете

Автор: Алексеева М., эксперт информационно-справочной системы «Аюдар Инфо»

Основные средства, которые не эксплуатируются (простаивают) на протяжении длительного времени, могут быть переведены на консервацию. Что это за процедура и как она проводится в 2018 году? Как оформить и отразить в бюджетном учете операции по консервации и расконсервации имущества учреждения? Дадим ответы на эти и другие вопросы далее.

Основная цель консервации сводится к обеспечению сохранности технических и эксплуатационных свойств объектов основных средств на период простоя с возможностью дальнейшего восстановления их функционирования. Например, консервация актуальна при временном прекращении производственной или иной деятельности учреждения, приостановке строительства, отсутствии работ сезонного характера, а также в иных случаях, когда объекты временно не используются.

Обратите внимание: консервация не проводится в отношении объектов основных средств, непригодных к эксплуатации по причине морального или физического износа, они подлежат списанию с учета на основании решения постоянно действующей в учреждении комиссии по поступлению и выбытию активов.

Процедура консервации должна быть экономически выгодна для учреждения, поскольку связана с дополнительными расходами, требующимися для доведения временно не эксплуатируемых основных средств до состояния, в котором обеспечивается их наилучшая сохранность, а также для их поддержания в исправном состоянии.

В некоторых случаях объект будет выгоднее продать или ликвидировать, чем консервировать. Поэтому необходимо взвесить все за и против, реально оценить целесообразность проведения указанной процедуры.

Порядок документального оформления операций по переводу основных средств на консервацию и их расконсервации не урегулирован законодательными актами по ведению бюджетного учета, поэтому учреждение должно разработать его самостоятельно. Предлагаем следующий алгоритм действий.

1. Утверждается приказ руководителя о проведении инвентаризации с целью выявления временно не используемого в деятельности учреждения имущества.

2. Составляются инвентаризационные описи (сличительные ведомости) по объектам нефинансовых активов (ф. 0504087) в порядке, предусмотренном Приказом Минфина РФ от 30.03.2015 № 52н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, и методических указаний по их применению» (далее – Приказ № 52н).

| Видео (кликните для воспроизведения). |

3. Издается приказ руководителя о создании комиссии по переводу объектов основных средств на консервацию. В обязанности комиссии будут входить осмотр объектов основных средств с целью оценки экономической целесообразности проведения консервации и оформление (подписание) соответствующих документов.

4. Утверждается приказ руководителя о переводе объектов основных средств на консервацию. В нем прописываются причины такого перевода, перечень консервируемого имущества, его балансовая стоимость и сроки консервации (начало и окончание).

5. Оформляется акт о консервации объектов основных средств. Форму этого документа следует разработать самостоятельно и закрепить в учетной политике учреждения, поскольку Приказом № 52н она не утверждена. Акт должен содержать наименование основного средства, его инвентарный номер, первоначальную (балансовую) стоимость, сумму начисленной амортизации, остаточную стоимость, причины, сроки консервации, подписи членов комиссии по переводу объектов основных средств на консервацию и руководителя учреждения.

6. Составляется смета расходов на консервацию с указанием затрат на поддержание законсервированных объектов в исправном состоянии (в случае необходимости).

7. Вносится запись о консервации в инвентарную карточку учета (группового учета) нефинансовых активов (ф. 0504031, 0504032), если данная процедура производится на срок более трех месяцев.

1. Утверждается приказ руководителя о проведении инвентаризации с целью выявления фактического наличия находящегося на консервации имущества.

2. Составляются инвентаризационные описи (сличительные ведомости) по объектам нефинансовых активов (ф. 0504087) в порядке, предусмотренном Приказом № 52н.

3. Издается приказ руководителя о создании комиссии по расконсервации объектов основных средств, которая будет проводить оценку технического состояния объектов основных средств, подлежащих расконсервации, и составлять (подписывать) соответствующие документы.

4. Утверждается приказ руководителя о расконсервации объектов основных средств.

| Видео (кликните для воспроизведения). |

5. Оформляется акт о расконсервации объектов основных средств по форме, утвержденной учетной политикой учреждения. Он должен содержать наименование основного средства, его инвентарный номер, первоначальную (балансовую) стоимость, сумму начисленной амортизации, остаточную стоимость, сведения о техническом состоянии расконсервируемого объекта, подписи членов комиссии по расконсервации основных средств и руководителя учреждения.

6. Составляется смета расходов на проведение работ по расконсервации (в случае необходимости).

7. Вносится запись о расконсервации в инвентарную карточку учета (группового учета) нефинансовых активов (ф. 0504031, 0504032), если консервация производилась на срок более трех месяцев.

Отметим, чтов унифицированных формах инвентарных карточек учета (группового учета) нефинансовых активов (ф. 0504031, 0504032), которые утверждены Приказом № 52н, отсутствуют поля для отражения информации о консервации (расконсервации) основных средств. Поэтому учреждение может доработать указанные формы (ввести дополнительные графы, разделы) и закрепить их применение в учетной политике (п. 6 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н (далее – Инструкция № 157н).

Материальные ценности, находящиеся на консервации, продолжают числиться в составе основных средств (абз. 2 п. 7 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства», утвержденного Приказом Минфина РФ от 31.12.2016 № 257н (далее – СГС «Основные средства»).

При консервации имущества на срок более трех месяцев и его последующей расконсервациибухгалтерские записи по соответствующим счетам аналитического учета счета 0 101 00 000 «Основные средства» не производятся, только делается соответствующая запись в инвентарной карточке(п. 10 Инструкции по применению Плана счетов бюджетного учета, утвержденной Приказом Минфина РФ от 06.12.2010 № 162н (далее – Инструкция № 162н).

При этом в целях получения дополнительных данных для раскрытия бюджетной отчетности учреждение при формировании своей учетной политики вправе в отношении объектов, находящихся на консервации, предусмотреть дополнительную аналитику к счету 0 101 00 000 (Письмо Минфина РФ от 15.12.2017 № 02-07-07/84237 «О направлении Методических указаний по применению Федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства»).

К сведению: порядок документального оформления и отражения в учете перевода основных средств на консервацию сроком на три месяца и меньше необходимо предусмотреть в учетной политике учреждения (п. 6 Инструкции № 157н).

С 01.01.2018 законсервированное имущество амортизируется по новым правилам. Согласно пп. «б» п. 8 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Обесценение активов», утвержденного Приказом Минфина РФ от 31.12.2016 № 259н, консервация является одним из внутренних признаков обесценения актива. Поэтому в случае, когда объект основных средств простаивает или не используется, начисление амортизации по нему не приостанавливается (п. 34 СГС «Основные средства»). Исключение действует только в отношении объектов, остаточная стоимость которых стала равной нулю.

С учетом изложенного на все объекты основных средств, находящиеся на консервации, необходимо начислять амортизацию.

В случае если объект был законсервирован до 01.01.2018 на срок более трех лет и в соответствии с ранее действовавшими положениями Инструкции № 157н на этот объект амортизация не начислялась, то с 01.01.2018 ее надо начислять (Письмо Минфина РФ № 02-07-07/84237).

Обратите внимание: пункт 85 Инструкции № 157н в редакции, действовавшей до 01.01.2018, предусматривал приостановку начисления амортизации при переводе объекта основных средств на консервацию на срок более трех месяцев.

Пример 1.

Объект основных средств (оборудование) был законсервирован с 01.01.2017 на 3 года. Срок его полезного использования равен 7 лет (84 месяца), балансовая стоимость – 315 000 руб., до консервации амортизация по нему была начислена в сумме 157 500 руб. Объект находился на консервации 1 год (12 месяцев). За этот период амортизация по нему не начислялась.

На 01.01.2018 оставшийся срок нахождения объекта на консервации равен 2 годам (24 месяцам), а оставшийся срок полезного использования объекта – 2,6 года (30 месяцев). Учреждение приняло решение возобновить начисление амортизации с указанной даты. Учетной политикой предусмотрен линейный метод начисления амортизации.

Линейный метод предполагает равномерное начисление постоянной суммы амортизации на протяжении всего срока полезного использования актива (п. 36 СГС «Основные средства»). Амортизация таким методом в отношении объекта, находящегося на консервации, начисляется ежемесячно в размере 1/12 годовой суммы в течение финансового года и отражается в бюджетном учете следующей корреспонденцией счетов (п. 85 Инструкции № 157н, п. 19 Инструкции № 162н):

Как отразить и оформить операции по консервации и расконсервации в бюджетном учете

Анна Воробьева, бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ».

Основные средства, которые не эксплуатируются длительное время, могут быть переведены на консервацию. Расскажем о том, как провести такую операция в 2018 г. и как отразить и оформить операции по консервации и расконсервации в бюджетном учете.

Основной целью консервации основных средств (ОС) является сохранность технических и эксплуатационных свойств объектов основных средств на период простоя с возможностью дальнейшего восстановления их функционирования.

Консервация актуальна, например, при временном прекращении производственной деятельности организации, приостановке строительства, а также в иных случаях, когда объекты временно не используют.

Консервация не проводится для объектов основных средств, непригодных к эксплуатации по причине морального или физического износа, они подлежат списанию на основании решения постоянно действующей в организации комиссии по поступлению и выбытию активов.

Процедура консервации должна быть выгодна учреждению, так как связана с дополнительными расходами, требующимися для обеспечения сохранности объектов, а также для поддержания их в исправном состоянии.

Порядок документального оформления перевода основных средств на консервацию и их расконсервацию не урегулирован законодательными актами по ведению бюджетного учета, поэтому учреждение должно разработать его самостоятельно.

Предлагаем следующий алгоритм действий:

- Утверждается приказ руководителя о проведении инвентаризации с целью выявления фактического наличия находящегося на консервации имущества.

- Составляются инвентаризационные описи по объектам нефинансовых активов в порядке, установленном Приказом № 52н.

- Издается приказ руководителя о создании комиссии по расконсервации объектов основных средств, которая будет проводить оценку технического состояния объектов основных средств, подлежащих расконсервации, и составлять соответствующие документы.

- Утверждается приказ руководителя о расконсервации объектов основных средств.

- Оформляется акт о расконсервации объектов основных средств по форме, утвержденной учетной политикой учреждения. Он должен содержать наименование основного средства, его инвентарный номер, первоначальную стоимость, сумму начисленной амортизации, остаточную стоимость, сведения о техническом состоянии расконсервируемого объекта, подписи членов комиссии по расконсервации основных средств и руководителя учреждения.

- Составляется смета расходов на проведение работ по расконсервации.

- Вносится запись о расконсервации в инвентарную карточку учета нефинансовых активов (ф. 0504031, 0504032), если консервация производилась на срок более трех месяцев.

Отметим, что в унифицированных формах инвентарных карточек учета нефинансовых активов (ф. 0504031, 0504032), которые утверждены Приказом № 52н, отсутствуют поля для отражения информации о консервации (расконсервации) основных средств. Поэтому учреждение может доработать указанные формы (ввести дополнительные графы, разделы) и закрепить их применение в учетной политике (п. 6 Инструкции № 157н ).

Материальные ценности, находящиеся на консервации, продолжают числиться в составе основных средств (абз. 2 п. 7 СГС «Основные средства»).

При консервации имущества на срок более трех месяцев и его последующей расконсервации бухгалтерские записи по соответствующим счетам аналитического учета счета 101 00 «Основные средства» не производятся, только делается соответствующая запись в инвентарной карточке (п. 10 Инструкции № 162н).

При этом для отражения дополнительных данных в отчетности, учреждение при формировании своей учетной политики вправе в отношении объектов, находящихся на консервации, предусмотреть дополнительную аналитику к счету 0 101 00 000 (Письмо Минфина РФ № 02-07-07/84237).

Также для отражения в учете перевода ОС на консервацию сроком на три месяца и менее, необходимо предусмотреть это в учетной политике учреждения (п.6 Инструкция № 157н).

С 01.01.2018 законсервированное имущество амортизируется по новым правилам. Согласно пп. «б» п. 8 СГС «Обесценение активов» консервация является одним из внутренних признаков обесценения актива. Поэтому в случае, если объект основных средств простаивает и не используется, начисление амортизации по нему не приостанавливается (п. 34 СГС «Основные средства»). Исключение действует только в отношении объектов, остаточная стоимость которых стала равной нулю.

С учетом выше изложенного на все объекты основных средств, находящиеся на консервации, необходимо начислять амортизацию.

В случае если объект был законсервирован до 01.01.2018 на срок более трех лет и в соответствии с ранее действовавшим положениям Инструкции 157н на этот объект амортизация не начислялась, то с 01.01.2018 ее необходимо начать начислять (Письмо Минфина РФ № 02-07-07/84237).

Пункт 85 Инструкции №157н действовавшей до 01.01.2018, предусматривал приостановку начисления амортизации при переводе объекта ОС на консервацию сроком более трёх месяцев.

Пример.

Объект основных средств был законсервирован с 01.01.2017 на 2/3 года. Срок его полезного использования равен 7 лет, балансовая стоимость – 115 000 руб., до консервации амортизация по нему была начислена в сумме 57 500 руб. Объект находился на консервации 1 год (12 месяцев). За этот период амортизация по нему не начислялась.

На 01.01.2018 оставшийся срок нахождения объекта на консервации равен 1 год (12 месяцев), а оставшийся срок полезного использования объекта – 2,6 года (30 месяцев). Учреждение приняло решение возобновить начисление амортизации с указанной даты. Учетной политикой предусмотрен линейный метод начисления амортизации.

В программе необходимо отразить следующую корреспонденцию:

Дт 1 401.20 271 – Кт 1 104.34 411 на сумму 1 917 руб.

Отражено ежемесячное начисление амортизации по законсервированному объекту исходя из его остаточной стоимости и оставшегося срока полезного использования ((115 000 – 57500) руб. /30 мес.).

В процессе консервации и расконсервации объектов основных средств учреждение может нести определенные расходы, которые в зависимости от предмета заключенных договоров согласно Указаниям №65н будут относиться:

- на подстатью 225 «Работы, услуги по содержанию имущества» КОСГУ – при проведении работ (оказании услуг), связанных с консервацией (расконсервацией) объектов (например, антикоррозийная обработка техники, поддержание объектов в исправном состоянии, оценка технического состояния объектов, восстановление функциональных, пользовательских характеристик объектов);

- на подстатью 226 «Прочие работы, услуги» КОСГУ – в случае выполнения работ (оказания услуг), по своему экономическому содержанию не относящихся на подстатью 225 КОСГУ (например, охрана объектов, находящихся на консервации);

- на статью 340 «Увеличение стоимости материальных запасов» КОСГУ – при приобретении материальных запасов в целях консервации (расконсервации) объектов (например, смазочных, упаковочных материалов).

Данные расходы отражаются в составе расходов текущего финансового года (счет 0 401 20 000) и участвуют в формировании финансового результата деятельности учреждения.

Пример.

С целью консервации транспортного средства сроком на 3 года казенное учреждение заключило договор на проведение работ по его антикоррозийной обработке на сумму 9000 руб. Условиями договора предусмотрена предоплата в размере 20%.

Согласно Указаниям №65н расходы на проведение антикоррозийной обработки транспорта относятся на код вида расходов 244 «Прочая закупка товаров, работ и услуг», в увязке с подстатьей 225 «Работы, услуги по содержанию имущества», КОСГУ.

В бюджетном учете необходимо отразить корреспонденции, указанные в таблице 1.

Таблица 1 «Расходы на консервацию ОС»

Консервация и расконсервация основных средств учреждения

В Инструкции пункт 11 Инструкции № 174н внесен изменения. Ранее говорилось, что перевод основного средства на консервацию следует отражать в учете как внутреннее перемещение. Теперь указано, что перевод основного средства на консервацию никак на балансовых счетах 010100000 не отражается. Разберемся с этим подробнее.

В Инструкции № 157н термин «консервация» встречается в двух пунктах:

1) в пункте 38 дважды подчеркивается, что основное средство, переведенное на консервацию, продолжает считаться основным средством;

2) в пункте 86 предписано прекращать начисление амортизации, если основное средство переведено на консервацию более чем на три месяца.

Понятно, что для бухгалтерского учета нет никакой разницы, покрыли основное средство смазкой от коррозии или нет. Следует сделать вывод, что разработчики инструкций по учету в государственных (муниципальных) учреждений имели ввиду какое-то свое, особенное значение термина «консервация основных средств», но забыли его довести до пользователей инструкции донести.

Остается только делать догадки. Наверное, для целей бухгалтерского учета под «консервацией» следует иметь ввиду временное прекращение эксплуатации. А под «расконсервацией» следует понимать возобновление эксплуатации основного средства.

Как документально оформить перевод основного средства на консервацию

- данные об объекте основных средств (инвентарный номер, наименование, балансовую стоимость и сумму начисленной амортизации);

- сведения о причине перевода на консервацию и сроке.

Очевидно, что при расконсервации ни причину, ни срок указывать нет необходимости.

Не разъяснено, как документально оформлять, если основное средство перевели на консервацию на два месяца, а потом обнаружилось, что надо продлить еще на два. Получается, что бухгалтер будет вынужден оформлять Акт о консервации датой на сегодня с датой начала консервации два месяца назад, отменять начисленную за два месяца амортизацию методом «красного сторно». Или нарушать инструкцию, вообще не отражая в учете, что основное средство более трех месяцев не эксплуатировалось.

Как консервация (расконсервация) основного средства отражается в учетных регистрах

Как бухгалтер узнает, что эксплуатация основного средства прекращена

Учет основных средств на консервации в “1С:Бухгалтерии бюджетного учреждения 8”

Практика показывает, что вопросы, возникающие у бухгалтеров бюджетных учреждений, чаще всего связаны с порядком начисления амортизации по основным средствам, находящимся на консервации, а также в неприкосновенном запасе и с особенностями ведения карточек учета указанного имущества (а точнее: возможностью ведения группового учета). Рассмотрим эти вопросы подробнее.

Практика показывает, что вопросы, возникающие у бухгалтеров бюджетных учреждений, чаще всего связаны с порядком начисления амортизации по основным средствам, находящимся на консервации, а также в неприкосновенном запасе и с особенностями ведения карточек учета указанного имущества (а точнее: возможностью ведения группового учета). Рассмотрим эти вопросы подробнее.

Приостановка, возобновление начисления амортизации основных средств

Согласно пункту 39 Инструкции по бюджетному учету (утв. приказом Минфина России от 30.12.2008 № 148н) в течение срока полезного использования объекта ОС начисление амортизации не приостанавливается, кроме случаев перевода его на консервацию на срок более трех месяцев, а также в период восстановления объекта, продолжительность которого превышает 12 месяцев.

Таким образом, на основные средства, которые по законодательству относятся к мобилизационному резерву, законсервированы и не используются в деятельности учреждения, амортизация не начисляется.

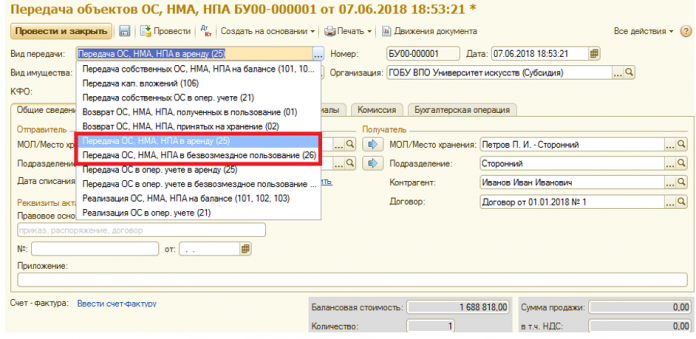

В программе “1С:Бухгалтерия бюджетного учреждения 8” приостановка и возобновление начисления амортизации регистрируются документами вида Приостановить начисление амортизации (пункт ОС, НМА, НПА – Работа с регистрами сведений по ОС главного меню интерфейса Полный). Для того чтобы амортизация не начислялась на ОС стоимостью более 20 000 руб., находящиеся на консервации, в неприкосновенном запасе, датой перевода объекта на консервацию (в неприкосновенный запас) следует ввести документ Приостановка начисления амортизации с хозяйственной операцией Приостановить начисление амортизации.

В спецификации документа перечисляются объекты, для которых установлен линейный способ начисления амортизации, переводимые на консервацию (в неприкосновенный запас).

Из документа Приостановка начисления амортизации в качестве первичного документа можно сформировать список объектов, по которым приостановлено начисление амортизации (рис. 1).

При проведении документа в регистр сведений записывается информация о приостановлении начисления амортизации.

Эта информация отражается в карточке объекта (элементе справочника Основные средства) на закладке Амортизация (рис. 2).

Начисление амортизации по объекту приостанавливается, начиная с месяца его перевода на консервацию, в неприкосновенный запас. При передаче объекта в эксплуатацию для возобновления начисления амортизации необходимо ввести документ Приостановка начисления амортизации с хозяйственной операцией Возобновить начисление амортизации. В “1С:Бухгалтерии бюджетного учреждения 8” предусмотрен ввод этого документа на основании введенного ранее документа Приостановка начисления амортизации.

Начисление амортизации на объект будет производиться с месяца, в котором был проведен документ Приостановка начисления амортизации с хозяйственной операцией Возобновить начисление амортизации.

Просмотреть историю приостановления / возобновления начисления амортизации по объекту можно, используя пункт Начисление амортизации ОС (бухгалтерский учет) кнопки Перейти в карточке объекта.

В “1С:Бухгалтерии бюджетного учреждения 8” объектам стоимостью более 3 000 руб. предусмотрено присвоение индивидуальных инвентарных номеров и открытие отдельных инвентарных карточек. На партию однородных объектов основных средств стоимостью от 3 000 до 20 000 руб. может открываться карточка группового учета.

Акт закладки (обновления) материальных ценностей форма № 10 (по ОКУД 6002206, Приложение № 1 к приказу Министра обороны РФ от 28.03.2008 № 139), применяемый для оформления закладки материальных ценностей на длительное хранение (в неприкосновенный запас) и их обновления (освежения), предусматривает указание, кроме наименования и количества, заводского номера объекта. Таким образом, подразумевается, что для объектов основных средств должна открываться отдельная инвентарная карточка.

Азы консервации основных средств (бухгалтерский и налоговый учет имущества, переводимого на консервацию)

В настоящее время многие предприятия вынуждены приостанавливать свою деятельность. В период такого временного простоя очень удобно вводить консервацию неэксплуатируемых транспортных средств, оборудования, технологических линий, машин и сооружений.

Мало того что это позволит обеспечить наилучшую сохранность имущества, так еще и попутно будет достигнута, скажем так, экономия налоговых расходов. Это выгодно организациям, не планирующим завершить текущий год с прибылью. Но – обо всем по порядку.

В этой статье мы расскажем вам, как оформить консервацию простаивающих основных средств, как отразить эту операцию в бухучете и какие у нее будут налоговые последствия.

Оформление консервации объектов ОС

Принимает решение о консервации объектов основных средств и утверждает порядок ее проведения руководитель организации . Чтобы определить перечень основных средств, подлежащих консервации, можно провести своего рода инвентаризацию. Для этого приказом назначается комиссия, ответственная за консервацию.

После этого руководитель издает приказ о консервации временно не используемого оборудования, техники. Унифицированной формы данного документа нет. Поэтому составить его можно в произвольной форме, приведя в нем перечень простаивающих основных средств, указав причину и срок их консервации. Забегая вперед, скажем, что для того, чтобы получить налоговую “экономию” расходов, нужно консервировать основные средства на срок, превышающий 3 месяца.

В инвентарных карточках основных средств (форма N ОС-6 ) рекомендуем сделать отметку о переводе их на консервацию. Специальная графа для этого не предусмотрена. Сведения о консервации можно указать в разделе 4 карточки.

В акте, составляемом по завершении консервации, целесообразно привести перечень законсервированных основных средств с указанием их инвентарных номеров, первоначальной и остаточной стоимости, сумм начисленной амортизации, сроков полезного использования и сроков консервации.

Налоговый учет

Бухгалтерский учет

В случае перевода основного средства на консервацию на срок более 3 месяцев начисление амортизации нужно приостанавливать и в бухгалтерском учете . Законсервированные объекты вы должны продолжать учитывать на счете 01 “Основные средства”, но обособленно. Иными словами, консервация простаивающего оборудования отражается в бухучете записью о переносе первоначальной стоимости по субсчетам, открытым к счету 01 “Основные средства”: в дебет субсчета “Основные средства на консервации” с кредита субсчета “Основные средства в эксплуатации”. Расконсервация оформляется обратной проводкой.

При составлении годовой бухгалтерской отчетности в приложении к бухгалтерскому балансу (форма N 5) нужно привести информацию об основных средствах, переведенных на консервацию, по состоянию на начало и конец отчетного года.

СОВЕТ

Положения по бухучету не регламентируют, в какой момент нужно прекращать и возобновлять начисление амортизации по законсервированным объектам. Поэтому этот порядок нужно закрепить в учетной политике организации по бухучету. Установить его можно таким же, как и для целей налогового учета. То есть приостанавливать начисление амортизации со следующего месяца после консервации, а возобновлять – с месяца, следующего за месяцем расконсервации.

Учет “консервационных” расходов

Любые затраты на консервацию и последующую расконсервацию производственных мощностей, а также расходы на содержание имущества в период его консервации можно учесть при расчете налога на прибыль как внереализационные .

В бухгалтерском учете такие “консервационные” затраты относятся к прочим расходам .

НДС

Перевод основного средства на консервацию – не повод восстанавливать ранее принятый к вычету НДС по объекту . А как быть со входным НДС по “консервационным” расходам? К сожалению, налоговики зачастую придерживаются мнения, что применять вычет по НДС нельзя, так как эти затраты не связаны с ведением облагаемых операций. Ведь законсервированное имущество не используется в производственной деятельности. Другой распространенный довод инспекторов таков: работы по консервации – это работы для собственных нужд, которые не облагаются НДС.

В большинстве случаев арбитры, причем из разных округов, встают на сторону организаций, разрешая вычет НДС . При этом суды отмечают, что поддержание временно не используемых производственных мощностей в надлежащем состоянии относится к производственной деятельности предприятий. И если она облагается НДС, то вычет входного налога по “консервационным” расходам правомерен.

Между тем есть и пример судебного решения, в котором арбитры согласились с правомерностью позиции налогового органа .

Как видим, арбитражная практика складывается неоднозначная. Поэтому, принимая решение, нужно взвесить все за и против: оценить размер вычетов НДС и возможные негативные последствия их применения.

Налог на имущество и транспортный налог

Сразу скажем, что консервация основных средств не отразится на величине транспортного налога. Если вы переведете на консервацию, допустим, автомобиль, платить транспортный налог по нему придется. Ведь хоть в бухгалтерском и налоговом учете машина и законсервирована, она все равно будет состоять на учете в ГИБДД, а значит, являться объектом налогообложения .

А вот налог на имущество при консервации, к сожалению, даже немного возрастет. Поясним почему. Для налога на имущество объект налогообложения – это основные средства . А, как мы уже сказали, законсервированное имущество остается в составе основных средств. Выходит, нет никаких оснований не платить налог с его стоимости . Увеличение же налоговой нагрузки связано именно с тем, что организация приостанавливает начисление амортизации по законсервированным объектам. А это означает, что на протяжении всего срока консервации их остаточная стоимость не будет уменьшаться. Кроме того, поскольку срок полезного использования продлевается на период консервации, стоимость основных средств будет дольше участвовать в формировании базы по налогу на имущество.

* * *

Если консервация проводится с целью снижения плановых убытков, то важно помнить: для того чтобы “сэкономить” на затратах за счет амортизации простаивающего оборудования, консервировать основные средства нужно более чем на 3 месяца. Меньший срок не позволит приостановить начисление амортизации.

——————————

п. 63 Методических указаний по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 N 91н

утв. Постановлением Госкомстата России от 21.01.2003 N 7

п. 3 ст. 256 НК РФ

п. 3 ст. 256 НК РФ

п. 2 ст. 322 НК РФ

п. 8 ст. 259.2 НК РФ

п. 9 ст. 259.2 НК РФ

п. 23 ПБУ 6/01 “Учет основных средств”, утв. Приказом Минфина России от 30.03.2001 N 26н; п. 63 Методических указаний по бухгалтерскому учету основных средств

утв. Приказом Минфина России от 22.07.2003 N 67н

подп. 9 п. 1 ст. 265 НК РФ

п. 11 ПБУ 10/99 “Расходы организации”, утв. Приказом Минфина России от 06.05.99 N 33н

п. 3 ст. 170 НК РФ; Письмо Минфина России от 06.06.2006 N 03-04-15/116; Письмо ФНС России от 20.06.2006 N ШТ-6-03/614

Постановления ФАС СЗО от 04.04.2008 N А56-51219/2006; ФАС ЦО от 15.02.2007 N А09-4610/06-13-16; ФАС МО от 30.10.06 N КА-А41/9298-06; ФАС УО от 24.03.2005 N Ф09-977/05-АК

Постановление ФАС СЗО от 06.09.2007 N А05-13740/2006-13

статьи 357, 358 НК РФ

п. 1 ст. 374 НК РФ

Письмо Минфина России от 15.05.2006 N 03-06-01-04/101

Полный текст статьи читайте в журнале “Главная книга” N 04, 2009

Как отразить и оформить операции по консервации и расконсервации в бюджетном учете

С.А. Ратовская,

консультант-эксперт Издательский Дом “Советник бухгалтера”

В случаях временного простоя, прекращения отдельных видов деятельности, нехватки финансирования и по другим причинам возникает необходимость консервации основных средств. Кроме того, консервации может подвергаться и незаконченный объект – например, строящееся здание.

“УТВЕРЖДАЮ”

Руководитель учреждения

________________/Ф.И.О./

“____” ____________20___г.

Акт о консервации (расконсервации) объекта основных средств

Мы, нижеподписавшиеся, комиссия

______________________(Должность, Ф.И.О.)

______________________(Должность, Ф.И.О.)

______________________(Должность, Ф.И.О.)

______________________(Должность, Ф.И.О.)

______________________(Должность, Ф.И.О.)

Обратите внимание. Доступ к полному содержимому данного документа ограничен.

В данном случае предоставлена только часть документа для ознакомления и избежания плагиата наших наработок.

Для получения доступа к полным и бесплатным ресурсам портала Вам достаточно зарегистрироваться и войти в систему.

Удобно работать в расширенном режиме с получением доступа к платным ресурсам портала, согласно прейскуранту.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.