Сегодня рассмотрим тему: "фнс раскрыла особенности декларационной кампании по ндфл в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 С 2019 года нерезидентов РФ освободили от НДФЛ при продаже имущества после минимального срока владения

- 2 Новая отчётность по НДФЛ в 2019 году. К чему готовиться?

- 3 ФНС раскрыла планы, как изменятся учет и отчетность по НДФЛ с 2019 года

- 4 Об особенностях предоставления налоговых вычетов и отчетности по НДФЛ расскажет на вебинаре представитель ФНС России

- 5 В этом году декларационная кампания по налогу на доходы физических лиц имеет свои особенности

- 6 В России стартовала декларационная кампания 3-ндфл 2019 года

- 7 Имущественный вычет в 2019 году: изменения и разъяснения

С 2019 года нерезидентов РФ освободили от НДФЛ при продаже имущества после минимального срока владения

С 1 января 2019 года нерезиденты РФ перестанут платить НДФЛ при продаже имущества, находившегося в собственности более 3-х и 5 лет – то есть минимального срока владения.

Таким образом, выравнены правила налогообложения при продаже имущества для резидентов и нерезидентов РФ.

По общему правилу при продаже имущества, находившего в собственности более минимального срока владения, физлица-резиденты РФ освобождены от уплаты НДФЛ. В отношении недвижимости (квартир, комнат и т. д.) такой срок составляет 3 года или 5 лет в зависимости от условий возникновения права собственности на них, а в отношении иного имущества (транспортных средств, гаражей и т. д.) – 3 года. С 01.01.2019 ограничения по налоговому статусу физлица отменяются.

Если же имущество продано ранее предельного срока, то доход от его продажи облагается НДФЛ. Ставка для нерезидентов составляет 30%, а для резидентов – 13%.

Изменения внесены Законом от 27.11.2018 № 424-ФЗ.

Вступили в силу сразу несколько законодательных изменений по НДФЛ в 2019 году, касающихся налогообложения доходов физических лиц. Наша таблица поможет быстро разобраться с новым порядком налогообложения доходов, который в следующем году будет учтен налоговиками ФНС России в рамках Декларационной кампании-2020.

Вот какие изменения по НДФЛ в 2019 году случились:

Если же пожертвования человек направляет учреждениям культуры и некоммерческим организациям (фондам) в этой области, то предельный размер налогового вычета по решению региональных властей может быть увеличен до 30%.

А раньше расходы пересчитывали на рубли по официальному курсу ЦБ РФ на дату фактической покупки облигаций.

Ранее такого ограничения не было.

- за уборку помещений;

- уход за детьми и пожилыми;

- репетиторство.

Новая отчётность по НДФЛ в 2019 году. К чему готовиться?

Ведущий экономист-консультант «Что делать Консалт»

С 1 января 2019 года бухгалтеров ожидает множество изменений в формах и порядке предоставления отчётности по НДФЛ. Уже в конце 2018 года в Госдуме РФ был утверждён ряд законов, которые начинают своё действие с нового года. Какие изменения необходимо учесть при оформлении деклараций, расчётов НДФЛ в 2019 году? Об этом мы расскажем в данной статье.

| Видео (кликните для воспроизведения). |

Каждый наступающий год вносит определённые коррективы в законодательную базу по налогообложению. Эти изменения касаются всех: физических лиц, индивидуальных предпринимателей и юридических лиц. Уже в конце 2018 года в Государственной Думе РФ был утверждён ряд законов, которые начинают своё действие с нового года.

Изменения коснулись не только форм отчётности по НДФЛ, но и порядка их заполнения и предоставления в налоговые органы. Речь идёт о декларации 3-НДФЛ и справке 2-НДФЛ.

Уже 16 октября 2018 года Минюст России зарегистрировал Приказ Налоговой службы от 03.10.2018 № ММВ-7-11/569, которым она утвердила абсолютно новую форму налоговой декларации 3-НДФЛ с 2019 года, а также порядок её заполнения и электронный формат сдачи.

Форма 3-НДФЛ изменится для всех налогоплательщиков – как для ИП, которые работают на ОСНО, так и для обычных граждан, которые имеют право на получение налоговых вычетов.

Отметим, что бланк новой декларации 3-НДФЛ с 2019 года стал несколько проще, чем прежний, утверждённый Приказом ФНС от 24.12.2014 № ММВ-7-11/671 с множеством редакций. Кстати, этот документ с 2019 года утратил силу и полностью прекратил действие.

Новый бланк стал значительно меньше: всего 13 листов вместо 20 и будет состоять только из трёх обязательных к заполнению листов (титульного, разделов 1 и 2). Остальные показатели вынесены в отдельные приложения к ней и заполняются при необходимости. Большой плюс изменений ещё в том, что с 2019 года в 3-НДФЛ не нужно заполнять информацию об исчисленном налоговым агентом НДФЛ. Оставлена только графа для указания удержанного подоходного налога. ㅤ

Новая форма будет действовать с 2019 года для декларирования доходов, полученных в 2018 году. К началу декларационной кампании будут доработаны программы формы 3-НДФЛ.

Напоминаем, что задекларировать полученные доходы в форме 3-НДФЛ и подать её в органы ФНС должны налогоплательщики не позднее 30 апреля года, идущего за годом получения дохода (п. 1 ст. 229 НК РФ). Следовательно, с применением нового бланка 3-НДФЛ нужно ㅤотчитаться за 2018 до 30 апреля 2019 года включительно. Это вторник, короткий предпраздничный день.

Нововведение по справке 2-НДФЛ 2019 года предусматривает её составление в двух вариантах: ㅤ

| Видео (кликните для воспроизведения). |

- первый вариант справки имеет машиноориентированную форму и предназначен для налоговых агентов (в частности, работодателей), представляющих налоговую отчётность на бумаге ㅤформа 2-НДФЛ (Приложение 1 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@);

- вторая форма – о доходах и суммах налога физического лица, которая выдаётся налоговыми агентами физическим лицам по их заявлениям для представления по месту требования (Приложение 5 к Приказу ФНС России от 02.10.2018 № ММВ-7-11/566@).

Первую справку надо будет представлять в ИФНС. Бланк состоит изтитульного листа, который содержит три раздела: данные офизическом лице, общие суммы доходов ивычеты. Вприложении нужно будет помесячно расшифровывать доходы.

Вторая форма 2-НДФЛ практически не изменилась. Еёкомпании будут составлять попросьбе сотрудников для банков и т. д. ㅤ

На налоговых агентах, представляющих налоговую отчётность в электронной форме по ТКС, изменение какоекㅤформы 2-НДФЛ (Приложение 1 к Приказу ФНС Россииот 02.10.2018 № ММВ-7-11/566@) практически не скажется, ㅤпоскольку XML-файлы формируются с помощью специальной программы. ㅤ

ВФНС России пояснили, почему хотят сохранить старую форму: кней все привыкли, еёлегко читать.

Обе справки 2-НДФЛ утверждены Приказом ФНС России от 02.10.2018 № ММВ-7-11/566@. Справки по новым формам будут представляться начиная с отчётности за 2018 год.

Изменения не коснулись формы 6-НДФЛ и порядка её заполнения

Действующая в 2019 году форма расчёта для налоговых агентов по-прежнему утверждена Приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

По форме 4-НДФЛ изменений также не планируется. Эту форму должны сдавать ИП на общей системе налогообложения после получения первого дохода в году (с момента начала применения ОСН или перехода на неё) (п. 7 и 8 ст. 227 НК РФ).

Форму сдают ИП на общем режиме налогообложения, если в текущем налоговом периоде они зарегистрированы как ИП либо утратили право на спецрежим (УСН, ЕНВД, ПСН). Также эту декларацию должны сдавать те ИП на общем режиме налогообложения, у которых доход изменился более чем на 50%.

В 4-НДФЛ предприниматель указывает предположительный доход за год, который он планирует получить (за вычетом расходов). Порядок заполнения утверждён Приказом ФНС России от 27.12.2010 № ММВ-7-3/768@.

На основании этих сведений ИФНС рассчитывает и направляет ИП платежки на уплату ежеквартальных авансовых платежей по НДФЛ. ㅤ

Форма декларации 4-НДФЛ, её электронный вариант и вариант заполнения утверждены Приказом ФНС России от 27.12.2010 № ММВ-7-3/768@.

В 2019 году изменения ожидают и иностранных работников, которые работают на территории РФ по патенту

По общему правилу, временно пребывающий в РФ иностранный гражданин, прибывший в Россию в порядке, не требующем получения визы, и достигший возраста 18 лет, имеет право осуществлять трудовую деятельность в РФ при наличии патента. Такой вывод следует из совокупности положений Закона № 115-ФЗ (абз. 17 п. 1 ст. 2, абз. 1 п. 4 ст. 13 Закона № 115-ФЗ).

Для получения права официально работать в РФ физические лица с иностранным гражданством должны получить трудовой патент. Он выдаётся на платной основе. Платежи за него вносятся в фиксированном размере в виде подоходного налога (ст. 227.1 части второй НК РФ).

Откорректирован коэффициент-дефлятор, из-за чего увеличился размер платежа за патент. В 2019 году величина фиксированных платежей будет определяться с учётом дефлятора, равного 1,729, и составит ежемесячно 2 074,8 рубля (в 2018 году действовал коэффициент 1,686, а платёж составлял 2 023,2 рубля). ㅤ

Эта сумма базовая, регионы вправе её увеличивать. ㅤ

Увеличение коэффициента утверждено Приказом Минэкономразвития России от 30.10.2018 № 595. ㅤ

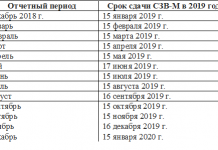

Коэффициент-дефлятор и размер фиксированного авансового платежа, применяемые для целей «Налог на доходы физических лиц» НК РФ главы 23

Период, на который установлен коэффициент-дефлятор ㅤ

ФНС раскрыла планы, как изменятся учет и отчетность по НДФЛ с 2019 года

С 2019 года главбухи будут отчитываться по НДФЛ по-новому. Об изменениях рассказал Владислав Волков, замначальника управления ФНС, 25 сентября на XII Налоговом форуме журнала «Российский налоговый курьер».

Форма расчета 6-НДФЛ останется прежней, но изменятся правила, по которым ее сдают. Организациям разрешат представлять один отчет за несколько филиалов, если у них общий код ОКТМО. Сейчас за каждое подразделение компании отчитываются отдельно в инспекцию по месту учета филиала.

Глобальные изменения коснутся формы 2-НДФЛ. Со следующего года компании станут составлять два вида справок .

Справку по новой машиночитаемой форме надо будет представлять в ИФНС. Бланк состоит из титульного листа, в котором три раздела: данные о «физике», общие суммы доходов и вычеты. В приложении потребуется помесячно расшифровать доходы. Ознакомиться с новой формой 2-НДФЛ можно на официальном интернет-портале правовой информации.

Вторая форма 2-НДФЛ будет почти такой же, как сейчас. Ее компании будут составлять по просьбе сотрудников для банков и т. д. В ФНС пояснили, почему хотят сохранить старую форму: к ней все привыкли, ее легко читать. Но если сотрудник захочет получить для банка новую форму справки, то компания вправе ее выдать.

Обе справки 2-НДФЛ налоговики утвердили приказом ФНС от 02.10.2018 № ММВ-7-11/566@. ФНС рассчитывает, что Минюст его зарегистрирует уже в этом году. Тогда отчитываться за 2018 год нужно будет по новой форме.

Декларацию 3-НДФЛ упростят. В ней будет два обязательных листа, остальные станут приложениями. Их потребуется прилагать к отчетности, если они будут заполнены.

Владислав Волков также рассказал, что Минфин скоро выпустит письмо о переплате по НДФЛ. Чиновники решат, можно зачесть переплату в счет будущего налога или нет.

Сейчас ФНС считает, что излишек нельзя зачесть в счет будущих платежей по НДФЛ (письмо от 06.02.2017 № ГД-4-8/2085@). Хотя некоторые инспекции такой зачет проводят. Если Минфин даст добро, компаниям будет проще работать.

Об особенностях предоставления налоговых вычетов и отчетности по НДФЛ расскажет на вебинаре представитель ФНС России

1 марта редакция журнала «Налоговая политика и практика» проводит вебинар на тему «Налогообложение доходов физических лиц: Декларационная кампания-2019, особенности предоставления налоговых вычетов и отчетности по НДФЛ». Главный спикер – начальник отдела налогообложения доходов физических лиц Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России Дмитрий Морозов .

В программе вебинара:

1. Основные изменения законодательства в части налогообложения доходов физических лиц.

2. Особенности Декларационной кампании 2019 года.

3. Актуальные вопросы предоставления налоговых вычетов по НДФЛ.

4. Отдельные вопросы исчисления, удержания, уплаты НДФЛ и представления налоговой отчетности.

В этом году декларационная кампания по налогу на доходы физических лиц имеет свои особенности

Другое важное изменение касается владельцев недвижимости. Статьей 217.1 Налогового кодекса Российской Федерации установлен порядок определения дохода от продажи имущества, право собственности на которое возникло с 2016 года. Теперь необходимо сопоставлять доход от продажи, указанный в договоре, с кадастровой стоимостью объекта, умноженной на коэффициент 0,7, и применять в целях налогообложения больший из них. Таким образом, физические лица, массово продающие квартиры, жилые дома, гаражи, нежилые помещения, и декларирующие символические доходы, должны в первую очередь попасть в сферу внимания инспекций. В камеральных проверках такие данные будут учитываться, и такие лица будут привлекаться к декларированию.

Срок подачи налоговой декларации по форме 3-НДФЛ истекает 2 мая 2017 года. Заполнить декларацию можно с помощью программы «Декларация», которая находится в свободном доступе на сайте ФНС России. «Личный кабинет» к тому же позволяет подать декларацию в инспекцию в электронном виде.

Для отчетности по доходам физических лиц в 2019 году будет использоваться новая декларация 3-НДФЛ, которая существенно отличается от используемой в предыдущие периоды. ФНС России утвердила ряд изменений как внешнего вида бланка, так и особенностей заполнения. Информация о последних нововведениях будет актуальна для граждан, которые обязаны по закону отчитываться о полученных в минувшем году доходах или хотят это сделать на добровольной основе.

Налоговая служба активно работает над упрощением отчетности, что особенно актуально для физических лиц и ИП, которые не имеют опыта заполнения декларации. Бланк 3-НДФЛ, действующий с 2019 года, будет отличаться от варианта предыдущих лет: чиновники сократили количество страниц в документе и разработали еще ряд упрощений.

Новый бланк декларации следует использовать для подачи отчетности только за предыдущий 2018 год. Тем, кто планирует отчитываться сразу за несколько налоговых периодов, следует использовать бланки, соответствующие каждому году. К примеру, подавая в ФНС отчет за 2016-2018 г. г. нужно заполнить форму 3-НДФЛ за последний год по новой форме, за предыдущие годы – по действующим до нее образцам. Основным показателем соответствия бланка определенному году остается индекс в левом верхнем углу. По каждой странице он будет отличаться, но налогоплательщику достаточно знать числа первого титульного листа.

На 2019 год это 0331 5019.

Основные нововведения, которые можно увидеть в бланке декларации 3-НДФЛ:

- Сокращение количества страниц с 20 до 13.

- На титульном листе название поля «Налоговый период» заменено на «Отчетный год». К примеру, для новичков будет определенно ясно, что отчет подается именно за год, а не за другой период (месяц, квартал и пр.).

- Привычные буквенные обозначения листов (А-И) заменили соответствующей нумерацией от 1 до 8, а сами приложения теперь переименовали в Расчеты к Приложениям 1 и 5. Новая форма документа включает титульный лист, разделы 1 и 2, 8 приложений, расчеты к приложениям 1 и 5.

- Указывать сумму облагаемого налогом дохода теперь не нужно, осталась только графа с суммой удержанного налога.

- Информация по профессиональным вычетам теперь отражается в приложении 3, предназначенном для внесения информации о доходах предпринимателей, адвокатов и частнопрактикующих лиц (ранее данные были на отдельном листе).

- Данные о стандартных, инвестиционных и социальных налоговых вычетах теперь содержатся вместе в приложении 5.

- Изменен раздел, касающийся расчета базы налогообложения по операциям, касающимся ценных бумаг, ПФИ и деятельности инвестиционных товариществ.

- Учтены новые поправки к Налоговому кодексу в части отражения доходов и освобождения от уплаты НДФЛ при ликвидации иностранной компании.

Таким образом новая форма декларации состоит из:

- титульного листа с данными об отчетном периоде и регистрационными сведениями налогоплательщика;

- раздела 1 с обобщенной информацией о суммах налога, подлежащих уплате или возмещению из бюджета;

- раздела 2 с расчетами базы налогообложения и сумм обязательств;

- приложений, которые заполняются в зависимости от целей отчетности.

На заметку! Как и прежде, налогоплательщик вносит в бланк 3-НДФЛ только на те страницы, которые непосредственно касаются его деятельности или целей заполнения документа.

Образец заполнения представлен ниже:

При заполнении требуется предельная внимательность, поскольку налогоплательщик обязан самостоятельно контролировать правильность внесения каждой цифры и буквы. Для тех, кто ранее подавал отчетность, процедура не будет вызывать затруднений, а новичкам в этом вопросе лучше работать с электронными формами на сайте ФНС или в специальной программе.

На данный момент каждый гражданин вправе выбирать для себя наиболее удобный и доступный способ подачи отчета в налоговую:

- Отнести документ лично, чтобы инспектор на месте проверил правильность заполнения, а налогоплательщик исправил недочеты на месте. Но следует учитывать дополнительные затраты времени на посещение инспекции и возможные очереди, особенно в начале 2019 года.

- Отправить декларацию с прилагающимися документами почтовым отправлением с описью вложений. Этот вариант подходит только, если до крайнего срока сдачи остается достаточный запас времени на доставку письма и возможное исправление ошибок.

- Отправить бланк он-лайн в Личном кабинете налогоплательщика через сайт ФНС. Вносить информацию можно непосредственно на сайте или через специальную программу. Скачать версию 2019 года можно на официальном сайте ФНС по ссылке www.nalog.ru/rn77/program//5961249/.

Здесь автоматически рассчитываются некоторые показатели, а также сразу проверяются все данные, что минимизирует возможно отправки документа с ошибками. Дополнительно необходимо приложить качественно отсканированные документы, а перед отправкой заверить отчет собственной электронной подписью. Затем через кабинет можно контролировать статус проверки документа инспектором.

Бланк 3-НДФЛ используется физическими лицами для декларирования доходов в одном из 3-х вариантов:

- Обязательно – для граждан, получивших доход от своей деятельности, которые самостоятельно рассчитывают и уплачивают налоги (ИП, адвокаты, нотариусы), и тех, кто получил доход от продажи имущества, подразумевающий внесение налогового платежа в бюджет.

- Добровольно – для граждан, которые хотят компенсировать уплаченный ранее подоходный налог через получение налогового вычета. Право предоставляется при оплате обучения, получении платных медицинских услуг, приобретении недвижимости за собственные или заемные средства. Последний случай не касается использования средств материнского капитала, сделок с близкими родственниками, по программе приватизации или наследовании имущества.

- По смешанной схеме – для граждан, которые за отчетный год совершили несколько сделок по купле-продаже имущества (к примеру, продажа земельного участка и приобретение квартиры), а также получили право на налоговый вычет (например, оплачивали дорогостоящее лечение). В одном бланке декларации можно отразить сразу несколько событий на протяжении календарного года.

Для граждан, которые получили доход от продажи имущества предусмотрено несколько случаев освобождения от отчетности и соответственно уплаты НДФЛ. Они определяются временем владения имуществом в календарных месяцах:

- от 60 и более (для недвижимости, купленной или построенной налогоплательщиком);

- от 36 и более (для недвижимости, полученной по условиям наследования, дарения от близких родственников, приватизации и ренты согласно договору пожизненного содержания);

- от 36 и более (для других видов имущества).

Изменений по срокам подачи декларации на текущий год не предусмотрено. Согласно Налоговому кодексу (ст.229 п. 1) отчитаться по итогам 2018 года в форме 3-НДФЛ необходимо до 30 апреля 2019 г. Следует учитывать, что это будет вторник, короткий предпраздничный день, и не откладывать подачу до конца дня.

Обозначенный срок до последнего дня апреля касается только подачи обязательных налоговых деклараций и тех, кто подает отчетность по смешанной схеме. Граждане подающие документы на получение вычетов по НДФЛ имеют право отчитываться перед налоговиками в любое время на протяжении года.

Как заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика 2019 году: видео

В России стартовала декларационная кампания 3-ндфл 2019 года

Декларационная кампания 3-ндфл 2019

Новогодние каникулы закончились и в РФ началась очередная декларационная кампания по подаче налоговых деклараций по форме 3-ндфл за 2018 год.

Необходимо напомнить, что в некоторых случаях возникает обязанность, а в других случаях возникает право в заполнении и подаче декларации 3-ндфл.

Налогоплательщики обязаны предоставить декларацию в налоговую инспекцию за 2018 год в срок по 30 апреля 2019 года в следующих случаях:

- при получении доходов от продажи недвижимости, срок владения которой составил менее 3 лет;

- при получении доходов от продажи любого иного имущества, срок владения которым также составил менее трех лет;

- при получении доходов предпринимателями, адвокатами, нотариусами и иными лицами, применяющими общую систему налогообложения;

- при получении имущества по договорам дарения не от близких родственников;

- при получении выигрышей в лотерею или в тотализаторе в размере до 15 000 рублей;

- при получении доходов от сдачи имущества в аренду;

- иные случаи, когда возникает обязанность налогоплательщика задекларировать полученные им доходы в 2018 году.

В случаях, если иных доходов, кроме заработной платы на работе не было, обязанность по представлению декларацию в налоговую отсутствует, так как работодатели сами отчитываются по налогам за своих работников.

В то же время, вправе подать декларацию 3-ндфл налогоплательщики в случаях заявления ими налоговых вычетов – возврата налога по определенным расходам:

- по расходам за обучение, лечение – возможность вернуть до 15 600 рублей и более;

- по расходам при покупке жилой недвижимости, возврат до 650 000 рублей;

- по расходам на страхование жизни и иным также возможность вернуть до 15 600 рублей.

Следует отметить, что в 2019 году налогоплательщики вправе заполнить и подать декларации за 3 последние года на возврат налога, то есть за 2016-2018 годы. А лица на пенсии также имеют право на подачу декларации за 2015 год на возврат налога по имущественному вычету (в связи с приобретением жилой недвижимости).

Срок подачи деклараций за последние 3 года на возврат налога не ограничен какой-либо датой, такие декларации можно подавать весь 2019 год.

Форма декларации каждый год меняется, не исключением стал и бланк формы за 2018 год.

На сайте Вы можете заполнить декларацию 3-ндфл онлайн на налоговые вычеты или декларирование доходов и отправить ее на проверку нашему специалисту.

Наш сайт позволяет заполнять декларации онлайн как для подачи на бумаге, так и через Интернет. Каждая декларация обязательно проверяется на правильность ее заполнения налоговым специалистом.

Если Вы официально трудоустроены, Вы имеете право на возврат из налоговой инспекции до 13 % расходов на обучение, лечение или покупку жилой недвижимости!

Заполните декларацию 3-ндфл прямо сейчас:

Рассчитайте онлайн сумму компенсации, которую можно получить из налоговой инспекции, официально работая, по расходам на обучение, лечение или покупку квартиры!

Узнайте, сколько можно вернуть из налоговой:

© 2015-2019 ИП Гребенкин А.А.

ИНН 434583621300, ОГРНИП 316435000071159

Тел.: 8 (953) 130-55-00

Автоматизация заполнения налоговой декларации 3-НДФЛ

Имущественный вычет в 2019 году: изменения и разъяснения

Налоговый вычет в 2019 году можно оформить при покупке недвижимости, произведенной до начала 2019 года с учетом даты подписания акта приема-передачи и даты оформления права собственности. Как эти вещи взаимосвязаны? Давайте разбираться.

Налоговый вычет в 2019 году: изменения и разъяснения

Существенные изменения по имущественному вычету произведены еще в 2014 году и с тех пор, хоть и вносились различные предложения в Госдуму РФ по его увеличению, но были отклонены.

На текущий момент предложения по увеличению имущественного вычета не рассматриваются.

Какие же изменения произошли в 2014 году и действуют до сих пор:

– Максимальный размер налогового вычета в 2019 году составляет 2 000 000 рублей и приходится не на 1 объект приобретения, а на неограниченное количество объектов, пока сумма не достигнет максимальных 2 000 000 рублей суммарно. Есть ограничение: получать вычет по нескольким объектам могут только те налогоплательщики, которые до 2014 года не реализовали право на имущественный вычет и воспользоваться вычетом могут по недвижимости, право на вычет по которой возникло не раннее 1 января 2014 года.

Статья: Какой год считать годом возникновения права на вычет?

Пример 1: Покупка по договору купли-продажи. Право собственности на недвижимость зарегистрировано в 2013 году, стоимость недвижимости 1 500 000 рублей. При заявлении вычета по этой недвижимости в сумме 1 500 000 рублей права на вычет по иной недвижимости в сумме 500 000 рублей не будет.

Пример 2: Покупка по договору купли-продажи. Право собственности на недвижимость зарегистрировано в 2015 году, стоимость недвижимости 1 500 000 рублей. При заявлении вычета по этой недвижимости в сумме 1 500 000 рублей есть право на вычет по иной недвижимости в сумме 500 000 рублей.

– Вычет по ипотечным процентам ограничен 3 000 000 рублей для кредитов, полученных после 1 января 2014 года. Здесь важно отметить, что не имеет значение, когда возникло право на вычет (оно могло возникнуть после 1 января 2014 года), имеет значение дата заключения договора на кредит: если заключен до 1 января 2014 года, то ограничения в 3 000 000 рублей нет. Ограничение распространяется на человека, то есть если заявителей двое, то на каждого распространяется ограничение отдельно (не суммарно).

Для получения налогового вычета в 2019 году через налоговую инспекцию (единый платеж за календарный год) необходимо:

-

Определить, возникло ли у Вас уже право на вычет или его еще нет:

- При ДДУ(а также договоре уступки прав требования к ДДУ), договоре участия в ЖСК, договоре паенакопления на вычет можно подавать по итогам года, в котором подписан акт приема-передачи (и произведена выплата пая). Согласно Письму Минфина от 29.03.2018 № 03-04-05/20082.

-

При договоре купли-продажи на вычет можно подать по итогам года, в котором зарегистрировано право собственности.

Пример 1: Акт подписан в 2019 году. На вычет можно подать не раньше 1 января 2020 года.

Пример 2: Акт подписан в 2018 году. На вычет можно подать не раньше 1 января 2019 года.

Важно: право на вычет не теряется никогда, даже если получено, например, в 2005 году – на вычет можно подать.

Важно: сдача документов производится в налоговую инспекцию по месту текущей прописки.

За какие годы можно получить имущественный вычет в 2019?

- Право на вычет возникает с года регистрации права собственности (при договоре купли-продажи) или подписания акта приема-передачи (при договоре долевого участия в строительстве, ЖСК).

- Право на вычет сохраняется всегда: вне зависимости от того, сколько лет прошло с момента покупки, вычет можно оформить, и, даже если недвижимость продана, право на вычет сохраняется.

В соответствии с Письмом Минфина РФ от 11.06.2014 г. № 03-04-05/28218. - Вычет в настоящем году можно оформить максимально за три предшествующих года, т.е. в 2019 году можно получить вычеты по доходам за 2016, 2017, 2018 годы, оформив соответственно три декларации (с учетом 1 пункта – то есть так могут сделать лица, которые получили право на вычет в 2016 году или раннее). Исключение: лица, получающие пенсии (см.5 пункт).

- Оформление налогового вычета происходит за прошедшие годы (начиная с года получения права на вычет, но не более прошедших 3-х лет), т.е. через налоговую инспекцию вычет за 2019 год нельзя получить в течение 2019 года, а только с начала 2020.

- Вычет для пенсионеров в настоящем году можно оформить за четыре прошедших года, т.е. в 2019 году можно получить вычеты за 2015, 2016, 2017, 2018 годы, оформив соответственно четыре декларации при возникновении права на вычет в 2018 году или раннее.

На вычет можно подать в любой момент в течение года: с 1 января по 31 декабря.

Для целей получения вычета нет срока – до 30 апреля, как думают многие. Этот срок установлен для тех, у кого есть обязанность отчитаться о полученном доходе, рассчитать налог и уплатить его в бюджет, если по итогам расчета он будет.

Срок возврата вычета состоит из двух составляющих:

- Максимальное время камеральной проверки 3 месяца (срок начинает течь с момента сдачи документов в налоговую инспекцию лично или через ЛК/ с момента отправки документов по почте)

- При положительном решении по итогам камеральной проверки еще 1 месяц на перевод Вам денежных средств. Срок начинает течь с момента окончания камеральной проверки, если Вы сдали заявление вместе с декларацией 3-НДФЛ. Или же с момента сдачи заявления, если Вы его донесли после окончания камеральной проверки.

Выше указаны максимальные сроки. В зависимости от работы налоговой инспекции срок может быть меньше.

Если Вы не сдали часть необходимых документов или же найдена ошибка/противоречия сведений, указанных в документах, сведениям, отраженным в декларации, то потребуется дать пояснения/представить недостающие документы/подать уточненную налоговую декларацию. Подача уточненной налоговой декларации предполагает начало новой камеральная проверка, то есть срок начинает течь снова.

Появилась новая форма декларации 3-НДФЛ за 2019 год. Форма претерпела значительные изменения согласно приказу ФНС No ММВ-7-11/569@ от 03.10.2018: поменялось количество страниц, их наименование, ряд строк «ушел»:

- Произошло объединение страниц расчета стандартных, социальных и инвестиционных вычетов в приложение No5

- Раздел 1 о суммах налога, подлежащих уплате/доплате/возврату из бюджета теперь включает в себя до 3 групп на 1 листе

- Поменялось обозначение страниц: раннее они обозначались как Лист Д, Лист И, а теперь приложение No1, приложение No2 и так далее и т.д.

Тем не менее для целей получения имущественного вычета каких-либо существенных изменений не произошло, все строки остались на месте. Приказ зарегистрирован в Минюсте России 16 октября 2018 г. N 52438 и вступает в силу по истечении двух месяцев со дня его официального опубликования (Официальный интернет-портал правовой информации опубликовал приказ 17.10.2018 г. (No 0001201810170005), но не ранее 01.01.2019, и применяется начиная с представления налоговой декларации по налогу на доходы физических лиц за налоговый период 2018 года. Согласно приказу ФНС No ММВ-7-11/569, обновлённая и усовершенствованная форма налоговой декларации 3-НДФЛ действует с 1 января 2019 года и предназначена для отчётности с периода 2018 года.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.