Сегодня рассмотрим тему: "для уменьшения ндфл не имеет значения, в каком регионе иностранец вносил авансы за патент" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Для уменьшения НДФЛ не имеет значения, в каком регионе иностранец вносил авансы за патент

- 2 ФНС уточнила, как при расчете НДФЛ учесть авансы, уплаченные иностранцем за патент

- 3 Иностранный работник: уменьшаем НДФЛ на фиксированный авансовый платеж

- 4 Иностранец оплатил патент не по месту осуществления деятельности

- 5 Иностранный работник с патентом: уменьшаем НДФЛ на фиксированный авансовый платеж

Для уменьшения НДФЛ не имеет значения, в каком регионе иностранец вносил авансы за патент

Налоговая служба России опубликовала письмо от 26 сентября 2016 года № БС-4-11/18086, в котором сообщила: при переводе в течение налогового периода иностранного работника в другое подразделение фирмы, расположенное в другом регионе, у налогового агента нет необходимости обращаться с новым заявлением в ИФНС по месту нахождения «обособки».

Данное уточнение сделано в связи с тем, что иностранный работник вправе рассчитывать на уменьшение налоговым агентом рассчитанного в отношении него подоходного налога на сделанные иностранцем фиксированные авансовые платежи по приобретенному патенту.

Таким образом, по мнению ФНС, компании вправе уменьшать рассчитанный НДФЛ на фиксированные авансовые платежи за период действия патента или патентов в соответствующем налоговом периоде независимо от места уплаты авансов.

Основные выводы ФНС России по рассматриваемому вопросу таковы:

- если иностранец имеет сразу два действующих патента на территории разных регионов Российской Федерации, то налоговый агент имеет полное право уменьшить НДФЛ на сумму всех сделанных платежей за период действия всех патентов в соответствующем налоговом периоде;

- наличие у компании выданного ИФНС на соответствующий налоговый период уведомления дает право уменьшать подоходный налог на все уплаченные иностранцем суммы. Это касается и случаев после перевода в другое подразделение фирмы на территории другого российского региона.

Налоговики также напоминают, что разницу между фиксированными авансовыми платежами, сделанными за период действия патента в соответствующем налоговом периоде, и суммой НДФЛ по итогам этого налогового периода по фактически полученным доходам нельзя вернуть или зачесть иностранцу (п. 7 ст. 227.1 НК РФ).

По закону иностранный гражданин не вправе вести трудовую деятельность вне пределов региона, где ему выдан патент. Организация уменьшает исчисленный НДФЛ на авансовые платежи на основании письменного заявления иностранца и документов, подтверждающих их внесение, после получения от ИФНС уведомления об этом.

| Видео (кликните для воспроизведения). |

ФНС уточнила, как при расчете НДФЛ учесть авансы, уплаченные иностранцем за патент

Чтобы уменьшить НДФЛ за текущий год на фиксированные авансовые платежи, уплаченные за патент, налоговый агент должен получить в инспекции уведомление на соответствующий год. До тех пор, пока уведомление не получено, учитывать «авансы» при расчете НДФЛ нельзя. Об этом напомнила ФНС России в письме от 07.09.18 № БС-4-11/17454.

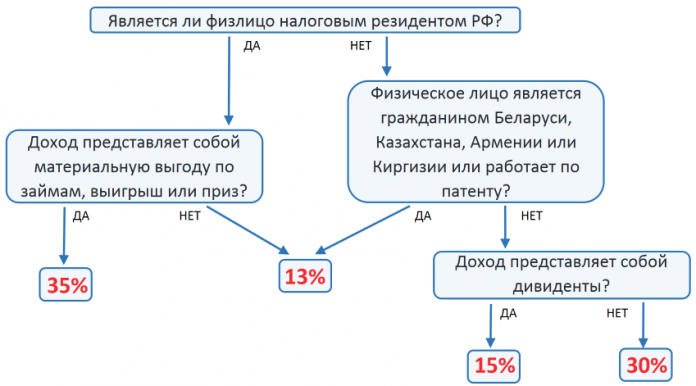

Как известно, иностранные работники из «безвизовых» стран, временно пребывающие в России, обязаны получать патенты для работы у юридических лиц или ИП. За период действия патента уплачиваются фиксированные авансовые платежи. Общая сумма НДФЛ с доходов иностранцев, работающих по патенту, исчисляется их работодателями — налоговыми агентами (п. 6 ст. 227.1 НК РФ). При этом работодатель может уменьшить НДФЛ на сумму авансовых платежей по патенту. Для того, что уменьшить исчисленную сумму НДФЛ на сумму платежей по патенту, налоговый агент должен получить в инспекции соответствующее уведомление (его форма утверждена приказом ФНС России от 17.03.15 № ММВ-7-11/109@).

В письме рассмотрена частная ситуация. В 2016 году при исчислении НДФЛ с доходов иностранного работника организация учитывала авансы по патенту на основании уведомления на 2016 год. Действие трудового договора с иностранным гражданином было продлено на 2017 год. В связи с этим работодатель продолжил уменьшать НДФЛ на авансовые платежи. При этом уведомление на 2017 год получено не были (организация обратилась в инспекцию с соответствующим запросом только в 2018 году). Правомерны ли действия налогового агента по уменьшению НДФЛ в 2017 году? Нет, неправомерны, считают в налоговом ведомстве. Суммы фиксированных авансов, приходящихся на 2017 год, можно было учесть при уменьшении НДФЛ за 2017 год только после получения уведомления на 2017 год.

Обоснование такое. Уменьшение исчисленного НДФЛ возможно только в течение календарного года (ст. 216 НК РФ). При этом календарный год, проставляемый в уведомлении, указывает на период, в котором действует подтверждение права на уменьшение налога. Чтобы получить уведомление, налоговый агент должен представить соответствующее заявление. В нем, помимо прочего, указывается конкретный год, в котором будет происходить уменьшение налога. При отсутствии уведомления общая сумма налога не может быть уменьшена на фиксированные авансы, заявили авторы письма.

Иностранный работник: уменьшаем НДФЛ на фиксированный авансовый платеж

| Видео (кликните для воспроизведения). |

Российские организации и индивидуальные предприниматели при выплате доходов иностранным гражданам, работающим на основании патента, признаются налоговыми агентами по НДФЛ (пп. 1, 2 ст. 226, подп. 2 п. 1, п. 6 ст. 227.1 НК РФ).

НДФЛ с доходов иностранных работников, организации (ИП) могут уменьшить на сумму фиксированного авансового платежа, уплаченного за период действия патента применительно к текущему налоговому периоду (календарному году) (п. 6 ст. 227.1 НК РФ).

Для уменьшения НДФЛ налоговый агент должен иметь (абз. 3 п. 6 ст. 227.1 НК РФ):

- письменное заявление иностранного работника;

- платежные документы, подтверждающие уплату иностранным работником фиксированных авансовых платежей;

- уведомление из налоговой инспекции, дающее право на уменьшение исчисленного НДФЛ на сумму фиксированных авансовых платежей (далее — Уведомление) (утв. приказом ФНС России от 17.03.2015 № ММВ-7-11/109@).

В случае отсутствия хотя бы одного из этих документов зачесть фиксированный авансовый платеж налоговый агент не вправе.

Если иностранный работник заключил трудовые договоры с несколькими работодателями, уменьшить сумму налога можно только у одного налогового агента, которого выбирает сам работник (абз. 2 п. 6 ст. 227.1 НК РФ). Поэтому прежде всего необходимо попросить иностранного работника написать заявление об уменьшении НДФЛ на сумму фиксированных авансовых платежей.

Унифицированной формы заявления иностранного работника на уменьшение НДФЛ нет. Работник может написать его в произвольной форме. Однако если иностранных работников много (с разными сроками действия патентов), целесообразно разработать форму такого заявления. И в этом случае работнику останется только заполнить соответствующие строки (например, вписать сумму авансового платежа, период действия патента и т.п.) и подписать его. К заявлению обязательно должны быть приложены платежные документы, подтверждающие внесение работником фиксированных авансовых платежей.

Образец заявления заявления иностранного работника на уменьшение НДФЛ

До тех пор, пока работодатель не получит такое заявление от иностранного работника, он не сможет обратиться в налоговый орган за получением уведомления, дающего право на уменьшение НДФЛ на сумму фиксированных авансовых платежей.

Периодичность представления такого заявления Налоговый кодекс не регламентирует. Как правило, заявление представляется по мере уплаты авансовых платежей.

Уведомление на уменьшение НДФЛ на сумму фиксированных авансовых платежей

Заявление на получение уведомления направляется в налоговый орган по месту нахождения организации. Представить его можно как на бумажном носителе, так и в электронной форме (через личный кабинет налогоплательщика или по ТКС). Форма и формат заявления утверждены ФНС России (приказы ФНС России от 13.11.2015 № ММВ-7-11/512@, от 08.12.2015 № ММВ-7-6/566@).

На рассмотрение заявления налоговому органу отведено 10 рабочих дней со дня его получения, Уведомление выдается в отношении каждого физлица. В совершении данного действия откажут, если (п. 6 ст. 227.1 НК РФ):

- в налоговом органе нет информации о заключении трудового или гражданско—правового договора и о выдаче плательщику патента;

- уведомление уже выдавалось применительно к соответствующему налоговому периоду в отношении указанного лица.

Получив уведомление, налоговый агент сможет учесть суммы уплаченных мигрантом фиксированных авансовых платежей при исчислении НДФЛ с его доходов за весь период действия патента (письмо ФНС России от 23.09.2015 № БС-4-11/16682@). При получении отказа уменьшение невозможно.

Как уменьшить НДФЛ на сумму фиксированных авансовых платежей в различных ситуациях, рассмотрим на примерах.

Вариант 2. Сумма НДФЛ больше уплаченных иностранным работником фиксированных платежей.

Предположим, что за январь зарплата Самойленко В.В. составила 45 000 руб.

Сумма НДФЛ — 5850 руб. (45 000 руб. х 13%).

В этом случае на руки иностранцу будет выдано 43 350 руб. (45 000 – (5850 – 4200)).

В учете будут сформированы следующие проводки:

ДЕБЕТ 20 КРЕДИТ 70

— 45 000 руб. — начислена зарплата за январь;

ДЕБЕТ 70 КРЕДИТ 68 субсчет “Расчеты по НДФЛ”

— 1650 руб. (5850 — 4200) — удержан НДФЛ в момент выплаты дохода физическому лицу;

ДЕБЕТ 68 субсчет “Расчеты по НДФЛ” КРЕДИТ 51

— 1650 руб. — сумма НДФЛ перечислена в бюджет;

ДЕБЕТ 70 КРЕДИТ 50 (51)

— 43 350 руб. — перечислена зарплата работнику.

Расчет суммы НДФЛ, подлежащего уплате в бюджет, можно отразить в бухгалтерской справке (см. образец ниже).

Бухгалтерская справка

Иностранец оплатил патент не по месту осуществления деятельности

Миграционный учет иностранных граждан, работающих по патенту

1 ст. 5 Закона № 115-ФЗ срок временного пребывания в РФ иностранного гражданина, прибывшего в РФ в порядке, не требующем получения визы, не может превышать девяносто суток суммарно в течение каждого периода в сто восемьдесят суток.

При этом непрерывный срок временного пребывания в РФ указанного иностранного гражданина не может превышать девяносто суток. Необходимо помнить о том, что Закон № 115-ФЗ регулирует вопросы, связанные с пребыванием иностранных граждан в РФ и их трудовой деятельностью. Срок временного пребывания, о котором идет речь в Законе № 115-ФЗ, — это конкретный срок права нахождения иностранного гражданина в РФ на основании, например, миграционной карты, патента, разрешения на работу и т.

д. То есть в течение срока действия, например, патента иностранный гражданин имеет право находиться на законных основаниях на территории РФ.

Регистрация иностранных граждан по патенту. Продление регистрации

Регистрация по прибытии делается в любом случае.

Обязательное продление регистрации на основании оплаченного патента иностранный гражданин должен оформить на протяжении трех рабочих дней с момента его оплаты.

С нашей помощью вы сможете . Индексация пенсий в 2017 году — полная информация на эту тему расположена в нашей .

Обязательное продление регистрации иностранного гражданина по патенту с 2017 года: продление миграционного учета на основании патента

Данное правило содержится в , которое регламентирует , согласно которому, иностранный гражданин обязан уведомлять госорганы об изменениях сроков своего пребывания на территории РФ. На сегодняшний день обязательное продление регистрации по патенту осуществляется не позднее 3 рабочих дней со дня оплаты налога за патент.

То есть продлить регистрацию на основании патента в 2019 году нужно в течение трех дней с момента внесения оплаты НДФЛ иностранным гражданином.

Поскольку правило продлить регистрацию при наличии патента в течение 3 дней с момента оплаты налога – это нововведение для некоторых регионов, строгие санкции к иностранным гражданам пока что еще не применяются и сотрудники миграционной службы пока только предупреждают, что продление регистрации иностранного гражданина по патенту становится обязательным.

Причем один патент выдается на один вид деятельности.

Т. е. у вас может быть неограниченное количество патентов.

Оплата стоимости патента происходит только на счета того региона, который выдал вам патент. С точки зрения отчетности патентная система в случае деятельности ИП в другом регионе наиболее удобна: отчет в налоговую на патенте не сдается. Если ИП выбирает специальный режим налогообложения — упрощенная система налогообложения, он должен знать следующее: на учет в налоговой по месту ведения предпринимательской деятельности, отличной от регистрации места проживания, становиться нужно только в случае, если предприниматель приобретает в данном регионе нежилое помещение; уплату налогов (авансовые платежи по УСН) необходимо производить в налоговую по месту постановки на учет.

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа Уведомления. Внимание Максимальное значение обязательных платежей видно из таблицы: № п/п Вид обязательного страхования Процент отчислений Формула Максимальный размер (руб.) 1 Медицинское 5,1 12*МРОТ(7500)*0,051 4590 2 Пенсионное 26 12*МРОТ(7500)*0,26 23400 3 По нетрудоспособности 2,9 12*МРОТ(7500)*0,029 2610 Налоговые каникулы Независимо от того, какие налоги платит ИП на патенте в 2019 году с работниками или без них, если он впервые оформил свой бизнес, он имеет право на 2-х летние налоговые каникулы.

Работа по патенту: какие налоги нужно платить гражданину СНГ?

На практике возникают различного рода вопросы, связанные как с уплатой самого патента, так и исчислением налоговым агентом НДФЛ в отношении такого работника.

Эти вознаграждения не зависят от квалификации работника, сложности и условий выполнения самой работы. То есть не относятся к оплате труда (ст.

129 ТК РФ, письма ФНС России от 06.03.2015 г.

№БС-4-11/3628 и от 26.04.2011 г. №КЕ-4-3/6735).

платеж может занимать до 3-х банковских (т.е. по факту – рабочих) дней.

Квитанция должна быть заполнена надлежащим образом в соответствии с реквизитами получателя платежа (в идеале заполнить квитанцию по форме, предлагаемой на официальной страницу главного управления по вопросам миграции).

Невнесение платежа в срок влечет аннулирование документа и необходимость сбора всех документов заново.

Провести оплату данного назначения может любой коммерческий банк, осуществляющий кассовые операции. Платить за патент иностранный гражданин может не только привычным способом через кассу банковской организации или специальные терминалы оплаты, но и в режиме онлайн, прямо не выходя из дома. Платеж данным способом надлежит осуществлять по следующему алгоритму:

- На сайте налоговой службы или органа региональной власти, ведающего вопросами трудовой миграции, перейти на страницу формирования квитанции.

Для уменьшения НДФЛ не имеет значения, в каком регионе иностранец вносил авансы за патент

Налоговая служба России опубликовала письмо от 26 сентября 2017 года № БС-4-11/18086, в котором сообщила: при переводе в течение налогового периода иностранного работника в другое подразделение фирмы, расположенное в другом регионе, у налогового агента нет необходимости обращаться с новым заявлением в ИФНС по месту нахождения «обособки».Данное уточнение сделано в связи с тем, что иностранный работник вправе рассчитывать на уменьшение налоговым агентом рассчитанного в отношении него подоходного налога на сделанные иностранцем фиксированные авансовые платежи по приобретенному патенту.Таким образом, по мнению ФНС, компании вправе уменьшать рассчитанный НДФЛ на фиксированные авансовые платежи за период действия патента или патентов в соответствующем налоговом периоде независимо от места уплаты авансов.Основные выводы ФНС России по рассматриваемому вопросу таковы:

- если иностранец имеет сразу два действующих патента на территории разных регионов Российской Федерации, то налоговый агент имеет полное право уменьшить НДФЛ на сумму всех сделанных платежей за период действия всех патентов в соответствующем налоговом периоде;

- наличие у компании выданного ИФНС на соответствующий налоговый период уведомления дает право уменьшать подоходный налог на все уплаченные иностранцем суммы.

Это касается и случаев после перевода в другое подразделение фирмы на территории другого российского региона.

Налоговики также напоминают, что разницу между фиксированными авансовыми платежами, сделанными за период действия патента в соответствующем налоговом периоде, и суммой НДФЛ по итогам этого налогового периода по фактически полученным доходам нельзя вернуть или зачесть иностранцу (п. 7 ст. 227.1 НК РФ).По закону иностранный гражданин не вправе вести трудовую деятельность вне пределов региона, где ему выдан патент.

Определяем: действителен ли патент иностранного работника.

Существуют две точки зрения, которые легли в основу разночтений.

В этой же статье указано, что фиксированный авансовый платеж является налогом на доходы физических лиц, который уплачивается за период действия патента сроком в один месяц.

Уменьшение НДФЛ на сумму патента иностранному гражданину

Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2018 году

- первый раз – когда работодатель удерживает с зарплаты сотрудника 13% подоходного налога,

- второй раз – оплату вносит иностранный сотрудник, работающий по патенту, когда вносит ежемесячный авансовый платеж НДФЛ по патенту.

И получается, что иностранный гражданин платит налог НДФЛ дважды. Поэтому работодатели, у которых трудятся иностранные граждане, могут помочь своим сотрудникам значительно снизить расходы и помочь сделать возврат НДФЛ иностранцам, работающим по патентам. Подробнее о процессе возмещения НДФЛ мы расскажем ниже.

На какую сумму можно сделать возврат НДФЛ за патент иностранному гражданину?

Возмещение НДФЛ по патенту иностранного гражданина можно сделать на сумму, не превышающую размер ежемесячного авансового платежа, который вносит иностранный сотрудник каждый месяц, в соответствии с НК РФ, ст. 227.1, п.7. Однако итоговая сумма возмещения НДФЛ через работодателя зависит от дохода иностранного гражданина. При этом важно помнить, что в разных регионах сумма оплаты авансового платежа по патенту разная, а значит возврат НДФЛ иностранцам производится в разных размерах.

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Санкт-Петербург

Разберемся подробнее и возьмем для примера возврат НДФЛ иностранному работнику, работающему по патенту в Санкт-Петербурге, где размер авансового платежа составляет 3000 рублей:

- В случае если заработная плата иностранного работника в Петербурге менее 23100 руб., возврат НДФЛ иностранному работнику полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 20 000 возмещение НДФЛ иностранному работнику по патенту делается на сумму 2600 (13%*20000), так как именно такую сумму удерживает работодатель при оплате подоходного налога сотрудника.

- В случае если зарплата иностранца больше 23100 руб., 13% НДФЛ, удерживаемого работодателем, составляет 3003 руб., иностранец же ежемесячно оплачивает 3000 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 3000 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*23100=3003 > 3000). И с заработной платы тогда удерживается только часть, которая больше суммы

авансового платежа, в данном случае 3 рубля;

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Москва

Рассмотрим еще один пример устранения двойного налогообложения по НДФЛ в городе Москва, где сумма авансового платежа по патенту на работу составляет 4200 руб.:

- В случае если заработная плата иностранного работника в Москве менее 32500 руб., возврат НДФЛ иностранному работнику, работающему по патенту, полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 25000 руб. возмещение НДФЛ по патенту иностранцу делается на сумму 3250 руб. (13%*25000), так как именно эту сумму удерживает работодатель при оплате подоходного налога работника.

- В случае если зарплата иностранца в Москве больше 32350 руб., 13% НДФЛ, удерживаемого работодателем, составляет 4205,5 руб., иностранец же ежемесячно оплачивает 4200 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 4200 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*32350=4205,5 > 4200). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 5,5 руб.

Как происходит возврат НДФЛ иностранным гражданам через работодателя?

Чтобы сделать возмещение НДФЛ иностранному работнику, работодатель должен заполнить и отправить заявление об этом в Федеральную налоговую службу. Помимо этого для возмещения НДФЛ работодатель также должен предоставить в налоговую следующие документы:

- Копии чеков оплаты за патент иностранного гражданина;

- Справку 3-НДФЛ.

Важно! Платеж по патенту должен быть внесен в той налоговой, где компания-работодатель поставлена на учет (ст.

Как уменьшить НДФЛ с иностранцев, работающих по патенту в 2018 году

Важно! Необходимо подавать отдельное заявление и предоставлять необходимые документы на каждого иностранного работника отдельно.

После того, как работодатель отправит заявление на возмещение НДФЛ иностранцам со всеми необходимыми документами, необходимо получить уведомление от ФНС о возможности возмещения налога иностранцу. Ответ должен прийти в течение 10 рабочих дней.

Заявление на возмещение НДФЛ иностранцам выглядит следующим образом:

Скачать заявление на возврат НДФЛ иностранного работника по патенту можно по ссылке.

Если вам была полезна наша статья про возврат работодателем излишне удержанного НДФЛ с иностранного работника, пожалуйста, оцените запись или поделитесь тем, как сделать возврат НДФЛ иностранцам, работающим по патентам, в соц. сетях:

Как получить РВП в России гражданину Узбекистана в 2017: цена, квота, документы

Как открыть счет в швейцарском банке гражданину России.

Как гражданину объявить себя несостоятельным?

Как объявить себя несостоятельным гражданину перед банком

Компенсационные выплаты — виды и размеры по действующему законодательству, как получить гражданину

Письмо Федеральной налоговой службы

№БС-4-11/19483@ от 13.10.2016

Федеральная налоговая служба рассмотрела письмо АО по вопросам заполнения расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), и сообщает следующее.

Иностранный работник: уменьшаем НДФЛ на фиксированный авансовый платеж

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@.

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Согласно пункту 3.3 раздела 1 “Обобщенные показатели” Порядка заполнения расчета по форме 6-НДФЛ, утвержденного приказом ФНС России от 14.10.2015 N ММВ-7-11/450@, общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Кодекса, нарастающим итогом с начала налогового периода отражается по строке 090.

В случае когда организация (налоговый агент) производит перерасчет суммы отпускных выплат и, соответственно, суммы налога на доходы физических лиц, то в разделе 1 расчета по форме 6-НДФЛ отражаются итоговые суммы с учетом произведенного перерасчета.

Согласно приведенной в письме ситуации сумма выплаченного дохода работнику составила 200 000 рублей, сумма удержанного налога на доходы физических лиц — 26 000 рублей, а сумма возвращенного излишне удержанного в предыдущих периодах налога на основании статьи 231 Кодекса — 1000 рублей. При этом в бюджет налоговым агентом перечислен налог на доходы физических лиц в сумме 25 000 рублей.

Данная операция подлежит отражению в разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период следующим образом: по строкам 100 — 120 — соответствующие даты, по строке 130 — 200 000, по строке 140 — 26 000. При этом сумма налога, возвращенная налоговым агентом в размере 1000 рублей, подлежит отражению по строке 090 раздела 1 расчета по форме 6-НДФЛ за этот же соответствующий отчетный период.

Если налоговым агентом работнику возврат суммы налога на доходы физических лиц в связи с перерасчетом отпускных выплат произведен в апреле 2016 года, то сумма налога на доходы физических лиц, возвращенная налоговым агентом, подлежит отражению по строке 090 в расчете по форме 6-НДФЛ за полугодие 2016 года.

Действительный государственный советник Российской Федерации 2 класса С.Л.БОНДАРЧУК

Налоговый агент может излишне удержать НДФЛ, например:

при обращении физического лица с заявлением о предоставлении имущественного налогового вычета не в первом, а в одном из последующих месяцев календарного года (письмо Минфина России от 06.10.2016 № 03-04-05/58149);

при расторжении гражданско-правового договора с физическим лицом, не зарегистрированным в качестве…

Эксперт “НА” И.С.Сергеева

Письмо Федеральной налоговой службы

№БС-4-11/4792@ от 22.03.2016

Федеральная налоговая служба рассмотрела обращение ООО по вопросу применения положений статьи 227.1 Налогового кодекса Российской Федерации (далее — Кодекс) и сообщает следующее.

Исходя из положений пункта 5 статьи 13.3 Федерального закона от 25.07.2002 N 115-ФЗ “О правовом положении иностранных граждан в Российской Федерации” патент иностранному гражданину выдается (продлевается) на период, за который уплачен налог на доходы физических лиц в виде фиксированного авансового платежа.

В соответствии с пунктом 4 статьи 227.1 Кодекса фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления им деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент.

Положениями пункта 6 статьи 227.1 Кодекса определено, что общая сумма налога с доходов налогоплательщиков исчисляется налоговыми агентами и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими налогоплательщиками за период действия патента применительно к соответствующему налоговому периоду.

Как уменьшить НДФЛ на взносы за патент, если иностранец работал в двух местах

Налоговый агент уменьшает исчисленную сумму налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей на основании письменного заявления налогоплательщика и документов, подтверждающих уплату фиксированных авансовых платежей, после получения от налогового органа Уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком фиксированных авансовых платежей (далее — Уведомление).

Таким образом, по мнению ФНС России, после получения от налогового органа Уведомления на 2015 год налоговый агент вправе уменьшить исчисленную сумму налога в 2015 году только на сумму уплаченных фиксированных авансовых платежей, приходящихся на 2015 год.

Кроме того, по мнению ФНС России, сумма фиксированного авансового платежа за патент, срок действия которого с декабря 2015 года переходит на январь 2016 года, уплаченная в 2015 году, может быть зачтена налоговым агентом в полном объеме при уменьшении исчисленной суммы налога за 2015 год.

Суммы уплаченных фиксированных авансовых платежей, приходящихся на 2016 год, могут быть учтены налоговым агентом при уменьшении исчисленной суммы налога за 2016 год после получения в установленном порядке налоговым агентом Уведомления на 2016 год.

Действительный государственный советник Российской Федерации 2 класса С.Л.БОНДАРЧУК

Зачет НДФЛ иностранца по патенту, переходящему на следующий год

Сумму фиксированных платежей, уплаченных иностранным гражданином, работающим на основании патента в 2015 и 2016 годах, можно принять к вычету при исчислении НДФЛ за соответствующий налоговый период.

Общую сумму НДФЛ с доходов иностранных граждан, работающих по найму в организациях на основании патента, исчисляют налоговые агенты. Они уменьшают сумму налога на сумму фиксированных авансовы…

Иностранный работник с патентом: уменьшаем НДФЛ на фиксированный авансовый платеж

Иностранный работник должен самостоятельно уплачивать авансовые платежи по НДФЛ за выдачу, продление или переоформление патент а п. 1 ст. 45, п. 1 ст. 227.1 НК РФ; Письмо Минфина от 02.04.2015 № 03-05-05-03/18346 . Перекладывать эту обязанность на работодателя нельзя.

Как известно, с 2015 г. легально взять на работу можно только тех временно пребывающих в РФ безвизовых иностранце в п. 1 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ , у которых есть специальный патен т утв. Приказом ФМС от 08.12.2014 № 638 , выданный миграционной службой. Срок действия патента напрямую зависит от того, за сколько месяцев мигрантом уплачен фиксированный авансовый платеж по НДФЛ п. 5 ст. 13.3 Закона от 25.07.2002 № 115-ФЗ ; п. 2 ст. 227.1 НК РФ . Размер платежа в каждом регионе свой п. 3 ст. 227.1 НК РФ .

При этом работодатель, выплачивая мигранту зарплату и рассчитывая НДФЛ с нее, может уменьшить сумму налога на авансовые платежи, уплаченные иностранцем за период действия патента, относящегося к текущему налоговому периоду (календарному году) ст. 216, п. 6 ст. 227.1 НК РФ; Письмо ФНС от 16.03.2015 № ЗН-4-11/4105 .

Напомним, что независимо от срока пребывания в РФ доходы иностранцев, работающих по патенту, с 2015 г. облагаются НДФЛ по ставке 13% п. 3 ст. 224, ст. 227.1 НК РФ .

Вот что нужно сделать для этого.

ШАГ 1. Просим мигранта написать в произвольной форме заявление о таком вычете. Проще всего заранее составить «рыбу» с пустыми строками и выдавать уже готовый шаблон. Вот пример такого заявления.

Генеральному директору ООО «Лотос»

Шарапову И.М.

от Закирова Рината Каримовича

Прошу уменьшать НДФЛ, удерживаемый из моего дохода за 2015 год, на суммы уплачиваемых мною фиксированных авансовых платежей на основании предоставленных квитанций об оплате патента за период его действия в 2015 году.

Вместе с заявлением возьмите у иностранца оплаченные квитанции и снимите с них копии. Таким образом, помимо основания для вычета, у вас будет хоть какая-то уверенность в действительности его «рабочего» патента.

ШАГ 2. Обратитесь в свою ИФНС с заявлением о получении специального уведомления, подтверждающего возможность уменьшать в текущем году НДФЛ на фиксированные платежи. Лучше всего составить заявление по форме, рекомендованной ФНС приложение № 1 к Письму ФНС от 19.02.2015 № БС-4-11/2622 . Подать его можно в любое время, но целесообразнее сделать это, как только у вас на руках окажутся заявление от мигранта и подтверждающие оплату квитанции. Советуем копии этих бумаг приложить к вашему заявлению, направленному в ИФНС.

“ Мы уже 2 месяца ждем уведомления, ИФНС говорит, что якобы у них нет сведений из УФМС. А те клянутся и божатся, что все передали вовремя, даже протокол электронной отправки нам выдали. Но инспекция пока не может эти сведения найт и. ”

Мария,

бухгалтер, г. Москва

ШАГ 3. Дождитесь, пока из инспекции поступит «разрешительное» уведомлени е утв. Приказом ФНС от 17.03.2015 № ММВ-7-11/109@ . Оно будет направлено вам в течение 10 рабочих дней с даты получения ИФНС упомянутого заявления, при условии что п. 6 ст. 227.1, п. 6 ст. 6.1 НК РФ :

- у инспекции уже есть сведения от органа ФМС о заключении трудового (гражданско-правового) договора между вами и конкретным иностранцем и о выдаче ему патента;

- такое уведомление в отношении названного мигранта не выдавалось другому работодателю.

Как вы понимаете, межведомственный обмен данными у нас временами дает сбой, так что особо уповать на быстрое получение уведомления не стоит. Но пока вы его не получите, засчитывать фиксированные авансовые платежи в счет уплаты НДФЛ нельзя. Зато когда уведомление к вам поступит, то в ближайшую же выплату в пользу мигранта вы сможете начать зачитывать «авансы», уплаченные им в текущем году.

Пример. Уменьшение НДФЛ на фиксированные авансовые платежи

/ условие / Гражданин Таджикистана Р.К. Закиров с 13 июля принят на работу в ООО «Лотос» (г. Люберцы Московской области) с заработной платой 35 000 руб. в месяц. При трудоустройстве, помимо прочих документов, он предъявил патент, выданный 06.07.2015, и квитанцию об оплате фиксированных авансовых платежей по НДФЛ на сумму 16 000,20 руб. пп. 2, 3 ст. 227.1 НК РФ; ст. 2 Закона Московской области от 27.11.2014 № 155/2014-ОЗ Также он написал заявление о зачете уплаченного налога.

21.08.2015 в ООО «Лотос» пришло уведомление из ИФНС, разрешающее в 2015 г. уменьшать НДФЛ с доходов Р.К. Закирова. 31.08.2015 ему была начислена оставшаяся часть зарплаты за август (за минусом ранее выплаченного аванса) в размере 17 500 руб. (35 000 руб. / 2).

/ решение / НДФЛ с начисленной зарплаты за август составил 4550 руб. (35 000 руб. х 13%). Это меньше суммы уплаченных мигрантом фиксированных платежей. Поэтому на руки Р.К. Закирову было выдано 17 500 руб. (35 000 руб. – 17 500 руб.). Оставшаяся сумма «авансов» 11 450,20 руб. (16 000,20 руб. – 4550 руб.) будет учтена при выплате зарплаты за сентябрь и последующие месяцы до конца года.

В заключение отметим, что если сумма «авансов», уплаченных мигрантом за период действия патента в течение налогового периода, будет больше суммы НДФЛ, исчисленной по итогам этого года, то разница ему не будет ни возвращена, ни засчитана в счет будущего удержания НДФЛ п. 7 ст. 227.1 НК РФ .

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.