Сегодня рассмотрим тему: "что такое инн и где его получить" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Идентификационный номер налогоплательщика, или ИНН, — это 12-значный номер, который вы (или ваш работодатель за вас) используете для уплаты налогов.

Он также понадобится, чтобы проверить, нет ли у вас неуплаченных налогов, и если вы решите зарегистрироваться как индивидуальный предприниматель.

Если вы забыли или потеряли свой ИНН, вы можете узнать его:

- онлайн. С помощью сервиса Федеральной налоговой службы. Вам понадобятся данные паспорта или другого документа , удостоверяющего личность;

- при личном обращении в налоговую инспекцию. Выберите удобную для вас инспекцию и запишитесь на прием онлайн.

Если у вас нет ИНН, вы можете оформить его:

- в налоговой инспекции. Для этого выберите удобную инспекцию и запишитесь на прием онлайн. Если вы предварительно подадите заявление через онлайн-сервис, то в налоговую придется сходить один раз — за готовым ИНН;

- во всех центрах госуслуг «Мои документы» по экстерриториальному принципу, то есть без привязки к адресу регистрации в Москве;

- без личного визита. Для этого отправьте пакет документов в налоговую инспекцию по вашему выбору заказным письмом с описью вложения и уведомлением о получении. Свидетельство ИНН вы получите также по почте — на адрес, указанный в заявлении. Вы также можете получить ИНН без визита в налоговую (на e-mail или по почте), если у вас есть квалифицированная электронная подпись. Подробнее об этом можно узнать на сайте Федеральной налоговой службы.

Для получения ИНН вам понадобятся:

- заявление;

- паспорт или другой документ , удостоверяющий вашу личность (если вы подаете документы по почте — его нотариально заверенная копия).

Если вы живете не по месту регистрации и подаете документы по почте, сообщите в налоговую адрес вашего фактического места жительства и телефон для связи. Свидетельство ИНН вам вышлют заказным письмом на указанный адрес.

Если документы будет подавать ваш представитель, дополнительно потребуются:

- нотариально заверенная копия вашего паспорта или другого документа , удостоверяющего вашу личность;

- нотариально заверенная доверенность на имя вашего представителя.

Свидетельство ИНН будет готово в течение пяти рабочих дней после того, как налоговая получит пакет документов.

5. Что делать, если я сменил ФИО или потерял свидетельство ИНН?

Идентификационный номер присваивается один раз и сохраняется даже при смене ФИО и места жительства или снятии с налогового учета — обо всех изменениях налоговая инспекция узнает в ходе межведомственного взаимодействия. Поэтому если вам нужен ваш ИНН, но вы утратили свидетельство или сменили указанные на нем личные данные, вы можете просто узнать свой номер ИНН с помощью сервиса Федеральной налоговой службы и использовать его.

| Видео (кликните для воспроизведения). |

Также при желании вы можете оформить дубликат свидетельства ИНН. Это можно сделать:

- в налоговой инспекции лично или через своего представителя. Для этого выберите удобную для вас инспекцию и запишитесь на прием онлайн;

- во всех центрах госуслуг «Мои документы» по экстерриториальному принципу, то есть без привязки к адресу регистрации в Москве;

- по почте, направив пакет документов в налоговую инспекцию по вашему выбору заказным письмом с описью вложения и уведомлением о получении. Свидетельство ИНН вы получите также по почте — на адрес, указанный вами в заявлении.

Пакет документов тот же, что и при получении ИНН в первый раз. Поменять свидетельство ИНН в связи со сменой личных данных можно бесплатно, а при оформлении документа взамен утраченного нужно Заявитель, согласно №210-ФЗ «Об организации предоставления государственных и муниципальных услуг» от 27 июля 2010 года, имеет право не предъявлять квитанцию об уплате госпошлины за предоставление государственной услуги, однако это не освобождает его от ее уплаты.

“>уплатить госпошлину в размере 300 рублей.

Чтобы сделать отметку об ИНН в паспорте, выберите удобную для вас налоговую инспекцию и запишитесь на прием онлайн. Вам потребуется паспорт и свидетельство ИНН. Отметку сделают в вашем присутствии в течение 15 минут.

ИНН (индивидуальный номер налогоплательщика) – это шифр, содержащий в себе данные о его владельце. ИНН обязан иметь каждый гражданин или субъект Российской Федерации. ИНН выдаётся физическим лицам, ИП, организациям, банкам, фондам. Индивидуальный номер позволяет регламентировать процедуру учёта налогов и сборов.

Номер налогоплательщика выдаётся при рождении и остаётся постоянным на протяжении жизни. Он не может меняться при получении паспорта, смене места проживания или фамилии. После смерти человека ИНН считается недействительным и отправляется в архив. Это же касается и организаций – ИНН присваивается при регистрации предприятия и является неизменным.

ИНН физического лица это код, состоящий из 12 цифр:

- 1 и 2 цифры кода определяют разряд субъекта РФ;

- 3 и 4 – порядковый номер налогового органа, который выдал ИНН;

- цифры с 5 по 10 – порядковый номер, под которым в налоговом реестре хранятся все данные о данном налогоплательщике;

- последние две цифры проверочные, рассчитываются по определённому алгоритму и предназначены для предотвращения ошибки при вводе данных.

| Видео (кликните для воспроизведения). |

ИНН юридического лица состоит из 10 цифр:

- 1 и 2 цифры разряд субъекта РФ;

- 3 и 4 порядковый номер налоговой инспекции, выдавшей свидетельство;

- цифры с 5 по 9 – порядковый номер налогоплательщика;

- 10 цифра проверочная.

Индивидуальный налоговый номер выдаётся налоговой службой находящейся по месту регистрации физического лица. Согласно пункту 7.1 статьи 83 НК РФ, гражданин, не имеющий места постоянной регистрации, также может, иметь свидетельство о взятии его на учёт в ФНС. Для этого нужно обратиться в налоговую службу по месту, где фактически проживает гражданин, и подать заявление о взятии его на учёт в налоговых органах.

Как выглядит ИНН и как его получить физическому лицу

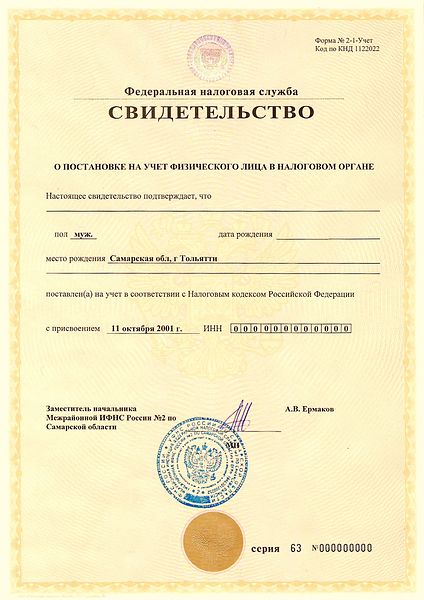

ИНН физического лица выглядит следующим образом – это бланк строгой отчётности с определёнными степенями защиты. В нём указывается Ф.И.О., пол, дата и место рождения, место проживания, дата постановки на учёт и дата выдачи свидетельства, инспекция, которая выдала свидетельство и сам индивидуальный номер.

Для того чтобы сделать ИНН гражданину следует обратиться в Федеральную Налоговую Службу (ФНС) и оформить заявку на получение ИНН. Список документов, которые нужны при получении ИНН:

- оригинал паспорта;

- ксерокопия паспорта;

- заявление установленного образца (образец можно взять непосредственно в налоговой).

Срок присвоения налогового свидетельства обычно не превышает 5 дней. Если есть желание или необходимость чтобы данные об индивидуальном налоговом номере были указаны в паспорте, тогда следует также обратиться в налоговую службу, предъявить паспорт гражданина РФ и ИНН, и данные о нём будут указаны в паспорте на станице 18.

С развитием прогресса процедура получения ИНН тоже намного упростилась. Теперь нет надобности, тратить своё личное время, чтобы попасть в ФНС. Обращение на получение ИНН также можно оформить, не выходя из дома, или без отрыва от рабочего места. Для этого нужно на официальном сайте ФНС оформить онлайн-заявку:

- активировать строку «заполнить новое заявление»;

- ввести подборку цифр указанных на картинке;

- заполнить каждый пункт заявления;

- нажать кнопку «сохранить»;

- распечатать заявление.

Данный вид подачи заявления очень удобен, так как позволяет не толкаться в очередях и сэкономит массу времени. Также можно онлайн контролировать на какой стадии обработки находится Ваше заявление. Срок оформления и получения ИНН, таким образом, немного увеличивается и может составить 15 дней. Впрочем, следует учесть, после того как ИНН будет готов получить ИНН на руки можно самолично при посещении налоговой инспекции.

Юридическому лицу независимо от формы собственности или способов налогообложения присваивается ИНН. Для постановки на учёт, в течение 10 дней с числа, когда предприятие было зарегистрировано в государственных органах, в ФНС по адресу регистрации предприятия подаётся заявка. Для присвоения ИНН заполняется бланк заявления, к которому прилагаются “Свидетельство о регистрации” и все уставные документы. Заявление в ФНС подаётся и подписывается только руководителем предприятия либо лицом, имеющим право подписи документов предприятия, с предоставлением юридически заверенных документов на право подписи.

При внесении дополнений или изменений в уставные документы, смене места регистрации предприятия или налоговой службы, ИНН предприятия остаётся неизменным. Только после процедуры банкротства предприятия ИНН считается недействительным и подлежит архивированию.

Фактически потерять ИНН невозможно, так как данные о нём хранятся в базе данных ФНС. Утерянным может быть свидетельство о взятии на учёт в ФНС. Процесс восстановления ИНН также довольно прост. Для этого нужно обратиться в налоговую инспекцию и предоставить пакет документов необходимый для восстановления свидетельства:

- оригинал паспорта;

- ксерокопию паспорта;

- заявления установленного образца, о восстановлении утерянного ИНН;

- чек об оплате гос. пошлины, в сумме 200 рублей.

Также можно отправить документы для восстановления ИНН по почте письмом (заказным), или воспользоваться интернет-сайтом налоговой службы. Но получить дубликат свидетельства можно только лично в налоговой службе.

Узнать номер свидетельства можно на сайте налоговой службы. Для этого нужно зайти на сайте ФНС в раздел “Узнай свой ИНН” и заполнить форму заявки, указав свои данные (Ф.И.О., дату и место рождения и пр.).

Видео-инструкция:

Нельзя узнать ИНН только по Ф.И.О. Во избежание ошибки и для того чтобы сведения о налогоплательщике не могли быть доступны любому желающему, ввод данных паспорта является обязательным условием.

Также на сайте ФНС с помощью сервиса «Проверь себя и контрагента» зная номер плательщика налогов можно узнать его Ф.И.О. и адрес проживания, но при условии, что данное лицо зарегистрировано в налоговых органах как ИП (при взятии на учёт ИП, ему автоматически присваивается его ИНН выданный при рождении).

Бывают ситуации, когда есть необходимость смены номера, например, при желании сменить фамилию после заключения брака. В этом случае будет выдано новое свидетельство на новую фамилию о взятии на учёт в ФНС. Документы необходимые для смены свидетельства:

- ксерокопия и оригинал паспорта;

- ксерокопия и оригинал свидетельства о браке;

- старое свидетельство ИНН;

- заявление установленного образца о смене свидетельства и выдаче нового.

Заявка будет обработана в течение нескольких дней, после чего нужно будет самолично прийти в налоговую инспекцию и получить новое свидетельство.

ИНН банка – это банковский идентификационный код (БИК), который присваивается банку или его подразделению при регистрации и является неотъемлемым реквизитом.

Код банка представляет собой набор из 9 цифр, которые несут в себе всю информацию об учреждении:

- 1 и 2 определяют код страны (для банков России применяется код 04);

- 3 и 4 обозначают территориальное расположение банка;

- 5 и 6 номер подразделения, филиала в сети «Банк России»;

- 7 и 9 непосредственно номер банка.

Все банки РФ, а также их филиалы, подразделения, отделения вносятся в реестр ЦБ РФ. Повторное использование БИК после удаления из справочника возможно только по прошествии одного года со дня удаления. БИК указывается во всех документах или операциях связанных с деятельностью данного банка.

Индивидуальный номер налогоплательщика предоставляет полную информацию о гражданине – Ф.И.О., регион проживания, адрес прописки, где и каким органом взят на учёт налоговой службой. ИНН обязательно указывается в отчётах, декларациях, заявлениях или любых других документах, которые подаются в налоговую службу. Он также применяется не только в экономической плоскости или для повышения качества контроля налогов, но и практически во всех социальных сферах жизни общества.

Существование индивидуального номера ускоряет обработку любых персональных данных и предотвращает факт повторения сведений и ошибок, которые может допустить заявитель. ИНН позволяет исключить путаницу при определении лиц с одинаковыми фамилиями, именами, отчествами, адресами проживания. ИНН организаций также предотвращает ошибку при нахождении организаций с одинаковыми названиями или родом деятельности.

Идентификационный номер налогоплательщика (ИНН) – это цифровой код, который состоит из 12 (физ. лица и ИП) или 10 цифр (юр. лица) необходимый для учёта налогоплательщиков России в ФНС.

Узнать ИНН (если он ранее был оформлен) можно:

- Лично обратившись с паспортом РФ, в любой налоговый орган по выбору налогоплательщика.

- При помощи специального сервиса на официальном сайте ФНС.

Если у физического лица отсутствует ИНН, его можно получить одним из следующих способов:

Примечание: с января 2017 года получить свидетельство о постановке на налоговый учет гражданин может в любом налоговом органе. Соответствующие поправки были внесены в п.7 ст.83 НК РФ Федеральным законом от 03.07.2016 № 243-ФЗ.

Для оформления ИНН в 2019 году, необходимо:

- Заполнить и распечатать заявление на получение ИНН (бланк заявления, образец заполнения).

- С распечатанным заявлением и паспортом РФ обратиться в любой налоговый орган ФНС.

- В указанный работником ИФНС день (не позднее 5 рабочих дней со дня подачи заявления) прийти за свидетельством ИНН.

Обратите внимание, во многих налоговых инспекциях, заявление на получение ИНН заполняется непосредственно работниками ИФНС.

Подать заявление на получение ИНН, также можно в электронном виде на официальном сайте ФНС. Для этого необходимо осуществить регистрацию пользователя, после чего авторизоваться на этой странице и заполнить всю необходимую информацию.

В случае успешной подачи заявления, в течение 5 дней на указанный при регистрации e-mail, должно прийти уведомление. В нём будет указан день, в который заявителю необходимо прийти лично с паспортом РФ в тот орган ФНС, в который направлялось заявление, и получить свидетельство ИНН.

В случае невозможности посещения налогового органа, заявление на получение ИНН можно отправить по почте с уведомлением о вручении.

При этом к заявлению должна быть приложена заверенная нотариусом копия документа, удостоверяющего личность (паспорт РФ) и копия документа, подтверждающего регистрацию по месту жительства (5-я страница паспорта РФ).

Свидетельство ИНН также может получить законный представитель заявителя, но только по нотариальной доверенности.

Перед регистрацией ИП у физического лица обязательно должен быть ИНН (т.к. этот же номер будет присвоен и индивидуальному предпринимателю). В связи с этим порядок получения ИНН для ИП и физических лиц одинаковый.

Примечание: заявление на получение ИНН можно подать вместе с документами на регистрацию ИП.

Для восстановления свидетельства ИНН (в случае утраты или хищения) физическому лицу необходимо обратиться лично или через представителя в любую ИФНС (МРИ ФНС), и представить следующие документы:

- Заявление в произвольной форме о выдаче дубликата свидетельства ИНН.

- Документ, удостоверяющий личность (паспорт РФ).

- Документ, подтверждающий регистрацию по месту жительства (5-я страница паспорта РФ).

- Оплаченная квитанция государственной пошлины в размере 300 рублей (оплатить госпошлину).

- Копия документа, подтверждающего полномочия представителя физического лица (нотариальная доверенность).

При изменении места жительства, повторно получать новое свидетельство не требуется.

Примечание: замена ИНН в связи с изменением ФИО, пола, даты и места рождения производится совершенно бесплатно. При этом законодатель отдельно отмечает, что в указанных случаях замена ИНН не является обязанностью гражданина.

Любой гражданин России имеет право обратиться в налоговый орган и сделать на 18 странице паспорта РФ отметку с указанием ИНН.

Наличие ИНН в паспорте РФ позволяет упростить процедуру подтверждения соответствия сведений при оформлении разного рода документов и сделок.

Отметка с указанием ИНН в паспорте гражданина РФ делается по желанию.

Кандидат экономических наук, эксперт сайта.

Все граждане России платят налоги, от подоходного до налога на имущество. Чтобы упорядочить процесс, всем налогоплательщикам присваиваются специальные номера — ИНН. Их получение является обязательной процедурой. Что такое ИНН, зачем нужен, где и как оформить?

Аббревиатура ИНН — это идентификационный номер налогоплательщика, состоящий из определенного набора цифр.

Идентификационный номер налогоплательщика для физических лиц состоит из 12 цифр, для предприятий и организаций из 10. Расшифровка номера налогоплательщика для частных лиц следующая:

- две первые цифры означают федеральный округ (город федерального подчинения, область, край), где выдано свидетельство;

- две следующие (3-4) цифры показывают номер налоговой инспекции, оформившей ИНН;

- следующие 6 (5-10) цифр и являются непосредственно номером налогоплательщика, в котором зашифрована информация о физическом лице;

- две последние цифры (11-12) — проверочный код.

ИНН — расшифровка для юридических лиц:

- 1 и 2 цифра — региональный код;

- 3 и 4 — номер налоговой службы, выдавшей свидетельство;

- следующие 5 (5-9) цифр — представляют непосредственно номер юридического лица в реестре налогоплательщиков;

- последняя, десятая цифра — проверочное число.

Это документ бежевого цвета на плотной бумаге формата А4. Форма бланка утверждена приказом ФНС в 2011 году. В соответствии с ним, в документе в обязательном порядке должны быть:

- фамилия, имя, отчество обладателя номера;

- дата постановки на учет;

- код инспекции, выдавшей свидетельство;

- ИНН;

- подпись начальника налоговой инспекции и печать.

Где взять ИНН? Ответы приведены ниже.

Право присваивать ИНН есть только у одной организации страны — Федеральной налоговой службы России. Для этого заявитель должен представить в местные налоговые службы заявление и копию паспорта. Сделать это можно:

- лично, при посещении местной налоговой инспекции;

- по почте;

- через представителя (на практике представителями часто выступают работодатели, родители несовершеннолетних и опекуны);

- на сайте налоговой службы https://www.nalog.ru/ (здесь все же придется посещать местную налоговую инспекцию, чтобы забрать свидетельство ИНН).

Юридические лица, независимо от форм собственности (в том числе и ИП) и видов уплачиваемых налогов, должны стать на учет в налоговую инспекцию по адресу регистрации предприятия. Заявка подается и подписывается руководителем организации или уполномоченным на то лицом, с предоставлением заверенных нотариусом или руководителем документов, подтверждающих право подписи. К заявлению прилагается «Свидетельство о регистрации».

Изменение Устава, адреса регистрации или налоговой службы не изменяют ИНН. Только при закрытии предприятия номер налогоплательщика не ликвидируется, а передается в архив. Такая процедура необходима для того, чтобы случайно не продублировать ИНН для другого юридического лица.

Часто можно слышать вопросы: зачем ИНН на ребенка, а разве детям присваивают идентификационные номера плательщика налогов, со скольких лет он присваивается?

Принятый в России «Налоговый кодекс» довольно часто требует от несовершеннолетних предоставления индивидуального номера налогоплательщика (по российскому законодательству присваивается с момента рождения). Он может понадобиться:

- Для предоставления в органы образования (по запросу);

- При оформлении наследства;

- Во время регистрации квартиры (дома), построенной с использованием «Материнского капитала»;

- При расчете налоговых вычетов из привлеченных сумм, государственных или частных, для дорогостоящего лечения или курортно-санаторной реабилитации;

- При устройстве на работу или открытии своего бизнеса. Наглядный пример — блоги 10-12-тилетних детей на «You Tube», приносящие в семейный бюджет значительные суммы, а так же и др. случаи.

Получить номер ИНН для ребенка в возрасте до 14 лет в налоговых органах может один из родителей или опекун, если такой имеется (для детей из детского дома таким правом наделены директора).

Выдача ИНН производится на основании заявления, форму которого можно найти на сайте ФНС (https://service.nalog.ru/zpufl/docs/form.tif). Его заполнение требует особой внимательности — если в указанных сведениях будет допущена ошибка хотя бы в одну букву, его придется переписывать. Подписывается оно представителем ребенка.

При посещении налоговой службы при себе необходимо иметь:

- общегражданский паспорт для идентификации личности;

- свидетельство о рождении ребенка;

- справку из паспортного стола о месте регистрации несовершеннолетнего.

Дети старше 14 лет получают ИНН так же, как и взрослые.

Как восстановить ИНН (получить дубликат свидетельства)

При утере документа с ИНН, дубликат можно получить тремя способами:

- при личном посещении налоговой службы по месту жительства;

- выслав заверенное нотариусом заказное письмо по «Почте России»;

- на сайте ФНС.

Процедура платная. Госпошлина составляет 300 руб. При срочной выдаче дубликата налоговой придется оплатить 400 руб.

Для восстановления документа необходимо предоставить:

- заявление по ф.2-2 Учет;

- квитанцию об оплате госпошлины;

- ксерокопию паспорта с фотографией владельца и местом регистрации.

В обычном режиме копия документа выдает на 5 рабочий день.

Смена местожительства, выход замуж со сменой фамилии порождают вопросы о смене ИНН.

Нужно ли менять ИНН при смене фамилии или прописки

Физическое лицо получает ИНН один раз (НК РФ ст. 84) и до конца жизни. Никакие условия и обстоятельства не могут его изменить. Поэтому при смене места жительства или фамилии он не меняется.

Также нигде в законодательных и нормативных документах не указано, что владелец ИНН обязан сообщать в налоговые органы об изменениях в личных данных. В Приказе ФНС о присвоении идентификационного номера налогоплательщика об этом также ничего нет. Из этого можно сделать умозаключение, что замена свидетельства не нужна. Но это не совсем точный вывод.

При смене фамилии, без переезда в другой регион, действительно, бланк документа можно не менять.

Смена местожительства потребует обязательной постановки на учет в местные налоговые органы. Во время этой процедуры документ о присвоении ИНН будет заменен в обязательном порядке, при этом бесплатно.

В России работает несколько миллионов выходцев из Беларуси, Украины, стран Средней Азии. Являясь гражданами своих стран, они получают заработную плату в Российской Федерации. Нужен ли им ИНН? Да, необходим.

В НК России, ст. 83, говорится, что любое лицо, имеющее гражданство РФ, гражданство иностранного государства или без гражданства вообще, обязано зарегистрироваться в ФНС и получить ИНН в случае:

- получения разрешения на временное проживание;

- легальной трудовой деятельности, в том числе работы по найму или собственном бизнесе;

- покупке на свое имя недвижимого имущества на территории России;

- приобретения на свое имя автомобиля без снятия с учета в РФ;

- совершения налогооблагаемых операций.

Важно: если иммигрант не имеет разрешения на временное проживание, не работает, не имеет доходов в России, то получать ИНН нет необходимости.

Получить ИНН гражданин иностранного государства может двумя путями:

- самостоятельно;

- через работодателя.

Получение персонифицированного номера налогоплательщика самостоятельно ничем не отличается от процедуры для российских граждан. Единственное отличие в требовании предоставить дополнительно копии миграционных документов.

При официальном приеме на работу работодатель обязан предоставить в миграционные службы уведомление о приеме на работу и копию трудового договора. В этом случае УФМС РФ само направляет необходимые для присвоения ИНН документы в налоговые органы.

До 2012 года получение ИНН можно было только по месту постоянной регистрации. Такое правило было введено для избежания выдачи дубликатов документов. С введением единого реестра налогоплательщиков, необходимость в таком контроле отпала.

С вступлением в силу новых правил присвоения ИНН, получить код налогоплательщика можно не по месту постоянной регистрации, а по адресу фактического проживания (временная регистрация), а также по адресу расположения недвижимой собственности (дома, дачи, гаража).

Без прописки можно получить код при покупке автомобиля во время оформления документов.

Во сколько лет, в соответствии с НК РФ, получают ИНН граждане России? В Налоговом Кодексе не указывается конкретный возраст, с которого присваивается номер. Там есть общее положение, в котором говориться, что налогоплательщиками являются разные лица.

Все зависит от ситуации: уплачивает физическое лицо налог или нет. Поэтому ответ однозначный — присвоение ИНН возможно с самого рождения, так как по налоговому законодательству и у младенца возникают взаимоотношения с ФНС, если на него оформляется недвижимость.

Здесь необходимо одно уточнение. Любой владелец недвижимости, акций, банковского накопительного счета и т.д. обязан платить налоги, независимо от возраста. Дети, в силу своей недееспособности, самостоятельно сделать этого не могут. Все операции за них выполняют родители (опекуны, усыновители). Оплату налогов они производят не на собственный номер налогоплательщика, а на ИНН ребенка.

Для этих целей ФНС предоставляет бесплатный электронный сервис (https://service.nalog.ru/inn.do).

После отправки запроса на экране моментально появиться информация о запрашиваемом номере.

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru.

Часто для идентификации личности в каком-либо учреждении предъявления только гражданского паспорта недостаточно, нас просят дополнительно назвать свой СНИЛС и ИНН.

Что такое СНИЛС мы уже разобрали, поэтому осталось выяснить, что же такое ИНН, для чего он нужен и где его взять – об этом и пойдет речь далее.

ИНН — это идентификационный номер налогоплательщика

Один из основных источников доходов бюджета государства – налоги, взыскиваемые с физических и юридических лиц (примечательно, что половина приходится на НДС). Каждый гражданин и юр. лицо, осуществляя трудовую деятельность, получает за это вознаграждение, то есть – доход.

Часть своего дохода указанные лица обязаны отчислять в бюджет государства. Следовательно, они являются налогоплательщиками. Для каждой категории предусмотрены свои налоги. Но сути это не меняет.

В государстве ведется строгий учет всех налогоплательщиков. До 1994 года учет осуществлялся по ФИО для физ. лиц и по наименованию организации – для юридических. В конце XX века назрела необходимость создания единого централизованного реестра налогоплательщиков.

Для технической реализации этой задачи было принято решение присвоить каждому из плательщиков налогов индивидуальный номер. Так появилось понятие «Идентификационный номер налогоплательщика». В 1994 году получить такие номера обязали всех юридических лиц, в 1997 – индивидуальных предпринимателей (ИП), а с 1999 года – всех физических лиц.

Ныне создана единая база данных налогоплательщиков. Ее курирует Федеральная Налоговая служба (ФНС). ИНН присваивается физическому или юридическому лицу один раз при регистрации в ФНС в статусе налогоплательщика. Об этом говорится в п. 7 ст. 84 Налогового Кодекса (НК) РФ.

До 01.01.2017 года этот номер фиксировался в документе, выдаваемому налогоплательщику, который назывался «Свидетельство о постановке на учет физического (юридического) лица в налоговом органе». После указанной даты, согласно п. 2 Приказа ФНС России от 12.09.2016 № ММВ-7-14/481@, выдача свидетельства на официальном бланке была прекращена.

Теперь, при необходимости, свой ИНН можно получить в ФНС (налоговой службе) на простом (незащищенном) бумажном носителе или же узнать его по электронным каналам. Как это сделать, расскажем в статье далее.

При изменении личных данных гражданина или учетных сведений юр. лица идентификационный номер остается прежним (не меняется). Корректируется лишь информация, занесенная в единый реестр налогоплательщиков.

Номер налогоплательщика исключается из реестра только при смерти физического лица или при закрытии юридического лица. Исключенные номера больше никому не присваиваются.

Ниже представлено свидетельство, выдаваемое до 2017 года:

Бланк имеет несколько степеней защиты (голографический рисунок).

В настоящее время свидетельство печатается на простом бланке:

Информация, содержащаяся в документе, изменений не претерпела.

В свидетельстве указываются следующие сведения:

- личные данные налогоплательщика:

- ФИО,

- пол,

- дата и место рождения.

- индивидуальный номер налогоплательщика;

- дата постановки на налоговый учет;

- наименование налогового органа, выдавшего документ;

- ФИО уполномоченного сотрудника ИФНС, его личная подпись;

- печать ИФНС.

Исходя из факта, что ИНН – это способ идентификации налогоплательщика, он может понабиться в следующих случаях:

- при официальном трудоустройстве;

- при декларировании доходов в случае получения дохода вне основного места работы;

- при оформлении налоговых вычетов;

- при пользовании электронной системой государственных услуг на одноименном портале.

Случается, что некоторые граждане в силу религиозных убеждений отказываются «быть посчитанными», т. е. получать свой номер налогоплательщика.

Государство с пониманием относится к их мнению и не принуждает к получению номера в налоговой, для таких граждан перечисленные выше действия могут совершаться при предоставлении своих персональных данных (кроме действий на сайте «Госуслуги»). Об этом сказано в п. 7 ст. 84 НК РФ.

Получить идентификационный номер, т. е. встать на учет в ФНС в качестве плательщика налогов, можно несколькими способами:

- посетить любую инспекцию ФНС. Важно: на учет заявителя поставят в ФНС по месту жительства (по месту постоянной или временной регистрации). Через 5 дней свидетельство с номером будет готово;

- послать документы (заявление и копию паспорта или другого документа, удостоверяющего личность) в ФНС заказным почтовым отправлением. Свидетельство будет выслано налогоплательщику также заказным письмом;

- посетить многофункциональный центр «Мои документы». Это учреждение является «посредником» между различными государственными органами и гражданами в рамках получения каких-либо услуг;

- направить заявление по электронным каналам связи через официальный сайт ФНС или «Госуслуги».

Как уже было сказано ранее, с 01.01.2017 года свидетельство о присвоении номера налогоплательщика выдается на простом бумажном бланке. Для его получения необходим только паспорт или же свидетельство о рождении и паспорт одного из родителей, если ИНН оформляется на несовершеннолетнего гражданина.

Получение идентификационного номера через сайт Nalog.ru

Рассмотрим в подробностях, как получить ИНН посредством официального сайта ФНС:

- зайти на сайт по адресу: nalog.ru;

- выбрать в главном меню «Физические лица»;

- кликнуть по разделу «ИНН»;

- выбрать внизу страницы в разделе «Жизненные ситуации» опцию «Я хочу встать на учет в налоговый орган»;

- на появившейся странице в ее нижней части кликнуть по кнопке «Перейти»;

- войти (авторизоваться) на сайте , выбрав один из вариантов и левого выпадающего списка (через Емайл либо через свой кабинет налогоплательщика и т.п.);

- заполнить поля электронного заявления, следуя подсказкам сервиса, и отправить его в инспекцию ФНС.

Все, останется только ожидать сообщения о том, что ваша заявка принята и обработана (вас посчитали). После чего вам предоставят тот самый заветный номер, без которого сейчас «никуда».

Существует 2 способа выяснить свой ИНН:

- Обратиться в любую инспекцию ФНС. При себе необходимо иметь паспорт. Сотрудник инспекции сделает запрос в единый реестр налогоплательщиков и выяснит нужную информацию.

- Зайти на официальный сайт ФНС или «Госуслуги» и узнать номер в режиме онлайн.

Расскажем более подробно, как реализовать второй способ:

- нужно войти на сайт налоговой службы по адресу nalog.ru;

- в меню в правой части страницы выбрать опцию «Узнай ИНН»;

- заполнить форму запроса. Важно: сделать запрос можно не только по гражданскому паспорту, но и по другим документам, удостоверяющим личность заявителя:

- свидетельству о рождении для лиц моложе 14 лет,

- паспорту гражданина СССР,

- паспорту иностранца,

- виду на жительство или свидетельства о разрешении временного пребывания,

- свидетельству беженца;

- после заполнения формы нужно кликнуть по кнопке «Отправить запрос»;

- в строке результата появится искомая информация (если это лицо состоит на учете в налоговом органе РФ).

Как найти организацию по ИНН (проверить контрагента)

Зная ИНН фирмы, компании, организации, можно узнать следующую информацию:

- существует ли данное юр. лицо в настоящий момент или прекратило свою деятельность;

- род деятельности;

- наименование;

- адрес (фактический и юридический) и контакты;

- наличие у компании материального имущества;

- финансовое положение на последний отчетный период (т. е. на момент, когда юр. лицо в последний раз подавало отчетность в налоговую).

Проверка контрагента по ИНН – это надежный способ увериться в его благонадежности или, напротив, узнать, что с ним не стоит связываться.

ИНН – это очень простой способ идентификации физического или юридического лица в едином реестре налогоплательщиков РФ. Он присваивается налоговому агенту один раз. При изменении каких-либо данных номер не меняется.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.