Сегодня рассмотрим тему: "авансовый платеж по усн «доходы» за 1 квартал 2019 - 2020 года расчет, кбк и образец платежного пору" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Авансовый платеж по УСН за 1 квартал 2019 года фирма и ИП, применяющие этот режим, обязаны уплатить не позднее 25 апреля. В статье расскажем обо всем, что необходимо для расчета и перечисления платежа в бюджет: особенности расчета, КБК, бланк и образец платежки.

Авансовые платежи по “упрощенному” налогу рассчитывают нарастающим итогом с начала года по каждому отчетному периоду. Отчетные периоды при УСН — 1 квартал, полугодие (2 квартал) и 9 мес. Из найденной таким образом суммы отнимите сумму аванса предыдущего отчетного периода. Полученную положительную разницу уплатите в бюджет.

Программа БухСофт автоматически формирует платежные поручения по УСН с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Расчет авансового платежа по УСН за 1 квартал 2019 года

Каждый объект налогообложения имеет свой порядок определения авансового платежа.

Объект “доходы”. Полученные за первое полугодие доходы умножьте на ставку “упрощенного” налога, установленную в вашем регионе. Ставка варьируется от 1 до 6 % в зависимости от субъекта РФ.

Из результата можете исключить сумму вычета. Он складывается из суммы:

- оплаченных работникам больничных за первые три дня болезни;

- взносов на ДМС работников на случай их болезни;

- страховых взносов, перечисленные в бюджет в течение квартала;

- торгового сбора (для торговых организаций и ИП).

Формула расчета выглядит так:

Авансовый платеж по УСН за 1 квартал 2019 года = Доходы х Ставку в размере от 1 до 6 % – Сумма вычета

Отметим: в вычет можно включить только суммы, уплаченные с января по март.

Объект “доходы, уменьшенные на величину расходов”. В данном случае расчета сделайте так:

Авансовый платеж по УСН за 1 квартал 2019 года = (Доходы — Расходы за период) х Ставку в размере от 5 до 15%

Ставка определяется властями конкретного субъекта РФ. О том, какие доходы и расходы можно и нельзя включить в расчет налоговой базы вы можете узнать из этой статьи.

В данном случае нет суммы вычета. Перечисленные выше платежи полностью включите в расходы. При этом они должны быть уплачены за период с января по март.

Если в результате вычитания расходов из доходов получилось отрицательное значение, значит, авансовый платеж равен нулю.

Авансовый платеж к уплате рассчитайте по формуле, приведенной выше.

Пример

Фирма на упрощенке “доходы минус расходы” платит налог по ставке 15%.

Налогооблагаемые доходы:

– за первый квартал: 880 600 руб.,

– за второй квартал: 990 500 руб.,

Налогооблагаемые расходы:

– за первый квартал: 467 300 руб.,

– за второй квартал: 671 500 руб.

| Видео (кликните для воспроизведения). |

В первом квартале заплатили авансовый платеж на сумму 64 040 руб.

Во втором квартале фирма заплатит:

880 600 + 990 500 – 467 300 – 671 500 = 732 300 руб.

– авансовый платеж по УСН за 2 квартал 2019 года:

732 300 руб. х 15 % = 109 845 руб.

Авансовый платеж к уплате:

109 845 – 64 040 = 45 805 руб.

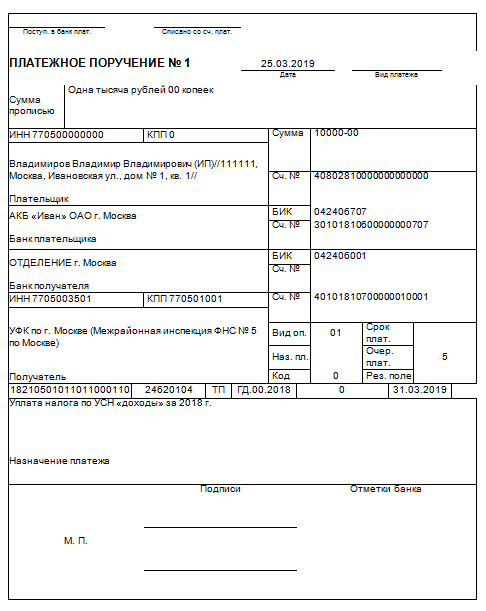

Платежное поручение по авансовому платежу по УСН за 1 квартал 2019 года

В платежном поручении укажите реквизиты той налоговой инспекции, где зарегистрированы в качестве налогоплательщика. В поле 104 правильно укажите КБК. Они отличаются в зависимости от объекта налогообложения. Приведем их в табличном виде.

Авансовый платеж по усн за 1 квартал 2019 года: КБК

Также приведем образцы платежных поручений, доступные для скачивания

Образец платежного поручения по авансовому платежу по УСН за 1 квартал 2019 года для объекта “доходы”

Образец платежного поручения по авансовому платежу по УСН за 1 квартал 2019 года для объекта “доходы минус расходы”

Налогоплательщики с объектом «доходы минус расходы» по окончании года делают расчет минимального налога и сравнивают его с суммой налога в связи с УСН, рассчитанной по ставке, действующей в регионе. Большая из двух полученных сумм уплачивается в бюджет.

Важное изменение: с 2017 года минимальный налог уплачивается не на отдельный КБК, как ранее, а на КБК для УСН «доходы минус расходы».

Если производится оплата УСН за 2017 год, платежное поручение может содержать всего два значения КБК в зависимости от выбранного объекта налогообложения.

Таблица КБК, применяемых налогоплательщиками УСН в 2019 году

Начислять и уплачивать УСН с объектом «доходы минус расходы» и минимальный налог следует по следующим КБК:

- 18210501021011000110 — налог;

- 18210501021012100110 — пени;

- 18210501021012200110 — проценты;

- 18210501021013000110 — штрафы.

Начислять и уплачивать УСН с объектом «доходы» следует по следующим КБК:

- 18210501011011000110 — налог;

- 18210501011012100110 — пени;

- 18210501011012200110 — проценты;

- 18210501011013000110 — штрафы.

Образец платежки УСН доходы минус расходы 2019 содержит реквизиты, которые применимы как для уплаты налога в связи с УСН, так и для оплаты минимального налога, рассчитанного по ставке 1% от годового дохода. Различие будет только в назначении платежа.

При уплате налога в связи с УСН в назначении платежа пишем: «Налог в связи с применением УСН за 1 квартал 2019 года».

При уплате минимального платежа в назначении платежа уместен следующий текст: «Минимальный налог за 2019 год».

Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН.

| Видео (кликните для воспроизведения). |

Образец платежного поручения-2017 на уплату налога УСН доходы минус расходы 2019 для организации

При заполнении платежного поручения на уплату налога в связи с УСН организации и ИП используют одинаковые налоговые реквизиты за исключением двух полей:

- поле «Плательщик», в котором организация указывает свое наименование, а ИП — наименование плюс адрес регистрации;

- поле 101 «Статус плательщика», в котором организация ставит код 01, а ИП — 09.

Образец платежного поручения на уплату минимального налога в 2019 для ИП

Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2017, для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Образец платежки УСН доходы 2019 содержит одинаковые значения полей с 104 по 110 как для организаций, так и для ИП.

Общий порядок оформления налоговых платежных поручений

Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

- 101 — статус плательщика, оформившего платежный документ;

- 104 — двадцатизначный код бюджетной классификации, где первые три цифры соответствуют номеру налогового администратора;

- 105 — ОКАТО;

- 106 — основание платежа, состоит из двух букв (ТП, ЗД, АР);

- 107 — периодичность уплаты налога — месяц, квартал, полугодие, год;

- 108 — дата документа, заполняется в зависимости от показателя поля 106;

- 109 — номер документа, если погашается задолженность по требованию;

- 110 — тип платежа, сейчас не заполняется.

Образец платежного поручения УСН доходы 2019 для организаций тот же, что и для ИП, за исключением полей «Плательщик» и «Статус плательщика» (101), различие в заполнении которых описано выше.

Для упрощенного налога, как и для других платежей, установлен налоговый период. Он равен году и делится на отчетные периоды, определяемые поквартально добавлением длительности очередного квартала к предшествующему периоду (п. 2 ст. 346.19 НК РФ).

По завершении года сдается УСН-отчетность (декларация) и осуществляется окончательный расчет по налогу. Промежуточной отчетности не предусмотрено. Но по итогам каждого из отчетных периодов в обязательном порядке рассчитывается сумма подлежащего уплате аванса (п. 3 ст. 346.21 НК РФ).

Исчисление авансов и налога по году делается по одному алгоритму (база, рассчитанная нарастающим итогом, умножается на ставку). Затем для определения величины платежа, подлежащего фактической уплате за последний квартал периода, из получившейся суммы вычитают величину начисленных за предшествующий период авансов. Последнее положение не применяется при расчете аванса по УСН за 1 квартал.

Наличие двух различных объектов обложения налогом («доходы» со ставкой от 1% до 6% и «доходы минус расходы» со ставкой от 5% до 15%) обусловливает различия в порядке определения:

- базы, к которой применяется соответствующая ставка;

- конечной суммы налога, причитающегося к уплате (объект «доходы» допускает ее прямое уменьшение на ряд оплаченных расходов, а для объекта «доходы минус расходы» установлен тот предел, ниже которого налог к уплате начислить нельзя).

О правилах расчета налога от каждой из баз подробнее читайте в статье «Как произвести расчет налога при УСН за год?».

Количество изменений, относящихся к УСН, для 2019 года невелико. В первую очередь это связано с приостановлением в периоде 2017–2019 годов действия положений п. 2 ст. 346.12 и п. 4 ст. 346.13 НК РФ, предписывающих индексировать на коэффициент-дефлятор величину доходов, ограничивающих возможность применения УСН (п. 4 ст. 5 закона «О внесении изменений…» от 03.07.2016 № 243-ФЗ). Поэтому для 2019 года значения этих доходов остались теми же, что и в 2019 году:

- 150 млн руб. — превышение этой суммы приводит к потере права на применение УСН;

- 112,5 млн руб. — эта величина определяется за 9 месяцев текущего года; ее недостижение позволяет осуществить переход на УСН со следующего налогового периода.

Не изменились и прочие условия, ограничивающие возможность применения УСН. Других новшеств-2019 в гл. 26.2 НК РФ тоже не было.

Однако упрощенцам нужно иметь в виду, что с 2019 года они больше не могут платить страховые взносы по льготным тарифам.

Подробнее об этом см. здесь.

Рассмотрим расчет УСН-аванса на примерах.

Работающий на УСН ИП, выбравший объект «доходы» и не имеющий работников, получил в течение 1 квартала 2019 года доход 835 000 руб. В регионе его деятельности для УСН действует ставка 6%. В марте он уплатил страховые взносы на общую сумму 35 000 руб.

Величина налога к уплате для ИП составит:

835 000 × 6% – 35 000 = 15 100 руб.

ООО «Стимул» при применении УСН с объектом «доходы минус расходы» получило за 1 квартал 2019 года доход 1 314 000 руб. Принятые к учету расходы за этот период составили 917 000 руб. Ставка УСН, применяемая в регионе, равна 15%.

Сумма подлежащего уплате налога будет равна:

(1 314 000 – 917 000) × 15% = 59 550 руб.

Выполнить подобные расчеты можно с помощью наших сервисов:

О последних изменениях в документе, из которого берутся данные для определения величины налоговых баз, читайте в материале «Книга учета доходов и расходов при УСН в 2018 – 2019 годы».

В отличие от сроков перечисления УСН-налога по году, увязанного со сроками подачи декларации по нему (они различаются для юрлиц и ИП), авансы по УСН вне зависимости от того, к какой категории относится плательщик, платятся в один и тот же срок. Происходит это в месяце, наступающем после окончания очередного отчетного периода (квартала), не позже 25-го числа (п. 7 ст. 346.21 НК РФ). Когда 25-е число оказывается выходным, дата завершения срока смещается вперед на ближайший будний день (п. 7 ст. 6.1 НК РФ).

С учетом этих правил крайним днем для уплаты УСН-аванса за 1 квартал 2019 года окажется 25.04.2019. Этот день будний (четверг), поэтому переноса не будет.

О применяемых при оформлении платежных документов КБК и ответственности, наступающей при неуплате, читайте в публикации «Авансовые платежи по УСН: расчет, сроки уплаты, КБК».

Авансовый платеж — обязательный атрибут УСН-налога, окончательный расчет которого делается по итогам года. УСН-авансы рассчитывают поквартально, определяя базу для расчета нарастающим итогом. При каждом расчете суммы, подлежащей уплате за очередной период (кроме определения такой суммы за 1 квартал), учитывают сделанные в предшествующих отчетных периодах авансовые платежи.

Определение налоговой базы и сам расчет налога в зависимости от того, с каким из объектов («доходы» или «доходы минус расходы») применяется УСН, имеет свои особенности.

Платить УСН-авансы вне зависимости от принадлежности налогоплательщика к юрлицам или ИП нужно не позже 25-го числа месяца, идущего вслед за очередным кварталом. Для платежа за 1 квартал 2019 года этот срок соответствует 25.04.2019.

Ежегодно предприниматели и организации отправляют финансы в бюджет страны в установленных законом суммах. Государство получает не только налоги, но и страховые взносы, штрафы и пени. Каждую операцию сопровождает платежное поручение.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Чтобы рассортировать и быстро искать необходимые документы, был разработан специальный код. От правильности выбора КБК зависит движение средств – попадут они на счет выбранного государственного органа или нет.

При поступлении платежа банковская организация понимает его назначение и правильно направляет средства. КБК считается закодированным путем, по которому деньги организации находят свое место на счету государственного бюджета.

Приказом Минфина России № 65 от 2013 года установлено, что Министерство финансов контролирует КБК. Документ постоянно изменяется, только за 2017 год приказ обновлялся 7 раз. Новая информация появляется на официальном сайте министерства и в официальном органе печати. В новой версии документа прописаны все актуальные коды.

КБК является номером, который требуется указывать в платежной квитанции каждому налогоплательщику в правильной графе.

При оформлении взноса важно внимательно прописать КБК, иначе средства попадут на чужой счет и придется обращаться в несколько инстанций, чтобы направить их на правильный счет.

Статьей 346.12 Налогового кодекса установлено, что применение упрощенной системы налогообложения доходы 6% требует от организации соответствия определенным условиям. Некоторые регионы снижают ставку до минимального 1%.

Чтобы перейти на УСН, требуется соответствовать требованиям:

- количество сотрудников не достигает 100;

- вид деятельности соответствует разрешенной на УСН;

- стоимость основного имущества не превышает 150 миллионов рублей;

- размер участия в ООО других юридических лиц не превышает 25%;

- у юридических лиц нет филиалов и представительств;

- общий годовой доход не превышает 150 миллионов за 12 месяцев и 112.5 миллионов рублей за 9 месяцев.

В зависимости от того, какое назначение у выбранного платежа, КБК УСН 6 процентов в 2019 году бывает следующих видов:

Федеральным законом №337 установлены размеры взносов предпринимателей в Пенсионный фонд. Государство больше не учитывает МРОТ при расчете суммы, оно устанавливает определенные значения раз в несколько лет.

В 2019 году размер взносов составляет:

Если общий годовой доход предпринимателя составляет 300 тысяч или больше, то пенсионные взносы равны 1% от всей суммы.

Чтобы правильно направить средства в Пенсионный фонд, требуется указать КБК 182 1 02 02140 06 1110 160 в платежном поручении.

За 1 квартал ООО и предприниматели вносят платежи на КБК 182 1 05 01011 01 1000 110 со следующими назначениями:

- авансовые за первые 3 месяца;

- минимальный налог;

- единый налог.

Чтобы компания смогла рассчитать авансовый платеж на УСН Доходы, ей требуется знать 2 значения:

- размер доходов за налоговый период;

- размер стразовых взносов, которые требуется заплатить за квартал.

Первое число находится в первом разделе книги учета доходов и расходов КУДиР, а взносы — в 4 разделе этого документа.

Для расчета авансового платежа используется единая формула:

Переменные означают:

Статьей 72 Налогового кодекса установлено, что пени являются одним из средств обеспечения выполнения обязанностей налогоплательщиков. Законодательством сказано, что эту сумму граждане обязаны внести в бюджет при просрочке уплаты авансовых платежей, налогов и сборов.

Компании могут сами посчитать пени, подставив числа в формулу:

Переменные означают:

Существует несколько КБК, которые различаются по назначению платежа:

Существует несколько последствий неправильного определения КБК:

- налог не поступает в государственный бюджет;

- сумма не признается уплаченной вовремя;

- налог не найден и считается неоплаченным.

Статьей 123 Налогового кодекса установлено, что неправильный КБК может привести к начислению пени, штрафа и повторному взносу налога. Минимальным последствием является разбирательство с налоговой и финансовой организацией.

Если платеж поступил на чужой КБК, налогоплательщик вправе заполнить заявление о зачете налога. Если сделать это своевременно, можно избежать начисления пени.

Организации должны вносить поквартальные суммы в месяц, следующий за окончанием налогового периода, крайним днем является 25 число. Если это время является выходным или праздничным, платеж сдвигается на первое рабочее число.

В 2019 году установлены следующие даты авансовых платежей:

При оплате налогов требуется уточнить актуальные реквизиты, так как они меняются ежегодно. Например, в прошлом году КБК на УСН Доходы не менялись, а на УСН «Доходы Минус Расходы» были пересмотрены практически все реквизиты.

Законодательством установлены определенные требования для заполнения платежного поручения в 2019 году:

Платежным поручением называется форма безналичного расчета, которая используется налогоплательщиками для перечисления налога в бюджет с помощью финансовой организации.

Бланк документа можно скачать по ссылке. Форма определена законом, менять или исправлять документ запрещено.

Налог УСН за 2018 год: срок уплаты в 2019 году, примеры, платежки, калькулятор

Налог по УСН за 2018 год уплачивают все упрощенцы — компании и предприниматели. Причем порядок расчета платежа разный для объекта доходы и объекта доходы минус расходы. Сначала рассчитайте платеж, используя наши примеры и формулы. Затем внесите показатели в платежные поручения по нашим образцам.

В статье:

Компании и предприниматели уплачивают УСН за 2018 год в разные сроки.

Организации — 1 апреля 2019 года.

ИП — не позднее 30 апреля 2019 года.

После уплаты налога за год не забудьте заполнить декларацию. Поможет сделать это статья: “Семь правил для успешной сдачи декларации по УСН“.

Рассчитать упрощенный налог и заполнить декларацию бесплатно онлайн вы можете в нашей программе Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите пробный доступ к программе. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Расчет платежа по УСН на объекте доходы минус расходы делают так.

Для начала считают налоговую базу: из полученных доходов надо вычесть учтенные расходы. Оба показателя рассчитывайте за 1-2-3-4 кварталы 2018 года.

Статьи по теме:

Сумму доходов берем из раздела 1 Книги учета доходов и расходов. Это будет итоговое значение за год по графе 4.

Упрощенцы учитывают в налоговой базе доходы от реализации и внереализационные доходы, перечисленные в статьях 249 и 250 НК РФ (п. 1 ст. 346.15 НК РФ). Суммы, которые есть в статье 251 НК РФ, и доходы, которые облагаются налогом на прибыль и НДФЛ по ставкам, указанным в пунктах 3 и 4 статьи 284 и пунктах 2, 4 и 5 статьи 224 НК РФ, в налоговой базе не учитывайте (п. 1.1 ст. 346.15 НК РФ).

После того как налоговая база подсчитана, умножьте ее на ставку налога. При объекте “доходы минус расходы” базовая ставка равна 15% (п. 2 ст. 346.20 НК РФ). Власти субъектов РФ могут понижать ставку до 5%. В 2018 году 71 регион снизил ставку. Подробнее обо всех новшествах в работе при УСН, прочитайте в статье “Изменения для упрощенцев с 2019 года”.

Налог по УСН за 2018 рассчитывайте по формуле:

Налог

(Облагаемые доходы, полученные в 1, 2, 3 и 4 кв. – Расходы, произведенные и учтенные в 1, 2, 3 и 4 кв.)

х

Пример расчета УСН доходы минус расходы за 2018 год

ООО «Звезда» применяет УСН с объектом налогообложения доходы минус расходы (ставка налога — 15%). Доходы от реализации за 1-2-3-4 кварталы составили 700 000 руб., а учитываемые расходы за 1-2-34 кварталы — 300 000 руб. Внереализационных доходов не было. Авансовый платеж по УСН за 1 квартал равен 10 000 руб., за 2 квартал — 10 000 руб., за 3 квартал — 2000 руб.

Определим налоговую базу за год. Она равна 400 000 руб. (700 000 руб. – 300 000 руб.). Перемножим ее на ставку налога. Это будет 60 000 руб. (400 000 руб. х 15%). Далее вычтем из налога ранее уплаченные авансы за 1-2-3 кварталы. Итого: 38 000 руб. (60 000 руб. – 10 000 руб. – 10 000 руб. – 2000 руб.).

Авансовый платеж составил 38 000 руб.

Организации и предприниматели на УСН с объектом налогообложения доходы минус расходы, должны по итогам налогового периода рассчитать сумму минимального налога.

Минимальный налог считайте по формуле:

Минимальный налог

Облагаемые доходы, полученные за налоговый период

х

1%

Минимальный налог следует уплатить в бюджет, если по окончании налогового периода он оказался больше «упрощенного», рассчитанного по обычной ставке. При убытках, то есть когда «упрощенный» налог равен нулю, минимальный налог надо будет заплатить. Срок уплаты минимального налога совпадает со сроком для обычного годового налога.

При этом уплачивается не весь налога, а за вычетом уплаченных в 2018 году авансовых платежей за 1-2-3 кварталы.

За 2018 год ООО получило доходы в сумме 28 502 000 руб. Расходы составили 28 662 300 руб.

Расходы больше доходов, значит, по итогам года получится убыток в сумме 160 300 руб. (28 502 000 руб. – 28 662 300 руб.).

Но нужно рассчитать минимальный налог. Он составит 285 020 руб. (28 502 000 руб. х 1%). Минимальный налог больше единого, поэтому по итогам 2018 года придется уплатить в бюджет минимальный налог (за вычетом авансов за 1-2-3 кварталы).

Расчет аванса по УСН за 2018 год на объекте доходы делают так:

Сначала определите налоговую базу. Для этого просуммируйте доходы за год. Показатель нужно взять из раздела 1 Книги учета доходов и расходов (графа 4). Это будет итоговое значение за отчетный (налоговый) период по графе 4.

Сумму облагаемых доходов умножьте на ставку налога. Для объекта налогообложения “доходы” она составляет 6%. В 33 субъектах РФ власти снизили в 2018 году ставку в пределах 1-6%.

Платеж по УСН за 2018 год рассчитывайте по формуле:

Облагаемые доходы, полученные за первые 1-2-3-4 кв.

х

Налоговый вычет (страховые взносы, больничные, торговый сбор) за 1-2-3-4 кв.

«Упрощенцы» с объектом доходы вправе уменьшить налог на налоговый вычет. В него включаются выданные за счет средств работодателя пособия по временной нетрудоспособности, а также начисленные и уплаченные в отчетном периоде страховые взносы (п. 3.1 ст. 346.21 НК РФ):

- на обязательное пенсионное страхование;

- обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

- обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- обязательное медицинское страхование.

- торговый сбор

Также сумму упрощенного налога можно уменьшить на платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профзаболеваний).

Сумму «упрощенного» налога (авансового платежа) разрешается уменьшить не более чем на 50% по всем основаниям (п. 3.1 ст. 346.21 НК РФ). Однако данное ограничение не распространяется на индивидуальных предпринимателей, которые не имеют наемных работников, не выплачивают вознаграждений иным физическим лицам и платят страховые взносы только за себя в размере, определяемом исходя из стоимости страхового года. Они могут уменьшать упрощенный налог на всю сумму уплаченных за себя страховых взносов.

ООО «Звезда» применяет УСН с объектом налогообложения доходы. Ставка налога — 6%.

Исходные данные следующие:

- доходы от реализации за гол — 700 000 руб.;

- уплаченные страховые взносы за год — 10 000 руб.;

- авансовый платеж за 1 квартал — 6 000 руб., за 2 квартал — 6 000 руб., за 3 квартал — 2000 руб.

Внереализационные доходы в этот период не поступали, социальные пособия не выдавались.

Рассчитаем аванс по формуле, приведенной в статье.

Сначала мы рассчитали налог за год: 700 000 x 6% = 42 000 руб. Вычтем взносы за год из суммы налога.: 42 000 руб. – 10 000 руб. = 32 000 рублей.

Из полученного платежа вычтем авансовые платежи за 1-2-3 кв.: 32 000 руб. – 6000 руб. – 6000 руб. – 2000 руб. = 18 000 руб.

Авансовый платеж составил 18 000 руб.

КБК для УСН на объекте доходы — 182 1 05 01011 01 1000 110

КБК для УСН на объекте доходы минус расходы — 182 1 05 01021 01 1000 110

КБК для минимального налога — 182 1 05 01021 01 1000 110

Проверяйте статусы в поле 101 и КБК в поле 104 – некоторые из них менялись. Ответы в Школе главбуха малого предприятия.

Доходы-расходы

Доходы

Минимальный налог

С 2018 года при расчете аванса нужно учитывать новые правила. На объекте «доходы» работодатели могут уменьшить аванс на взносы и пособия только наполовину. А вот ИП без работников полностью ставят суммы в вычет.

Ограничений по учету взносов и пособий на объекте «доходы минус расходы» нет. Главное, чтобы расходы вы оплатили в 4 квартале. Тогда их можно списать.

Подробности расчета и примеры платежных поручений смотрите в статье «Как заплатить аванс по упрощенному налогу».

Быстрее всего рассчитать налог по УСН на нашем калькуляторе. Сервис рассчитает аванс по УСН за 1 квартал, полугодие, 9 месяцев и налог за год для организаций и предпринимателей. Выберете объект налогообложения, ставку налога, введите доходы и расходы — и вы узнаете сумму платежа по УСН за выбранный период.

Предлагаем посмотреть видео по теме: как при УСН учитываются авансы. Рассказывает Юрий Подпорин, советник государственной гражданской службы РФ 1-го класса (Минфин России).

Это видео с вебинара «Отчетность по НДФЛ и взносам: 6-НДФЛ, ЕРСВ и 4-ФСС». Лектор рассказал про объединение 2-НДФЛ и 6-НДФЛ, а также обновление других форм отчетности. И остановился подробнее на заполнении каждой формы.

Какой КБК по налогу с УСН «Доходы минус расходы» в 2018 году будет актуальным для налогоплательщиков? Ответ зависит не только от изменений законодательных норм, но и от выбранного объекта налогообложения, а также от вида платежа. Если платится налог, указывается один код, а в случаях перечисления пеней или штрафа – другой.

Обязанность налогоплательщиков на упрощенке перечислять платежи в бюджет по итогам налоговых и отчетных периодов установлена в глав. 26.2 НК (стат. 346.19, 346.21). При составлении платежных поручений на уплату фискальных сумм необходимо заполнять поле 104, где указывается соответствующий код бюджетной классификации. Порядок применения КБК в РФ регулируется приказом Минфина № 65н от 01.07.13 г. с учетом нововведений, внесенных Приказом № 87н от 09.06.17 г.

- 18210501021011000110 – для уплаты самого налога за налоговый период (календарный год), а также для перечисления авансовых платежей за периоды отчетные (квартал, полугодие и 9 мес.).

- 18210501021012100110 – это КБК для пени по УСН «Доходы минус расходы» в 2018 году.

- 18210501021013000110 – КБК для перечисления штрафных санкций.

Организация на УСН за 1 кв. 18 г. рассчитала единый налог к уплате в размере 6400 руб. В соответствии с п. 7 стат. 346.21 НК срок уплаты установлен до 25-го числа, следовательно, перечислить средства в бюджет за 1 кв. 18 г. нужно до 25.04.18 г. Но предприятие нарушило законодательную норму и исполнила обязательства только 21.05.18 г. Какие коды необходимо указать в платежках, включая КБК пени по УСН доходы минус расходы:

- Для перечисления аванса за 1 кв. – 18210501021011000110.

- Для перечисления пени за 1 кв. – 18210501021012100110.

Обязанность по уплате за год минимального налога упрощенцами, применяющими «доходы минус расходы», установлена в п. 6 стат. 346.18 НК. На какой КБК перечисляется этот сбор?

До 2017 года для такого платежа действовал отдельный код. Однако теперь минимальный налог необходимо перечислять на КБК для единого налога, то есть на 18210501021011000110 (приказ Минфина № 90н от 20.06.16 г.). Следовательно, если по итогам 2017 года организация рассчитала к уплате минимальный налог, в поле 104 платежного поручения нужно указать значение КБК – 18210501021011000110.

Обратите внимание! Разъяснения налоговиков даны в письме Минфина РФ № 06-04-11/01/49770 от 19.08.16 г.

По каким правилам предприниматели на УСН «Доходы минус расходы» должны перечислять единый налог? Если проанализировать нормы стат. 346.21 НК о регламенте уплаты налога, становится понятно, что никаких исключений для ИП не существует. Как и юрлица, предприниматели обязаны исполнять свои обязанности по уплате налога с упрощенки. КБК едины для ИП и организаций. Единственное различие заключается в сроках уплаты налога за год: ИП вправе перечислять бюджетный платеж до 30 апреля, а не до 31 марта, как предприятия (п. 1 стат. 346.23, п. 7 стат. 346.21 НК).

Какой КБК по налогу с УСН «Доходы минус расходы» в 2018 году будет актуальным для налогоплательщиков? Ответ зависит не только от изменений законодательных норм, но и от выбранного объекта налогообложения, а также от вида платежа. Если платится налог, указывается один код, а в случаях перечисления пеней или штрафа – другой.

Обязанность налогоплательщиков на упрощенке перечислять платежи в бюджет по итогам налоговых и отчетных периодов установлена в глав. 26.2 НК (стат. 346.19, 346.21). При составлении платежных поручений на уплату фискальных сумм необходимо заполнять поле 104, где указывается соответствующий код бюджетной классификации. Порядок применения КБК в РФ регулируется приказом Минфина № 65н от 01.07.13 г. с учетом нововведений, внесенных Приказом № 87н от 09.06.17 г.

- 18210501021011000110 – для уплаты самого налога за налоговый период (календарный год), а также для перечисления авансовых платежей за периоды отчетные (квартал, полугодие и 9 мес.).

- 18210501021012100110 – это КБК для пени по УСН «Доходы минус расходы» в 2018 году.

- 18210501021013000110 – КБК для перечисления штрафных санкций.

Организация на УСН за 1 кв. 18 г. рассчитала единый налог к уплате в размере 6400 руб. В соответствии с п. 7 стат. 346.21 НК срок уплаты установлен до 25-го числа, следовательно, перечислить средства в бюджет за 1 кв. 18 г. нужно до 25.04.18 г. Но предприятие нарушило законодательную норму и исполнила обязательства только 21.05.18 г. Какие коды необходимо указать в платежках, включая КБК пени по УСН доходы минус расходы:

- Для перечисления аванса за 1 кв. – 18210501021011000110.

- Для перечисления пени за 1 кв. – 18210501021012100110.

Обязанность по уплате за год минимального налога упрощенцами, применяющими «доходы минус расходы», установлена в п. 6 стат. 346.18 НК. На какой КБК перечисляется этот сбор?

До 2017 года для такого платежа действовал отдельный код. Однако теперь минимальный налог необходимо перечислять на КБК для единого налога, то есть на 18210501021011000110 (приказ Минфина № 90н от 20.06.16 г.). Следовательно, если по итогам 2017 года организация рассчитала к уплате минимальный налог, в поле 104 платежного поручения нужно указать значение КБК – 18210501021011000110.

Обратите внимание! Разъяснения налоговиков даны в письме Минфина РФ № 06-04-11/01/49770 от 19.08.16 г.

По каким правилам предприниматели на УСН «Доходы минус расходы» должны перечислять единый налог? Если проанализировать нормы стат. 346.21 НК о регламенте уплаты налога, становится понятно, что никаких исключений для ИП не существует. Как и юрлица, предприниматели обязаны исполнять свои обязанности по уплате налога с упрощенки. КБК едины для ИП и организаций. Единственное различие заключается в сроках уплаты налога за год: ИП вправе перечислять бюджетный платеж до 30 апреля, а не до 31 марта, как предприятия (п. 1 стат. 346.23, п. 7 стат. 346.21 НК).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.