Сегодня рассмотрим тему: "заявление сотрудника о выдаче аванса под отчет" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Что должно быть в заявлении о выдаче наличных под отчет

- 2 Можно ли заполнить заявление о подотчете на компьютере

- 3 Приказ с перечнем подотчетных лиц не заменяет заявления

- 4 Как в 2019 году выдавать деньги из кассы под отчет

- 5 Составляем заявление на подотчет – образец на 2017-2018 гг.

- 6 Бланк и образец ЗАЯВЛЕНИЯ на выдачу денег в ПОДОТЧЕТ

Заявление необходимо как основание для выдачи денег в подотчет из кассы. Подотчетником может быть любое лицо, работающее у вас по трудовому или гражданско-правовому договору.

Заявление на деньги подотчет составляется от имени подотчетника и визируется директором (либо иным лицом, которому директор по доверенности дал полномочия принимать решения о расходовании денег из кассы). Если деньги нужно выдать под отчет самому директору (уполномоченному им лицу), то вместо заявления оформляется распоряжение.

Реквизиты заявления укажите в РКО, оформляемом при выдаче соответствующей суммы подотчетнику.

Что должно быть в заявлении о выдаче наличных под отчет

Необходимый минимум данных в заявлении:

– сумма выдаваемых под отчет наличных;

– на какой срок выдаются наличные;

– подписи подотчетника и директора;

– дата подписания заявления директором.

Подписи главбуха (бухгалтера) и кассира не обязательны.

Можно ли заполнить заявление о подотчете на компьютере

Все поля, включая даты и суммы, при желании можно заполнить на компьютере до распечатки заявления. А потом подотчетник и директор поставят на заявлении свои подписи.

Если инспекция при проверке обнаружит, что в предшествующие два месяца была хотя бы одна выдача наличных под отчет без заявления, она попытается оштрафовать организацию и директора по ч. 1 ст. 15.1 КоАП за нарушение порядка хранения свободных наличных или же порядка ведения кассовых операций вообще.

Если деньги под отчет выдаются безналичным путем (например, вы перечисляете их на зарплатную карту работника), то заявление оформлять не обязательно. Оно требуется только для выдачи под отчет наличных из кассы. Соответственно, и оштрафовать за отсутствие заявлений на «безналичный подотчет» нельзя.

Приказ с перечнем подотчетных лиц не заменяет заявления

Оформлять такой приказ необязательно. Но его удобно использовать, если нужно ввести некие ограничения, например: кому, в каких пределах, как часто и на какие нужды в принципе могут выдаваться наличные. Но и тогда заявления на каждую выдаваемую под отчет сумму все равно должны быть.

Порядок осуществления расчетов с подотчетными лицами целесообразно определить в локальном нормативном акте организации или ИП. Данный документ определяет круг подотчетных лиц, цели и сроки выдачи денег. А также сократит ряд вопросов со стороны подотчетных лиц, кассиров и контролирующих органов.

| Видео (кликните для воспроизведения). |

Порядок действий при выдаче денежных средств под отчет состоит из следующих этапов:

- Разрешение на выдачу денег под отчет (приказ или заявление).

- Выдача денег физическому лицу.

- Отчет по израсходованным суммам.

- Возврат неизрасходованных денег или погашение задолженности.

Приказ или заявление на выдачу денег в подотчет 2019

С 19.08.2017 выдача наличных денег работнику на расходы оформляется согласно распорядительному документу либо письменному заявлению подотчетного лица (п. 6.3 Указаний № 3210-У).

До вступления в силу изменений заявление должно было оформляться в обязательном порядке. В настоящее время заявление на подотчет 2019 применяется только по желанию организаций.

Заявление на выдачу денег в подотчет 2019 составляется в произвольной форме и содержит запись о сумме наличных денег и о сроке, на который выдаются наличные деньги. Заявление подписывает руководитель организации или ИП. Подпись руководителя является одновременно «разрешающей».

Физическое лицо в заявление может указать любую банковскую (зарплатную) карту для перечисления денежных средств (письмо Минфина от 21.07.2017 № 09-01-07/46781).

Организации или ИП будут вправе выдавать деньги под отчет на основании внутреннего распорядительного документа. Форма документа выбирается самостоятельно, это может быть приказ, распоряжение или любой другой распорядительный документ о выдаче денежных средств.

Внутренний распорядительный документ должен обязательно содержать записи о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дата.

Выдача подотчетных сумм работникам 2019 оформляется расходным кассовым ордером, составленным по форме КО-2 (утв. постановлением Госкомстата России от 18.08.98 № 88). РКО составляется в одном экземпляре.

Кассир организации составляет расходный кассовый ордер на основании внутреннего распорядительного документа или письменного заявления. В РКО в поле «Основание» следует указать документ, на основании которого производится выдача.

ИП предоставлено право не составлять расходные и приходные кассовые ордера и, как следствие, не вести кассовую книгу (подп. 4.1 и 4.6 п. 4 Указания № 3210-У).

Еще одно послабление законодательства, вступающее в силу с 19.08.2017, коснулось выдачи денег при наличии задолженности за сотрудником. Теперь можно не отслеживать наличие полного отчета за предыдущие подотчетные суммы, а выдать новую сумму в любой момент. Ранее, пока работник полностью не погасит предыдущий долг, выдавать под отчет было нельзя.

| Видео (кликните для воспроизведения). |

Напомним, что доходы с суммы экономии на процентах при получении заемных средств в части превышения размеров, указанных в п. 2 ст. 212 НК РФ, облагаются НДФЛ по ставке 35%.

Остался без изменения срок отчета за полученные денежные средства. Подотчетное лицо обязано отчитаться в течение 3 рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу (п. 6.3 Указаний № 3210-У).

Авансовый отчет оформляется по форме АО-1 и сдается главному бухгалтеру или бухгалтеру (при их отсутствии — руководителю). К АО-1 прилагаются оправдательные документы. Авансовый отчет утверждается руководителем.

В случае остатка неизрасходованных денежных средств, подотчетное лицо сдает их в кассу организации или ИП в срок, установленный руководителем. На сданные средства составляется приходный кассовый ордер по форме № КО-1 (п. 4.1 Указаний № 3210-У).

Согласно новым изменениям, квитанцию к электронному приходному кассовому ордеру можно направить на электронную почту подотчетного лица (п. 5.1 Указаний № 3210-У).

В случае превышение потраченной суммы денег над суммой, выданной под отчет, то работнику следует к авансовому отчету приложить заявление.

Основанием для возврата израсходованных работником денег является авансовый отчет, утвержденный руководителем организации и или ИП.

Погашение задолженности оформляется расходным кассовым ордером или перечисляется на карту работника.

Как в 2019 году выдавать деньги из кассы под отчет

В августе 2019 года Центробанк внес изменения в правила выдачи денежных средств из кассы. В чем суть этих нововведений и как теперь работать с подотчетниками, вы узнаете из нашей статьи.

19 августа 2019 года вступили в силу изменения в Указание ЦБ РФ от 11.03.2014 № 3210-У, регулирующее порядок ведения кассовых операций. Суть нововведений заключается в следующем:

- Расширились основания выдачи денежных сумм (п. 6.3 Указаний): теперь это не только заявление работника, но и распорядительный документ организации (обычно это приказ).

- Расходные и приходные ордера теперь можно оформлять в электронном виде, и в этом случае получатель денег может расписываться в расходнике с помощью своей электронной цифровой подписи (при наличии), а приходный ордер получать на свою электронную почту (п. 5.1, 6.2 Указаний).

- Отменен запрет на получение денег из кассы работникам, не отчитавшимися по предыдущим авансам.

Как видим, изменения стимулируют электронный документооборот в компаниях и упрощают правила работы с подотчетными суммами. Возможно, что пока электронные приходники и расходники будут актуальны для очень малого количества компаний. А вот выбор между приказом и заявлением и возможность выдавать деньги работникам-должникам доступны любой фирме.

Образец заявления на выдачу подотчетных сумм в 2019 году

Как и раньше, документ оформляется в произвольной форме, но обязательно должно содержать информацию о необходимой сумме, сроке, на который выдаются деньги, а также подпись руководителя и дату. Очевидно, что в документе нужно указать данные самого работника и попросить его расписаться.

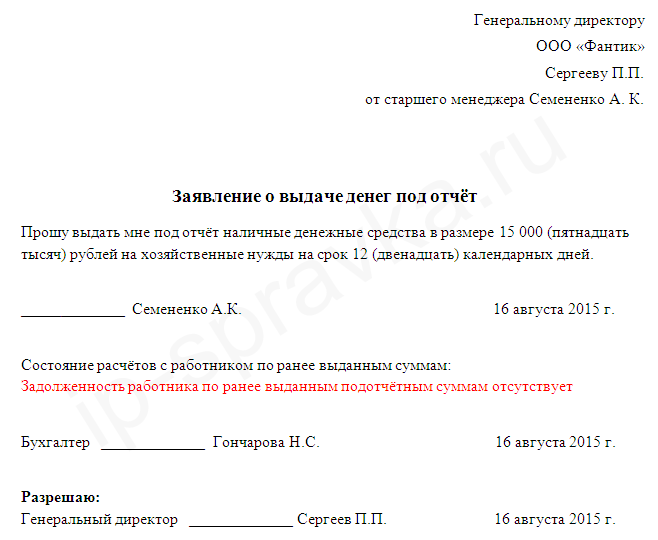

Посмотрите образец заявления на выдачу денег в подотчет в 2019 году:

Альтернативой заявления на подотчет в 2019 выступает распорядительный документ организации. В новой редакции Указания ЦБ РФ от 11.03.2014 № 3210-У не говорится, что это должен быть приказ, но организации чаще всего используют именно этот вид распорядительных документов. Об обязательном содержании такого документа Центробанк ничего не говорит, но вполне логично, что в нем должна быть та же информация, что и в заявлении: о подотчетном лице, сумме, сроке предоставления аванса, а также дата и подписи руководителя и подотчетника.

Предлагаем следующий вариант приказа на выдачу подотчетных сумм работникам в 2019 году:

Что удобнее — приказ или заявление? Это зависит от вашей компании. Если средства выдаются эпизодически, проще это оформить заявлением работника. А если суммы в подотчет выдаются постоянно и большому количеству работников, удобнее будет издавать приказы сразу на нескольких работников, а не требовать от каждого выражать просьбу в письменном виде.

Казалось бы, отмена запрета на получение аванса не отчитавшимися работникам упрощает жизнь компаниям. Когда нужно выдать в небольшие промежутки времени (например, на следующий день) несколько сумм в подотчет одну и тому же сотруднику, который объективно не успел потратить деньги и отчитаться по ним, это послабление от Центробанка окажется весьма кстати.

Но суммы подотчетных средств, выдача и отчет по которым осуществлялись излишне свободно, могут вызвать ненужное внимание контролеров при очередной налоговой проверке. Поэтому для поддержания финансовой дисциплины рекомендуем установить перечень лиц и лимиты задолженности, при которых возможно получить новый аванс.

Составляем заявление на подотчет – образец на 2017-2018 гг.

Заявление на подотчет – образец 2017-2018 годов можно скачать в этой статье. В процедуру составления такого заявления внесен ряд изменений, ознакомиться с которыми вы можете в материале ниже.

Сегодня практически каждая компания сталкивается с необходимостью выдачи денежных средств (ДС) под авансовый отчет. Основной нормативный документ, регулирующий выдачу подотчетных сумм, – указание ЦБ РФ «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У, а конкретно – п. 6.3 данного указания.

Если ранее заявление было обязательным элементом для выдачи подотчетных сумм, то с вступлением в силу 19.08.2017 указания ЦБ РФ от 19.06.2017 № 4416-У за фирмой закреплено право выдавать деньги под отчет на основании либо заявления работника, либо распорядительного документа руководителя.

Выбранный порядок должен найти отражение в положении о расчетах с подотчетными лицами.

Разъяснения Центробанка о том, как оформить распорядительный документ на подотчет, см. в материале «Выдача денежных средств в подотчет — по какому документу?».

Как выглядит заявление подотчетного лица о выдаче денег

Заявление составляется в произвольной форме и должно содержать следующие реквизиты (п. 6.3 указания 3210-У):

1 Сумму необходимых для покупки средств.

2 Срок, на который выдаются ДС.

3 Разрешающую визу руководителя и дату.

ВАЖНО! С 19.08.2017 допускается выдача средств подотчетному лицу, даже если оно не отчиталось по ранее полученным авансам (п. 1.3 указания № 4416-У).

Необходимость оформлять заявление при перечислении ДС на карту сотрудника или корпоративную карту компании законодательно не закреплена, поскольку указание № 3210-У регулирует только операции с денежной наличностью. Однако чиновники считают, что заявление работника все же необходимо (письмо Минфина от 25.08.2014 № 03-11-11/42288).

Однако многие бухгалтеры игнорируют нормы указаний ЦБ РФ и не требуют оформления ни заявлений подотчетными лицами, ни задокументированных распоряжений на выдачу подотчетных сумм от руководителя. Налоговики во время проверки могут посчитать такой подход нарушением и попытаться оштрафовать компанию на основании положений п. 1 ст. 15.1 КоАП «Нарушение порядка работы с денежной наличностью». Однако отдельный штраф именно за несоблюдение норм п. 6.3 указания № 3210-У не установлен. В связи с чем его можно будет оспорить в суде.

Положительная судебная практика уже имеется, например постановление 9-го Арбитражного апелляционного суда от 06.05.2013 № 09АП-11841/2013-АК. Кроме того, суды также принимали сторону налогоплательщиков и при иных нарушениях работы с наличностью, выявленных налоговиками в ходе проверки (постановление 9-го Арбитражного апелляционного суда от 13.05.2013 № 09АП-10884/2013).

Таким образом, выдача подотчетных сумм обязательно должна предваряться одним из документов: заявлением работника или приказом директора. Иначе возможны претензии проверяющих.

Если в положении о расчетах с подотчетными лицами компания утвердила необходимость составления заявления на подотчет, то в целях экономии времени рекомендуем вам оформить соответствующий шаблон заявления — тогда сотрудникам останется вписать необходимые сведения и завизировать документ у руководителя.

Заполнить заявление может и сотрудник бухгалтерии, а после — подписать его у подотчетного лица. Кроме того, разрешающую визу вместо директора может проставить любой сотрудник, уполномоченный на это соответствующей доверенностью. Таким образом, процесс оформления заявлений предельно упростится.

Образец заявления на выдачу средств под отчет можно скачать на нашем сайте:

Действующее законодательство больше не содержит однозначное требование о необходимости оформления сотрудниками компании заявлений для получения денежных средств под авансовый отчет: выдачу денег можно оформлять и приказом руководителя. Однако если ваша компания определила в локальном нормативном акте, что подотчетные суммы выдаются по заявлению, то данный документ должен быть правильно оформлен и завизирован руководителем.

Выдача наличных работникам хозяйствующего субъекта осуществляется с разрешения их руководителей. Для его получения сотрудники должны на имя директора подать в письменном виде просьбу о выплате денежных средств. Это могут быть разработанные в виде шаблона или составленные в свободной форме заявления или служебные записки.

Со вступлением в силу нового Порядка деньги можно выдавать подрядчику, привлеченному по гражданскому договору. Он также в письменной форме должен отразить просьбу о выдаче средств.

Основное значение данного документа состоит в том, что в нем подробно указывается на какие цели и срок будут выделяться деньги. Директором на этом бланке делается собственноручная подпись, утверждающая запрошенный срок и сумму.

Именно на основании данного заявления осуществляется оформления расходного кассового ордера (РКО) . К тому же, так как на заявлении, приложенном к ордеру уже содержится разрешительная виза руководства, то на расходнике данная подпись может отсутствовать.

Во время сдачи авансового отчета бухгалтер проверяет соответствие фактически произведенных расходов с заявленными. В результате сверки он может найти нецелесообразные расходы, на которые работник не имел право тратить деньги.

Также этот документ определяет когда сотрудник, получивший в подотчет суммы, должен отчитаться по ним.

Образец составления заявления на выдачу подотчетных денег

Не существует стандартизированной формы для заявления на выдачу денежных средств подотчет. Каждая компания может разработать его самостоятельно, однако, документ должен содержать 4 обязательных реквизита:

- Сумму;

- Срок на который она берется;

- Наличие или отсутствие задолженности;

- Подпись руководителя.

При составлении заявления на выдачу подотчет рядовым сотрудником, в верхнем правом углу нужно указать кому направляется документ — должность, Ф.И.О, и название компании, а затем от кого — должность и Ф.И.О. сотрудника.

Затем посередине страницы идет название – «Заявление о выдаче денег под отчет» .

Повествовательная часть начинается со слов «Прошу выдать под отчет наличные денежные средства», после чего указывается их количество — как цифрами, так и прописью, на какие цели, а также точный срок — тоже цифрами и прописью.

После этого сотрудник ставит свою личную подпись и дату написания документа.

Ниже обязательно нужно предусмотреть пустые строки, в которых работник бухгалтерии будет ставить визу о наличии или отсутствии у сотрудника задолженности по ранее полученным суммам. Необходимо помнить, что при наличии задолженности выдача новых денег подотчет запрещена.

Указанные сведения подписывает бухгалтер и ставит текущую дату.

Следующим этапом заявление подписывает директор, который фактически разрешает выдачу денег и утверждает указанный работником срок.

Руководитель является таким же работником, как и все другие, и тоже обязан писать заявление. Однако его формулировки несколько отличаются.

Так, в верхнем правом углу указывается название компании, в которую направляется документ, а также должность и фамилия руководителя.

После этого руководитель ставит свою подпись и текущую дату. Она также является разрешающей, таким образом нет необходимости руководителю повторно подписывать документ в самом конце.

Подотчетные деньгами можно получить не только наличными , но и на банковскую карту. В таком случае в повествовательной части заявления фраза «наличными деньгами» меняется на «путем перечисления на банковскую карту», а чуть ниже указываются ее полные реквизиты. Все остальные пункты документа не изменяются.

К формированию заявления на аванс под отчет сотрудники прибегают постоянно. Аванс представляет собой модель заработной платы либо другой выплаты, предварительно, без выполненной нормы работ или оказанных услуг.

Выдача средств рабочему под отчет заносятся в затраты, сопряженные с реализацией деятельности юридического лица или ИП. Это может являться затратами на приобретение канцтоваров, производство визиток, рекламно-информационные услуги и прочие рациональные затраты компании.

Предоставление денежных средств подотчетным лицам формируется согласно предписанию Банка России №3210-У (пункт 6.3) от 11 марта 2019 г., т.е. посредством выписки расходного кассового ордера (РКО).

Подотчетное лицо имеет право взять день в том случае, если у него не существует задолженности за предыдущие периоды. Он должен составить письменное заявление в свободной форме, которое будет являться основанием для выписки РКО.

В нем должны находиться следующие элементы: сумма денежных средств, сведения о сроке применения для целевых расходов, дата и подпись руководителя компании.

Приходный кассовый ордер формируется при наличии остатка, который возвращается в кассу. Это происходит тогда, когда затрачено меньшее количество средств, чем было выдано. Если же происходит наоборот, то сумму перерасхода высылают на те же реквизиты работника, отмеченные в отчете.

Согласно статье №137 Трудового Кодекса РФ невозвращенные денежные средства должны быть удержаны из зарплаты. Работник обязан дать письменное одобрение на данную процедуру. В обратном случае взимание станет реализовываться посредством судебного процесса.

Если сотруднику необходимы средства под отчет во время отсутствия руководителя, то бухгалтер на основе доверенности способен оформить процедуру.

Выдача денег в подотчет обязана быть письменно оформлена. Если руководитель устно просит предоставить некую сумму, то ему необходимо отказать в связи с этим правилом.

Предоставление сотруднику сумму, которая превышает лимит – 100000 рублей, невозможно. Такие операции формируются только в случае наличных расчетов с иными предприятиями.

С 1 июня 2019 года человек, который трудоустроен по гражданско-правовому соглашению, является сотрудником компании. Поэтому можно выдать деньги подрядчику для покупки материалов.

Любое предоставление в подотчет не считается причиной для заключения договора о полной материальной ответственности. Поэтому если бухгалтер требует подписание этого соглашения, сотрудник может отказаться от этого.

Наибольший промежуток времени использования денежных средств законодательством не оговорен. Необходимо только лишь указать срок в самом заявлении на выдачу аванса.

Пометку способен совершить руководитель, бухгалтер либо непосредственно работник. За длительный срок штрафы не учтены в случае выдачи средств на командировочные расходы.

Важно иметь в виду, что работнику нельзя предоставлять новую сумму, пока он не отчитается за прошлую. К примеру, сотрудник получил деньги на полгода, но не спешит предоставлять отчет. Кроме того, запрещено требовать преждевременный отчет о применении денег на нужны. Редкий случай – сокращение работника.

Если директор возьмет на себя обязанность и предоставить повторно аванс должнику и инспекторы выявят подобную схему, они оштрафуют управляющего на сумму до 50000 рублей за несоблюдение кассовой дисциплины. По этой причине желательно остерегаться данных обстановок.

Имеется два способа перечисления денежных средств под отчет: наличными или на банковскую карту: корпоративную, личную или зарплатную. Самый безопасный, но трудоемкий метод – перевод средств на карту.

В этом случае необходимо:

- внести реквизиты счета получателя в заявлении на выдачу аванса в подотчет;

- в платежном поручении прописать сумму, в назначении платежа указать, что средства являются подотчетными;

- в Положении о расчетах с подотчетными лицами отметить, что деньги были перечислены со счета на карту;

- попросить работника сберечь все квитанции после оплаты и прикрепить к отчету;

- разработать индивидуальный бланк документа в учетной политике организации для безналичной формы выдачи средств.

Если денежные средства выдаются наличными, то на основании заявления на выдачу аванса в подотчет и РКО кассир выдает деньги согласно предъявленному документу, удостоверяющего личность (паспорт).

Заявление на выдачу аванса под отчет и дальнейшее оформление

Образец заявления на выдачу в подотчет:

Заявление на выдачу аванса под отчет

Прошу выдать мне, ФИО, под отчет наличные денежные средства в размере (сумма) (сумма прописью) на (цель) на срок (период).

Подпись подотчетного лица, Расшифровка Дата

Состояние расчетов с сотрудником по ранее выданным суммам:

Задолженность сотрудника по ранее выданным подотчетным суммам отсутствует

Бухгалтер (подпись, расшифровка) Дата

Генеральный директор (подпись, расшифровка) Дата

Образец заявления на выдачу директору

Необходимо выдать наличные денежные средства под отчет в размере (сумма) (сумма прописью в скобках) на (цель) на срок (период).

Генеральный директор (подпись, расшифровка) Дата

Состояние счетов с сотрудником по ранее выданным суммам:

Задолженность работника по ранее выданным подотчетным суммам отсутствует

Бухгалтер (подпись, расшифровка) Дата

Аванс обязан быть израсходован преднамеренными целями. Любая операция должна доказываться квитанциями. Кроме того обязательно оформление командировочного удостоверения, автотранспортных свидетельств.

В случае проведения судебных разбирательств, немаловажно, чтобы первичные документы были верно оформлены. В таком случае судебный процесс возьмет сторону фирмы.

При предоставлении наличных денежных средств подотчетному лицу на билеты и суточные и продлении поездки имеется возможность дополнительную сумму перечислить на банковскую карту. Выходит, что сотрудник приобрел деньги повторно. Однако, так как они входят в одну и ту же операцию, работник обязан предоставить отчет в один день за все расходы.

Отсюда вы сможете взять образец запроса о получении справки о налоговой задолженности.

- Если в этом документе не имеется полное наименование приобретения либо недостаточно пропечатаны реквизиты, в таком случае он принимается к учету, если вместе с ним предоставляется товарный чек. Продукт обязан приобретаться в рабочие часы.

- За переработку принято доначисление получки. Кассовый чек доказывает факт передачи денег. Для включения затрат в целях налогообложения необходимы прочие документы с подобными реквизитами: Ф. И. О. должностных лиц, их подписи.

- Налоговые органы могут не утвердить акт, если в товарном чеке не имеются номер или печать. Данные реквизиты не считаются обязательными, но являются желательными. Хуже обстоят дела, если даты на кассовом и товарном чеках не совпадают.

- Есть еще одна несостыковка. Расходы по причине отличий в датах в кассовом и товарном чеках возможно станет отстоять посредством судебного процесса.

Когда субъект, которому нужно предоставить деньги в подотчет, является руководителем, необходимо сформировать указ или постановление. К примеру, указываю предоставить руководителю ФИО денежные средства на сумму (сумма) на (цель) на срок (период).

Так получается, что он сам просит и сам разрешает выдать аванс. Такой порядок указан в пункте 6.3 Указания Банка России от 11 марта 2019 года № 3210_У.

Также Положение не учитывает формирование РКО на основании указа, в нем отмечено только заявление. По Трудовому Кодексу РФ руководитель является и управляющим, и сотрудником. Таким образом, логичен вывод, что руководитель, также как и остальные сотрудники, должен писать заявление.

Кроме того, по трудовому законодательству, директор одновременно и руководителем, и работником. В таком случае, он сам станет визировать свое заявление.

Подобная ситуация способна разрешиться легче в большой фирме. В таких организациях главный директор формирует заявление на выдачу аванса под отчет, а финансовый директор принимает его.

После написания вышеуказанного заявления оформляется РКО, к нему прилагается сведения как оправдательный акт.

Работник обязан отчитаться о применении средств. Авансовый отчет необходимо предоставить в течение 3 рабочих дней после возвращения из поездки, выхода на работу или истечения срока, на который предоставлялись деньги.

Документ предоставляется бухгалтеру или директору. Те, кто принимает проводят проверку на полное применение денег, наличие доказывающих сведений и правильность отчета. При отсутствии ошибок документ подписывает управляющий, после этого аванс списываются.

При выдаче средств под отчет имеется лимит в 100000 рублей. При условии, что работник рассчитается за оказанные услуги, ограничение распространяться не будет.

В случае использования денег согласно соглашениям с целью расчетов от имени компании, необходимо не превышать лимит в 100000 рублей по одной операции. Однако в случае выдачи аванса на продолжительный период, налоговые органы сможет счесть ее как заем и начислить все налоги.

Если учетной политикой учтено предоставление денежных средств подотчетным лицам с помощью зачисления их на банковскую карту, то у компании должен быть сформирован и заверен подходящее соглашение с банком.

Если в заявлении на выдачу аванса не содержится дата возврата денег, то считается, что они предоставлены на один день. При нарушении сроков предоставления отчета на указанную сумму формируется НДФЛ.

В день предоставления аванса формируется РКО, а в бухгалтерском учете указывается проводка: ДТ71 КТ50 (51).

При возвращении доли денежных средств формируется ПКО и дается следующая проводка: ДТ 50 (51) КТ 71, она является обратной предыдущей.

Пример. В компании ООО 5 февраля 2019 года менеджер приобрел 12000 (двенадцать тысяч) рублей на 2 дня на хозяйственные нужды. Работником был подготовлено заявление о просьбе выдачи аванса, которое бухгалтер одобрил. 7 февраля работник потратил 9 000 (девять тысяч) рублей, предоставил квитанции и авансовый отчет. Неиспользованные средства сотрудник возвратил в кассу.

Указанные хозяйственные обстоятельства смотрятся как предоставление аванса. Затраты по расходам по НПП не спишутся до того момента, пока рабочий не покажет подотчетный документ. Еще на подотчетные средства не начисляются страховые взносы и НДФЛ.

Если работник не способен доказать трату аванса, с него будет удержан налог. Фирмы содержат прибыль даже в случае утери первичных документов. Подотчетное лицо должно только составить об этом пояснительную записку. При судебных процессах дело будет на стороне налогоплательщиков.

Если сотрудник доставил изделия, но подтверждающие документы отсутствует, перед организацией задолженность не появляется. Компания попросту приходует ценности.

Пример: 29 марта 2019 года сотрудник принял к учету денежные средства на покупку изделий. Согласно приказу срок сдачи отчетности составляет 3 месяца. Отчет с 29 марта 2019 года будет расцениваться просроченным.

Период задолженности будет равен два года. Невозвращенная задолженность повысит облагаемую прибыль в марте 2019 году, если работник не будет подписывать обязательство о погашении задолженности. В обратном случае необходимым станет вновь вести трехлетний период.

Если сотрудник составит письмо с просьбой об отсрочки задолженности в марте 2019 года, то с 2019 года прибыль будет увеличиваться. Только в том случае, если к тому времени долг не будет погашен.

Прибыль возрастет в том периоде, когда компания полностью спишет долг. Если она сделает это самостоятельно, то начисляется НДФЛ.

Где взять уведомление о переходе на УСН — читайте тут.

Как выглядит бланк запроса о предоставлении сведений содержащихся в ЕГРЮЛ — специалисты рассказали далее.

Бланк и образец ЗАЯВЛЕНИЯ на выдачу денег в ПОДОТЧЕТ

Выдача наличных денег работнику под отчет производится на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя. Это могут быть расходы на покупку канцтоваров, на изготовление визиток, рекламы или информационных услуг и другие разумные расходы организации.

Согласно п 6.3. УКАЗАНИЯ ( этот пункт изменен 19.06.2017 ) О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства, утв. ЦБ РФ от 11 марта 2014 г. № 3210-У правила выдачи наличных денег изменились и теперь бухгалтер или сам подотчетный сотрудник могут записать сумму и срок, на который надо выдать деньги. А руководителю останется лишь завизировать такое заявление (п. 6.3 Указания ЦБ РФ от 11.03.14 № 3210-У).

В шаблоне заявления для работников можно добавить строчки для записи суммы и срока выдачи денег. Для руководителя компании заявление на выдачу наличных денег под отчет также обязательно. Ведь с ним у компании действует такой же трудовой договор, как и с остальными работниками. Но бланк для него стоит составить с иными формулировками. В конце руководитель поставит подпись, которая является одновременно разрешающей. Тогда заявление не будет выглядеть так, будто директор разрешает выдать деньги сам себе.

6.3. Для выдачи наличных денег работнику под отчет (далее – подотчетное лицо) на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер 0310002 оформляется согласно распорядительному документу юридического лица, индивидуального предпринимателя либо письменному заявлению подотчетного лица, составленному в произвольной форме и содержащему запись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

(в ред. Указания Банка России от 19.06.2017 N 4416-У)

Подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы наличные деньги под отчет, или со дня выхода на работу, предъявить главному бухгалтеру или бухгалтеру (при их отсутствии – руководителю) авансовый отчет с прилагаемыми подтверждающими документами. Проверка авансового отчета главным бухгалтером или бухгалтером (при их отсутствии – руководителем), его утверждение руководителем и окончательный расчет по авансовому отчету осуществляются в срок, установленный руководителем.

КАК НАПИСАТЬ ЗАЯВЛЕНИЕ на выдачу денег в ПОДОТЧЕТ, ПРИМЕР бланка формы в Word

Если сотруднику понадобились наличные под отчет. В заявлении он указывает необходимую сумму и цели, на которые ее потратит.

Прошу выдать мне в подотчет наличные денежные средства в сумме 100 000 ( Сто тысяч ) руб. на срок 60 (шестьдесят) календарных дней.

21 ноября 2019 г. ____________________ Распутин И.И.

Бухгалтер _____________ Свиридова Т.Н.

21 ноября 2019 г.

Генеральный директор ___________ Медведев А.П.

21 ноября 2019 г.

Руководитель может выпустить приказ со списком подотчетных лиц и сроками выдачи денег в подотчет, или можно писать заявление на выдачу денег в подотчет. Это заявление директор визирует.

Заявление на выдачу денег в подотчет должен быть приложен к Расходному Кассовому Ордеру (РКО), потому что этот документ оформляется на основании Заявления.

Можно оформлять подотчет любым распорядительным документом

Компания вправе сама решить, какой распорядительный документ оформить, чтобы выдать под отчет сотрудникам. Такой вывод впервые сделал Центробанк в письме от 06.09.17 № 29-1-1-ОЭ/20642.

С 19 августа компания вправе отказаться от заявлений на подотчетные. Вместо них можно оформлять распорядительный документ (п. 6.3 Указания Банка России от 11.03.14 № 3210-У). Форму документа чиновники не утверждали и не рекомендовали, поэтому компания вправе сама решить, как именно составить бумагу.

В распорядительном документе должны быть обязательные реквизиты: Ф.И.О. подотчетного сотрудника, сумма и срок, на который выдает деньги компания, подпись руководителя и дата. В документе нужно проставить регистрационный номер.

Вид распорядительного документа можно выбрать из классификатора ОК 011–93 (утв. постановлением Госстандарта России от 30.12.93 № 299). Компания вправе оформить распоряжение, приказ либо другую бумагу. Но выдачу под отчет нельзя оформить одним расходным ордером. Это кассовый, а не распорядительный документ.

Компания вправе по-прежнему брать у сотрудников заявления на подотчет. Но распорядительный документ удобнее. Его составляет бухгалтерия, а значит, не будет ошибок.

Как составить распоряжение руководителя о выдаче денег под отчет на хозрасходы

Поскольку приказ или распоряжение — это не заявление, формально в них не нужна подпись подотчетного сотрудника. В то же время нужно ознакомить работника с суммой и сроками, в течение которых он должен отчитаться. Поэтому безопаснее, чтобы подотчетник расписывался в документе.

Если выдаете деньги под отчет сразу нескольким сотрудникам, например, на хоз расходы, оформите общий документ .

Уточните в документе, в каких днях измеряется срок — рабочих или календарных. Отчитаться о тратах сотрудники должны в течение трех рабочих дней после окончания срока из приказа (п. 6.3 указания № 3210-У). Если сотрудник в срок не отчитается, то в течение месяца компания вправе удержать эти деньги из зарплаты (ст. 137 ТК РФ, письмо Роструда от 09.08.07 № 3044-6-0).

Деньги под отчет сотрудники получают на служебные поездки. В этом случае можно еще больше упростить документооборот.

Не нужно издавать отдельное распоряжение на выдачу денег, можно записать о выплате аванса прямо в приказе на командировку ( см. образец ). Конечно, если компания использует собственную, а не унифицированную форму.

- ПРОВЕРКА КАССОВОЙ ДИСЦИПЛИНЫ, ЛИМИТА кассы, штраф, проводки

Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций,как то накоплении в кассе наличных денег сверх установленных лимитов, влечет наложение административного штрафа на юридических лиц от 40 000 до 50 000 рублей (ч. 1 ст. 15. - КАССА: РАСЧЕТ НАЛИЧНЫМИ через КАССУ ПРЕДПРИЯТИЯ

Указан порядок использования юридическими лицами и индивидуальными предпринимателями наличных денег, поступивших в их кассы, а также предельный размер.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.