Сегодня рассмотрим тему: "взносы на опс соответствие кода тарифа коду застрахованного – таблица фнс" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Код тарифа плательщика страховых взносов в 2018-2019 годах

- 2 Таблицы для заполнения РСВ в 2018 году: коды, тарифы, размер взносов

- 3 ФНС разослала таблицы соответствия кодов тарифов для заполнения расчета по взносам

- 4 Код тарифа плательщика в расчете по страховым взносам в 2018 году

- 5 Налоговики подготовили подсказку по заполнению расчета по взносам

- 6 Взносы на ОПС: соответствие кода тарифа коду застрахованного – таблица ФНС

- 7 Таблицы соответствия кодов тарифов при заполнении расчета по взносам

Код тарифа плательщика страховых взносов в 2018-2019 годах

Коды, о которых идет речь, фиксируются в форме отчетности работодателей об уплате страховых взносов — КНД 1151111, утвержденной приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. В ней коды тарифов фиксируются:

- в приложении 1 к разделу 1 в графе «Код тарифа 001»;

- в графе 270 «Код тарифа» п. 3.2.2 раздела 3.

В обоих случаях коды берутся из приложения 5 к Порядку заполнения указанной формы, утвержденному приказом № ММВ-7-11/551. Применяются данные коды в соответствии с пп. 6.4 и 22.33 Порядка заполнения формы КНД 1151111.

Узнать больше об особенностях применения формы КНД 1151111 вы можете в этой статье.

Коды, указанные в приложении 5 к Порядку применения формы КНД 1151111, можно классифицировать исходя из различных оснований применения плательщиками взносов тех или иных тарифов по страховым платежам. Изучим данную классификацию подробнее.

Какие тарифы по страховым взносам действуют в 2018–2019 годах

Условно тарифы по страховым взносам, которые применяются в соответствии с кодами по приложению 5 к Порядку применения формы КНД 1151111, можно разделить на следующие основные категории:

1. Общие тарифы с кодами 01–03.

По ним страховые взносы уплачивают фирмы, работающие на ОСН, УСН и ЕНВД и являющиеся работодателями, по обычным ставкам.

2. Пониженные (льготные) тарифы с кодами 04–16.

Они установлены для плательщиков, которые исходя из сферы деятельности, организационно-правового статуса, региона деятельности и иных критериев, установленных ст. 427 НК РФ, имеют право на уплату страховых взносов по льготным ставкам.

Кто утратит право на пониженные взносы с 2019 года, узнайте здесь.

3. Дополнительные тарифы с кодами 21–29.

Их можно классифицировать на 2 подкатегории:

- с кодами 21–27 (для работодателей с вредными условиями труда);

- с кодами 28 и 29 (для работодателей летных экипажей и организаций угольной промышленности).

Об одной важной особенности применения доптарифов читайте здесь.

Рассмотрим, какие конкретно тарифы 2018–2019 годов установлены в рамках указанных категорий, подробнее — в соотнесении с кодами тарифов плательщиков, которые нужно фиксировать в отчетности по страховым взносам.

| Видео (кликните для воспроизведения). |

Общие тарифы страховых взносов в 2018–2019 годах: коды в отчетности

Работодатели, уплачивающие взносы в обычной величине, проставляют в форме КНД 1151111 коды:

- 01 — если уплачивают налоги по ОСН;

- 02 — если уплачивают налоги по УСН;

- 03 — если уплачивают налоги по ЕНВД.

Как изменятся ставки страховых взносов в 2019 году, узнайте из этой публикации.

Обычная величина страховых взносов соответствует:

- 22% — для взносов в ПФР (10% — для взносов больше верхнего предела базы);

- 2,9% — для взносов в ФСС (1,8% — для временно пребывающих в РФ иностранцев и лиц без гражданства) в рамках установленного предела базы;

- 5,1% — для взносов в ФФОМС (с выплат любой величины).

Ранее предполагалось, что эти тарифы будут действовать лишь до конца 2020. Но теперь они сохранены бессрочно.

При этом взносы для временно пребывающих в РФ граждан стран ЕАЭС установлены в той же величине, что и для россиян, а с зарплаты временно пребывающих в РФ высококвалифицированных специалистов (не являющихся гражданами стран ЕАЭС), которые имеют свой статус по закону «О правовом положении иностранных граждан» от 25.07.2002 № 115-ФЗ, страховые взносы в ФСС уплачивать не нужно (кроме взносов на травматизм).

Подробности о страховых взносах с доходов иностранцев узнайте по ссылке.

Коды пониженных тарифов страховых взносов: ст. 427 НК РФ

В ст. 427 НК РФ устанавливается ряд оснований для уплаты определенными категориями работодателей пониженных взносов в государственные фонды (в пределах, установленных для максимальной величины взносов).

Исходя из соответствующих оснований, работодатели могут быть классифицированы на следующие основные категории налогоплательщиков:

1. Уплачивающие льготные взносы во все фонды — в ПФР, ФСС и ФФОМС.

2. Частично освобожденные от уплаты взносов.

3. Уплачивающие взносы по особым условиям (включая полное освобождение от страховых платежей).

Рассмотрим, какие страховые тарифы установлены для них — в соотнесении с кодами, которые фиксируются в форме КНД 1151111.

Соответствующие пониженные тарифы составляют (как мы отметили выше, в пределах установленной максимальной величины взносов):

- по платежам в ПФР — 8% в 2017 году, 13% в 2018-м и 20% в 2019-м;

- платежам в ФСС — соответственно 2%, 2,9% и 2,9%;

- платежам в ФФОМС — 4%, 5,1% и 5,1%.

Применять данные тарифы вправе (при условии соответствия прочим критериям, определенным в ст. 427 НК РФ):

| Видео (кликните для воспроизведения). |

- фирмы на УСН, работающие в сфере интеллектуальных разработок (код 04 по приложению 5 к Порядку заполнения формы КНД 1151111);

- фирмы, работающие в особых экономических зонах (код 05).

Организации, работающие в сфере информационных технологий за пределами особых экономических зон (код 06) вправе уплачивать в 2017–2023 годах льготные взносы:

- по взносам в ПФР — 8%;

- взносам в ФСС — 2%;

- взносам в ФФОМС — 4%.

О планах законодателей по установлению пониженных страховых взносов для компаний, производящих и реализующих анимационную аудиовизуальную продукцию, см. здесь.

Положениями ст. 427 НК РФ определен тариф, по которому работодатели в 2017–2018 годах вправе уплачивать взносы частично: в ПФР по ставке 20%, в ФСС и ФФОМС — не перечислять. Пользоваться данным тарифом могут (при условии соблюдения прочих критериев, зафиксированных в ст. 427 НК РФ):

- фирмы на УСН, работающие в отраслях, которые перечислены в подп. 5 п. 1 ст. 427 НК РФ — к таковым относятся, в частности, все виды производства (код 08);

- фирмы, имеющие лицензию на ведение деятельности в области фармацевтики и работающие на ЕНВД (код 09);

- благотворительные организации (код 10);

- НКО (код 11);

- ИП на патенте — при условии, что их деятельность не указана в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ (код 12).

ВНИМАНИЕ! С 2019 года право на льготные взносы останется только у благотворительных организаций и НКО. Остальные лица из этого перечня будут платить их по общим ставкам.

Коды для освобожденных от платежей фирм и уплачивающих взносы в особом порядке

Положениями ст. 427 НК РФ установлен ряд тарифов, которыми вправе пользоваться налогоплательщики, не подпадающие под критерии отнесения к двум категориям, рассмотренным нами выше.

К данным налогоплательщикам относятся:

1. Резиденты «Сколково» (код 13).

Фирмы в течение 10 лет с момента получения статуса резидента «Сколково» вправе уплачивать взносы в ПФР по ставке 14%, не уплачивать — в ФСС и ФФОМС (при условии соблюдения дополнительных критериев).

2. Фирмы, работающие в свободных экономических зонах — в Севастополе и Крыму (код 14), на территориях опережающего развития (код 15), а также в свободном порту во Владивостоке (код 16).

Они вправе уплачивать взносы в течение 10 лет после приобретения ими статуса резидента какой-либо из указанных территорий ведения хозяйственной деятельности:

3. Фирмы, полностью освобожденные от уплаты взносов в период с 2017 по 2027 год.

Речь идет о работодателях экипажей судов, что зарегистрированы в Российском международном реестре (код 07). При этом данные суда не должны задействоваться для перевозки и хранения нефти и нефтепродуктов в морских портах РФ.

Узнать больше о применении льготных страховых тарифов вы можете в этой статье.

Коды дополнительных тарифов страховых взносов по ст. 428 и 429 НК РФ

Положениями ст. 428 НК РФ установлен ряд дополнительных страховых тарифов в ПФР:

1. Для фирм, в которых есть рабочие места с вредными условиями труда (код 21) — 9%.

2. Для фирм, в которых есть рабочие места с тяжелыми условиями труда (код 22) — 6%.

3. Для фирм по п. 1 или 2, в которых условия труда признаны по итогам спецоценки:

- опасными класса 4 (код 23) — 8%;

- вредными подкласса 3.4 (код 24) — 7%;

- вредными подкласса 3.3 (код 25) — 6%;

- вредными подкласса 3.2 (код 26) — 4%;

- вредными подкласса 3.1 (код 27) — 2%.

При этом если работодатель относится к фирмам по п. 3, то он уплачивает взносы по тарифам, установленным только для п. 3. Работодатели, относящиеся к фирмам по пп. 1 и 2, уплачивают взносы по тарифам, установленным для своих категорий, если их нельзя отнести к фирмам по п. 3 (то есть если спецоценка не проведена или не показала наличие вредных либо опасных рабочих мест).

Положениями ст. 429 НК РФ установлены тарифы на дополнительное социальное обеспечение:

- для работодателей экипажей воздушных судов (код 28) — 14%;

- для организаций угольной промышленности (код 29) — 6,7%.

Данные взносы теперь тоже уплачиваются в ФНС.

Перечни работодателей, которые применяют указанные тарифы, устанавливаются в порядке, определенном законом «О дополнительном обеспечении летных экипажей» от 27.11.2001 № 155-ФЗ и законом «О дополнительном обеспечении работников угольной промышленности от 10.05.2010 № 84-ФЗ.

Кому можно не оформлять карточку учета страховых взносов, расскажет эта статья.

Коды тарифов плательщика фиксируются в специальной форме отчетности по страховым платежам КНД 115111. Их перечень установлен в приложении № 5 к Порядку заполнения данной формы. Соответствующие коды применяют фирмы, уплачивающие взносы в обычном размере, льготном — по ст. 427 НК РФ, а также дополнительные взносы — по ст. 428 и 429 НК РФ.

Таблицы для заполнения РСВ в 2018 году: коды, тарифы, размер взносов

Представляем вашему вниманию таблицы, которые помогут заполнить РСВ. В таблицах содержится систематизированная информация в отношении различных категорий налогоплательщиков в части кодов тарифа, кодов застрахованного лица, тарифов страховых взносов, сроков их действия.

Кроме того, в таблицах, разработанных ФНС, вы найдете максимально допустимый размер страховых взносов на 2018 год.

Таблица соответствия кода тарифа страховых взносов на обязательное пенсионное страхование коду категории застрахованного лица

Категории плательщиков страховых взносов

Код категории застрахованного лица

Тариф страховых взносов в 2017 году

Срок действия тарифа

Норма главы 34 «Страховые взносы»

Максимально допустимый размер страховых взносов

Плательщики страховых взносов, находящиеся на общей системе налогообложения и применяющие основной тариф страховых взносов

2017 г – 2019 гг.;

ст. 425, 426 НК РФ

Плательщики страховых взносов, находящиеся на упрощенной системе налогообложения и применяющие основной тариф страховых взносов

Плательщики страховых взносов, уплачивающие единый налог на вмененный доход для отдельных видов деятельности и применяющие основной тариф страховых взносов

Организации, осуществляющие деятельность в области информационных технологий (за исключением организаций, заключивших с органами управления особыми экономическими зонами соглашения об осуществлении технико-внедренческой деятельности и производящих выплаты физическим лицам, работающим в технико-внедренческой особой экономической зоне или промышленно-производственной особой экономической зоне), которыми признаются российские организации, осуществляющие разработку и реализацию разработанных ими программ для ЭВМ, баз данных на материальном носителе или в электронном виде по каналам связи независимо от вида договора и (или) оказывающие услуги (выполняющие работы) по разработке, адаптации, модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), установке, тестированию и сопровождению программ для ЭВМ, баз данных

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

Код тарифа плательщика страховых взносов — показатель в страховой отчетности, которую предоставляет наниматель-страхователь. Код обозначает категорию страхователя. Коды применяют страхователи — плательщики страховых взносов в обычном, льготном и дополнительным размере. Льготные страховые взносы прописаны в ст. 427 НК РФ, а дополнительные — в ст. 428 и 429 НК РФ.

Код представляет собой шифр из двух цифр и обозначает, к какой категории относится плательщик страховых взносов, а также какую систему налогообложения применяет.

Код применяется в форме КНД 1151111 отчетности об уплате страховых взносов, которая применяется с 01.01.2017 и предоставляется в ФНС в течение 30 дней после отчетного квартала. В форме КНД 1151111 данный код находится в:

- строке 001 «Код тарифа плательщика» в приложении 1 к разделу 1;

- графе 270 «Код тарифа» в разделе 3 п.3.2.2.

Классификация кодов

Классификация кодов

Условно коды тарифов можно разделить следующим образом:

- коды 01-03 – стандартные тарифы, их применяют страхователи на ОСНО, УСН и ЕНВД, уплачивающие страховые взносы по стандартным тарифам;

- коды 04-16 – льготные тарифы, их применяют страхователи, которые в соответствии со статьей 427 НК РФ уплачивают взносы по пониженным тарифам; эти коды можно поделить на категории:

- 04-06 — пониженные тарифы во все фонды;

- 08-12 — частичное освобождение от уплаты;

- 07 и 13-16 — уплата взносов по особым условиям и полностью освобожденные от уплаты;

- коды 21-29 – дополнительные тарифы, их применяют страхователи, которые платят страховые взносы с учетом класса условий труда:

- 21-27 — для страхователей с вредными условиями труда;

- 28 и 29 — для страхователей летных экипажей и организаций угольной промышленности.

Коды тарифов и соответствующая величина страховых взносов представлены в таблице:

ФНС разослала таблицы соответствия кодов тарифов для заполнения расчета по взносам

Письмом от 6 февраля 2018 г. N ГД-4-11/2173@ ФНС направила две таблицы соответствия:

- кода тарифа страховых взносов на ОПС коду категории застрахованного лица – в зависимости от типа организации, применяемой системы налогообложения, вида деятельности и других признаков, влияющих на величину тарифа;

- кода тарифа взносов на ОПС признаку основания исчисления сумм взносов по дополнительному тарифу. В этой таблице приведены данные в том числе в зависимости от класса условий труда.

Эти сведения могут понабиться страхователям при заполнении расчета по взносам.

Код тарифа плательщика в расчете по страховым взносам в 2018 году

Код тарифа плательщика страховых взносов 2018 – один из обязательных показателей расчета по взносам в налоговую. Расскажем, как правильно указать код в зависимости от применяемого тарифа и приведем таблицу кодов.

Код тарифа плательщика расчета по страховым взносам

Код тарифа плательщика – код, состоящий из двух цифр, и обозначающий тариф страховых взносов.

Код необходим при заполнении формы расчета по страховым взносам (форма по КНД 1151111), утвержденной ФНС. Его указывают в разделах 1 и 3, а именно:

1. В приложении 1 к разделу 1 (строка 001);

2. В разделе 3.2.2 раздела 3 (строка 270)

Коды тарифов плательщика страховых взносов 2018: таблица

Коды ФНС прописала в приложении 5 к Порядку заполнения расчета (утв. приказом от 10.10.16 № ММВ-7-11/551). Указывать коды надо с учетом подпунктов 6.4 и 22.33 Порядка.

Все коды можно классифицировать исходя из различных оснований применения плательщиками взносов тех или иных тарифов.

Общее количество кодов тарифа плательщика – 25. Смотрите все коды в таблице ниже.

Коды тарифов плательщика страховых взносов в 2018 году

Заключивший с органами управления ОЭЗ соглашения о технико-внедренческой деятельности и производящие выплаты физлицам, работающим в технико-внедренческой или промышленно-производственной ОЭЗ

Заключивший соглашения об осуществлении туристско-рекреационной деятельности и производящие выплаты физлицам, работающим в туристско-рекреационных ОЭЗ, объединенных решением Правительства РФ в кластер

То есть условно тарифы и коды плательщиков можно разделить на следующие основные категории:

- Коды 01-03 – общие тарифы. Применяют организации на общей системе, УСН и ЕНВД, применяющие общие ставки.

- Коды 04-16 – пониженные (льготные) тарифы. Применяют исходя из сферы деятельности, организационно-правового статуса, региона деятельности и других критериев в соответствии со ст. 427 НК РФ, применяющие льготные ставки.

- Коды 21-29– дополнительные тарифы. Организации с вредными условиями труда – коды 21-27. Организации летных экипажей и угольной промышленности – коды 28-29.

Теперь подробное расскажем, какие коды тарифа плательщика надо указывать в отчетности по страховым взносам, про отдельные коды 01, 02 и 08 и приведем примеры заполнения.

В середине года компания может увеличить количество видов бизнеса. Например, начать торговать в розницу на ЕНВД. В этом случае появится новый код тарифа. Для каждого кода тарифа заполните свое приложение 1 (п. 6.4 Порядка, утв. приказом № ММВ-7-11/551@).

Коды плательщика для общих тарифов взносов в 2018 году

Страхователи, уплачивающие взносы по общим ставкам, указывают в отчетности коды

- 01 – при общей системе;

- 02 – при УСН;

- 03 – при ЕНВД.

Общая ставка составляет 30%, из них:

- 22% – для взносов в ПФР (10% – сверх предельной величины базы);

- 2,9% – для взносов в ФСС (1,8% – для временно пребывающих в РФ иностранцев и лиц без гражданства);

- 5,1% – для взносов в ФФОМС.

Коды плательщика для пониженных тарифов взносов в 2018 году

Основания для уплаты взносов по льготным ставкам определены статьей 427 НК РФ.При этом страхователи-работодатели делятся на следующие категории:

- Уплачивающие пониженные взносы в ПФР, ФСС и ФФОМС.

- Частично освобожденные от уплаты взносов.

- Уплачивающие взносы на особых условиях (включая полное освобождение).

1) Пониженные тарифы составляют:

- в ПФР: 8% – в 2017 году, 13% – в 2018 году;

- в ФСС: соответственно 2% и 2,9%;

- в ФФОМС – 4% и 5,1%.

Применять данные тарифы вправе при условии соответствия прочим критериям, определенным в ст. 427 НК РФ, упрощенцы, работающие в сфере интеллектуальных разработок (код 04), а также организации в особых экономических зонах (код 05).

Организации, работающие в сфере IT за пределами ОЭЗ вправе уплачивать в 2017-2023 годах льготные взносы: 8% – в ПФР, 2% – в ФСС, 4% – в ФФОМС.

2) Есть тариф, по которому работодатели в 2017-2018 годах вправе уплачивать взносы частично: только в ПФР – по ставке 20%. Пользоваться данным тарифом можно при соблюдения прочих критериев, зафиксированных в статье 427 НК РФ:

- Код 08 – организации на УСН, работающие в отраслях, которые перечислены в подп. 5 п. 1 ст. 427 НК РФ (все виды производства);

- Код 09 – организации, имеющие лицензию на ведение деятельности в области фармацевтики и работающие на ЕНВД (код 09);

- Код 10 – благотворительные организации;

- Код 11 – НКО;

- Код 12 – ИП на патенте при условии, что их деятельность не указана в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ.

Страхователи, не относящиеся к двум категориям, рассмотренным выше, праве платить взносы в ПФР – по ставке 6%, в ФСС – 5,1%, в ФФОМС – 0,1%. К таким организациям относятся:

- Код 13 – резиденты “Сколково”. В течение 10 лет с момента получения статуса резидента можно уплачивать взносы в ПФР по ставке 14%, не уплачивать взносы в ФСС и ФФОМС (при условии соблюдения дополнительных критериев).

- Код 14 – организации, работающие в СЭЗ – Севастополе и Крыму, на территориях опережающего развития (код 15), а также в свободном порту во Владивостоке (код 16). Они вправе уплачивать взносы в течение 10 лет после приобретения ими статуса резидента какой-либо из указанных территорий ведения хозяйственной деятельности:

3) Организации, полностью освобожденные от уплаты взносов в 2017-2027 годах.

Речь идет о работодателях экипажей судов, что зарегистрированы в Российском международном реестре (код 07). При этом данные суда не должны задействоваться для перевозки и хранения нефти и нефтепродуктов в российских морских портах.

Коды плательщика для дополнительных тарифов взносов в 2018 году

Взносы по дополнительным тарифам платят организации (ст. 428 НК РФ)

- с вредными условиями труда (код 21) – 9%.

- с тяжелыми условиями труда (код 22) – 6%.

Для организаций, условия труда в которых признаны по итогам СОУТ:

- опасными класса 4 (код 23) – 8%;

- вредными подкласса 3.4 (код 24) – 7%;

- вредными подкласса 3.3 (код 25) – 6%;

- вредными подкласса 3.2 (код 26) – 4%;

- вредными подкласса 3.1 (код 27) – 2%.

При этом если страхователь относится к организациям только по пункту 3 статьи 428 НК РФ, то он уплачивает взносы по тарифам, установленным только для пункта 3. Работодатели, относящиеся и по пунктам 1 и 2, уплачивают взносы по тарифам, установленным для своих категорий, если их нельзя отнести к пункту 3.

Также установлены тарифы на дополнительное социальное обеспечение (ст. 429 НК РФ):

- для работодателей экипажей воздушных судов (код 28) – 14%;

- для организаций угольной промышленности (код 29) – 6,7%.

В заключение отметим, что коды тарифов плательщика фиксируются в новой форме отчетности по страховым платежам КНД 115111. Их перечень установлен в приложении № 5 к Порядку заполнения данной формы. Соответствующие коды применяют фирмы, уплачивающие взносы в обычном размере, льготном — по ст. 427 НК РФ, а также дополнительные взносы — по ст. 428 и 429 НК РФ.

Код тарифа 08 плательщика страховых взносов 2018: пример заполнения

Плательщики взносов, применяющие упрощенную систему налогообложения (УСН), и основной вид экономической деятельности которых указан в подпункте 5 пункта 1 статьи 427 НК РФ (все виды производства)должны указывать в расчете по взносам код 08.

Если обнаружена ошибка в сданном расчете – неверно записан код тарифа плательщика страховых взносов, например 01 вместо 02, надо сдать корректировку.

На титульном листе запишите номер корректировки – 001, 002 и т. д. в зависимости от того, в какой раз сдаете уточненку. В отчете укажите верный код тарифа, а остальные сведения перепишите из исходного расчета.

Подавать отчет повторно с правильным кодом и обнулять сведения, чтобы исправить ошибку не нужно. Программа проводит сверку суммы взносов в разделе 1 и суммы взносов по всем разделам 3 только первичного отчета. Разделы 3 сдать на всех сотрудников не надо сдавать, так как ошибка не влияет на сведения в разделах 3, их можно не заполнять.

Компания нашла ошибку ошибку в расчете за 2 квартал. Неверно записала код тарифа плательщика страховых взносов – 01 вместо 02. Повторно подала отчет с кодом 01, в котором полностью обнулила все показатели. Из налоговой пришел отказ в приеме – ошибка “Нарушено условие равенства значения суммы страховых взносов совокупной сумме взносов по застрахованным лицам”.

В корректирующем расчете на титульном листе надо записать номер корректировки – 001. В отчете указать верный код тарифа – 01, а остальные сведения переписать из исходного расчета.

Компании не нужно было подавать отчет с кодом 01 и обнулять сведения, чтобы исправить ошибку.

Налоговики подготовили подсказку по заполнению расчета по взносам

ФНС опубликовала справочную информацию, которая поможет плательщикам взносов не запутаться при указании в РСВ кодов тарифа взносов на ОПС и категории застрахованного лица.

Информация оформлена в виде двух таблиц:

– Таблица соответствия кода тарифа страховых взносов на ОПС коду категории застрахованного лица;

– Таблица соответствия кода тарифа страховых взносов на ОПС признаку основания исчисления сумм страховых взносов по дополнительному тарифу.

Помимо собственно кодов тарифа пенсионных взносов и кодов категорий застрахованного лица, таблицы содержат сведения о тарифах взносов, применяемых различными категориями плательщиков, сроках действия тарифов, а также о максимально допустимом размере страховых взносов.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Взносы на ОПС: соответствие кода тарифа коду застрахованного – таблица ФНС

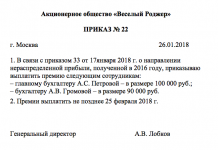

Федеральная налоговая служба с целью применения при заполнении расчета по страховым взносам, направила:

– Таблицу соответствия кода тарифа страховых взносов на ОПС коду категории застрахованного лица. В ней приведены соотношения категории плательщиков страховых взносов, кода тарифа, кода категории застрахованного лица, тарифа страховых взносов в 2017 году, а также срок действия тарифа, норма НК РФ и максимально допустимый размер взносов;

– Таблицу соответствия кода тарифа страховых взносов на ОПС признаку основания исчисления сумм страховых взносов по дополнительному тарифу. В ней соотносятся признак основания исчисления сумм страховых взносов по дополнительному тарифу, принимаемое значение поля 001, код тарифа, тариф страховых взносов и норма НК РФ.

В расчете по страховым взносам в 2018 г. необходимо указывать код тарифа плательщика (хозяйствующего субъекта). При внесении ошибочного кода возникает вероятность, что сотрудники налоговой инспекции пересчитают страховые взносы в соответствии с выбранным кодом.

Код тарифа плательщика страховых взносов позволяет налоговой инспекции устанавливать, к какой категории относится хозяйствующий субъект. Кроме того, код тарифа свидетельствует об используемом режиме налогообложения.

Напомним, что плательщиками страхвзносов являются компании и ИП, имеющие в штате наемных работников и выплачивающие им вознаграждение за трудовую деятельность. Кроме того, к плательщикам относятся ИП без наемных работников, поскольку они должны перечислять страховые взносы и за себя.

О страховых взносах ИП за себя читайте в этой статье.

Отметим, что не нужно путать код тарифа плательщика и код застрахованного лица. В первом случае информация относится к работодателю и свидетельствует о тарифах взносов и режиме налогообложения. Во втором случае — к работнику и отображает информацию о включении человека в систему страхования по видам.

В РСВ в 2018 г. включено две графы, в которых необходимо проставлять код тарифа плательщика:

- приложение 1 раздела 1 — графа 001. При использовании двух и более тарифов в течение отчетного периода необходимо заполнить несколько листов приложения 1;

- раздел 3 — графа 270. В ней указывается код, соответствующий тарифу по выплатам сотрудникам, облагаемым по взносам по доптарифам.

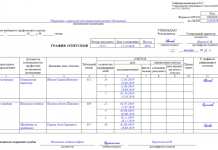

Ниже представлен образец приложения 1 раздела 1 с указанием кода тарифа:

Ниже представлен образец раздела 3 с указанием кода тарифа:

Код тарифа плательщика страхвзносов иногда называется признаком выплат страхвзносов. Все коды отражаются в Приложении 5 к Приказу ФНС РФ от 10.10.2016 г. № ММВ-7-11/551@.

Код представляет собой двузначное число. Его использование зависит от режима налогообложения, применяемого организациями и ИП, а, кроме того, от тарифа для исчисления страхвзносов с выплат застрахованным лицам.

В зависимости от выбранного режима налогообложения организации и ИП используют следующие коды для указания в РСВ:

- 01 — при ОСНО;

- 02 — при УСН;

- 03 — при ЕНВД.

Напомним, что общая ставка по страхвзносам составляет 30%, из которых 22% идут на ОПС, 5,1% — на ОМС и 2,9% на ОСС.

Подробнее о ставках по страховым взносам смотрите в этом материале.

Перечень организаций и ИП, которые имеют право на применение пониженных тарифов по страхвзносам, закреплен в ст. 427 НК РФ. К примеру, компании на УСН, занимающиеся льготными видами деятельности, могут платить только взносы на ОПС в размере 20% (код тарифа 08). Они могут использовать эту ставку в том случае, если общая величина доходов за год составит не более 79 млн. руб., а доходы от льготных видов деятельности — не менее 70% всех поступлений (п. 2 ст. 427 НК РФ).

ИП на патенте и плательщики ЕНВД, получившие лицензию на фармацевтическую деятельность, также могут применять пониженную ставку по расчету страхвзносов. При этом ИП на ПСН рассчитывают взносы по ставке 20% и используют код 12, а льготники на «вмененке» — код 09.

О дополнительных ставках по страхвзносам указано в ст. 428 НК РФ, от которых зависит код тарифа, указываемый в РСВ. К примеру, если в компании присутствуют рабочие места с вредными условиями труда, используется код 21, а если с тяжелыми условиями труда — код 22.

Ниже представлена таблица, в которой подробно указано, какие именно коды тарифов используются для формирования РСВ. Эту таблицу можно также скачать в формате Word.

Таблицы соответствия кодов тарифов при заполнении расчета по взносам

ФНС разослала таблицы соответствия кодов тарифов для заполнения расчета по взносам.

Письмом от 6 февраля 2018 г. № ГД-4-11/2173@ ФНС направила две таблицы соответствия:

- кода тарифа страховых взносов на ОПС коду категории застрахованного лица – в зависимости от типа организации, применяемой системы налогообложения, вида деятельности и других признаков, влияющих на величину тарифа;

- кода тарифа взносов на ОПС признаку основания исчисления сумм взносов по дополнительному тарифу. В этой таблице приведены данные в том числе в зависимости от класса условий труда.

Эти сведения могут понабиться страхователям при заполнении расчета по взносам.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.

Классификация кодов

Классификация кодов