Сегодня рассмотрим тему: "таблица ставок транспортного налога по регионам" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Зависимость налога на транспорт от региона и мощности двигателя

- 2 Ставки транспортного налога по регионам 2018 (таблица)

- 3 Ставки транспортного налога по регионам – таблица 2018 – 2019

- 4 Транспортный налог с таблицей цен 2018 года по регионам России

- 5 Как рассчитывается ставка транспортного налога в зависимости от региона и почему

- 6 Таблица ставок транспортного налога по регионам В Российской Федерации в 2019 году

- 7 Сводная таблица ставок транспортного налога в 2017 году по регионам

Зависимость налога на транспорт от региона и мощности двигателя

Ставки на транспортный налог в 2017 году существенно отличаются в разных регионах. От чего они зависят и как начисляются, будет полезно знать каждому автовладельцу.

Получить полную оперативную информацию о истории владения и эксплуатации автомобиля, Вам поможет проверенный онлайн сервис от наших партнеров, портала “ АвтоКод “.

Вносить средства в государственную казну должны как владельцы дорогостоящих автомобилей, так и те, у кого в гараже стоит авто, уже много лет не использовавшееся по назначению. Более того, налогообложению подлежат не только автомобили, но и такие транспортные средства, как:

- двухколесные мотоциклы;

- мотороллеры;

- все разновидности грузового транспорта;

- самолеты и вертолеты;

- гидроциклы, яхты, парусники, катера;

- снегоходы и мотосани.

Ставки на транспортный налог в 2017 году по регионам определяются местными властями исходя из таких факторов:

- заработная плата и уровень жизни;

- количество зарегистрированных ТС.

В то же время российское законодательство регламентирует, что размер транспортного налога в 2017 году по регионам России не должен отличаться от основной ставки, установленной на государственном уровне, более чем в 10 раз. При этом неважно, идет речь о ее увеличении или уменьшении.

Еще один фактор, который влияет на величину налога, – мощность транспортного средства и его категория. Это означает, что чем больше лошадиных сил под капотом автомобиля, тем дороже он обойдется своему хозяину. Данная мера призвана способствовать поощрению граждан к покупке малолитражных и более экологичных автомобилей.

Существенное влияние на итоговую сумму налога окажет и период, в течение которого авто находится в пользовании того или иного плательщика. Но окончательно сформированным тариф будет только после учета повышающего коэффициента, который введен для ТС стоимостью более 3 миллионов рублей. Рассчитывается данный критерий в индивидуальном порядке и снова-таки исходя из особенностей региона, в котором автомобиль зарегистрирован.

| Видео (кликните для воспроизведения). |

Подытожим: в 2017 году стоимость налога на авто определяется по его мощности, лошадиным силам и повышающему коэффициенту, который применяется к дорогостоящим продуктам автопрома.

Как показывает таблица транспортного налога, в разных частях России за автомобиль одной и той же мощности можно заплатить довольно разные суммы. К примеру, ставка на автомобиль, под капотом которого разместилось от 151 до 200 лошадиных сил, может составлять 40 рублей за каждую из них в Адыгее, 50 – в Белгородской области и всего лишь 25 – в Алтайском крае.

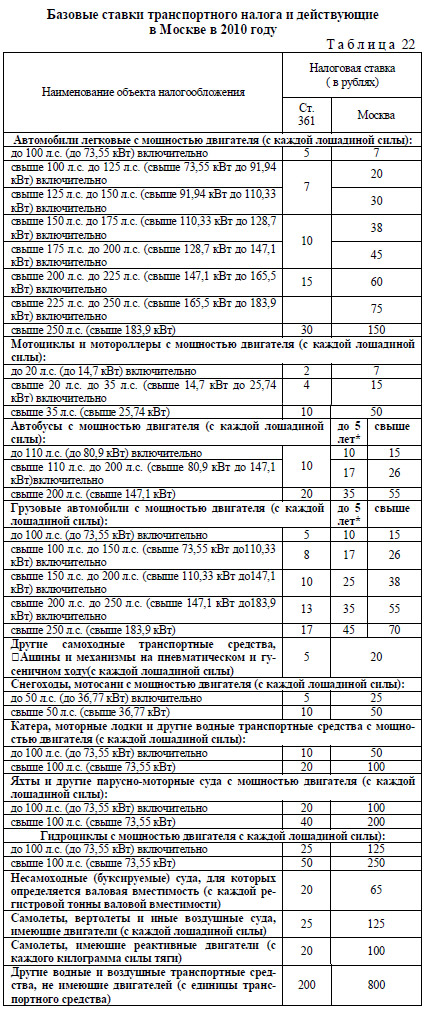

В таблице представлены налоговые ставки для легковых и грузовых автомобилей различной мощности по каждому региону России.

Ставки транспортного налога по регионам 2018 (таблица)

Ставки транспортного налога по регионам 2018 (таблица)

Главное назначение транспортного налога – компенсация вреда, который приносит транспорт дорогам и окружающей среде. Данный налог регулируется не только положениями главы 28 НК РФ, но и региональными нормативными актами. От решений, принятых местными законодателями зависит размер налоговых ставок, льгот, порядок и срок уплаты налога и т.п.

Что влияет на размер налога, и какой будет ставка транспортного налога по регионам в 2018 г. для автомобилистов, расскажем далее.

Транспортным налогом облагается не только автотранспорт, но и снегоходы, катера, яхты, моторные лодки, самолеты, вертолеты и другие средства передвижения, указанные в п. 1 ст. 358 НК РФ. Налог уплачивают физлица и организации, на которых эти транспортные средства зарегистрированы.

Базовые ставки транспортного налога содержит ст. 361 НК РФ. Местные власти вправе своими законами увеличивать, или уменьшать их, но нет более чем в 10 раз. Региональные налоговые ставки могут быть дифференцированными, то есть, их размер может зависеть от экологического класса или от «возраста» автомобиля.

Налоговая ставка на автомобиль зависит от мощности его двигателя. Ставка устанавливается в рублях на каждую лошадиную силу. Например, если для легкового автомобиля, мощность двигателя которого 100 лошадиных сил, применяется ставка 2,5 руб., автовладельцу придется заплатить 2500 руб. (100 л.с. х 2,5 руб.).

Для дорогостоящих машин средней стоимостью от 3 млн руб. к ставке транспортного налога применяются повышающие коэффициенты, с учетом года их выпуска (п. 2 ст. 362 НК РФ). Перечень таких авто размещается на сайте Минпромторга РФ до 1 марта текущего налогового периода.

Кроме того, если автомобиль был куплен или продан в течение налогового периода, то есть принадлежал владельцу не полный год, кроме ставки налога на транспорт применяется специальный коэффициент владения ТС, который представляет собой отношение числа месяцев владения к числу месяцев в периоде. Например, автомобиль был продан 5 октября, находясь во владении 9 полных месяцев года, значит, следует применить коэффициент 0,750 (9 мес. : 12 мес.).

| Видео (кликните для воспроизведения). |

Если регион свои налоговые ставки по транспортному налогу не установил, применяются основные тарифы, установленные Налоговым кодексом РФ.

Для физлиц, индивидуальных предпринимателей и организаций ставки налога не отличаются, т.к. налоговой базой являются характеристики самого транспортного средства. Определять сумму налога самостоятельно должны только организации, а физлица и ИП получают из ИФНС квитанцию с уже рассчитанной суммой к уплате.

Сегодня свое законодательство о транспортном налоге существует практически во всех субъектах РФ. Регионы имеют право установления более высоких ставок, а также могут вносить ежегодно изменения в законы о транспортном налоге, меняя размер налоговых ставок по транспортному налогу в сторону увеличения или уменьшения, с учетом ограничений, установленных налоговым законодательством. То же касается изменений по льготам, порядку и срокам уплаты и т.д.

На федеральном уровне в 2018 г. изменения коснутся повышающих коэффициентов для дорогих авто (закон от 27.11.2017 № 335-ФЗ). В новом году будут снижены до 1,1 коэффициенты для ТС стоимостью от 3 до 5 млн руб., с года выпуска которых прошло не более 3 лет (п. 2 ст. 362 НК РФ).

Новыми ставки налога на транспорт в 2018 году будут не везде. В ряде регионов они останутся на уровне 2017 г., а где то вырастут лишь для определенных категорий транспорта. Например, в Астраханской области областная дума приняла решение о повышении ставки транспортного налога на 2018 год для мотоциклов и мотороллеров с мощностью двигателя от 35 л.с., автобусов и грузовиков, мощность двигателя которых составляет от 200 л.с., а легковые автомобили данное повышение не затронуло (закон Астраханской области от 13.07.2017 № 38/2017-ОЗ).

Самой значительной остается нагрузка по транспортному налогу (от 20 руб. за 1 л.с. легковых автомобилей) для автовладельцев Санкт-Петербурга, республик Башкортостан, Марий Эл, Татарстана, Тамбовской, Нижегородской, Владимирской, Вологодской, Воронежской, Кировской областей, Пермского края.

Относительно низкие налоговые ставки на транспортный налог 2018 г. сохранятся в Ингушетии, Саха-Якутии, Магаданской области, Забайкальском крае, в Крыму и на Чукотке.

Для наглядности мы составили актуальную таблицу ставок по всем субъектам РФ. В ней собраны все известные на сегодня налоговые ставки по транспортному налогу для легковых и грузовых автомобилей, которые будут применяться российскими регионами в 2018 году.

Ставки транспортного налога по регионам – таблица 2018 – 2019

Основы налога на транспорт установлены в гл. 28 НК РФ. Но будучи региональным налогом, он в значительной степени зависит от решений, принятых в отношении него на региональном уровне.

Регионам дано право на установление:

- Льгот.

- Ставок с возможностью их увеличения или уменьшения, дробления, привязки к году выпуска или экологическому классу транспортного средства. Ограничение есть для ставок по автомобилям мощностью более 150 л. с.: они меняются не более чем в 10 раз по сравнению с приведенными в НК РФ. Если регион не установил ставки, применению в нем подлежат те, что указаны в НК РФ.

- Порядка и сроков уплаты налога юрлицами.

В большинстве регионов РФ приняты соответствующие законы. Каждый из них по-своему использовал предоставленные ему права по уточнению порядка применения транспортного налога, из-за чего налицо значительные расхождения по всем 3 параметрам в разных регионах. Наиболее велики они в значениях ставок.

Периодически регионы корректируют установленные ими ставки налога, внося изменения в соответствующие законы. Изменения могут быть разного рода — от введения или отмены льгот до замены ставок (одной, нескольких или всех имеющихся).

Большинство регионов РФ придерживается политики сохранения ставок. Но изменения в ставках тем не менее происходят.

Таблицы ставок транспортного налога по регионам 2019, 2018 и 2017 годов, относящихся к легковому автотранспорту, приведены в 2 следующих разделах нашей статьи. Они наглядно отражают как многообразие ставок, так и изменения, произошедшие с наступлением 2019 года. Ставки указаны в рублях.

Транспортный налог – это региональный (местный) налог и он вносится по месту регистрации транспортных средств и является обязательным для исполнения всех граждан, которые проживают на территории Российской Федерации. Финансовые и юридические аспекты уплаты транспортного налога определяются Законодательством Российской Федерации.

Ставка по транспортному налогу оговаривается законодательно в каждом субъекте РФ отталкиваясь от мощности двигателя, тяги реактивного двигателя либо валовой вместимости транспортного средства в расчете на 1 л.с. мощности двигателя транспортного средства, 1 кг силы тяги реактивного двигателя, 1 регистровую тонну транспортного средства либо 1 единицу транспортного средства в размерах, приведенных в таблице ниже.

Легковые автомобили средней стоимостью

Год выпуска легковых автомобилей

Ставки на транспортный налог в 2019 достаточно сильно отличаются по месту регистрации автотранспорта. От чего они могут зависеть, и каким образом они перечисляются, стоит узнать всякому водителю.

Заносить деньги в бюджет государства обязаны и собственники дорогих машин, и те, у кого автомобиль стоит и уже давно не используется. Кроме этого, взыскания надо выплачивать за такой транспорт:

- Мотоциклы.

- Мотороллеры.

- Разнообразные грузовые средства.

- Самолеты.

- Вертолеты.

- Яхты, катера.

- Снегоходы и мотосани.

Ставки на транспортный налог в 2019 по регионам устанавливаются местными органами власти, учитывая следующие моменты:

- Зарплата, качество жизнь.

- Сколько зарегистрированного транспорта.

Одновременно с этим закон гласит, что размер транспортного налога в 2019 по регионам России не может быть больше или меньше от главной ставки более, нежели в десять раз.

На сумму оказывает влияние мощность автотранспорта и категория. То есть чем мощнее авто, тем выше будет взыскание. Такое решение должно подтолкнуть людей покупать дешевые и экологически чистые машины.

На конечный налог влияет и время, в периоде какого автотранспорт был во владении человека. Конечный тариф устанавливается после учета повышающего коэффициента, что внедрен для машин, что дороже трех миллионов руб. Этот параметр подсчитывается персонально, учитывая регион регистрации автомобиля.

Таким образом, в 2019 стоимость налога на авто считается с учетом: мощности двигателя, повышающего коэффициента, дороговизны авто и местности.

Суда по табличке в различных областях страны за одну и ту же машину платят совершенно разную сумму взыскания. Например, за автотранспорт с лошадиными силами от 151 до 200 в Адыгее платится 40 руб., в Белгороде – 50, а в Алтайском крае – 25.

Транспортный налог на грузовые автомобили в 2019 гораздо ниже, чем он был ранее. Но это относится лишь тяжелых ТС – от двенадцати тонн. Однако, это скорее обход двойного обложения, ведь после формирования системы «Платон» собственники таких машин вносят оплату в казну при помощи нее.

Прежней осталась и налоговая ставка по транспортному налогу в 2019 для юридических лиц.

Все автомобилистом волнует вопрос относительно того, изменились ли ставки транспортного налога в 2019 . На данный момент сильных перемен нет, а вопрос этот обсуждается не так часто.

Все заключается в том, что налогообложение считается крупным источником пополнения бюджета. Власть считает, что уменьшать этот параметр в момент кризиса рискованно. В нынешнем году может сформироваться дифференцированный расчет к определенным машинам. Например, это уместно для ТС, которые используют большие мощности или газовое сырье.

Стоит узнать, какова цена вашей машины в этом году. Для этого надо обратиться в налоговую.

Транспортный налог (ТН) – это налог, предназначенный для возмещения вредного влияния транспортных средств на дорожные покрытия и окружающую среду. Он регламентируется как 28 главой Налогового Кодекса Российской Федерации (при федеральных рассчетах), так законодательными актами, принимаемыми в каждом отдельном регионе (при региональных рассчетах). Принятые регионами законодательные акты влияют на ставку налогу, поряд и сроки оплаты и так далее.

Рассмотрим подробнее информацию по налоговым ставкам на автомобильный транспорт, которые будут действовать в 2019 году.

По нашему налоговому законодательству рассматриаемые ставки подразделяются на федеральные (они устанавливаются в качестве базовых на федеральном уровне) и региональные (они устанавливаются в каждом отдельном регионе). Налогоплательщикам следует опираться при оплате данного вида налогового сбора на тариф, установленный в регионе (региональную ставку). Если в регионе они не установлены, то налогоплательщику следует руководствоваться федеральными значениями. Стоит отметить, что федеральные значения регламентированы статьей 361 Налогового Кодекса Российской Федерации.

Таблица. Ставки транспортного налога 2019 по регионам России (в рублях за 1 лошадиную силу)

59,5-61,2 ; 53,2-55,4 ; 48,1-50,4

Информация представлена на основании опубликованных Минпромторгом данных.

Согласно статье 358 (пункт 1) НК Российской Федерации данным видом налогового сбора облагаются не только автомашины, но и катера, самолёты и так далее. Налоговый сбор начисляется физическим или юридическим лицам, на которые зарегистировано транспортное средство.

Региональное правительство имеет право увеличить или уменьшить федеральное значение транспортного налого в несколько раз, но согласно законодательству не более чем в 10 раз. Региональные значения могут различаться в зависимости от экологичности ТС и от его года выпуска.

При расчёте транспортного сбора в качестве основы вычисления берётся мощность движка ТС. Приведём пример. Если движок легковушки имеет 100 л.с. и к нему применяется ставка 2,5 руб., то собственник данного ТС должен будет заплатить:

100 л.с. * 2,5 рублей = 2500 рублей.

Согласно статье 362 (пункт 2) НК РФ собственники автомобилей, имеющих высокую стоимость (более 3 млн. рублей), должны платить транспортный налог с некоторым повышающим коэффициентом. При этом в расчете учитывается год производства автомашины. Весь перечень дорогих автомобилей обычно публикуется на официальном сайте Минпромторга.

Платеж за владение автомобилем не отменен, поэтому посмотрите новые ставки транспортного налога для компаний в 2019 году. Мы подготовили для вас таблицы с базовыми, региональными ставками по всем субъектам РФ и повышающим коэффициентом, которые вы сможете скачать бесплатно.

Чтобы заплатить транспортный налог, нужно знать ставку за одну лошадиную силу у мощности вашего средства передвижения. В 2019 году вступили в силу некоторые коррективы в части тарифов на дорогие автомобили. Поэтому посмотрите наши таблицы со ставками, чтобы не ошибиться с суммой платежа.

Ставки транспортного налога 2019 делятся на базовые (федеральные) и местные (региональные). Налогоплательщики обязаны применять региональный тариф. И только в случае отсутствия такового пользоваться базовой таблицей.

- Базовые ставки определены ст.361 НК РФ;

- Они разделены по видам траспортных средств. То есть тариф за легковую машину будет иным, чем за грузовик, и уж тем более отличным от какой-нибудь яхты, хотя они могут быть зарегистрированы в одном регионе;

- Тариф дается в расчете на одну лошадиную силу мощности машины за редким исключением. Соответственно расчет платежа осуществляется путем умножения ставки на мощность;

- Для легковых автомобилей, включенных в перечень Минпромторга, введен дополнительный коэффициент, это небезызвестный налог на роскошь, увеличивающий размер платы за транспорт.

Обратите внимание на важную информацию

Транспортный налог с таблицей цен 2018 года по регионам России

Несмотря на надежды россиян и ежегодные разговоры по этому поводу, — транспортный налог не отменят. Информация о том как платить, в какой срок и по каким коэффициентам опирается на закон «О Транспортном налоге» с изменениями от текущего года. Изменение коснулись автомобилей-«старичков» и ставок.

Граждане оплачивают налог при получении уведомления от налоговиков. Сколько нужно платить рассчитывается по сведениям, которые были предоставлены по отчетности в органы регистрации ТС. До определенного времени, а именно до 2016 года, крайней точкой оплаты было 1 октября, теперь это изменили. Теперь красной линией стало 1 декабря текущего года. Оплаты идут за предыдущий год, то есть деньги в текущем году идут в предыдущий. Налоговая «машина времени». В 2018 году скидки при уплате налога на «возрастные» автомобили и автомобили — «ветераны» были отменены.

Весь отчетный год делится на 4 квартала. Длительность каждого из них составляет 3 месяца, оплата так же как и для физических лиц, но разбита на 4 «транша». Со дня окончания последнего отчетного периода должно пройти не больше 30 дней, чтобы оплатить налог. Неуплата ведет к начислению пени. Если опоздали с перечислением налога в квартале, то его можно «докинуть» до 1 февраля года, который следует после истекшего периода. Оплата производится в полных рублях. Если сумма налога еще и «копеечная», то меньше 50 копеек не учитывают, а больше 50 копеек округляют до рубля.

Ставки транспортного налога 2018 года по регионам России с законодательным источником

Если ваше ТС относится к сухопутным, то расчет элементарен. Мощность в «лошадках» умножаем на ставку. Если транспорт морской или воздушный, то повторяем то же самое, только расчет идет от силы тяги реактивного двигателя/регистровой тонны на коэффициент.

Как рассчитывается ставка транспортного налога в зависимости от региона и почему

Введение транспортного налога для российских граждан произошло в 2003 году, при этом во многих странах такой вид налога отсутствует, его заменяют экологические и дорожные сборы, а также налоги на движимое имущество.

Ставки транспортного налога существенно отличаются в разных регионах нашей страны.

Каждому автовладельцу полезно знать, как они рассчитываются и от каких факторов зависят.

Общий порядок расчета транспортного налога регулируется 28-й главой Налогового кодекса РФ, но, учитывая, что транспортный налог принадлежит к региональным сборам, окончательное формирование ставок утверждается на местном уровне.

Особенности уплаты налога для физических лиц и организаций

С 2013 года компании были освобождены от необходимости уплаты налога на движимое имущество организаций, но с 2015 года налог не платится только на имущество, относящееся к первым двум амортизационным группам. Автотранспортные средства в эти группы не входят, следовательно, оплачивать надо оба налога.

На сегодняшний день регионы самостоятельно принимают решения относительно предоставления льгот в отношении движимого имущества организаций. Законы, которые примут в этом году, будут регулировать предоставление либо непредоставление таких льгот с 2018 года.

Еще один важный момент – с 2015 года к платежам за автомобили прибавился сбор с грузовых авто, масса которых более 12 тонн.

Платежи, уплаченные по большегрузам, с июля 2016 года уменьшают сумму налога, начисленную по этим автомобилям, но это уменьшение действует только в 2016-2018 годах.

Что касается физических лиц, в каждом регионе утверждается список категорий, имеющих льготы на уплату транспортного налога либо полностью освобождающихся от данного вида сборов. Как правило, это самые незащищенные категории граждан. В их число обычно входят инвалиды первых двух групп, ветераны войны, пенсионеры и многодетные семьи.

В различных регионах сумма налога может зависеть от категории автомобилей, их вместимости, мощности, экологического класса и возраста авто. Кроме того, учитываются особые повышающие коэффициенты, которые устанавливаются для дорогостоящих автомобилей. Также при расчетах берется во внимание период владения транспортным средством.

Согласно Налоговому кодексу РФ, ставка транспортного налога в регионах не может быть увеличена более или менее чем в 10 раз по сравнению с основной ставкой, установленной на государственном уровне.

Для некоторых автомобилей мощностью до 150 л/с она вовсе может быть снижена до нуля.

Данная мера, по мнению властей, может способствовать поощрению граждан к покупке более экологичных и малолитражных автомобилей.

Таблица ставок транспортного налога по регионам в 2018 году

В таблице представлены данные ставок для автомобилей разной мощности, действующие в регионах РФ в 2018 году.

Таблица ставок транспортного налога по регионам В Российской Федерации в 2019 году

Собственники транспортных средств, вне зависимости от того, физические либо юридические лица они, должны в обязательном порядке перечислять налог за ТС.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (812) 309-85-28 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Для расчета суммы необходимо знать ставку, которая установлена для конкретного типа машины.

Налог на средство подлежит уплате собственниками, которые могут выступать в качестве:

- физических и юридических лиц;

- частных предпринимателей (ИП).

Данная разновидность суммы — региональная, из-за чего его нужно платить непосредственно по месту регистрации ТС. Следует обращать внимание на то, что налог был введен еще в 2003 году.

Основной экономический смысл заключается непосредственно в компенсации вреда, который ежедневно наносится окружающей среде, в том числе и дорожному покрытию.

При этом данную функцию выполняют акцизы на топливо и бензин. Многие иностранные государства отказались, но при этом заменили его на иные разновидности взносов, а именно:

- экологический;

- дорожный либо же сбор за автомобиль.

К сведению — ставки на ТС устанавливает налоговый орган. Процедура расчета осуществляется на основании сведений, которые поступают от регистрационной службы движимого имущества.

Региональный транспортный налог во многом зависит непосредственно от тех решений, которые по отношению него были приняты на региональном уровне.

Каждый регион оставляет за собой право устанавливать:

- ставки по способности их, как снижения, так и повышения, а также дробления, привязки к конкретному экономическому классу либо же году выпуска ТС;

- льготы;

- сроки и правила внесения платежей юридическими лицами и так далее.

При этом большая часть российских регионов уже приняли надлежащие нормативно-правовые акты.

Одновременно с этим нужно понимать, что каждый из них по-своему использует предоставленную подобную возможность в вопросе уточнения правил применения, из-за чего и формируется разница по всем указанным выше факторам.

В большинстве случаев речь идет непосредственно о показателях самой ставки. При этом региональная исполнительная власть оставляет за собой право вносить изменения в ранее утвержденные ставки, путем принятия дополнительных законов.

Изменения могут затрагивать также льготы и привилегии при начислении НДФЛ в частности.

Наверняка многие владельцы автомобилей поднимают вопрос о факторах, которые оказывают воздействие на ставку.

Согласно НК РФ перечислять средства в бюджет страны должны не только собственники дорогих авто, но и те, у кого в гараже “пылиться” старое транспортное средство, причем много лет не находящееся в эксплуатации.

Более того, сумма начисляется не только на автомобили, но и на иное движимое имущество, среди которого могут быть:

- мотороллеры и мотоциклы;

- все без исключения разновидности грузовых транспортных средств;

- воздушное ТС — самолеты и вертолеты;

- водный вид — катера, гидроциклы, парусники и так далее;

- мотосани и даже снегоходы.

В нынешнем году ставку по транспортному налогу устанавливают регионы самостоятельно, беря во внимание такие немаловажные факторы, как:

- показатели жизни региона и средний уровень заработной платы;

- число зарегистрированных по региону ТС.

Одновременно с этим, федеральное законодательство указывает на то, что в нынешнем году размер транспортного налога не должен отличаться от базового тарифа, который утверждается на правительственном уровне, более чем в 10 раз.

В данном случае речь идет только о снижении либо же повышении. Из дополнительных немаловажных факторов, который оказывает влияние на сумму налога, принято считать:

- мощность двигателя;

- и категорию ТС.

Из этого следует, что чем больше мощность автомобиля, тем выше размер. Благодаря такому правилу органы самоуправления пытаются повлиять на принятие гражданами решения о необходимости покупать экологические и малолитражные.

Помимо этого, на окончательный размер оказывает влияние и срок, в течении которого транспортное средство эксплуатируется конкретным налогоплательщиком.

Одновременно с этим необходимо помнить, что итоговым тарифом является сумма с учетом так называемого повышающего коэффициента, который был внедрен специально для автомобилей, чья стоимость превышает 3 миллиона рублей.

Подлобный параметр определятся в индивидуальном порядке, отталкиваясь от имеющихся особенностей конкретного региона.

Для возможности предварительного расчета суммы транспортного налога, который подлежит обязательной оплате, рекомендуется использовать специально разработанный онлайн калькулятор на официальном сайте налогового органа.

С помощью удобного сервиса можно произвести расчет:

- для физических;

- и юридических лиц.

Рассмотрим механизм исчисления для каждого случая по отдельности.

С целью расчета рассматриваемого налога, физическим лицам необходимо будет:

- Перейти на официальный портал налогового органа.

- Выбрать раздел расчета транспортного налога.

- Указать персональные параметры.

- Нажать на “Рассчитать”.

Следует обращать внимание на то, что нужно будет указать:

- характеристики ТС;

- имеются ли какие-нибудь льготы и привилегии.

На основании сформированного запроса сервис мгновенно в автоматическом режиме произведет необходимые расчеты и выдаст результаты на экран монитора.

К сведению — полученные исчисления несут за собой ознакомительный характер и могут быть использованы в случае первых 30 дней. В дальнейшем они теряют свою актуальность по сроку давности.

Говоря о юридических лицах, то каких-либо существенных особенностей с указанным выше механизмом действий нет.

В частности, они тоже могут произвести расчет налога аналогичным образом. При этом режим не имеет значения (ЕНВД, УСН и так далее) при расчете. Разница заключается только в отчетности.

Данные ставок для автомобилей разной мощности действующие в РФ

Несмотря на то, что таблица ставок транспортного налога по регионам отличается между собой, на федеральном уровне, показатели имеют вид:

Сводная таблица ставок транспортного налога в 2017 году по регионам

Ставки транспортного налога, сроки его оплаты, вычеты и льготы субъекты РФ определяют самостоятельно. Полная информация об условиях налогообложения владельцев транспортных средств и изменения 2017 года отражены в таблице с разбивкой по регионам.

Информация о ставках транспортного налога, возможных вычетах уменьшающих налогооблагаемую базе, а также о федеральных и региональных льготах по всем регионам Российской Федерации. Для того, чтобы не считать самостоятельно – воспользуйтесь нашим калькулятором.

Таблица № 1. Ставки транспортного налога по регионам на 2017 год

Главное предназначение транспортного налога – компенсация вреда, который навевает автотранспорт дорогам и находящейся вокруг среде. Этот налог регулируется не лишь только положениями руководители 28 НК РФ, но и региональными нормативными актами. От заключений, принятых районными законодателями находится в зависимости величина налоговых ставок, льгот, порядок и срок уплаты налога и т.п.

Собственно, что воздействует на величину налога, и какой станет ставка транспортного налога по ареалам в 2018 г. для автомобилистов, поведаем дальше.

Транспортным налогом облагается не лишь только транспорт, но и снегоходы, катера, яхты, моторные лодки, самолеты, вертолеты и иные способы передвижения, обозначенные в п. 1 ст. 358 НК РФ. Налог уплачивают физ. лица и организации, на какие эти транспортные способы зарегистрированы.

Базисные ставки транспортного налога имеет ст. 361 НК РФ. Районные власти вправе собственными законами наращивать, или же сокращать их, но нет больше чем в 10 раз. Региональные налоговые ставки имеют все шансы быть дифференцированными, то есть, их величина имеет возможность находиться в зависимости от экологического класса или же от «возраста» автомашины.

Налоговая ставка на автомашину находится в зависимости от мощности его мотора. Ставка уточняется в руб. на любую лошадиную мощь. К примеру, в случае если для легкового автомашины, мощность мотора которого 100 лошадиных сил, используется ставка 2,5 руб., владельцу автомобиля будет необходимо платить 2500 руб. (100 л.с. х 2,5 руб.).

Для дорогих машин средней ценой от 3 млн руб. к ставке транспортного налога используются повышающие коэффициенты, с учетом года их выпуска (п. 2 ст. 362 НК РФ). Список этих авто располагается на веб-сайте Минпромторга РФ до 1 марта текущего налогового периода.

Не считая такого, в случае если автомашину был куплен или же реализован в направление налогового периода, то есть принадлежал хозяину не абсолютный год, не считая, ставки налога на автотранспорт используется особый коэффициент владения ТС, который дает собой отношение количества месяцев владения к количеству месяцев в периоде. К примеру, автомашину был реализован 5 октября, находясь во владении 9 полных месяцев года, означает, идет по стопам использовать коэффициент 0,750 (9 мес. : 12 мес.).

В случае если регион собственные налоговые ставки по транспортному налогу не установил, используются главные тарифы, поставленные Налоговым кодексом РФ.

Для физ. лиц, персональных коммерсантов и организаций ставки налога не выделяются, т.к. налоговой основанием считаются свойства самого транспортного способы. Предопределять необходимую сумму налога автономно обязаны лишь только организации, а физ.лица и ИП получают из ИФНС квитанцию с уже рассчитанной суммой к уплате.

Налог на средство подлежит уплате собственниками, которые могут выступать в качестве:

физических и юридических лиц;

Данная разновидность суммы — региональная, из-за чего его нужно платить непосредственно по месту регистрации ТС. Следует обращать внимание на то, что налог был введен еще в 2003 году.

При этом данную функцию выполняют акцизы на топливо и бензин. Многие иностранные государства отказались, но при этом заменили его на иные разновидности взносов, а именно:

- экологический;

- дорожный либо же сбор за автомобиль.

Сейчас свое законодательство о транспортном налоге есть буквально во всех субъектах РФ. Региона имеют право установления больше больших ставок, а еще имеют все шансы заносить каждый год конфигурации в законы о транспортном налоге, изменяя величина налоговых ставок по транспортному налогу в сторону наращивания или же сокращения, с учетом ограничений, поставленных налоговым законодательством. То же касается перемен по льготам, порядку и срокам уплаты и т.д.

На федеральном уровне в 2018 г. конфигурации коснутся повышающих коэффициентов для дорогостоящих авто (закон от 27.11.2017 № 335-ФЗ). В новеньком году станут снижены до 1,1 коэффициенты для ТС ценой от 3 до 5 млн руб., с года выпуска коих было проведено не больше 3 лет (п. 2 ст. 362 НК РФ).

Свежими ставки налога на автотранспорт в 2018 году станут не всюду. В ряде ареалов они останутся на уровне 2017 г., а где то возрастут только для конкретных категорий автотранспорта. К примеру, в Астраханской области областная дума обрела заключение о увеличении ставки транспортного налога на 2018 год для байков и мотороллеров с мощностью мотора от 35 л.с., автобусов и грузовиков, мощность мотора коих оформляет от 200 л.с., а легковые авто данное увеличение не затронуло (закон Астраханской области от 13.07.2017 № 38/2017-ОЗ).

Самой значимой остается нагрузка по транспортному налогу (от 20 руб. за 1 л.с. легковых автомобилей) для владельцев автомобилей С-Петербурга, республик Башкортостан, Марий Эл, Татарстана, Тамбовской, Нижегородской, Владимирской, Вологодской, Воронежской, Кировской областей, Пермского края.

Сравнительно невысокие налоговые ставки на транспортный налог 2018 г. сохранятся в Ингушетии, Саха-Якутии, Магаданской области, Забайкальском крае, в Крыму и на Чукотке.

Законодательная основа для налога на автотранспорт

Основы налога на автотранспорт поставлены в гл. 28 НК РФ. Но будучи региональным налогом, он в значимой степени находится в зависимости от заключений, принятых в отношении него на региональном уровне.

Регионам дано право на установление:

- Льгот.

- Ставок с вероятностью их наращивания или же сокращения, дробления, привязки к году выпуска или же экологическому классу транспортного способы. Лимитирование есть для ставок по автомобилям мощностью больше 150 л. они изменяются не больше чем в 10 один по сопоставлению с приведенными в НК РФ. В случае если ареал не установил ставки, использованию в нем подлежат те, которые указаны в НК РФ.

- Порядок и сроков уплаты налога юр.лицами.

В большинстве ареалов РФ приняты надлежащие законы. Любой из их со своей точки зрения воспользовался предоставленные ему права по уточнению около использования транспортного налога, по причине чего налицо важные расхождения по всем 3 характеристикам в различных регионах. Более великоваты они в значениях ставок.

Время от времени ареалы корректируют поставленные ими ставки налога, внося конфигурации в надлежащие законы. Конфигурации имеют все шансы быть различного семейства — от вступления или же отмены льгот до подмены ставок (одной, нескольких или же всех имеющихся).

Основная масса регионов России держится политические деятели хранения ставок. Но конфигурации в ставках что не наименее происходят.

Таблицы ставок транспортного налога по регионам 2018 года, имеющих отношение к легковому транспорту, приведены в 2 надлежащих сегментах нашей заметки. Ставки указаны в руб.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.