Сегодня рассмотрим тему: "ставки ндс в 2019 - 2020 году в таблице" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Какие ставки по НДС применяются с 1 января 2019 года после повышения НДС с 18 до 20 процентов? Какие еще ставки по НДС изменились или повысились с 2019 года для юридических лиц? Ответим на основные вопросы.

НДС – один из тех видов налогов в Российской Федерации, для которого не существует какой-то единой ставки. А потому он может вызывать наибольшее количество затруднений у предпринимателей и бухгалтеров. В этой статье мы подробно расскажем о каждом значении налога и, тем самым, объясним, как правильно выбрать ставку НДС в 2019 году в России (таблица).

С 2019 года основная ставка НДС повышена до 20 процентов (Федеральный закон от 03.08.2018 № 303-ФЗ). См. “Закон о повышении НДС с 18 до 20 процентов“.

10-процентная ставка НДС для продуктов питания и детских товаров осталась. Кроме того, до 2025 года зафиксировали нулевую ставку НДС для авиаперевозок в Крым и Севастополь. Также нулевую ставку предусмотрели для авиаперевозок в регионы Дальневосточного федерального округа и Калининградскую область.

В 2019 году для расчета НДС действуют несколько основных ставок – 20%, 10% и 0%, и несколько расчетных ставок – 20/120, 10/110 и 16,67%, которые используются в зависимости от вида операции:

Это общая ставка, которая применяется к большинству операций (п. 3 ст. 164 НК РФ). По этой ставке облагайте операции, которые не указаны в Налоговом кодексе РФ как основания для применения других ставок.

Ставка, по которой налог начисляется при ввозе и реализации отдельных товаров, а также при реализации отдельных услуг. В п. 2 ст. 164 НК РФ указаны товары и услуги, а в перечнях, утвержденных Правительством РФ, – коды товаров. Например, эта ставка применяется при реализации продовольственных или медицинских товаров (п. 2 ст. 164 НК РФ).

Применяется при экспорте, международных перевозках и других операциях, перечисленных в п. 1 ст. 164 НК РФ.

Это расчетные ставки, которые используются в случаях, когда налоговая база включает НДС. Основные случаи перечислены в п. 4 ст. 164 НК РФ. Например, получение авансов, удержание НДС налоговым агентом. Расчетная ставка 20/120 либо 10/110 применяется в зависимости от того, по какой ставке облагается основная операция.

Подобные ставки применяют, если надо не рассчитать НДС по ставке, а наоборот – вычленить его из общей суммы платежа. Они нужны, например, если продавец получает предоплату в счет будущей поставки товаров или оказания услуг. Также эти расчетные ставки используют, когда НДС в бюджет перечисляет налоговый агент. И еще один случай – когда имеет место уступка денежных требования новым кредитором.

| Видео (кликните для воспроизведения). |

А отличатся друг от друга расчетные ставки 10/110 и 20/120 размером НДС, которым облагается тот или иной товар (операция). Если была льготная ставка 10%, то в расчет идет первый вариант. Если 20 процентов, то второй.

Особая расчетная ставка, которая применяется только в двух случаях: при реализации предприятия в целом как имущественного комплекса и при оказании иностранными компаниями физическим лицам услуг в электронной форме (п. 4 ст. 158, п. 5 ст. 174.2 НК РФ).

Таблица ниже содержит новые значения ставок НДС, которые будут применяться с 01.01.2019 года:

НДС – налог, не имеющий единой для всех плательщиков ставки. Это обстоятельство вызывает понятные затруднения при работе с ним у бизнесменов и финансистов. Разберемся, какими ставками налога, и для каких категорий товаров/услуг предстоит оперировать компаниям и ИП в 2019 году.

С начала 2019 года базовая (т.е. используемая в основной массе операций) ставка налога выросла на 2%, составив 20% (закон № 303-ФЗ от 30.10.2018). Кроме нее, действительными остаются ставки 0% и 10%, расчетные величины, исчисляемые как 20/120, 10/110, а также ставка 16,67%. Действующая система применения ставок НДС НК РФ предусматривает возможности использования разных ставок при проведении одной сделки. Например, поставка некоторых категорий товаров облагается по сниженной ставке 10%, а их транспортировка по базовой – 20%. Кратко охарактеризуем каждую из перечисленных величин.

20% – ставка, используемая в подавляющем большинстве осуществляемых операций, в том числе по тем, для которых не установлены иные размеры налога. До 01.01.2019г. базовой являлась ставка 18%, теперь в операциях, ранее облагаемых по ней, применяется 20%.

10% – величина НДС для групп товаров социального назначения и реализации ограниченного круга услуг.

0% – ставка, применимая в экспортных операциях, международных грузовых и пассажирских перевозках.

Расчетные (10/110 и 20/120) ставки актуальны, если следует вычленить НДС из суммы платежа, например, с полученного поставщиком аванса. Для определения суммы налога базу умножают на 10 или 20 и делят на 110 или 120. Расчетный метод применяют также налоговые агенты.

Размер ставки 10/110 или 20/120 зависит от величины НДС, которым облагается операция по сделке, т.е., если налогообложение происходило по ставке 10%, то уместна расчетная ставка 10/110, если же применялась базовая ставка, то в расчетной вариации используется 20/120.

16,67% – специальная ставка, используемая в исключительных ситуациях. Ранее размер этой расчетной ставки составлял 15,25% (18/118), с 01.01.2019 составил 16,67% (20/120).

| Видео (кликните для воспроизведения). |

Объединим более подробную информацию по ставкам НДС 2019 в таблицу.

Как изменится ставка НДС с 1 января 2019 года и как на нее перейти – большая таблица, подробные инструкции с примерами и образцами счетов-фактур, официальные разъяснения и полезные ссылки.

Без проблем перейти на новую ставку НДС с 1 января 2019 года помогут следующие документы, их можно скачать:

Как вы знаете, закон о повышении ставки НДС до 20 с 1 января 2019 года принят, и это стало проблемой для многих бухгалтеров. Мало того, что придется отражать изменение цены по “переходящим” отгрузкам, перенастраивать учетную программу и онлайн-кассы. Так еще всех ожидает обновление бланков счета-фактуры и порядка ведения книги продаж. Соответствующий приказ налоговой службы должен быть опубликован в ближайшее время.

Любое изменение привычных рабочих операций требует повышенного внимания и может привести к случайным ошибкам. Поэтому безопаснее формировать новые счета-фактуры и все документы по НДС автоматически – в программе БухСофт.

Программа БухСофт автоматически заполняет счета-фактуры по актуальной форме, позволяет сохранить и распечатать эти документы. Составьте счет-фактуру онлайн.

Далее вы узнаете:

Ознакомившись с новой ставкой НДС с 1 января 2019 года, не забудьте посмотреть следующие документы:

С нового года платить налог нужно по тарифу 20%. Этот общий налоговый тариф применяется при:

- внутрироссийской реализации имущества, услуг, работ,

- импорте товаров в Россию,

- ведении монтажно-строительных работ для собственных целей.

Новому общему тарифу соответствует новая расчетная ставка 20/120, которая распространяется на:

- расчеты за имущество, услуги, работы на условиях предоплаты;

- операции, по которым фирма или предприниматель считаются налоговыми агентами – например, аренда государственных или муниципальных объектов.

Кого коснулось изменение ставки НДС с 01 января 2019 года

Повышение налога затронет:

- фирмы и предпринимателей – плательщиков налога, работающих на общей налоговой системе;

- НДС-агентов, работающих на любом налоговом режиме.

Ставка НДС с 01 января 2019 года повышается по следующим договорам.

- Внутрироссийская реализация, в том числе:

- по полной или частичной предоплате,

- на условиях аванса,

- на условиях товарного кредита.

- Аренда государственных или муниципальных объектов.

- Покупка или бесплатное получение имущества, работ, услуг в России от иностранных продавцов и исполнителей, когда российский покупатель становится налоговым агентом.

- Платное посредничество в интересах иностранных продавцов и исполнителей, когда они продают в РФ имущество, работы или услуги.

- Закупка металлолома, вторичного алюминия, его сплавов и т.д.

Закон о повышении ставки НДС до 20 с 1 января 2019 года

Ознакомиться с текстом закона о повышении ставки НДС до 20 с 1 января 2019 года вы можете в окне ниже:

В тексте закона о повышении ставки НДС до 20 с 1 января 2019 года нет никаких предписаний о том, как перейти на новые правила налогообложения. Поэтому возникает много вопросов о работе в переходный период, например:

- как начислять налог по «переходящей» отгрузке,

- как заявлять вычет налога при «переходящей» отгрузке;

- менять ли условия «переходящих» договоров, и что именно согласовывать;

- как перенастроить онлайн-кассы и т.д.

Так как все эти вопросы не урегулированы законом о повышении ставки НДС до 20 с 1 января 2019 года, все ждали сообщений от контролирующих ведомств – Минфина и ФНС. Налоговая служба подготовила детальные разъяснения по переходу на новый тариф, они приведены в окне ниже и доступны для скачивания.

Рекомендации налоговой службы очень объемные, поэтому рассмотрим их подробнее, с примерами. Но сначала – разберемся, по каким операциям изменилась ставка НДС с 01 января 2019 года.

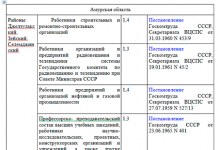

Повышение произошло не по всем тарифам. Льготные ставки – нулевая, 10% и 10/110 – не изменились. Повышен основной тариф – с 18-ти до 20-ти процентов, и расчетный – с 18/118 до 20/120. Подробнее о тарифах по самым важным операциям читайте в таблице 1.

Налог на добавленную стоимость (НДС) представляет собой федеральный налог, который составляет примерно треть доходов бюджета. Носит косвенный характер, что означает, что конечным плательщиком выступают потребители. Однако само поступление налога обеспечивают организации и ИП, признанные налогоплательщиками НДС. В связи с изменением ставки в 2019 году придется рассчитывать налог на новых условиях. О том, как и по какой формуле посчитать НДС в размере 20% от суммы, рассмотрено ниже.

При оплате покупателем большинства товаров или услуг часть стоимости поступает в казну государства в виде налога – НДС. Перечисляемый в бюджет налог формируется из добавочной стоимости, которая образуется при создании продукции. НДС начисляется по мере реализации товаров или услуг или в момент поступления предоплаты от покупателя.

Как образуется НДС? В большинстве случаев в создании продукции прямо или косвенно задействовано несколько экономических объектов. Для того чтобы изготовить условную единицу продукции, у продавца могут возникнуть сопутствующие затраты, среди которых оплата сырья и материалов, коммунальные, арендные платежи. Первоначальные поставщики также реализовывают свою продукцию и услуги по стоимости с учетом НДС.

Налог уплачивается каждым задействованным в процессе создания товаров участником. Каждый продавец вправе уменьшить НДС от реализации за счет предыдущих уплаченных сумм налога по использованным затратам. Добавленная стоимость – это часть конечной стоимости продукции, которая создается в отдельной организации.

Пример 1. Организация-плательщик НДС изготавливает мебель. По итогам 1 квартала 2019 года была реализована продукция на общую сумму 2 880 000 рублей, в том числе НДС 20% 480 000 рублей. При производстве были задействованы следующие расходы: покупка сырья и материалов на сумму 1 920 000, в том числе НДС 20% 320 000 рублей, коммунальные платежи 150 000 рублей, в том числе НДС 20% 25 000 рублей. Итого сумма входящего НДС, за счет которой уменьшается налог к уплате, составляет 320 000+25 000 = 345 000 рублей. Требуется перечислить НДС в размере 480 000-345 000 = 135 000 рублей.

Согласно изменениям в законодательстве, начиная с 2019 года, основная ставка НДС равна 20%. То есть при реализации большинства товаров и услуг с 1 января указанного периода должны учитываться новые правила. Помимо основной ставки, налоговым кодексом предусмотрены и иные показатели при расчете налога, в том числе:

НДС 20%: что будет с вычетами и возмещениями в 2019 году

Закон о повышении НДС до 20% с 1 января будущего года подписан. Неоднозначное решение. Минфин в традиционно оптимистичном ежегодном проекте «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2019 год и плановый период 2020 и 2021 годов» отметил, что оно приведет к росту инфляции при одновременном снижении темпа роста реальных заработных плат (до менее 1,0% с планируемых 6,3%).

Что это значит на деле? Ухудшение качества жизни граждан и снижение их покупательской способности при автоматическом повышении цен со стороны продавцов товаров и услуг. Таким образом, совпадут сразу два негативных фактора: повышение налогов и снижение покупательской способности.

Есть и третий негативный фактор, который отработает, – повышение эффективности налогового и банковского контроля, а значит и собираемости налогов. Использование обнальных организаций становится дороже и значительно опаснее.

Насколько реально вырастет НДС, и как изменится налоговая нагрузка, мы продемонстрируем на реальном примере:

Как мы видим, повышение ставки НДС при неизменности стоимости покупки и реализации, приводит к снижению чистой прибыли и повышению налоговой нагрузки. Кстати, в данном случае рост налоговой нагрузки по НДС составил 9,2% несмотря на рост показателя вычетов по НДС.

А это значит, что те, у кого были проблемы с входящим НДС при ставке 18%, получат в 2019 году соответствующий рост проблемы при новой ставке. Какой именно несложно посчитать, следуя логике, указанной в таблице.

При этом мы должны понимать, что в реальной жизни вырастет и стоимость приобретаемых товаров, а компенсационный рост продажной цены может привести к снижению объемов продаж. Что делать в этой ситуации?

Как сохранить маржинальность бизнеса, и максимально нивелировать негативные факторы роста НДС мы расскажем на нашем уникальном семинаре «Бизнес в эпоху перемен: реальная оптимизация налогов», который пройдет 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве, в расширенном формате, но закрытом режиме без фото и видео съемки.

Но и без повышения НДС 2018 год продолжил тенденции предыдущих лет: при значительном снижении количества выездных налоговых проверок, растет эффективность камеральных, в том числе по результатам проверок деклараций по НДС.

Все больше налогоплательщиков получают «письма счастья», в которых им сообщают, что в ходе мероприятий налогового контроля, были выявлены факты и обстоятельства, свидетельствующие о нарушении организацией налогового законодательства в части ведения финансово-хозяйственной деятельности с высоким налоговым риском по конкретным контрагентам, имеющим признаки номинальности.

Налоговики рекомендуют добровольно подать уточнённые декларации, параллельно напоминая о низком размере заработной плате и вероятности проведения выездной налоговой проверки, после чего большинство налогоплательщиков подают «уточненки», снимая вычеты по спорных контрагентам и не решаясь на судебный спор (что часто, но не всегда, оправдано).

Стало сложно найти практику по делам о возмещении НДС из бюджета, налоговики приучили – из бюджета возвращать НДС опасно, лучше переносить их на следующие периоды, в соответствии с п.1.1 ст.172 НК РФ. Но смельчаки готовые воспользоваться законным правом на возмещение, предусмотренным самим НК РФ есть, правда, с небольшими суммами к возмещению. Причем много решений вынесено в пользу налогоплательщиков.

Так Арбитражный суд Волгоградской области в решении по делу №А12-40785/2017 от 12.03.2018 обязал возместить ИП НДС в размере 684 262 руб. Налоговый орган утверждал, что экспортная поставка ИП хотя и реальна, но убыточна и направлена на неправомерное возмещение НДС. Но суд указал, что налоговики использовали неверную методику определения налоговым органом конечного финансового результата совершённых сделок, сравнивая цены внутри РФ с учетом НДС и экспортной без НДС. Поскольку НДС, уплаченный продавцу товара на внутреннем рынке, подлежит возмещению из бюджета, то сделка по реализации товара на экспорт является прибыльной.

Также суд отметил, что налоговый орган, отказывая в применении налоговых вычетов и возмещении НДС, вместе с тем, признал обоснованным применение налоговой ставки 0% в отношении спорных хозяйственных операций, что уже является противоречием. Несмотря на благоприятный итог для налогоплательщика отметим, что налоговики, пытаясь доказать необоснованную налоговую выгоду, касались вопроса цены сделки при том, что этот вопрос не может быть предметом выездной или камеральной проверки (Письмо ФНС России от 27.11.2017 N ЕД-4-13/23938@).

Вопрос цены, влияния на нее взаимозависимости, деловой цели сделки и исполнения ее именно контрагентом по договору также являются определяющими при признании обоснованными вычетов НДС и его возмещении. Так Арбитражный суд Татарстана в решении по делу №А65-1013/2018 от 04.07.2018 года встал на сторону налогоплательщика, признав незаконным решение инспекции об отказе в возмещении НДС в сумме 1 235 044 руб.: налогоплательщик на заемные денежные средства купил у организации основные средства, налоговики посчитали это схемой, потому что:

- покупатель и продавец созданы незадолго до сделки;

- источником финансирования при приобретении объектов недвижимости заявителя послужили заемные средства, которые прошли денежный круг и вернулись заимодавцам;

- НДС с реализации в бюджет в полной мере не поступил, в связи с чем отсутствует источник для возмещения налога из бюджета;

- фактический пользователь вышеуказанного имущества при юридической смене собственника остается прежним;

- покупатель и продавец взаимозависимы, по их счетам осуществляются транзитные операции, а экономический смысл сделки отсутствует.

Но налоговики не смогли доказать ни взаимозависимость, ни нерыночный характер сделки. Суд указал, что налоговым органом не доказано, что целью совершения заявителем спорных операций с контрагентом являлось получение исключительно налоговой выгоды, в отсутствие намерения осуществлять реальную экономическую деятельность, при том, что контрагент является реально существующим, а получение им от заявителя оплаты с НДС налоговым органом не оспаривается.

Интересно, что налоговики, отстаивая интересы бюджета, ставили право на применение заявителем вычета по НДС в зависимость от того, что продавец недвижимого имущества ранее уже предъявлял к возмещению НДС из бюджета и, соответственно, в бюджет недопоступили денежные средства. Но суд указал, что любое юридическое лицо при наличии законных оснований вправе подать заявление на возмещение НДС из бюджета.

Каждый новый собственник недвижимого имущества имеет все правовые основания для предъявления налога НДС к вычету после принятия объекта на учет при условии его использования в деятельности, облагаемой НДС и при наличии соответствующих счетов-фактур, достоверности содержащихся в них сведений. При этом, налоговым законодательством право на применение вычета по НДС не связывается ни с фактической оплатой покупателем приобретенных товаров (работ, услуг), ни с тем, заявлялся ли соответствующий вычет по НДС продавцом товаров (работ, услуг).

Указанные дела указывают на передергивание налоговиками и некоторыми налоговыми консультантами фактов с целью запугивания бизнесменов: действительно налоговики выигрывают 84% налоговых споров, но подавляющее большинство таких споров касаются примитивного использования фирм-однодневок или покупок «бумажного НДС». В данных делах налоговики научились получать серьезные доказательства, определяющие исход дела.

Однако правильное структурирование бизнеса и использование законных схем оптимизации налогов позволяет организациям выигрывать споры с налоговиками (например, при использовании давальческой схемы, налоговики в 2018 году выиграли только 57% споров).

О том, как правильно реструктурировать бизнес, обеспечив законную налоговую оптимизацию и защиту активов бизнеса и собственников, мы расскажем на наших семинарах 23 августа 2018 года в Санкт-Петербурге (с онлайн-трансляцией в регионы) и 27 сентября в Москве.

А если работать по-старому? По данным МВД за 5 месяцев 2018 года выявлено 3 877 налоговых преступлений, расследовано 1 434, материальный ущерб бюджету – 43,2 млрд рублей. В среднем одно налоговое преступление – уклонение на 11,1 млн рублей. Это меньше, чем средний размер налоговых доначислений по результатам выездных проверок – 20,1 млн рублей (за первые 4 месяца 2018 года). Что такое недоимка в 11,1 млн рублей? Грубо говоря, это перевод 30 млн рублей за 3 года на обналичивание или по 833 тысяч руб. в месяц, что сопоставимо с размером черной зарплаты организации со штатом 20 человек.

Можно ли работать без «оптимизации» НДС или обналичивания через помойки? Можно и нужно.

Первое и самое главное изменение в налоговом законодательстве, которое коснется всех и каждого без исключения, — это повышение ставки НДС. С 01.01.2019 размер налогообложения по НДС составит 20 %. А в связи с этим налогоплательщиков ожидает море вопросов и трудностей в переходный период. Определимся, как работать бухгалтеру по НДС при увеличении налогов в 2019 году.

В таком случае никаких новшеств в налогообложении применять не нужно. Работайте по старым правилам, даже если оплата за отгруженный товар пройдет в 2019 г. Оплатите поставку по той стоимости, которая прописана в договоре или контракте. Учитывайте НДС, если это предусмотрено договорными обязательствами. Ставку определяйте либо в размере 18 %, либо в 18/118, в зависимости от обстоятельств.

Если поставки товаров или оказание услуг совершаете уже в новом отчетном периоде, то исчисляйте налоговые обязательства по новым правилам. Так, при получении аванса либо отгрузке товаров начисляйте 20 % НДС, или 20/120.

Если аванс получен в 2019 году, а поставки были произведены только в 2019 г., то начисляйте обязательства уже по ставке 20 %. А вот НДС, начисленный с аванса, можно принять к вычету в размере 18/118. Подробные разъяснения такой ситуации предоставила ФНС в отдельном Письме от 23.10.2018 № СД-4-3/20667@.

Как поднятие налогов 2019 повлияет на договора? Конечно, речь идет о контрактах, которые были заключены в 2019 г., но продолжают действовать и в 2019 г. Требуется ли корректировать соглашения — все зависит от формулировок:

- Если цена контракта указана вместе с НДС. Например 1180 рублей с учетом НДС (включая НДС 18 %, в том числе НДС 180 рублей). В договора с такими формулировками необходимо внести соответствующие коррективы. Допустимо подготовить дополнительное соглашение к контракту либо перезаключить новый договор.

- Если цена договора не изменена, то считать НДС по новой ставке все равно придется. В такой ситуации исчисляйте 20 % от общей цены контракта. Например, при цене в 1180 рублей НДС составит 196,7 рублей (1180 × 20/120), а стоимость товара без НДС — 983,30 руб. (1180 – 196,70). Разъяснения по расчетам предоставлены в Письмах ФНС от 23.10.2018 № СД-4-3/20667@, от 05.10.2016 № СД-4-3/18862@.

- Если цена контракта указана без сбора на добавленную стоимость, то есть без его выделения. Например 100 рублей плюс (без учета) НДС. Такие договора можно не корректировать. Если в контракте присутствует именно такая формулировка, то просто исчисляйте надбавку по новой ставке. Пример: 100 + 20 % = 120 рублей. Такие рекомендации о повышении налогов 2019 дала ФНС в Письме ФНС от 05.10.2016 № СД-4-3/18862@.

А какие налоги повысят в 2019 году, кроме НДС? Изменение коснется и страховых взносов. Однако в данном случае говорить о прямом повышении нельзя. Чиновники увеличили только лимиты по начислению страхового обеспечения.

Итак, с 2019 года действующие лимиты увеличены. Постановлением Правительства РФ от 28.11.2018 № 1426 утверждено, что предельный лимит по взносам на обязательное пенсионное страхование составит 1 150 000 рублей. А по взносам на страхование по временной нетрудоспособности и материнству — 865 000 рублей.

Следовательно, страхователям придется заплатить больше взносов, в сравнении с 2019 г. Напомним, что по достижении установленного лимита тарифы по страховым взносам снижаются. Так, если по застрахованному лицу сумма совокупных начислений превысит 1 150 000 рублей, то тариф на ОПС снижается с 22 % до 10 %.

По взносам ВНиМ предел меньше. Так, если по застрахованному работнику сумма начислений превысит 865 000 рублей, то тариф снижается с 2,9 % до 0 %.

Но и это еще не все! Чиновники упразднили некоторые льготы. Напомним, что некоторые страхователи вправе применять пониженные тарифы по начислению страхового обеспечения. Так вот, в 2019 году такое право было у аптек, применяющих ЕНВД, а также у компаний и предпринимателей на УСН. Данная категория страхователей платила только взносы на ОПС в размере 20 %. В 2019 году эти льготы отменены. Теперь компании и ИП на УСН и аптеки на ЕНВД платят взносы по полной.

К тому же чиновники определили, что тариф ОПС в 22 % (и 10 % при достижении лимита) стал бессрочным. То есть он утвержден на неограниченный период времени. Ранее распоряжения действовали только до 2020 года, а с 2021 ставка ОПС должна была подняться до 26 %.

Споры о повышении налогов после выборов 2019 продолжаются. Совсем недавно некоторые представители Государственной думы заявили о грядущем увеличении НДФЛ до 15 %. Однако большинством чиновников данная инициатива была отклонена.

К тому же представители Минфина РФ опубликовали официальное заявление, что изменение и тем более повышение НДФЛ не запланировано ни в 2019 году, ни в плановом 2020 г. Также не планируется введение прогрессивные ставок. Следовательно, ставка НДФЛ сохранится в размере 13 %.

Однако без нововведений в части НДФЛ все же не обошлось. Законодатели в очередной раз скорректировали форму справки 2-НДФЛ. Новый отчетный документ придется заполнять уже по итогам 2019 г. Отметим, что структура изменена незначительно. Из нового бланка исключили поля, которые нужны были только налоговикам. Подробнее: «Как заполнить справку по новой форме 2-НДФЛ в 2019 году».

Однако есть и хорошие новости по налогам в 2019 году. Чиновники скорректировали порядок налогообложения имущества российских организаций. Так, с 2019 года из состава налогооблагаемых объектов исключено все движимое имущество.

Последний раз начислить и уплатить имущественный сбор с машин, оборудования, станков и прочих движимых объектов основных средств следует за 2019 год.

Помимо обозначенных нововведений, чиновники скорректировали и правила по транспортным сборам, налогу на прибыль и иным сборам. Определим все измененные налоги в 2019 году (какие изменения вступают в силу) в таблице.

Используйте общую памятку, чтобы учитывать все изменения и нововведения в фискальном законодательстве. Работайте по новым правилам, не забудьте передать информацию коллегам и руководству.

Все налоги 2019 год, изменения, таблица (налоги):

Президент РФ Владимир Путин подписал Федеральный закон, согласно которому ставка НДС с 1 января 2019 года составляет 20%. Мы собрали все ставки НДС с 1 января 2019 года в таблицу.

Федеральный закон от 03.08.2018 № 303 поменял общую (18%) и расчетную (15,25%) ставки.

Вместо 18% будет 20%, а вместо 15,25% — 16,67% (20/120).

Изменения вступают в силу с 1 января 2019 года, а значит, к товарам, отгруженным до 31 декабря 2018 года включительно, еще можно применять 18%.

Ставки 0% и 10% остались без изменений.

Ставка до 31.12.2018

Ставка с 01.01.2019

В каких случаях применяется

– помещенных под таможенную процедуру свободной таможенной зоны

– реэкспорт товаров, ранее помещенных под таможенную процедуру переработки на таможенной территории, и/или товаров (продуктов переработки, отходов и/или остатков), полученных (образовавшихся) в результате переработки товаров, помещенных под таможенную процедуру переработки на таможенной территории

– реэкспорт товаров, ранее помещенных под таможенные процедуры свободной таможенной зоны, свободного склада, и/или товаров, изготовленных (полученных) из товаров, помещенных под таможенные процедуры свободной таможенной зоны, свободного склада

– услуги по международной перевозке товаров

- железнодорожным и автотранспортом (если пункт отправления или назначения товаров находится за пределами территории РФ)

- морскими и речными судами

- судами смешанного типа плавания (река-море)

- воздушными судами

услуги по предоставлению железнодорожного подвижного состава и/или контейнеров для осуществления международных перевозок

транспортно-экспедиционные услуги, оказываемые на основании договора транспортной экспедиции при организации международной перевозки, в том числе:

- участие в переговорах по заключению контрактов купли-продажи товаров

- оформление документов

- прием и выдач грузов

- завоз-вывоз грузов

- погрузочно-разгрузочные и складские услуги

- информационные услуги

- подготовка и дополнительное оборудование транспортных средств

- услуги по организации страхования грузов, платежно-финансовых услуг

- услуги по таможенному оформлению грузов и транспортных средств

- разработка и согласование технических условий погрузки и крепления грузов

- розыск груза после истечения срока доставки

- контроль за соблюдением комплектной отгрузки оборудования

- перемаркировка грузов

- обслуживание и ремонт универсальных контейнеров грузоотправителей

- обслуживание рефрижераторных контейнеров и хранение грузов в складских помещениях и на открытых площадках экспедитора

– работы/услуги, выполняемые/оказываемые компаниями трубопроводного транспорта нефти и нефтепродуктов по:

- транспортировке нефти, нефтепродуктов вне зависимости от даты их помещения под соответствующую таможенную процедуру из пункта отправления, расположенного на территории Российской Федерации, до границы Российской Федерации для последующего вывоза трубопроводным транспортом за пределы территории Российской Федерации, либо до морских портов Российской Федерации для последующего вывоза за пределы территории Российской Федерации морским транспортом, либо до пункта перевалки (перегрузки, слива, налива) на иные виды транспорта, в том числе на трубопроводный, расположенный на территории Российской Федерации, для последующего вывоза за пределы территории Российской Федерации иными видами транспорта, в том числе трубопроводным

- перевалке и/или перегрузке нефти и нефтепродуктов, вывозимых за пределы территории РФ, в том числе в морских, речных портах, вне зависимости от даты их помещения под соответствующую таможенную процедуру

– работы/услуги, выполняемые/оказываемые на основании договора (контракта) с:

- иностранным или российским лицом, которое заключило внешнеэкономическую сделку по реализации нефти и/или нефтепродуктов, транспортируемых за пределы территории РФ, или является лицом, от имени либо по поручению которого была заключена указанная внешнеэкономическая сделка

- агентом (комиссионером) иностранного или российского лица, которое заключило внешнеэкономическую сделку по реализации нефти и (или) нефтепродуктов, транспортируемых за пределы территории РФ, или является лицом, от имени либо по поручению которого была заключена указанная внешнеэкономическая сделка

– работы/услуги, выполняемые/оказываемые компаниями трубопроводного транспорта нефти и нефтепродуктов, по транспортировке, перевалке и/или перегрузке нефти и нефтепродуктов, помещенных под таможенную процедуру таможенного транзита, а также вывозимых с территории РФ на территорию государства – члена Таможенного союза с учетом установленных НК РФ особенностей

– услуги по организации транспортировки трубопроводным транспортом природного газа, вывозимого за пределы территории РФ (ввозимого на территорию РФ), в том числе помещенного под таможенную процедуру таможенного транзита, а также услуги по транспортировке (организации транспортировки) трубопроводным транспортом природного газа, ввозимого на территорию РФ для переработки на территории РФ

Полный перечень установлен п. 1 ст. 164 НК РФ

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.