Сегодня рассмотрим тему: "соотношение чистых активов и уставного капитала" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Как связаны между собой чистые активы и уставный капитал?

Объем чистых активов устанавливается путем исчисления как разность между активами предприятия и его обязательствами. Необходимо обращать внимание на пропорции между чистыми активами и уставным капиталом, которые характеризуют ситуацию в компании на данный момент расчета.

В соответствии с нормативным законодательством РФ и именно с Приказом Минфин «Об утверждении Порядка определения стоимости чистых активов» от 28 августа 2014 №84н чистыми активами (ЧА) признается разность между активами и обязательствами организации. При этом такой показатель может рассчитываться для предприятий различных организационно-правовых форматов собственности, поскольку все они обладают как активами, так и обязательствами при осуществлении своей производственно-хозяйственной деятельности.

Формулу для исчисления чистых активов, используя бухгалтерский баланс, можно отобразить в таком виде: ЧА = (Воб.А + Об.А — ЗУ) — (Дср.О + Кср.О — ДБП), где:

- ЧА — чистые активы;

- Воб.А — внеоборотные активы (строчка 1100);

- Об.А — оборотные активы (строчка 1200);

- ЗУ — задолженность участников по вложениям в уставный капитал;

- Дср.О — долгосрочные обязательства (строчка 1400);

- Кср.О — краткосрочные обязательства (строчка 1500);

- ДБП — доходы будущих периодов, к примеру, государственное субсидирование или принятие имущества в безвозмездное пользование.

Как видно из формулы, стоимость чистых активов устанавливается как разность активов (за вычетом задолженности участников) и обязательств (за вычетом будущих доходов на перспективу). Чем выше этот показатель у организации, тем более привлекательна она для потенциальных контрагентов и инвесторов. Этот момент связан с тем, что при наступлении каких-либо негативных событий компания имеет возможность не только закрыть свои обязательства при помощи имущества, но также использовать его остаток на возобновление своей деятельности. Соответственно, чем ниже рассчитанная величина чистых активов, тем более высок риск банкротства компании при наступлении какой-либо неблагоприятной ситуации.

Если собственное имущество организации имеется в достаточном количестве, то она развивается успешно и имеет определенную прибыль от осуществления финансово-хозяйственной активности. Если собственного имущества недостаточно, то есть, к примеру, расчет чистых активов привел к отрицательному результату, то организация сильно зависима от чужих ресурсов, а это чревато разорением компании.

| Видео (кликните для воспроизведения). |

Понятие и особенности чистых активов рассмотрены в видео ниже:

Анализ финансового результата хозяйственной деятельности предприятия может показать, что чистые активы меньше уставного капитала. Что делать в такой ситуации, рассмотрим в настоящей статье.

Чистые активы — это активы, финансируемые за счет собственных и заимствованных на длительный период времени средств организации. Положительное значение данного показателя в динамике свидетельствует о достаточной эффективности предприятия. Компания, обладающая достаточными чистыми оборотными активами, может рассчитывать на благосклонность инвесторов и кредиторов.

Напротив, недостаточно динамичное значение данного показателя может свидетельствовать о неудовлетворительном положении дел в финансах предприятия, его убыточности, неликвидности и невозможности развития. Подобное положение дел может привести к полному прекращению деятельности.

Негативные факторы, сигнализирующие о тенденции к снижению рассматриваемого показателя, таковы:

- если краткосрочные обязательства на отдельном этапе превышают оборотные активы;

- если размер чистых оборотных активов имеет тенденцию к снижению.

На практике чистые активы должны быть больше уставного капитала. Другими словами, уставный капитал предприятия не должен превышать значение чистых активов. Если это все же происходит, размер уставного капитала предприятия по возможности следует снизить до соответствующих значений. Если этого не сделать в течение определенного периода времени, возможны негативные последствия.

В любой организации ситуация, когда чистые активы ниже размера уставного капитала, сигнализирует о:

- либо необходимости уменьшения последнего до соответствующего размера чистых активов, когда это возможно;

- либо необходимости увеличения чистых активов.

Ответственность за подобное несоответствие не предусмотрена, но следует учитывать некоторые нюансы.

Самый негативный вариант событий для компании, не принявшей мер к преодолению возникшего отрицательного значения, – это ликвидация. Она произойдет в случае, если два года подряд соотношение чистых активов и уставного капитала будет в пользу последнего.

Наиболее возможны данные последствия в случае, когда уставный капитал необходимо уменьшить до величины чистых активов, а он и так минимален и уменьшать его больше некуда. В этом случае компания может быть ликвидирована в принудительном порядке.

| Видео (кликните для воспроизведения). |

Грамотная санация и своевременное вмешательство в экономику предприятия позволят собственникам вернуть верное соотношение, когда чистые активы превышают уставный капитал.

Как сделать так, чтобы чистые активы были больше уставного капитала

Для решения этого вопроса менеджменту предприятия следует выбрать более подходящие в данной ситуации меры:

- переоценка активов (путем привлечения независимой оценки);

- взнос учредителя (в платежном поручении следует указать цель – увеличение активов);

- уменьшение уставного капитала.

Каждая из указанных мер имеет свои особенности.

Рост цены активов способен преодолеть отрицательное значение, но переоценку придется периодически повторять.

Учредитель вправе предоставить предприятию дополнительные денежные средства на выход из сложившейся ситуации, если сочтет этот вариант приемлемым.

Уменьшение уставного капитала в ситуации, когда это возможно, – также выход из сложившейся ситуации. Когда уставный капитал равен минимальному значению, эта мера неприменима.

Собственникам бизнеса важно знать, что суды, как правило, не спешат ликвидировать предприятия по рассматриваемому основанию, но соответствующее решение зависит от конкретных обстоятельств каждого дела.

При анализе динамики изменения результатов деятельности может быть выявлено замедление темпов развития бизнеса. Возможная причина – чистые активы меньше уставного капитала. Что делать в такой ситуации? Надо разработать план оперативных действий по увеличению удельного веса оборотных средств. Если меры не будут предприняты, тенденция снижения величины активов может сохраниться и привести к принудительной ликвидации организации.

Чистые активы формирует оборотное имущество, которое закупалось на собственные средства или с привлечением долгосрочных займов.

При положительной динамике этого показателя за последние отчетные периоды:

- компания выступает привлекательной для инвесторов;

- есть преимущество при оформлении кредитов в банковских учреждениях.

Это свидетельствует о наличии высокого уровня платежеспособности и надежности финансовой системы предприятия.

Низкие темпы прироста оборотных средств – соотношение чистых активов и уставного капитала с явным преобладанием последнего показателя – сигналы о неэффективности финансовой стратегии. Эта симптоматика характерна для предприятий, находящихся в стадии кризиса. Минусовая величина чистых активов означает, что платежеспособность фирмы и уровень доверия к компании со стороны потенциальных инвесторов критически низкие.

При анализе результатов деятельности необходимо придерживаться правила, что чистые активы должны быть больше уставного капитала. Нарушение такого баланса может стать следствием привлечения большого объема краткосрочных займов.

Исправить ситуацию можно двумя путями:

- Увеличением стоимости активов.

- Уменьшением размера капитала.

Законодательно не предусмотрены меры ответственности за нарушение оптимального соотношения между активами и источниками их образования. Но всё равно чистые активы и уставный капитал необходимо регулярно сопоставлять, чтобы своевременно выявить негативные тенденции.

Руководитель заинтересован в оперативном устранении недочетов в финансовой сфере, чтобы избежать нежелательных последствий:

- снижения платежеспособности;

- сложностей с привлечением новых инвесторов;

- отказов банковских структур в предоставлении кредитов на стандартных или льготных условиях;

- отсутствия доверия со стороны контрагентов;

- возрастания риска принудительной ликвидации контролирующими государственными органами.

Последний вариант возможен, если чистые активы ниже уставного капитала на протяжении последних 2-х лет. Неизбежным закрытие бизнеса будет и при невозможности произвести переоценку активов или уменьшить размер капитала.

Руководители и учредители должны организовать внутренний управленческий учет для выявления негативных тенденций в экономике предприятия. Существенная помощь может быть получена от аудиторов, которые фиксируют в своем заключении:

- изменение величины чистых активов и уставного капитала, соотношение этих показателей;

- рекомендации по выведению фирмы из кризиса.

Вариантов устранения дисбаланса в финансовом секторе работы компании может быть несколько:

Каковы последствия, если чистые активы меньше уставного капитала?

Если чистые активы меньше уставного капитала, вполне возможна последующая ликвидация предприятия. В целях предотвращения такого негативного момента компании следует осуществить конкретные действия. Какие именно? Узнайте в нашей статье.

Сущность чистых активов и уставного капитала компании

Согласно п. 4 приказа Минфина РФ «Об утверждении Порядка определения стоимости чистых активов» от 28.08.2014 № 84н под чистыми активами (ЧА) подразумевается разница между активами и обязательствами. К активам не относится задолженность по взносам участников в уставный капитал (УК), а к обязательствам не относятся доходы будущих периодов при принятии государственной помощи или при бесплатном поступлении имущества. Также в установлении стоимости ЧА не используют активы или обязательства, отображаемые на забалансовых счетах бухучета.

При исчислении размера ЧА разность между активами и обязательствами показывает, какие средства будет иметь компания, если она погасит абсолютно все обязательства по отношению к третьим лицам. Чем больше значение ЧА, тем выше уровень финансовой устойчивости фирмы, поскольку она ведет свою деятельность в основном за счет собственных, а не вовлеченных чужих средств.

Подробную информацию смотрите в материале «Что относится к чистым активам и как их рассчитать?».

Уставный капитал организации — это средства, переданные основателями компании в виде имущества, ценных бумаг, имущественных прав, денежных средств и др. Для каждой организационно-правовой формы хозяйствующего субъекта существует минимальный размер УК, закрепленный на законодательном уровне. Конкретный размер УК отражается в учредительной документации при создании и регистрации хозяйствующего субъекта.

Об уставном капитале ООО мы рассказывали здесь.

Почему чистые активы должны быть больше уставного капитала?

В бизнесе, чтобы говорить о хорошем финансовом положении компании, ее чистые активы должны быть больше уставного капитала. Это показатель того, что компания не только не потратила первоначальные средства, переданные ей в качестве вкладов в уставный капитал, но и смогла их приумножить.

Ситуация, когда чистые активы меньше, чем уставный капитал, может быть лишь в самом начале функционирования предприятия. В последующем при эффективном развитии деятельности накопленных собственных средств должно быть больше внесенных учредителями, и тогда компания будет считаться инвестиционно привлекательной и надежной.

Как правильно рассчитать величину чистых активов по балансу, читайте в статье «Порядок расчета чистых активов по балансу — формула-2016».

Согласно ст. 30 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ, если по прошествии финансового года оказалось, что чистые активы ООО меньше уставного капитала, компания обязана либо снизить уставный капитал, либо провести процедуру ликвидации. При этом анализируемый год должен быть третьим или последующим после годов, в которых наблюдалась такая ситуация. Решение о проведении того или иного мероприятия принимается в течение 6 месяцев после завершения текущего года.

Такое же решение утверждается и в отношении акционерных обществ, о чем указано в п. 6 ст. 35 закона «Об акционерных обществах» от 26.12.1995 № 208-ФЗ. Кроме того, согласно п. 7 ст. 35 этого закона, если в течение анализируемого года (по отчетности за 3, 6 и 9 месяцев) наблюдается подобная ситуация, акционерное общество должно опубликовать в СМИ уведомление о понижении стоимости ЧА.

Ликвидация организаций, у которых в течение 2 лет и более УК был больше ЧА, проводится в принудительном порядке, о чем указано в п. 11 ст. 7 закона «О налоговых органах» от 21.03.1991 № 943-I. В соответствии с данным нормативным актом налоговики имеют право выдвигать судебные исковые требования о ликвидации предприятия любой формы хозяйствования по законодательно установленным основаниям.

До вынесения решения о прекращении деятельности хозяйствующему субъекту необходимо провести мероприятия, направленные на исправление создавшегося положения. В соответствии со ст. 90 ГК РФ, если размер чистых активов меньше уставного капитала, нужно сравнять их величины, для чего можно уменьшить УК.

Эту операцию можно провести только в том случае, если новый размер УК будет не меньше законного минимума. Если же размер ЧА уже меньше минимально допустимой величины УК, то сравнять их суммы путем уменьшения размера УК невозможно. В такой ситуации ФНС может подать судебный иск о том, чтобы ликвидировать компанию. Но если организация выплачивает зарплату, перечисляет платежи в бюджет, рассчитывается с контрагентами и в целом имеет хорошую репутацию, суды, как правило, отклоняют иски по вопросам ликвидации.

О порядке уменьшения уставного капитала читайте здесь.

Можно не уменьшать УК, а увеличивать ЧА. Произвести данную процедуру можно одним из 2 методов:

- Осуществить переоценку нематериальных активов и основных средств, причем сделать это необходимо до окончания финансового года. При такой процедуре первоначальная стоимость объектов приводится в соответствие с их рыночной стоимостью, а кроме того, пересчитывается сумма исчисленной амортизации.

ВАЖНО! Осуществлять данную процедуру необходимо и в последующем. Проводить ее должен независимый эксперт, не имеющий заинтересованности в увеличении стоимости объектов.

- Повысить размер активов за счет внесения учредителями денежных средств или имущества для непосредственного увеличения ЧА. В этом случае они будут отнесены к прочим доходам, что повлечет за собой увеличение размера нераспределенной прибыли и, в конечном счете, повышению размера ЧА.

ВНИМАНИЕ! Данные поступления не учитываются при определении налогооблагаемой базы по налогу на прибыль на основании подп. 3.4 п. 1 ст. 251 НК РФ.

Более подробно о методах снижения уставного капитала или увеличения чистых активов читайте в статье «Каковы последствия отрицательных чистых активов?».

Если чистые активы оказались меньше уставного капитала, и эта позиция удерживается на протяжении 2 лет и более, возможно наступление негативного события — налоговые органы могут подать судебный иск о ликвидации компании. Чтобы этого избежать, следует либо уменьшить уставный капитал, либо увеличить чистые активы.

Проблемы соотношения размера чистых активов и уставного капитала

При толковании ст. 35 «Фонды и чистые активы общества» Закона об АО 1 организации могут столкнуться с вопросом о моменте возникновения рисков по отрицательным чистым активам. В частности, некоторые полагают, что первый финансовый год существования общества не учитывается при расчете соотношения размера чистых активов и уставного капитала. А основанием для уменьшения уставного капитала, либо ликвидации общества является ситуация, когда по окончании двух финансовых лет подряд (в том числе и в последующих периодах после даты регистрации (создания) общества) стоимость чистых активов становится меньше уставного капитала. Отчет же финансовых периодов исчисляется с даты создания (регистрации) общества. Рассмотрим, правомерен ли такой подход.

В соответствии с п. 4 ст. 35 Закона об АО, если по окончании второго и каждого последующего финансового года в соответствии с годовым бухгалтерским балансом, предложенным для утверждения акционерам общества, или результатами аудиторской проверки стоимость чистых активов общества оказывается меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов.

Полагаем, что фразу «второй и каждый последующий финансовый год» нельзя толковать как «любые два финансовых года, следующих друг за другом», поскольку такая позиция не соответствует законодательству.

Во-первых, при толковании законодательного акта следует принимать во внимание буквальное значение слов и выражений (буквальное толкование). На наш взгляд, использование в п. 4 ст. 35 Закона об АО формулировки «второй и каждый последующий финансовый год», свидетельствует о том, что величина чистых активов должна соотноситься с размером уставного капитала каждый финансовый год, начиная со второго года, следующего с момента создания общества. Из буквального значения слова «каждый» следует, что проверяться на соответствие уставному капиталу должен один финансовый год, начиная со второго.

Вывод, что рассматриваемую формулировку Закона об АО следует трактовать как «два года, следующие друг за другом», противоречит буквальному толкованию нормы, поскольку в этом случае законодатель избрал бы соответствующее выражение. Например, в подп. 5 п. 1 ст. 14 Федерального закона от 30 декабря 2006 г. № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций» указано, что если стоимость чистых активов в результате доверительного управления имуществом, составляющим целевой капитал, снизилась по результатам трех следующих подряд завершенных отчетных лет более чем на 30%, то целевой капитал подлежит формированию.

Таким образом, по нашему мнению, риски по отрицательным активам возникают на второй год работы предприятия.

Во-вторых, в соответствии со ст. 74 Федерального конституционного закона от 21 июля 1994 г. № 1-ФКЗ «О Конституционном Суде Российской Федерации» КС РФ принимает решение по делу, оценивая как буквальный смысл рассматриваемого акта, так и смысл, придаваемый ему официальным и иным толкованием или сложившейся правоприменительной практикой, а также исходя из его места в системе правовых актов.

В рассматриваемой ситуации арбитражные суды также склоняются к буквальному толкованию п. 4 ст. 35 Закона об АО. Так, Постановлением от 11 января 2002 г. № 32/02 Президиум ВАС РФ оставил в силе решения судов первой и апелляционной инстанций, удовлетворившие иск о ликвидации общества на основании бухгалтерского баланса и аудиторского отчета за один год (2001) деятельности общества. При этом Суд отменил постановление кассационной инстанции, признавшее неправомерными решения нижестоящих судов. При этом ВАС РФ подчеркнул следующее.

«Утверждение суда кассационной инстанции о том, что для принятия решения о ликвидации акционерного общества на основании пункта 5 статьи 35 Закона об акционерных обществах необходимо рассмотреть годовые бухгалтерские балансы общества или результаты аудиторских проверок второго и каждого последующего года деятельности общества, является ошибочным. Указанная норма означает, что к окончанию второго года общество должно иметь чистые активы в размере, не ниже установленного законом минимального размера уставного капитала. По истечении этого периода общество не вправе действовать, имея чистые активы ниже установленного уровня. В случае же снижения уровня чистых активов по итогам любого года (начиная со второго) ниже минимального уровня уставного капитала, предусмотренного статьей 26 Закона об акционерных обществах, общество подлежит ликвидации. Основанием для принятия соответствующего решения является годовой бухгалтерский баланс или результаты аудиторской проверки за соответствующий год. Анализа данных бухгалтерских отчетов за предыдущие годы или результатов аудиторских проверок в этих случаях не требуется (выделено авт. — Прим. ред.)».

Таким образом, ВАС РФ прямо указал, что общество подлежит ликвидации, если чистые активы будут ниже установленного уровня по итогам любого года, в том числе второго года существования общества. Это означает, что риск ликвидации возникает в любом году, когда активы общества оказываются ниже установленного законодательством предела. Кроме того, Суд прямо отметил, что балансы предшествующих лет в данном случае не требуются.

Аналогичная точка зрения изложена в Постановлении ФАС Московского округа от 19 декабря 2002 г. № КГ-А40/8103-02.

Отметим, что в Федеральном законе от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» содержится аналогичная формулировка, касающаяся сопоставления величины чистых активов с размером уставного капитала общества. Так, согласно п. 3 ст. 20 данного Закона, если по окончании второго и каждого последующего финансового года стоимость чистых активов общества окажется меньше его уставного капитала, общество обязано объявить об уменьшении своего уставного капитала до размера, не превышающего стоимости его чистых активов, и зарегистрировать такое уменьшение в установленном порядке.

Арбитражная практика, касающаяся применения данной нормы, толкует приведенное положение Закона об ООО следующим образом: «В случае же снижения уровня чистых активов по итогам любого года (начиная со второго) ниже минимального уровня уставного капитала, предусмотренного статьей 14 Закона об ООО, общество подлежит ликвидации. Основанием для принятия соответствующего решения является годовой бухгалтерский баланс или результаты аудиторской проверки за последний год (выделено авт. — Прим. ред.). Анализа данных бухгалтерских отчетов за предыдущие годы или результатов аудиторских проверок в этих случаях не требуется 2 ».

Таким образом, арбитражная практика, в том числе на уровне высшей судебной инстанции, также исходит из того, что риски возникают на второй год существования общества, а также на третий, четвертый и пр., т.е. любой год, когда у общества отрицательная величина чистых активов.

В связи с этим позиция, что риски возникают, только если величина чистых активов снижена в течение двух лет подряд, противоречит не только буквальному толкованию Закона об АО, но также толкованию, поддержанному правоприменительной практикой.

В-третьих, имеющаяся единичная арбитражная практика, на наш взгляд, не может быть использована в качестве аргумента. Так, можно предположить, что из Постановления ФАС Уральского округа от 5 июня 2008 г. № Ф09-4075/08-С4 косвенно следует вывод о том, что под «вторым и каждым последующим финансовым годом» следует понимать любые два финансовых года, следующих друг за другом. Поскольку суд, исследуя доказательства, принял во внимание отчетность общества за два года (2006 и 2007 гг.).

Однако в данном деле суд не давал указанное толкование норме Закона об АО. То обстоятельство, что ФАС Уральского округа рассмотрел два бухгалтерских баланса, не означает, что в этой ситуации в соответствии с законом должна быть проанализирована отчетность за два года, следующих друг за другом. Это связано с тем, что налоговый орган представил в суд два баланса 3 , а суд обязан исследовать все имеющиеся в деле доказательства.

При этом мнение суда о том, что «конструкция ч. 4 ст. 99 Гражданского кодекса Российской Федерации, ч. 5 ст. 35 Федерального закона «Об акционерных обществах» не предполагает незамедлительной ликвидации общества в случае, если размер его чистых активов становится меньше установленного законом минимального размера уставного капитала, поскольку допускает возможность осуществления обществом деятельности при таких условиях в течение нескольких отчетных финансовых лет» противоречит буквальному толкованию указанных норм, а также нарушает единообразие арбитражной практики, в том числе, практики ВАС РФ.

Ссылка на Постановления ФАС Западно-Сибирского округа от 5 мая 2008 г. № Ф04-2726/2008(4431-А27-22), ФАС Волго-Вятского округа от 2 апреля 2008 г. по делу № А11-8727/2007-К1-15/143 также, на наш взгляд, не подтверждает предлагаемую трактовку Закона об АО. В данных делах инспекции представляли несколько балансов, однако суды не делали вывода, что налоговый орган на основании закона обязан учесть финансовый результат нескольких лет.

Таким образом, по нашему мнению, буквальное толкование нормы ст. 35 Закона об АО и арбитражная практика, в том числе на уровне ВАС РФ, свидетельствуют о том, что риски возникают для налогоплательщиков на втором году существования обществ в случае отрицательной величины чистых активов.

В связи с этим необоснованна позиция, что основанием для уменьшения уставного капитала либо ликвидации общества является ситуация, когда по окончанию двух финансовых лет подряд стоимость чистых активов становится меньше уставного капитала. При этом полагаем, что первый финансовый год существования общества не учитывается при расчете соотношения размера чистых активов и уставного капитала, и отчет финансовых периодов исчисляется с даты создания (регистрации) общества.

1 Федеральный закон от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах».

2 См. Постановления ФАС Московского округа от 11 ноября 2002 г. № КГ-А40/7523-02, ФАС Западно-Сибирского округа от 22 октября 2008 г. № Ф04-6574/2008(14963-А70-44), ФАС Северо-Кавказского округа от 9 июля 2008 г. № Ф08-3862/2008.

3 Причины, по которым инспекция представила два баланса, могут быть разные, например, проверка проводилась за два года, или налоговый орган демонстрировал, что нарушение носит грубый и неоднократный характер.

Автор: Е.А. Дбар, ведущий юрисконсульт “ФБК-Право”

Анализ чистых активов на основе гражданского кодекса РФ и федерального закона «об акционерных обществах»

Воронина В.М.,

к.э.н., доцент Оренбургского государственного университета

Опубликовано в номере: Финансовый менеджмент №5 / 2002

Главная задача — использовать результаты анализа чистых активов, чтобы работать в режиме предупреждения нежелательных ситуаций, а не исправления их последствий

Чистыеактивыакционерныхобществ – это один из немногих финансовых показателей, фигурирующих в федеральныхзаконах («Об акционерныхобществах», «Об оценочной деятельности в Российской Федерации») и, что немаловажно, закрепленных в Гражданскомкодексе Российской Федерации.

Чистыеактивы — это активы предприятия, на которые в определенных условиях может претендовать их владелец пропорционально суммарной стоимости акций.

Чистыеактивы как показатель можно использовать в достаточно широком диапазоне для аналитического обоснования управленческого решения: при определении финансовой устойчивости предприятия, оценке его инвестиционной привлекательности, определении дивидендной политики, подготовке проспекта эмиссии, для регулирования соотношения между собственным и заемным капиталом и т.д.

Практическое использование чистых активов изначально предполагает выяснение их экономической природы, принципов и правил оценки как специфической процедуры, предшествующей принятию решения, касающегося, например, регулирования. В данном случае оценка требует измерения, сравнения с нормой, c самим собой, выявления отклонений и их динамики. Теоретически эти вопросы почти не освещены. Что касается методики комлексного анализа чистых активов, то она почти не разработана. Не претендуя на полный охват практического использования чистых активов в практике финансового менеджмента, остановимся на некоторых аспектах их анализа.

Стоимость чистых активов определяется приказом Минфина России и ФКЦБ от 5 августа 1996 г. № 71/149 «О порядке оценки стоимости чистых активов акционерных обществ». В соответствии с этим нормативным актом определяется балансовая стоимость чистых активов, которая отражается в форме №3 годовой бухгалтерской отчетности «Отчет об изменениях капитала» по строке 150 (заполняется всеми коммерческими организациями).

В техническом отношении определение балансовой стоимости чистых активов – достаточно простой расчет: из активов, принимаемых в расчет, вычитаются пассивы, принимаемые в расчет. Термин «принимаемые в расчет» обозначает, что активы и пассивы должны отвечать определенным требованиям, представленным в вышеназванном приказе. Кроме того, с 1 января 2001 г. при расчете величины чистых активов нематериальные активы должны отвечать требованиям ПБУ 14/2000 «Учет нематериальных активов».

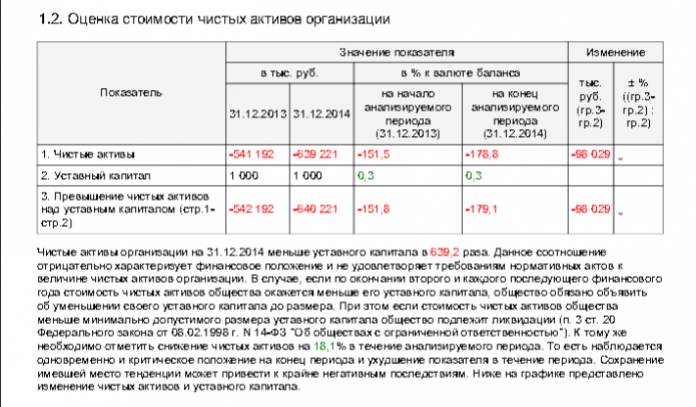

Расчет чистых активов по бухгалтерскому балансу (форма №1) с учетом их изменений можно представить на условном примере (таблица 1).

Расчет чистых активов (в балансовой оценке) с учетом их изменений, тыс. руб.

Код строки формы №1

Влияние на изменение чистых активов

В % к общему изменению

В формализованном виде чистые активы как результативный показатель в зависимости от факторов, вызывающих его изменение, можно представить в виде аддитивной модели:

где: ЧА — это чистые активы;

АПР — активы, принимаемые в расчет;

ППР — пассивы, принимаемые в расчет.

Пользуясь правилами детерминации, можно удлинить (расширить) эту модель: представить активы и пассивы, принимаемые в расчет, в разрезе балансовых статей в виде алгебраической суммы факторов. По существу, это уже выполнено в таблице 1. Влияние факторов можно определить с помощью традиционных приемов экономического анализа.

Есть необходимость еще вернуться к этому моменту, т. е. к праву требовать ликвидации. А пока обратимся к уставному капиталу, который и в гражданском кодексе и в других законах связан с чистыми активами.

В старой и новой редакциях Федерального закона «Об акционерных обществах» указывается, что размер уставного капитала определяется его учредителями и на момент регистрации общества не может быть меньше 1000 минимальных размеров месячной оплаты труда для открытого и 100 таких размеров для закрытого акционерного общества. Размер уставного капитала, как известно, указывается в уставе, а также в договоре между учредителями о создании акционерного общества. В договоре или уставе указывается и порядок формирования уставного капитала: размер вклада каждого из учредителей, форма оплаты этого вклада и т.д. Уставный капитал акционерного общества в соответствии с Гражданским кодексом РФ составляется из номинальной стоимости акций общества, приобретенных акционерами. В момент учреждения общества уставный капитал — единственный источник собственных средств. Уже потом в бухгалтерском балансе появляется и прибыль, и сформированные за счет чистой прибыли фонды, которые увеличивают источники собственных средств. Возможна и обратная картина — убытки. Они уменьшают наличие источников собственных средств (собственный капитал).

Таким образом, в соответствии с Гражданским кодексом и Федеральным законом «Об акционерных обществах» по окончании второго и каждого последующего финансового года нужно сравнивать чистые активы с уставным капиталом. Если они больше уставного капитала — все нормально. А если меньше, то нужно сделать сравнение с минимальным уставным капиталом.

Возникает вопрос, что принимать в качестве самой базовой величины минимального месячного размера оплаты труда, чтобы потом делать сравнение с чистыми активами? Допустим, акционерное общество было учреждено в 1996 г., и уставный капитал, исходя из 1000 МРОТ, составлял 75,9 млн. руб. После проведенной деноминации — это 75,9 тыс. руб. Как известно, в последующие годы минимальный размер месячной оплаты труда постоянно повышался. Так что же принимать в расчет? Уровень МРОТ, 1996 г. или каждого последующего года? Ответ на вопрос, на наш взгляд, может дать статья 4 ГК РФ «Действие гражданского законодательства во времени», в которой указывается, что акты гражданского законодательства не имеют обратной силы и применяются к отношениям, возникшим после введения их в действие». Значит, при анализе отчетности 1998 г. и каждого последующего года балансовую стоимость чистых активов нужно сравнивать с уставным капиталом, сформированным в данном случае исходя из уровня МРОТ 1996 г., т.е. с 75,9 тыс. руб.

Соотношение между чистыми активами и уставным капиталом показывает, во сколько раз собственный капитал (активы, сформированные за счет собственного капитала) превышает первоначальный уставный капитал.

Уставный капитал акционерного общества может сохраняться в своей первоначальной величине в течение ряда лет (примеров можно привести сколько угодно), а чистые активы могут в десятки, сотни и тысячи раз превышать его значение (таблица 2).

Соотношение чистых активов и уставного капитала в динамике по крупнейшим предприятиям Оренбургской области, тыс. руб.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.