Сегодня рассмотрим тему: "с 2019 - 2020 года некоторые компании столкнутся с повышением налога на прибыль" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

С 2019 года некоторые компании столкнутся с повышением налога на прибыль

Минфин России разъяснил, что с 2019 года отменяются пониженные ставки по налогу на прибыль организаций, установленные регионами после 1 января 2018 года (письмо от 29.10.2018 № 03-03-10/77793 доведено до налоговых органов письмом ФНС от 06.11.2018 № СД-4-3/21516).

Дело в том, что с 01.01.2019 будет прекращено применение законов субъектов РФ о понижении налоговых ставок, принятых после 1 января 2018 года в отношении налогоплательщиков, прямо не предусмотренных гл. 25 НК РФ.

Сейчас власти регионов могут понизить региональную ставку налога на прибыль до 12,5% как для категорий плательщиков, предусмотренных вышеуказанной главой, так и для всех остальных. С 2019 года они смогут снижать ставки налога только для тех, кто прямо указан в гл. 25 НК РФ. Соответствующие изменения внес в Налоговый кодекс Закон от 03.08.2018 № 302-ФЗ.

Категории плательщиков, не предусмотренные вышеуказанной главой, но для которых регионы установили пониженные ставки до 1 января 2018 года, могут применять их до конца срока действия, но не позднее 1 января 2023 года. При этом власти по своему усмотрению могут повысить утверждённую ранее ставку.

В 2018 году было принято множество законопроектов, основным назначением которых выступало увеличение налоговых сборов. С такими повышениями столкнуться как граждане, так и владельцы разных компаний.

При этом планируется повышение примерно 10 разных налогов. Такие изменения приведут к значительному увеличению денежных средств, поступающих в казну государства. Все люди и представители бизнеса должны разбираться в этих нововведениях, чтобы не нарушить требования законодательства.

С начала 2019 года планируется повышение достаточно большого количества сборов. Сюда относится повышение НДС и страховых взносов, а также увеличение коэффициентов по ЕНВД и другим сборам.

Для частных лиц расчет разных налогов осуществляется работодателем или представителями налоговой службы. Поэтому граждане могут не разбираться во всех изменениях, но эта информация может понадобиться для проверки правильности расчета платежей сотрудниками ФНС.

Компании должны хорошо разбираться в нововведениях, так как их бухгалтеры занимаются расчетом и уплатой налогов. Ошибки в расчетах приведут к уплате штрафов и начислении пени. Поэтому не разрешаются ошибки даже за счет отсутствия знаний о современном законодательстве.

С начала следующего года вырастает МРОТ, установленный не только на федеральном уровне, но и каждом регионом в отдельности. Его размер будет приравнен к прожиточному минимуму, установленному во втором квартале 2018 года.

| Видео (кликните для воспроизведения). |

Какие новые налоги появятся в 2019 году? Смотрите видео:

На основании данных нововведений с 2019 года будет увеличена предельная ставка по страховым взносам примерно на 15%.

Еще 28 марта на рассмотрение Думе был предложен законопроект, на основании которого планировалось увеличение ставки НДФЛ. Предполагалось использование прогрессивной шкалы определения данного сбора. Проект был принят 2 апреля, но еще не подписан Президентом.

На основании данного закона предлагается следующее:

- если доход гражданина не превышает в год 100 тыс. руб., то с его заработка уплачивается в бюджет только 5%;

- если зарплата находится в пределах от 100 тыс. руб. до 3 млн. руб., то будет применяться стандартная ставка в размере 13%;

- если доход варьируется от 3 до 10 млн. руб., то используется увеличенная ставка в размере 18%;

- если человек зарабатывает больше 10 млн. руб., то с этих средств уплачивается 25% государству.

Как изменится форма 2-НДФЛ с января 2019 года? Узнаете здесь.

Сейчас все граждане независимо от размера дохода уплачивают с полученных средств 13%.

Для начисления пенсионных взносов фиксируется с 2019 года единая ставка в размере 22%. Данная информация была получена от министра финансов во время проведения пресс-конференции после заседания Правительства страны.

На этой же пресс-конференции было объявлено, что ставка НДС будет увеличена до 20%.

Если же будет выявляться превышение, то с него уплачивается 32% в виде страховых взносов. В 2018 году размер страховых взносов определялся как 26% с полученного дохода.

Другое изменение коснулось плательщиков НДС. Они будут вынуждены столкнуться с повышением ставки по этому доходу, которая с 2019 года будет равна 20%. Льготная ставка, равная 10%, будет применяться только для социально значимых товаров или детских предметов.

Такие изменения не будут затрагивать малый бизнес, поэтому предприниматели, трудящиеся на основании льготных режимов, представленных ПСН, ЕНВД или УСН, не будут уплачивать данный налог.

Такое повышение НДС приведет к значительному удорожанию многочисленных товаров. Поэтому граждане будут вынуждены столкнуться с увеличением трат на разные товары и продукты питания.

Предприниматели и компании, работающие по ОСНО, будут вынуждены столкнуться с существенным увеличением налоговой нагрузки. Поэтому уже сейчас многие фирмы переходят на упрощенные режимы, если соответствуют их требованиям.

| Видео (кликните для воспроизведения). |

Другим неприятным событием для граждан и представителей бизнеса выступает рост акцизных сборов с 1 января следующего года. Рост составляет 10%, что является существенным повышением.

С начала 2019 года планируется внесение правок в НК относительно размера акцизов на топливо и другие товары. Планируется повышение сбора до 2020 года, причем все эти планы будут корректироваться в зависимости от ситуации на рынке.

Компании и ИП, применяющие в процессе работы УСН, могут столкнуться с увеличением нагрузки. Это обусловлено изменением количества разных видов деятельности, при которых можно пользоваться льготной ставкой в размере 20%.

Хотя такое изменение было внедрено уже в 2018 году, планируется внесение некоторых правок и в 2019 году.

Путиным был подписан закон, на основании которого повышаются ставки по налогу на прибыль.

При определении ставки учитывается род деятельности компании, получаемая прибыль и другие параметры. Поэтому для разных фирм изменения могут быть различными.

Еще с начала 2018 года был введен специальный налог на движимое имущество, уплачиваемый компаниями с использованием ставки в размере 1,1%. Но с 2019 года такой сбор полностью отменяется.

Как по закону можно уменьшить оплату по ЕНВД? Читайте тут.

Статистика показывает, что такие корректировки приводят к тому, что многие представители бизнеса отказываются от ОСНО и вынужденно переходят на упрощенные режимы налогообложения.

ЕНВД может использоваться предпринимателями только в некоторых регионах. При расчете налога учитывается именно какой-либо физический показатель, а не размер получаемой прибыли.

Как вырастет транспортный налог в 2019 году? Ответ в видео:

Во время определения сбора учитываются определенные региональные и федеральные коэффициенты, а также установленная ставка налога. Еще с начала 2018 года была повышена ставка по ЕНВД на 4%.

С 2019 года дополнительно увеличивается коэффициент К1. Сейчас он равен 1,798, но планируется его повышение примерно на 4%. Данный коэффициент учитывает инфляцию, поэтому его повышение связано с ростом инфляции в стране.

Повышение страховых сборов для индивидуальных предпринимателей

ИП, работающие по разным режимам налогообложения, обязаны за себя уплачивать взносы в ПФ и другие фонды.

Если они пользуются упрощенными системами, то не возникает обязанность уплачивать в бюджет НДФЛ, так как этот налог заменяется едиными сборами на основании имеющихся режимов.

Данная выплата применяется, если доход в год превышает 300 тыс. руб. Дополнительный 1% уплачивается только с суммы превышения.

Повышение налогов коснется как предпринимателей, так и частных лиц. В 2018 году было принято множество законопроектов, на основании которых планируется увеличение различных сборов.

Это станет причиной увеличения разных товаров, а также повышения нагрузки на предпринимателей. Специалисты утверждают, что многие фирмы вынужденно перейдут на упрощенные системы, а ИП вовсе будут вынуждены прекратить деятельность.

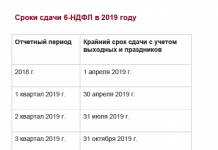

В 2019 году произойдут изменения по налогу на прибыль. В частности изменятся региональные ставки для некоторых компаний. В статье мы привели привели все новые ставки в удобной таблице.

Налог на прибыль платят компании, применяющие общую систему налогообложения. Компании, которые перешли на применение одного из специальных налоговых режимов, например, УСН или ЕНВД, не уплачивают этот налог. Порядок уплаты налога установлен главой 25 НК РФ. В ней предусмотрены разные ставки налога в зависимости от вида дохода, особенностей компании или ее местонахождения. Скачать таблицу со всеми ставками, актуальными для 2019 года, вы сможете ниже.

Ставки налога на прибыль в 2019 году для организаций

Сразу скажем, что в 2019 году ставки налога на прибыль не изменятся. Налогоплательщики будут рассчитывать налог по ставкам, действующим в 2018 году.

Общая ставка установлена в ст.284 НК РФ. Она равна 20%, из них:

- 3% налогоплательщики перечисляют в федеральный бюджет,

- 17% – в бюджет субъекта РФ.

Такое разграничение и ставки будут действовать до конца 2020 года.

Пример

ООО «Сфера» работает в Новосибирской области, льгот по налогу на прибыль в регионе не установлено. В первом квартале 2019 года компания получила доходы в размере 2 600 000 руб., а расходы составили 1 850 000 руб.

Налоговая база составляет 750 000 руб. (2 600 000 – 1 850 000). По итогам первого квартала ООО «Сфера» рассчитывает налог на прибыль:

- В федеральный бюджет – 22 500 руб. (750 000 * 3%),

- В бюджет Новосибирской области – 127 500 руб. (750 000 * 17%).

Всего компания заплатит 150 000 рублей.

Помимо общих ставок, НК РФ устанавливает еще ряд дифференцированных налоговых ставок. Их могут использовать определенные категории налогоплательщиков или компании, получающие определенные виды доходов.

Например, доходы с дивидендов облагаются по ставке 0% или 13%, в зависимости от доли компании в уставном капитале источника дивидендов. А иностранные компании платят налог с дивидендов по ставке 15%.

Доходы в виде процентов по муниципальным ценным бумагам старше трех лет облагаются по ставке 9%. Причем налог полностью перечисляется в федеральный бюджет.

По ставке 15% облагаются доходы по целому ряду ценных бумаг. А по российским ценным бумагам, учитываемым на счетах депо у иностранных держателей, доход облагается по ставке 30%.

Изменения с 2019 года. С этого года вступил целый ряд изменений по налогу на прибыль. Мы собрали все поправки в удобную таблицу с подсказками и советами, что изменить в работе.

Например, в составе расходов можно учитывать расходы на туристические путевки работникам. Налоговую базу можно уменьшить на стоимость проезда, проживания, питания, санаторно-курортного обслуживания и экскурсий не только работников, но и членов их семей. Правда, есть три ограничения:

- Учесть можно расходы на турпутевки по территории России,

- Максимальная сумма на каждого работника и его родственника – 50 000 рублей,

- Расходы на турпутевки вместе с затратами на добровольное личное страхование и медицинское обслуживание работников не должны превышать 6% расходов на оплату труда.

Льготные ставки по налогу на прибыль в 2019 году для юридических лиц

Налоговым кодексом предусмотрены льготные ставки. Их вводят на территориях субъектов РФ региональные власти. Для этого принимают соответствующий закон. Региональные чиновники ограничены двумя условиями:

- Они могут снижать налоговую ставку, по которой рассчитывается региональная часть налога. При этом в федеральный бюджет ставка остается равной 3%,

- Снижать ставку могут до 12,5%, ниже ставка налога опускаться не может.

С 2019 года льготы по налогу на прибыль сократятся. Власти субъектов теперь не смогут снижать ставки налога на прибыль по своему усмотрению. такое право у них будет только в отношении категорий налогоплательщиков, которые указаны в НК. Например, для резидентов особых экономических зон и участников региональных инвестиционных проектов.

Еще одна группа льготников – организации, осуществляющие свою деятельность на территориях особых экономических зон и на территории Крыма и Севастополя. Для этих компаний максимальная ставка по налогу на прибыль равна 13,5%.

Пониженные ставки, которые региональные власти ввели до начала 2018 года, можно применять до истечения их срока действия. Но есть оговорка. С 1 января 2023 года все прежние сниженные ставки утратят силу. Более того, на 2019 – 2020 год региональные власти вправе повысить ставку, которую ранее приняли.

С 1 января 2019 года возрастает налоговая нагрузка для владельцев крупного и малого бизнеса, физических лиц и самозанятых особ. Вопрос о том, какие налоги вырастут, беспокоит всех граждан, поскольку за поднятием ставок ожидается поднятие цен на различные категории товаров и услуг. Федеральная налоговая служба анонсировала, что с 1 января 2019 года в стране изменятся 10 налогов.

В России с 1 января 2019 года вырастет величина минимальной оплаты труда. Согласно принятому закону она будет приравнена к прожиточному минимуму за второй квартал предыдущего года. Она будет составлять 11 280 рублей.

Это усиливает налоговую нагрузку на работодателя, поскольку с увеличение минимальной заработной платы возрастает сумма НДФЛ. Ставки по данному налогу остаются прежними. Правительство не применяет увеличение установленных величин, однако, разговоры о повышении ставок ведутся.

Важно! В ФНС утвердили новые форматы заполнения и предоставления форм 2-НДФЛ и 3-НДФЛ.

В Правительстве принято решение о повышении налога на добавленную стоимость на 2%. С 2019 года он будет составлять на 18, а 20%. Это изменение не коснется товаров льготной группы (продукция для детей, медицинские товары, печатная продукция и пр.), для них по-прежнему остается ставка в 10%.

Льготные условия начисления НДС предусмотрены для компаний, которые осуществляют экспорт продукции. Для снижения нагрузки налогообложения НДС им будет возмещаться.

Данное повышение должно принести дополнительный доход в государственную казну, что будет использовано для финансирования социальной сферы: медицина, образование, выплаты льготным категориям граждан. По предварительным подсчетам прибыль для бюджета оценивается в более чем 400 млрд рублей. Однако, это приведет к подорожанию практически всех товаров и услуг. В итоге, оплата нововведения ляжет на конечного потребителя.

На конец 2018 года в России насчитывается около 15 миллионов человек, которые получают доход и при этом не уплачивают налоги. Они именуются самозанятыми гражданами и не зарегистрированы как ИП. К ним можно отнести:

- фрилансеров;

- фотографов;

- таксистов, которые выполняют извоз на собственных автомобилях;

- репетиторов;

- разнорабочих и т.д.

При включении их в систему налогообложения, государственная казна получит дополнительных доход, а самозанятые граждане смогут воспользоваться преимуществами, которыми обладают официально трудоустроенные сотрудники.

Проект является пилотным и его реализация будет проходить на утвержденной территории. В каких регионах произойдет повышение налогов:

- Москва.

- Московская область.

- Калужская область.

- Татарстан.

Это не первый проект, который проходит тестирование в данных регионах. По результатам деятельности будет принято решение о распространении нововведения во всей РФ.

Для облегчения выполнения процедуры оплаты налогов разрабатывается специальное мобильное приложение. С его помощью можно зарегистрироваться и выполнять платежи без посещения налоговой службы.

ИП, которые в работе используют контрольно-кассовую технику, должны будут перейти на он-лайн кассы до 01 июля 2019 года. Законопроект рассматривался еще с 2017 года, а в 2018 к закону об использовании контрольно-кассовой техники (№54-ФЗ от 2003 года) было принято множество правок. Окончательный переход на новый вид аппаратов должен быть произведен летом 2019.

Вся информация будет напрямую передаваться в ФНС через Интернет. Это позволит усилить контроль за проводимыми операциями и повысить прозрачность бизнеса.

Взносы для индивидуальных предпринимателей в 2019 составляют:

- ПФР: 29 354 р.;

- ФФОМС: 6 884 р.;

- 1% от доходов свыше 300 тысяч р.

Данный налог разработан для возмещения ущерба, который наносится окружающей среде загрязнениями различного рода. К его оплате привлекаются:

- юридические лица;

- индивидуальные предприниматели;

- физические лица.

Нововведение относится ко всем, кто тем или иным способом наносит вред экологии:

- выбросы в атмосферу вредных веществ;

- загрязнение воды и почвы;

- скопление отходов жизнедеятельности.

Оплата должна будет производиться в течение года в виде авансовых платежей. Малые предприятия смогут уплачивать полную требуемую сумму один раз в год.

Для предприятий, которые используют в своем производстве эко-технологии, могут быть предоставлены налоговые льготы вплоть до полной отмены начислений.

Для развития культуры и туристического сектора в стране было принято решение ввести туристический сбор. В 2018 году подобная практика уже работает в Крыму, Алтае, Краснодаре и Ставрополе. Предполагается, что до 2020 года в проект будут вовлечены все регионы РФ.

Планируемая величина сбора составляет 2% от стоимости жилья. Ее будет оплачивать турист, который приехал из другого региона или зарубежья. В дальнейшем возможно изменение ставок в зависимости от субъекта РФ, качества жилья, количества гостей и суток пребывания.

Наиболее существенным является увеличение цены на бензин, поскольку он участвует во всех видах перевозок и расходы на топливо включают в конечную цену товара или услуги.

Ожидается, что предприниматели не будут полностью вкладывать стоимость нового налогообложения в цену товара, поскольку это снизит спрос. Скорее всего, повышение акцизов будет разделено так, чтоб его часть оплачивалась за счет бизнесменом, а другая часть – потребителем.

В 2018 году ставка для владельцев транспортных средств разнится в зависимости от мощности двигателя. Так, например, налоговая ставка для легкового автомобиля с мощностью двигателя до 100 лошадиных сил составляет 2,5 рубля, более 150 л. с. – 5 рублей, а свыше 250 л. с. – 15 рублей.

Важно! Налоговые ставки, утвержденные ФНС, могут быть увеличены руководящими органами субъектов РФ, но не более чем в 10 раз.

С нового года планируется внести изменения в порядок начисления сбора и привязать его к пробегу транспортного средства. При этом сбор будет внесен в стоимость топлива. Однако, окончательного решения по этому вопросу еще нет, поскольку повышение цены на бензин значительно увеличит расходы граждан.

Согласно новым условиям налог на землю будет рассчитываться на основании кадастровой стоимости земельного участка. Если раньше за ключевую сумму принималась инвентаризационная цена объекта, то теперь она больше приближена к рыночной.

Переход на использование кадастровой оценки происходил постепенно: по 20% каждый год в течение 5 лет. То есть, в 2019 налогоплательщик будет выплачивать взнос в размере 80% от цены, установленной за 2018, а в 2020 уже 100% от стоимости в 2019.

Важно! Ставки остаются прежними: от 0,025 до 1,5% в зависимости от категории земельного участка.

В 2019 планируется отмена налогообложения движимого имущества. Законопроект рассматривался еще в 2017 и 2018, и уже применялась нулевая льгота на некоторые виды движимого имущества. Для ее получения необходимо было постоянно обращаться в соответствующие органы. С 2019 ожидается, что юридические лица будут освобождены от этого налога.

Отчисления за владение недвижимым имуществом приравниваются к кадастровой стоимости. Она выше инвентаризационной, поэтому налогоплательщику придется выплачивать большую сумму.

Ставки зависят от вида имущества и его цены. Например, за элитную недвижимость стоимостью более 300 млн рублей потребуется уплатить 2%. Ставка для среднестатистической недвижимости составляет 0,3%.

Взвешенная и рациональная налоговая политика – это неизменная составляющая стратегии развития России на 2019-2020 годы. Под этим понимаются любые действия государства в сфере налогообложения, которые осуществляются в рамках ранее утвержденного плана. В соответствии с положениями Бюджетного кодекса, их разработкой занимается Минфин, который рассчитывает оптимальный уровень налоговой нагрузки и, исходя из внешних и внутренних экономических факторов, утверждает реализацию ряда мер на определенный период.

Налоговая политика на 2019- 2020 гг. — это публичная информация, которую Минфин размещает на своем сайте (как правило, это происходит до начала наступающего года). Опираясь на эти сведения, можно понять, какие будут созданы фискальные условия для развития частного бизнеса, какой набор инструментов будет использоваться для сокращения теневого сегмента, удастся ли полностью сбалансировать бюджеты и какие законодательные нововведения будут приняты для решения таких задач.

Получение прибыли вне налогообложения – это крайне актуальная проблема для экономики страны. Предприятия и физлица, которые не платят фискальные платежи, не принимают непосредственного участия в формировании бюджета, вследствие чего наблюдается явный дефицит его доходной части. Но Минфин намерен бороться с теневым сегментом, используя все доступные ему инструменты и методы, даже если для этого придется внести изменения в действующий закон. С этой целью в рамках реализации налоговой политики на 2019-2020 годы будут использованы такие меры:

- переход на онлайн-кассы в розничной торговле, за счет чего продавцы лишатся возможности скрывать свои продажи. При использовании таких касс платежные данные мгновенно передаются в ФНС, которые фиксируют платежи;

- ужесточение таможенного контроля, для чего будет создана единая система «прослеживания» продукции от момента поступления для оформления и до продажи конечному пользователю (планируется запуск пилотного проекта);

- формирование нового госреестра актов гражданского состояния;

- создание единого федерального регистра, в котором будут аккумулированы сведения о гражданах;

- запуск автоматического обмена налоговыми данными, вследствие чего будет сложнее уклониться от уплаты обязательных сборов и платежей и т. д.

Создавая благоприятные условия для развития малого и среднего бизнеса, Минфин намерен полностью систематизировать процесс взимания фискальных сборов и упорядочить налогообложение. Для этого в ходе выполнения тезисов налоговой политика РФ на 2019-2020 годы планируется:

С другой стороны, для нефтедобывающих предприятий будет разработана альтернативная система налогообложения – НДД (налог на добавленный доход). В первую очередь это коснется пилотных объектов, которые расположены на месте зрелых и новых месторождений. При этом налоговой базой будет считаться доход от добычи углеводородов за вычетом совокупных расходов по разработке этих недр. Предполагается, что ставка по НДД составит около 50%.

Не оставит без внимания Минфин и физических лиц, на что указывают другие положения утвержденной налоговой политики РФ на 2019-2020 годы. Основная задача в данном направлении – это сокращение числа неофициально трудоустроенных лиц и самозанятых граждан, которые предоставляют услуги или продают товары, не оплачивая фискальных платежей. С этой целью Минфин планирует:

- уточнить действующий перечень видов деятельности плательщиков УСН (по реестру), в отношении которых может использоваться более выгодный тариф начисления страховых взносов;

- проанализировать целесообразность предоставления льгот самозанятым гражданам (до конца 2018 года они уже были освобождены от уплаты страховых взносов и НДФЛ);

- расширить круг лиц, в отношении которых будет использоваться ставка НДФЛ в 0%;

- при подсчете суммы безнадежных долгов включать в их состав задолженности граждан, получивших статус банкротов, что позволит уменьшить объем налогооблагаемой базы;

- упростить задачу по покупке онлайн-касс для индивидуальных предпринимателей на ЕНВД и ПСН, предоставив им возможность снизить сумму налога, исходя из того, что стоимость одного аппарата составляет 18 тыс. руб.;

- ограничить для ИП количество объектов недвижимости (в том числе, исходя из совокупного размера общей площади), в отношении которых может использоваться ПСН при осуществлении деятельности по сдаче в аренду жилья или нежилых помещений.

Разработчики опубликовали итоговый доклад по “Стратегии-2020”. Документ, созданный лучшими умами России, предлагает набор кардинальных изменений в экономической и социальной жизни страны. Некоторые идеи уже были неоднократно озвучены, а другие – отвергнуты как непопулярные. Несмотря на поддержку проекта, насколько правительство готово прислушаться к экспертам, остается неясным.

Доклад, состоящий более чем из 850 страниц, выложен на сайте “Стратегии-2020”. В разработке документа приняли участие более тысячи ученых под руководством ректора Высшей школы экономики Ярослава Кузьминова и ректора Академии народного хозяйства при президенте России Владимира Мау. Разработчики вели “мозговой штурм” в 27 рабочих группах, разбитых по блокам социально-экономической политики.

“Стратегия-2020” не является документом, обязательным к исполнению – это готовые рекомендации по корректировке курса правительства. 15 марта Стратегию официально представили Белому дому и Кремлю, а какие предложения из нее будут реализованы – решат чиновники.

Точно назвать дату, когда родилась идея создать план развития России, сложно. Как таковая “Стратегия-2020” появилась из-под пера Минэкономразвития в 2008 году. Тогда она содержала много пафосных утверждений, вроде будущего роста ВВП на душу населения до 30 тысяч долларов в год (уровень Южной Кореи), но наступление финансового кризиса сделало Стратегию фактически нежизнеспособной. Документ отправили на доработку, а к самому процессу привлекли ученых.

Итоговый доклад в значительной степени повторяет все то, что уже писалось экспертами в статьях на сайте “Стратегии-2020”. Кроме того, в сам план вошло значительное количество идей, или уже озвученных чиновниками, или буквально “витающих в воздухе”.

РИА Новости приводит детальный анализ Стратегии, из которого следует, что предложения экспертов во многом совпадают с тезисами статей Владимира Путина.

Это вполне соответствует задаче, которую ставили перед разработчиками – предложить план эффективных реформ, который не касался бы смены политической системы и структуры управления страной в целом. Хотя возможно, что премьер-министр пользовался наработками Стратегии, так как она попала в правительство в декабре 2011 года.

Наиболее интересными являются идеи, связанные с реформой пенсионной системы. Во-первых, эта тема по праву может считаться самой обсуждаемой в правительстве, во-вторых, предложения экспертов можно реализовать хоть завтра. Сейчас дефицит Пенсионного фонда составляет более триллиона рублей и исчезать никуда не собирается, его приходится компенсировать из госбюджета.

15 марта глава Минэкономразвития Эльвира Набиуллина заявила, что министерство поддерживает идею возврата ставок страховых взносов до уровня ЕСН в 26 процентов. Ранее о такой возможности узнали деловые СМИ – по их данным, за этот поворот событий выступают Минфин и Минэкономразвития. Споры о том, какими должны быть страховые взносы, длились между правительством и бизнесом несколько лет – с 2010 по 2011 год ставки то повышали, то понижали.

Существующих страховых взносов по ставке в 30 процентов на зарплаты не хватает, а бизнес отвечает на попытки повышения “уходом в тень”. Разработчики Стратегии предлагают вернуться к отмененному в 2010 году Единому социальному налогу в 26 процентов, а пенсионный возраст постепенно поднять к 2030 году до 63 лет. Кроме того, предлагается в несколько раз увеличить трудовой стаж, необходимый для выхода на пенсию.

Пенсионный возраст стоит повышать на несколько месяцев каждый год. Таким образом, полагают ученые, пенсионная система станет более сбалансированной. Эти идеи во многом совпадают с мнением экс-министра финансов России Алексея Кудрина, который за день до выхода доклада указал в своей статье, что в противном случае социальные налоги россиян вырастут до 70 процентов. Поднять пенсионный возраст Россию в последнее время призывали все кому не лень, в том числе МВФ и Организация экономического сотрудничества и развития (ОЭСР).

Есть в Стратегии и другие идеи, касающиеся незащищенных слоев населения. В частности, предлагается ввести страхование безработицы, как это сделано в странах ОЭСР. Кроме того, эксперты считают нужным раздавать беднякам талоны на еду и увеличивать пособия для многодетных семей. Также предлагается создать систему гарантированного дохода и увеличить вычеты из налогов на доход физических лиц для людей, живущих за чертой бедности. Налоговые вычеты для тех, кто имеет детей, которые действуют сейчас, напротив, предлагается ликвидировать.

“Существующая система налогов в России не способствует сокращению социального неравенства”, – утверждают разработчики Стратегии. Для преодоления этого порока они предлагают ввести прогрессивный налог на имущество, в частности, недвижимость. В качестве базы для расчета налога предполагается использовать кадастровую оценку жилья, а не его площадь. Плоскую шкалу налога на доходы физических лиц, который в настоящее время составляет 13 процентов, планируется сохранить.

Основным источником для российской казны по-прежнему остаются нефть и газ, хотя в будущем эту ситуацию и планируется изменить. От экспортных пошлин на энергоресурсы предложено избавиться, а потери компенсировать за счет увеличения налога на добычу полезных ископаемых. Стоит отметить, что ранее эту точку зрения высказывали в Минфине. В настоящее время поступления в бюджет России от НДПИ и экспортных пошлин на нефть и газ сопоставимы.

Разработчики стратегии предлагают сбалансировать бюджет на 2012 год исходя из средней цены на нефть в 105 долларов за баррель, в 2013 году – в 103 доллара, в 2014 году – в 97 долларов, в 2015 году – в 95 долларов за баррель. При таком подходе, полагают ученые, размер госдолга РФ не должен превысить 25 процентов ВВП (сейчас – 10 процентов). В настоящее время государственная казна рассчитана исходя из цены нефти в 100 долларов.

Таким образом, эксперты исходят из крайне оптимистичного сценария. В феврале глава Министерства финансов РФ Антон Силуанов предложил верстать бюджет из прогноза стоимости барреля в 70 долларов – именно столько составила средняя цена за последние 10 лет. В свою очередь, в Минэкономразвития полагают, что в ближайшее время энергоресурсы будут дорожать.

Расходы на оборону разработчики Стратегии призывают сократить, а вместо этого повысить траты на “приоритетные цели” – развитие инфраструктуры и человеческого капитала. Согласно действующим планам правительства, до 2020 года на военные цели должно быть потрачено около 20 триллионов рублей, расходы на оборону составят около 5-5,5 процента ВВП. Эксперты предлагают их снизить хотя бы на 0,9 процента ВВП в год.

Траты на приоритетные цели предложено увеличить на четыре процента ВВП в год. При этом часть финансирования планируется получить за счет сокращения ненужных и неэффективных расходов (в среднем на два процента от ВВП в год). Кроме того, к дополнительным источникам дохода можно отнести “радикальную приватизацию”, которую авторы предлагают начать с 2015 года. Разработчики также настаивают на прекращении субсидирования неэффективных предприятий, которые используют полученные деньги для сохранения рабочих мест.

Эффективность труда россиян предлагается повышать, но не забывая о роли неквалифицированной рабочей силы из-за рубежа. Таких работников, по мнению ученых, необходимо завозить около 250-300 тысяч в год, но при этом нужно обеспечить постоянный приток мигрантов “различного профессионального уровня”. Без них, по расчетам авторов, число работоспособного населения в России к 2020 году сократится на 10 миллионов человек, а число пенсионеров, напротив, вырастет.

В то же время, эксперты обращают внимание на уровень образования россиян. Для улучшения ситуации предлагается отправлять на стажировку за рубеж около двух тысяч отечественных ученых в год. На эти цели из бюджета планируется выделять почти по три миллиарда рублей в год.

Эксперты также считают, что стоит обратить внимание на развитие программ прикладного бакалавриата – это ликвидирует разрыв между рабочими профессиями и присущим выпускникам вузов повышенным социальным статусом. К 2020 году, отмечают разработчики, получать прикладное образование в вузах будет около 30 процентов студентов.

Стипендии студентов предложено увеличить до прожиточного минимума – после этого, по мнению экспертов, студенты не будут работать вместо занятий. По расчетам авторов Стратегии, расходы бюджета на адресную стипендиальную систему в 2015 году в этом случае составят не менее 80 миллиардов рублей – они вырастут в 2 раза по сравнению с уровнем 2011 года. Стоит отметить, что в настоящее время прожиточный минимум в России составляет 6500 рублей, а средняя зарплата превышает двадцать тысяч рублей в месяц.

Пока комментариев о том, что будет реализовано, а что нет, от правительства не последовало. Министр экономического развития России Эльвира Набиуллина заявила, что поддерживает многие предложения разработчиков, но они нуждаются в обсуждении. Скорее всего, в ближайшее время какого-либо плана правительства и Кремля, который был бы так же детально проработан, как и Стратегия, россияне не увидят.

Учитывая, что многие предложения уже неоднократно обсуждались, их попадание в Стратегию, скорее всего, станет дополнительным аргументом для воплощения идей в жизнь. Например, это может коснуться отмены экспортных пошлин на нефтепродукты, развития прикладного бакалавриата и возвращения ЕСН.

В то же время, ряд предложений явно противоречат ранее озвученным позициям действующих президента и премьер-министра. К ним, к примеру, относится сокращение оборонных расходов, именно из-за которого и случился конфликт Алексея Кудрина и Дмитрия Медведева. В свою очередь, Владимир Путин обещал не допустить повышения пенсионного возраста. Поэтому можно ожидать, что до внедрения в жизнь предложения авторов Стратегии претерпят еще не одно изменение.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.