Сегодня рассмотрим тему: "расчет по страховым взносам за 4 квартал 2019 - 2020 года пример заполнения" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Новый единый расчет по страховым взносам 2019 года, пример заполнения которого приводим в статье, состоит из титульника и трех разделов, которые, в свою очередь, содержат 11 приложений. Подробно об этом мы писали в статье «Единый расчет по страховым взносам». Теперь рассмотрим пошаговое заполнение формы РСВ-1 на примере.

Если не предоставить расчет страховых взносов в 2019 году, пример заполнения которого мы рассмотрим далее в статье, или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 4 квартал — до 30.01.2019), начислят штраф в размере 1000 рублей или 5 % от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

Если обнаружатся ошибки или расхождения в бланке, считается, что отчет не предоставлен. Исправления нужно внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой отчета признается день, когда первый раз отправлен единый расчет по страховым взносам 2019, форма РСВ-1 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Произведем расчет страховых взносов в 2019 году, пример: ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО; для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

Обобщенная информация о первых 9 месяцах 2019 г.

Начисления заработной платы составили 759 300,00 рублей:

- ПФ РФ: 759 300,00 × 22 % = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1 % = 38 724,30 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,70 руб.

За отчетные 3 месяца 2019 года начисления заработной платы составили:

- октябрь — 253 000,00 руб.;

- ноябрь — 253 000,00 руб.;

- декабрь — 253 000 руб.

Рассчитываем страховые помесячно.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 рублей.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 рублей.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 рублей.

Итоговые данные для внесения в отчетную форму:

- Начисленная зарплата 4 квартала — 759 000,00 рублей, отчислений: в Пенсионный — 166 980,00 руб., ОМС — 38 709,00 руб., ФСС — 22 011,00 руб.

- За весь 2019 год: начисления — 1 518 300,00 рублей, ПФР — 334 026,00 руб., ОМС — 77 433,30 руб., ФСС — 44 030,70 руб.

| Видео (кликните для воспроизведения). |

Подробный порядок заполнения расчета по страховым взносам 2019 года изложен в приказе ФНС № ММВ-7-11/551. С учетом положений приказа приведем пример заполнения формы РСВ-1 за 4 квартал 2019.

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки. Указываем код ИФНС и код местонахождения.

Количество страниц оставляем незаполненным, вернемся к нему после заполнения разделов.

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Приведем пример заполнения сведений в едином отчете по данным руководителя.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, дату рождения, пол и гражданство. Для граждан России устанавливаем значение «643» (строка 120), код страны установлен Постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (стр. 140) выбираем в соответствии с приложением № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@. Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица: 1 — застрахован, 2 — нет. В нашем примере «1».

Заполняем часть 2.1 третьего раздела единого страхового расчета: поле «месяц» устанавливаем «10» — октябрь, «11» — ноябрь и «12» — декабрь. Прописываем код категории застрахованного лица. В соответствии с Приложением № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/551@, «наемный работник» — значение «НР».

Шаг 4. Заполняем сумму выплат и иных вознаграждений

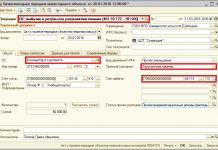

Зарплата директора составила 60 000,00 рублей в месяц. Итого за 4-й квартал — 180 000,00 рублей. Пенсионные страховые отчисления (60 000,00 × 22 %) составили 13 200,00 рублей за каждый месяц. Указываем эти суммы в соответствующих строках единого расчета по страховым взносам.

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства РФ от 15.11.2017 № 1378. Для ОПС в 2019 г. — 1 021 000,00 рублей на одного работника.

| Видео (кликните для воспроизведения). |

Третий раздел единого страхового расчета (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику должен соответствовать суммам 1-го и 2-го разделов. Если имеются расхождения, налоговики не примут отчет! Также отчет считается не сданным, если обнаружены ошибки в персональных данных работников.

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета

В подразделе 1.1 в первую очередь указываем код тарифа плательщика: «01» — для ОСНО, «02» — для УСН, «03» — для ЕВНД.

Затем указываем суммарные значения раздела 3.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 22 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

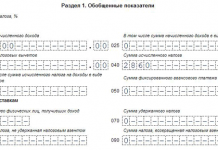

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и 040.

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 050 — разница между 030 и 040;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

Шаг 7. Заполняем приложение № 2 раздела 1. Указываем данные для расчета отчислений ВНиМ

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/2748@. «01» указывается, если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2019 году он равен 815 000,00 рублей (Постановление Правительства РФ от 15.11.2017 № 1378);

- 050 — база для расчета отчислений;

- 051–054 — суммы начислений (по специальным условиям), если таковые имеются.

Шаг 8. Заканчиваем заполнять приложение № 2 раздела 1 единого расчета

Поля предназначены для сумм:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 – (070 – 080)).

Указываем «1» — при уплате платежей в бюджет; «2» — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1. В нашем случае данные отсутствуют.

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

КБК в едином отчете по взносам отражаем в соответствии с Приказом Минфина от 01.07.2013 № 65н и Письмом ФНС от 30.12.2016 № ПА-4-1/25563.

Шаг 11. Указываем количество страниц заполненных листов единого отчета и проставляем в титульном листе

Единый расчет подготовлен, теперь подписываем у руководителя и отправляем в ИФНС.

Форма расчета по страховым взносам и срок сдачи за 1 квартал 2019 года

Помимо учета расходов и расходов, для любой компании важно подсчитывать страховые взносы, которые выплачиваются за сотрудников. Для этого существует целая декларация, в которой и отмечается вся информация о выплатах на страхование. Как заполнить расчет по страховым взносам за 1 квартал 2019 пошагово описано в этой статье.

Расчетный период – календарный год, отчетных больше, потому что подавать декларации требуется по кварталам. Получается следующая единая схема для 2019:

- За первый кв. – до 30.04. 2019;

- За полгода — второй квартал – до 30.07.2019;

- За 9 месяцев — третий квартал – до 30.10.2019;

- Год – до 30.01.2020.

В сроке сдачи РСВ за 1 квартал 2019 года изменений не будет, потому что дата выходит на будни.

Подают отчетность по ЕССС:

- Все юридические лица РФ, в том числе и работающие на территории России иностранные фирмы.

- Индивидуальные предприниматели.

- Владельцы КФХ.

Исчисление страховых произвести легко. Чтобы ответить на вопрос, сколько было перечислено в разные фонды с одной ежемесячной зарплаты или сделать проверку, можно воспользоваться простым примером расчета страховых взносов в 2019 году. Чтобы он был максимально приближен к реальности, стоит взять среднюю зарплату в регионах России — 20 тыс. рублей. Далее можно вычислять:

- 22% от 20 000 — это 4 400 рублей. Именно столько отправилось в пенсионный фонд.

- После от тех же 20 000 берутся 5,1% — это 1020 рублей на медицинское страхование.

- Ставка на социальные нужды составляет 2,9%. От 20 000 это 580 рублей.

В сумме с одного работника компании, при условии общей системы налогообложения, государству будет выплачено 6 тыс. рублей на страхование. Несложно посчитать, что это:

- 18 000 за первый кв.

- 36 000 за полгода.

- 54 000 за 9 месяцев.

- 72 000 за год.

Здесь годовая сумма в счёт будущей пенсии — 52 800, на медицинское страхование — 12 240 и на социальное — 6960. И это только за одного работника, так что суммы будут значительно увеличиваться в зависимости от заработной платы и количества людей в штате. А также стоит отметить, что для годовых страховых выплат есть пределы налоговой базы.

Так, если за год в Пенсионный фонд выплата превысила 1 021 000 рублей, то до этой границы сумму необходимо рассчитать по ставке 22%, а от превышения — 10%, которые также отправляются в счёт страхования. В это же время, какой бы ни оказалась сумма на медицинское страхование, она полностью облагается налогом по ставке 5,1%. Для социального страхования тоже есть верхняя граница — 815 000 рублей. Однако действуют с ней не так, как с выплатой в счёт пенсии. Если страховые отчисления в год превышают 815 000, то сумма сверх этой границы просто не учитывается — планка максимальная для обложения по ставке 2,9%. Изменения в пределах базы и ставки всегда рекомендуется проверить перед заполнением.

Стоит отметить, что в подробности о заполнении отчета ЕССС за год или квартал говорится в этом приказе ФНС. Дело в том, что документ претерпел изменения из-за того, что теперь все страховые выплаты проходят через ФНС и именно она занимается их распределением. На его основе и составлен этот единая упрощённая инструкция как пример заполнения РСВ за 1 квартал 2019.

В расчет за год или квартал, согласно этому Письму ФНС, входят:

- Титульный лист.

- Лист о физическом лице, если оно не ИП.

- Раздел 1 с десятью приложениями — общие данные о взносах.

- Раздел 2 для глав КФХ.

- Раздел 3 со сведениями о застрахованных лицах.

Но все эти листы заполнять нет необходимости. Обычно используются только:

- Титульный лист.

- Раздел 1, особенно обратив внимание на его части 1.1 и 1.2.

- Приложения 1 и 2 к Разделу 1.

- Раздел 3.

Другие приложения к Разделу 1 пригодятся для отметок о пониженных в квартале или за год тарифах, выплатах студентам, иностранным работникам, сотрудникам с детьми или по больничным листам.

Посмотреть заполненный образец бланка отчетности можно здесь, а скачать пустой образец бланка — по этой ссылке. В образце оформление происходит за 1 квартал 2018 года, что можно использовать как пример для 2019. Если нужна незаполненная форма в excel — скачать бесплатно можно тут.

Отмечается название компании, ФИО её руководителя, ИНН, КПП, ОКВЭД, коды местонахождения компании и куда подаётся декларация. Обязательно необходимо вписать контактный номер телефона, чтобы быть на связи, потому что иногда дозвониться до плательщика специалистам из налоговой сложно, когда они уточняют и проверяют данные.

Графа, куда вписывается количество страниц, заполняется после того, как будут оформлены остальные. А в «номере корректировки» проставляется ноль или другое необходимое число в зависимости от того, в который раз отчетность подаётся за текущий период.

Нужен для внесения персональных данных обо всех застрахованных сотрудниках компании:

- Номер корректировки и дата заполнения.

- ИНН, СНИЛС.

- Дата рождения.

- Пол.

- Гражданство. Для российского код «643», им нужно заполнить строку 120.

- Код вида документа обычно «21» — так обозначается паспорт. Здесь же понадобятся его серия и номер. Если есть другой документ, удостоверяющий личность, то код для него нужно найти здесь. Скачать нужно приложение 2.

- Признак застрахованного лица – либо 1 (застрахован), либо 2 (не застрахован).

Далее необходимо будет указать месяц, а точнее, его номер и код категории застрахованного лица. Для сотрудников обычно это «НР», что значит «наёмный работник». Другие категории по ссылке.

В дальнейшем в этом же разделе вписываются только суммы, рассчитанные ранее. Если у какого-то сотрудника они превышают максимальное значение, то необходимо указать только его. В 2018 это 1 021 000 рублей на человека.

Общая сумма должна соответствовать тем, что отмечены в разделах 1 и 2. Заполняется третий раздел не на всех работников, а на каждого по отдельности.

В первом приложении, в подразделе 1.1 необходимо подвести общие итоги заполнения раздела 3. Здесь происходит расчёт взносов на пенсионное страхование.

Сначала необходимо сразу указать код тарифа (режим налогообложения) того, кто будет их платить:

- Общая численность человек – поле 010.

- Количество тех, чьи отчисления входят в расчетную базу – поле 020.

- Число тех, у кого база превысила допустимое значение – поле 021.

- 030 – сумма всех начислений.

- 040 – общее число необлагаемых выплат.

- 050 – разница между 030 и 040, то есть база для вычисления взносов по страховке.

- 051 – начисления, которые оказались больше максимальной базы. Необходимо указать их сумму.

Последними заполняются такие блоки, как:

- 061 – сколько пенсионных взносов сделано без превышения.

- 062 – с превышением.

- 060 – суммирующее данные предыдущих двух пунктов число.

Здесь стоит отметить (пункт 040) что необлагаемые выплаты отмечены в статье 422 НК РФ.

Прошлый раздел заполнялся только для пенсионного страхования, поэтому есть и для медицинской страховки, который имеет номер «1.2». Оформляется он также:

- 010 и 020 – для численности.

- 030 – все начисления в сумме.

- 040 – необлагаемые выплаты.

- 050 – разница между 030 и 040.

- 060 – все взносы в ОМС.

В отличие от пенсионного, медицинское страхование не имеет максимального значения.

Приложение 2 отчета РСВ за 1 квартал 2019 года также содержит данные для расчета отчислений на социальное страхование. Здесь пункты ничем не отличаются от раздела про пенсионное страхование и медицинское – также требуется количество застрахованных сотрудников, сколько начислений сделано, о превышениях лимита и т. д.

Важно отметить, что в «признак выплат», то есть строку 001 необходимо вписать код 01 или 02. Первый нужен для регионов-участников пилотного проекта, второй – для всех остальных. Информацию об экспериментальном режиме можно прочесть здесь и по этой ссылке.

Заканчивается приложение 2 подведением общих итогов:

- 060 – суммы страховых взносов.

- 070 – расходы на всё страховое обеспечение, будь то больничные или пособия.

- 080 – расходы, которые ФСС возместили.

- 090 – сколько необходимо уплатить. Рассчитать просто – значение из 080 вычитается из 070, а потом эту разность нужно вычесть из значения 060.

Код «1» на этой страничке ставится, если платежи отправляются в бюджет, а код «2» — когда расходы больше, чем окончательная сумма страховых взносов. Других вариантов кодировок здесь нет.

Есть также Приложение 3. Оно заполняется в том случае, если в году или квартале кому-то выплачивались пособия или компенсация за больничный.

Последним заполняется Раздел 1, в котором указываются сводные данные. То есть по всем направлениям страховых выплат нужно обозначить четкое количество денег, подлежащее уплате.

Здесь всё просто:

- Обязательно указывается ОКТМО.

- Не менее обязательно нужен КБК.

- Сумма за расчетный период, будь то год или квартал, и за каждый месяц внутри него.

Только после всех этих шагов можно подсчитать, сколько получилось страниц, проверить их нумерацию и вписать необходимое число на титульный лист.

Сделать проверку для своего документа можно с помощью программы, разработанной ИФНС.

Сдать расчет по страховым взносам как за год, так и за квартал, можно не только на бумаге, но и в электронной форме. Это обязательно, если численность сотрудников превышает 25 человек. Даже если компания только была создана и в ней уже большее количество сотрудников – подавать нужно только в электронном виде.

Принять решение об использовании цифровой формы или бумажной могут все остальные организации, где число работников ровно 25 человек и меньше – это правило регулирует 431 статья НК РФ(пункт 10).

Если порядок, по которому нужно сдавать электронную форму, будет нарушен, то придётся выплатить штраф в 200 рублей согласно статье 119.1 НК РФ.

Ответственность за нарушения порядка подачи и выплаты страхового расчета

Согласно статье 119 НК РФ, если расчет придет позже установленного срока, то штраф составит 5% от невыплаченной суммы. При повторном нарушении правил, штраф будет увеличиваться вплоть до 30%, а минимальный размер штрафа – 1 тыс. рублей.

Именно эту сумму нужно будет выплатить, если взносы всё же были уплачены вовремя, а сроки сдачи отчетности в квартале или году нарушены, или она не сдавалась вовсе, хотя здесь предусмотрена возможность нулевого расчета.

Статья 15.5 КоАП РФ содержит информацию об ответственности, предусмотренной для должностных лиц. Здесь есть два варианта:

- Предупреждение.

- Административный штраф от 300 до 500 рублей.

Здесь важно отметить, что в случае с расчетом по страховым взносам, налоговый орган не имеет права блокировать счета плательщика в качестве наказания – для этого необходимы более серьёзные основания.

Также штраф предусмотрен, если организация занизила себе налоговую базу, и расчет получился меньше, чем должен был. Подробнее об этом можно прочесть в статье 122 НК РФ (пункт 1).

Все серьёзные нарушения в заявлении при расчете доходов, расходов, которые повлекли за собой занижение базы, также приведут к штрафу. О нём говорится в статье 120 НК РФ – его нижняя граница составляет 40 тысяч рублей, а верхняя – 20% от невыплаченных взносов.

Помимо системы штрафов, можно заработать и пени. Начисляются они, если сдавать расчет за год или квартал вовремя, но платить позже.

Важность документа отчетности можно определить по штрафам и пени, начисляемых за ошибки при оформлении. На основе описанной выше информации несложно сделать вывод, что расчёт по страховым взносам — один из важнейших документов, подающихся в квартал или за год. Поэтому к его порядку заполнения необходимо отнестись с внимательностью, проверять вносимые данные и делать всё по строгой инструкции, приведенному в этой статье.

Расчет по страховым взносам за 1 квартал 2019 года заполняется с учетом разъяснений ФНС России

Это связано, в частности, с тем, что с 1 января 2019 года плательщики страховых взносов, поименованные в подпунктах 5, 6, 9 пункта 1 статьи 427 НК РФ, утрачивают право на применение пониженных тарифов страховых взносов (это налогоплательщики на УСН, осуществляющие определенные виды деятельности, налогоплательщики ЕНВД, осуществляющие фармацевтическую деятельность, и ИП на ПСН).

Таким плательщикам при заполнении расчета за первый квартал 2019 года необходимо указывать код тарифа плательщика “01” и соответствующий код категории застрахованного лица (“НР”, “ВЖНР”, “ВПНР”).

Соответственно, при заполнении строки 001 “Код тарифа плательщика” приложения 1 к разделу 1 расчета не подлежат применению коды тарифа плательщика “08”, “09”, “12”.

При заполнении графы 200 “Код категории застрахованного лица” подраздела 3.2.1 “Сведения о сумме выплат и иных вознаграждений. ” раздела 3 расчета по страховым взносам не подлежат применению коды категорий застрахованных лиц: “ПНЭД”, “ВЖЭД”, “ВПЭД”.

Также указанными плательщиками страховых взносов не заполняются соответствующие приложения, в которых производился расчет соответствия условиям применения пониженного тарифа.

Помимо этого, разъяснен также порядок заполнения поля 002 подраздела 1.3.2 “Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в пункте 3 статьи 428 НК РФ” приложения 1 к разделу 1 расчета по страховым взносам (указано, что не подлежат применению коды “2” и “3”.)

Приведена таблица соответствия кода тарифа страховых взносов на обязательное пенсионное страхование коду категории застрахованного лица.

Как правильно заполнить нулевой расчет по страховым взносам

Нулевая отчетность «Расчет по страховым взносам»: кто должен сдать

Лица, выплачивающие вознаграждения работникам, обязаны, в соответствии с требованиями пункта 7 статьи 431 , ежеквартально сдавать соответствующую отчетность. Отсутствие выплат сотрудникам не освобождает организацию от предоставления РСВ в инспекцию.

Минфин, а также ФНС в своих разъяснениях поясняют, что в этой ситуации организация должна сдать нулевой отчет расчета по страховым взносам (Письма Минфина от 24.03.2017 № 03-15-07/17273, ФНС от 02.04.2018 № ГД-4-11/[email protected]).

Обязанность сдать РСВ не отменяется даже если обязанности генерального директора исполняет единственный собственник без заключения трудового договора, а иных сотрудников в организации пока нет. В этом случае в отчете необходимо в разделе 3 привести данные генерального директора.

Плательщиками соцвзносов признаются не только организации, но также индивидуальные предприниматели. Предприниматель может нанимать работников, а может вести предпринимательскую деятельность без привлечения сотрудников. ИП не обязан сдавать расчет по страховым взносам, если нет работников.

В этом случае налоговики могут потребовать объяснений. Поясните им в письменной форме, что вы работаете без привлечения наемных сотрудников.

Если же работники есть, но не работают (в отпуске без сохранения заработной платы, в декрете), то сдать единый расчет по страховым взносам нулевой придется.

Форма, по которой нужно сдать отчет о подлежащих уплате в бюджет соцвзносах, утверждена Приказом ФНС от 10.10.2016 № ММВ-7-11/ [email protected] . В нем же в Приложении 2 подробно прописаны правила и порядок заполнения отчетной формы.

Сдается отчетная форма в налоговую инспекцию по месту нахождения организации. Кроме этого отчета, плательщики страховых взносов в обязательном порядке подают еще две формы персонифицированного учета в Пенсионный фонд РФ:

Начиная с 2017 года, РСВ предоставляется в налоговую инспекцию по местонахождению организации. Ранее отчет сдавали в ПФР.

Отчетность может быть сдана следующими способами:

- при личном визите в налоговую инспекцию;

- отправлена почтой;

- отправлена в электронном виде по ТКС.

РСВ можно сдать на бумаге, только если численность работников компании не превышает 25 человек.

ООО «Компания» не ведет деятельность. В штате компании 26 работников. Все они находятся в отпуске без сохранения зарплаты с 01.01.2018.

Ответ: ООО должно отправить отчет в электронной форме. Это можно сделать через оператора ТКС, подписав электронно-цифровой подписью уполномоченного лица. Как правило, сервис отправки отчета проверяет, насколько корректно заполнен отчет. Если после заполнения не выгружается нулевой расчет по страховым взносам, необходимо проверить правильность заполнения.

В какие сроки нужно сдать единый расчет по страховым взносам 2019 нулевой

Сроки предоставления РСВ установлены пунктом 7 статьи 431 НК РФ . ЕРСВР (расчет по страховым взносам нулевой) предоставляется в налоговую не позднее 30 числа месяца, следующего за отчетным кварталом. Если крайний день сдачи приходится на нерабочий выходной или праздничный день, то срок сдачи переносится на первый следующий рабочий день (пункт 7 статьи 6.1 НК РФ ).

За непредоставление или несвоевременное предоставление РСВ законодательством РФ установлены штрафные санкции. Даже несмотря на то, что компания, не ведущая деятельность, отражает в отчете нулевые показатели, к ней могут быть применены следующие санкции:

- минимальный штраф за неподачу отчета — 1000 руб. ( статья 119 НК РФ );

- административный штраф на должностное лицо организации — от 300 до 500 руб. ( статья 15.5 КоАП РФ );

- приостановление операций по банковским счетам (пункт 6 статьи 6.1, пункт 3.2 статьи 76 НК РФ );

- штраф за несоблюдение электронной формы сдачи отчета — 200 руб. ( статья 119.1 НК РФ ).

Как правильно заполнить расчет по страховым взносам

Обязательно заполнение нулевого расчета по страховым взносам 2019 должно предусматривать включение в отчет следующих разделов:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В отчете необходимо указать: наименование, ИНН и КПП организации, период, за который сдается РСВ, и код налогового органа. Во всех полях с суммовыми показателями нужно проставить нули. В разделе 3 указываются данные работников организации (как минимум генерального директора). При этом, в связи с отсутствием начислений, подраздел 3.2 заполнять не нужно.

Образец заполнения нулевого расчета по страховым взносам

ООО «Компания» в 2019 году не вела деятельность. В штате организации имеется лишь один сотрудник, с которым заключен трудовой договор, — генеральный директор, который весь год находился в отпуске за свой счет. Никаких начислений и выплат директору в течение года не производилось. Таким образом, с учетом вышеизложенных доводов, организация должна ежеквартально, а также по итогам года сдать РСВ.

ЕРСВ – расчет по страховым взносам за 2018 год в 2019 году

Что представляет собой расчет по страховым взносам

Расчет по страховым взносам – ЕРСВ или РСВ (лишняя буква в первой аббревиатуре соответствует определению «единый») – представляет собой совсем не те отчеты форм РСВ-1 и РСВ-2, которые до 2017 года подавались в ПФР. Почему? Потому что в связи с внесением с 2017 года в НК РФ всех правил работы со страховыми взносами (кроме платежей на травматизм), до этого содержавшихся в разных законах, контроль за их начислением и уплатой перешел к налоговым органам.

То есть вся отчетность по взносам, которая ранее представлялась в 2 фонда (ПФР и ФСС), начала сдаваться в ИФНС. Поскольку страховые взносы в такой ситуации оказались всего лишь частью платежей налогового характера, рациональными действиями в отношении формируемой по ним отчетности стали:

- создание сводной формы отчета, объединившей в себе те данные, которые раньше вносились в 4 формы:

- РСВ-1 — в отношении взносов в ПФР и ФОМС, начисляемых большинством работодателей;

- РСВ-2 — в части платежей в те же фонды, но начисляемых главами фермерских хозяйств;

- РСВ-3 — в отношении взносов, направленных на дополнительное соцобеспечение работников определенных категорий;

- 4-ФСС — в части взносов в соцстрах на страхование по нетрудоспособности и материнству;

- унификация сроков сдачи новой формы, оказавшихся средними между сроками, действовавшими ранее для сдачи отчетов РСВ-1 и 4-ФСС в соответствующие фонды.

Нового в содержании сводного РСВ в сравнении с отчетами, делавшимися для фондов, немного. Оно сокращено за счет исключения из него:

- итогов расчетов с каждым из фондов на начало года и на конец периода отчета;

- данных о документах по уплате взносов;

- персональных сведений о стаже работников.

То есть отчет по взносам, сдаваемый в ИФНС, приобрел облик, близкий к виду традиционного налогового отчета, сохранив при этом особенности, присущие отчетности по страховым взносам, ранее подававшейся в фонды.

Правила составления и сдачи РСВ в 2019 году

Для составления расчета по страховым взносам за 2018 год используется бланк, утвержденный приказом ФНС России от 10.10.2016 № ММВ-7-11/551@. Правила его заполнения содержит тот же приказ ФНС.

Поскольку количество новшеств в содержании сводного отчета невелико в сравнении с отчетами, ранее представлявшимися в фонды, то и правила внесения данных в него, по существу, остались прежними.

Детальное описание принципов заполнения каждого листа этого документа вы найдете в статье «Единый расчет по страховым взносам – бланк».

РСВ составляется поквартально с включением в него ряда данных в виде нарастающих цифр и с учетом того, что расчет нарастающего итога будет начинаться заново с началом нового года. Вместе с тем цифры, возникшие только в последнем квартале периода отчета, даются с достаточно высокой степенью детальности, что позволяет называть РСВ (на самом деле составляемый нарастающим итогом) расчетом за определенный квартал.

Заполнение отдельных строк РСВ рассмотрено в статьях:

Образец заполнения РСВ за 2018 год можно скачать ниже.

Составленный отчет необходимо проверить на наличие ошибок.

В качестве крайнего срока для сдачи сводного РСВ в НК РФ (п. 7 ст. 431) указана только одна дата, определенная как 30-е число месяца, начинающегося после завершения очередного отчетного квартала. Для отчетности, подаваемой за год, особый срок не установлен.

То есть последний день сдачи отчетности по взносам должен приходиться на 30-е числа января, апреля, июля и октября, если этот день не совпал с выходным. Если же такое случилось, то крайний срок отодвигается (п. 7 ст. 6.1 НК РФ) на наступающий позднее ближайший будний день.

Исходя из этих правил, срок подачи РСВ за 4 квартал 2018 года будет соответствовать 30.01.2019.

А отчетность за периоды 2019 года нужно будет сдать не позднее 30.04.2019, 30.07.2019, 30.10.2019 и 30.01.2020 (все даты приходятся на будние дни).

Отчет может быть сдан на бумаге, если среднесписочная численность лиц, данные о которых фигурируют в документе, не превышает 25 человек (п. 10 ст. 431 НК РФ). При большей численности электронный способ представления отчетности становится обязательным.

Отчет по страховым взносам, имеющим с 2017 года нового куратора в лице ИФНС, новую (общую для всех взносов, курируемых ИФНС) форму бланка и новый срок для сдачи, составляется по тем же принципам, которые действовали в периоды подачи аналогичных отчетов непосредственно в фонды. Отчет сдается поквартально. Внесение данных в него осуществляется по принципу нарастающего итога в течение каждого года.

Сдать в ИФНС отчет по страховым взносам по итогам 2018 года надо не позднее 30.01.2019 в электронном виде, если численность работников, на основе данных о которых сформирован отчет, превышает 25 человек. При меньшей численности отчет может быть бумажным.

Когда необходимо подать корректировку расчета по страховым взносам, в какие сроки и по каким правилам, читайте в статьях:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.