Сегодня рассмотрим тему: "расчет авансового платежа по налогу на имущество за 3 квартал 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Кто считает и осуществляет уплату налога на имущество за 3 квартал

Основные принципы исчисления и уплаты налога на имущество приведены в Налоговом кодексе — в главах 30 и 32. Согласно им самостоятельно рассчитать налог на имущество за 3 квартал и перечислить его в бюджет должны только юридические лица. Физлицам нужно заплатить налог на основании получаемых от налоговиков уведомлений, при этом оплата производится по итогам года, ведь в уведомлении указывается сразу годовая сумма.

О том, что изменилось за последние годы в порядке расчета и уплаты оговариваемого налога, читайте в этом материале.

Организации должны рассчитывать налог и уплачивать его, а также представлять декларации либо расчеты по авансовым платежам в том случае, если у них имеются в собственности основные средства, к которым относится движимое и недвижимое имущество, признаваемое объектом налогообложения.

ОБРАТИТЕ ВНИМАНИЕ! Обязанность по ежеквартальной сдаче налоговой отчетности и уплате авансовых платежей устанавливается законами субъектов Российской Федерации.

Расчет по авансовым платежам за 3 квартал 2018 года должен быть передан в налоговую инспекцию не позднее 30 октября текущего года. Эта дата утверждена Налоговым кодексом. В то же время НК РФ не определяет сроки уплаты аванса. Данный момент устанавливается региональными нормативами.

Расчет налога для разных видов имущества может различаться. Всё зависит от того, как оно оценивается:

В первом случае подсчитать аванс за 3 квартал можно по формуле:

Ост.ст. — остаточная стоимость имущества организации на соответствующую дату;

Ставка — ставка налога, утвержденная властями региона (не может превышать значение 2,2%).

Во втором случае для расчета налога на имущество за квартал применяется формула:

Ав. 3 кв. 2018 (кад. ст.) = Нал. база × ¼ × Ставка,

Нал. база — кадастровая стоимость объекта на 01.01.2018 согласно данным Росреестра;

Ставка — установленная регионами ставка для расчета налога на имущество, оцененное по кадастру. Данное значение не может быть больше 2%.

Во второй формуле аванс может быть скорректирован на коэффициент владения имуществом, определяемый как частное от деления количества полных месяцев нахождения имущества в собственности к полному количеству месяцев в отчетном периоде, т. е. к трем.

| Видео (кликните для воспроизведения). |

При вычислениях любым из вышеприведенных способов можно воспользоваться льготами, позволяющими уменьшить сумму налога к уплате либо сводящими его к нулю. Для этого нужно подробно изучать региональные нормативные акты — именно в них прописывается возможность применения льгот.

Считают налог на имущество за 3 квартал и перечисляют его в бюджет только юридические лица в тех регионах, где установлена авансовая система уплаты налога в бюджет. Физические лица уплачивают налог по итогам года на основании расчетов налоговых органов.

Формула, используемая организациями для вычисления, будет зависеть от того, как оценивается имущество — по среднегодовой или по кадастровой стоимости. Но и в том, и в другом случае возможно применение льгот, утверждаемых властями субъектов РФ. Уплата аванса за 3 квартал также производится в сроки, установленные региональными властями.

Как заполнить налоговый расчет по авансовому платежу по налогу на имущество за 3 квартал 2019 года

Отечественные организации и предприятия обязаны осуществлять так называемый авансовый платеж по налогу на собственность предприятий. Поскольку данный сбор не является общероссийским (то есть федеральным), налоговая ставка зависит от места, где была зарегистрирована фирма. Это довольно кропотливая процедура с множеством тонкостей, которые нельзя упустить из внимания при обсчете и оплате.

Расчет авансовых платежей по налогу на имущество: что нужно знать в 2019 году

Указанный перерасчет выполняет большинство российских фирм, которые имеют основные средства. Это может быть стоимость кадастровая или балансовая, при этом сумма авансового платежа по налогу на имущество сдается по единой форме в одинаковый для всех временной период. Для более ясного понимания процедуры возьмем третий квартал 2019 года. Временной период уплаты сборов для третьего квартала составляет девять месяцев, а конечная дата – конец десятого месяца года. При этом схема перерасчет и само заполнение в нынешнем году претерпело ряд изменений. Кроме того, по другому принципу теперь работают с льготами, используется другой бланк отчетности.

Какие изменения коснулись авансовых платежей: как правильно рассчитать

Основное изменение состоит в том, что льготы по движимому имуществу государство ликвидировало. С первого числа января региональные чиновники самостоятельно принимают решения, как организациям осуществлять налоговый платеж за движимые активы. Кроме того, они вообще могут убрать данный налог. В Налоговом кодексе РФ указана лишь максимально возможная ставка на движимые активы компании. С этого момента собственники активов высчитывают налог, беря во внимание максимально возможный процент для отчислений (1,1%).

| Видео (кликните для воспроизведения). |

Управленцы субъектов федерации теперь обладают разрешением уменьшать ставку либо же вообще освобождать от налоговых сборов на движимую собственность. Регионам остается лишь закрепить нюансы нововведений в локальных правилах. В Сети в свободном доступе можно найти большое количество полезных статей и материалов, которые поспособствуют оперативно рассчитать налоговую ставку для всех видов активов, в том числе и авансовые платежи по налогу имущество юридических лиц.

Существуют российские регионы, где не были зафиксированы льготы и уменьшенные ставки для движимой собственности. Некоторые субъекты внесли в законодательство позицию, что налог должен считаться по ставке НК. Другими словами, при обсчете нужно брать 1,1 процента.

Какие еще изменения состоялись в 2019 году: пересчитываем авансовые платежи

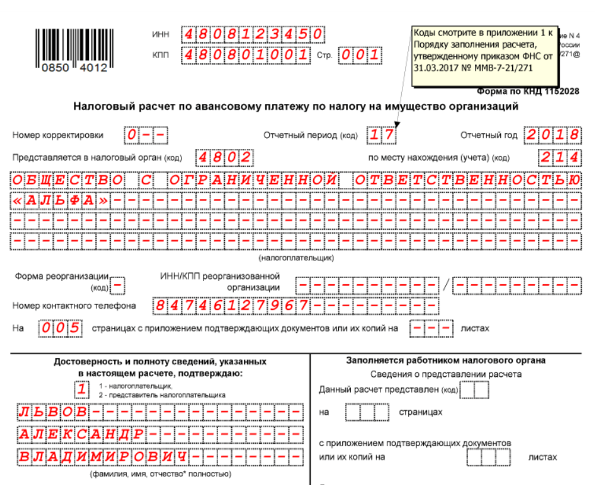

Иная существенная редакция закона в нынешнем году состоит в том, что теперь предприятия вынуждены заполнять измененные декларации по налогу на имущество, в том числе и годовой отчет. Бланки можно извлечь из федерального постановления налоговиков, датируемого мартом прошлого года. Естественно, в обновленных требованиях нужно разобраться.

Ныне расчет состоит из трех подразделов (плюс один главный лист). Так называемая титулка обязательна для заполнения для всех. Главное, что нужно сделать – это проверить код периода на главной странице. Так, для девяти месяцев третьего квартала 2019 года должен быть указан код 18 (восемнадцать).

В первом разделе приводятся общие сведения об авансе, который нужно уплатить организациям. В блоках страницы строки 010-030 приводят ОКТМО, саму сумму и КБК. Третий раздел предназначен только тем компаниям, которые считают налог по кадастровой стоимости. Разделы 2 и 2.1 наиболее используемые. Те компании, которые считают налоги по среднегодовой стоимости, обязаны их заполнить. При этом данные вносят как отечественные фирмы, так и зарубежные (через свои официальные российские представительства).

Что касается строки 210 расчета по авансовому платежу по налогу на имущество, в ней указывается остаточная цена всех основных средств, без учета имущества, которое не облагается.

Предусмотрены следующие типы налогов на имущество компаний в 2019 году:

- льготы федеральные;

- льготы региональные.

Федеральные зафиксированы в Налоговом кодексе страны, региональные – исключительно в отдельно взятых субъектах России. Более подробно о способах экономии на уплате налогов – в нашем материале.

Федеральные льготы регулирует статья Налогового кодекса номер 381. При этом они будут функционировать и на региональном уровне, даже если они не указаны в местном законодательстве. Обратите внимание, что общенациональные налоговые льготы обычно разделяют на два типа:

- те, которые полностью лишают организацию надобности уплачивать сбор на имущество;

- те, что разрешают не уплачивать по некоторым основным средствам.

К примеру, первый тип льгот касается узкоспециализированных предприятий, юридических компаний, а также адвокатских консультаций и научно-исследовательских центров. Второй вид льгот относится к некоторым типам имущества уголовно-исполнительной власти и духовных учреждений (церкви, секты и так далее).

С нынешнего года зафиксировано три вида всероссийских льгот. Они практикуются в случае, если налоговые послабления включены в законодательство региональных субъектов. Они применяются:

- к собственности, определенной на учет после 2013 года;

- к объектам высокой энергоэффективности;

- к государственному имуществу, находящемуся на дне Каспийского моря.

При этом льготы на недвижимость по расчету авансового платежа трактуются по-разному. Если в законодательстве региональных единиц они не указаны, то воспользоваться ими не получится.

Кроме того, в регионах есть возможность установить дополнительные льготы, а также обозначить их способы использования. Что интересно, на местах могут сделать налоговые льготы такого же формата, как и федеральные, однако без установления временных ограничений по ним. Об этом прямым текстом говорится в 372-й статье НК. При этом действуют такие льготы исключительно в границах того или иного субъекта федерации.

Каждому слою льготников устанавливаются особые условия, которые необходимо выполнить, чтобы не уплачивать налоговую ставку на имущество. Для примера возьмем Москву и Московскую область. Там использование льгот зависит от того, направила ли компания сэкономленные деньги на определенные нужды или нет.

С первого числа 2019 года определять, освобождать ли организации от налогообложения на собственность, имеют право не общенациональные, а провинциальные власти. Данный законопроект запустили в силу в ноябре 2017 года. Власти региона получили возможность издавать самостоятельно законы на своей территории, без диктовки с «центра». Если же местного постановления долго нет, сборы на движимую собственность не могут быть выше чем 1,1 процента.

Обратите внимание, что новая редакция налоговой регуляции повлияла в основном на движимую собственность предприятий. Для примера возьмем столичную область, где в течение двух лет с 2019 года чиновники зафиксировали нулевую ставку по отношению к движимой собственности. При этом в законе указаны исключения. К ним относятся объекты, которые поставили на учет после процедуры реорганизации юрлиц, а также при передаче собственности между взаимозависимыми юрлицами. А вот, к примеру, в Еврейской АО по отношению к движимой собственности предприятий принята 0,5-процентная пошлина.

Первого числа нынешнего года организации оплачивают налоговую ставку в размере 1,1 процента. При этом право лишить налогообложения ту или иную фирму будут принимать только местные представители субъектов федерации. Другими словами, каждый регион будет диктовать свои условия, а также подстраиваться под географические и экономические реальности административной единицы. Если же провинциальные властвующие не примут закон о предоставлении льгот, то с 1 числа января 2019 года фирмы будут обязаны платить пошлину на движимую собственность вне зависимости времени постановки на учет. Имеется в виду период до 2013 года либо после.

Максимальный размер сборов, которые устанавливали регионы, составляет 1,1 процента. С 2019 года ставка увеличится до 2,2 процента.

Что собой представляет термин «движимая собственность», расписано в статье Гражданского кодекса РФ. В частности, там говорится об имуществе, не подходящим под классификацию «недвижимости»:

- машины, мототехника и иная техника, кроме той, которые не может двигаться;

- рубли, иностранная валюта;

- части капитала фирмы, акции компаний;

- музейные экспонаты;

- другое.

Уплачивать налоги за движимую собственность предприятий должны лишь те фирмы, которые действуют по общему режиму налогово обложения.

А вот фирмы, «посаженные» на УСН либо ЕНВД, имеют право не платить налог на собственность, поскольку облагаются налогом на недвижимость, которая используется в бизнес-деятельности. Более точно указанный тип собственности описан в налоговом законодательстве. Для примера можно взять офисные здания, торгово-развлекательные постройки и комнаты внутри них.

Период налогового сбора на движимую собственность отныне назначают местные законодательные органы, а не общероссийские. Именно поэтому, четкого общероссийского требования к срокам нет.

Срок сдачи авансового расчета по налогу на имущество за 3 квартал 2016 года: как не опоздать

Каждый уважающий себя бухгалтер должен знать срок сдачи авансового расчета по налогу на имущество за 3 квартал 2016 года. Наша консультация поможет в этом разобраться.

По налогу на имущество юридических лиц помимо основной декларации компании обязаны сдавать еще и специальный расчет авансовых платежей по налогу на имущество. Срок сдачи у него отличается от главного отчета.

Официальная инструкция по заполнению данного расчета на нашем сайте здесь.

Бланки обоих упомянутых документов приняты приказом налоговой службы России от 24 ноября 2011 года № ММВ-7-11/895.

Актуальный бланк данного расчета на нашем сайте можно скачать здесь.

А бланк декларации – тут.

В пункте 2 статьи 386 НК РФ прописан срок сдачи авансовых платежей по налогу на имущество. Данная норма кардинальных изменений не претерпевала: нужно успеть отправить расчеты за 30 дней (календарных) после завершения отчетного периода.

Теперь разберемся c отчетными периодами. Для налога на имущество это:

Правда из этого правила есть исключение для компаний, которые считают налог по данным кадастра. Для них отчетный период несколько иной: каждый первый, второй и третий кварталы. Поскольку всё большее число организаций переходит на уплату налога по кадастровой оценке, более актуальным становится срок сдачи авансового расчета по налогу на имущество за 3 квартал, а не 9 месяцев.

Власти региона могут не устанавливать отчетные периоды.

Так, за первый квартал 2016 года авансовый расчет нужно было подавать не позже 4 мая, а за полугодие (2-й квартал) – до 1 августа. Таким образом, срок сдачи авансового расчета по налогу на имущество за 3 квартал (9 месяцев) 2016 года приходится на 31 октября 2016 года. Это понедельник, поэтому правило о переносе срока не действует.

Имейте в виду: если срок сдачи авансового расчета по налогу на имущество за 3 квартал 2016 года вашей придется на дату после 31 октября, ИФНС составит акт о признаках налогового правонарушения по п. 1 ст. 126 НК РФ. Штраф на сегодня – 200 рублей за каждый расчет. Кроме того, от 300 до 500 рублей придется выложить в порядке административного производства (ст. 15.6 КоАП РФ).

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

В 2019 году в правилах уплаты налога на имущество появятся некоторые новшества. Скорректируется порядок расчета налога по кадастровой стоимости и появятся новые основания, по которым её можно изменить. Сумма налога по кадастровой стоимости теперь ежегодно будет увеличиваться не больше чем на 10%. Также с начала 2019 года будет отменен налог на движимое имущество. Мы расскажем о ставках налога, льготах, отчетности и штрафах по налогу на имущество в 2019 году.

С 1 января 2019 года начнут действовать изменения порядка налогообложения имущественным налогом. Изменения введены Федеральным законом от 03.08.2018 №302-ФЗ:

- движимое имущество больше не облагается налогом;

- отчетность по налогу за квартал и год организации сдают по новой форме (Приказ ФНС от 04.10.2018№ММВ-7-21/575@);

- отчетность по налогу организации сдают по месту нахождения объекта недвижимости. Крупнейшие налогоплательщики по-прежнему отчитываются в налоговую по месту учета;

- налоговая база рассчитывается отдельно по каждому объекту недвижимости, который входит в состав Единой системы газоснабжения.

Чтобы разобраться, какое имущество относится к движимому, а какое — нет, ознакомьтесь со статьей 130 ГК РФ. Все объекты, которые не отнесены к недвижимости, признаются движимым имуществом, включая деньги и ценные бумаги. Кроме того, Минфин обращает внимание на то, что об объекте имущества должна быть запись в ЕГРН или наличие оснований, подтверждающих невозможность перемещения объекта.

Важно! Налог на имущество за 2018 год нужно заплатить по всему движимому имуществу 3-10 амортизационных групп и принятому на учет после 1 января 2013 года.

С каких объектов платят налог на имущество в 2019 году

С какого имущества предприниматель или организация платят налог? Главный признак такого имущества — вхождение в состав основных средств. Это прописано в ст. 374 НК РФ. Основное средство должно отвечать ряду условий:

- его планируют использовать в производстве, сдавать в аренду или применять для управленческих целей;

- его планируют использовать более года;

- его не планируют перепродавать с целью извлечения прибыли;

- объект может приносить экономический доход.

Такое имущество переводится на бухгалтерский счет 01 “Основные средства” и подлежит налогообложению, даже если объект находится во временном или совместном пользовании. Также компании платят налог с жилых помещений, которые не отражены в составе основных средств (объекты для продажи).

В правилах уплаты налога на имущество есть свои тонкости: если основное средство используется, его стоимость включают в налоговую базу. Это делается, даже если средство еще не введено в эксплуатацию, не переведено на счет 01 и на объект не зарегистрированы права. Если основное средство не используется и не отражено на счете, то платить налог не нужно (кроме ОС, которые получены по концессионному соглашению).

Под налог не попадает имущество, которое перечислено в п. 4 ст. 374 НК РФ: земельные участки, культурные объекты, ледоколы, космические корабли и объекты, включенные в первую и вторую амортизационную группу по Классификатору ОС. Предприятия на УСН и ЕНВД платят налог только с недвижимого имущества — это объекты из кадастрового перечня регионов.

Для некоторых видов имущества применяются льготы, освобождающие организацию от уплаты налога (см. статью 381 НК РФ):

- если ваша организация входит в свободную экономическую зону, принадлежит к религиозной сфере или уголовно-исполнительной системе;

- имущество “сколковцев”, протезно-ортопедических предприятий, адвокатских и юридических консультаций, государственных научных центров;

- больше не нужно платить налог на движимое имущество.

Регионы могут устанавливать собственные льготы, уменьшать ставки и освобождать от уплаты налога, поэтому уточняйте данные по льготам и ставкам в своем регионе на официальном сайте налоговой службы.

За предпринимателей налог рассчитывает налоговая служба и присылает им уведомление на уплату. Организации должны рассчитать налог самостоятельно. В бухгалтерском веб-сервисе Контур.Бухгалтерия вы можете сделать это автоматически.

- Сначала нужно разобраться, какое имущество из имеющегося облагается налогом.

- Далее, следует проверить, имеет ли организация право на льготы — данные о льготах содержатся в региональных законах.

- Выяснить базу для исчисления налога.

- Выяснить налоговые ставки, установленные в регионе.

- Исчислить налог к уплате в бюджет.

Авансовые платежи по налогу уплачиваются ежеквартально. Расчет за квартал ведется согласно следующим формулам:

Налог на имущество по среднегодовой стоимости = Средняя за отчетный период стоимость ОС х Ставка налога / 4

Налог на имущество по кадастровой стоимости = Кадастровая стоимость имущества х Ставка налога / 4

Обособленные подразделения платят налог по ставке того региона, где зарегистрировано подразделение. Если недвижимость расположена не по месту регистрации головной организации или подразделения, то налог рассчитывают по ставке того региона, где недвижимость находится.

Пример расчета налога на имущество по среднегодовой стоимости

Налоговая база вычисляется сложением показателей остаточной стоимости каждого объекта на первое число каждого месяца и на последний день расчетного периода. Налоговая база амортизированных объектов — нулевая, но объекты включают в отчет.

Остаточная стоимость объекта ОС:

- 1 января — 150 000 рублей

- 1 февраля — 145 000 рублей

- 1 марта — 140 000 рублей

- 1 апреля — 135 000 рублей

- 1 мая — 130 000 рублей

- 1 июня — 125 000 рублей

- 1 июля — 120 000 рублей

- 1 августа — 115 000 рублей

- 1 сентября — 110 000 рублей

- 1 октября — 105 000 рублей

- 1 ноября — 100 000 рублей

- 1 декабря — 95 000 рублей

- 31 декабря — 90 000 рублей

Налоговая база = (150 000 + 145 000 + 140 000 + 135 000) / 4 = 142 500 рублей

Платеж = 142 500 * 2,2% / 4 = 783,75 рублей

Налоговая база = (150 000 + … +125 000 + 120 000) / 7 = 135 000 рублей

Платеж = 135 000 * 2,2% / 4 = 742,5 рублей

Налоговая база = (150 000 + … + 105 000) / 10 = 127 500 рублей

Платеж = 127 500 * 2,2% / 4 = 701,25 рублей

Налоговая база = (150 000 + … + 90 000) / 13 = 120 000 рублей

Платеж = 120 000 * 2,2% – (783,75 + 742,5 + 701,25) = 412,5 рублей

Если вы платите налог на имущество по кадастровой стоимости

С 2019 года вся Россия будет рассчитывать налог из кадастровой стоимости. Власти должны предупредить компании и опубликовать список имущества для уплаты налога по кадастровой стоимости. Публикация делается до 1 января на официальном сайте региона. Если такой публикации нет или ваше имущество отсутствует в списке, то продолжайте платить налог по среднегодовой стоимости.

Запросите кадастровую стоимость здания в региональном отделении Росреестра. Если вы владеете только частью здания, то выясните ее кадастровую стоимость, исходя из своей доли в общей площади здания. Сумму налога выясняем по следующей формуле:

Сумма налога за год = кадастровая стоимость * налоговая ставка * число месяцев владения имуществом / число месяцев в отчетном периоде

Если в вашем регионе предусмотрены авансовые платежи, то квартальный платеж равен четверти суммы налога. Случается, что власти в середине года исключают объект из перечня имущества для уплаты налога по кадастровой стоимости, тогда придется пересчитать налог с начала года по среднегодовой стоимости.

С момента изменения порядка расчета налога с инвентаризационной оценки на кадастровую стоимость, появились споры между налогоплательщиками и кадастровыми органами. Переоценка проводится не чаще одного раза в 3 года, поэтому важно уметь обжаловать решение комиссии. Причиной для изменения оценки может быть:

- неверное указание сведение в перечне объектов недвижимости;

- неверное определение условий, влияющих на стоимость недвижимости;

- неверное применение данных при расчете кадастровой стоимости;

- неиспользование информации об аварийном состоянии объекта.

Юридические лица обжалуют оценку только через комиссию по кадастровым спорам. Для опротестования нужно представить комиссии документы, подтверждающие ошибки, допущенные при оценке.

Изменения кадастровой стоимости, которые появятся после 1 января 2019 года, применяются с более раннего периода. Они учитываются при расчете налоговой базы с даты начала применения измененной или оспоренной кадастровой стоимости.

По авансовым платежам сдаются ежеквартальные расчеты, по итогам года — декларация по налогу на имущество. С 2019 года изменяются формы расчета и декларации, они утверждены Приказом ФНС от 04.10.2018 № ММВ-7-21/575@. В новых формах учтено прекращение налогообложения движимого имущества, а еще они позволяют исчислить налог, если кадастровая стоимость была изменена в течение налогового периода. В декларации появилось поле «Адрес объекта недвижимого имущества» для объектов, у которых нет кадастрового номера, но есть адрес.

Декларация по налогу на имущество за 2018 год сдается до 1 апреля 2019 года, с учетом переноса. Расчеты сдаются в течение 30 дней после завершения отчетного квартала:

- расчет за 1 квартал 2019 — до 30 апреля 2019;

- расчет за полугодие 2019 — до 30 июля 2019;

- расчет за 9 месяцев 2019 — до 30 октября 2019.

Многие регионы вводят свои сроки отчетности и уплаты налога — и подходят к этому вопросу разнообразно и творчески. Нужно уточнить условия и отчетные даты своего региона. Уплата авансовых платежей или налога производится по месту нахождения имущества. Точно так же отчетность по имуществу сдается в налоговую по месту нахождения имущества. Штраф для компаний, которые не уведомили налоговую о недвижимости, составляет 20% от неуплаченного налога на имущество.

Попробуйте легко и быстро подготовить расчет по налогу на имущество в онлайн-сервисе Контур.Бухгалтерия. В конце года сформируйте и отправьте через Контур.Бухгалтерию отчет по налогу на имущество и другие налоговые декларации и отчеты в фонды. Первые 30 дней работы в сервисе бесплатны для всех.

Как рассчитать налог на имущество за 1 квартал 2019 года

Налоговые службы РФ требуют от юридических лиц, являющихся обладателями движимого и недвижимого имущества, регулярно сдавать отчетность, а также выплачивать налог на собственность. Ставка налога и периодичность выплаты зависит от региональных законов. Большая часть юридических лиц обязана сдавать отчетность и уплачивать налог каждый квартал. Как рассчитать налог на имущество за 1 квартал 2019 года, рассказано ниже.

Особенности уплаты налога на имущество: поквартально или ежегодно

Законодательством РФ не установлено, следует ли сдавать отчетность и платить налог на собственность каждый квартал. Согласно правовым нормам Российской Федерации, в обязательном порядке юридические лица всех регионов РФ должны сдавать декларацию и участвовать в налогообложении раз в год. Однако субъектам РФ – регионам, республикам и т.д., — предоставляется право выбора, вводить ли дополнительные отчетные периоды и расчеты. Если такие поправки введены, то владельцы имущества в регионе обязаны сдавать отчеты и отчислять авансы каждый квартал.

Узнать, каков порядок расчета и выплаты налога на объекты владения, можно в региональном отделении ФНС или по горячей линии федеральной налоговой службы. Получить сведения о сроках отчетности необходимо своевременно, так как просрочка сдачи налогового расчета и выплаты аванса приводит к начислению пеней.

Какие объекты входят в перечень обязательных для налогообложения

Налог на имущество организаций касается юридических лиц, которые владеют как движимой, так и недвижимой собственностью. Для того чтобы узнать все объекты, обязательные для уплаты налога, следует исключить из общего списка следующие объекты:

- собственность, налог по которой полностью погашается за счет региональных льгот;

- предметы, не включенные в список обязательных для обложения;

- имущество, которое расценивается как капвложение в определенные объекты в период с первого января 2010 по 31 декабря 2024 года.

Список объектов, которые могут быть освобождены от налогообложения, прописан в Налоговом Кодексе РФ в статьях 374, 376, 378 и 381.

Оставшиеся виды движимости и недвижимости следует учитывать при расчете налоговой базы аванса.

Вычислять авансовый платеж следует исходя из налоговой базы и актуальной ставки. Расчеты делаются по общей формуле, которая приведена ниже.

Согласно НК РФ имущество может облагаться налогом по двум базам:

- кадастровая стоимость объекта;

- средняя годовая стоимость собственности.

Выбирать вид налоговой базы юридическое лицо может самостоятельно, однако в определенных случаях база определяется автоматически. Если на момент начала отчетного периода не рассчитана кадастровая стоимость имущества юридического лица, в качестве основы для вычисления аванса будет использоваться средняя стоимость объекта за квартал и один месяц, следующий за ним.

Налоговая база расчета в виде кадастровой стоимости берется на момент начала отчетного периода. К моменту начала 1 квартала следует произвести кадастровую оценку и полученную величину использоваться для вычисления аванса в конце отчетного периода. Стоимость объекта в течение квартала, даже если она изменилась, не учитывается.

Если в качестве налоговой базы для расчета используется средняя стоимость собственности, вычисления усложняются. Они производятся по следующему алгоритму исчислений:

- Необходимо рассчитать фактическую стоимость имущества на начало каждого месяца квартала, а также на начало следующего за кварталом месяца. Всего берется 4 месяца. За квартал нужно привести остаточную стоимость объекта на 01.01, 01.02, 01.03 и 01.04.

- Полученные величины сложить.

- Разделить сумму стоимостей на 4 (количество учтенных месяцев).

Итоговая величина расчета и является среднегодовой стоимостью имущества за отчетный период.

Для вычисления аванса необходимо пользоваться общей формулой. Она не зависит от вида налоговой базы, меняется только переменная.

- Умножить полученную налоговую базу на действующую ставку по налогу на имущество в регионе.

- Разделить произведение на 4.

Полная формула выглядит так: (A*B)/4, где A – налоговая база, а B – актуальная ставка. После вычисления нужно заполнить раздел 2 бланка налогового расчета. Часто итоговая сумма рассчитывается при помощи онлайн калькулятора https://planetcalc.ru/1559/. Преимущество сервиса в том, что итоговые данные заполнятся автоматически после введения входной информации. Знать формулу не нужно.

Ставки по имущественному налогу устанавливаются субъектами РФ самостоятельно. Они подчиняются общему правилу: лимит ставки – 2,2%. Фактическое изменение ставки может быть от 0,7 до установленного лимита.

Вариант ставок на примере г. Москва:

Актуальная ставка для расчета

Стандартное имущество, не попадающее под льготы

- Помещения в торговых и административно-деловых центрах, а также торговые комплексы коммерческого назначения, а также предназначенные для предоставления бытовых услуг или общественного питания;

- Отдельные здания площадью более 1000 квадратных метров для общественного питания или коммерческого и торгового назначения;

- Имущество на балансе иностранных организаций, которые не осуществляют деятельность в РФ на постоянной основе;

- Жилые объекты и помещения, которые не используются в качестве основных средств и состоят на бухгалтерском учете более 2 лет;

- Нежилые помещения в жилых домах площадью более 3000 квадратных метров коммерческого назначения;

- Отдельно стоящие или входящие в общий комплекс нежилые помещения, указанные в особом перечне согласно закону от 05.11.2003 N 64 г. Москвы.

В крупных экономических точках, таких как Москва и Санкт-Петербург, характерно изменение ставок на имущество в большую сторону с течением времени. В отдаленных регионах проценты расчета более демократичные.

Узнать информацию об актуальных ставках по регионам для разных видов собственности юридических лиц можно на примере страницы http://www.consultant.ru/document/cons_doc_LAW_157394/.

Если на облагаемую налогом собственность предоставляются региональные льготы, которые не покрывают 100% аванса, необходимо вычислить налог на объект по общей формуле. После получения итога следует вычесть из квартального аванса по отдельному предмету имущества размер льготы. Конечная сумма налога складывается с вычисленным по остальным объектам авансом. Код льготы вносится в раздел 2 бланка расчета, в строку 190.

Крайние даты сдачи отчетности касательно налога на собственность установлены на федеральном уровне. Если администрация региона решила ввести ежеквартальную отчетность, бланк налогового расчета заполняется до 30-го числа месяца, следующего за отчетным периодом. За 1 квартал года необходимо сдавать документацию до 30 апреля. Однако расчет аванса по налогу на имущество за 1 квартал 2018 года был перенесен на 3 мая 2018 года, так как 30 апреля, 1 и 2 мая в результате постановления правительства РФ приобрели статус выходных. Если крайняя дата сдачи документов приходится на выходной, то заполнять и сдавать бумаги в ИФНС можно в ближайший следующий будний день.

Сроки сдачи отчета и уплаты авансового платежа по налогу на имущество отличаются. Налоговики устанавливают дату уплаты индивидуально для каждого региона. Рассчитывайте дату заранее, чтобы не попасть под начисление пеней.

Юридическим лицам, чья собственность находится в регионах с наличием дополнительных отчетных периодов, перед уплатой аванса необходимо сдавать специальные документы. Владелец объектов обязан заполнить не декларацию, а налоговый расчет по авансовому платежу, который расположен на 5 листах.

Образец пустого бланка расчета представлен здесь.

Бланк сдается региональный налоговый орган, код которого необходимо знать для заполнения документации. Вносить данные в налоговый расчет может налогоплательщик (владелец имущества) либо представитель налогоплательщика (лицо с доверенностью на заполнение образца).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.