Сегодня рассмотрим тему: "продажа доли в уставном капитале ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Как облагается НДФЛ продажа физическим лицом доли в уставном капитале ООО?

- 2 Платим НДФЛ с доходов от продажи доли в уставном капитале ООО

- 3 Налогообложение продажи доли в уставном капитале ООО

- 4 Как облагается НДФЛ продажа физическим лицом доли в уставном капитале общества с ограниченной ответственностью?

- 5 Продажа учредителем – физическим лицом доли в ООО и НДФЛ

Как облагается НДФЛ продажа физическим лицом доли в уставном капитале ООО?

Участник (учредитель) ООО вправе продать свою долю (ее часть) в уставном капитале другим участникам общества или третьим лицам, если ранее она была оплачена (абз. 5 п. 1 ст. 8, п. п. 2, 3 ст. 21 Закона от 08.02.1998 N 14-ФЗ).

По общему правилу доходы от реализации долей участия в уставном капитале организаций облагаются НДФЛ (пп. 5 п. 1 ст. 208, ст. 209 НК РФ). Но есть исключения.

Освобождение от НДФЛ при продаже доли в ООО

Доходы от реализации доли участия в уставном капитале российских организаций не облагаются НДФЛ при соблюдении совокупности условий (п. 17.2 ст. 217 НК РФ; ч. 7 ст. 5 Закона от 28.12.2010 N 395-ФЗ; Письмо УФНС России по г. Москве от 06.10.2011 N 20-14/096429):

- на дату продажи доли участия она непрерывно принадлежала вам более пяти лет;

- доля участия была приобретена вами начиная с 01.01.2011.

Таким образом, данной льготой можно воспользоваться в отношении доходов, полученных от продажи долей участия в уставном капитале ООО, начиная с 2016 г.

В этом случае вам не нужно подавать в налоговый орган декларацию 3-НДФЛ, так как доходы, освобожденные от налогообложения по ст. 217 НК РФ, в ней можно не указывать (абз. 2 п. 4 ст. 229 НК РФ).

Отметим также, что к доходам от продажи долей участия не применяется освобождение, предусмотренное п. 17.1 ст. 217 НК РФ в отношении доходов налоговых резидентов от продажи имущества, находившегося в собственности в течение трех и более лет. Это обусловлено тем, что для целей налогообложения доля участия является имущественным правом, а не имуществом (п. 2 ст. 38 НК РФ).

Уплата НДФЛ при продаже доли в ООО

Доход от продажи доли участия в уставном капитале ООО, не соответствующий указанным выше условиям освобождения от налогообложения, облагается НДФЛ по ставке 13%, если вы являетесь налоговым резидентом РФ, или 30%, если вы не являетесь таковым (п. п. 1, 3 ст. 224 НК РФ).

При получении такого дохода вам необходимо (п. 2 ст. 226, пп. 2 п. 1, п. п. 2, 4 ст. 228, п. 1 ст. 229 НК РФ):

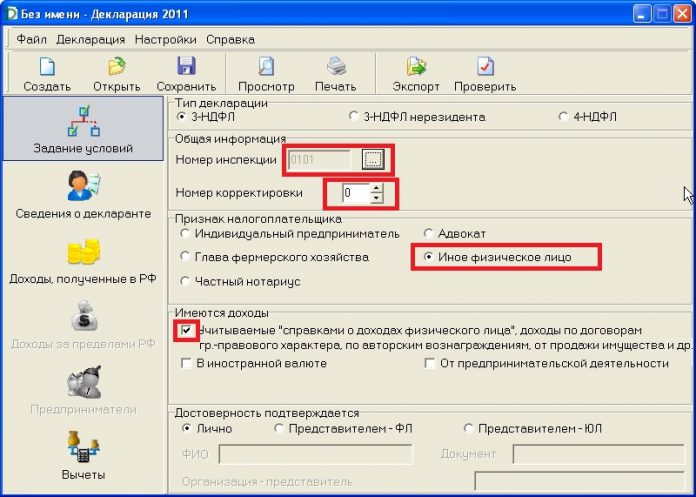

- заполнить и представить в налоговый орган декларацию 3-НДФЛ в срок не позднее 30 апреля года, следующего за годом продажи доли;

- самостоятельно уплатить НДФЛ не позднее 15 июля года, следующего за годом продажи доли.

| Видео (кликните для воспроизведения). |

При этом налоговые резиденты РФ вправе воспользоваться имущественным налоговым вычетом — уменьшить сумму облагаемого дохода (п. 3 ст. 210, пп. 1 п. 1, пп. 2 п. 2 ст. 220 НК РФ; пп. «б» п. 2 ст. 1, п. 2 ст. 2 Закона от 08.06.2015 N 146-ФЗ):

- на сумму фактически произведенных и документально подтвержденных расходов, связанных с приобретением доли участия в уставном капитале ООО, или

- на сумму доходов, полученных в результате прекращения участия в обществе, но не более 250 000 руб., — при отсутствии документов, подтверждающих расходы на приобретение доли. Такая возможность появилась у налогоплательщиков начиная с 2016 г.

К расходам по приобретению доли в уставном капитале относятся (абз. 3 — 5 пп. 2 п. 2 ст. 220 НК РФ):

- сумма денежных средств и (или) стоимости иного имущества, внесенных в качестве взноса в уставный капитал при учреждении ООО или при увеличении его уставного капитала;

- расходы на приобретение или увеличение доли в уставном капитале ООО.

При продаже части доли в уставном капитале общества, принадлежащей налогоплательщику, расходы на приобретение указанной части доли учитываются пропорционально уменьшению его доли в уставном капитале ООО ( пп. 2 п. 2 ст. 220 НК РФ).

Вычет предоставляется при подаче декларации 3-НДФЛ в налоговый орган по окончании календарного года, в котором гражданин получил доход от продажи доли в уставном капитале ООО (ст. 216, п. 7 ст. 220 НК РФ).

До 01.01.2014 граждане могли уменьшить доходы от продажи доли в уставном капитале ООО на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением этих доходов (абз. 2 пп. 1 п. 1 ст. 220 НК РФ; ст. 1, ч. 1 ст. 2 Закона от 23.07.2013 N 212-ФЗ).

Если вы не являетесь налоговым резидентом РФ, то имущественными вычетами воспользоваться не можете. Налог нужно заплатить с полной суммы дохода от продажи долей участия в уставном капитале ООО ( п. 4 ст. 210 , п. 3 ст. 224 НК РФ).

Как продать долю в уставном капитале ООО? >>>

Каковы сроки подачи декларации по форме 3-НДФЛ и уплаты налога? >>>

Официальный сайт Федеральной налоговой службы — www.nalog.ru

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Платим НДФЛ с доходов от продажи доли в уставном капитале ООО

Физическое лицо — участник (учредитель) ООО в любой момент может продать свою долю в уставном капитале другим участникам компании или третьим лица м п. 1 ст. 8, п. 2 ст. 21 Закона от 08.02.98 № 14-ФЗ (далее — Закон № 14-ФЗ) . На практике чаще всего доля именно продается, к тому же нередки случаи, когда физлицо является единственным учредителем ООО и, соответственно, не может выйти из состава участнико в п. 2 ст. 26 Закона № 14-ФЗ . Поэтому в статье мы и разберем налоговые последствия сделки по продаже доли.

| Видео (кликните для воспроизведения). |

Когда НДФЛ с доходов от продажи доли можно не платить

Такое возможно, только если вы продаете долю в уставном капитале ООО в 2016 г.

Как вы, наверное, помните, в НК РФ есть специальная норма, согласно которой освобождаются от обложения НДФЛ доходы, получаемые, в частности, от продажи долей участия в уставном капитале российских организаци й п. 17.2 ст. 217 НК РФ . Именно в текущем году эта льгота и начала работат ь Письмо Минфина от 11.06.2015 № 03-04-05/33986 , поскольку возможность ее применения законодатель связал с выполнением двух условий:

- на дату продажи доли непрерывно принадлежали вам свыше 5 лет;

- эти доли были приобретены вами начиная с 01.01.2011 п. 7 ст. 5 Закона от 28.12.2010 № 395-ФЗ ; Письмо Минфина от 01.07.2015 № 03-04-05/38038 .

Вам подарили долю в успешно работающей компании? Вы счастливчик! Только если решите ее продать, освобождение по НДФЛ вам не светит

Здесь нужно сразу оговориться, что на практике дата продажи доли и дата получения дохода могут не совпадать. Право собственности на долю в уставном капитале ООО переходит от продавца к покупателю только после внесения изменений в ЕГРЮЛ п. 12 ст. 21 Закона № 14-ФЗ . А доход может быть получен и ранее этого дня. Ведь датой получения дохода для целей НДФЛ у гражданина является день выплаты или перечисления денег на его счет в банке либо день передачи дохода в натуральной форм е подп. 1, 2 п. 1 ст. 223 НК РФ . То есть если вы фактически получили деньги в декабре 2015 г., а регистрация изменений в госреестре произошла в январе 2016 г. и на дату внесения изменений в ЕГРЮЛ вы владеете долей более 5 лет, то теоретически объекта обложения НДФЛ не возникает. Так получается при буквальном прочтении положений НК РФ. Но не исключено, что в такой ситуации налоговики посчитают вышеназванные условия невыполненными. Поэтому во избежание споров лучше делать так, чтобы условие о нахождении доли в собственности более 5 лет выполнялось как на дату получения денег, так и на дату внесения изменений в ЕГРЮЛ.

Если же вы продаете доли, приобретенные в 2010 г. и ранее, то льгота на вас не распространяетс я Письмо Минфина от 21.07.2014 № 03-04-05/35537 .

Если вы вправе применить освобождение, то и декларацию по форме 3-НДФЛ подавать не нужно. Ведь в ней по общему правилу не указываются доходы, освобожденные от налогообложения в порядке ст. 217 НК РФ п. 4 ст. 229 НК РФ .

И как всегда, ложка дегтя. Несмотря на то что практики по применению этой льготы пока нет, официальные ведомства уже высказали такое мнение: воспользоваться освобождением можно только в том случае, если после 01.01.2011 вы приобрели долю именно по договору купли-продажи. То есть если, скажем, вы стали владельцем доли, будучи принятым в общество в качестве участника, или получили долю в подарок, то это «не считаетс я» Письма Минфина от 01.02.2011 № 03-04-05/0-48 ; УФНС по г. Москве от 19.11.2014 № 20-14/116518 . Непонятно, на основании чего делается этот вывод, поскольку в НК РФ такого условия нет. А например, дарение с точки зрения гражданского законодательства является таким же основанием приобретения, как и купля-продаж а п. 2 ст. 218 ГК РФ . Тем не менее учтите, что в подобной ситуации налоговая наверняка будет требовать от вас задекларировать доход от продажи доли и уплатить НДФЛ.

В сущности, платить НДФЛ с полученных от продажи доли доходов придется в любой ситуации, когда описанная выше льгота неприменима. В частности, если вы продали долю в уставном капитале ООО в 2015 г. Тогда в 2016 г. вам в любом случае придется подать декларацию и заплатить НДФЛ с полученного дохода, даже если вы владели долей очень продолжительное время. Напомним, что положения НК РФ, освобождающие от налогообложения доходы от продажи имущества, находившегося в собственности дольше определенного срок а п. 17.1 ст. 217 НК РФ , не применяются при продаже долей в уставном капитале организации. Ведь доля в уставном капитале ООО — это имущественное право, а имущественные права для целей налогообложения к имуществу не относятс я п. 2 ст. 38 НК РФ; Письмо Минфина от 27.10.2011 № 03-04-06/4-288 .

С дохода от продажи доли «физик» платит НДФЛ самостоятельно

Доход от продажи доли вы должны задекларироват ь подп. 2 п. 1, п. 2 ст. 228 НК РФ , даже если покупатель — организация. В этой ситуации организация не является налоговым агентом по НДФЛ п. 2 ст. 226 НК РФ . Поэтому вам нужно в срок не позднее 30 апреля года, следующего за годом продажи доли, подать декларацию по форме 3-НДФЛ утв. Приказом ФНС от 24.12.2014 № ММВ-7-11/671@ . И не позднее 15 июля того же года перечислить НДФЛ в бюдже т п. 4 ст. 228 НК РФ .

Может сложиться и такая ситуация: допустим, вы получили от покупателя аванс по предварительному договору купли-продажи доли, согласно которому основной договор купли-продажи подпишете у нотариуса после окончательного расчета. Если сделка в итоге не состоялась и вы вернули покупателю аванс, облагаемого НДФЛ дохода не возникает и декларацию подавать не нужн о Письмо ФНС от 24.04.2012 № ЕД-3-3/1450@ .

Поскольку данные об учредителях организации содержатся в ЕГРЮЛ, не стоит надеяться, что сделка по продаже доли в уставном капитале ООО пройдет незамеченной. Ведь нотариус, зарегистрировавший сделку, должен передать в регистрирующий орган заявление о внесении изменений в ЕГРЮЛ в связи со сменой участников ООО п. 14 ст. 21 Закона № 14-ФЗ ; п. 1.4 ст. 9 Закона от 08.08.2001 № 129-ФЗ .

И еще. По мнению Минфина, даже если вы зарегистрированы в качестве ИП и платите налог при УСН, в отношении доходов от продажи доли в уставном капитале фирмы вы должны подать декларацию о доходах и заплатить НДФЛ. Наличие статуса ИП не играет никакой роли при налогообложении такого дохода. Участником общества вы являетесь как физлицо, и доход от продажи доли не может быть квалифицирован как доход от ведения предпринимательской деятельност и Письмо Минфина от 24.03.2009 № 03-04-05-01/142 . Есть и судебное решение в поддержку этой позици и Постановление АС СЗО от 12.11.2015 № Ф07-910/2015 .

Чтобы уменьшить сумму налога, в декларации вы можете:

- при отсутствии документов, подтверждающих расходы на приобретение доли, уменьшить доходы от ее продажи на фиксированный вычет в сумме 250 000 руб. подп. 2 п. 2 ст. 220 НК РФ Но это касается только доходов, поступивших вам в 2016 г. и в последующие годы п. 2 ст. 2 Закона от 08.06.2015 № 146-ФЗ ;

- заявить вычет в сумме расходов, связанных с приобретением доли подп. 2 п. 2 ст. 220 НК РФ .

С 1 января 2016 г. виды таких расходов конкретизированы непосредственно в НК РФ. В частности, прописано, что доход от продажи доли можно уменьшит ь подп. 2 п. 2 ст. 220 НК РФ :

- на расходы в виде денежных средств и (или) стоимости иного имущества, внесенных в качестве взноса в уставный капитал при учреждении общества или при увеличении его уставного капитала. Заметьте: правило о том, что расходы на приобретение имущества должны быть фактически оплачены и документально подтверждены, никто не отменял;

- на расходы на покупку или увеличение доли в уставном капитале общества.

Впрочем, на документально подтвержденные расходы на приобретение имущества, переданного в оплату доли в уставный капитал и (или) внесенного в качестве дополнительного вклада на его увеличение, уменьшить доходы от продажи доли можно было и раньш е Письма Минфина от 23.09.2015 № 03-04-05/54520 , от 14.08.2014 № 03-04-05/40692 .

Внести долю в уставный капитал можно имуществом, хоть мебелью. И не страшно, если у вас не сохранились документы, подтверждающие расходы на ее покупку

Кроме того, по мнению Минфина, при продаже доли «физик» может учесть:

- проценты по целевому кредиту, взятому на приобретение доли в уставном капитале организаци и Письмо Минфина от 10.11.2015 № 03-04-07/64620 ;

- расходы на приобретение акций открытого акционерного общества, которое впоследствии было преобразовано в ООО Письмо Минфина от 22.03.2012 № 03-04-05/3-345 ;

- расходы в виде суммы долга ООО по договору займа, приобретенного участником по договору цессии у третьего лица, в ситуации, когда участник простил этот долг обществу, в результате чего произошло увеличение чистых активов обществ а Письмо Минфина от 19.03.2015 № 03-04-05/14759 ;

- услуги нотариуса и комиссионные вознаграждения, связанные с приобретением доли в уставном капитале ООО Письмо Минфина от 02.03.2007 № 03-04-06-01/54 .

А что если учесть расходы на покупку имущества, внесенного в уставный капитал ООО, невозможно из-за отсутствия документов, подтверждающих затраты? Можно ли в такой ситуации использовать рыночную стоимость имущества? Ведь если стоимость имущества, которое вносится в оплату вклада, превышает 20 000 руб., то оно принимается только на основании данных независимой оценки. И номинальная стоимость доли не может превышать сумму такой оценк и п. 2 ст. 15 Закона № 14-ФЗ . Однако ранее Минфин разъяснял, что номинальная стоимость доли не уменьшает доход от ее продаж и Письмо Минфина от 28.06.2011 № 03-04-05/3-452 . К такому выводу нередко приходят и суды Апелляционные определения Мосгорсуда от 16.07.2014 № 33-28549; Тверского облсуда от 02.10.2013 № 33-3667/2013 ; Пермского краевого суда от 12.09.2012 № 33-8056 .

“ В 2004 г. я купила нежилое помещение за 1 млн 100 тыс. руб. В 2006 г. внесла его в качестве вклада в уставный капитал своей фирмы, по отчету оценщика стоимость помещения составила 6 млн 900 тыс. руб. В 2015 г. продала фирму за 6 млн 900 тыс. руб. Сижу, гадаю, могу ли я в декларации по форме 3-НДФЛ заявить расходы в сумме, равной доходам, и не платить НДФЛ. ”

Д.В. Романюк,

г. Москва

Но есть решения и в поддержку граждан. Так, в одном из споров суд решил, что гражданин правомерно отразил в декларации в качестве расходов оценочную стоимость нежилого помещения, определенную независимым оценщиком до внесения его в уставный капита л Апелляционное определение Орловского облсуда от 09.10.2014 № 33-2221/2014 . При этом у участника имелись документы, подтверждающие расходы на приобретение недвижимости и оплату подрядных работ по ее ремонту задолго до внесения имущества в уставный капитал ООО.

В то же время в одном из писе м Письмо Минфина от 26.02.2013 № 03-04-05/4-129 специалисты Минфина разрешили учесть в качестве расходов кадастровую стоимость земельных участков, использовавшихся в деятельности компании, на дату их передачи физлицом-участником в уставный капитал ООО. А в еще более поздних разъяснения х Письмо Минфина от 19.03.2015 № 03-04-05/14757 ведомство позволило уменьшить доходы от продажи доли на рыночную стоимость внесенного в уставный капитал ООО имущества (земельных участков), полученного физлицом по наследству. Понятно, что в этом случае у налогоплательщика априори не могло быть документов, подтверждающих его расходы на покупку земли.

То есть Минфин явно отошел от прежней позиции, требовавшей именно документального подтверждения фактически произведенных налогоплательщиком расходов, а не стоимости внесенного в уставный капитал имущества. Поэтому мы решили обратиться за комментариями к специалисту финансового ведомства.

“ Различные позиции Минфина в приведенных выше разъяснениях объясняются следующим. Как вы помните, с 1 января 2014 г. в ст. 220 НК РФ внесены изменения, в том числе в части предоставления имущественного вычета в связи с продажей доли в уставном капитале ООО. Редакция ст. 220 НК РФ, действовавшая до указанной даты, предоставляла продавцу право уменьшить свои доходы на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов. Уменьшение суммы доходов, полученных при продаже доли в уставном капитале организации, на номинальную стоимость такой доли на тот момент в самом деле было невозможно.

Таким образом, сейчас Минфин придерживается весьма благоприятной для налогоплательщиков позиции. Однако нужно учитывать, что пока такие разъяснения единичны, не доводились до налоговиков как руководство к действию, и поэтому вам могут доначислить налог, предъявить к уплате штраф и пени. И отстаивать свою правоту придется через суд. Правда, в такой ситуации у вас есть шанс оспорить пени и штраф за неуплату налога, поскольку вы будете руководствоваться официальными разъяснениями, данными неопределенному кругу лиц п. 8 ст. 75, подп. 3 п. 1 ст. 111 НК РФ; Постановления Президиума Самарского облсуда от 27.06.2013 № 44г-36/2013г ; ФАС УО от 22.05.2012 № Ф09-2745/12 .

Отметим, что у физлица — покупателя доли в уставном капитале ООО не возникает никаких налоговых обязательств. Даже в том случае, если он покупает долю по цене ниже ее номинальной или действительной стоимости. Ведь такое понятие, как материальная выгода, к подобным сделкам неприменим о Письмо Минфина от 08.11.2011 № 03-04-06/3-300 .

Налогообложение продажи доли в уставном капитале ООО

Рассмотрим порядок исчисления налогов в учете организаций, применяющих ОСНО.

Для целей исчисления НДС хозоперации по продаже доли в уставном капитале (далее — УК) освобождены от обложения налогом (подп. 12 п. 2 ст. 149 НК РФ).

При исчислении налога на прибыль полученные от продажи имущественных прав доходы рассчитываются на основании общей нормы, предусмотренной ст. 249 НК РФ.

С целью подсчета расходов по таким операциям в ст. 268 НК РФ закреплена специальная норма: плательщик налогов может отразить в расходах стоимость долей и другие затраты, связанные с их покупкой/продажей, согласно подп. 2.1 п. 1 ст. 268 НК РФ. В расходах может быть отражена стоимость доли, равная:

- денежной сумме, внесенной в уставный капитал ООО (либо уплаченной продавцу доли);

- налоговой стоимости (для амортизируемого имущества — остаточной) имущества, которым был оплачен вклад в уставной капитал (письмо Минфина от 05.12.2017 № 03-03-06/1/80864).

К другим расходам, связанным с продажей доли, могут относиться консультационные, юридические, нотариальные услуги, услуги оценщика (подп. 3 п. 1 ст. 268 НК РФ, письмо Минфина от 28.01.2011 № 03-03-06/1/32).

Также к расходам может относиться сумма нераспределенной прибыли, которая увеличила уставный капитал (в части, приходящейся на участника), если с этой суммы ранее был уплачен налог на прибыль организаций (письмо Минфина РФ от 22.06.2015 № 03-03-06/1/36008).

Доход от продажи долей в уставном капитале ООО облагается налогом на прибыль по ставке 0%, если выполняются 2 условия (п. 4.1 ст. 284, п. 1 ст. 284.2 НК РФ, п. 7 ст. 5 закона № 395-ФЗ):

- доли приобретены начиная с 01.01.2011;

- на дату реализации доли принадлежали налогоплательщику более 5 лет.

Если эти условия не выполняются, то ставка налога на прибыль, применяемая к доходу от продажи долей, составляет 20%.

При изменении доли участника в уставном капитале с 01.01.2011 нулевая ставка при ее продаже применяется только к налогооблагаемому доходу, который получен от владения той частью, которая на дату реализации непрерывно принадлежала участнику более 5 лет (письмо Минфина РФ от 24.11.2017 № 03-03-06/2/77738).

Если от реализации долей участия в уставном капитале получен убыток, то он учитывается в целях налогообложения прибыли (подп. 2.1 п. 1, п. 2 ст. 268 НК РФ, письма Минфина России от 17.07.2012 № 03-03-06/1/336, от 22.06.2011 № 03-03-06/1/377).

ВАЖНО! Убыток, полученный от продажи доли, не переносится на будущее, если при определении налоговой базы выполнялись условия, необходимые для применения нулевой ставки налога (абз. 2 ст. 283, 284.2 НК РФ, письмо Минфина России от 24.11.2017 № 03-03-06/2/77738).

В случае применения УСН ситуация с обложением налогами выглядит более противоречиво. Доходы в таком случае подсчитываются согласно ст. 346.15 НК РФ, в которой дана ссылка на общие нормы определения дохода при ОСНО, закрепленные в ст. 249, 250, 251 НК РФ. На упрощенке доходы рассчитываются в общем порядке, который аналогичен процедуре при применении ОСНО. Расходы на УСН перечислены в ст. 346.16 НК РФ. Этот перечень закрытый, и такие статьи расходов, как, например, имущественные права в виде доли и прочие расходы при приобретении/выбытии имущественных прав, в нем отсутствуют.

Это означает, что при буквальном прочтении норм НК РФ при продаже доли организацией-«упрощенцем» налогооблагаемой базой по УСН является весь полученный доход. Такой подход изложен в письмах Минфина России от 11.04.2016 № 03-11-06/2/20499, от 10.01.2014 № 03-11-11/116.

Стоимостный показатель от приобретения имущественного права и прочие связанные с покупкой/продажей доли затраты в уменьшение расхода не принимаются. При этом не важно, какой порядок определения объекта налогообложения выбрал продавец — «доходы» или «доходы минус расходы».

Более разумной альтернативой может быть использование следующих выводов. Доходы при УСН определяются в том числе и с учетом норм, прописанных в ст. 251 НК РФ. Согласно подп. 4 п. 1 ст. 251 НК РФ в налоговом законодательстве предусмотрена возможность изъятия из доходов стоимости имущественных прав, ограниченной размером первоначального взноса, при уменьшении УК (выходе из общества, распределении имущества при ликвидации общества). Продажа доли в некоторых письмах финансового ведомства и решениях арбитражных судов приравнивается к случаям, исключаемым из дохода согласно подп. 4 п. 1 ст. 251 НК РФ. В частности, об этом свидетельствуют:

- письма Минфина России от 06.03.2006 № 03-03-02/53 и от 13.09.2007 № 03-11-04/1/22;

- постановление ФАС Северо-Западного округа от 12.01.2009 № А21-1888/2008;

- постановление ФАС Западно-Сибирского округа от 26.02.2007 № Ф04-733/2007(31736-А02-15) по делу № А02-1493/2006.

Используя эти доводы, можно исключать из доходов от торговли имущественными правами сумму вклада в УК. Определение дохода в данном случае также не зависит от выбранного объекта обложения налогом — «доходы» (6%) или «доходы минус расходы» (15%). Он в любом случае уменьшается на сумму вклада. А вот убыток, возникший по данным операциям, и иные затраты, связанные с покупкой-продажей доли, принять в уменьшение базы налогообложения по УСН в этом случае не получится.

Порядок определения расходов и доходов от продажи доли при применении ЕСХН регулируется гл. 26.1 НК РФ. Обозначенный порядок полностью аналогичен используемому при УСН.

Уменьшая доходы при УСН или ЕСХН в соответствии с изложенной позицией, налогоплательщик должен понимать, что нормами налогового законодательства такое отражение операций не предусмотрено. И существует риск изменения позиции контролирующих органов или дополнения законодательства, нежелательного для налогоплательщика.

Единый вмененный налог и ПСН действуют в отношении закрытого перечня видов хозяйственной деятельности, предусмотренных п. 2 ст. 346.26 и п. 2 ст. 346.43 НК РФ. Возможность продажи доли в УК в этих перечнях не упоминается. Это означает, что хозобщества и ИП, применяющие эти специальные режимы, будут дополнительно исчислять налог на прибыль (ИП — налог на доходы физических лиц) или упрощенный налог в зависимости от того, являются они плательщиками упрощенного налога или не являются.

Налогообложение при продаже доли в УК у физлиц-участников

Физлица при продаже доли в УК обязаны сами исчислить, уплатить и до 30 апреля года, следующего за отчетным, представить декларацию по налогу на свои доходы (подп. 2 п. 1 ст. 228, п. 1 ст. 229 НК РФ). Облагаемая база вычисляется с учетом всех реальных доходов (п. 1 ст. 210 НК РФ). Доходы физического лица — налогового резидента облагаются по ставке 13% (п. 1 ст. 224 НК РФ), а доходы физического лица — нерезидента — по ставке 30% (п. 3 ст. 224 НК РФ).

Доходы физического лица — налогового резидента от продажи доли в уставном капитале могут быть уменьшены на налоговый вычет в размере фактически произведенных и документально подтвержденных расходов, связанных с приобретением доли в уставном капитале (подп. 2 п. 2 ст. 220, п. 3 ст. 210, п. 1 ст.224 НК РФ). Перечень связанных с покупкой доли расходов закреплен в абз. 3–5 подп. 2 п. 2 ст. 220 НК РФ. Он состоит из расходов в виде самого взноса в УК и увеличения доли в нем. Если расходы подтвердить невозможно, то можно уменьшить доход от продажи доли в уставном капитале на 250 тыс. руб.

Физические лица — нерезиденты уменьшить свои доходы не смогут, так как налоговые вычеты применяются только к доходам, облагаемым по ставке 13% (п. 3 ст. 210, п. 1 ст. 220 НК РФ).

ВАЖНО! Доходы, полученные при продаже доли, освобождаются от налогообложения, если на дату совершения сделки права на них принадлежали собственнику непрерывно более 5 лет (п. 17.2 ст. 217 НК РФ).

Определение налогооблагаемой базы за прошедший налоговый период (год) происходит отдельно по группе доходов с одинаковой ставкой — в нашем случае 13%. Если налоговые вычеты превысят размер доходов, база налогообложения признается равной 0. При этом убыток налогооблагаемую базу не уменьшает и на следующий период (налоговый) не переносится.

При продаже доли в УК ООО у собственника возникает обязанность по исчислению налогов. Исходя из выбранной системы обложения налогами, это может быть налог на прибыль или упрощенный налог.

Физлица должны отчитаться по НДФЛ. В основном налогооблагаемая база для них — это доходы от реализации за минусом расходов на приобретение доли.

В случае применения УСН и ЕСХН налицо недоработки в налоговом законодательстве, и налогоплательщику необходимо самостоятельно обосновать свою позицию.

Как облагается НДФЛ продажа физическим лицом доли в уставном капитале общества с ограниченной ответственностью?

Участник (учредитель) ООО наделен законным правом продать принадлежащую ему долю (или ее часть) в уставном капитале другим участникам общества или третьим лицам в том случае, если ранее она была оплачена. Этот момент регламентирован абз. 5 п.1 ст. 8, п.п. 2,3 ст. 21 Закона №14-ФЗ от 08.02.1998.

Согласно общему правилу доходы от продажи долей участия в уставном капитале организаций должны облагаться НДФЛ – эти моменты прописаны в пп. 5 п. 1 ст. 208, ст. 209 НК РФ. В данном правиле есть исключения, о них мы и поговорим в нашей статье.

Не облагаются НДФЛ доходы от реализации доли участия в уставном капитале отечественных организаций, если будут одновременно соблюдены следующие условия:

- Доля участия в уставном капитале была приобретена гражданином, начиная с 1 января 2011 года.

- На дату, кода происходила продажа доли участия, она более пяти лет принадлежала только этому гражданину.

Эти моменты закреплены на законодательном уровне в п. 17.2 ст. 217 НК РФ; ч. 7 ст. 5 Закона №395-ФЗ от 28.12.2010; Письме УФНС России по г. Москве от 06.10.2011 №20-14/096429.

Заостряем внимание, что к доходам от продажи долей участия не применяется освобождение, которое предусмотрено п. 17.1 ст. 217 НК РФ относительно доходов налоговых резидентов от реализации имущества, находившегося в собственности гражданина на протяжении трех и более лет.

Связано это с тем, что с целью налогообложения доля участия является имущественным правом, а не имуществом – зафиксировано это в п. 2 ст. 38 НУ РФ.

Доход от реализации доли участия в уставном капитале ООО, который не соответствует обозначенным выше условиям освобождения от налогообложения, облагается НДФЛ по таким ставкам:

-

- Если гражданин является налоговым резидентом России – 13%.

- Если гражданин не имеет статус налогового резидента России – 30%.

Это сказано в п.п. 1,3 ст. 224 НК РФ.

Если обратиться к п. 2 ст. 226, пп 2 п.1, п.п. 2,4 ст 228, п. 1 ст 229 НК РФ, то там прописано, что при получении подобного дохода понадобится:

- Заполнить декларацию 3-НДФЛ и представить ее в налоговый орган в определенный законом срок. Сделать это надо не позднее 30 апреля года, который следует за годом продажи доли.

- Самому уплатить НДФЛ не позднее 15 июля года, который следует за годом продажи доли участия в уставном капитале.

При этом налоговые резиденты России имеют право воспользоваться имущественным налоговым вычетом, то есть сократить сумму дохода, который облагается налогом:

- На сумму доходов, которые получены из-за прекращения участия в обществе, но эта сумма не может превышать 250000 рублей, в том случае, если документов, способных подтвердить расходы на покупку доли, не имеется.

- На сумму расходов, которые гражданин фактически понес во время приобретения доли участия в уставном капитале ООО. Но эти расходы необходимо подтвердить документально.

Эти моменты регламентированы в п. 3 ст. 210, пп. 1 п. 1, пп. 2 п. 2 ст. 220 НК РФ, пп. «б» п. 2 ст. 1, п. 2 ст. 2 Закона № 146-ФЗ от 08. 06. 2016.

Если обраться к абз. 3-5 пп. 2 п. 2 ст. 220 НК РФ, то там прописано, что конкретно относится к расходам по приобретению доли в уставном капитале:

- Расходы, связанные с приобретением или увеличением доли в уставном капитале.

- Сумма денежных средств и (или) стоимости прочего имущества, которые были внесены в качестве взноса в уставной капитал при учреждении ООО или при увеличении его уставного капитала.

Когда продается часть доли в уставном капитале общества, которая находится в собственности плательщика налогов, то расходы на покупку обозначенной части доли учитываются пропорционально уменьшению его доли в уставном капитале ООО. Этот момент обозначен в пп. 2 п. 2 ст. 220 НК РФ.

До 1 января 2014 года граждане имели право сократить доходы от реализации доли в уставном капитале ООО на сумму расходов (связанные с получением этих доходов), которые фактически понесены и подтверждены соответствующими документами. Об этом гласит абз. 2 пп. 1 п. 1 ст. 220 НК РФ; ст. 1 ч. 1 ст. 2 Закона от 23.07. 2013 №212-ФЗ.

Если гражданин не имеет статуса налогового резидента РФ, то он не имеет права воспользоваться имущественными вычетами. Налог следует уплатить с полной суммы дохода, полученного от реализации долей участия в уставном капитале ООО – это сказано в п. 4 ст. 210, п. 3 ст. 224 НК РФ.

Продажа учредителем – физическим лицом доли в ООО и НДФЛ

При организации ООО будущие учредители, вкладываясь в уставный капитал, не всегда представляют налоговые последствия своих вложений. Зачастую в представлении учредителя присутствуют надежды на то, что фирма будет успешно развиваться и приносить прибыли, вследствие чего учредителю станут регулярно поступать год от года возрастающие дивиденды.

Нередко учредители также в курсе, что с этих дивидендов придется уплатить в бюджет 9% НДФЛ, но зачастую при получении денег учредитель этого не чувствует, т.к. НДФЛ оплачивает ООО как налоговый агент.

Совсем иная ситуация возникает в случае, если учредитель по истечении какого-то периода решит продать свою долю в ООО.

При продаже доли у бывшего учредителя возникает доход, который облагается налогом на доходы с физических лиц уже не по ставке 9%, а по ставке 13%, т.к. продаваемая доля в ООО уже не входит в категорию доходов при получении дивидендов.

Также бытует мнение, что доля в ООО – это не имущество, а имущественные права.

В некоторой мере можно согласиться с такой позицией. Учредитель, являясь физическим лицом, владеет каким-либо имуществом или денежными средствами, которые он решил вложить в качестве вклада в уставный капитал в Общество. После их внесения учредитель утрачивает права собственности на имущество или деньги, и эти права переходят в собственность ООО.

Далее ООО как собственник использует и распоряжается полученным имуществом или деньгами, причем может как прирастить, так и уменьшить размер этого имущества, а учредитель узнает об этом лишь по истечении года при получении годового отчета.

Таким образом, получается, что учредитель продает не имущество в виде доли в ООО, а только свои имущественные права. Другими словами, он совершает уступку права требования к ООО другому лицу.

В отличие от дивидендов, налогоплательщик, продавший свою долю в ООО и получивший соответствующий доход, обязан самостоятельно исчислить НДФЛ, оплатить его в бюджет и представить в налоговые органы декларацию 3-НДФЛ.

При динамичном и успешном развитии ООО стоимость доли учредителя может существенно возрасти относительно его реального первоначального вклада. Поэтому сумма налога, который должен уплатить продавец доли в бюджет, может оказаться довольно существенной, что нередко становится неожиданностью для бывшего учредителя.

Естественным желанием продавца доли является минимизировать сумму налога, оставаясь в рамках закона.

С 2011 года вступили в действие положения Налогового кодекса, которые освобождают от уплаты НДФЛ продавца доли ООО в случае, если он непрерывно был фактическим владельцем доли более пяти лет (п. 17.2 статьи 217 Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)).

Если доля продается до наступления пятилетнего срока непрерывного владения долей, то продавец доли обязан исчислить НДФЛ в размере 13% от суммы продажи.

Налоговый кодекс предоставляет продавцам доли имущественные вычеты (абзац 2 подпункта 1 пункта 1 статьи 220). А именно – можно уменьшить сумму налогооблагаемых доходов на сумму фактически произведенных налогоплательщиком и документально подтвержденных расходов, связанных с получением этих доходов.

Именно с этими имущественными вычетами нередко связаны споры налогоплательщиков с налоговыми органами, т.к. законом недостаточно четко определено, что же можно включать в эти расходы.

Налоговые органы включают в расходы, связанные с получением дохода от продажи доли в ООО, исключительно суммы, потраченные на приобретения доли учредителя в ООО. В эту сумму можно включить или первоначальный взнос учредителя в уставный капитал ООО, если учредитель участвовал в первоначальной организации ООО, или стоимость доли при ее приобретении у учредителя, если ООО уже действует какое-то время.

В имущественные вычеты можно также попробовать включить:

– расходы по совершению сделки приобретения доли (стоимость нотариального оформления сделки);

– расходы на приобретение вкладываемых материальных ценностей (проценты по целевому кредиту, стоимость доставки от производителя к месту нахождения ООО и прочие расходы, связанные с приобретением материальных ценностей). В данном случае можно ориентироваться на список расходов, представленных в главе 25 Налогового кодекса РФ.

На практике учредители, продающие свою долю в ООО, трактуют имущественные вычеты шире, включая в расходы, связанные с получением дохода от продажи доли, свои расходы на развитие ООО и увеличение размера своей действительной доли.

В частности, рассматриваются два варианта участия учредителя в увеличении своей действительной доли в ООО:

-

Если учредитель при распределении годовой прибыли отказывается от получения дивидендов и направляет сумму прибыли на развитие предприятия;

Если учредитель получает свои дивиденды, но после оплаты НДФЛ фактически реинвестирует их в предприятие, указывая, на какие цели должны быть потрачены его личные средства.

Рассмотрим подробнее эти варианты.

При окончании финансового года формируется прибыль, которая после уплаты налога на прибыль подлежит реформации и дальнейшему распределению. В результате реформации вся сумма нераспределенной прибыли попадает в кредит счета 84.1 «Чистая прибыль». При распределении прибыли в бухгалтерском учете могут быть сделаны следующие проводки:

-

При начислении дивидендов:

Дт 84.1 Кт. 75.2

При капитализации прибыли (при направлении прибыли на развитие производства):

Дт 84.1 Кт 84.3

Если чистая прибыль попадает на счет 84.3 «Использование чистой прибыли», то эта сумма уже никогда не может быть перераспределена на выплату дивидендов, т.к. прибыль уже использована на развитие производства. Таким образом, увеличивается капитал ООО, увеличивается его стоимость, привлекательность для инвесторов и кредиторов, а также увеличивается действительная доля учредителей. Фактически ООО получает дополнительные инвестиции, получает возможность расширить и модернизировать производство, увеличить свою доходность и прибыльность, причем безо всяких займов и связанных с займами расходами на выплату процентов.

Именно на основании этих рассуждений учредители считают, что они, добровольно лишившись своих дивидендов, понесли реальные расходы на увеличение своей действительной доли, которая впоследствии и сформирует продажную стоимость этой доли. А при продаже своей доли учредители стремятся суммы неполученных дивидендов включить в суммы налоговых вычетов по НДФЛ.

С логической и экономической точки зрения учредители правы, включая в налоговые вычеты свои неполученные дивиденды. К сожалению, налоговые органы по сложившейся практике не согласны с такой точкой зрения, полагая, что если чистая прибыль осталась в распоряжении ООО, то это становится собственностью ООО, и расходы являются расходами по хозяйственной деятельности ООО, но не расходами учредителя на увеличение размера своей действительной доли.

Рассмотрим второй вариант, когда учредитель сначала получает свои дивиденды, а потом реинвестирует их в производство. При этом в бухгалтерском учете формируются следующие проводки:

-

Начисление дивидендов на всю сумму чистой прибыли:

Дт 84.1 Кт 75.2

Начисление НДФЛ по дивидендам (9%):

Дт 75.2 Кт 68

Выдача дивидендов учредителю:

Дт 75.2 Кт 51 (50)

Реинвестирование полученных дивидендов в производство:

Дт 51 (50) Кт 76 (67)

В данном случае учредитель может выступить как заимодавец, причем в договоре займа он может четко указать, на какие цели он желает потратить свои деньги, дабы получить наибольшую прибыль и рост своей действительной доли в ООО. Но еще есть вариант – это осуществление дополнительного невозвратного взноса учредителя без увеличения размера уставного капитала ООО. В этом случае, т.к. взнос является невозвратным, у Общества возникает внереализационный доход с последующим налогообложением этого дохода.

При этом участие учредителя в получении своего последующего дохода от продажи существенно возросшей доли более очевидно, чем в первом варианте, хотя экономическая суть действий фактически не меняется.

Данный вариант существенно уменьшает выгоду учредителя, т.к. с начисленных дивидендов уже уплачено 9% НДФЛ, и экономическая выгода от имущественных вычетов увеличивается с 13 до 4% экономии на налоге.

С другой стороны, учитывая в имущественных вычетах реинвестированные дивиденды, учредитель может представить дополнительные доводы в свою пользу:

-

На развитие ООО потрачены личные денежные средства учредителя, что подтверждается выписками банка или приходными кассовыми ордерами, а также Решением собрания учредителей ООО.

С полученных дивидендов уже оплачен НДФЛ, поэтому, если эти средства при продаже доли в ООО не учитывать как вычет, получится двойное обложение НДФЛ, хотя и по разным ставкам.

По сложившейся сегодня практике налоговые органы не включают в имущественные вычеты ни один из вариантов. Но аргументы, приведенные в статье, могут стать весомыми при оспаривании действий налоговых органов в суде.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.