Сегодня рассмотрим тему: "порядок формирования уин для платежных поручений" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Где указывать УИН в платежном поручении в 2018 году? Где взять УИН? Что будет если не указать код УИН в платежке? Ответы на эти и другие вопросы вы найдете в данной статье.

УИН – это Уникальный Идентификатор Начисления. Этот идентификатор представляется в виде кода, который состоит из 20 или 25 цифр.

УИН нужно указывать в платежных поручениях на перечисление налогов и взносов. Для отражения кода УИН предназначено поле «22» платежного поручения, которое называется «Код» (пункт 1.21.1 Положения, утвержденного Банком России 19.06.2012 № 383-П).

УИН в 2018 году нужно указывать только в платежных поручениях на уплату недоимки, пени или штрафа по требованию ИФНС, ПФР или ФСС.

То есть, чтобы указать в платежку УИН, организация или ИП:

- сначала должны получить из ИФНС, ПФР или ФСС официальное требование об уплате недоимки, пеней или штрафа;

- найти в этом требовании код УИН;

- перенести его в свою платежку в поле 22 «Код».

Поле для УИН можно найти в нижней части платежного поручения:

Соответственно, на вопрос «где взять УИН?» ответ один – в требовании об уплате, полученном от контролирующих органов. Единого УИН по налогам или взносам не существует. В каждом конкретном случае код уникален.

Заполняйте поле 22 платежного поручения таким образом:

- если в требовании есть УИН – значение УИН;

- если в требовании нет УИН – «0».

Если в поле 22 вы укажете номерУИН, то получатели средств (например, налоговики), получив платеж, сразу идентифицируют, что это недоимка, пени или штраф по требованию. И правильно его учтут.

По номеру УИН происходит автоматический учет уплаченных налогов, страховых взносов и иных платежей в бюджет. Информация о платежах в бюджет передается в ГИС ГМП. Это Государственная Информационная Система о Государственных и Муниципальных Платежах. Если указать неверный код, то данная система платеж не идентифицирует. И обязанность по уплате будет считаться неисполненной. И как следствие этого:

- у компании возникнет задолженность перед бюджетом и фондами;

- продолжать начислять пени;

- потребуется уточнять платеж и выяснять его «судьбу»;

- деньги поступят в бюджет или фондам с опозданием.

При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, УИН не устанавливается. Соответственно, указывать его в поле 22 не нужно. Полученные текущие платежи налоговики или фонды идентифицируют по ИНН, КПП, КБК, ОКТМО (ОКАТО) и других платежных реквизитов. УИН для этого не нужен.

Также УИН не нужно указывать в платежке при уплате недоимки (пеней, штрафов), которую вы рассчитали сами и не получали никаких требований от ИФНС, ПФР или ФСС.

| Видео (кликните для воспроизведения). |

При уплате всех текущих платежей в поле 22 «Код» достаточно указать значение «0» (Письмо ФСС от 21.02.2014 № 17-03-11/14-2337). Кавычки использовать не нужно. Просто укажите – 0.

Если при перечислении текущих платежей в поле 22 вы укажите «0», то банки обязаны исполнять такие поручения и не вправе требовать заполнения поля «Код», если указан ИНН плательщика (письмо ФНС России от 08.04.2016 № ЗН-4-1/6133). При этом совсем пустым поле 22 не оставляйте. Такую платежку банк не примет.

Организации могут указать в платежках и ИНН, и УИН одновременно. А могут указать только ИНН, поскольку УИН известен не всегда. Но тогда в поле 22 должен быть 0.

Индивидуальные предприниматели нотариусы, адвокаты, главы крестьянских (фермерских) хозяйств и иные физические лица в платежках указывают либо ИНН, либо УИН. Если оба этих реквизита не будет заполнены, то банк не примет платежное поручение. То есть, принцип такой (письмо ФНС России от 08.04.2016 № ЗН-4-1/6133):

- если ИП указал в платежке свой ИНН, то в поле «Код» вместо УИН ставится 0;

- Если указан УИН – не заполняется ИНН.

В нормативных документах Минфина можно встретить упоминание уникального идентификатора денежного перечисления, однако отсутствует объяснение порядка формирования УИН. Между тем его можно найти в другом документе – указании ЦБ РФ под номером 3025–У.

Уникальный идентификатор начисления указывают в тех ситуациях, когда его имеет лицо, которое получит соответствующие денежные средства в результате их выплаты. При этом получатель должен самостоятельно донести до плательщика информацию о номере своего уникального идентификатора согласно договору. В итоге банк получателя проверяет УИН и тем самым контролирует платежи по сделке, договору.

Если необходимо платёж в бюджет нашего государства, то уникальный идентификатор начислений формируется на основе требований нормативных документов. Такие требования устанавливает федеральная исполнительная власть совместно с Центробанком.

Отметим, что при формировании платежных поручений на уплату налогов или каких-либо других обязательных отчислений в бюджет государства, уникальный идентификатор начислений указывают в поле 22 следующими образом:

Согласно письму Банка России № 45-7-1/121 от 2013 года уникальный идентификатор начисления не формируется при перечислении налогов и сборов компаниями и бизнесменами!

Формирование уникального идентификатора для физлиц

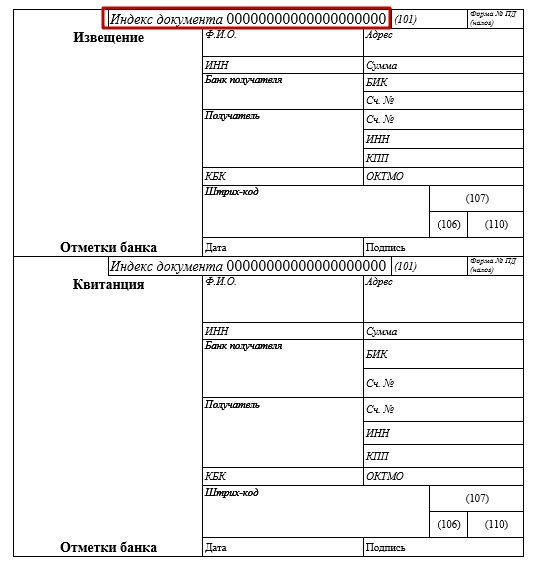

В свою очередь, формирование платежных поручений для обычных людей происходит несколько по-другому. Так, любое физическое лицо, вносящее в казну какие-либо налоги или сборы – например, земельный или имущественный по извещению – должно в качестве уникального идентификатора начисления использовать индекс самого извещения (см. рисунок ниже).

| Видео (кликните для воспроизведения). |

Помимо этого, любое физическое лицо может в самостоятельном порядке сформировать платежную документацию. Сделать это можно при помощи специальной программы на сайте Федеральной налоговой службы Российской Федерации www.nalog.ru. В такой ситуации УИН будет присвоен платежу автоматически.

Поскольку уникальный идентификатор определяет администратор соответствующих налогов и других сборов, его значение можно узнать следующими способами:

- Выяснить путём прямого посещения предприятия, учреждения, организации, которой будет адресован платёж (зайти на её сайт) либо которая аккумулирует подобные поступления.

- Посетить указанный выше ресурс сайта Налоговой службы России;

- Узнать номер УИН можно в кредитной организации, которая проводит платежи в бюджет государства в адрес конкретных получателей.

У Россельхознадзора существует особая система формирования уникального идентификатора. С ней можно ознакомиться и опробовать в действии на официальном интернет-портале этого органа власти.

Любые предприятия и ИП при помощи этой системы могут создать уникальный идентификатор самостоятельно. Если же возникли какие-либо трудности, можно всегда обратиться за помощью к работникам Россельхознадзора.

УИН – это уникальный идентификатор начисления. Его нужно прописывать при совершении платежей через банк. Если плательщик не укажет идентификатор, платеж выполнен не будет. Средства возвращаются обратно.

УИН представляет собой цифровой код, который нужен для контроля над платежами в бюджет государства от ФЛ и ЮЛ. Это значение, в которое входит 20 цифр. От других сведений цифры отделяются символом «///».

Идентификатор представляет собой составляющую Информационной системы (ГИС ГМП). Код устанавливается для всех типов платежей, направляемых в бюджет. УИН позволяет определить вид платежа, облегчить поступление средств в место назначения.

Идентификатор заносится в поле «Код». Это поле обозначается цифрами 22. Указывать УИН в платежных документах нужно обязательно. Без этого невозможно направить средства в бюджет страны. К примеру, это могут быть эти платежи:

- Налоги.

- Государственные пошлины.

- Штрафы.

- Пени.

- Различные задолженности.

Сотрудники банка не примут платежки без указания кода. Его также нужно прописывать при переводе средств через терминалы.

К СВЕДЕНИЮ! Для каждого типа платежа УИН будет различным. А потому очень часто возникает путаница. Плательщики не знают, какие именно цифры указывать в платежках.

Каждое число, включенное в идентификатор, имеет свой смысл:

- Первые три числа. Присваиваются казначейством.

- Четвертое число. Обозначает ведомство, от которого пришел запрос на перечисление средств.

- Пятое число. Представляет собой код платежа.

- Шестое и седьмое число. Дата проведения платежа.

- Числа с 8-го по 12-е. Серия и номер.

- Двадцатое число. Нужно для повышения уникальности идентификатора. Присваивается конкретной платежке.

Идентификатор утверждается получателем средств. Формирование его – это автоматический процесс. Код должен быть уникальным для каждого платежного документа.

ВАЖНО! Плательщику нельзя формировать код самостоятельно, используя произвольные числа. Если УИН будет просто придуман, средства не дойдут до их получателя.

ВНИМАНИЕ! Иногда, если лицо не знает свой идентификатор, можно проставить «0». В некоторых случаях УИН дополняется буквенными обозначениями. Это могут быть русские или латинские буквы.

Код служит идентификации платежа. В нем содержится эта информация:

- Кем выставляется платеж.

- Адресат платежа.

- За что именно уплачиваются средства.

Сотрудник банка может расшифровать код, после чего он направляет платеж его адресату. Все начисления в бюджет фиксируются в системе ГТС ГМП. Наличие кода позволяет безотлагательно зафиксировать платеж.

Использование идентификатора было установлено Приказом Минфина №106н от 24 ноября 2004 года. Это был первый документ, который утвердил использование УИН в качестве реквизитов. Однако когда действовал только этот документ, код использовался в рекомендательном порядке. Необходимость его применения появилась после выхода Приказа Минфина №107 от 12 ноября 2013 года. Соответствующее обязательство связано с формированием системы ГИС ГМП.

До 31 марта 2014 года идентификатор указывался в поле «Назначение средств». После этой даты код стал вноситься в поле «22».

Еще один регулирующий документ – ФЗ №210 «О предоставлении госуслуг» от 27 июля 2010 года. Он утвердил идентификатор платежей, который нужен для быстрой доставки средств по назначению.

УИН требуется для быстрого и эффективного распределения средств. Представители банков и бюджетных структур на основании этого кода определяют, кому предназначаются средства. Так как код служит идентификации, он будет уникальным для каждого платежного документа.

Система УИН служит упрощению системы бюджетных платежей и сборов. Она позволяет исключить появление платежей с неопределенным назначением. Указание идентификатора позволяет быть уверенными в том, что средства точно дойдут до своего адресата.

Для получения УИН нужно проделать следующие действия:

- Получение от бюджетных структур требования об уплате средств (пени, штрафов, налогов).

- Именно в этом требовании можно найти нужный идентификатор.

- В платежный документ вносятся все цифры, содержащиеся в требовании. Вносить их нужно в код «22». Это поле находится в нижнем блоке платежки.

ВНИМАНИЕ! Коды не содержатся ни в каких таблицах и справочниках по той простой причине, что они уникальны. Списка идентификаторов по этой причине просто не может существовать. Каждому платежу присваивается свой номер. УИН может поступить только от контролирующей структуры. Указан он в требовании, на основании которого совершается платеж.

ВАЖНО! УИН актуален только для платежей, адресатом которых являются государственные и бюджетные структуры.

Прописывать идентификатор в некоторых случаях не нужно. В частности, код не нужен при переводе текущих платежей. ИП и ЮЛ сами рассчитывают суммы налогов и уплачивают их на основе налоговой декларации.

Рассмотрим пример. ЮЛ оплачивает НДС. Реквизитом в этом случае может являться КБК. Он указывается в поле 104. ИП и ФЛ в качестве кода может использовать ИНН. Однако если в строке 22 не будет указано ничего, платежка не принимается. А потому в этой строке нужно прописать «0».

Особенности указания кода при различных типах платежей

Нюансы указания УИН зависят от конкретного вида платежа.

Нужный УИН содержится в индексе требования. Это актуально в том случае, если плательщику выставляется платежка. Если же он уплачивает текущий налог самостоятельно, идентификатор указывать не требуется. В поле 22 проставляется код «0». Основание – Письмо ФСС №17-03-11/14-2337 от 21 февраля 2014 года. Также заменить реквизит можно ИНН (письмо ФНС №3Н-4-1/6133 от 8 апреля 2016 года). Однако в платежных документах можно указать и УИН, и ИНН.

Госпошлина уплачивается на основании поступившей квитанции. Если она получена по месту обращения, нужный идентификатор – это индекс квитанции. Однако обычно плательщик не обращается в органы за документом. То есть код ему узнать не от куда. В этом случае в строке 22 указывается «0».

При уплате услуг детского сада также нужно указывать идентификатор. Нюанс получения кода заключается в том, что обычно детские сады не выставляют никаких письменных требований родителям. Где получить УИН? За ним можно обратиться в бухгалтерию сада. Код включает в себя обозначение ребенка. За УИН достаточно обратиться один раз. В дальнейшем платежи будут совершаться по ранее полученному коду. Так же выполняется оплата обучения в платных школах.

Штрафы ГИБДД оплачиваются по документу, являющемуся основанием для назначения платежа. В этом же документе и указывается УИН. В коде содержится эта информация:

- Номер протокола.

- Дата составления этой бумаги.

Рассмотрим расшифровку идентификатора:

- Первые три числа. Номер распорядителя. Номер для ГИБДД – 188.

- Четвертый символ. Адресат – 1.

- Пятый символ. Назначение средств. Если выплачивается штраф, проставляется цифра 1.

- Шестой и седьмой символ. Дата оформления бумаги, на основании которой совершается платеж.

- Остальные числа. Серийный номер.

Если присутствует постановление, на основании которого выплачивается штраф, плательщику не обязательно указывать УИН. Сделать это за него может банковский работник.

При переводе финансовых взносов в налоговую инспекцию либо же в иную бюджетную структуру в обязательном порядке прописывать УИН. Его следует отображать в сопровождающем платеж платежном поручении.

Формирование рассматриваемого показателя занимаются исключительно администраторы платежей – бюджетные компании, которые являются непосредственными получателями денежных средств.

Официальный закон относительно обязательности отображения универсального идентификатора в платежной документации вступил в юридическую силу 4 февраля 2014 года.

УИН изначально предусматривался для поля отображения назначения платежки. Однако спустя время такая позиция была откорректирована и уже с конца марта 2014 года универсальный идентификатор должен в обязательном порядке отображаться в поле «Код» платежной документации.

Для возможности более четко понимать УИН изначально следует разобраться с расшифровкой аббревиатуры.

Под определением «УИН» подразумевается своего рода уникальный идентификатор, по которому осуществляется начисление. Иными словами, рассматриваемый показатель является чем-то вроде стандартного порядкового номера для различной разновидности платежа в бюджетную компанию.

Подробней можно разобраться с терминологией путем рассмотрения содержания реквизитов идентификатора.

- Первые три цифры предназначены исключительно для непосредственного администратора платежки. Она еще называется кодом главы органа исполнительной власти, иными словами, определенного получателя платежки.

- Четвертая цифра подразумевает под собой идентификатор. На сегодняшний день он не используется, поэтому показатель стандартный и отображается в виде «0».

- С пятой по двенадцатую цифры подразумевается персональный номер платежа либо иными словами индекс самого документа. Формируется по принципу так называемой информационной связи в роли индекса документа предыдущей версии.

- Двадцатая цифра является ничем иным как контрольным блоком, который определяется по специально разработанному алгоритму.

Стоит дополнительно отметить, что идентичным индексу УИН может быть только в том случае, если же он включает в себя 20 цифр.

Для возможности отделить цифры УИН используется знак «///», который отображается исключительно после числового кода.

Несмотря на необходимость указания УИН, это вовсе не означает, что его следует отображаться всегда. Он является обязательным исключительно в процессе присвоения его получателю платежа.

Иными словами, когда отдельно взятое поручение предназначается исключительно для перевода только одной платежки и при этом указываются все без исключения необходимые реквизиты документации.

Если говорить в целом, то нормы отображения УИН в платежных поручениях напрямую зависят от характера перевода денежных средств. Имеется в виду добровольный порядок либо же по требованию.

При наличии добровольного факта перечисления, поле «Код» в рассматриваемой документации отображает значение «0». Причем рассматриваемое поле «Код» не может оставаться пустым.

В свою очередь, банковское программное обеспечение включает в себя специальные настройки, которые не допускают пропускать платежи при отсутствии соответствующего кода.

Если по каким-либо причинам уникальный код отсутствует в платежке, обязательно ставится “0”, как и в случае с добровольным платежом.

Несмотря на тот факт, что это предназначалось исключительно для участников государственной системы платежей, то есть финансовых учреждений, а не самих клиентов, то большая часть юридических лиц все равно предпочитали отображать УИН для минимизации рисков возникновения различных несогласований с банковскими представителями.

В свою очередь плательщики отображали его присутствие в соответствующем поле «Назначение платежа».

Стоит отметить, что код отображался сразу же за текстовым блоком, который утвержден Положением Центрального Банка РФ №383-П от июня 2012 года. Если же УИН не был известен, то проставлялся «0». Причем в период с января по 31 марта 2014 года УИН отображался в поле относительно назначения платежа первым.

Что касается поля «Код», то в нем этот показатель не отображался. Начиная с 31 марта 2014 года, набрало юридической силы Указание Банка России №3025-У относительно правил заполнения поля «Код».

С этого периода и было сформировано понятие «УИН». Иными словами, заносить его следует в поле «Код» в том случае, если показатель был присвоен непосредственно самим получателем платежа.

Однако параллельно с этим, Приложение №2, в частности пункт 12, и Приложение №4, пунктом 7 к Приказу №107-н четко указывают на тот факт, что в поле «Код» следует в обязательном порядке отображать УИН.

Исходя из этого, можно сделать вывод, что УИН и УИП имеют одинаковые показатели.

Осуществлять поиск УИН в каких-либо списках классификаторов нет необходимости, поскольку их не существует в принципе. Важно понимать, что УИН — это уникальный код, что влечет за собой автоматически отсутствие повторений.

Регулярно, в процессе каких-либо денежных выплат в бюджет, получатель прибыли должен присвоить уникальное значение. Где его можно взять в процессе формирования платежного поручения?

В процессе формирования налогового платежа от физического лица, то он своими силами составляет данный вид документации на официальном портале налоговой службы. Причем УИН присваивается в автоматическом режиме.

В такой ситуации индекс документа присваивается программным обеспечением в автоматическом порядке. Указанный сервис на официальном портале именуется «Заполнить платежное поручение».

Отыскать его можно в правой части главной страницы портала ФНС РФ. Основная цель его заключается в оказании помощи физическим лицам при формировании платежного поручения на перевод денежных средств в бюджет страны.

Во время формирования рассматриваемой платежки с использованием программного обеспечения в обязательном порядке нужно указывать следующие сведения.

О внесении изменений в порядок заполнения платежных документов

Изменения коснулись порядка указания информации, идентифицирующей плательщика и платеж при формировании распоряжения на перечисление в бюджетную систему Российской Федерации платежей, администрируемых налоговыми органами. В частности, уточнено, в каком порядке указывается ИНН, КПП, КБК и код ОКТМО при формировании распоряжения на перечисление платежей, администрируемых налоговыми органами.

В соответствии с новой редакцией Приказа № 107н начиная с 28 марта 2016 года для плательщиков – физических лиц при отсутствии уникального идентификатора начисления (УИН) указание значения идентификационного номера налогоплательщика (ИНН) в распоряжении о переводе денежных средств будет являться обязательным.

Кроме того, с 28 марта 2016 года вступают в силу изменения, внесенные в Положение Банка России от 19.06.2012 № 383-П «О правилах осуществления перевода денежных средств», которые касаются в том числе заполнения реквизита «110» в платежном поручении. С 28 марта 2016 года значение реквизита «110» не указывается.

Об утверждении новой формы налоговой декларации по налогу, уплачиваемому в связи с применением УСН Межрайонная ИФНС России № 9 по Архангельской области и Ненецкому автономному округу сообщает, что приказом ФНС России от 26.02.2016 № ММВ-7-3/99@ (зарегистрирован в Минюсте России 25.03.2016 № 41552) утверждена новая форма налоговой декларации по упрощенной системы налогообложения (далее – УСН), которая применяется в отчетности за 2015 год.

Приказ опубликован на официальном интернет-портале правовой информации (http://www.pravo.gov.ru) 30.03.2016 и вступает в силу (действует) с 10.04.2016 года.

В новой форме декларации добавлен в частности раздел по расчету суммы торгового сбора, уменьшающего сумму налога (авансовых платежей) по УСН.

В связи с тем что срок представления налоговой декларации по налогу, уплачиваемому в связи с применением УСН, за 2015 год установлен не позднее 31 марта (для юридических лиц) и не позднее 30 апреля (для индивидуальных предпринимателей), до 09.04.2016 года включительно декларацию по УСН налогоплательщики вправе представить по ранее действовавшей форме, утвержденной приказом ФНС России от 04.07.2014 № ММВ-7-3/532@.

Уникальный идентификатор начисления (УИН) был введен в 2014 году с подачи Минфина для быстрой и точной идентификации платежей и плательщиков (приказ Минфина РФ от 12.11.2013 № 107н). Реквизит используется при платежах в бюджет по требованиям ФНС и других ведомств. Где взять УИН? Как происходит формирование УИН, в т.ч. Россельхознадзора? Ответы на эти и другие вопросы – в нашем материале.

Данный реквизит помогает государственным ведомствам упростить контроль над платежами, поступившими от налогоплательщиков. УИН формируется одновременно с документом на оплату. Благодаря использованию УИН значительно уменьшается количество невыясненных перечислений, направленных в государственный бюджет. При заполнении платежек необходимо правильно указывать идентификатор, иначе денежные средства могут быть перечислены не по назначению.

УИН указывают в поле 22 платежных поручений. При формировании УИН следует учитывать, что он должен быть уникальным. Специальных справочников для его определения не существует. Идентификатор состоит из 20 или 25 цифр и присваивается будущему платежу автоматически.

Код имеет следующую структуру:

- первые три символа указывают на получателя платежа;

- значение четвертого символа всегда равно нулю;

- символы с 5-го по 19-й (24) содержат уникальный кодовый номер документа;

- 20-й (25-й) символ представляет собой контрольное число, сформированное по особому алгоритму.

Узнать значение уникального идентификатора можно, например, такими способами:

- обратившись к документу, в котором содержится требование об оплате, или лично посетив госучреждение, которому будет адресован платеж;

- посетив интернет-ресурс ведомства, которое является администратором платежа, при наличии на нем соответствующего сервиса, где возможно формирование УИН;

- посетив кредитную организацию, которая проводит платежи в государственный бюджет в адрес конкретных получателей (при условии, что между банком и получателем дохода заключено соответствующее соглашение).

Заполнение платежки имеет свои нюансы. При получении требования на уплату денежных средств по налогам или страхвзносам налогоплательщик должен обращать внимание, указан ли в нем УИН. Если такой код присутствует в документе — его следует указать в поле 22 платежного поручения. Если же идентификатор отсутствует — налогоплательщик ставит в поле значение «0». Оставлять это поле пустым нельзя.

Уникальный идентификатор для физлиц формируется иным образом. При перечислении налогов или сборов физические лица должны использовать в качестве УИН индекс платежного извещения, присланного налоговиками (он указывается в верхней части документа). Физлица могут самостоятельно сформировать квитанцию на оплату. Для этого надо зайти на официальный сайт ФНС и создать платежный документ. Уникальный идентификатор будет присвоен платежу автоматически.

В квитанциях на уплату штрафов ГИБДД и иных ведомств также присутствует УИН, зная который можно легко оплатить штраф через интернет (например, на Госуслугах).

Формирование УИН Россельхознадзора имеет некоторые особенности. Дело в том, что это ведомство разработало собственную систему для формирования уникальных идентификаторов. Для того, чтобы воспользоваться ею, необходимо зайти на официальный интернет-ресурс Россельхознадзора и посетить сервис формирования УИН .

Работа с системой достаточно простая. Формирование УИН Россельхознадзора в автоматическом режиме будет выполнено после того, как субъект заполнит специальную форму. В ней необходимо указать:

- администратора начисления (выбирается из выпадающего списка);

- ИНН/ОГРН плательщика;

- КБК;

- код ОКТМО;

- назначение платежа (из списка выбирается госпошлина или соответствующий административный штраф);

- дату выставления начисления;

- серию и номер документа-основания;

- сумму платежа.

Затем надо нажать кнопку «Сформировать УИН» и код будет сформирован.

УИН в платежном поручении: что это такое, где его взять с 2019 года

Сравнительно недавно, с 2014 года, в платежках, оформляемых субъектами бизнеса на перечисление платежей в бюджет, появился новый код, который называется УИН. Этот шифр используется только при платежах госорганам. Основная его роль сводится к тому, чтобы идентифицировать платеж в бюджетной системе, и не позволит ему зависнуть на невыясненных поступлениях. Поэтому каждый должен знать, что такое УИН в платежном поручении и где его взять с 2018 года .

УИН – что это такое в реквизитах платежного поручения и для чего нужен

Данный код присваивается начислению, произведенному определенным органом получателю. Он указывается в квитанции или требовании, которое направляется плательщику.

Когда последний формирует платежные документы на перечисление, субъект его должен записать в соответствующем разделе поручения. С помощью этого кода происходит сопоставление начисления и произведенной оплаты.

При указании Уин в платежном поручении перечисление должно быстро пройти в системе бюджетных платежей и попасть именно туда, куда нужно. Ведь, если указан УИН, дополнительные проверки по номерам ИНН, КПП, КБК опускаются системой с целью ускорения зачисления денег.

Указание этого кода в документе на оплату позволяет своевременно исполнить существующее обязательство. Связано это с тем, что кредитные учреждения сообщают нужную информацию в государственный реестр сведений о платежах, направляемых в государственные структуры, что ускоряет процесс их разнесения.

УИН присутствует в квитанциях не только по налоговым платежам, но и при иных перечислений, например, штраф по уин. Сюда же относится оплата услуг госорганов различных уровней (федеральных, региональных или местных).

Существующая статистика показывает, что применение УИН значительно снизило количество «потерявшихся» платежей.

Данный код представляет собой комбинацию из 20 знаков. Каждая из них очень важна.

Код разбивается на четыре блока:

- Первые три означают государственную структуру, которая выступает администратором по платежу — то есть он указывает кто, является получателем денег. Например, для обозначения налоговой используется код 183, соцстрах — 393 и т.д.

- Четвертый символ чаще всего обозначается 0. Так как в настоящее время четвертая цифра для определенной идентификации, не используется.

- Пятая по девятнадцатую цифры используются для обозначения уникального индекса документа, который присваивается ему во время начисления.

- Двадцатая цифра формируется соответствующими органами по специальному алгоритму. Это контрольное значение, с помощью которого проверяется правильность указания УИН.

Для отражения УИН в платежных поручениях предназначено поле 22. В этом документе его можно легко найти, рядом с этим полем стоит название «Код»

Использование кода УИН предполагает, что этот идентификатор уже установлен. Поэтому УИН указывается в платежках, формируемых на основании полученных от органов документов.

Ими могут быть требования, квитанции и т. д.:

- Когда организация или ИП формируют платежки на текущие налоговые платежи, то УИН для них не определен. Эти субъекты перечисляют налоги по сроку на определенные реквизиты указывая свои ИНН.

- Действующие правила предусматривают, что в поле 22 в этом случае необходимо вместо 20-ти значного кода отражать «0». При этом в самом поручении кавычки не надо указывать.

- При осуществлении платежа за медицинские услуги код УИН, если это не предусмотрено договором, указывать не надо. В этом случае также поставляется «0».

УИН формируется соответствующей государственной структурой, которая является получателем платежа. Его нельзя считать постоянным значением для группы платежей. Один УИН соответствует строго определенному начислению. Поэтому основным источником информации об УИН конкретного документа выступает установивший его госорган.

УИН используется также при перечислении обязательных платежей в бюджет и обычными гражданами.

Начисление налогов для них осуществляется ИФНС. К ним можно отнести земельный, транспортный налог, налог на имущество и т. д.

Ежегодно в установленные сроки всем плательщикам, имеющих в наличии объект налогообложения, приходят уведомления, в которых подробно отражается, как именно был произведен расчет налога, какую сумму необходимо перечислить в бюджет и т. д.

Эти письма поступают физлицам по их адресу регистрации. УИН для них является индекс поступившего уведомления об уплате платежа. Гражданам достаточно перенести его в бланк оплаты.

В последнее время налоговые органы вместе с уведомлением высылают и квитанцию на уплату платежей. Поэтому физлицу надо помнить, если он использует для оплаты подготовленную органом квитанцию, то в ней уже указан нужный УИН.

Если физлицо не получило уведомление, то УИН он может посмотреть в личном кабинете налогоплательщика.

Также действует правило, согласно которому, если физлицо не знает УИН, ему в платежке на налог в поле с УИН нужно просто указать свой ИНН.

Хозяйствующие субъекты в большинстве случаев рассчитывают свои налоговые обязательства самостоятельно. Их называют текущими платежами. Для идентификации их достаточно указать кбк, инн субъекта и кпп при наличии.

Такие перечисление дополнительной проверки реквизитов не требуют. В этих случаях, налогоплательщик в поле 22 ставит «0». Очень важно, что 0 должен быть один, иначе банк не пропустит платеж.

Иное дело обстоит, если организации начисляют обязательства в результате проверок. Тогда на основании вынесенного решения формируется требование об уплате. Госорган, выписавший его, в этом документе фиксирует также и УИН, который плательщик должен будет указать, при осуществлении платежа.

Сформированная платежка, у которой в поле 22 пусто, не будет обработана банком. Он ее вернет без исполнения, при этом укажет причину как «Не заполнено поле 22».

Это может привести к возникновению задолженности по платежу на определенное время, начислению пеней, разбирательств с банком, госорганом и т.д.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.