Сегодня рассмотрим тему: "по месту нахождения (учета) коды в расчете по страховым взносам с 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 По месту нахождения (учета): коды в расчете по страховым взносам с 2017 года

- 2 Коды в едином расчете по страховым взносам-2018/2019

- 3 Список кодов для расчета страховых взносов по месту нахождения

- 4 О заполнении расчетов по страховым взносам / Письмо ФНС от 21 августа 2017 года № БС-4-11/16544@

- 5 Коды в едином расчете по страховым взносам: таблицы

- 6 Форма расчета по страховым взносам изменится с 2019 года

По месту нахождения (учета): коды в расчете по страховым взносам с 2017 года

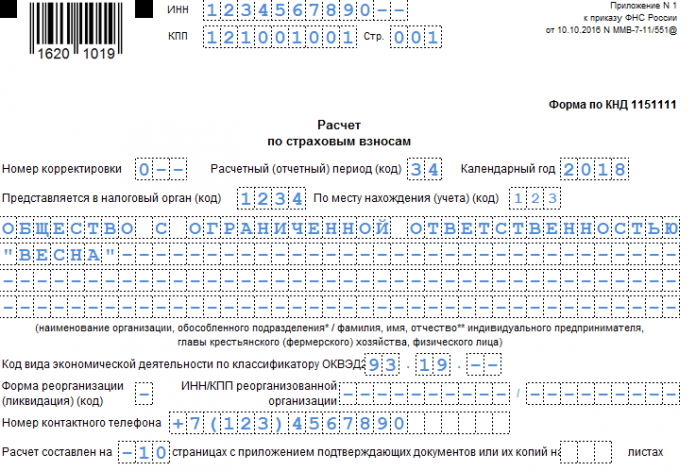

На титульном листе расчета по страховым взносам, сдаваемого с 2017 года в ИФНС, если поле «По месту нахождения (учета). В нем нужно указать код, который будет соответствовать месту представления отчетности. Какие коды указывать в этом поле? В данном справочном материале приведена таблица актуальных кодов и их расшифровка.

В какие ИФНС сдавать расчеты по взносам с 2017 года

С 2017 года контроль за отчетностью по страховым взносам перешел под контроль ФНС (гл. 34 НК РФ). Поэтому начиная с 2017 года расчеты по страховым взносам на обязательное пенсионное (социальное, медицинское) страхование сдавайте в налоговую инспекцию. Отчитываться нужно по новой форме, утвержденной Приказом ФНС России от 10 октября 2016 № ММВ-7-11/551. См. «Расчет по страховым взносам (РСВ) за 1 квартал 2017 года: пример заполнения». При этом обратите внимание на некоторые особенности направления отчетности.

Расчеты по страховым взносам с 2017 года, по общему правилу, нужно сдавать в ИФНС по месту нахождения организации или месту жительства индивидуального предпринимателя.

Обособленное подразделение организации должно сдавать расчет на своих сотрудников, если самостоятельно начисляет им выплаты и вознаграждения. В этом случае

подразделение подает расчет в ИФНС по своему местонахождению. В самом расчете тогда указывается КПП обособленного подразделения.

Если же обособленное подразделение не отвечает этим критериям, данные о сотрудниках обособленного подразделения следует отражать в расчете по головной компании (ч.ч. 11 и 14 статьи 431 Налогового кодекса РФ). Также см. «Как обособленным подразделениям c 2017 года платить страховые взносы и сдавать отчетность в ИФНС».

Крупнейшие налогоплательщики перечисляют страховые взносы и сдают в 2017 году расчеты по ним в ИФНС по местонахождению:

- самой организации (не по месту регистрации в качестве крупнейшего плательщика);

- ее обособленных подразделений (если они сами начисляют выплаты и вознаграждения работникам сотрудникам) – подпункт 7 пункта 3.4 статьи 23 и пункта 11 статьи 431 Налогового кодекса РФ.

| Видео (кликните для воспроизведения). |

На титульном листе расчет по страховым взносам, утвержденного Приказом ФНС России от 10 октября 2016 № ММВ-7-11/551, предусмотрено поле, которое называется «По месту нахождения (учета) (код)». В нем нужно указать код места представления отчетности. Коды берут из приложения № 4 к Порядку заполнения расчета. Приведем таблицу кодов с расшифровкой.

Коды в едином расчете по страховым взносам-2018/2019

Некоторые сведения в расчете по страховым взносам необходимо отражать в закодированном виде.

Расчет по страховым взносам: коды способа представления

На самом деле данные коды не должны волновать плательщика страховых взносов. Ведь эти коды проставляет работник ИФНС в зависимости от способа представления расчета плательщиком (например, если работодатель лично подаст расчет на бумажном носителе, инспектор при приеме такого расчета поставит на нем код «02).

Информация о реорганизации/ликвидации организации указывается на титульном листе расчета по страховым взносам. Она кодируется следующим образом (Приложение № 2 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

Если организация не реорганизовывается и не ликвидируется, в соответствующем поле расчета нужно поставить прочерк.

Расчет по страховым взносам: коды отчетного/расчетного периода

Код, показывающий за какой период представляется расчет по страховым взносам, отражается на титульном листе, а также в поле 020 раздела 3 расчета (Приложение № 3 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

В зависимости от того, кто и в какую ИФНС представляет расчет, в поле «По месту нахождения (учета) (код)» титульного листа расчета необходимо указать один из следующих кодов (Приложение № 4 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@ ):

Плательщик страховых взносов должен указать в расчете код применяемого им тарифа по страховым взносам. Данный код отражается по строке 001 приложения № 1 к разделу 1.

Все коды тарифов приведены в Приложении № 5 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Например, плательщик страховых взносов, применяющий ОСН и уплачивающий взносы по основному тарифу, в данной строке должен отразить код «01», а плательщики на УСН, также применяющие основной тариф взносов, — код «02».

Имейте в виду, что коды тарифов «21» — «29» не используются при заполнении строки 001 приложения № 1 к разделу 1.

Кроме того важно отметить, что если в течение отчетного/расчетного периода плательщиком применялось несколько тарифов, то в расчет он должен включить столько приложений № 1 к разделу 1 (или только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов применялось в течение этого отчетного/расчетного периода.

| Видео (кликните для воспроизведения). |

Код тарифа также отражается в графах 270 раздела 3 расчета. В данных графах указывается код, соответствующий тарифу, который применяется плательщиком к выплатам работникам, облагаемым взносами по доптарифам (ст. 428 НК РФ).

Единый расчет по страховым взносам: коды видов документов

Код вида документа, удостоверяющего личность, указывается в строке 140 раздела 3 расчета по страховым взносам.

Например, если в сведениях персонифицированного учета вы отражаете данные паспорта работника, являющегося гражданином РФ, то в строке 140 нужно указать код «21». Если же отражаются данные паспорта работника – иностранного гражданина, то в данной строке ставится код «10».

Все коды видов документов, удостоверяющих личность, содержатся в Приложении № 6 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Расчет по страховым взносам: коды категории застрахованного лица

В графах 200 раздела 3 плательщик страховых взносов должен указать категории застрахованного лица, в отношении которого представляются сведения персонифицированного учета.

Коды категории застрахованного лица содержатся в Приложении № 8 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Так, к примеру, если работник относится к категории лиц, на которых распространяется обязательное пенсионное страхование, и за которых уплачиваются страховые взносы, то данному работнику в целях заполнения расчета по страховым взносам присваивается код «НР».

Помимо вышеуказанных сведений в расчете по страховым взносам отражается следующая информация в закодированном виде:

Эта комбинация из трех цифр помогает налоговому органу определить, от кого принята отчетность или расчет:

- от крупнейшего налогоплательщика или обычной организации;

- от головного предприятия или обособленного подразделения;

- от иностранной или от российской компании;

- от ИП или организации;

- от ИП, физлица, нотариуса или адвоката;

- и так далее.

Налоговой службе необходимы эти сведения для учета, контроля и сбора информации.

При заполнении деклараций по налогам и страховым расчетам важно верно указать этот реквизит. Поэтому код учета по месту нахождения для ООО — необходимая и важная информация, которую нужно знать.

Код учета по месту нахождения для ИП также важен, поскольку предприниматели сдают отчетность в налоговую службу. Даже физические лица, не являющиеся предпринимателями, указывают его значение, например, при заполнении расчета по страховым взносам.

Таким образом, знать нужную комбинацию цифр должны:

- юридические лица любых форм собственности;

- ИП;

- физические лица, не являющиеся ИП, в случае предоставления ими отчетности.

К каждому приказу об утверждении формы отчета по налогу или взносам прикреплены приложения, в которых перечислены все возможные цифровые обозначения, которые могут быть указаны при внесении сведений именно в этот бланк. В этом материале все обозначения местоположения, указанные в приложениях к приказам и актуальные на 2019 год, собраны и представлены в виде таблиц.

Рассмотрим подробнее, какие цифры нужно указать в разных видах отчетности.

Значения приведены в Приложении № 2 к Порядку заполнения расчета, утвержденному Приказом ФНС России от 14.10.2015 № ММВ-7-11/ [email protected] .

В форме 6-НДФЛ код по месту нахождения 214 — самый широко используемый. Его проставляют организации, которые не являются крупнейшими налогоплательщиками, то есть большинство компаний. Код 214 по месту нахождения (учета), однако, не является единственным. Всего при заполнении этой отчетности может быть использовано 11 значений. Поэтому проставляя код по месту учета в 6-НДФЛ, помните, что предприниматели, фермеры, адвокаты, нотариусы, крупнейшие налогоплательщики, обособленные подразделения (подробнее см. таблицу) указывают другие цифры.

6-НДФЛ — коды по месту нахождения (2018) в виде таблицы:

Для заполнения формы РСВ по месту нахождения (учета) код можно найти в Приложении № 4 к Порядку, утвержденному Приказом ФНС России от 10.10.2016 № ММВ-7-11/ [email protected] .

Место нахождения (учета) — код 120 проставляют ИП, а физлица, не являющиеся ИП, указывают значение 112. Организации так же, как и при заполнении формы 6-НДФЛ, ставят 214.

Остальные значения наглядно покажет таблица:

Код по месту учета 320 в ЕНВД означает, что отчет подает индивидуальный предприниматель там, где он осуществляет свою деятельность, а не живет. Подача отчетности происходит таким образом, если ИП работает не в том городе или регионе, в котором живет.

Если ИП осуществляет деятельность и сдает отчетность там же, где и проживает, он ставит 120.

Организации (не крупнейшие) по прежнему указывают 214, как и в приведенных выше примерах.

Остальные значения можно посмотреть в таблице.

Код по месту учета (ЕНВД 2019):

Приложение № 2 к Порядку, утвержденному Приказом ФНС России от 26.02.2016 № ММВ-7-3/ [email protected] , содержит числа, необходимые для заполнения декларации УСН. По сравнению с остальными отчетностями, возможностей для выбора не так много — всего три. Они предназначены для ИП, для российской организации и для правопреемника российской организации.

Код по месту нахождения 210 указывают небольшие компании на УСН, а 120 — предприниматели. Все значения смотрите в таблице.

Декларация УСН — код по месту нахождения (учета):

Приложение № 1 к Порядку, утвержденному Приказом ФНС от 19.10.2016 № ММВ-7-3/ [email protected] , включает все нужные числа, которые может содержать декларация. По месту нахождения учета для обычной российской организации это – 214, всего же значений девять. Подробнее покажет таблица:

Приложение N 3 к Порядку, утвержденному Приказом ФНС от 29.10.2014 № ММВ-7-3/ [email protected] , содержит числа, которые указывает налогоплательщик в зависимости от местонахождения. В отчетности по НДС их особенно много — 17.

Приложение № 3 к Порядку, утвержденному Приказом ФНС России от 28.07.2014 № ММВ-7-3/ [email protected] (ред. от 01.02.2016), включает необходимые числа для декларации по единому сельхозналогу. Для организаций сохранено стандартное число — 214.

Приложение № 3 к Порядку, утвержденному Приказом ФНС России от 10.05.2017 № ММВ-7-21/ [email protected] , включает необходимую информацию.

Данные содержатся в Приложении № 3 к Порядку, утвержденному Приказом ФНС России от 31.03.2017 № ММВ-7-21/ [email protected] .

Приложение № 3 к Порядку заполнения налоговой декларации по транспортному налогу, утвержденному Приказом ФНС России от 05.12.2016 № ММВ-7-21/ [email protected] , включает всего три обозначения:

- для крупнейших налогоплательщиков;

- их правопреемников;

- и по месту нахождения транспорта.

Подробно изучив все таблицы, можно заметить, что организации, которые не являются крупнейшими налогоплательщиками и применяют общую систему налогообложения, во всех отчетностях указывают одни и те же цифры — 214. Отличие есть только для «упрощенцев»: в отчетности по УСН организации вписывают 210. А индивидуальные предприниматели во всех отчетностях, которые сдают, указывают 120. Таким образом, основными используемыми значениями являются:

- 214 — для компаний;

- 120 — для ИП.

Список кодов для расчета страховых взносов по месту нахождения

Код для расчета страховых взносов по месту нахождения необходимо знать каждой организации, так как без этого пункта вся форма не будет принята. Код является важнейшей частью любого документа, который необходимо сдавать в налоговую службу.

Сам документ и его форма сдачи постоянно будет претерпевать изменения, так как новый вид был принят только в 2019 году. Хотя и была утверждена форма, но ее усовершенствование неизбежно.

Сроки сдачи документации будут постоянно изменяться каждый новый год. Из-за чего необходимо знать правила переноса сроков и точные крайние числа для сдачи формы.

С 2019 года изменились правила сдачи отчетности, теперь страховые взносы регулируются налоговой инспекцией, что прописано в НК. По этой причине за первый квартал 2019 года все данные по пенсионному страхованию необходимо отправлять в ИФНС. Изменились и формы расчета по страховым взносам, нововведения были приняты к реализации самой налоговой службой в конце 2019 года.

По этому плану видно дополнение, которое сделала ФНС – это третий раздел, содержащий в себе информацию о каждом из застрахованных лиц индивидуально. Ранее этот раздел содержался в форме РСВ-1.

Любая организация, которая выплачивает средства наемным рабочим, согласно трудовому договору либо гражданско-правовому, обязана подавать документы в налоговую инспекцию. Сдавать отчетность обязаны не только организации и предприятия, имеющие работников по найму, но и фермерские хозяйства, в которых ответственность ложится на главу сообщества.

После того как отчетность стало необходимо сдавать в налоговую инспекцию, изменились также сроки сдачи и их объемы.

Любое лицо, обязанное заплатить налоги по зарплатам, выдаваемым своим работникам, должны сдать отчет в ФНС не позднее тридцатого числа месяца, идущим за рассматриваемым периодом в отчете. Если последний день выпадает на выходной или праздничный, то крайний срок передвигается на следующий рабочий день, например, 30 число – воскресенье, значит сдать отчет нужно не позднее понедельника.

Отчетными периодами являются: первый квартал года; полугодие; девять месяцев; год. Более точные сроки будут прописаны в таблице ниже.

Если компания или предприятия выплачивает деньги менее, чем 25 физическим лицам, то ему позволяется составлять отчетность на бумаге, которая будет передана лично плательщиком, либо через доверенное лицо. Если выплаты начисляются более чем 25 физическим лицам, то ему разрешено сдавать форму только в электронном виде. Это сделано для удобства обеих сторон, как плательщика, так и службы.

Отныне новый бланк расчета, содержащий в себе информацию о страховых взносах, состоит из следующих страниц:

Расчет представляет собой титульный лист и три раздела с приложениями в себе.

Срок уплаты страховых взносов за сентябрь 2019 года можно посмотреть тут.

Любой из тех, кто обязан сдавать отчет по страховым выплатам, обязан включать в форму эти части:

- Титульный лист.

- Первый раздел.

- Первый подраздел первого приложения.

- Второй подраздел первого приложения.

- Второе приложение.

- Третий раздел.

Оставшиеся приложения и разделы обязательны к заполнению только при наличии соответствующих данных. Расчеты должны производиться строго в национальной валюте (в рубле). Если же есть ячейка, в которую нечего заполнить, то ставится прочерк. Все слова необходимо указывать строго с заглавной буквы.

Для удобства, стоит заполнять отчетность в последовательности:

- Сперва стоит обратиться к персонифицированным сведениям в третьем разделе, которые включаю в себя данные про каждое физическое лицо в отдельности.

- Далее перейти к подразделу 1.1 приложения 1 в первом разделе. Для этого необходимо суммировать все показатели за каждого работника из третьего раздела.

- После заполнить подраздел 1.2 приложения 1 в первом разделе. Делается это, потому что только здесь указываются данные за взносы с медицинского страхования.

- Теперь можно заполнить приложение 2 первого раздела.

- После заполняется свободный раздел 1, куда вписывается полная сумма, необходимая для уплаты в качестве страховых взносов.

- Теперь можно заполнить оставшиеся разделы, если по ним есть информация.

- Последние действие – пронумеровать листы.

В какие инспекции налоговой службы сдавать документ

Так как ответственность и контроль над суммами, внесенными по страховым взносам, перешла под контроль ФНС, соответственно отчетность необходимо сдавать в одно из подразделений этой службы.

Подход, который действует для большинства юридических лиц, подразумевает сдачу отчетов в ИФНС, находящуюся по месту нахождения организации, либо по месту жительства предпринимателя.

Если сдача документов проводится крупнейшим налогоплательщиком, то перечисляют взносы и отправляют формы в ИФНС либо по месту нахождения самой организации, либо по месту нахождения каждого из подразделений.

Так как в 2019 году сменились условия сдачи расчетов по страховым взносам, то было принято решение об отмене сдачи форм по мессу учета крупнейшего налогоплательщика. Этот пункт подтвержден на законодательном уровне.

Если организация имеет обособленные подразделения, то каждое из этих ответвлений фирмы обязано уплачивать страховые взносы. Так как законодательство подразумевает, что выплаты должны производиться там же, где и сдаются отчетности – по месту нахождения подразделения.

Бывают ситуации, когда ОП не имеет прав для выплат денежных средств физическим лицам, что автоматически избавляет это подразделение от такого вида отчетности в полном объеме. Достаточно только выплачивать страховые взносы по месту регистрации самой организации.

Если же ОП наделена правами, позволяющими выплачивать средства физическим лицам, то отчетность будет сдаваться не только по месту регистрации подразделения, но также и по месту нахождения организации. Сумма, которую необходимо выплатить по месту регистрации подразделения будет полностью зависеть от величины базы для исчисления этих взносов.

Сумма, которую подразделение должно выплатить налоговой службе, определяется разницей между общей суммой страховых взносов для уплаты организацией и общей суммы страховых взносов в совокупности.

Есть одно исключение из правил, которое прописано в самом налоговом кодексе, оно действует только по отношению к ОП, расположенных вне территории РФ. Не смотря на то, что ОП может самостоятельно высчитывать и отправлять данные по страховым взносам и их выплатам, обязанность за это все равно ложится на организацию, которая должна представить соответствующий документ в налоговую службу по месту нахождения.

Код для расчета страховых взносов по месту нахождения

Код для расчета страховых взносов по месту нахождения для каждого типа организации является уникальным:

О заполнении расчетов по страховым взносам / Письмо ФНС от 21 августа 2017 года № БС-4-11/16544@

Письмо ФНС от 21 августа 2017 года № БС-4-11/16544@

О заполнении расчетов по страховым взносам

Принято

Федеральной налоговой службой России

Федеральная налоговая служба в дополнение к письму ФНС России от 03.07.2017 N БС-4-11/12778@ по пункту 2 указанного письма уточняет следующее.

В соответствии с пунктом 2.7 порядка заполнения расчета по страховым взносам, утвержденного приказом ФНС России от 10.10.2016 N ММВ-7-11/551@, приложения N 3 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и расходы, осуществляемые в соответствии с законодательством Российской Федерации» и N 4 «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета» к разделу 1 расчета включаются в состав представляемого в налоговые органы расчета при произведении плательщиками расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

В связи с этим, плательщиками страховых взносов, состоящими на учете на территории субъектов Российской Федерации, где в соответствии с Постановлением Правительства Российской Федерации от 21.04.2011 N 294 реализуется пилотный проект ФСС России, предусматривающий особенности финансового обеспечения, назначения и выплаты страхового обеспечения (далее — участник пилотного проекта), приложения N 3 и N 4 к разделу 1 расчета не заполняются и в состав представляемого ими в налоговые органы расчета не включаются.

При этом, данный порядок не применяется в отношении плательщиков страховых взносов, сменивших в течение расчетного (отчетного) периода адрес места нахождения (места жительства) с территории субъекта Российской Федерации, не участвующего в пилотном проекте, на территорию субъекта Российской Федерации — участника пилотного проекта, а также плательщиков, находящихся на территории субъектов Российской Федерации, вступающих в реализацию указанного пилотного проекта не с начала расчетного периода.

В указанном случае заполнение приложений N 3 и N 4 раздела 1 расчета осуществляется плательщиками в соответствии с разделами XII — XIII порядка заполнения расчета в части сумм расходов, произведенных до начала применения положений об особенностях финансового обеспечения, назначения и выплат страхового обеспечения в рамках проведения пилотного проекта.

Дополнительно ФНС России сообщает, что разъяснения, изложенные в письме ФНС России от 24.07.2017 N БС-4-11/14441@, не применяются.

Доведите указанное письмо до нижестоящих налоговых органов и до плательщиков страховых взносов.

Представленная информация носит справочный характер

Коды в едином расчете по страховым взносам: таблицы

Как видно, расчетный период – это год. Ему соответствует код 34.

Данные коды указывают:

- в сведениях о физлице без статуса ИП;

- в персональных данных о застрахованных (стр. 140 Раздела 3).

С 2017 года страховые взносы регулируются положениями Налогового кодекса РФ. Так, в частности, статья 423 НК РФ определяет понятия расчетного и отчетного периодов по страховым взносам:

- расчетный период – это календарный год;

- отчетный период – это первый квартал, полугодие, девять месяцев календарного года.

Расчет по страховым взносам, форма которого с 2017 года заполняется в целях направления отчетности в ИФНС, включается в себя, в том числе, титульный лист.В титульном листе страхователям (организациям или ИП) нужно заполнить все поля, кроме раздела «Заполняется работником налогового органа». На титульном листе есть, поля «Расчетный (отчетный) период и «Календарный год».

Отчетными периодами являются I квартал, полугодие и 9 месяцев, а расчетным – календарный год (ст. 423 НК РФ).

Код вида документа, удостоверяющего личность, указывается в строке 140 раздела 3 расчета по страховым взносам.

Например, если в сведениях персонифицированного учета вы отражаете данные паспорта работника, являющегося гражданином РФ, то в строке 140 нужно указать код «21». Если же отражаются данные паспорта работника – иностранного гражданина, то в данной строке ставится код «10».

Все коды видов документов, удостоверяющих личность, содержатся в Приложении № 6 к Порядку, утв. Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

Цель социального страхования — защита и содержание лиц, которые не принимают участия в общественном труде. Принцип работы механизма страхования прост: плательщики регулярно перечисляют взносы в соответствующие фонды, а когда происходит страховой случай, фонды выплачивают предусмотренные законом суммы. Так, ФСС оплачивает часть больничного, ПФР начисляет пенсионные выплаты и т.д.

Согласно ст. 419 НК РФ, страховые взносы обязаны платить категории лиц, перечисленные ниже. Если человек соответствует сразу нескольким категориям, страховые взносы платятся по каждому основанию отдельно: ИП-работодатель перечисляет взносы отдельно за сотрудников и отдельно за себя.

- Организации и ИП, которые платят вознаграждения физическим лицам по трудовому договору и ГПД;

- ИП и иные лица, которые работают «на себя» (нотариусы, оценщики, адвокаты и т.п.);

- Физические лица, не зарегистрированные как ИП, которые платят вознаграждения физическим лицам.

Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@ была утверждена еще одна форма отчетности — «Расчет по страховым взносам» — и порядок ее заполнения. Отчетность формируется ежеквартально на основе данных учета доходов физических лиц налогоплательщиками. Это новая форма, которая сдается начиная с отчетности за 1-й квартал 2017 года.

Код тарифа плательщика указывается в графе «Код тарифа 001» Приложения 1 к разделу 1, а также в графе 270 «Код тарифа» п. 3.2.2 раздела 3 расчета.

Как указано в п. 6.4 Порядка заполнения расчета, утв. приказом ММВ-7-11/551@, строка «Код тарифа 001» заполняется согласно Приложению 5 данного приказа. Причем количество приложений 1 к разделу 1 должно быть равно количеству кодов тарифа, которые применялись плательщиком в течение отчетного периода.

Например, ИП работает на упрощенке и патенте, применяя основной и пониженный тариф страховых взносов. Значит, бухгалтеру необходимо заполнить два приложения 1 к разделу 1: одно для упрощенной системы (код тарифа — 02), второе — для патента (код тарифа — 12).

В графах 270 раздела 3 расчета должен стоять код из Приложения 5 к приказу ММВ-7-11/551@ для плательщиков, уплачивающих страховые взносы по дополнительным тарифам, установленным ст. 428 НК РФ (п. 22.33 Приложения 2 приказа).

Основному тарифу страховых взносов соответствуют три ставки:

- 22% — на обязательное пенсионное страхование в рамках предельной величины и 10% — с доходов, превышающих этот предел;

- 2,9% — для взносов на обязательное социальное страхование в рамках установленной предельной величины;

- 5,1% — на обязательное медицинское страхование, предельная величина для взносов в ФФОМС не установлена.

В 2018 году предельная величина для начисления страховых взносов на пенсионное и социальное страхование установлена постановлением Правительства РФ от 15.11.2017 № 1378 в размере 1 021 000 руб.

Причем для иностранных граждан и лиц без гражданства, которые состоят в трудовых отношениях с работодателями на территории РФ, взносы на обязательное пенсионное и медицинское страхование не платятся, уплачивается только тариф в размере 1,8% на обязательное социальное страхование на случай временной нетрудоспособности (абз. 2 п. 2 ст. 426 НК РФ).

Дополнительные тарифы по страховым взносам установлены ст. 428 НК РФ.

Рассмотрим таблицу кодов и ставок дополнительных тарифов.

Страхователи, осуществляющие выплаты физлицам

Форма расчета по страховым взносам изменится с 2019 года

ФНС разработала новую форму расчета по страховым взносам, порядок заполнения, а также электронный формат представления. Проект соответствующего приказа опубликован на Едином портале для размещения проектов НПА.

Напомним, в настоящее время действует форма расчета, утвержденная приказом от 10.10.2016 № ММВ-7-11/551@.

В обновленной форме расчета эксперты ФНС сократили состав приложений к разделу 1, а также ввели дополнительные поля сразу в нескольких листах расчета.

Так, в разделе 1 «Сводные данные об обязательствах плательщика страховых взносов» расчета появляется новое поле «Тип плательщика (код)».

В нем указывается «1», если выплаты и иные вознаграждения в пользу физических лиц в последние три месяца расчетного периода фактически осуществлялись и «2», если выплаты в пользу физлиц в последние три месяца не осуществлялись.

Подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности к разделу 1» в новой форме становится приложением 1.1.

В приложении 2 «Расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1» ниже поля «Количество застрахованных лиц, всего (чел.)» введено новое поле «Количество физических лиц, с выплат которым исчислены страховые взносы, всего (чел.)».

В разделе 3 «Персонифицированные сведения о застрахованных лицах» поле «Номер корректировки» переименовано в «Признак аннулирования сведений о застрахованном лице».

При этом отмечается, что в этом поле ставится «1» при аннулировании ранее представленных сведений по данному застрахованному лицу. Также признак аннулирования сведений о застрахованном лице заполняется при корректировке данных о физическом лице. При первичном представлении расчета данный признак не заполняется.

Кроме того, из расчета исключаются два приложения (8 и 9) к разделу 1, которые в настоящее время отведены для сведений, необходимых для применения пониженных тарифов страховых взносов.

Предполагается, что новая форма расчета будет применяться с отчетности за первый квартал 2019 года.

В решениях «1С:Предприятие» обновленная форма расчета по страховым взносам, формат представления в электронном виде будут поддержаны после утверждения соответствующего приказа ФНС России, его регистрации в Минюсте России и опубликования в установленном порядке с выходом очередных версий. О сроках см. в «Мониторинге изменений законодательства» .

При составлении различных деклараций и отчетов часть данных вносится налогоплательщиками в закодированном виде. К примеру, при формировании декларации по вмененке предприниматели указывают код учета по месту нахождения для ИП. А при составлении ф. 6-НДФЛ код по месту нахождения заполняется в зависимости от адреса представления данных.

Закодированные показатели утверждаются налоговиками и не могут вноситься произвольно. Где взять значения? В какие строки внести данные? Разберемся подробнее, как заполнить код места учета в декларации по ЕНВД и код по месту учета в 6-НДФЛ. Также рассмотрим принципы отражения этих показателей в некоторых других отчетных формах.

При переводе на вмененку всей деятельности или отдельных ее направлений налогоплательщик должен подавать в территориальное подразделение ИФНС декларацию. Эта обязанность распространяется как на юрлиц, так и на предпринимателей при условии использования обозначенного спецрежима. Если субъект одновременно работает на нескольких налоговых системах, понадобится составление раздельных отчетов. Перечень форм различается в зависимости от режимов.

Актуальный бланк декларации по вмененке на 2018 г. утвержден ФНС в Приказе № ММВ-7-3/353@ от 04.07.14 г. Здесь приведена форма документа, а также порядок его составления с разбивкой требований по листам и разделам. Когда заполняется декларация, по месту нахождения (учета) код проставляется в соответствии со значениями по Приложению 3 Приказа. Сведения указываются в специальной графе на титуле отчета. Одновременно данные вносятся в другие строки согласно действующему порядку.

Обратите внимание! Поскольку кодирование показателей необходимо для упрощения процедуры обработки отчетности, заполнять эти строки обязаны все налогоплательщики вмененки без исключений. Безошибочное внесение значений поможет не только налоговикам оперативно разнести данные, но и обезопасит компании от указания неверной информации.

Как внести в декларацию код по месту учета по ЕНВД в 2018 году

Чтобы правильно отчитаться перед налоговым органом, код по месту нахождения (учета) указывается в соответствующей строке. Показатель вносится в цифровом формате согласно Приложению 3 и заполняется слева направо. Не допускается проставление прочерка, указание нулей или отсутствие данных в ячейках. Почему?

Прежде всего, по той причине, что любой налогоплательщик вмененки обязан предварительно встать на учет в ИФНС. И не важно, о каком правовом статусе идет речь – юрлице или ИП. Чтобы перевести деятельность на ЕНВД, необходимо для начала подать заявление в налоговую инспекцию. И только после получения соответствующего разрешения, допускается использование этого спецрежима. Так как отчетность по вмененке подается по месту осуществления бизнеса, для уточнения ответственного контрольного органа разработаны значения показателей.

Значения кодов учета (мест представления) для декларации по ЕНВД:

- 120 – указывается теми предпринимателями, которые сдают декларацию в налоговые органы по адресу своего проживания.

- 214 – код 214 по месту нахождения (учета) предназначен для указания российскими юрлицами, не признаваемыми крупнейшими налогоплательщиками.

- 215 – предназначен для компаний-правопреемников, не признаваемых крупнейшими налогоплательщиками.

- 245 – указывается зарубежными компаниями при сдаче декларации по адресу ведения вмененной деятельности через представительство (постоянное).

- 310 – указывается российскими компаниями при сдаче декларации по адресу ведения вмененной деятельности.

- 320 – код по месту учета 320 в ЕНВД, а точнее в декларации по вмененке, применяется в случае представления отчета по адресу ведения деятельности на спецрежиме.

- 331 – указывается зарубежными компаниями при сдаче декларации по адресу ведения вмененной деятельности через отделение такого хозсубъекта.

Обратите внимание! Вмененный код учета по месту нахождения для ООО и физлица-предпринимателя будет различаться. Ведь учет ИП ведется с привязкой к адресу его проживания (120) или месту фактического ведения вмененного бизнеса (320). В то же время учет юрлиц будет зависеть от того, российская это компания или зарубежная; считается ли предприятие крупнейшим налогоплательщиком, а также выполнялись ли реорганизационные процедуры.

Отчет под названием 6-НДФЛ является обязательным для всех налоговых агентов по подоходному налогу. Актуальный бланк утвержден налоговиками в своем Приказе № ММВ-7-11/450@ от 14.10.15 г. Помимо документа (Приложение 1) здесь представлены общий порядок внесения сведений (Приложение 2), правила сдачи в электронном формате (Приложение 3), а также закодированные значения обязательных показателей.

В 2018 году код по месту нахождения в 6-НДФЛ заполняется на основании дополнительного Приложения 2 к основному Приложению 2. Значения этого реквизита формы различаются в зависимости от того, в каком территориальном подразделение ИФНС прошел регистрацию налоговый агент. При этом некоторые данные совпадают с кодами для декларации по ЕНВД, а другие добавлены. К примеру, одинаковым является место нахождения (учета) код 120 для адреса проживания ИП. А добавлены значения 124-126, предназначенные для внесения главами КФХ, а также адвокатами, нотариусами.

Как заполнить в 6-НДФЛ код по месту нахождения (учета)

Внесение значения нужного территориального кода выполняется налоговым агентом на титуле ф. 6-НДФЛ. Показатель имеет цифровой формат и состоит из трех знаков. Данные указываются слева направо. Рассмотрим подробнее, как заполняется этот реквизит.

- 120 – используется предпринимателями при налоговой регистрации по адресу своего жительства.

- 124 – применяется главами/членами КФХ при налоговой регистрации по адресу своего жительства.

- 125 – указывается адвокатами при налоговой регистрации по адресу своего жительства.

- 126 – используется нотариусами при налоговой регистрации по адресу своего жительства.

- 213 – применяется юрлицами при налоговом учете в статусе крупнейшего налогоплательщика.

- 214 – в 6-НДФЛ код по месту нахождения 214 указывается обычными компаниями, не крупнейшими.

- 215 – предназначен для указания правопреемниками (не крупнейшими) для предоставления формы по адресу своего нахождения.

- 216 – для внесения правопреемниками, признанными крупнейшими.

- 220 – проставляется российскими ОП при подаче 6-НДФЛ по адресу нахождения таких подразделений.

- 320 – указывается ИП при подаче формы по адресу ведения хоздеятельности. К примеру, при представлении данных по персоналу, занятому во вмененной деятельности.

- 335 – предназначен для указания зарубежными ОП при подаче формы по адресу нахождения таких подразделений.

Обратите внимание! До 25-го марта 2018 г. для обычных предприятий действовал показатель по месту нахождения учета с кодом 212. После указанной даты значение заменено на код 214.

Актуальный бланк единого расчета по взносам на страхование утвержден ФНС в Приказе № ММВ-7-11/551@ от 10.10.16 г. Показатели кодов содержатся в Приложении 4 к Приложению 2, где определен порядок составления ЕРСВ. Действующие на 2018 г. значения выглядят следующим образом:

- 112 – при подаче данных по адресу проживания физлицом, не ИП.

- 120 – при подаче отчета ИП по адресу своего проживания.

- 121 – при подаче сведений адвокатом, имеющим собственный адвокатский кабинет, по адресу своего проживания.

- 122 – при подаче отчета частнопрактикующим нотариусом по адресу своего проживания.

- 124 – при подаче расчета главой/членами КФХ по адресу своего проживания.

- 214 – используется обычными российскими компаниями при сдаче отчета по адресу своего нахождения.

- 217 – предназначен для правопреемников отечественных фирм.

- 222 – используется ОП российских компаний при сдаче отчета по адресу нахождения таких подразделений.

- 335 – используется ОП зарубежных компаний при сдаче отчета по адресу нахождения таких подразделений.

- 350 – применяется международными структурами при подаче расчета по адресу налогового учета таких организаций.

Действующий в 2018 г. бланк утвержден ФНС в Приказе № ММВ-7-3/99@ от 26.02.16 г. Показатели кодов представлены в Приложении 2 к Приложению 3, где регулируется порядок составления этого отчета. Правила внесения кодов аналогичны приведенным выше. На 2018 год актуальны следующие значения:

- 120 – применяется предпринимателями на упрощенке при подаче отчета в ИФНС по адресу своего проживания.

- 210 – общий код по месту нахождения 210 используется всеми российскими компаниями при представлении декларации по адресу своего нахождения.

- 215 – предназначен для правопреемников, не относящихся к крупнейшим.

Надежнее всего посмотреть значение кода непосредственно в нормативных документах. Актуальные версии законодательных актов содержатся на специальных бухгалтерских сайтах. Если юрлицо или ИП заполняет отчет в электронном виде, модули программного обеспечения уже содержат встроенные показатели. Остается только выбрать нужный в зависимости от категории налогоплательщика или налогового агента. При внесении кода ориентируйтесь на вид отчета и тип регистрации субъекта.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.