Сегодня рассмотрим тему: "обособленное подразделение организации что это" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Бизнесмены и юрлица имеют изначально разный набор полномочий. Так, организация может иметь одно или несколько своих обособленных подразделений. А предприниматель такой возможности лишен. Это ограничение обосновано наличием ряда условий, необходимых для создания «обособки». Они закреплены в Налоговом и Гражданском кодексах РФ. Рассмотрим, что такое обособленное подразделение организации и какие признаки оно имеет.

Иногда у организаций возникает потребность вести основную деятельность не по тому адресу, который записан в учредительных документах. Подобная ситуация может стать предпосылкой к созданию обособленного подразделения (далее также – ОП). Это предполагает появление новых обязанностей. А именно:

- постановку на учет;

- совершение налоговых отчислений по определенным правилам.

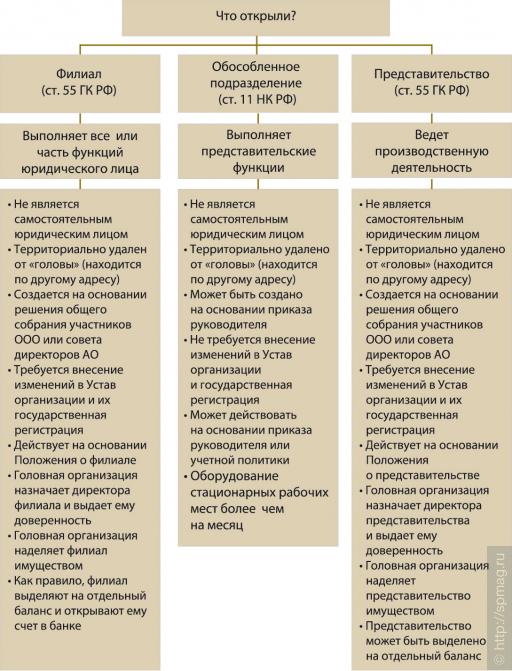

Чтобы разобраться с тем, нужно ли открывать предприятию ОП, сначала следует понять, что значит обособленное подразделение, какие признаки у него есть. Ответ можно найти в Налоговом кодексе (п. 2 ст. 11). В нем четко указано, что любое ОП наделено следующими признаками (см. таблицу).

Если подразделение не имеет перечисленных признаков, то и назвать его обособленным нельзя. Тут уже нужно разбить отдельно, чем такое подразделение в этом случае является. Но отражать его отдельно в ЕГРЮЛ точно не нужно.

Теперь понятно, что такое обособленное подразделение организации. Остановимся более подробно на рабочих местах и конкретных ситуациях.

Напомним, что под рабочим местом понимают место нахождения сотрудника организации, на котором он должен вести свою деятельность. Его обязательно должен контролировать руководитель предприятия (ст. 209 ТК РФ).

Из этого признака следует, что только оборудования рабочего места недостаточно. Руководитель должен заключить трудовой договор хотя бы с одним сотрудником, который будет выполнять свои задачи по адресу ОП. Условия труда не должны препятствовать признанию того, что место работы действительно стационарно.

Если же свои функции человек выполняет на основании гражданско-правового соглашения, то речь о появлении рабочего места не идет. Эти отношения не являются трудовыми. Следовательно, и работников в обособленном подразделении нет. Значит, создание самого ОП неверно считать состоявшимся.

Таким образом, стационарное рабочее место предполагает создание особых условий для надлежащего выполнения обязанностей сотрудником организации. Наличие работника, трудящегося на этой позиции, тоже признак его наличия.

Вопрос о создании ОП кажется простым для тех, кто уверен, что – это обособленное предприятие. Но лишь до момента появления спорных моментов. А они действительно могут быть. Чаще всего на практике сталкиваются со следующими вариантами (см. таблицу).

| Видео (кликните для воспроизведения). |

В этом случае ОП тоже не возникает, потому что рабочее место сотрудника руководитель компании не контролирует.

Сюда же можно отнести ситуацию, когда человека отправляют в командировку. Следить за рабочим местом такого сотрудника тоже невозможно. А свои обязанности он выполняет, действуя по правилам трудового распорядка, принятым в месте прохождения командировки.

Есть несколько разновидностей. Но принято считать, что обособленное предприятие (что это мы уже разобрались выше) может иметь 2 основные формы:

Составляя доверенность на руководителя представительства или филиала, нужно помнить: действовать он будет как от лица самой организации, а не созданного ею обособленного подразделения. Вместе с тем, закон не признает новоиспеченного главу ОП руководящим органом юрлица.

Создание филиала или представительства обязывает руководителя организации внести соответствующие коррективы в ЕГРЮЛ. В выписке должны быть указаны адреса всех таких обособленных подразделений. Необходимо это для целей налогового учета.

Рассмотрев признаки филиала и представительства, руководитель бизнеса может принимать решение об открытии той или иной формы обособленного подразделения. Организация работы в обоих случаях практически одинакова. А что еще нужно будет учесть, создавая обособленное предприятие, что это изменение привнесет?

Причин для открытия обособленного подразделения множество.

ПРИМЕР

Фирма может заниматься производством какой-то продукции и продавать ее в разных регионах оптом. В этом случае может понадобиться открытие обособленных подразделений. Ведь придется арендовать помещения для хранения товара, нанимать людей, которые будут обеспечивать правильную логистику и сбыт.

Если рабочие позиции действуют больше 1 месяца, то юридически оформить создание ОП необходимо. Его придется регистрировать в налоговой службе России. Действовать нужно в соответствии со следующими требованиями:

- при открытии ОП его нужно сразу же поставить на учет в ИФНС;

- при работе в одном муниципальном районе сразу двух и более ОП нужно будет поставить на учет их все, но по месту расположения одного из них (адрес какого ОП будет указан при постановке на учет, решает руководитель организации);

- при постановке на учет нужно брать во внимание сведения, которые закон обязывает отражать в ЕГРЮЛ (только про филиалы и представительства);

- если ОП не имеет признаков представительства или филиала, то нужно уведомить ИФНС по месту расположения головного офиса не позднее 1 месяца с момента открытия ОП.

| Видео (кликните для воспроизведения). |

Обособленное подразделение – это что такое? Обособленное подразделение: форма, бланк и учет

Многие крупные предприятия открывают обособленные подразделения. Что это такое, разъясняется в ст. 11 п. 2 НК. Рассмотрим далее определение и особенности ОП.

Обособленное подразделение – это предприятие, территориально отделенное от основной компании и оборудованное по месту своего расположения стационарными рабочими местами. Последние должны быть созданы на период более 1 мес. Место, где находится обособленное подразделение, – это адрес, по которому основная компания ведет свою деятельность через это созданное предприятие.

Основные критерии, по которым определяется обособленное подразделение, – это:

- Территориальная отделенность от основного предприятия.

- Наличие стационарных мест для осуществления сотрудниками профессиональной деятельности. При этом они должны быть сформированы на период не менее 1 мес.

Указанные критерии имеют свою специфику. Рассмотрим их подробно.

В НК не содержится разъяснение этого понятия. О территориальной отделенности можно говорить после определения соответствующей (наименьшей) единицы деления. В данном случае целесообразно обратиться к другому близкому понятию. В Уставах регионов РФ используется такой термин, как административно-территориальная единица. В эту категорию относят районы в городах, населенные пункты районного подчинения, сельские поселения, поселки. Однако из анализа положений Уставов следует, что используемое в них определение нельзя применять при разъяснении налоговых вопросов. Рассматривая обособленные и структурные подразделения, территориальная единица устанавливается в соответствии с целями обложения. В данном случае речь идет о расположении предприятия географически отдельно от основной компании, за границами административной единицы, в которой была произведена регистрация и которая подконтрольна конкретной налоговой инспекции. Таким образом, можно сделать следующий вывод. Обособленное подразделение – это фирма, созданная головным офисом на территории, где надзор осуществляется иной ИФНС, чем та, в которой последний зарегистрирован как налогоплательщик.

Их наличие является вторым обязательным признаком обособленного подразделения. При этом рабочие места должны являться стационарными. Для разъяснения понятий следует обратиться к ст. 209 ТК. В соответствии с нормой, рабочим считается такое место, в которое сотруднику надлежит прибыть или где ему необходимо находиться в связи с исполнением им его профессиональных функций и которое контролируется нанимателем косвенно либо прямо. В определении ключевым звеном выступает служащий предприятия. Соответственно, если нет сотрудников, то и нет рабочих мест и обособленного подразделения. Если отсутствуют служащие, либо деятельность не осуществляется, то нельзя определить и место нахождения предприятия. Из этого следует, что речь о создании ОП не идет.

С учетом вышесказанного возникает вопрос, касающийся момента, в который создается обособленное структурное подразделение организации. Данный нюанс в НК не разъясняется. Однако представляется, что логичным в качестве момента образования ОП будет считать дату начала осуществления рабочей деятельности. При этом соответствующую информацию необходимо брать не по адресу расположения главного офиса, а открытого им территориально отделенного предприятия.

Признание предприятия в качестве ОП не зависит от того, присутствуют ли в учредительной документации указания, что было создано и работает обособленное подразделение. Отдельный баланс и р/с также не выступают как неотъемлемые признаки созданной фирмы. Как указано в Правилах ведения бухгалтерской отчетности, документация должна включать в себя данные о работе всех имеющихся у предприятия ОП. Это, в том числе, относится к тем, которые были выделены на отдельные балансы. Разъяснения по этому понятию даны в Письме Минфина № 04-05-06/27 от 29.03.2004 г. Отдельным балансом является перечень показателей, которые установлены главным предприятием для своих подразделений. Из этого следует, что решение вопросов, касающихся выделения ОП, установления расчетных величин, принимается обществом самостоятельно. В законе нет требований об обязательном создании конкретных перечней для каждой фирмы в составе корпорации.

Рассмотрим, как осуществляется постановка на учет обособленного подразделения. В соответствии со ст. 83 п. 1 НК, компания, в составе которой есть открытые ею территориальные отделения, находящиеся в пределах РФ, обязана зарегистрироваться в налоговой инспекции по адресу расположения каждого из них. Для этого необходимо подать в контрольный орган соответствующее заявление. Его следует направить в течение месяца с момента создания предприятия. Такая необходимость возникает в случае, если основная компания не зарегистрирована в ИФНС, расположенном в пределах муниципального образования, в котором создано обособленное подразделение. К заявлению прилагаются копии учредительной документации и св-ва о регистрации в налоговой инспекции. КПП обособленного подразделения – код причины регистрации предприятия в ИФНС. Он привязывается к месту расположения фирмы. При регистрации ОП имеет ИНН, идентичный номеру главной компании. Однако КПП обособленного подразделения будет отличаться от кода основного предприятия.

В случае нарушения срока подачи установленного перечня бумаг на плательщика налагается штраф в сумме 5 тыс. р. Если субъект опоздал более чем на 90 дней, ему вменяется взыскание в размере 10 тыс. р. Данные правила установлены ст. 116 НК. Кроме того, субъект может привлекаться к административной ответственности пор ст. 15.3 КоАП. Также в месячный срок главное предприятие должно сообщить об образовании подразделения в ИФНС по месту своего нахождения. Это правило предусматривается ст. 23, п. 2.3 НК. Сообщение составляется по специальной форме С-09-3. Если указанный срок будет пропущен, предприятию грозит штраф величиной в 1 тыс. р., а руководителю – 300-500 р. Данные санкции предусмотрены ст. 15.6 КоАП.

Если предприятие создало подразделение и оно стоит на учете в налоговой инспекции по месту его расположения, при образовании последующих обособленных фирм в пределах этого же муниципалитета повторно направлять заявление нет необходимости. В этом случае компания направляет письменное сообщение в соответствии со ст. 23 п. 2 НК. Оно адресуется в ИФНС по месту расположения главного офиса.

Предприятие должно сообщить о закрытии подразделения в ИФНС по адресу своего расположения. В ст. 23 п. 2.3 НК установлен месячный срок для этого. Представляется, что этот период должен исчисляться в даты фактического прекращения работы через ОП. В качестве ключевого признака закрытия подразделения будет выступать увольнение или перевод всех сотрудников. Это мероприятие приравнивается законом к ликвидации ОП. Кроме этого, о закрытии следует сообщить в ИФНС, где была произведена постановка на учет обособленных подразделений (по адресу их расположения). Для этого направляется соответствующее заявление. При этом законодательство не устанавливает конкретный срок для его направления.

В ст. 288 НК определены правила осуществления отчислений с прибыли ОП в бюджет. В соответствии с общим порядком, предусмотренным в п. 2 указанной нормы, выплата авансовых и основных сумм осуществляется налогоплательщиками по адресу их расположения, а также месту нахождения каждого подразделения. Расчет отчислений осуществляется в соответствии с долями прибыли, приходящимися на эти ОП. Они исчисляются как среднее арифметическое от удельного веса средней (среднесписочной) численности сотрудников и остаточной ст-ти амортизируемого имущества, установленной в ст. 257 (п. 1) НК, по налогоплательщику в целом. Доля прибыли рассчитывается, таким образом, исключительно в части подлежащей зачислению в региональные бюджеты (соответствующей ставке 17.5%).

Гражданский кодекс предусматривает следующие формы обособленных подразделений: филиал и представительство. Их определения указываются в ст. 55 ГК. Представительство – подразделение, находящееся вне места расположения основной компании. Его деятельность направлена на представление интересов главного офиса и их защиту. В качестве филиала выступает подразделение юрлица, находящееся вне места его расположения и реализующее часть или все его функции. К ним, в том числе относится и представительство. ОП первого типа, таким образом, может:

- Вести переговоры.

- Заключать сделки.

- Проводить рекламные кампании, маркетинговые исследования, ориентированные на изучение рынка в пределах региона своего расположения.

- Осуществлять защиту интересов главного офиса в суде.

Филиал, кроме названных функций, ведет непосредственную предпринимательскую, производственную или иную экономическую деятельность в соответствии с учредительной документацией и законодательством.

В соответствии со ст. 373, п. 1 НК, в качестве плательщиков выступают лица, имеющие материальные ценности, отнесенные к объектам обложения ст. 374 НК. В п. 1 и 4 указанной нормы предусмотрено, что ими признается недвижимость и движимое имущество, в том числе переданные во временное пользование, распоряжение, владение, доверительное управление, внесенные в совместную деятельность либо приобретенное по концессионному соглашению, проходящие по отдельному балансу как ОС. В норме присутствуют, однако, исключения. Ими являются движимые материальные ценности, принятые с 01.01.2003 г. Соответственно, с указанной даты в качестве объектов обложения выступает только недвижимость, отнесенная к ОС.

В НК устанавливается особый порядок расчета и уплаты налога с имущества ОП. Кроме этого, предусмотрены правила, в соответствии с которыми составляется декларация по обособленному подразделению. Пример применения положений можно проиллюстрировать следующим образом. По смыслу ст. 384 НК компания, в составе которой присутствуют выделенные ОП, выплачивает налог (суммы аванса) в бюджет по адресу их расположения в отношении имущества, отнесенного к объекту обложения. При этом материальные ценности должны находиться на отдельном балансе. Правила предоставления отчетности установлены ст. 386, п. 1, абз. 1. Согласно норме, плательщики должны по окончании налогового и отчетного периода направить в ИФНС по месту своего расположения, а также по адресу нахождения каждого выделенного ОП, расчеты по авансовым суммам и налогу. К ним прилагается и декларация. Предприятие может и не формировать отдельный баланс для подразделения. В этом случае приобретенное имущество ОП будет отражаться по отчетности главного офиса.

В соответствии со ст. 385 НК, компания, которая учитывает на балансе недвижимость, расположенные вне места нахождения ее самой либо выделенного ОП, отчисляет налог (авансовые суммы) в бюджет на территории, где эти объекты присутствуют. Сумма выплат определяется как произведение ставки, которая действует в данном регионе, и базы (1/4 от средней стоимости недвижимости), установленной за отчетный/налоговый период по правилам ст. 376 НК. Расчет осуществляется по каждому объекту в отдельности. Таким образом, главное предприятие исчисляет, выплачивает и декларирует налог по месту расположения имущества вне зависимости от того, будет ли предусматриваться отдельная отчетность для обособленного подразделения по ОС, которые оно использует.

В соответствии с федеральным законодательством, для возникновения обязанности обособленных подразделений отчислять указанные платежи, ОП должны соответствовать ряду требований. Взносы во внебюджетные госфонды вносятся, если представительство/филиал:

- Начисляет выплаты и прочие вознаграждения физлицам.

- Имеют отдельный баланс и р/с.

В этом случае ОП должно предоставлять также расчеты по взносам по месту своего расположения. Если подразделение не отвечает указанным требованиям, соответственных обязанностей у него не возникает.

Как отражается обособленное подразделение в 1С? Рассмотрим бухгалтерию госучреждения. В программе поддерживается отражение двух видов ОП: выделенных и не выделенных на самостоятельный баланс. Отчетность по первым можно вести и в отдельной информационной базе, и в одной с главным предприятием. Вводятся данные как об основном офисе, так и об ОП. Баланс, главная книга и прочие регистры, а также регламентированные отчеты можно формировать консолидировано для определенной группы учреждений или отдельно для главного предприятия и обособленных подразделений. Если ОП не выделены, то отчетность по ним ведется в единой с основным офисом базе. Соответствующие данные вводятся в справочник Подразделения с присвоением категории “Обособленное”. По этому параметру программа будет отличать их от иных дополнительных офисов.

Для выделенных на баланс обособленных подразделений указываются следующие данные:

- Наименование для первичной документации.

- Данные о регистрации в ИФНС по месту расположения ОП.

- Критерий ведения отдельных номеров документов.

- Ответственных лиц ОП. Это может быть руководитель обособленного подразделения либо иной сотрудник, имеющий право подписи.

- Контактные данные.

Для подразделений, которые на отдельный баланс не выделены, указываются следующие сведения:

- Ведение отдельных планов по финансово-хозяйственной деятельности.

- Указание реквизитов ОП в документации.

- Возможность отдельного документооборота.

В программе также предусматривается опция по настройке ведения аналитики в разрезе ОП по расходно-доходным статьям. В сведениях также указываются платежные документы, которые оформляет обособленное подразделение (счет-фактура и пр.). Они формируются по л/с ОП в казначействе либо в банке.

Как ни странно звучит, но создать обособленное подразделение можно и неумышленно. И хуже всего, что такое «неумышленное» создание обособленного подразделения может повлечь негативные последствия. В статье мы рассмотрим подобные случаи, что поможет нашим читателям избежать негативных последствий.

Обособленное подразделение организации – это любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места, при этом рабочее место считается созданным, если оно создается на срок более одного месяца.

Причем подразделение будет признаваться обособленным независимо от того, отражено или не отражено его создание в учредительных или иных организационно-распорядительных документах организации, и от полномочий, которыми наделяется указанное подразделение (п.2 ст.11 НК РФ).

Когда обособленное подразделение считается созданным

Обособленное подразделение характеризует два признака:

1. оборудованные рабочие места, созданные на срок более одного месяца;

2. территориальная обособленность от головного подразделения.

Разберем эти признаки подробнее.

Признак первый. Налоговый кодекс не содержит понятия рабочего места, поэтому стоит обратиться к Трудовому кодексу.

Рабочее место – место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой, и которое прямо или косвенно находится под контролем работодателя (ст.209 ТК РФ).

Например, в последнее время все большей популярностью пользуются так называемые «виртуальные офисы», когда сотрудники организации работают удаленно, то есть дома, на домашних компьютерах и т.д. Соответственно, квартира работника, его домашний компьютер не находятся под контролем работодателя, будь то прямым или косвенным, поэтому и создание обособленного подразделения не происходит.

Кроме этого, рабочее место должно быть создано самой организацией-работодателем (арендовано помещение или приобретено в собственность). К примеру, если клининговая компания направляет уборщицу в офис клиента для ежедневной уборки сроком на два месяца, то обособленного подразделения также не будет. Ведь если помещение или часть его не принадлежит организации-работодателю, то уборщица будет считаться командированным сотрудником (166 ТК РФ).

По мнению Минфина, каждый случай потенциального создания обособленного подразделения необходимо рассматривать отдельно. Так, специалисты финансового ведомства разъяснили, что для решения вопроса о наличии либо об отсутствии признаков обособленного подразделения организации должны учитываться существенные условия договоров (аренды, подряда, оказания услуг или иных), заключенных между организацией и ее контрагентом, характер отношений между организацией и ее работниками, а также другие фактические обстоятельства осуществления организацией деятельности вне места своего нахождения (письмо Минфина России от 18.02.2010 N 03-02-07/1-67).

Помимо прочего рабочие места должны быть оборудованы, то есть каждое рабочее место должно быть приспособлено для выполнения той функции, для которой создано.

Таким образом, можно сделать вывод, что рабочее место должно быть оборудовано, создано работодателем и находиться под его прямым или косвенным контролем.

Признак второй. Налоговый кодекс не дает определения территориальной обособленности. Однако, по нашему мнению, подразделение будет считаться территориально обособленным, если адрес его местонахождения отличается от адреса местонахождения головной организации, указанного в учредительных документах.

Для справки: место нахождения обособленного подразделения организации – место осуществления этой организацией деятельности через свое обособленное подразделение (п.2 ст.11 НК РФ).

Исходя из вышесказанного можно сделать вывод, что обособленное подразделение будет считаться открытым со дня оборудования рабочих мест по адресу, отличному от адреса места нахождения организации.

Обособленное подразделение, филиал, представительство

Гражданское законодательство выделяет два вида обособленных подразделений: филиал и представительство.

Представительством является обособленное подразделение юридического лица, расположенное вне места его нахождения, которое представляет интересы юридического лица и осуществляет их защиту (п.1 ст.55 ГК РФ).

Понятие «филиал» несколько шире понятия «представительство». Филиал – это обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства (п.2 ст.55 ГК РФ).

Понятие «обособленное подразделение» еще шире и включает в себя понятия «филиал» и «представительство». Каждый филиал или представительство являются обособленными подразделениями, но не каждое обособленное подразделение является филиалом или представительством.

Кроме того, филиал и представительство действуют на основании соответствующих положений, утвержденных головной организацией, и имеют руководителей. Сведения о представительствах и филиалах должны быть указаны в учредительных документах создавшего их юридического лица (п.3 ст.55 ГК РФ).

Обособленное подразделение не обязательно должно иметь руководителя. Также, нет обязанности у головной организации утверждать специальное положение об обособленном подразделении. А сведения о нем необязательно указывать в учредительных документах.

Обратите внимание, что представительство и филиал не являются юридическими лицами, соответственно не выступают субъектами гражданских или налоговых правоотношений (п.3 ст.55 ГК РФ). Также и обособленное подразделение не является юридическим лицом и не выступает субъектом гражданских и налоговых правоотношений. Филиалы, представительства и иные обособленные подразделения российских организаций лишь исполняют обязанности этих организаций по уплате налогов (ст.19 НК РФ).

Постановка на учет или уведомление?

Обособленное подразделение создано, что дальше? А дальше, если организация ведет деятельность через это подразделение, то она обязана в течение одного месяца со дня создания обособленного подразделения подать в налоговый орган по месту нахождения этого обособленного подразделения заявление о постановке на учет (п.4 ст.83 НК РФ).

А если обособленное подразделение создано, но деятельность через него не ведется? Если буквально трактовать указанную норму, то пока деятельность через обособленное подразделение не ведется, подавать заявление о постановке на учет не нужно. Однако, если, например, спустя два месяца после создания обособленного подразделения организация начнет вести деятельность через него, то нужно будет вставать на учет. Сделать это без нарушения установленного срока в рассматриваемом случае будет невозможно. Поэтому верным решением будет подать заявление о постановке на учет в течение месяца со дня создания обособленного подразделения, даже если деятельность через него пока не ведется.

Кроме подачи заявления о постановке на учет, организация обязана во всех случаях в течение месяца со дня создания обособленного подразделения сообщить об этом в налоговый орган по месту нахождения организации. О закрытии обособленного подразделения также необходимо сообщить в налоговый орган в течение месяца (подп.3 п.2 ст.23 НК РФ). Сообщение представляется в налоговый орган по форме N С-09-3, утвержденной приказом ФНС России от 21.04.2009 N ММ-7-6/252@ (п.7 ст.23 НК РФ).

Если же организация создала обособленное подразделение на территории муниципального образования, на котором находится сама организация, то вставать повторно на учет не нужно (п.1 ст.83 НК РФ). В этом случае необходимо будет лишь подать сообщение об открытии обособленного подразделения в порядке, предусмотренном подпунктом 3 пункта 2 статьи 23 НК РФ.

А если несколько обособленных подразделений организации находятся в одном муниципальном образовании на территориях, подведомственных разным налоговым органам, постановка организации на учет может быть осуществлена налоговым органом по месту нахождения одного из ее обособленных подразделений, определяемым организацией самостоятельно (п.4 ст.83 НК РФ).

Чтобы сделать это, организации необходимо письменно сообщить, какой налоговый орган она выбрала для постановки на учет по месту нахождения обособленного подразделения. Причем сообщить нужно в тот налоговый орган, который организация выбрала для постановки на учет. Сделать это можно, используя разработанную ФНС России рекомендуемую форму сообщения (КНД N 1111051) (приложение к приказу ФНС России от 24.03.2010 N ММ-7-6/138@).

«Юридический» и «фактический» адреса

Сейчас достаточно распространено такое обывательское понятие, как юридический адрес организации. Говоря юридический адрес, подразумевают адрес места нахождения организации.

Место нахождения организации определяется местом ее государственной регистрации. А государственная регистрация организации осуществляется по месту нахождения ее постоянно действующего исполнительного органа, а в случае отсутствия постоянно действующего исполнительного органа – иного органа или лица, имеющих право действовать от имени организации без доверенности (п.2 ст.54 ГК РФ).

Иными словами, адрес места нахождения организации – это тот адрес, который указан в учредительных документах.

Под фактическим адресом понимают адрес, где организация находится и осуществляет деятельность на самом деле.

По мнению некоторых территориальных налоговых органов, отличие «юридического» адреса от «фактического», по сути, является созданием обособленного подразделения. То есть они считают, что по фактическому адресу находится не сама организация, а ее обособленное подразделение.

По нашему мнению, такой подход неверный. Обособленное подразделение, в первую очередь, должно быть территориально обособлено от головной организации. А в ситуации, когда организация ведет деятельность по адресу, отличному от указанного в учредительных документах, обособленное подразделение не создается, поскольку в таком случае отсутствует головная организация (по «юридическому» адресу никого нет, и деятельность там не ведется). То есть для признания создания обособленного подразделения должна быть и головная организация.

Тем не менее, чтобы избежать лишних и ненужных споров с налоговыми органами, рекомендуем внести изменения в учредительные документы, поменяв сведения о месте нахождения организации.

По какой статье ответственность?

В Налоговом кодексе РФ есть две статьи, связанные с постановкой на учет.

Статья 116 НК РФ предусматривает штраф в размере 5000 рублей за нарушение срока подачи заявления о постановке на налоговый учет. Если срок нарушен более чем на 90 дней, то штраф увеличится в два раза и составит 10 000 рублей.

Сразу оговоримся, что за неуведомление налогового органа о создании или закрытии обособленного подразделения Налоговым кодексом ответственность не установлена.

Статья 117 НК РФ предусматривает ответственность за ведение деятельности без постановки на учет в налоговом органе.

Причем санкции по этой статье значительно больше, чем санкции по статье 116 НК РФ. Так, за указанное правонарушение статья 117 НК РФ предусматривает штраф в размере 10% от доходов, полученных от деятельности, которая велась без постановки на учет в налоговом органе, но не менее 20 000 рублей. Если такая деятельность велась более 90 дней, то штраф увеличится вдвое и составит 20% от доходов, но не менее 40 000 рублей.

Иными словами, статья 116 НК РФ должна применяться в тех случаях, когда организация сама подала заявление о постановке на учет, но при этом пропустила сроки. Статья 117 НК РФ должна применяться в случаях, если налоговый орган обнаружил и зафиксировал ведение организацией деятельности без постановки на налоговый учет.

Существует мнение, что объективная сторона статьи 117 НК РФ охватывает лишь ведение деятельности без постановки на учет вообще, а не обособленного подразделения. То есть, если организация стоит на учете в налоговом органе, то привлечь ее к ответственности за ведение деятельности через обособленное подразделение без постановки на учет в налоговом органе по месту его нахождения нельзя (постановления ФАС Московского округа от 20.06.2007 N КА-А40/5386-07, от 05.10.2007 N КА-А40/10377-07, ФАС Северо-Западного округа от 29.04.2004 N А66-6713-03).

Однако не все суды разделяют подобное мнение, например, ФАС Дальневосточного округа подтвердил правомерность привлечения налогоплательщика к ответственности по статье 117 НК РФ за ведение деятельности через обособленное подразделение без постановки на учет (постановление от 03.09.2008 N Ф03-А04/08-2/3593).

В заключение отметим: расширяя свой бизнес, не забывайте выполнять обязанности, возложенные налоговым законодательством, это поможет избежать ненужных споров и сэкономить деньги.

В отличие от индивидуальных предпринимателей юридические лица (далее по тексту – ЮЛ) вправе создавать свои обособленные подразделения (далее по тексту — ОП) для различных целей. Законодательство России подробно регламентирует условия и порядок их создания. В данной статье мы ответим на возможные вопросы, возникающие при создании соответствующих подразделений на практике.

Для ответа на этот вопрос вначале надлежит разобраться с соответствующим понятием. Определение данного понятия приводится в пункте 2 статьи 11 Налогового кодекса РФ.

Согласно указанной норме основными признаками ОП являются:

- различие адресов мест нахождения ЮЛ и ОП. Финансовое ведомство России отмечает, что обособленность филиала (представительства) от ЮЛ имеет место в случае, если адреса ОП и ЮЛ различны (Письмо от 18 августа 2015 года № 03-02-07/1/47702 );

- наличие по месту нахождения ОП стационарных рабочих мест (далее по тексту — СРМ). Организованное ЮЛ рабочее место должно функционировать не менее 1 месяца.

Если подразделение установленным критериям не соответствует, оно не признается обособленным подразделением. Что это в таком случае – предмет отдельного рассмотрения, но такая структура не подпадает под понятие ОП в смысле, придаваемом ему законодательством. Следовательно, отсутствует необходимость отражения такого структурного образования в ЕГРЮЛ.

Направлениями деятельности представительства ЮЛ являются представление интересов организации и их защита (статья 55 ГК РФ). Как видим, наименование структуры в полном объеме соответствует предназначению указанного ОП.

Учитывая понятие ОП и направления деятельности представительства, можно сформулировать его основные признаки:

- расположение по адресу, отличному от адреса головной организации;

- осуществление функций по представлению интересов ЮЛ и их защите.

Представительство не является ЮЛ, его руководитель действует на основании доверенности от головной организации, а само представительство – на основании соответствующего регламентирующего положения, утвержденного создавшей его организацией.

Представительство может, к примеру, осуществлять рекламную функцию ЮЛ, поиск клиентов для ЮЛ в различных регионах и т.п.

Еще один вид обособленного структурного подразделения — это филиал.

Филиалу могут принадлежать как все функции головной организации, так и их часть. Функция представительства ЮЛ также может принадлежать филиалу (статья 55 ГК РФ).

Несмотря на более обширный по сравнению с представительством спектр полномочий, филиал самостоятельной организацией также не является.

Правовое основание деятельности аналогично представительству:

- директор филиала получает назначение и доверенность в головной организации;

- филиал действует на основании принятого головной организацией положения.

Руководитель ОП получает доверенность действовать от имени организации, а не от имени ОП, т.к. правовой статус обособленного подразделения не позволяет его руководителю признаваться единоличным исполнительным (либо иным) органом юридического лица (т. е. головной организации).

Информация о филиалах и представительствах отражается в Едином государственном реестре юридических лиц, откуда попадает в налоговые органы с целью учета.

Если стационарные рабочие места не организованы, то ОП не возникает.

Под созданием стационарного рабочего места понимаются организация условий для осуществления трудовой функции работника, а также непосредственно осуществление трудовой деятельности (Письмо Минфина России от 01 марта 2012 года № 03-02-07/1-50 , Письмо Минфина России от 18 января 2012 года № 03-02-07/1-20 ).

Если стационарное рабочее место создано, то не имеет значения, сколько именно времени работник исполняет должностные обязанности на этом месте (Письмо Минфина России от 18 января 2012 года № 03-02-07/1-20 ).

Выяснив, что обособленное структурное подразделение юридического лица – это филиал или представительство, действующие на основании специальных положений и не являющиеся ЮЛ, переходим к рассмотрению формальностей, необходимых при создании ОП.

В каких случаях открывается обособленное подразделение

Как уже отмечалось, случаи, влекущие необходимость создания ОП, могут быть различными.

К примеру, головная организация, зарегистрированная в городе федерального значения, осуществляет оптовую торговлю в различных субъектах Российской Федерации. Для торговли в соответствующих регионах ей необходимы организация складских помещений и трудоустройство наемных работников, осуществляющих контроль за сохранностью товаров на местах. Если для этого создаются стационарные рабочие места на срок более чем на 1 месяц, у ЮЛ возникают необходимость создания ОП и, как следствие, обязанность по его регистрации в налоговых органах.

Создание обособленного подразделения НК РФ связывает с необходимостью постановки его на учет в Инспекции Налоговой службы России по месту нахождения каждого ОП (пункт 1 статьи 83 Налогового кодекса РФ).

Как следует из Письма Финансового ведомства от 11 декабря 2015 года № 03-02-07/1/72669 , если несколько ОП созданы ЮЛ в одном муниципальном образовании, то постановку на учет надлежит осуществить по месту нахождения одного из ОП по усмотрению ЮЛ.

Согласно пункту 3 статьи 83 Налогового кодекса РФ постановка на учет по месту нахождения филиала или представительства ЮЛ осуществляется на основании сведений, содержащихся в ЕГРЮЛ.

В иных случаях, когда ОП не является филиалом или представительством, подпункт 3 пункта 2 статьи 23 Налогового кодекса РФ предписывает организациям уведомлять о создании ОП ИФНС России по месту нахождения ЮЛ в течение одного месяца со дня создания ОП.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.