Сегодня рассмотрим тему: "облигации федерального займа купить в сбербанке" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Чтобы выгодно инвестировать свои деньги, иметь с этого прибыль, нужно иметь представление о требованиях и рентабельности ценных документов, которые возможно приобрести в банковских филиалах. Первым делом, разберемся со значением аббревиатуры ОФЗ. Облигации общефедерального заема (ОФЗ) – это огромный список важных документов, издаваемые Министерством финансов. Благодаря этим стоящим бумагам государство вовлекает в экономическую сферу своей страны денежные средства спекулянтов из зарубежных, а также банков, развитых предприятий и фирм.

С прошлого года в ход вошла новейшая система: Минфин принял решение о возможности получения облигаций физлицами, то есть народу. Издание названо «ОФЗ — н», что значит – облигации федеративного займа для населения.

Этот перечень важных документов несет выгоду для обеих сторон, заключивших договор – как для спекулянта, так и для страны. Страна привлекает денежные средства в экономику, что предотвращает возможные займы, долги у стран-соседей и международных компаний. А вкладчики, в свою очередь, рассматривая вероятные риски, имеют возможность инвестировать крупные суммы денежных средств в бумаги, позволяющие сохранить финансы от падения значимости, обесценивания, кроме того и вывести прибыль.

Чтобы было более наглядно представлена выгодность облигаций, целесообразнее привести пример по ОФЗ-н выход прошлого года. Тогда прибыльность составила от семи с половиной до десяти с половиной процента. Заостряя внимание на том обстоятельстве, что обесценивание документов в прошлом году составило всего два с половиной %, такая рентабельность считается даже очень хорошей.

В 2019 г. облигации федеративного заема можно купить в Сбербанке.

Важно. ОФЗ в нынешнем году рекомендуются Министерством финансов в роли банковских вложений общенародных представителей, так как рентабельность ценных документов займа приравнивается процентным тарифам депозитов.

На данный момент времени располагается 3-е издание ОФЗ. Первичное приобреталось с 26.04. по 25.10.2017 г. Второй – с 13. 09. 2017-го по 14. 03. 2018 года.

«Общенародные» облигации за 2019: требования и рентабельность

Облигации общегосударственного характера за 2019 г. выдаются на ограниченный промежуток времени, составляющий 3 года. Это необходимо трактовать, что человек, ставший обладателем «ОФЗ н», обязан спустя три года вернуть их снова государству и обрести внесенные финансы с прибылью. Купить облигации через Сбербанк можно в следующие даты: с 15.03.2018 по 14.09.2018 года. А срок возврата назначен — 24 марта 2021 года. Номинал одной бумаги составляет 1 тысячу руб. Минимум, возможно, приобрести 30 облигаций, а максимальное их количество соответствует 15000.

| Видео (кликните для воспроизведения). |

К сведению, в день истечения дедлайна облигаций, совсем необязательно идти в банковский филиал и стоять в огромной очереди, чтобы распространить облигации в срочном порядке. Для удобства рассчитана самодействующая уплата «ОФЗ Н» после обговоренного срока. По истечении 36 мес., материальные суммы зачисляются на брокерский счет спекулянта в банке.

Разумеется, обладающий стоящими документами, имеет право на возвращение их банку и в более ранний срок, чем 3 года, к примеру, через один год обладания ОФЗ. Но стоит учитывать и то, что рентабельность вложившего в этой ситуации будет гораздо ниже, чем по истечения указанного срока. Именно поэтому возвращение облигаций федеративного займа Сбербанк после истечения года от приобретения будет невыгодно.

Облигации федеративного займа купить в Сбербанке – безопасный выбор, так как досрочный возврат вложенных денежных сумм возможно:

- В любой момент взыскать сто % инвестированных финансов.

- В промежуток времени, составляющий 12 месяцев после начала распоряжения облигациями, гарантирована полная реверсия денежной суммы без рентабельности.

- После 12 месяцев обладания ОФЗ возможно возвратить всю сумму покупки, а также получить процентную прибыльность, при условии, что в ранее указанный срок (12 месяцев) спекулянт продаст облигации.

Облигации Сбербанка, выпускаемые с марта-сентябрь нынешнего года, будут выгодными для инвесторов, т. к. имеют высокие проценты.

Важно. Чтобы стимулировать у народных вкладчиков вложение денег в течение продолжительного времени, выработана схема поэтапного увеличения процентного тарифа.

Облигации федеративного заема купить в Сбербанке – значит выбрать один из вариантов рентабельности:

- Талонная выручка, соответствующая схеме прибыльности по процентным ставкам, возрастающие на протяжении трехлетнего владения облигацией от стартового процента (шесть %) до восьми с половиной % годовых.

- Различие между покупочной и номинальной стоимостью.

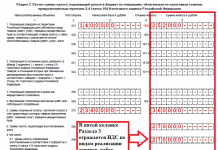

Таким образом, возможно, выяснить вариант талонного тарифа и дату оплаты определенной купонной рентабельности «ОФЗ Н» з-го издания.

- 26 сентября 2018 г. – 6.00%

- 27 марта 2019 г. – 6.50%

- 25 сентября 2019 г. – 7.0%

- 25 марта 2020 г. – 7.50%

- 23 сентября 2020 г. – 8.00%

- 24 марта 2021 г. – 8.60%

| Видео (кликните для воспроизведения). |

В итоге процентная ставка дохода, не учитывая комиссионный изъем, а также при обладании «ОФЗ Н» 3-го выхода на протяжении 3-х лет до даты ликвидации составит более 7% годовых.

Сбербанк будет удерживать комиссионную уплату с закупщика. Величина комиссионного воздержания будет варьировать в зависимости от суммы сделки:

- полтора % – до 50000 руб.;

- 1% – от 50000 до 300000 рублей;

- 0,5% – от 300000 рублей.

Подобные расценки, выше сказанным комиссионным, будут действовать и для спекулянтов, при условии предъявления облигаций к преждевременной реверсии.

Важно. Чтобы извлечь максимум выгоды в результате вложения денежных сумм в «ОФЗ Н» 3-го издания, рекомендуется облигации федеративного займа купить в Сбербанке на сумму, превышающую 300000 руб., и сохранять их в своих руках до окончания даты их действия.

Расценки народных облигаций для спекулянтов на сегодняшний день

Курс одной бумаги общегосударственного займа для физлиц, издаваемая с начала весны 2018 г., будет равна одной тыс. в первые несколько суток после поступления, в дальнейшем ценность будет изменяться, на что влияют условия на рынке. Цены будут размещаться на публичном сайте Минфина РФ каждую неделю. После закупки физлицом облигаций все требования (стоимость, прибыльность и т.д.) зафиксируются, и в дальнейшем не будут изменяться, и подчиняться рыночной обстановке.

Приобретение облигаций данного издания, возможно, будет на протяжении полугода от даты начального расположения. По истечении 6 месяцев от даты выхода облигаций, реализация издания будет прекращена и в ход пойдет продажа последующего. При этом спекулянт имеет право прикупить ценные бумаги в размере от 30000 руб. до 15000000 руб. за один выпуск.

У кого есть возможность стать обладателем «ОФЗ Н» в 2019 г

Для того, чтобы купить народные облигации ФЗ, необходимо, чтобы физлицо подходило по двум параметрам:

- Наличие российского гражданства.

- Возраст не младше 18 лет.

Ну и, несомненно, у физлица должны иметься начальные накопления, которые он хочет выгодно вложить, чтобы финансы работали и приносили какую никакую прибыль. Следует разумно смотреть на вещи, и осознавать, что прибыль лицо будет иметь не в данный момент времени, а по истечении какого-то промежутка, а для того, чтобы вывести максимум выгоды из облигаций требуется три года.

Следует знать и помнить, что имеются некоторые ограничения, которые придется соблюдать. К примеру, владелец ценных бумаг не имеет права продавать кому-либо ОФЗ, кроме банка, в котором были приобретены они (в данном случае Сбербанк).

Где возможно приобрести ценные бумаги за 2019 год и как это осуществить

Облигации для физлица, вошедшие в интервал времени с марта по сентябрь нынешнего года возможно купить только в Сбербанке, кроме того и в ВТБ.

С целью получения статуса обладателя ценных бумаг, необходимо прийти в подразделение одной из банковских служб (Сбербанка или ВТБ), оформить там нужный счет, согласиться с требованиями различных контрактов и, разумеется, стать обладателем стоящих бумаг. Постоянные заказчики Сбербанка или ВТБ, которые имеют собственный кабинет в интернет-сайтах банковских служб, имеют возможность осуществить манипуляцию сидя за компьютером.

«Народные облигации» 3-го издания размещены в банках еще с 15 марта 2018 г. Окончание расположения данного издания облигаций: 14 сентября настоящего года.

Прикупить стоящие бумаги общенародного значения за 2019 г. у брокеров, частных предпринимателей или на интернет-бирже запрещается. Абсолютно никакого дарения, платежа в капитал, а значит выгоды ими не учтено. Кроме того, запрещается их применять в роли заклада, чтобы получить разрешения на кредит.

Физлицо с общенародными облигациями сможет реализовать их непосредственно в той банковской службе, которой прикупил, без возможности вручения в чьи-либо руки. Облигации общегосударственного заимствования можно будет отдать постороннему субъекту лишь наследственно. Такая процедура поможет избежать мошенничества.

Стать вкладчиком владельцем облигации общегосударственного заема для физлиц в 2019 г. или нет, каждый решается самостоятельно! Чтобы более тщательно ознакомиться с требованиями приобретения стоящих бумаг, ликвидации «ОФЗ Н» целесообразнее в филиалах Сбербанка.

Купить облигации федерального займа в Сбербанке: цена онлайн

Облигации федерального займа сравнительно новый инструмент, дающий возможность государству пополнить бюджет вложениями населения, а гражданам получить доход в виде начисляемых процентов. Таким образом, получается, что купить облигации Сбербанка физическому лицу и получать дивиденды – один из способов получения пассивного дохода посредством вложения свободных средств.

Где в Сбербанке купить облигации ОФЗ для населения

Для того чтобы приобрести народные облигации необходимо найти отделение финансовой организации с зоной обслуживания Сбербанк Премьер.

Для того чтобы не выяснять самостоятельно имеет ли ближайшее отделение такую возможность и где можно найти нужный офис, стоит обратиться на сайт Сбербанка и на карте уточнить по какому адресу располагается нужное представительство.

Для этого в форме необходимо указать нормативно-правовую форму клиента, частное лицо или юридическое также можно уточнить оптимизацию офиса к категориям граждан с ограниченными возможностями. Затем вписываем адрес своего нахождения и на карте указывается самое подходящее отделение, соответствующее всем требованиям.

Для покупки необходимо лично посетить отделение банка и подписать необходимые бумаги, а также открыть счета для получения купонных выплат.

В дальнейшем клиент сможет самостоятельно управлять облигациями из личного кабинета в режиме онлайн.

Сегодня народные облигации доступны для приобретения только в двух финансовых организациях, Сбербанке и ВТБ. Другие банки не уполномочены быть агентами, но в дальнейшем при повышенной популярности такого вида инвестирования и повторного выпуска облигаций возможно их присоединение к программе.

Дебютный выпуск ОФЗ-н состоялся в апреле 2019 года. Условия, на которых выпускаются и распространяются эти ценные бумаги установлены Министерством Финансов РФ. Количество облигаций ограничено 51 млн штук. Срок окончания оборота ценных бумаг и окончательный выкуп облигаций 29 апреля 2020 года. При этом приобрести ценные бумаги инвесторы могут только до 25 октября 2019 года.

Условия покупки следующие:

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

- цена одной ОФЗ-н равняется тысяче рублей;

- минимальное количество ценных бумаг, которые необходимо приобрести равно 30;

- максимум, которым может владеть один клиент 15 тысяч штук.

При этом стоит отметить, что для обеспечения централизации хранения ценных бумаг они выпускаются в именном формате. Вторичный оборот ОФЗ-н полностью исключён, то есть их невозможно продать, оставить в залог и так далее. Единственный возможный вариант передача облигаций по наследству, в случае гибели владельца. Также невозможна покупка облигаций доверенным лицом, необходимо личное присутствие будущего владельца.

Для того чтобы купить ОФЗ-н необходимо соответствовать следующим критериям:

Если у Вас остались вопросы или есть жалобы – сообщите нам

- покупатель обязательно должен быть совершеннолетним;

- гражданство РФ;

Других ограничений Минфин не накладывает. Кроме того, владельцами считаются агенты, заключившие договор с эмитентом на ведение подобной деятельности.

Купить облигации федерального займа в Сбербанке можно не в каждом отделении. При этом стоит учесть ещё и разницу в обслуживании физических и юридических лиц, поэтому искать отделение необходимо ещё и в соответствии с юридически-правовой формой.

Приобретение государственных облигаций имеет ряд преимуществ, которые делают их особенно привлекательными для населения.

- Повышенная доходность. Облигации дают доход значительно выше, чем обычные вклады, при этом имея низкий шанс возникновения рисков.

- Возврат полной номинальной стоимость гарантировано государством. При этом можно вернуть средства не только к концу периода владения, но и досрочно в полном объёме. При этом если средства будут отозваны в первый год после приобретения ценных бумаг, то доход владелец не получит. Если с момента приобретения прошло больше года, то начисляется процент в соответствии с установленными значениями для текущего отрезка времени.

- Чем дольше период владения ценными бумагами, тем выше купонный доход. Максимальную прибыль можно получить инвестируя средства в первые дни обращения облигаций и вернув средства в конце периода размещения.

- Облигации доступны практически всем слоям населения, так как имеют небольшой минимальный объем ОФЗ-н для разовой покупки.

В качестве дохода можно рассмотреть два вида прибыли: разница между начальной покупкой и конечной суммой выкупа облигаций; доход по купонным процентам в течение срока владения.

Ставка по выплатам меняется в зависимости от порядкового номера купона и начисляется каждые полгода. Таким образом, получается: прибыль по первому купону составит 7,5% годовых, по второму 8% и так далее с шагом в полпроцента каждый расчётный период. В итоге выплата по шестому купону составит 10,5% годовых. Актуальную информацию о ценах и купонном доходе можно уточнить на сайте Министерства Финансов РФ.

Отзывы о доходности и целесообразности приобретения облигаций пока не размещены, так как этот продукт только начал осваивать рынок и доходы ещё не были получены первыми инвесторами.

ОФЗ-н пока можно рассматривать как образец возможной формы инвестирования для получения большей прибыли, чем с общепринятых вкладов. Дебютный выпуск ценных бумаг состоялся и на сегодняшний день у желающих инвестировать ещё есть время до 25 октября 2019 года на приобретение облигаций. В дальнейшем распространение первой партии будет остановлено. В дальнейшем прогнозируется возможный выпуск второй партии бумаг, но эта перспектива будет рассмотрена по окончании срока владения первыми ОФЗ-н.

Инвестируйте имеющиеся средства выгодно. Но прежде чем вложить имеющиеся средства стоит взвесить все нюансы и удостоверится, что в ближайшие три года средства не понадобятся в срочном порядке, в этом случае есть все шансы получить максимум прибыли с минимальными рисками.

Облигации для физических лиц: как купить ОФЗ в Сбербанке

Инвестиционная деятельность – привлекательный способ извлечения прибыли от управления денежными средствами. Оперируя ценными бумагами, можно обеспечить себе пассивный доход либо проявлять активность и «играть» на разности цен. Например, физические лица могут купить в Сбербанке ОФЗ или ОФЗ-н, а могут приобрести на фондовом рынке облигации самого Сбербанка.

Данный вид активов относится к наименее рисковым ценным бумагам, особенно, когда речь идет о надежных эмитентах – государстве или Сбербанке. Кроме того, их сравнительно просто выбирать, покупать и продавать. В настоящее время многие брокеры стремятся активнее привлекать физических лиц к инвестициям, создавая для этого все условия.

Сбербанк является одним из крупнейших российских брокеров, и через него можно купить любые ценные бумаги – акции, облигации и другие. Но в зависимости от типа сделки, разнится и порядок действий, и доход.

Например, чтобы купить «народные облигации» или ИОС (инвестиционные облигации Сбербанка), достаточно обратиться в отделение с документами и произвести операцию. Если инвестор планирует активно участвовать в торгах на фондовом рынке, то нужно не только открывать брокерский счет, но и устанавливать специальный терминал (программа для управления активами в дистанционном режиме), проводить аналитику, мониторить рынок, планировать покупку и продажу долговых бумаг.

Важно! Сбербанк выпускает и структурные облигации, но приобрести их могут только профессиональные участники рынка ценных бумаг. Это новый инвестиционный продукт, вышедший на рынок около года назад.

Открыв брокерский счет в Сбербанке, физическое лицо сможет покупать и продавать любые облигации различных эмитентов.

Что такое облигации федерального займа для населения

Эмиссию ОФЗ проводит государство в лице Министерства финансов РФ. К основным характеристикам «народных» ЦБ можно отнести:

- Доход несколько выше, чем проценты по вкладам. Причем со временем он увеличивается.

- Высокая надежность и минимальный риск. Гарантом выступает государство, что исключает дефолт или потерю вложений.

- Стандартная стоимость лота. Цена 1 шт. ОФЗ равна 1 000 рублей. Минимальный объем – 30 лотов = 30 тыс. рублей, максимальный – 15 000 лотов.

- Предусмотрено досрочное погашение и полный возврат вложений.

- Купленные ОФЗ можно передавать по наследству.

- Не обращаются на вторичном рынке и могут быть проданы только Сбербанку.

ОФЗ входят в портфель многих инвесторов – физических лиц, профессиональных трейдеров, в ПИФы, причем занимают немалую часть. Широкое распространение обусловлено рядом веских преимуществ, что делает их довольно привлекательными:

- Приемлемый уровень дохода в совокупности с минимальным риском.

- Низкие стартовые вложения – от 30 000 рублей.

- Доступность – купить «народные» ОФЗ можно в любом отделении Сбербанк Премьер или брокерских офисах.

- Прозрачная схема работы – чтобы получить доход, не нужно обладать узкоспециализированными знаниями и навыками.

Доходность к погашению ОФЗ достигает 7,25% годовых, купонный процент варьируется от 6 до 8,6% годовых. Чем дольше физическое лицо владеет долговыми бумагами, тем выше купон. Также предусмотрен доход от разницы цены и номинала.

Также к плюсам относится тот факт, что облигации федерального займа могут купить все физические лица, имеющие гражданство и достигшие 18 лет. Человеку не нужно оформлять какое-либо разрешение или получать специальную квалификацию. Консультанты банка предоставят исчерпывающую или тезисную консультацию и помогут определиться с выбором.

- Определение нужного количества лотов, в соответствии с условиями Сбербанка.

- Приобретение облигаций в Сбербанке любым удобным способом.

Чтобы купить ОФЗ, физическому лицу в Сбербанке предлагают два варианта: открыть счет в офисе и сразу совершить сделку при участии консультанта, либо сделать все самостоятельно через специальные онлайн-сервисы.

Прибыль инвестора зависит от типа ЦБ:

- Доходность к погашению – ключевой параметр, на который нужно обращать внимание. Показатель измеряется в процентах и отражает совокупную финансовую выгоду от владения ОФЗ до момента погашения.

- От разницы между номинальной стоимостью ЦБ и ценой ее покупки или продажи. Например, инвестор купил лот номиналом 1 000 рублей за 900 рублей – доход составит 100 руб.

- Прибыль включает и купонный процент – его эмитент перечисляет на протяжении всего периода владения долговой бумагой. Выплаты производятся раз в полугодие – в марте и сентябре.

ОФЗ-н просты в управлении, они не предназначены для торгов на вторичном рынке, поэтому полностью отсутствует потребность в мониторинге с целью их продажи. Инвестор один раз приобретает нужное количество лотов и просто держит ЦБ до погашения. Во время владения эмитент перечисляет купонные проценты, по окончании обращения – номинал.

Третий выпуск – ОФЗ-н 53003, находится в обращении до 22.03.2019. Купить их можно в любой момент, но рациональнее делать это как можно раньше, чтобы выйти на максимальный процент дохода.

Для более выгодного управления активами инвесторы могут капитализировать купонные отчисления – вкладывать их в любые активы.

Но необходимо учитывать некоторые особенности ОФЗ для населения:

- Размер купона плавающий – он постепенно увеличивается, по мере владения.

- Погасить ЦБ можно в любой момент.

- Если держатель погашает облигацию в первый год, то возвращает только номинал.

- При погашении через год владения – гарантирован возврат номинала и процентного дохода.

ОФЗ для населения можно купить в любом отделении Сбербанк Премьер. Это значит, что далеко не каждый обслуживающий офис предоставит такие услуги. Найти ближайшее отделение можно:

- Через официальный веб-сайт банка www.sberbank.ru. Отметьте галочкой фильтрацию «Для клиентов Сбербанка Премьер», на карте отобразятся все обслуживающие офисы. Убедитесь, что на карте верно установлен город.

- По телефону колл-центра финансового учреждения. Нужно набрать 900 – с мобильного телефона либо 8 (800) 55-50-255 – с городского, оператор поможет найти удобно расположенный офис.

Чтобы сократить издержки и максимально оптимизировать доход, инвестору необходимо учитывать комиссии и условия, на которых они начисляются. Например, чтобы лишний раз не платить за депозитарий, операции нужно проводить в одном календарном месяце.

Действующие комиссии, начисляемые за совершение сделок:

- При сумме до 50 тыс. рублей – 1,5%.

- От 50 тыс. до 300 тыс. рублей – 1%.

- При сделках на сумму от 300 тыс. рублей – 0,5%.

Так как для инвестиционной деятельности нужен брокерский счет, следовательно, клиент будет оплачивать депозитарий – 149 рублей в месяц, если проводились операции.

Существенный минус Сбербанка – высокие комиссии за операции, у иных брокеров они в 2-4 раза ниже. Но данный фактор имеет значение, если инвестор планирует вести активную деятельность – постоянно покупать и продавать ЦБ, причем в крупных объемах. Если стратегический план включает только приобретение и владение до момента погашения, то операций по счету не будет, следовательно, комиссий за торги не начислят.

- Приобрести ОФЗ могут только совершеннолетние лица, имеющие российское гражданство.

- Активы нельзя переводить другому депозитарию или уполномоченному банку.

- ОФЗ «для населения» не могут выступать залогом, в том числе при кредитовании в Сбербанке.

Купить ЦБ можно только лично – представление интересов клиента доверенным лицом не предусмотрено. При себе необходимо иметь паспорт и ИНН. Впоследствии управлять активами можно через офис банка, терминал Quick либо в приложении Сбербанк Инвестор, его необходимо установить на смартфон или планшет.

Данный вид долговых бумаг приносит доход, превышающий ставки по валютным вкладам. Если проценты по депозитам в лучшем случае достигают 1-3% годовых, что большая редкость, то купон по еврооблигациям Сбербанка составит 4-5%. Дополнительно нужно учесть и рыночную стоимость, которая в среднем варьируется от 98 до 110% от номинала.

- Номинал одного лота чаще всего составляет 1 000 евро или долларов.

- Период обращения последних выпусков – до 3 лет.

- Доход формирует купонный процент и разница между номиналом и стоимостью приобретения.

Купонные отчисления держатель получает один или два раза в год. Чтобы получить доход от разницы цен покупки и продажи, нужно приобрести лот дешевле номинала. Но даже в тех случаях, когда номинал меньше цены, убыток «перекрывает» купон. Таким образом, инвесторы зарабатывают на еврооблигациях.

Процедура покупки стандартна:

- Открыть брокерский счет и пополнить его на необходимую сумму.

- На международной фондовой бирже купить любое количество лотов и перевести активы на свой счет.

После у инвестора есть два пути: отслеживать котировки и продавать ЦБ, когда их рыночная цена превысит номинал, либо держать до погашения, получая купонный процент.

Условия по активам различны – некоторые продаются эмитентом по цене ниже номинала – разница составит доход, купон в данном случае может быть минимальным – менее 1%. Как правило, такой вид ЦБ практически не торгуется – владельцы просто держат их до погашения и получают дивиденды. Есть и другие варианты – с высоким купоном 8% годовых. Например, выпуск Сбербанк 001-03R. Объем торгов за неделю достиг порядка 48 млн рублей, при цене всего 100,28% (1 000 руб. * 100,28% = 1 280 руб.).

Посмотреть котировки, сравнить выпуски, изучить условия можно на специализированных интернет-площадках. Например, после быстрой регистрации на http://www.rusbonds.ru пользователю будет доступен довольно широкий функционал и много полезной информации.

Купить облигации Сбербанка физические лица могут на стандартных условиях: открыть брокерский счет (стандартный либо ИИС), внести на него деньги, выбрать количество и тип ЦБ и дать распоряжение, чтобы их перевели на счет.

В отличие от ОФЗ, обычные облигации можно приобретать от 1 шт., то есть минимальные вложения в рублевые – 1 000 руб., в еврооблигации – порядка 1 000 долларов или евро. При этом нужно учесть все расходы, чтобы недостаточную прибыль не «съели» обязательные комиссии.

Как правило, новичкам советуют инвестировать в диапазоне от 15 000 до 50 000 рублей. Если приобретаются народные ОФЗ, можно вкладывать и больше, риск здесь минимален, процент стабилен и заранее определен, плюс можно получить льготы по ИИС.

Сбербанк – крупный участник фондового рынка, действующий во всех направления. Физические лица могут через него купить любые ценные бумаги, в том числе ОФЗ-н, либо купить долговые бумаги самого Сбербанка.

Облигации федерального займа 2019: доходность, купить в Сбербанке или ВТБ?

Облигации федерального займа для физических лиц в 2019 году: смотрите, выгодно ли будет купить их в Сбербанке и ВТБ, какова доходность ОФЗ.

Облигации федерального займа (ОФЗ-н) для физических лиц в России впервые вышли в продажу в прошлом году. Новость о выпуске ОФЗ-н, так называемых «народных» облигаций заинтересовала многих жителей России.

Покупка ОФЗ-н может стать еще одним способом вложить деньги под проценты, помимо вкладов физлиц. Но какова будет доходность облигаций федерального займа для физических лиц в 2019 году, и насколько надежным будет это вложение?

Разберемся вместе с экспертами в сфере финансов.

Облигации федерального займа для физических лиц в 2019 году

Облигации федерального займа – это ценные бумаги, которые выпускает государство для пополнения казны за счет продажи их населению. Подобные ценные бумаги называли также облигации государственного займа. Приобретая ОФЗ-н, вы даете деньги в долг государству и получаете доход по фиксированной ставке. Государство при этом выступает гарантом возврата ваших инвестиций.

ОФЗ имеют ограниченный срок обращения в 3 года. По истечении этого времени владелец ценных бумаг получает доход в виде процентов, начисляемых к номинальной стоимости облигаций, а также возвращает деньги за номинальную стоимость облигаций.

Этим облигации федерального займа очень похожи на сберегательный сертификат Сбербанка – очень интересный инструмент для вложения денег под проценты.

Облигации федерального займа: доходность в 2019 году

Облигации федерального займа для физических лиц ОФЗ-н сегодня являются высокодоходным инструментом на рынке, по сравнению с вкладами крупнейших банков, процентные ставки по которым в последнее время снижаются. Покупка ОФЗ-н позволяет зафиксировать высокий процент на три года. При этом доходность облигаций федерального займа для физических лиц возрастает в зависимости от срока владения: чем дольше покупатель удерживает облигацию, тем больше выгода.

Сейчас через Сбербанк и ВТБ реализуются ОФЗ-н третьего выпуска. Их можно приобрести до 14 сентября 2018 года.

Параметры ОФЗ-н третьего выпуска

Номинал одной облигации

Минимальное количество покупки

Максимальное количество покупки

Срок до погашения

Период размещения (когда можно приобрести)

C 15 марта 2018 по 14 сентября 2018 года

Ставка доходности к погашению

до 7,25% годовых, без учета комиссий, а также при владении ОФЗ-н в течение 3-х лет до даты погашения

– Купонный доход по процентным ставкам, которые растут в течение 3-х лет владения облигацией: от 6 до 8,6% годовых

– Разница между ценой покупки и номинальной стоимостью.

Периодичность выплаты купонов

Каждые 6 месяцев

Досрочный возврат вложенных средств (в любое время до даты погашения облигаций)

Можно в любой момент вернуть 100% вложенной суммы:

– В течение первых 12 месяцев — гарантированный возврат вложенных средств без дохода.

– Если вы продадите облигацию по истечении первых 12 месяцев владения, то вернете всю сумму покупки и получите процентный доход.

Возможность передать по наследству

Обращение на вторичном рынке

Банки, через которые продаются ОФЗ-н, берут комиссии. При приобретении облигаций на сумму:

- до 50 тыс. рублей комиссия составит 1,5%;

- от 50 тыс. до 300 тыс. — 1%;

- от 300 тыс. до 15 млн. — 0,5%.

Аналогичные комиссии будут взиматься с инвесторов и в случае предъявления облигаций к досрочному выкупу.

Максимальный размер комиссии составит 3% (при приобретении ОФЗ-н в сумме до 50 тыс. руб. и предъявлении облигаций к досрочному выкупу), а минимальный – 0,5% (при приобретении ОФЗ на сумму более 300 тыс. рублей и удержании облигаций до погашения).

На какой срок можно будет купить ОФЗ в 2019 году

Владельцы ОФЗ для физических лиц могут вернуть вложенные средства в любой день с даты приобретения облигации до даты ее погашения.

Но если инвестор захочет вернуть вложенные средства до истечения 12 месяцев владения, то доходность инвестиций будет нулевой. Выкуп бумаги банком-агентом будет осуществляться по цене ее приобретения владельцем, но не выше номинальной стоимости, с учетом потери полученного процентного дохода.

Получается, что для получения максимальной выгоды от покупки ОФЗ-н надо купить их в первые дни продаж на сумму от 300 тысяч рублей и держать три года.

Облигации федерального займа 2019: стоимость

Одна облигация стоит 1000 рублей. Минимальный объем покупки – 30 шт. Всего гражданин может приобрести до 15 000 шт. в рамках одного выпуска. То есть, инвестор сможет купить ОФЗ-н на сумму от 30 тысяч рублей до 15 миллионов рублей в одном выпуске.

Купить облигации первого выпуска можно будет в течение 6 месяцев с даты начала размещения, затем продажа этого выпуска прекратится и начнется продажа следующего. В течение этих 6 месяцев цена размещения ОФЗ-н будет меняться в зависимости от ситуации на рынке, узнавать ее можно на сайте Минфина РФ.

При приобретении физическим лицом облигаций все условия (цена и доходность) фиксируются и больше не зависят от рыночной конъюнктуры.

Где купить облигации федерального займа в 2019 году

Облигации федерального займа можно купить только в Сбербанке или ВТБ. Реализация народных облигаций будет осуществляться только в этих крупнейших банках России, поскольку они имеют самую широкую сеть отделений. Если население проявит интерес к покупке ОФЗ-н, то к их реализации могут подключить и другие банки.

Для того чтобы гражданин мог купить эту ценную бумагу, ему нужно будет прийти в отделение Сбербанка или ВТБ, открыть там необходимые счета, подписать договор и, соответственно, стать владельцем ОФЗ. В дальнейшем все операции с ОФЗ-н можно будет осуществлять в личном кабинете указанных банков в сети «Интернет».

Можно ли продать или обменять ОФЗ?

Облигации федерального займа не будут ходить на вторичном рынке и человек сможет реализовать их только в том банке, где их взял, без права передачи в третьи руки и залоговых операций. Никакого дарения, никаких взносов в капитал не предусмотрено. Запрещено также использовать ОФЗ в качестве залога.

ОФЗ можно будет передать другому лицу только по наследству. Это поможет избежать злоупотреблений.

Подробнее об условиях приобретения и погашения ОФЗ-н узнавайте в Сбербанке и ВТБ-24, а также из информационных сообщений Минфина РФ.

Облигации федерального займа 2019: выгодно купить или нет?

Мнение «ЗА»: по словам Министра финансов РФ Антона Силуанова, доходность трехлетних облигаций федерального займа для физлиц превышает доходность банковских депозитов и ОФЗ, которые уже обращаются на рынке.

Мнение «ПРОТИВ»: Аналитик «Алор Брокер» Кирилл Яковенко заявил газете «Известия», что «конкретно эти документарные ОФЗ, которые планируются к выпуску, будут не очень популярны Я не вижу категорию населения, которая будет готова покупать ОФЗ в больших объемах».

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.