Сегодня рассмотрим тему: "нужно сдавать сзв-м и сзв-стаж на директоров – единственных учредителей, с которыми нет трудового до" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 СЗВ-СТАЖ на директора без зарплаты: правила заполнения и нюансы

- 2 СЗВ-М на директора-учредителя без трудового договора

- 3 Нужно сдавать СЗВ-М и СЗВ-СТАЖ на директоров – единственных учредителей, с которыми нет трудового договора

- 4 СЗВ-М на директора: ПФР требует сдавать отчеты даже за тех директоров-учредителей, с которым нет трудового договора

- 5 ПФР объяснил, почему надо сдавать СЗВ-М на директора-учредителя без зарплаты

- 6 СЗВ-М на директора- НЕ единственного учредителя ООО, который принят без трудового договора

СЗВ-СТАЖ на директора без зарплаты: правила заполнения и нюансы

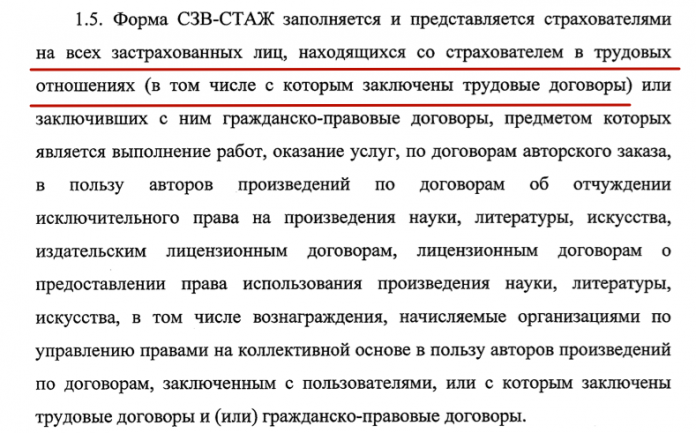

По требованию законодательства об индивидуальном персонифицированном учете компании, которые заключили с гражданами трудовые договоры либо соглашения, предполагающие оказание услуг, выполнение работ, обязаны отчитываться о таких сотрудниках. Один из отчетов передает сведения о страховом стаже и называется СЗВ-СТАЖ. Его форма утверждена Постановлением Правления ПФ РФ от 11.01.2017 № 3п. Бланк представлен ниже.

Сведения о страховом стаже, то есть о периоде работы, за который уплачивались взносы на обязательное пенсионное страхование или который учитывается при подсчете трудового стажа, дающего право на пенсию, подаются в территориальные органы ПФР один раз в год — до 1 марта года, следующего за отчетным. То есть за 2019 год необходимо будет подать информацию не позже 01.03.2019.

Исключение составляют ситуации, когда человек уходит на пенсию: в таком случае работодатель отчитывается о его стаже в текущем году в течение 3 дней со дня получения заявления об уходе. Но в дальнейшем этого работника необходимо упомянуть и в отчете по итогам года.

Порядок заполнения формы СЗВ-СТАЖ, а также необходимые справочные материалы представлены в том же Постановлении Правления ПФ РФ от 11.01.2017 № 3п. Кроме того, при подготовке отчета надо учитывать законодательство о персонифицированном учете и о системе пенсионного страхования.

Из общих правил напомним, что отчет подается на всех без исключения застрахованных лиц, то есть граждан, которые хотя бы один месяц в отчетном году числились как работники по трудовым соглашениям и гражданско-правовым договорам. При этом в отношении каждого работника необходимо уточнить периоды фактической работы, время пребывания на больничном или в отпуске за свой счет, отсутствие на рабочем месте в связи с учебным отпуском или дополнительным выходным, предоставленным для ухода за ребенком-инвалидом. Все эти подробности обязательно включаются в отчет, поскольку они учитываются при подсчете стажа.

| Видео (кликните для воспроизведения). |

Многих интересует, если директор не получает зарплату, СЗВ-СТАЖ на него сдавать надо? Обязательно! На всех работников в ПФР надо передавать данные по форме СЗВ-СТАЖ, директор без зарплаты сидит или какой-то другой специалист.

Еще один важный момент. Впервые годовой отчет сдавали по итогам 2017 года. И многие организации не включили в него сведения о директорах и учредителях, с которыми не заключены трудовые договоры или иные соглашения, подтверждающие наличие трудовых отношений. Это и понятно: до марта 2019 года чиновники из ПФР не требовали СЗВ-М (СТАЖ) на директора (учредителя) без зарплаты, с которым нет никакого контракта. Но сейчас позиция изменилась: с учетом Письма Минтруда от 16.03.2018 № 17-4/10/В-1846, а также Письма ПФР от 29.03.2018 № ЛЧ-08-24/5721 компании обязаны отчитываться и о так называемых бездоговорных руководителях.

Разберемся, как должна выглядеть в таком случае заполненная форма СЗВ-СТАЖ: генеральный директор без зарплаты и без договора.

Обратите внимание на даты в табличной части формы: в образце указан период с 01.04.2018 по 31.12.2018. Первая дата — 01.04.2018 — должна совпадать с периодом, когда вы впервые подали на бездоговорного руководителя сведения по форме СЗВ-М. Если это было сделано по итогам апреля, то и в отчете о стаже надо указать апрельскую дату, если позже или раньше — то другую дату. Иначе в ПФР возникнут вопросы, почему данные у компании разнятся. В графе 11 указывают код «НЕОПЛ», поскольку никаких денег он не получает. Также ничего не указывают в разделах 4 и 5, так как договора нет, выплат нет и, соответственно, страховые взносы тоже не уплачиваются.

СЗВ-М на директора-учредителя без трудового договора

В данной статье мы рассмотрим когда нужно подавать отчет СЗВ-М на директора, с которым не заключен трудовой договор, и какие штрафные санкции могут быть наложены при нарушении законодательства в этом вопросе.

Законодательное регулирование вопроса осуществляется следующими правовыми документами и письмами:

- Письмо Минтруда с номером17-4-10-В-1846 от 16 марта 2018 года, в котором находятся самые последние заключения по данному вопросу от министерства труда;

- Федеральный закон с номером 27-ФЗ от 1 апреля 1996 года, который регламентирует ведение персонифицированного учета в пенсионном страховании;

- Федеральный закон с номером 167 от 15 декабря 2001 года, который в целом регламентирует Пенсионное страхование в России.

Свою позицию по поводу сдачи персонифицированной отчетности за директора, который является учредителем и с которым не заключен трудовой договор, Пенсионный фонд менял не раз. Сначала специалисты Пенсионного фонда настаивали на сдаче такой отчетности, потом разрешили не подавать сведения. В настоящий момент сдавать отчет СЗВ-М все таки нужно. Об это говорится сразу в двух документах – Письме Минтруда с номером 17-4-10-В-1846 от 16 марта 2018 года и Письме Пенсионного фонда с номером ЛЧ08-24-5721 от 29 марта 2018 года, которое можно скачать здесь:

| Видео (кликните для воспроизведения). |

Письмо Пенсионного фонда.

Важно! С 1 марта 2018 года сдавать персонифицированную отчетность в Пенсионный нужно даже тем директорам, с которыми нет заключенного трудового договора. То есть первый раз нужно сдать отчет до 15 апреля.

Поскольку сдавать СЗВ-М на таких директоров ПФ обязал не с 1 января, а с 1 марта, возникает резонный вопрос — как потом сдавать СЗВ-Стаж на директора и что указывать в периоде с января по март 2018 года. Однозначного ответа специалисты фонда пока дать не могут. На горячей линии ПФ по Оренбургской области, к примеру, нам ответили, что данный вопрос нужно будет задать им в конце года или начале следующего, когда подойдет срок сдачи отчетности в Пенсионный фонд.

Для директоров, которые не получают заработанную плату и являются учредителями, в графе страховой стаж в отчете СЗВ-Стаж необходимо указывать код «Неопл», который обычно применяется для отражения периодов, когда сотрудник находится в отпуске без содержания.

Сроки сдачи персонифицированной отчетности для директоров, которые являются единственными учредителями компании, не действуют какие либо особенные сроки. Отчетность как и все остальные они должны предоставить в следующие сроки:

- СЗВ-М всегда сдается до пятнадцатого числа следующего месяца;

- СЗВ-стаж всегда сдается до 1 марта следующего за отчетным года.

Из этого правила есть исключения, когда крайний срок выпадает на выходной день. В такой ситуации крайний срок переносится на следующий рабочий день за выходным.

Подавать сведения в ПФ необходимо на всех застрахованных лиц. Перечень таких лиц следующий:

- Работники, с которыми заключен трудовой договор;

- Работающие по гражданско-правовому договору, выполняющие работы или оказывающие услуги;

- Руководители юр.лиц, являющиеся единственными учредителями.

Если отчетность не сдавать по таким директорам, то специалисты фонда начислят штраф, который равен 500 рублям. Штраф начисляется за каждый месяц и за каждого сотрудника. Сведения о всех компаниях в фонде есть, поэтому если инспектор обнаружит, что директор компании не вписывает себя в сведения перс.учета, то штраф будет начислен неминуемо.

Пример.

В ООО «Пионы» кроме директора, который выступает учредителем в единственном числе, больше сотрудников нет. Директор сам с собой трудовой договор не заключал, но деятельность ведет. Сведения перс.учета он не подает в фонд. Рассчитаем сумму штрафа, если в 2018 году он не подаст ни один отчет СЗВ-М.

Нужно сдавать СЗВ-М и СЗВ-СТАЖ на директоров – единственных учредителей, с которыми нет трудового договора

Минтруд и ПФР неожиданно для многих потребовали сдавать СЗВ-М и СЗВ-СТАЖ даже за тех директоров – единственных учредителей, с которым нет трудового договора. Однако раньше “нулевые” отчеты можно было не заполнять. Что происходит? Как поступать с отчетом за март?

Организация, у которой нет работников, а только директор-единственный учредитель, должна представлять персонифицированные отчеты СЗВ-М и СЗВ-СТАЖ. И не имеет никакого значения, заключен ли с руководителем (директором) трудовой договор или нет. Основание: письма Минтруда от 16.03.18 № 17-4/10/В-1846 и ПФР России от 29.03.18 № ЛЧ-08-24/5721.

По общему правилу: ежемесячный отчет по форме СЗВ-М должны сдавать все страхователи (организации и индивидуальные предприниматели) в отношении работающих у них застрахованных лиц. Сведения нужно сообщать и о тех физических лицах, с которыми заключены гражданско-правовые договоры, если с вознаграждений по таким договорам уплачиваются страховые взносы в ПФР.

С момента появления вышеназванных отчетов бухгалтеры задаются вопросом: нужно ли сдавать сведения о единственном учредителе-директоре, если с ним не заключен ни трудовой, ни гражданско-правовой договор? Сначала ПФР размещал на сайте информацию о необходимости формирования и сдачи СЗВ-М, поскольку директор — единственный учредитель является застрахованным лицом.

Потом ПФР разрешил не сдавать отчет на единственного учредителя, если с ним не заключен договор (см. “Нулевую СЗВ-М отменили“).

Но теперь уже Минтруд сообщил, что все страхователи обязаны подавать СЗВ-М и СЗВ-СТАЖ на единственного учредителя. Ведь в соответствии со статьей 16 ТК РФ трудовые отношения возникают на основании фактического допущения работника к работе в случае, когда трудовой договор не был надлежащим образом оформлен.

НОВАЯ ПОЗИЦИЯ: Работодатель, зарегистрированный в качестве страхователя по обязательному пенсионному страхованию, обязан представлять отчетность по формам СЗВ-М и СЗВ-СТАЖ в отношении застрахованных лиц, состоящих с данной организацией в трудовых отношениях, в том числе, в отношении руководителей организации, являющихся единственными участниками (учредителями), членами организации, собственниками ее имущества.

Поэтому теперь ПФР разъясняет организациям, у которых руководитель (директор) организации является единственным участником (учредителем), что они обязаны представить сведения по формам СЗВ-М и СЗВ-СТАЖ. Поэтому вывод очевиден: СЗВ-М за март на единственного участника нужно сдавать. Даже если с ним нет трудового договора. См. “СЗВ-М за март 2018 года: образец и срок сдачи“.

СЗВ-М на директора: ПФР требует сдавать отчеты даже за тех директоров-учредителей, с которым нет трудового договора

Организация, у которой нет наемных работников, а функции руководителя выполняет единственный учредитель, должна представлять сведения персонифицированного учета по формам СЗВ-М и СЗВ-СТАЖ. При этом не имеет значения, заключен с руководителем трудовой договор или нет. Такой вывод следует из писем Минтруда от 16.03.18 № 17-4/10/В-1846 и ПФР России от 29.03.18 № ЛЧ-08-24/5721.

Напомним, что ежемесячный отчет по форме СЗВ-М должны сдавать все страхователи (организации и индивидуальные предприниматели) в отношении работающих у них застрахованных лиц. Сведения нужно сообщать и о тех физических лицах, с которыми заключены гражданско-правовые договоры, если с вознаграждений по таким договорам уплачиваются страховые взносы в ПФР.

Часто у страхователей возникал вопрос: нужно ли сдавать сведения о единственном учредителе-директоре, если с ним не заключен ни трудовой, ни гражданско-правовой договор? Ведь ситуация «директор без зарплаты» весьма распространена. Сначала в ПФР отвечали на этот вопрос утвердительно. Свою позицию в фонде аргументировали тем, что директор — единственный учредитель является застрахованным лицом. При уплате страховых взносов у него образуются пенсионные права. Соответственно, на единственного учредителя, который выполняет функции директора, надо представлять сведения по форме СЗВ-М (см. «Пенсионный фонд сообщил, нужно ли сдавать СЗВ-М за директора — единственного учредителя»). Позднее фонд изменил свою позицию, и разрешил не сдавать отчет на единственного учредителя, если с ним не заключен договор (см. «ПФР изменил позицию: за директора — единственного учредителя, с которым не заключен трудовой или гражданско-правовой договор, сдавать СЗВ-М не нужно»).

Однако теперь по поводу представления персонифицированной отчетности высказался Минтруд. Специалисты ведомства предписали всем страхователям подавать СЗВ-М и СЗВ-СТАЖ на единственного учредителя. Авторы письма сослались на статью 16 Трудового кодекса. Согласно этой норме, трудовые отношения возникают на основании фактического допущения работника к работе в случае, когда трудовой договор не был надлежащим образом оформлен. Исходя из этого, в Минтруде пришли к следующему выводу. Работодатель, зарегистрированный в качестве страхователя по обязательному пенсионному страхованию, обязан представлять отчетность по формам СЗВ-М и СЗВ-СТАЖ в отношении застрахованных лиц, состоящих с данной организацией в трудовых отношениях, в том числе, в отношении руководителей организации, являющихся единственными участниками (учредителями), членами организации, собственниками ее имущества.

Руководствуясь разъяснениями Минтруда, Пенсионный фонд поручил отделениям уведомить страхователей, у которых руководитель организации является единственным участником (учредителем), что они обязаны представить сведения по формам СЗВ-М и СЗВ-СТАЖ.

Сведения о застрахованных лицах по форме СЗВ-М подаются ежемесячно. Срок сдачи такой отчетности — не позднее 15-го числа месяца, следующего за отчетным (п. 2.2 ст. 11 Федерального закона от 01.04.96 № 27-ФЗ). За нарушение данного срока и за непредставление сведений установлен штраф в размере 500 руб. в отношении каждого застрахованного лица (ст. 17 Закона № 27-ФЗ).

Отчетность по форме СЗВ-СТАЖ подается ежегодно. Штраф за непредставление ежегодных за непредставление ежегодных сведений о стаже составляет 500 руб. в отношении каждого застрахованного лица, а штраф за нарушение порядка сдачи отчетности в электронной форме — 1 000 руб.. Это прописано в новой редакции статьи 17 Закона о персонифицированном учете.

ПФР объяснил, почему надо сдавать СЗВ-М на директора-учредителя без зарплаты

До сих пор не существует единого мнения по вопросу сдачи СЗВ-М на директора-единственного учредителя ООО в случае, когда зарплата ему не начисляется. Отделения ПФР в разных регионах давали противоречивые разъяснения.

Как показали результаты опроса на нашем сайте, половина бухгалтеров сдает СЗВ-М в таком случае, половина — не сдает.

Ранее одна из читательниц нашего форума сообщила, что ПФР вынудил ее сдать отменяющие СЗВ-М на директора-учредителя без зарплаты, объяснив, что такое физлицо не должно фигурировать в отчетах.

Между тем накануне Оренбургское отделение ПФР опубликовало сообщение о том, что с 01.03.18 директор-учредитель без зарплаты должен быть отражен и в СЗВ-М и в СЗВ-СТАЖ.

В отделении ПФР по Пермскому краю поясняют, что СЗВ-М и СЗВ-СТАЖ на директора-учредителя действительно сдавать нужно и объясняют, почему.

Правда, в этом отделении ПФР не делают привязки к дате 01.03.18, а лишь уточняют, что не позднее 16 апреля 2018 в ПФР необходимо предоставить сведения о застрахованных лицах по формам СЗВ-М в отношении руководителя организации, который является единственным участником (учредителем), членом организации, собственником ее имущества.

Застрахованными признаются лица, работающие по трудовому договору, в том числе руководители организаций, являющиеся единственными участниками (учредителями), членами организаций, собственниками их имущества или по договору ГПХ, предметом которого являются выполнение работ и оказание услуг.

В письме Минтруда от 07.07.2016 № 21-3/10/В-4587 указано, что если физлица (в том числе руководитель организации в случае, когда он является ее единственным учредителем) состоят с данной организацией в трудовых отношениях, то такие лица в целях Федерального закона от 15.12.2001г. № 167-ФЗ относятся к работающим лицам.

При этом согласно статье 16 ТК трудовые отношения между работником и работодателем возникают на основании фактического допущения работника к работе с ведома или по поручению работодателя или его уполномоченного на это представителя в случае, когда трудовой договор не был надлежащим образом оформлен.

Таким образом, работодатель, зарегистрированный в ПФР в качестве страхователя, обязан представлять отчетность по индивидуальному (персонифицированному) учету по формам СЗВ-М и СЗВ-СТАЖ в отношении застрахованных лиц, состоящих с данной организацией в трудовых отношениях, в том числе руководителей организации, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества.

В региональном отделении ПФР обратили внимание, что ежемесячная отчетность подается всеми работодателями, стоящими на учете в ПФР, вне зависимости от наличия наемных работников, факта начисления заработной платы и других вознаграждений.

Отчетность необходимо сдавать на руководителя и на всех работников, включая и тех, кто находится в отпуске без сохранения заработной платы, декретном отпуске или в отпуске по уходу за ребёнком. Кроме этого, необходимо отчитаться также и о лицах, с которыми заключен гражданско-правовой договор.

В Отделении ПФР по Бурятии также пояснили, на каких лиц надо сдавать сведения по форме СЗВ-М:

- на лиц, работающих по трудовому договору;

- на лиц, работающих по договору ГПХ, предметом которого являются выполнение работ и оказание услуг, на выплаты по которым начисляются страховые взносы на ОПС;

- на руководителя организации, который является единственным участником (учредителем), членом организации, собственником ее имущества.

Кроме того, о необходимости сдать СЗВ-М на учредителя директора фирмам, где зарплата не начисляется, сообщили и в отделении ПФР по Северной Осетии, ОПФР по Удмуртии.

Наш постоянный читатель обратился за разъяснениями в ОПФР по Краснодарскому краю, где ему сообщили о существовании некоего внутреннего письма ПФР о необходимости с марта 2018 сдавать СЗВ-М на единственных учредителей, занимающих должность директора, в том случае, когда зарплата им не начисляется.

Накануне посетительница нашего форума поделилась информацией, полученной из рассылки ОПФР по Свердловской области. В ней «пенсионщики» сообщают, что сдавать СЗВ-М на учредителя-директора нужно начиная с апреля 2018. Такое мнение основано на письме Минтруда от 16.03.2018 № 17-4/10/В-1846.

Все работодатели обязаны ежемесячно отчитываться о застрахованных лицах в ПФР путем предоставления формы СЗВ-М. Относительно недавно чиновники уточнили порядок подачи данных. В частности, рассмотрен вопрос о том, сдавать или нет СЗВ-М на директора учредителя. Что делать, если с ним не заключен трудовой договор? И как заполнить сведения в отчете?

Подается ли СЗВ-М на директора единственного учредителя в 2018 году?

Совсем недавно Пенсионный Фонд РФ уточнил правила предоставления данных в СЗВ-М и СЗВ-СТАЖ на учредителей. При этом ранее не имелись в виду те учредители, которые не подписывали договоров (ТД или ГПД) с предприятием и не получали выплат и вознаграждений за свой труд. На таких лиц никакие отчеты не сдавались на том основании, что подобные граждане не признавались работающими сотрудниками и, соответственно, застрахованными лицами.

Нужно ли подавать СЗВ-М на учредителя без трудового договора?

Однако теперь ситуация в корне поменялась. Впервые подается СЗВ-М за март 2018 на учредителя, как работающего по ТД, так и без него. Нормативное основание – стат. 16 ТК, где указано, что даже без заключенного трудового договора в этом случае возникают трудовые взаимоотношения с сотрудником по причине его фактического допуска к занятости. Никакого значения заключен ТД или нет не имеет.

Следовательно, ответ на вопрос: Нужно ли в СЗВ-М указывать учредителей? будет положительным независимо от того, подписан с ним договор или нет. Подробные разъяснения чиновников даны в Письмах № ЛЧ-08-24/5721 от 29.03.18 г., 17-4/10/В-1846 от 16.03.18 г. Если изучить внимательно эти документы, становится понятно, что речь идет не только о ежемесячной форме СЗВ-М, но и о годовом отчете СЗВ-СТАЖ.

Нужно ли подавать СЗВ-М на учредителя, если нет деятельности?

Любое предприятие может испытывать временные финансовые затруднения и периодически приостанавливать свою хоздеятельность. Это проявляется в отсутствии сделок и движений средств на счетах компании, а также в кассе. В этой ситуации нужно ли подавать СЗВ-М, если один директор без зарплаты продолжает числиться в компании?

Безусловно, подача СЗВ-М на учредителя без зарплаты в 2018 году является обязательной для всех работодателей. Факт расчетов или нахождения физлица в неоплачиваемом отпуске не важен. Подаются как СЗВ-М, так и СЗВ-СТАЖ. Требование в том числе распространяется и на лиц в декретных отпусках; детских отпусках; а также тех граждан, с которыми подписан договор ГПХ.

Нужно ли подавать СЗВ-М на учредителей, не являющихся сотрудниками?

А нужно ли включать в СЗВ-М учредителей, которые не являются работниками предприятия? Разумеется, подразумеваются не юрлица, а физические. Несмотря на то, что ПФР ранее разъяснял (Письмо № ЛЧ-08-26/9856 от 13.07.16 г.), что отчетность по застрахованным гражданам подается только при подписании с ними ТД или ГПД, в связи с недавними поправками ситуация изменилась.

Даже если с учредителем не заключено никаких договоров, отчитаться работодателю все равно придется. Впервые подается СЗВ-М за март 2018 г. на директора-учредителя, включая лиц, с которыми не оформлены трудовые взаимоотношения. Следовательно, безопаснее для предприятий подавать сведения по всем учредителям бизнеса. Факт того, заключен ТД или нет, выплачивается вознаграждение или не выплачивается, более не важен. По крайней мере до того, как ПФР не изменит свою позицию на эту тему.

Во многих компаниях существует не один учредитель, а два, три и более. Это не запрещено законодательно, максимальное количество участников ООО ограничено 50 (п. 1 стат. 88 ГК РФ). Один из учредителей, как правило, назначается директором общества, с остальными могут заключаться или нет трудовые взаимоотношения (или гражданско-правовые). На кого необходимо подавать сведения?

Так же, как и при отчетности в ПФР по СЗВ-М на единственного учредителя, в 2018 году подаются данные по нескольким лицам. Совершенно не важно, сколько участников всего. Сведения вносятся по всем гражданам. Далее разберемся, как отразить директора в СЗВ-М.

Действующий бланк СЗВ-М утвержден ПФР в Постановлении № 83П от 01.02.16 г. Здесь же приведены пояснения для внесения данных в документ. СЗВ-М на директора без заработной платы составляется по общим правилам. Срок подачи информации в Пенсионный фонд – 15-ое число. К примеру, за март отчитаться следует до 16-го апреля включительно по причине переноса выходного дня.

Что именно отражается в СЗВ-М на директора без зарплаты в 2018 году? Обязательно приводятся реквизиты работодателя-страхователя. Это его наименование, рег. № в фонде, коды ИНН и КПП. Затем указывается, за какой месяц сдается форма и год. После чего обозначается тип отчета – исходный, дополняющий или отменяющий. Все данные кодируются – расшифровка берется прямо из отчета.

В табличной части р. 4 вносятся сведения по застрахованному физлицу. Если посмотреть на форму, видно, что в перечне таких лиц не указаны случаи работы без трудового договора. Но, вероятнее всего, вскоре в отчет будут внесены изменения. Здесь указываются полное ФИО гражданина-учредителя, его СНИЛС и код ИНН (приводится только при наличии). В конце документ заверяется руководителем страхователя, проставляется дата, печать (если такой реквизит оформлен в предприятии) и личная роспись. Если у работодателя открыты ОП (обособленные подразделения), форма подается по каждому из них отдельно при условии самостоятельных расчетов подразделения с персоналом.

Вывод – в этой статье мы рассмотрели, нужно ли подавать в ПФР СЗВ-М на единственного учредителя в 2018 году. Этот отчет предоставляется в любом случае, даже если с учредителем не подписано никакого договора; при отсутствии расчетов по зарплате с физлицом; при остановке хоздеятельности предприятия. Равным образом данное требование по подаче СЗВ-М на директора учредителя в 2018 г. распространяется и на СЗВ-СТАЖ.

Сведения о застрахованных лицах (форма СЗВ-М) ежемесячно подаются всеми страхователями в свое отделение ПФР. В форму включаются работники, с которыми в отчетном месяце действовали, заключались или расторгались трудовые и гражданско-правовые договоры, на выплаты по которым должны начисляться страховые «пенсионные» взносы. А нужно ли сдавать СЗВ-М на единственного учредителя компании, в том числе той, в которой вообще нет сотрудников и не ведется никакая деятельность? Разберемся в этом вопросе.

Нужно ли сдавать СЗВ-М на учредителя – разъяснения Минтруда

Создать организацию, став ее учредителем, могут как юрлица, так и граждане. Физлицо вполне может быть единственным учредителем компании и не нанимать сотрудников, исполняя при этом все функции руководителя. Заключать трудовой договор с самим собой такой учредитель не обязан, но как быть со сведениями СЗВ-М на учредителя без договора?

Согласно п. 1 ст. 7 закона «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ, единственный участник компании, он же ее руководитель, является застрахованным лицом, таким же, как работники по трудовому договору. Трудовые отношения здесь возникают по факту допущения к работе с ведома работодателя, даже без оформления трудового договора, что не противоречит ст. 16 ТК РФ (разъяснения Минтруда РФ в письме от 16.03.2018 № 17-4/10/В-1846).

Как следует из данного разъяснения, СЗВ-М на учредителя без трудового договора подавать надо, поскольку он является застрахованным лицом. Кроме того, на учредителя-руководителя придется сдавать и ежегодную форму СЗВ-СТАЖ.

Сведения подаются и на учредителя, не являющегося единственным, но на которого другими участниками были возложены функции руководства без заключения трудового или иного договора.

Надо ли сдавать СЗВ-М на учредителей: требования ПФР

Позиция Пенсионного фонда в этом вопросе менялась неоднократно с самого начала, едва новая отчетность вступила в силу. Так, в мае 2016 г. ПФР разъяснил, что единственный участник-руководитель относится к работающим лицам, у которых образуются пенсионные права, а значит, о них нужно подавать сведения СЗВ-М (письмо ПФР от 06.05.2016 № 08-22/6356).

Чуть позже, в июле того же года, от ПФР поступило новое разъяснение: СЗВ-М на директора-единственного учредителя, который действует без заключения договора (трудового или ГПХ) и не получает от организации никаких выплат, подавать все же не требуется (письмо ПФР от 13.07.2016 № ЛЧ-08-26/9856).

И вот, в 2018 году, Пенсионный фонд определился: сведения на учредителя – руководителя подавать нужно в любом случае. Основанием для такого вывода послужило вышеупомянутое письмо Минтруда № 17-4/10/В-1846, которое ПФР сопроводил своим письмом от 29.03.2018 № ЛЧ-08-24/5721.

Таким образом, начиная с апрельской отчетности 2018г., даже если в компании отсутствуют работники, и она не ведет хоздеятельность:

- подается СЗВ-М на учредителя – единственного участника, исполняющего обязанности руководителя без заключения трудового или ГПХ-договора,

- подается СЗВ-М на одного из учредителей – не единственного участника, на которого другими учредителями компании возложены обязанности руководителя без заключения договора (гражданско-правового или трудового).

Подавать в ПФР (в том числе на учредителя – «директора без зарплаты») СЗВ-М необходимо ежемесячно, соблюдая срок – 15 число месяца, следующего за отчетным. Не позже 01.03.2019 г., по итогам 2018 года, на указанных лиц также нужно будет предоставить форму СЗВ-СТАЖ.

Нужно ли подавать СЗВ-М на учредителя – не директора

Если учредителями юрлица являются несколько граждан, не являющихся одновременно ее работниками, перечисленная выше отчетность подается в ПФР только в отношении того из них, кто является руководителем компании. Заполнять СЗВ-М на учредителя (не сотрудника), на которого не возлагались обязанности руководства, не нужно.

СЗВ-М на директора- НЕ единственного учредителя ООО, который принят без трудового договора

Недавно узнала, что с апреля нужно в СЗВ-М включать директора ООО. У меня директор был НЕ единственным учредителем ООО и работал на основании протокола, а не по трудовому договору. Надо ли включать такого директора, с которым не заключен трудовой договор и который не единственный учредитель ООО в СЗВ-М? В изменениях к закону, вступивших в силу с апреля 2018 г. очень размыто написано, там словно говорится о директоре- единственном участнике ООО и потом еще говорится о каких-то членах организации и собственниках имущества. Кто такие члены организации и собственники имущества? Учредители что ли? А почему нормально в законе не написать “учредители”? Что за собственники имущества организации, имущество же принадлежит самой организации, оно на балансе организации, а к учредителям оно перейдет в случае ликвидации ООО. Вообще непонятно. Подскажите как быть, надо ли включать директора ООО, который не единственный учредитель ООО и который исполнял свои функции не по трудовому договору в отчет СЗВ-М? Заранее спасибо за ответ.

Исправлений: 1; последнее – в 04.05.2018, 11:40.

Что значит “работал на основании протокола, а не по трудовому договору”?

Вы зарплату ему начисляли?

1. Если Вы имеете в виду Письмо Минтруда России от 16.03.2018 N 17-4/10/В-1846 (О представлении в ПФР сведений по формам СЗВ-М и СЗВ-СТАЖ в отношении руководителя организации, являющегося единственным участником (учредителем), членом организации, собственником ее имущества), то:

а) Письмо лишь разъясняет законодательство, действовавшее и до этого Письма, так что действует отнюдь не с апреля; правда, это Письмо вступает в противоречие с Письмом ПФ РФ от 13.07.2016 N ЛЧ-08-26/9856, но и это письмо к Вашему случаю не имеет отношения.

б) В этом Письме речь идет о ситуациях, когда директору-единственному учредителю не начисляется зарплата, так как не заключен трудовой договор.

2. У Вас очевидное нарушение трудового законодательства (статья 275 ТК РФ).

В этой статье все прописано: как заключается трудовой договор с руководителем, кто его подписывает и т.д.

Что значит “работал на основании протокола, а не по трудовому договору”?

Вы зарплату ему начисляли?

1. Если Вы имеете в виду Письмо Минтруда России от 16.03.2018 N 17-4/10/В-1846 (О представлении в ПФР сведений по формам СЗВ-М и СЗВ-СТАЖ в отношении руководителя организации, являющегося единственным участником (учредителем), членом организации, собственником ее имущества), то:

а) Письмо лишь разъясняет законодательство, действовавшее и до этого Письма, так что действует отнюдь не с апреля; правда, это Письмо вступает в противоречие с Письмом ПФ РФ от 13.07.2016 N ЛЧ-08-26/9856, но и это письмо к Вашему случаю не имеет отношения.

б) В этом Письме речь идет о ситуациях, когда директору-единственному учредителю не начисляется зарплата, так как не заключен трудовой договор.

Ну вот это и неправильно – в этом случае, даже если формально трудовой договор отсутствует, он считается фактически заключенным (ст. 67 ТК РФ).

Там в чем особенность единственного учредителя:

Согласно ст. 40 ТК РФ трудовой договор с руководителем (единоличным исполнительным органом) подписывает лицо, председательствовавшее на собрании, утвердившим кандидатуру руководителя (или же другим учредителем по прямому решению собрания).

Если учредитель единственный, то собрания нет, назначить другого учредителя подписать договор невозможно, а сам с собой директор (пока еще не вступивший в должность) подписать договор не может (и то существует мнение, что может).

Так что если все это выплывет, у Вас основной штраф будет не от ПФР (500 р. за отчет), а от инспекции по труду за уклонение от заключения договора (ч. 4 ст. 5.27 КоАП, от 50000 до 100000 р. с юр. лица). ПФР радостно туда стукнет.

Но Ваше решение правильное, поскольку все равно исправить ничего нельзя – значит, лучше ничего не делать и ждать, что пронесет.

А если все-таки ПФР наедет – про отсутствие трудового договора в данном случае лучше помалкивать.

Исправлений: 1; последнее – в 04.05.2018, 17:13.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.