Сегодня рассмотрим тему: "новый реквизит в счете-фактуре с 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Новая форма счета-фактуры с 1 января 2019 года: бланк

Применяется ли с 1 января 2019 года новая форма счета-фактуры? Что изменилось в бланке? Где скачать новую форму, действующую с 01.01.2019? Предусмотрено ли в новом бланке счета-фактуры повышение НДС с 18 до 20 процентов? Расскажем об этом.

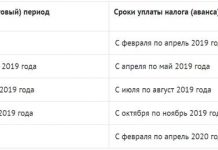

С 2004 года основной ставкой НДС в России была ставка 18% (п. 11 Федерального закона от 07.07.2003 № 117-ФЗ). Однако Федеральный закон от 03.08.2018 № 303-ФЗ установил возвращение к применявшейся до 01.01.2014 ставке НДС 20%.

Новая ставка НДС в размере 20 процентов действует с 1 января 2019 года.

Переход к ставке НДС 20 процентов будет предусматривать и изменение расчетной ставки. Так, при получении авансов в счет предстоящей реализации вместо ставки 18/118 будет применяться ставка 20/120.

Повышение налоговой ставки по НДС с 18 до 20 процентов потребовало изменения некоторых документов, которые составляются при работе с НДС. Так, к примеру:

После того, как был подписан закон о повышении НДС с 2019 год, многих интересовало: как с 1 января 2019 изменится счет-фактура?

Однако сам бланк нужно брать из уже действующего постановления Правительства от 26.12.2011 № 1137. Никаких изменений в этот документ не вносилось, поэтому с 01.01.2019 года счет-фактуру заполняйте на «старом» бланке.

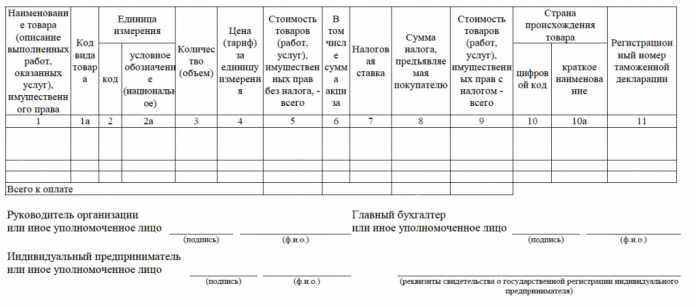

Далее приведем образец заполнения счета-фактуры в 2019 году с учетом новой ставки НДС:

Новую ставку НДС 20 процентов применяйте только к товарам, работам, услугам или имущественным правам, дата отгрузки которых приходится на период с 1 января 2019 года. Дата заключения договора на размер ставки не влияет. Такой порядок следует из пункта 4 статьи 5 Закона от 03.08.2018 № 303-ФЗ.

Вопрос: как покупателю принять к вычету НДС, если счет-фактуру по отгрузке 2018 года он получил вместе с товаром позже – в 2019 году

Ответ: Примите к вычету НДС по ставке 18 процентов. На момент отгрузки действовала именно эта ставка. Поэтому налог вы заплатили по этой ставке. Счет-фактуру получили тоже по ставке 18 процентов. Не важно, что вы оприходовали товар в момент, когда уже действует другая ставка. Новая ставка НДС 20 процентов действует только в отношении товаров, работ, услуг или имущественных прав, дата отгрузки которых пришлась на период с 1 января 2019 года.

Правила, по которым в 2019 году нужно заполнять счет-фактуры, приведены в Постановлении Правительства от 26.12.2011 № 1137. Эти правила в 2019 года тоже никак не изменились (это логично, ведь сам бланк счета-фактуры не претерпел поправок).

| Видео (кликните для воспроизведения). |

При этом, напомним, что НК РФ установил ряд обязательных требований к составлению счета-фактуры. Они содержатся в п. п. 5, 5.1, 6 ст. 169 НК РФ.

По общему правилу, если поставщик не укажет какие-либо из обязательных сведений при заполнении счета-фактуры или допустит ошибку, покупатель не сможет принять к вычету сумму НДС, которую он уплатил по такому счету-фактуре (п. 2 ст. 169 НК РФ).

Полный перечень реквизитов, которые обязательно заполнить в 2019 году в счете-фактуре на отгруженные товары, оказанные услуги, выполненные работы или переданные имущественные права:

Новые правила заполнения счетов-фактур с 1 января 2019 года

Изменения в законодательство в 2019 году является многочисленными и специфическими. Путин подписал несколько законопроектов, на основании которых были увеличены разные налоги.

Нововведения коснулись и НДС, который был увеличен до 20%. Все предприниматели, работающие по ОСНО, теперь должны грамотно рассчитывать данный сбор, а также обязаны разбираться в том, как правильно заполняется новая форма счета-фактуры.

Правки в стандартную форму счетов-фактур потребовались за счет внесения изменений в налоговое законодательство. От правильности заполнения данной документации зависит, сможет ли компания рассчитывать на получение вычета по НДС.

Нередко за счет многочисленных ошибок приходится бухгалтерам компаний пользоваться корректировочными формами. Поэтому специалисты должны заранее разобраться в правилах оформления счета-фактуры.

Основной причиной внесения изменений в форму является повышение НДС до 20% на некоторые виды товаров. Это обусловлено тем, что в 7 графе данного документа требуется отражать применяемую ставку.

Основные правила, которым должен следовать бухгалтер, занимающийся заполнением данной документации, содержатся в ПП №1137. Последние корректировки были введены ПП №981.

Что такое счет-фактура? Смотрите видео:

В 2019 году не была представлена новая форма, поэтому используется старая форма. Но в нее вносятся некоторые корректировки, позволяющие грамотно отображать новую ставку налога.

Правки коснулись не только первичного заполнения документа, но и составления корректировочного счета-фактуры. Изменения были введены и в УПД, представленный документом, совмещающим счет-фактуру и товарную накладную.

Как организовать транспортную логистику? Читайте здесь.

| Видео (кликните для воспроизведения). |

Это обусловлено тем, что в этой документации имеются некоторые графы, посвященные непосредственно НДС. Информация о повышенной ставке налога указывается в 7 графе таблицы.

К основным изменениям, которые вступают в силу с начала 2019 года, относится:

- бухгалтеры должны подготовиться к заполнению этого документа по-новому;

- пользоваться необходимо старым бланком, который применялся и в 2018 году;

- основные изменения касаются 7 графы, которая относится к используемой ставке налога;

- вместо стандартной ставки 18% указывается новая ставка, равная 20%;

- дополнительно в формулу определения расчетной ставки вносится вместо 18/118 значение 20/120, например, такую информацию надо указывать в документе, если компания получает от своих контрагентов предоплату в счет будущей поставки товара или оказания услуги;

- пользоваться необходимо исключительно формой, утвержденной Правительством, но компании могут дополнять данную документацию собственными уникальными реквизитами;

- обязательные элементы исключать из счета-фактуры не допускается, так как иначе документ не будет принят работниками ФНС, поэтому компания не сможет рассчитывать на получение налогового вычета по этому налогу;

- если не требуется заполнять какие-либо строки, то ставится прочерк, а не удаляется полностью вся графа.

Чтобы в 2019 году бухгалтер заполнил счет-фактуру грамотно, требуется учитывать некоторые требования.

К ним относится:

Изменения в правилах заполнения счетов-фактур являются не слишком существенными. Изменяется только одна графа, поэтому никакой существенной разницы в заполнении двух документов не возникает.

Как вносить измененный НДС в счет-фактуру? Ответ в видео:

Бухгалтеры должны только помнить, что вместо 18% теперь используется ставка в 20%. Это приведет к значительному росту налога, уплачиваемого непосредственными покупателями, так как компании получают вычет от государства.

Счета-фактуры должны заполняться всеми компаниями, которые на основании своей системы налогообложения уплачивают НДС. Так как в 2019 году ставка налога будет увеличена до 20%, то внесены некоторые изменения в правила заполнения данных документов.

Что нужно, чтобы аннулировать счет-фактуру? Подробнее тут.

Такие правки являются незначительными, поэтому бухгалтеры не будут сталкиваться с серьезными нововведениями или какими-либо сложностями.

Деятельность любого предприятия основана на реализации товара или услуг. Все операции о купле-продаже должны быть зафиксированы документально. Это необходимо для ведения налогового и управленческого учета компании и получения вычета по НДС. Основным документом, отражающим все вышеперечисленные моменты, является счет — фактура.

По сути, — это самый важный бухгалтерский документ, относящийся к первичной документации. Неправильное оформление СФ может привести к проблемам с Налоговыми органами и отказу от получения вычета по НДС.

Владельцы крупных и малых предприятий знают, какое значение имеет эта бумага. И какими последствиями может обернуться невнимательность к оформлению счет — фактуры.

Счет-фактура – это документ, который оформляется при поступлении денежных средств со счета покупателя на счет поставщика. Эта бумага используется в работе юридических лиц.

Она необходима для:

- Подтверждения о получении денежных средств.

- Фиксировании сделки о купле-продаже.

- Подтверждения суммы налога.

Иными словами, осуществляя продажу продукции, вы обязаны отразить все данные в счет-фактуре. Документ выписывается в двух экземплярах, один из которых выдается на руки покупателю, другой же остается на предприятии. Он относится к первичной бухгалтерской документации и необходим не только для фиксирования денежных операций о продаже, но и для ведения управленческого учета.

При его оформлении указываются:

- наименование товара или услуги;

- количество товара и его условное обозначение;

- индивидуальный код для каждого вида товара;

- стоимость товара без учета налога;

- общая стоимость поставки с прибавлением налога НДС;

- стоимость за одну единицу товара с налогом и без.

Существует единая форма заполнения счет — фактуры, утвержденная на законодательном уровне. Любые отклонения от нормы оформления могут привести к потере денежных средств, поскольку такой документ может быть признан недействительным.

Счет-фактура может представляться в двух формах — электронной и бумажной. Она также имеет два вида:

Согласно статье 169 Налогового кодекса РФ любое юридическое лицо обязано вести книгу продаж и покупок с прикреплением всех имеющихся счет-фактур.

Статья 168 НК РФ содержит основную информацию о сроках оформления документа. Например, при продаже товаров или услуг предприятие обязано предоставить счет — фактуру не позднее пяти рабочих дней включительно.

Все операции о поставках регулируются Федеральным законом и Налоговым кодексом РФ.

При получении товара следует внимательно изучить бланки счет — фактур поставщика. Если в них допущена ошибка, то предприятие не имеет право приять к вычету по НДС по приобретенному продукции.

Законодательством предусмотрен единый бланк заполнения документа.

Его форма была принята Правительством РФ 2 декабря 2000 г. Обязательные для записи реквизиты содержатся в НК РФ. Но, в некоторых случаях, вы можете не оформлять ненужные поля. Например, при оказании услуг, в графе о грузоотправителе и получателе нужно ставить прочерк.

Все счет — фактуры оформляются в книгах о покупках и продажах. Если покупатель оплачивает поставку частями, то в бланке указывается фактическая сумма покупки, уплаченная на данный момент. Тогда на одну поставку приходится несколько СФ, оформленных в книге.

Случаи, не требующие оформления СФ:

- Соглашение о купле — продаже не облагается налогом.

- Физические лица реализуют продукцию в розницу (достаточно иметь товарный чек).

- Упрощенная система налогообложения или патент.

- Организация выплачивает единый сельскохозяйственный налог.

- Когда юридическое лицо дарит товар сотруднику фирмы.

- Получение аванса на будущую поставку.

Во всех вышеперечисленных случаях не нужно беспокоиться об оформлении счет — фактуры. Достаточно подтвердить сделку накладными или счетами на оплату.

Иногда покупатель может потребовать оформить бланк, даже при наличии нулевой ставки. По законодательству вы можете не оформлять бумагу. Но если вы решили пойти на встречу, не указывайте в графе НДС ставку в 0%, а поставьте прочерк. За подобную оплошность можно получить штраф, либо повышение налоговой ставки до стандартных 18%.

Напомним, что по новому закону изменений в счетах фактурах с 1 октября 2019 года не предусмотрено. Порядок оформления остается прежним, включая поправки, произошедшие в 2017 году.

Новые правила оформления:

Все документы (авансовые, стандартные и корректировочные) должны указываться в хронологическом порядке. По новому законодательству от 2017 г, допускается применять к числовой нумерации буквенную.

В заключении бумага заверяется подписью генерального директора и главного бухгалтера. При получении продукции покупатель ставит свою подпись, подтверждая оплату.

Заполнением счетов — фактур может заниматься как главный бухгалтер юридического лица, так и обычный рядовой бухгалтер. Однако право подписи остается за главбухом или генеральным директором.

Иногда СФ может подписываться уполномоченными лицами. Для этого нужно оформить доверенность на право подписи от генерального директора организации. При заверении СФ необходимо, в обязательном порядке, указать инициалы и фамилию.

Счет — фактура необходим для получения права на вычет по НДС. Поэтому при его оформлении важно учесть все детали. С 1 октября 2017 года произошли некоторые изменения в структуре бланка.

Теперь в нем должны указываться следующие пункты:

Все ошибки, допускающиеся при заполнении документа, могут быть разделены на две категории:

Еще в декабре 2018 года налоговики опубликовали Приказ, которым обновили электронный формат счета-фактуры и универсального передаточного документа. Однако новые бланки вступают в силу только с 02.02.2019.

Потребность в корректировке действующих форм была необходима в связи с существенными изменениями фискального законодательства. Напомним, что с 01.01.2019 налог на добавленную стоимость увеличен до 20 %. Именно это нововведение было отражено в новом электронном формате счета-фактуры и универсального передаточного документа. Но и это еще не все. В новый бланк счета-фактуры были внесены дополнительные реквизиты.

Если требуется выставить корректировочный счет-фактуру, то заполняйте электронный формат, утвержденный Приказом ФНС России от 13.04.2016 № ММВ-7-15/189@.

Сразу оговоримся, что изменения коснулись только электронных форматов документов. Если ваша организация обменивается документами с контрагентами и ФНС на бумажных носителях, то эти нововведения в работе учитывать не нужно.

Итак, электронная форма счета-фактуры дополнена следующими реквизитами:

- Введены сведения о коде вида товара в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС . Н овый реквизит — в графе 1ф «Код вида товара». При формировании СЧФ в рамках госзакупок данный реквизит заполняйте согласно каталогу товаров, работ, услуг (при наличии).

- Внесен реквизит « идентификатор государственного контракта, договора (соглашения) (при наличии)». Его следует заполнять, только если СЧФ формируется в рамках исполнения госконтракта.

- Установлена дополнительная информация продавца об обстоятельствах закупок для государственных и муниципальных нужд (для учета Федеральным казначейством денежных обязательств) (ИнфПродГосЗакКазн). Показатели раскрыты в таблице № 5.10 к Приказу ФНС от 19.12.2018 № ММВ-7-15/820@.

- Утверждены дополнительные сведения покупателя об обстоятельствах закупок для государственных и муниципальных нужд (для учета Федеральным казначейством денежных обязательств) (ИнфПокГосЗакКазн). Расшифровка данных представлена в таблице № 7.16 к Приказу.

Обратите внимание, что сведения о покупателе и продавце госзакупок раскрываются только в том случае, если СЧФ заполняется в рамках исполнения контракта на обеспечение государственных и муниципальных нужд. В остальных случаях данные разделы не заполняются.

Определим ключевые особенности заполнения электронной счет-фактуры в рамках исполнения государственных и муниципальных контрактов.

Итак, если продавец — участник госзакупок, то учитывайте правила заполнения электронного формата, указанные в таблице № 5.10 Приказа ФНС. В новом формате счета-фактуры укажите:

- Дату заключения госконтракта. Информацию вносите исключительно в виде: ДД.ММ.ГГГГ. Иного не предусмотрено.

- Номер контракта согласно ЕИС. Это обязательный реквизит, пропустить его заполнение нельзя.

- Сведения о территориальном органе Федерального казначейства. Графа код органа ФК заполняется в соответствии со справочником ТО ФК. Наименование органа — указывается полное или краткое наименование ТО ФК, в котором открыт лицевой счет продавца.

Если покупатель — участник госзакупок, то заполняйте поля в соответствии с положениями таблицы № 7.16 Приказа ФНС. В новом формате счета-фактуры раскройте:

- Идентификационный код закупки. Его заполняйте только при наличии.

- Номер лицевого счета покупателя. Вписываем реквизиты лицевого счета, отрытого в соответствующем финансовом органе, для осуществления расчетов в рамках исполнения госконтрактов.

- Наименование финоргана покупателя. Будьте внимательны, реквизит принимает значение «Министерство финансов Российской Федерации», если покупатель — участник бюджетного процесса федерального уровня. Указывается наименование финансового органа соответствующего бюджета, если покупатель — участник бюджетного процесса субъекта Российской Федерации или муниципального образования.

- Код и наименование территориального органа Федерального казначейства, в котором открыт и ведется лицевой счет покупателя, заполняется в аналогичном порядке.

- ОКТМО покупателя и ОКТМО места поставки — в соответствии с действующим классификатором.

Также могут быть заполнены иные реквизиты, характеризующие порядок расчетов (предельная дата оплаты, очередность платежа, номер денежного обязательства и так далее). Заполняются при наличии соответствующих условий.

Заполнение счета-фактуры с 1 января 2019 года имеет ряд особенностей в связи с новой ставкой НДС 20 процентов. В статье вы найдете рекомендации, как заполнять документ, актуальный бланк и образцы, которые можно скачать.

Для правильного документального оформления операций по налогу на добавленную стоимость используйте:

Нужна ли новая счет-фактура с 1 января 2019 года? Нет. Пока Правительство утверждает новый бланк, старый можно дополнять нужными реквизитами. Но при этом нельзя исключать из него уже имеющиеся реквизиты.

Действующую форму Правительство утвердило постановлением № 1137 от 26 декабря 2011 года. В 2018 году его дополнили:

- графой 1а «Код вида товара»;

- уточняющей надписью в графе строки «При наличии».

- графу 11 на «Регистрационный номер таможенной декларации»;

- строку для подписи на «Индивидуальный предприниматель или иное уполномоченное лицо».

С 1 января 2019 года изменился только порядок заполнения графы 7 «Налоговая ставка». Теперь при реализации товаров, выполнении работ и оказании услуг в ней указывают ставку 20 процентов вместо 18 процентов.

В части расчетных ставок – 20/120 вместо 18/118.

Новую ставку указывают вне зависимости от того, когда был заключен договор и получена предоплата. Главную роль здесь играет дата реализации. Если это произошло в 2019 году, то применяют увеличенную ставку.

В данном разделе приведем по счетам-фактурам с 1 января 2019 года бланки-образцы с новой ставкой 20 процентов.

Счет-фактуру надо оформлять каждый раз при реализации товаров, работ, услуг или имущественных прав. Сделать это можно одним из двух способов – на бумаге или в электронном виде.

Первый способ – это общепринятый стандарт. Бумажная форма и правила ее заполнения утверждены в приложении 1 к Постановлению № 1137. При этом счет-фактуру можно заполнить:

- с помощью компьютера;

- от руки;

- комбинированно (частично с помощью компьютера, частично от руки).

При необходимости в эту форму можно вносить дополнительные реквизиты (письмо ФНС от 18.07.2012 № ЕД-4-3/11915). То есть – включать новые строки или графы. Располагайте их после подписей руководителя и главного бухгалтера или перед табличной частью счета-фактуры. А если надо дополнить таблицу, не вставляйте свои столбцы в середину. Добавьте их справа или слева табличной части. Главное – не нарушить существующую последовательность граф (письма Минфина от 24.11.2015 № 03-07-09/68169, ФНС от 17.08.2016 № СД-4-3/15094).

Второй способ – электронный. Чтобы передавать покупателю счет-фактуру в электронном виде, нужно заручиться его согласием. Кроме того, ваши с контрагентом средства приема, обмена и обработки счетами-фактурами в электронном виде должны быть совместимы. Они должны отвечать установленным форматам и порядкам. Об этом сказано в абзаце 2 пункта 1 статьи 169 НК РФ.

Счета-фактуры в электронном виде выставляют и получают в порядке, который утвержден приказом Минфина от 10.11.2015 № 174н. Электронные форматы счета-фактуры и корректировочного счета-фактуры утверждены приказами ФНС от 24.03.2016 № ММВ-7-15/155 и от 13.04.2016 № ММВ-7-15/189. Применяйте эти форматы до тех пор, пока налоговая служба не заменит их новыми. Дополнительные реквизиты счетов-фактур, например «код вида товара», указывайте в свободных информационных полях. Об этом сказано в письме ФНС от 25.10.2017 № ЕД-4-15/21592.

Некоторые особенности имеет оформление счетов-фактур по операциям, связанным с продажей металлолома, вторичного алюминия и сырых шкур животных.

Можно ли выставить один счет-фактуру по нескольким договорам подряда в адрес одного заказчика? Да, можно. Но при условии, что акты выполненных работ по всем договорам подписаны в один день или в разные дни, но в пределах пяти дней.

Действующее законодательство не запрещает выставлять один счет-фактуру по нескольким актам выполненных работ и даже по разным договорам (письмо Минфина от 10.11.2015 № 03-07-09/64493). Однако счет-фактура должен быть выставлен в течение пяти календарных дней после выполнения работ (оказания услуг). Таково требование пункта 3 статьи 168 НК РФ. Поэтому в счет-фактуру можно включать стоимость только тех работ, которые выполнены не раньше чем за пять календарных дней до выставления счета-фактуры. То есть акты выполненных работ (оказанных услуг) по всем договорам должны быть подписаны или в один день, или в разные дни, но в пределах пяти дней.

Например, акты приема выполненных работ подписаны:

- по договору № 1 – 01.01.2019 года;

- по договору № 2 – 10.01.2019 года.

10 января исполнитель выставил один счет-фактуру на стоимость выполненных работ по обоим договорам. Срок, установленный для выставления счета-фактуры по договору № 1, к 10 января не истек.

Другая ситуация. Акты приема выполненных работ подписаны:

- по договору № 1 – 6 июля 2019 года;

- по договору № 2 – 14 июля 2019 года.

В этом случае включать стоимость работ, выполненных по разным договорам, в один счет-фактуру нельзя. К 14 июля срок, отведенный для выставления счета-фактуры по договору № 1, истек.

Вот полный перечень реквизитов, которые обязательно заполнить в счете-фактуре на отгруженные товары, оказанные услуги, выполненные работы или переданные имущественные права:

Еще на типовых бланках счетов-фактур в правом верхнем углу печатают реквизиты документа, которым утверждена форма счета-фактуры, в той или иной редакции. Например, «Приложение № 1 к постановлению Правительства от 26.12.2011 № 1137». Наличие этой фразы или указание конкретной редакции постановления – не обязательно. Если остальные реквизиты счета-фактуры включены в форму, такая «ошибка» незначительна. Из-за нее покупателю в вычете не откажут (письмо Минфина от 16.01.2018 № 03-07-09/1319).

С апреля 2019 года ФНС собирается внести изменения в электронные форматы:

- счета-фактуры (сейчас действует формат из приказа ФНС от 24.03.2016 № ММВ-7-15/155@);

- корректировочного счета-фактуры (формат утвержден приказом ФНС от 13.04.2016 № ММВ-7-15/189@);

- документа о передаче товаров при торговых операциях (формат — в приказе ФНС от 30.11.2015 № ММВ-7-10/551@);

- документа о передаче результатов работ, оказании услуг (формат — в приказе ФНС от 30.11.2015 № ММВ-7-10/552@).

Проект изменений уже опубликован на федеральном портале проектов НПА.

В новых форматах прежде всего будут учтены такие реквизиты, как «Код вида товара в соответствии с единой ТН ВЭД ЕАЭС» и «Идентификатор госконтракта».

Они, напомним, появились в счете-фактуре уже достаточно давно:

- код по ТН ВЭД с 01.07.2016 был добавлен в перечень обязательных реквизитов счета-фактуры (подп. 15 п. 5 ст. 169 НК РФ), а с 01.10.2017 соответствующая графа была введена в форму документа;

- идентификатор госконтракта стал обязательным реквизитом с 01.07.2017 (подп. 6.2 п. 5 ст. 169 НК РФ), с этой же даты нужная для него строка попала и в бланк счета-фактуры.

Однако оба эти реквизита до сих пор отсутствуют в действующих электронных форматах, из-за чего в электронные документы их приходится заводить вручную.

А еще форматы будут учитывать:

- Возможность ставить надпись «НДС исчисляется налоговым агентом» — для операций с сырыми шкурами животных, металлоломом, вторичным алюминием и его сплавами.

- Увеличение ставки НДС с 18 до 20%.

Первый пункт, возможно, потребует также внесения изменений в бланки документов, но соответствующий проект изменений пока не обнародован.

Все о порядке выставления счетов-фактур — в нашей рубрике «Счет-фактура».

А о том, что нужно сделать к 2019 году из-за повышения ставки НДС, вы узнаете здесь.

Счет-фактура с 1 января 2019 года: бланк и образец заполнения

schet-faktura_s_1_yanvarya_2019_goda_blank_i_obrazec_zapolneniya.jpg

Счет фактура с 1 января 2019 года по-прежнему заполняется в соответствии с требованиями правительственного Постановления от 26.12.2011 г. № 1137 в ред. от 01.02.2018. Без корректно оформленного счета-фактуры невозможно обосновать право на отражение в учете факта принятия к вычету сумм НДС. Образец счета-фактуры с 2019 года не изменился, но при заполнении документа надо будет указывать обновленную ставку налогообложения в связи повышением размера налога до 20% (ставка до 01.01.2019 – 18%). Сроки выставления счетов-фактур в 2019 году остались прежними – 5 дней (п. 3 ст. 168 НК РФ), отсчитываемых с момента:

отгрузки товара или принятия выполненных работ;

передачи имущественных прав;

получения платежа (в качестве аванса по будущим поставкам).

Повышение ставки НДС коснулось только основного тарифа – вместо 18% с 2019 года начнет действовать 20-процентная ставка. При оформлении счета-фактуры ее величина обязательно прописывается в документе, чтобы было понятно, по какому тарифу начислен налог и в какой сумме. Счет-фактура с 2019 года с отражением новой ставки налогообложения должен выписываться по сделкам, которые реализованы после 01.01.2019 года. Если отгрузка (выполнение работ, оказание услуг) была произведена до окончания 2018 года, в счете-фактуре будет фигурировать ставка, равная 18% (п. 4 ст. 5 закона от 03.08.2018 № 303-ФЗ).

Счет-фактура с 01.01.2019 года (образец приведен далее), как и прежде, содержит следующие сведения:

реквизиты составленного документа – речь идет о нумерации и дате его выписки;

номер и дата корректировки (если она имеет место);

информация о продавце и покупателе (наименование фирмы, адрес, ИНН и КПП);

счет-фактура с 01.01.2019 года в полях, отведенных для обозначения грузоотправителя и грузополучателя, может содержать прочерки, если речь идет об услугах или работах;

отражение валюты сделки производится через название валюты и ее шифр в соответствии с классификатором валют;

идентификатор госконтракта вписывается только при его наличии (при госзаказе);

новое в счетах-фактурах в 2019 году проявится только при внесении показателей в табличный блок (в части отражения ставки налогообложения и суммы налога);

строки подписей и их расшифровок.

Счет-фактура в 2019 году оформляется по единому унифицированному шаблону. Обязательность соблюдения утвержденного Правительством РФ образца и запрет исключать из него какие-либо строки подтверждена Минфином в письме от 08.09.2017 г. под № 03-07-09/57881. Если в документе остаются незаполненными отдельные ячейки, в них надо проставить прочерки. Форма подписывается руководителем компании и главным бухгалтером (если документ выписывается от имени ИП, прописывается Ф.И.О. коммерсанта). Вместо директора, главбуха, ИП подпись на документе может поставить уполномоченное лицо.

Порядок заполнения табличной части счета-фактуры изменения в 2019 году фактически не затронули:

указывается наименование товара (название отгруженного товара или оказанной услуги в гр. 1 – формулировка должна быть идентична той, которая указана в соглашении), при вывозе в страны ЕЭС – код товара (гр. 1а);

вписываются данные, идентифицирующие товар (обозначаются применяемые единицы измерения, цена в расчете на единицу продукции, объем поставки, в отношении услуг в графах 2, 2а, 3 могут стоять прочерки);

стоимость поставки или услуги без НДС и с учетом всех налогов, включенных в цену (гр. 4, 5, 8, 9); если акцизы по этому виду товара не начисляются, надо ставить не прочерк, а вписать фразу «без акциза» (гр. 6);

ставка НДС (гр. 7);

по импортным товарам указывается страна происхождения (вводится код и наименование в гр. 10, 10а);

при экспортно-импортных операциях надо вписать реквизиты таможенной декларации (регистрационный номер в гр. 11).

Счет-фактура с 01.01.2019 года, изменения по оформлению которого обусловлены повышением ставки налогообложения, не перестанет быть обязательным для применения в налоговом учете. Если в 2019 году возникнет необходимость составить корректировочный документ по поставке, которая была реализована в 2018 году, в документе, датированном 2019 годом, надо будет отразить сумму налога по ставке 18%. Это правило актуально и для исправленных счетов-фактур. Но если факт отгрузки документально зафиксирован в 2019 году, сумму налога надо рассчитывать и отражать в счете-фактуре по новому тарифу, равному 20%.

Счет-фактура 2019: образец заполнения с новой ставкой НДС 20%

С 1 января 2019 года повышается ставка НДС. Читайте, как заполняется счет-фактура с 1 января 2019 года, скачайте образец и бланк с новой ставкой НДС 20%.

Скачайте образцы заполнения счетов-фактур с новой ставкой НДС:

Счет-фактуры нужны тем компаниям и предпринимателям, которые применяют общую систему налогообложения. С их помощью налогоплательщики учитывают НДС, как начисленный при реализации товаров, работ или услуг, так и полученный от своих поставщиков.

Чтобы платить меньше налогов, компании принимают к вычету НДС, полученный от поставщика. Для применения вычета должно одновременно выполняться четыре условия (п.2 ст.171, п.п.1, 1.1 ст.172 НК РФ):

- Товары, работы или услуги приняты к бухгалтерскому учету, это подтверждается первичными документами,

- Компания применяет общий налоговый режим и не пользуется освобождением от НДС,

- Товары, работы или услуги приобретены для использования в операциях, облагаемых НДС,

- У компании имеется счет-фактура, полученная от поставщика.

Счет-фактура – это обязательный документ, дающий право на получение вычета НДС (п.1 ст.169 НК РФ).

Форма счет-фактуры утверждена Постановлением Правительства №1137 от 26.12.2011г. В нее вносились изменения, последние из них были приняты в 2018 году:

- Появилась графа 1а «Код вида товара»,

- В названии строки добавили уточняющую надпись «При наличии»,

- Переименовали графу 11, теперь она называется «Регистрационный номер таможенной декларации»,

- Переименовали строку для подписи ИП, теперь она звучит так: «Индивидуальный предприниматель или иное уполномоченное лицо».

Вы можете скачать бланк счет-фактуры, актуальный в 2019 году. А ниже мы подготовили образцы заполнения в 2019 году с новой ставкой 20%.

Счет-фактура: образец заполнения на аванс в 2019 году

Счет-фактура: образец заполнения при реализации товаров в 2019 году

Счет-фактура: образец заполнения при реализации услуг в 2019 году

С 1 января 2019 года бухгалтерам придется по-новому заполнять счет-фактуру. Это связано с повышением ставки НДС. Однако утверждать новую форму на 2019 год нет необходимости, использоваться будет бланк 2018 года. Но в графе 7 «Налоговая ставка» нужно указывать новые значения:

- Вместо обычной ставки 18% указывать 20% – при реализации товаров, работ или услуг,

- Вместо расчетной ставки 18/118 указывать 20/120, например, при получении предоплаты в счет предстоящих поставок.

Форма счет-фактуры утверждается Правительством, а компании могут дополнять бланк необходимыми реквизитами. Но исключать ненужные реквизиты нельзя. Этим счета-фактуры отличаются от большинства других учетных документов. Например, если вы не работаете с государственным заказом, строку 8 «Идентификатор госконтракта» исключить нельзя, в ней нужно ставить прочерк.

Правила заполнения счет-фактуры утверждены Постановлением Правительства №1137 от 26.12.2011г. Несколько раз правила менялись и дополнялись. Последняя редакция Правил действует с 1 февраля 2018 года.

Минфин запрещает принимать НДС к вычету, если счет-фактуры составлены на устаревших бланках или заполнены не по правилам. Но не всякая ошибка автоматически влечет доначисление налога.

В 2019 году налоговая ставка по НДС увеличивается с прежних 18 до 20 процентов. В счет-фактуре указывайте сумму налога с учетом новой ставки.

Будьте осторожны! ФНС предложила нестандартные решения, как отражать доплату 2 процентов до новой ставки налога. Посмотрите, как налоговики советуют оформлять счета-фактуры.

«Чтобы оформить доплату 2 процентов НДС к ранее полученному авансу, продавцу нужно учитывать дату ее поступления. Если он получил доплату в 2018 году, у продавца есть на выбор два варианта. На полученную сумму он может либо выставить “авансовый” счет-фактуру, либо выписать корректировочный к счету-фактуре на первоначальный аванс. В любом случае НДС нужно выделить по ставке 18/118.

При получении доплаты налога в 2019 году, но до отгрузки товаров продавец оформляет корректировочный счет-фактуру к исходному “авансовому”. Заменить его обычным “авансовым” нельзя. Ведь в данном случае разница между первоначальной и итоговой стоимостью товаров — это доплата не цены, а именно налога. Поэтому всю полученную сумму нужно отразить в графе 8 корректировочного счета-фактуры как увеличение НДС и указать новую ставку 20/120»

С 1 января 2019 года в графе 7 «Налоговая ставка» указывайте:

- 20% – обычная ставка при реализации товаров, работ или услуг,

- 20/120 – расчетная ставка.

Новую ставку 20% придется указывать, независимо от даты заключения договора и получения предоплаты. Определяющее значение имеет дата реализации. Если она приходится на 2019 год, она должна облагаться по увеличенной ставке. В письме от 06.08.2018г. №03-07-05/55290 чиновники Минфина четко дали понять, что никакие уловки не помогут отсрочить применение повышенной ставки.

Избежать ошибок поможет алгоритм действий на переходный период, его вы найдете в статье

В шапке документа укажите порядковый номер и дату составления документа. Порядок их указания зависит от того, кто выписывает документ. В самом простом случае компания указывает дату реализации товаров, работ или услуг.

В других случаях дата определяется в соответствии с п.1 Порядка, утвержденного Постановлением №1137 от 26.12.2011г.:

Сведения о продавце и покупателе в счете-фактуре в 2019 году

Строки 2 – 6б предназначены для указания сведений о продавце и покупателе. В таблице мы показали, как заполнять каждый реквизит:

Строка

Наименование

Как заполнить

В зависимости от того, кем является продавец:

- Организация – полное или сокращенное наименование,

- Индивидуальный предприниматель – ФИО,

- Налоговый агент – наименование продавца, за которого налоговый агент исполняет обязанность по уплате налога,

- Комиссионер (агент), выступающий от своего имени, – наименование продавца или ФИО ИП

Компании указывают свой юридический адрес в соответствии с ЕГРЮЛ. Индивидуальные предприниматели указывают свое место жительства в соответствии с ЕГРИП

Заполнение зависит от того, кто составляет документ:

- Организация – ИНН и КПП компании,

- Предприниматель – ИНН,

- Налоговый агент – ИНН и КПП налогоплательщика, за которого налоговый агент исполняет обязанность по уплате НДС,

- Комиссионер (агент), приобретающий товар от своего имени, – ИНН и КПП продавца

К платежно-расчетному документу

Дата и номер платежно-расчетного документа: платежного поручения или кассового чека. Реквизит обязателен к заполнению в счет-фактурах на аванс. При оформлении реализации товаров, работ или услуг платежный документ заполнять не обязательно.

Если документ составляет налоговый агент, в строке 5 указываются реквизиты документа, подтверждающего оплату НДС в бюджет или оплату приобретаемых товаров

В зависимости от того, кем является продавец:

- Организация – полное или сокращенное наименование,

- Индивидуальный предприниматель – ФИО,

- Комитент (принципал) при выставлении счет-фактуры комиссионеру (агенту), реализующему товары, работы или услуги от своего имени – полное или сокращенное наименование покупателя

Юридический адрес покупателя – организации в соответствии с ЕГРЮЛ. Или место жительства ИП в соответствии с ЕГРИП

ИНН и КПП организации или ИНН индивидуального предпринимателя

В строке 3 укажите сведения о грузоотправителе. Есть несколько вариантов заполнения этой строки:

- Если продавец сам является грузоотправителем, то в строке 3 напишите «он же»,

- Если грузоотправителем и продавцом являются разные лица, то в строке 3 укажите полное или сокращенное наименование и почтовый адрес грузоотправителя. Если им является предприниматель, то укажите его ФИО и почтовый адрес,

- В счет-фактурах на выполненные работы или оказанные услуги в строке «Грузоотправитель» поставьте прочерк.

В строке 4 укажите полное или сокращенное название грузополучателя и его почтовый адрес. При оформлении реализации работ или услуг в строке 4 поставьте прочерк.

Табличная часть счета-фактуры (образец 2019 по графам)

Табличная часть состоит из 11 граф. В них вносятся сведения о товарах, работах или услугах, полученной предоплате, количестве, стоимости и сумме налога. При отсутствии сведений или отсутствии необходимости заполнять тот или иной реквизит, в соответствующее поле ставится прочерк.

Графа 1

В первой графе заполняется наименование товаров, работ или услуг, имущественных прав с учетом следующих особенностей:

- В счет-фактуре на аванс с использованием безденежной формы расчетов в графе 1 ставится прочерк,

- Налоговые агенты, составляющие счет-фактуру в случаях, предусмотренных ч.4 ст.174 НК РФ, в графе 1 указывают реквизиты платежного документа на перечисление налога в бюджет,

- Налоговые агенты, составляющие счет-фактуру в соответствии с п.2 или 3 ст.161 НК РФ, указывают реквизиты платежного документа, подтверждающего оплату товаров, услуг или имущества,

- В счет-фактуре комиссионера (агента), приобретающего товары, работы или услуги от своего имени, указываются реквизиты платежного документа на перечислении денежных средств продавцу.

Графа 1а

Код вида товара заполняйте, если составляете счет-фактуру при экспорте в страны ЕВРАЗЕС. Если документ составляется не по внешнеэкономической сделке, в графе 1а поставьте прочерк.

Графы 2 и 2а

Единица измерения и ее код указываются в соответствии с Общероссийским классификатором единиц измерения. Если единицу измерения и ее код определить невозможно, то в графы 2 и 2а ставятся прочерки.

Графа 3

В графе 3 указывается количество или объем реализованных товаров, исходя из той единицы измерения, которую указали в графах 2 и 2а.

В счет-фактурах на выполненные работы или оказанные услуги в графах с 1а по 4 ставят прочерки, ведь определить единицу измерения и цену отдельной операции в рамках оказанной услуги, как правило, невозможно.

Графа 4

Цена товара указывается без НДС. Исключение – случаи применения государственных регулируемых цен, включающих НДС. В этом случае указывается цена, включающая налог.

Графа 5

Общая стоимость товаров, работ или услуг без учета НДС.

Графа 6

Сумма акциза указывается при реализации подакцизных товаров. При реализации товаров, не облагаемых акцизами, в колонке 6 укажите «без акциза».

Графа 7

В колонке 7 укажите налоговую ставку. С 1 января 2019 года вместо ставки 18% указывайте 20%. Вместо расчетной ставки 18/118 указывайте ставку 20/120. Ставки 10% и 10/110 остаются без изменений. Если счет-фактура составлена на операцию из перечня в п.5 ст.168 НК РФ, в колонке 7 укажите «без НДС».

Расчетную ставку 20/120 указывайте в счет-фактуре на полученную предоплату в счет предстоящих поставок (аванс).

Графа 8

Сумма налога, рассчитывается исходя из общей стоимости товаров, работ или услуг (колонка 5) и ставки налога (колонка 7).

Графа 9

Стоимость товаров, работ или услуг с НДС.

Графа 10 и 10а

Страну происхождения товара указывайте, если он произведен не на территории России. Поставьте цифровой код и краткое наименование страны в соответствии с Общероссийским классификатором стран мира. Если место происхождения товара – территория РФ, в колонках 10 и 10а проставьте прочерки.

Графа 11

Номер таможенной декларации указывайте для импортных товаров. Если товар произведен в Российской Федерации, в колонке 11 укажите прочерк.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.