Сегодня рассмотрим тему: "ндс сколько процентов в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Налог на добавленную стоимость является одним из самых массовых в государственной фискальной системе. Он относится к категории косвенных платежей. Обязательства по нему исчисляют и уплачивают субъекты предпринимательской деятельности, но вся сумма налога закладывается в цену товара, поэтому налоговая нагрузка по НДС по факту перекладывается на конечного потребителя. Сколько составляет НДС в 2019 году, расскажем далее.

Принятый закон от 03.08.2018 г. № 303-ФЗ предполагает изменение основной ставки налогообложения по НДС. Текущий показатель будет увеличен на 2% с 1 января 2019 года. Сейчас действует ставка 18%, со следующего года налог будет исчисляться по ставке 20%. Минфином в связи с предстоящими корректировками анонсирован дополнительный приток налоговых доходов в бюджет в сумме 2 трлн руб. за три ближайших года. Эти средства планируется потратить на нужды сферы социальных услуг – образование, медицину и развитие культуры.

Сколько процентов составляет НДС в 2019 году? Ставка 20% будет применяться вместо ныне действующих 18%. Но останутся без изменений льготные ставки налогообложения по налогу на добавленную стоимость. По ставке 10% будет исчисляться налог при продаже продовольственных товаров из перечня, указанного в п. 2 ст. 164 НК РФ, включая следующие продукты:

- мясная продукция (исключение предусмотрено для деликатесных мясных изделий, например, вырезки, колбас, мясных консервов);

- молочные изделия;

- яйца;

- маргарин, растительное масло;

- сахар;

- соль;

- хлебные изделия;

- зерновые, крупы, мука;

- макароны разных сортов и видов;

- морепродукты;

- овощи;

- питание для детей и диабетиков.

По льготной ставке 10% будут облагаться товары для детей: трикотажные изделия, детская обувь, кроватки, матрацы, коляски, подгузники и игрушки с канцелярскими принадлежностями.

В части НДС сколько процентов в 2019 году будет применяться в отношении периодических изданий? Также 10%, если продукция не носит рекламный характер, а ее содержание не является эротическим. По сниженному тарифу 10% облагается издание культурно-образовательной и научной литературы. Эта ставка остается актуальной и для медицинской продукции, включая лекарственные препараты, а также для услуг по внутренним авиаперевозкам.

Применительно к услугам международной транспортировки товаров по-прежнему будет применяться ставка 0%. Полный перечень видов деятельности, по которым субъекты хозяйствования исчисляют НДС по нулевому тарифу, приведен в п. 1 ст. 164 НК РФ.

| Видео (кликните для воспроизведения). |

НДС закладывается практически во все реализуемые населению товары и оказываемые услуги. За счет изменения ставок налогообложения эксперты прогнозируют рост отпускных цен на ряд продукции, в том числе на продукты питания, автомобильное топливо, одежду, услуги ЖКХ и др. Применительно к тарифам коммунальных услуг правительство предлагает произвести повышение базовых ставок с 1 января 2019 года. Но обновленная стоимость оплаты ЖКХ не должна превышать размер инфляционного коэффициента.

Учитывая, сколько процентов составит НДС в 2019 году (основная ставка увеличится на 2%), эксперты уже к концу 2018 года, в связи с грядущим повышением налоговой нагрузки, ожидают рост инфляции выше прогнозируемого уровня. Рост цен на потребительские товары и ряд услуг станет причиной снижения покупательской способности населения. Если уровень инфляции превысит прогнозные показатели, будет утрачена возможность дальнейшего снижения Центробанком ключевой ставки, кредиты перестанут дешеветь.

Субъектам хозяйствования, в связи с изменением налоговых тарифов, придется в начале года обновлять условия договорных отношений с контрагентами. В соглашения надо будет внести сведения о том, сколько составляет НДС в 2019 году, как в результате изменения условий налогообложения будет формироваться стоимость предмета договоренностей.

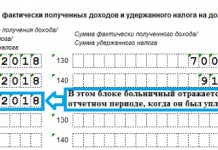

Сложности могут возникнуть по поставкам в переходный период. Например, товарная продукция отгружена покупателю в конце 2018 года по цене с заложенным налогом по ставке 18%, а в январе предпринимателями подписывается допсоглашение об изменении цен на товары в связи с изменением ставки НДС и производится оплата декабрьской поставки. В этой ситуации придется производить доначисления налога. Возможна и обратная ситуация, требующая корректировки – когда аванс получен с учетом старой ставки налога, а отгрузка произошла в январе 2019 года после вступления в силу изменений по НДС.

Сколько процентов составляет НДС в 2019 году? Повысилась ли ставка и по каким операциям и товарам? Рассказываем о самом главном.

С 2019 года основная ставка НДС повышена до 20 процентов (Закон от 03.08.2018 № 303-ФЗ).

Ей соответствует новая расчетная ставка 20/120 процентов.

Ставки 0 и 10 процентов сохранили.

Для кого сохранили ставку НДС на уровне 10 процентов

10-процентная ставка НДС для продуктов питания и детских товаров в 2019 году останется.

| Видео (кликните для воспроизведения). |

НДС по ставке 10% будет исчисляться при продаже продовольственных товаров из перечня, указанного в п. 2 ст. 164 НК РФ, включая следующие продукты:

- мясная продукция (исключение предусмотрено для деликатесных мясных изделий, например, вырезки, колбас, мясных консервов);

- молочные изделия;

- яйца;

- маргарин, растительное масло;

- сахар;

- соль;

- хлебные изделия;

- зерновые, крупы, мука;

- макароны разных сортов и видов;

- морепродукты;

- овощи;

- питание для детей и диабетиков.

Также ставке 10% будут облагаться товары для детей: трикотажные изделия, детская обувь, кроватки, матрацы, коляски, подгузники и игрушки с канцелярскими принадлежностями.

Также 10% будет применяться в отношении периодических изданий если продукция не носит рекламный характер, а ее содержание не является эротическим. По сниженному тарифу 10% облагается издание культурно-образовательной и научной литературы. Эта ставка остается актуальной и для медицинской продукции, включая лекарственные препараты, а также для услуг по внутренним авиаперевозкам.

Применительно к услугам международной транспортировки товаров по-прежнему будет применяться ставка 0%. Полный перечень видов деятельности, по которым субъекты хозяйствования исчисляют НДС по нулевому тарифу, приведен в п. 1 ст. 164 НК РФ.

До 2025 года будет действовать нулевая ставка НДС для авиаперевозок в Крым и Севастополь. Также нулевую ставку установят для авиаперевозок в регионы Дальневосточного федерального округа и Калининградскую область.

НДС – основной источник ненефтегазовых доходов федерального бюджета (в этом году сборы “внутреннего” НДС составят 3,4 триллиона рублей, “внешнего”, от обложения импорта – 2,4 триллиона). Повышение налога, рассчитывает минфин, принесет дополнительные два триллиона рублей в ближайшие три года. Эти средства должны пойти на медицину, образование, социальное обеспечение и культуру в рамках майского указа президента.

Остается без изменений 10-процентная ставка НДС для социально значимых товаров – продуктов питания (за исключением деликатесов), детских товаров, лекарств и медизделий.

По оценке минэкономразвития, доля товаров и услуг, облагаемая базовой ставкой НДС, в потребительской корзине составляет 76 процентов, соответственно, “счетный” вклад в инфляцию от повышения налога равен 1,3 процента. Но он может быть частично абсорбирован за счет маржи производителей и продавцов.

Минстрой и минэкономразвития прорабатывают вопрос о том, как повышение НДС повлияет на стоимость коммунальных услуг. Глава минстроя Владимир Якушев отметил, что у государства остается возможность ограничивать рост тарифов. В пресс-службе минэкономразвития поясняют, что фактическое увеличение тарифов может произойти только с 1 июля, но в новые тарифы будут заложены и затраты на выплату НДС за первое полугодие 2019 года. Поэтому ведомство предлагает в 2019 году синхронизировать по времени изменение налогов и тарифов – то есть увеличить тарифы с 1 января. Вместе с тем минэкономразвития намерено добиться, чтобы совокупное изменение тарифов по-прежнему не превышало таргет по инфляции в четыре процента.

По оценке ЦБ, часть эффекта от повышения НДС проявится до начала 2019 года: годовая инфляция вырастет до 3,5-4 процентов к концу 2018 года и может временно и ненамного превысить 4-процентный таргет в 2019 году. В течение следующего года негативный эффект от повышения НДС должен быть исчерпан.

НДС – это налог на добавленную стоимость, но данное определение не четко характеризует данную категорию сборов, поэтому простому человеку сложно понять, что это такое. На самом деле расчет данного налога осуществляют только те лица, которые ведут предпринимательскую деятельность и занимаются коммерческой деятельностью. Рассмотрим, что это такое и чему равен НДС.

Узнайте, как решить именно вашу проблему. Напишите свой вопрос через форму (внизу), и наш юрист перезвонит вам в течение 5 минут, бесплатно проконсультирует.

Как говорилось ранее, аббревиатура НДС расшифровывается как «налог на добавленную стоимость». Отсюда становиться понятно, что данный сбор накладывается на предпринимателей, которые осуществляют коммерческую деятельность. И этот налог взимается от полной стоимости товара или услуги.

Если говорить простыми словами, то НДС – это обязательная выплата в государственный бюджет, она накладывается на все товары и услуги. Кстати, именно этот сбор является одним из крупных источников формирования государственного бюджета, поэтому отменить его невозможно. Итак, в стоимость любого товара или услуги обязательно включен НДС, или, простыми словами, покупатели покупают товар дороже на ставку налога, которую продавец вынужден включать в цену своего продукта.

Как рассчитывается налог: стоимость товара * налоговую ставку.

Например, если цена товара 10000 рублей, то расчет будет выглядеть следующим образом 10000×1,18=11800 (при ставке 18%) – это и есть конечная стоимость продукции. Из данной суммы продавец уплачивает налог в размере 1800 рублей. Из данного примера наглядно видно, что покупатель полностью компенсирует размер налога на добавленную стоимость.

В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте. Задайте вопрос через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

Базовая ставка налога на добавленную стоимость составляет 18%. Но не все объекты налогообложения уплачивают в бюджет именно 18%, у некоторых предпринимателей есть послабление. Рассмотрим, сколько процентов НДС и от чего зависит ставка.

Ставка по налогу на добавленную стоимость 0% применяется по отношению к продукции, которая экспортируется за пределы РФ. Этот факт регламентирован Налоговым кодексом п. 1 ст. 164. Теперь о том, что именно не облагается налогом:

- перевозки багажа и пассажиров за пределы РФ водным, наземным и воздушным транспортом. ИП и юридические лица, которые сдают в аренду средства передвижения, отправляемые за границу;

- поставка за границу природного газа нефти, электроэнергии и прочих ресурсов;

- реализация продукции космического назначения;

- оказание услуг иностранным учреждениям;

- жизненно важные лекарственные препараты;

- продажа золота и драгоценных металлов в Центробанк или иные государственные фонды;

- хранение продукции, готовящейся к экспорту.

Кроме того, ставка по НДС 0% может применяться по отношению к предпринимателям и юридическим лицам с малым оборотом, не более 2000000 рублей.

При расчете налога на добавленную стоимость применяется ставка 10% в следующих случаях:

- Продовольственные товары. В этот список входят: хлеб, мясо и птица, молоко и молочные продукты, макаронные изделия, яйца, соль и сахар, рыба и морепродукты, масло и маргарин, детское питание.

- Детские товары: обувь, одежда, подгузники, школьные принадлежности, коляски, кроватки и матрацы.

- Лекарственные средства.

- Перевозка грузов и пассажиров на самолетах по РФ.

- Медицинское оборудование.

- Журналы и газеты, книги и научная литература.

Полный список товаров и услуг можно узнать из правительственных постановлений № 1435, 688, 908, 41.

В остальных случаях применяется ставка 18%, это на те товары, которых нет в списках товаров и услуг, в отношении которых применяется ставка 0 или 10%.

Таким образом, какой процент НДС применяется к тому или иному товару или услуги зависит от их назначения. Полная и подробная информация о налоге на добавленную стоимость изложена в Налоговом кодексе РФ.

Сколько процентов составляет НДС в России в 2019 году

Существует распространённое мнение, что главный налог для любой страны – это подоходный, который каждый выплачивает в государственную казну ежемесячно. На самом деле НДС является куда более серьёзным вычетом, который взимается вообще со всех граждан страны, включая не работающих, причём ежедневно и практически не фиксированных количествах. В дополнение, регулирующие его нормы в Российском законодательстве довольно сложные и запутанные, поэтому понять, что как правильно рассчитать этот налог не просто даже бухгалтерам, не говоря об остальных людях. Несмотря на то что доля НДС составляет более около 35% бюджета страны. Сейчас ознакомиться с этой тематикой и окончательно разобраться в ней особенно важно, потому что сколько процентов составит НДС в России в 2019 году стало актуальным вопросом.

Какой процент составляет НДС в 2019 году зависит от того, какие услуги предоставляются и какие товары продаются, и всё это регулируется отдельно. Делая расчеты, пользуются двумя видами ставок:

- Основные – 0, 10, 18%.

- Расчетные – 18/118, 10/110.

Основные начисляются при составлении стоимости товаров и услуг. Расчетные ставки необходимы для того, чтобы понять, сколько от цены составляет этот налог.

Когда операции происходят с её использованием, то они обозначаются «без НДС». Это налогообложение не льготное и по этой причине требует особых условий и их документального подтверждения. В следующих случаях используется нулевая ставка НДС:

- Экспорт товаров за границу из РФ.

- Хранение на складах и в портах экспортных товаров.

- Транзит электроэнергии за границу.

- Международные перевозки.

- Реализация товаров, относящихся к космической отрасли.

- Реализация товаров и услуг в дипломатических организациях, в том числе и посольствах.

- Продажа фирмами по переработке лома в драгоценные металлы своей продукции.

Для доказательной базы обычно необходимо получить:

- Копию контракта с иностранной фирмой, являющейся контрагентом.

- Копию декларации, подтверждающая экспорт. Она должна быть утверждена таможней РФ.

- Копии всей документации в сопровождении товара и другие подтверждения, полный список которых можно найти в статье №165 НК РФ (см. пункты 1,4).

Такая налоговая ставка НДС имеет название «пониженной» и является льготной, в отличие от двух других. Она относится к строго ограниченному перечню видов деятельности, подробную информацию о которых можно найти в той же статье Налогового Кодекса РФ — №164. Здесь необходимо обратить внимание на пункт 2.

Согласно ему, к таким видам относится продажа:

- Широко используемой продукции – яйца, мясо и рыба, молоко и продукты на основе молока и т. д.

- Медикаментов и лекарственных веществ, изготовляемых в аптеках.

- Товаров для детей – питание, подгузники, трикотаж, обувь и т. д.

- Печатной продукции, имеющей культурно обогатительную или образовательную роль. В перечень таких товаров входят книги, газеты и журналы.

- Услуг пассажирской или грузовой транспортировки самолётом.

- Животных племенных пород, среди которых лошади, овцы, коровы, козы и другие.

Товары, обозначенные в этом списке, считаются предметами первой необходимости. Стоит отметить, что есть ряд Постановлений Правительства РФ, которые эти списки уточняют и лишают некоторые виды продукции права на льготную ставку. В их числе, к примеру:

- Печатные издания, в которых от 40% информации и более занимают рекламные вставки. Они считаются рекламными. Однако, если в наборе даётся CD-диск, то он рекламной продукцией не признаётся.

- Лекарства как российского, так и импортного производства, должны иногда иметь особые удостоверения.

По данным на конец октября 2018 года, список продуктов по 10% ставке НДС планируется расширить. К примеру, добавить в продовольствие первой необходимости все товары животного происхождения и растительное масло.

Если процентные ставки в 0 и 10% применяются к определенному списку товаров и услуг, то с 18% налогом всё проще – им облагается всё остальное. Это подавляющее большинство продукции, реализующейся на всех уровнях. Даже некоторые экспортные операции, обычно использующие нулевую ставку, получают требование применять 18%. Среди основных направлений, товары и услуги которых облагаются налогом в 18%:

- Одежда и обувь.

- Продукты питания.

- Мебель.

- Мелкая бытовая техника и промышленное оборудование.

- Бытовая химия и т. д.

Больше о том, что облагается налогом в 18% сказано в пункте 3 статьи №164 НК РФ. Муниципальные услуги, такие как общественный транспорт и ЖКХ по закону налогом не облагаются, однако, увеличение расценок за топливо и подобные статьи бюджета неминуемо приводят к большим расходам, а значит и повышению расценок на свои услуги, чтобы их покрыть.

Эта статья написана в конце октября 2018 года и сейчас уже известно о том, сколько составит НДС в 2019 году на большинство продукции. Ставка в 18% с 1 января 2019 года в России будет поднята до 20%. Для более подробной информации можно прочесть сам текст Федерального закона, который это регулирует – он по ссылке.

По информации Госдумы РФ, повышение ставки по налогу на добавленную стоимость сможет привлечь в бюджет страны дополнительные 620 млрд рублей в год, которые необходимы, чтобы закрыть образовавшиеся «дыры» из-за нестабильности цен на нефть с 2014 года. В паре с увеличением налога на добавленную стоимость было принято решение о повышении пенсионного возраста, которое, как планируется, также принесет дополнительные средства в казну. Несмотря на то что многие СМИ и жители страны акцентировали внимание на реформе пенсионной системы, повышение НДС является куда более серьёзной мерой, принимаемой государством. Поэтому то, сколько составит НДС в 2019 году должно быть первостепенной темой.

Ставка в 18% действовала с 1 января 2004 года. До этого она составляла 22%, а потом 20%.

При объяснении причин и последствий повышения НДС нередко упоминается, какой процент составляет НДС в 2019 году в других европейских странах, где он уже давно выше не только 18, но и 20%. Это абсолютная правда. Однако, здесь стоит больше обращать внимание на покупательную способность граждан, которая в 2019, по данным экспертов, может продолжить снижаться особенно из-за увеличения ставки. Дело в том, что поднятие этого налога обозначает незначительное повышение цены на каждый продукт или услугу, облагающихся ставкой в 18(20)%, а это в сумме даст ощутимое увеличение стоимости стандартного чека.

Касается это не только товаров в магазинах, но и транспорта, услуг ЖКХ и т. д. Здесь повышение НДС сыграет косвенную роль, потому что рост цен также стимулирует инфляция, которая только из-за принятия этого решения превысит допустимые для Российской экономики 4% на несколько месяцев. Без учёта монополии некоторых компаний и зарубежных санкций, стимулирующих её не меньше.

Подробнее ознакомиться с мнением специалистов по вопросу повышения НДС можно в многочисленных аналитических статьях, к примеру, у Русской службы BBC, в газете Forbes, в материалах издания Ведомости. Окончательного подтверждения или опровержения этих прогнозов остаётся ждать до 2019 года.

Главная функция НДС – это пополнение бюджета дополнительными средствами за счет не только предпринимательства, но и каждого отдельного гражданина страны. И несмотря на то, сколько составляет НДС в 2019 году, 18 или 20% — эта функция будет продолжать исправно работать, различие окажется только в количестве поступаемых денег в казну. Теперь их станет больше в бюджете, но меньше у граждан и предпринимательства. Для улучшения положения дел будут необходимы реформы в финансовой сфере, которые возможны в 2019 году.

Пониженная ставка НДС в 10 процентов сохраняется для товаров социального назначения: продовольственных товаров (за исключением деликатесов), детских товаров, периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, а также лекарственных средств и изделий медицинского назначения.

Нулевая ставка налога действует для внутренних межрегиональных воздушных перевозок. Речь идет о таких направлениях, как Крым и Севастополь, регионы Дальневосточного федерального округа и Калининградская область. Нулевая ставка НДС будет действовать до 2025 года.

Кроме того, сохраняется размер взноса на обязательное пенсионное страхование – он составляет 22 процента, – и так называемый “хвост” – ставка взноса на зарплаты сверх установленной предельной величины. Она осталась на уровне 10 процентов.

Повышение НДС позволит ежегодно обеспечивать поступление в бюджет дополнительных сборов: 633,5 миллиарда рублей в 2019-м, 678 и 728 миллиардов рублей в 2020-м и 2021-м соответственно. Такие расчеты приводились Минфином в “Основных направлениях бюджетной и налоговой политики на 2019 год и на плановый период 2020 и 2021 годов”.

Дополнительные средства планируется направлять на улучшение ситуации в здравоохранении, образовании, инфраструктурные проекты, связанные со строительством новых дорог и аэропортов.

Пониженная ставка НДС в 10 процентов сохраняется для товаров социального назначения: продовольственных товаров (за исключением деликатесов), детских товаров, периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, а также лекарственных средств и изделий медицинского назначения.

Нулевая ставка налога действует для внутренних межрегиональных воздушных перевозок. Речь идет о таких направлениях, как Крым и Севастополь, регионы Дальневосточного федерального округа и Калининградская область. Нулевая ставка НДС будет действовать до 2025 года.

Кроме того, сохраняется размер взноса на обязательное пенсионное страхование – он составляет 22 процента, – и так называемый “хвост” – ставка взноса на зарплаты сверх установленной предельной величины. Она осталась на уровне 10 процентов.

Повышение НДС позволит ежегодно обеспечивать поступление в бюджет дополнительных сборов: 633,5 миллиарда рублей в 2019-м, 678 и 728 миллиардов рублей в 2020-м и 2021-м соответственно. Такие расчеты приводились Минфином в “Основных направлениях бюджетной и налоговой политики на 2019 год и на плановый период 2020 и 2021 годов”.

Дополнительные средства планируется направлять на улучшение ситуации в здравоохранении, образовании, инфраструктурные проекты, связанные со строительством новых дорог и аэропортов.

«Всего лишь» два процентных пункта: с 1 января 2019 года НДС в России равняется 20%

3 января 2019 г. 09:56

С 1-го января 2019-го года ставка налога на добавленную стоимость (НДС) в России увеличена с 18 до 20 процентов. Соответствующий законопроект Президент РФ Владимир Путин подписал еще 3-го августа прошлого года.

По оценкам Правительства, повышение НДС должно, как минимум, дать бюджету дополнительные 620 млрд. рублей в год.

В то же время еще до принятия окончательного решения по налогу Центробанк подсчитал, что повышение НДС до 20% добавит один процент к уровню годовой инфляции, которая, по последним данным, составит около 5-5,5%.

Последний прогноз Центробанка подтвердил прежние расчеты.

Министр экономического развития Максим Орешкин, в свою очередь, также отметил, что российскую экономику ждет тяжелое начало года. По его словам, замедление экономического роста вызовут не только продолжающиеся антироссийские санкции и падение спроса на российскую продукцию, но и повышение НДС.

«Политика ЦБ (Центробанка – прим.) по сдерживанию возможных рисков усиления инфляционного давления в будущем тоже будет сдерживающим образом влиять на экономическую динамику», — подытожил министр.

Вместе с тем глава Комитета Государственной Думы по бюджету и налогам Андрей Макаров в свое время не согласился с прогнозом Центробанка. По его мнению, повышение НДС не «разгонит» инфляцию и минимально отразится на цене товаров. Тем более что, как подчеркнул депутат, «на социально значимые товары НДС не меняется».

Поправки в налоговое законодательство, увеличивающие НДС до 20%, сохраняют пониженные ставки налога. Для товаров социального назначения, в число которых входят продовольственные и детские товары, лекарственные средства и изделия медицинского назначения, книжная продукция и т.п., ставка НДС устанавливается в размере 10%.

Повышение НДС до 20% с 1 января 2019 года: как подготовиться к грядущим изменениям

Наталья Ванина

Руководитель группы бухгалтеров 1C-WiseAdvice

Президент подписал закон о повышении ставки НДС до 20% с 1 января 2019 года. В связи с этим в конце 2018 года потребуется уточнить условия договоров на 2019 год и обновить настройки программ. Бухгалтеры также столкнутся со сложностями по НДС в переходный период, поскольку часть счетов-фактур будет со «старым» НДС, а часть – с новым.

Для россиян прошедший этим летом Чемпионат мира по футболу – 2018 неминуемо будет ассоциироваться с двумя неприятными новостями – повышением пенсионного возраста и повышением ставки НДС до 20%. Ведь именно в день открытия ЧМ-2018 14 июня на заседании Правительства премьер Дмитрий Медведев «обрадовал» всех этими сообщениями. Законопроект о повышении налога был написан в считанные дни, к концу июля Госдума уже приняла закон о повышении ставки НДС с 18 до 20%, а президент также оперативно его подписал ( Федеральный закон от 03.08.2018 № 303-ФЗ ).

Крупный бизнес, работающий на общей системе налогообложения (т.е. с НДС), и заключающий сделки с такими же крупными компаниями, скорее всего, ничего не почувствует – компании будут закупать и продавать товары с одинаковым размером НДС 20%, и с возможностью уменьшить его на сумму входящего налога. В плюсе могут оказаться экспортеры – для них сохраняется льготная ставка 0%, и если раньше они могли возместить 18% НДС, то после 1 января эти суммы вырастут на 2%

Больше всего последствия повышения НДС почувствуют на себе небольшие компании и рядовые покупатели в магазинах. Увеличение НДС отразится на стоимости товаров, работ, услуг.

Новый НДС вступает в силу с 1 января 2019 года. Ставка 20% распространяется на товары, отгруженные после этой даты, независимо от даты заключения договора. То есть, если заключение договора на реализацию и перечисление аванса произошло в 2018 году, а отгрузка – после 1 января 2019 года, то ставка НДС по этому товару будет уже 20%. НДС по «старой» ставке 18% смогут применять только те, кто успеет реализовать свои товары до 31 декабря включительно.

Льготная ставка НДС в размере 10% в 2019 году сохранится. Поэтому компании, которые занимаются поставкой данных товаров, со сложностями переходного периода по НДС не столкнутся.

Чтобы не потерять деньги из-за претензий со стороны контрагентов и споров с инспекцией уже сейчас стоит задуматься, как подготовиться к нововведению и что поменять в своей работе. Первое и самое важное, что можно сделать, – провести ревизию договоров и внести соответствующие корректировки. Вновых договорах целесообразно сразу учесть увеличение ставки НДС, а к старым создать дополнительные соглашения, чтобы переделать их в договоры с НДС 20%.

Как исправить: В дополнительном соглашении прописать стоимость без учета НДС, а также сумму и ставку НДС сверху.

Когда в договоре прописано, что стоимость указана без учета НДС, значит, НДС начисляется сверх стоимости товара или услуги

Как исправить: В принципе договор в этом случае изменять не обязательно. Но лишним дополнительное соглашение не будет. Тогда вы точно избежите споров с покупателем.

Когда в договоре о НДС не сказано

Как исправить: В дополнительном соглашении четко зафиксируйте, что цена не включает НДС, а НДС начисляется сверху.

- Если стоимость устанавливается в спецификациях, приложениях или других дополнительных документах к договору.

- Если компания продает товары или оказывает услуги, облагаемые НДС по ставке по ставке 10 или 0%.

Ставка 10% используется при продаже социально значимых товаров: продукты, лекарства, детские товары, услуги по внутренним воздушным перевозкам граждан.Нулевая ставка используется в основном при экспорте товаров, при оказании услуг по международным перевозкам. - Если по договору предусмотрено право продавца в одностороннем порядке увеличить стоимость в случае увеличения НДС. К слову, такая ситуация встречается очень редко.

Не исключена ситуация, когда покупатель будет отказывается от подписания дополнительного соглашения о повышении стоимости в связи с увеличением НДС до 20%.

В таком случае, по сути, нагрузка в дополнительные 2% НДС ляжет на компанию-поставщика.

Как изменится ставка НДС с 1 января 2019 года и как на нее перейти – большая таблица, подробные инструкции с примерами и образцами счетов-фактур, официальные разъяснения и полезные ссылки.

Без проблем перейти на новую ставку НДС с 1 января 2019 года помогут следующие документы, их можно скачать:

Как вы знаете, закон о повышении ставки НДС до 20 с 1 января 2019 года принят, и это стало проблемой для многих бухгалтеров. Мало того, что придется отражать изменение цены по “переходящим” отгрузкам, перенастраивать учетную программу и онлайн-кассы. Так еще всех ожидает обновление бланков счета-фактуры и порядка ведения книги продаж. Соответствующий приказ налоговой службы должен быть опубликован в ближайшее время.

Любое изменение привычных рабочих операций требует повышенного внимания и может привести к случайным ошибкам. Поэтому безопаснее формировать новые счета-фактуры и все документы по НДС автоматически – в программе БухСофт.

Программа БухСофт автоматически заполняет счета-фактуры по актуальной форме, позволяет сохранить и распечатать эти документы. Составьте счет-фактуру онлайн.

Далее вы узнаете:

Ознакомившись с новой ставкой НДС с 1 января 2019 года, не забудьте посмотреть следующие документы:

С нового года платить налог нужно по тарифу 20%. Этот общий налоговый тариф применяется при:

- внутрироссийской реализации имущества, услуг, работ,

- импорте товаров в Россию,

- ведении монтажно-строительных работ для собственных целей.

Новому общему тарифу соответствует новая расчетная ставка 20/120, которая распространяется на:

- расчеты за имущество, услуги, работы на условиях предоплаты;

- операции, по которым фирма или предприниматель считаются налоговыми агентами – например, аренда государственных или муниципальных объектов.

Кого коснулось изменение ставки НДС с 01 января 2019 года

Повышение налога затронет:

- фирмы и предпринимателей – плательщиков налога, работающих на общей налоговой системе;

- НДС-агентов, работающих на любом налоговом режиме.

Ставка НДС с 01 января 2019 года повышается по следующим договорам.

- Внутрироссийская реализация, в том числе:

- по полной или частичной предоплате,

- на условиях аванса,

- на условиях товарного кредита.

- Аренда государственных или муниципальных объектов.

- Покупка или бесплатное получение имущества, работ, услуг в России от иностранных продавцов и исполнителей, когда российский покупатель становится налоговым агентом.

- Платное посредничество в интересах иностранных продавцов и исполнителей, когда они продают в РФ имущество, работы или услуги.

- Закупка металлолома, вторичного алюминия, его сплавов и т.д.

Закон о повышении ставки НДС до 20 с 1 января 2019 года

Ознакомиться с текстом закона о повышении ставки НДС до 20 с 1 января 2019 года вы можете в окне ниже:

В тексте закона о повышении ставки НДС до 20 с 1 января 2019 года нет никаких предписаний о том, как перейти на новые правила налогообложения. Поэтому возникает много вопросов о работе в переходный период, например:

- как начислять налог по «переходящей» отгрузке,

- как заявлять вычет налога при «переходящей» отгрузке;

- менять ли условия «переходящих» договоров, и что именно согласовывать;

- как перенастроить онлайн-кассы и т.д.

Так как все эти вопросы не урегулированы законом о повышении ставки НДС до 20 с 1 января 2019 года, все ждали сообщений от контролирующих ведомств – Минфина и ФНС. Налоговая служба подготовила детальные разъяснения по переходу на новый тариф, они приведены в окне ниже и доступны для скачивания.

Рекомендации налоговой службы очень объемные, поэтому рассмотрим их подробнее, с примерами. Но сначала – разберемся, по каким операциям изменилась ставка НДС с 01 января 2019 года.

Повышение произошло не по всем тарифам. Льготные ставки – нулевая, 10% и 10/110 – не изменились. Повышен основной тариф – с 18-ти до 20-ти процентов, и расчетный – с 18/118 до 20/120. Подробнее о тарифах по самым важным операциям читайте в таблице 1.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.