Сегодня рассмотрим тему: "налоговый вычет за ккт ип на енвд" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

С 1 января 2018 года некоторые предприниматели имеют право на налоговый вычет за онлайн-кассу: вступил в силу закон от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

Вычесть расходы на онлайн-ККТ из суммы налога разрешено индивидуальным предпринимателям, которые применяют патентную систему налогообложения или платят единый налог на вмененный доход.

Вернуть таким образом получится до 18 000 рублей на каждую кассу. В эту сумму может входить не только стоимость самой ККТ: можно учесть расходы на покупку фискального накопителя, необходимых программ, услуг по настройке и прочие затраты на приведение техники в рабочий режим.

Налоговый вычет на покупку ККТ: обязательные требования

Льгота распространяется не на все кассы: есть условия, которые обязательно нужно соблюдать.

- Во-первых, налоговый вычет предоставляется только на ККТ, включенные в официальный реестр ФНС.

- Во-вторых, кассу обязательно нужно поставить на учет, иначе вернуть потраченные на нее деньги не получится.

Возместят ли вам расходы — зависит от вашей деятельности и даты постановки ККТ на учет:

- ИП на ПСН или ЕНВД в сфере розничной торговли или общественного питания, имеющие сотрудников на трудовых договорах, могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, они могут получить налоговый вычет при покупке онлайн-ККТ только в 2018.

- Остальные ИП на ЕНВД и ПСН могут получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2019 года.

Таким образом, в 2019 вы сможете претендовать на возмещение расходов, только если у вас нет наемных сотрудников. Если по трудовому договору в вашем кафе занят хотя бы один человек, вернуть расходы на кассу уже не получится.

При покупке онлайн-кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации ККТ. Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором был зарегистрирован аппарат. Если сумма ЕНВД меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года.

Для ИП на ПСН сумма налога уменьшается за периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ. Если затраты превышают лимит, остаток учитывается при начислении налогов за следующие периоды. А если сумма налога оказалась меньше затрат, можно уменьшить патент с других видов деятельности, если для них используется касса.

| Видео (кликните для воспроизведения). |

Как получить налоговый вычет при покупке онлайн-кассы

Чтобы оформить вычет, индивидуальные предприниматели на ЕНВД должны подать налоговую декларацию и отразить в ней расходы на ККТ.

Предпринимателям на ПСН нужно предоставить в налоговую уведомление об уменьшении суммы платежа по патенту. Пока официальный шаблон этого документа не утвержден, и заполнять его можно в свободной форме.

Скачать шаблон уведомления на налоговый вычет за онлайн-кассу для ИП на патенте

В уведомлении обязательно указать:

- ФИО и ИНН налогоплательщика.

- Номер и дату патента, в отношении которого производится уменьшение суммы налога, сроки уплаты уменьшаемых платежей, суммы уменьшения.

- Модель и заводской номер купленной кассы.

- Сумму расходов на покупку.

Если вы уже заплатили сумму, из которой хотите получить вычет, то необходимо подать в налоговую заявление о возврате излишне уплаченного налога.

К декларации или уведомлению необходимо приложить документ, подтверждающий затраты на покупку ККТ, фискального накопителя, программного обеспечения, выполнение работ по их настройке и оказание соответствующих услуг, в том числе — на модернизацию старой кассы.

Документы подаются в тот налоговый орган, где предприниматель состоит на учете как налогоплательщик и куда он уплатил или собирается уплатить налог, из которого хочет получить вычет.

Возможен ли налоговый вычет за онлайн-кассу для ИП на УСН?

Только в случае, когда ИП совмещает УСН и ЕНВД / ПСН. Тогда можно зачесть расходы на те кассы, которые используются на вмененке или патенте. Компаниям и предпринимателям на упрощенке кассовый вычет не предоставляют.

Можно ли получить вычет за онлайн-кассу, купленную в 2017 году?

Да, но только если вы поставили ее на учет в ФНС после 1 февраля. Если вы регистрировали онлайн-кассу в январе 2017 года, вернуть расходы на ее покупку нельзя.

Как получить налоговый вычет за онлайн-кассы в полном размере?

Полный размер вычета, установленный законом, — 18 000 рублей на каждую кассу. Вернуть деньги сверх этой суммы не получится, даже если ККТ обошлась дороже.

Как получить налоговый вычет за онлайн-кассу ИП на ПСН?

Если вы применяете патентную систему налогообложения (патент), вычет за онлайн-кассу оформляется с помощью уведомления об уменьшении суммы налога.

Если налог уже заплачен — подайте в ФНС заявление на возврат излишне уплаченной суммы.

Документы предоставьте в налоговую инспекцию, где состоите на учете и куда будете платить налог. Можно отправить их в ФНС и по интернету, заверив усиленной квалифицированной электронной подписью.

| Видео (кликните для воспроизведения). |

Налоговый вычет на покупку онлайн-кассы для ИП на ЕНВД

ИП на ЕНВД могут уменьшить налог на стоимость онлайн-кассы, а организации считают всё как обычно.

- вы используете кассу в бизнесе на ЕНВД,

- касса зарегистрирована в налоговой,

- если совмещаете ЕНВД с другой системой налогообложения, то не учли по ней расходы на покупку кассы.

Размер вычет состоит из стоимости:

- кассы и фискального накопителя,

- кассовой программы,

- сопутствующих работ и услуг: например, по регистрации или настройке кассы,

- модернизации кассы — если до этого пользовались обычной кассой, а потом улучшили её до онлайн.

Максимальный вычет на одну кассу — 18 тысяч рублей.

Виталий купил две кассы по 25 тысяч. Он уменьшит налог на 36 тысяч — по 18 тысяч за каждую кассу.

Чтобы получить вычет, зарегистрируйте кассу в налоговой:

- С 1 февраля 2017 года по 1 июля 2018 года — если ведёте бизнес в сфере розницы и общепита и наняли сотрудников.

- С 1 февраля 2017 года по 1 июля 2019 года — если у вас любой другой бизнес, а также розница и общепит без сотрудников.

У Андрея кафе на ЕНВД, есть сотрудники. Он купил и зарегистрировал кассу в налоговой 20 июня 2018 года. Уложился в срок, поэтому может уменьшить ЕНВД. А вот его друг с похожим бизнесом немного опоздал: зарегистрировал кассу только 3 июля 2018 года, и вычет для него уже не работает.

ИП, которые должны перейти на онлайн-кассу с 1 июля 2019 года, уменьшают ЕНВД за кварталы в 2018 и 2019 годах. Начинают с того квартала, в котором купили кассу.

У Марины мастерская по ремонту обуви на ЕНВД, сотрудников нет. По закону срок перехода на онлайн-кассу — 1 июля 2019 года. Но Марина купила кассу уже в феврале 2019 года. Вычет максимальный — 18 тысяч рублей. На эту сумму Марина уменьшила ЕНВД за 1 квартал.

ИП, которые должны перейти на онлайн-кассу с 1 июля 2018 года, уменьшают ЕНВД за кварталы 2018 года. Начинают с того, в котором купили кассу.

Если у вас две кассы, можете сначала вычесть из налога стоимость одной, а в следующем квартале — стоимость другой.

15 июня Виталий купил 2 кассы для своих продуктовых магазинов. Общий размер вычета — 36 тысяч рублей. Виталий уменьшил налог за 2 и 3 кварталы — по 18 тысяч за каждую кассу.

Что делать, если не получилось потратить всю сумму вычета сразу

Вы можете потратить остаток в следующем квартале. Об этом сказала налоговая в письме.

Например, ЕНВД за 1 квартал — 10 000 рублей, вычет за онлайн-кассу — 18 000. Вы использовали 10 000 вычета и полностью уменьшили налог. Оставшиеся 8 000 можно потратить во 2 квартале.

- Посчитайте налог как обычно — по формуле.

- Вычтите страховые взносы за ИП и за сотрудников, если они есть. Напомним: ИП без сотрудников уменьшают налог полностью, а ИП с сотрудниками — максимум на 50%.

- Вычтите расходы на покупку онлайн-кассы, но не больше оставшейся суммы налога. Ограничений нет, даже если у вас работают сотрудники. Налог в итоге может равняться нулю.

Шаг 1. Виталий посчитал ЕНВД за 1 квартал по формуле — 41 тысяча рублей.

Шаг 2. Виталий платил взносы за себя и сотрудников — 23 тысячи рублей. На эту сумму он уменьшает налог, но не больше, чем наполовину. После вычета страховых взносов налог равен 20 500 рублей.

Шаг 3. Осталось уменьшить налог на стоимость кассы. Виталий покупал две и на каждую получил вычет по 18 тысяч рублей. В этом квартале он использует вычет только за 1 кассу, а в следующем — за вторую. В итоге за 1 квартал он заплатит 2 500 рублей налога.

Отразите вычет в декларации. Новую форму пока не утвердили, поэтому налоговая рекомендует указывать сумму налога с учётом вычета в строке 040 раздела 3, а к декларации прикладывать пояснительную записку с реквизитами кассы и суммой вычета.

Когда утвердят новую форму декларации, в ней будет отдельный раздел для онлайн-касс, и пояснительная записка не понадобится.

Эльба посчитает и правильно уменьшит налог ЕНВД на стоимость онлайн-кассы.

- На втором шаге задачи «Заплатить налог и отчитаться по ЕНВД» добавьте кассу.

- Заполните реквизиты кассы. Название и заводской номер написаны в паспорте ККТ, а регистрационный номер выдала налоговая, когда вы ставили кассу на учёт.

- Эльба уменьшит налог на стоимость кассы и отправит декларацию с пояснительной запиской.

А для тех, кто ещё не разобрался, что это за кассы и кому они вообще нужны, мы сделали бесплатный курс по онлайн-кассам.

Как получить вычет на покупку онлайн-ККТ: подробная инструкция с образцами документов

С 1 января 2018 года индивидуальные предприниматели могут получить вычет из уплачиваемых налогов на покупку онлайн-ККТ. Но сделать это могут только ИП, применяющие ЕНВД и ПСН, причем только по кассовой технике, используемой в деятельности, облагающейся этими налогами. Ни организации на ЕНВД, ни ИП, применяющие УСН и ЕСХН, не могут получить вычет из этих налогов.

О том, как получить этот вычет, и пойдет речь в этой статье.

Однако для ИП, занимающихся розничной торговлей и/или общественным питанием и имеющим работников, установлен другой срок регистрации ККТ для получения вычета — с 1 февраля 2017 года до 1 июля 2018 года. Связано это с тем, что такие предприниматели не получили отсрочку по обязанности применять кассовую технику до 1 июля 2019 года.

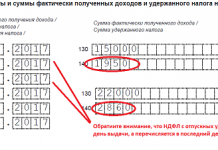

Для реализации права ИП на вычет налоговые органы планировали изменить декларацию. Однако новая форма точно не появится к началу отчетного периода за 1 квартал. И поэтому ФНС выпустила письмо от 20.02.2018 № СД-4-3/3375@, в котором предложила учитывать расходы на покупку ККТ в действующей сейчас форме декларации, при этом сумму этих расходов нигде в ней не показывать, а прилагать к отчету пояснительную записку.

При этом строка 040 раздела 3 рассчитывается с учетом произведенных расходов на покупку кассовой техники.

ИП приобрел два экземпляра ККТ. Расходы по одной составили 33 000 руб., по второй 16 045 руб. Принять в уменьшение налога можно 18 000 руб. по первой ККТ и 16 045 руб. по второй. В разделе 3 декларации расходы на покупку ККТ не указываются, но при расчете строки 040 была учтена сумма расходов: 16 045 руб. по одной ККТ и 14 328 руб. по второй ККТ, таким образом, налог за 1 квартал к уплате отсутствует. Оставшаяся часть суммы на покупку второй ККТ (18 000 — 14 328) будет принята в уменьшение налога во 2 квартале.

Кроме данных патента, в уведомлении указываются:

- ФИО налогоплательщика;

- ИНН;

- модель и заводской номер контрольно-кассовой техники, на которую получается вычет;

- сумма понесенных расходов по приобретению соответствующей ККТ.

Таким образом, после получения патента, ИП в произвольной форме составляет уведомление с вышеуказанными реквизитами и направляет его в налоговую. И уплачивает стоимость патента уже за минусом расходов на ККТ.

Для составления уведомления можно воспользоваться предложенной ФНС пояснительной запиской для ЕНВД, просто поменяв название документа.

Стоимость патента может быть уменьшена вплоть до нуля. Если патентов в течение года будет получено несколько, а в стоимость одного из них расходы «не влезают», их можно разделить между несколькими патентами. По каждому их них надо будет подать отдельное уведомление.

Если налоговые органы установят, что сведения, указанные в уведомлении недостоверны или не соответствуют требованиям закона, то в течение 20 рабочих дней они обязаны уведомить ИП об отказе в предоставлении вычета.

Отказывать будут по установленной форме, но её еще тоже не утвердили.

Обратите внимание! После выхода этой статьи была утверждена форма уведомления для плательщиков ПСН. Подробности в материале «Вычет из стоимости патента по покупку онлайн-ККТ: образец уведомления».

Вычет по ЕНВД при приобретении ККТ нового образца (с возможностью онлайн-отправки данных в ФНС и со встроенным фискальным накопителем) стал доступен предпринимателям после внесения дополнений в ст. 346.32 НК РФ (закон от 27.11.2017 г. № 349-ФЗ). Эта льгота призвана минимизировать издержки предпринимателей, связанные с переходом на онлайн-кассы. Норма распространяется только на физических лиц со статусом ИП, и не действует в отношении юридических лиц. Вычетом могут воспользоваться субъекты хозяйствования, которые работают на ЕНВД или патенте. Первые применяют льготу путем корректировки суммы к уплате в декларации, вторые подают заявление в ФНС.

Льгота может быть оформлена предпринимателями, применяющими в своей деятельности ЕНВД. Какие ключевые условия для реализации права на вычет необходимы:

- онлайн-касса должна стоять на учете в ФНС;

- онлайн-касса должна быть зарегистрирована в интервале дат между 1 февраля 2017 года и 1 июля 2019 года (если ИП работает в общепите, эти сроки для него будут актуальны при условии, что нет наемных работников);

- в общепите и торговле предприниматели, использующие наемный труд, могут применить вычет по ККТ для ЕНВД, если оборудование было поставлено на учет в промежутке времени между 1 февраля 2017 года и 1 июля 2018 года.

Размер льготы ограничен 18 000 руб. В эту сумму могут быть заложены траты на:

- покупку онлайн-кассы;

- приобретение фискального накопителя;

- оплату сопутствующих услуг по вводу в эксплуатацию нового кассового оборудования;

- выполнение работ по модернизации действующих кассовых аппаратов.

Лимит по сумме рассчитан на одну ККМ. К примеру, если предприниматель приобрел 10 кассовых аппаратов, налоговый вычет за ККТ ИП на ЕНВД будет равен 180 000 руб. (18 000 х 10). Стоимость кассы может оказаться ниже, чем законодательное ограничение по льготе – в этом случае возместить можно будет только фактическую стоимость оборудования. Если издержки больше вычета, компенсировать можно 18 000 руб. с каждой единицы техники, остальной расход останется непокрытым.

Уменьшение ЕНВД на расходы на ККТ возможно по результатам налоговых периодов 2018 и 2019 годов (для ИП с работниками, занимающимися торговлей или общепитом – за периоды 2018 года). Льгота может быть заявлена не ранее квартала, в котором было поставлено на учет приобретенное оборудование. Если за один квартал перекрыть всю сумму вычета налоговыми обязательствами не удалось, его остаток разрешено переносить на следующие кварталы в пределах срока применения вычета.

Когда применяется плательщиком ЕНВД вычет ККТ, ограничение 50% по уменьшению налога к уплате актуально только в отношении страховых взносов ИП с работниками, но не вычета на ККТ. Это подтверждается числовым примером из Письма ФНС от 19.04.2018 г. № СД-4-3/7542@.

В 1 квартале 2018 года предприниматель с работниками приобрел 2 кассовых аппарата:

- один ККТ стоил 22 000 руб.;

- второе устройство было оплачено по цене 15 600 руб.

В 1 квартале ИП заплатил страховых взносов на сумму 12 000 руб., рассчитанная сумма налога составила 27 000 руб. Как должно быть произведено уменьшение налога по ЕНВД на ККТ:

- Сначала налоговые обязательства корректируются на величину издержек по страховым взносам. От общего размера обязательств отнимается сумма взносов, остаток равен 15 000 руб. (27 000 – 12 000). В этой ситуации совокупный объем страховых взносов оказался меньше 50% налоговых обязательств, значит, зачесть можно всю их сумму.

- На следующем этапе корректируется остаток налога к уплате на вычет по ККТ. По каждому устройству можно заявить к возмещению не более 18 000 руб. и не больше фактического размера издержек. То есть по первому ККТ можно воспользоваться максимальной льготой – 18 000 руб., по второму устройству – 15 600 руб. (по фактической цене оборудования), общая сумма вычета равна 33 600 руб. (18 000 + 15 600).

- В первом квартале уменьшение ЕНВД на стоимость ККТ будет осуществлено в сумме 15 000 руб. После произведенных вычетов, налога к уплате за 1 квартал не будет (27 000 – 12 000 – 15 000 = 0), а остаток льготы по ККТ перейдет на 2 квартал 2018 года в сумме 18 600 руб. (33 600 – 15 000).

Для оформления вычета предприниматель должен подать в налоговый орган декларацию по вмененному налогу, в которой будут показаны расходы на приобретение или модернизацию кассового оборудования. Сумма льготы, заявленная в декларации, должна быть обоснованной, поэтому к отчетности прикладываются документы, подтверждающие объем понесенных затрат (соответствующие платежные документы, чеки, копии техпаспортов ККТ, сертификата о регистрации онлайн-кассы в налоговой инспекции).

Новый декларационный бланк утвержден приказом ФНС РФ от 26.06.2018 № ММВ-7-3/414 и приведен в письме ФНС от 25.07.2018 г. № СД-4-3/14369@. Оба образца отчета проходят в системе документооборота под одним кодом КНД, но имеют разные штрих-коды. До разработки новой декларации предприниматели заполняли отчет по старому шаблону, прикладывая к нему пояснительную записку, в которой указывались суммы понесенных расходов на онлайн-кассу и детализировались данные о приобретенном оборудовании.

Для отчетности за 3 квартал 2018 года, как следует из письма ФНС № СД-4-3/14369@, субъекты предпринимательства могут применять одну из двух форм деклараций:

- старую, если нет необходимости отражать издержки на ККТ;

- новую, в которой имеются поля для обозначения вычета по ККТ.

В 2018-м и частично в 2019 году многие индивидуальные предприниматели могут получить вычет по ККТ для ЕНВД. Но при этом необходимо соблюсти ряд обязательных условий, уложиться в лимит, а также правильно рассчитать налог. Объясняем, что нужно предпринять после покупки онлайн-кассы, чтобы сделать налоговый вычет.

Право на налоговый вычет за ККТ ИП на ЕНВД предоставлено п. 2.2 ст. 346.32 Налогового кодекса РФ. Причём закон имеет в виду не только непосредственно средства на покупку новой онлайн-ККТ, но и:

- фискального накопителя;

- необходимого программного обеспечения;

- сопутствующие работы (например, настройка ККТ);

- модернизацию старой кассы до онлайн-версии.

Назовём основные условия для вычета по ЕНВД при приобретении ККТ:

- касса включена в официальный Реестр ККТ, который ведёт на своём сайте ФНС России;

- ИП использует ККТ в расчетах по деятельности, облагаемой единым налогом на вменённый доход;

- ЕНВД можно снизить максимум на 18 000 рублей по каждому экземпляру контрольно-кассовой техники;

- касса зарегистрирована в налоговых органах в период с 1 февраля 2017 года до 1 июля 2019 года (для ИП с персоналом на трудовых договорах в сфере розничной торговли и общепита – с 01.02.2017 по 01.07.2018).

Главное помнить, что раньше, чем онлайн-касса зарегистрирована в налоговой, сделать вычет при расчете ЕНВД никак не получится.

По закону вычет ЕНВД на расходы на ККТ производят при расчете вменённого налога за налоговые периоды 2018 и 2019 годов, но не ранее налогового периода, в котором ИП зарегистрировал соответствующую кассу.

А вот ИП с персоналом на трудовых договорах из сферы розничной торговли и общепита могут уменьшить ЕНВД за налоговые периоды только 2018 года.

Напомним, что на основании п. 2.1 ст. 346.32 НК РФ страховые взносы и больничные пособия, выплаченные ИП, тоже снижают вменённый налог. Поэтому может так случиться, что в текущем налоговом периоде сумма налога с учетом такого уменьшения окажется меньше самих затрат на покупку ККТ.

На этот случай ИП может перенести вычет по оставшейся сумме расходов на приобретение ККТ на следующие налоговые периоды. Но делать этот можно не бесконечно, а до 1 июля 2019 года. А для розничных торговцев и общепита с персоналом на трудовых договорах этот срок уже истёк 1 июля 2018 года.

Действует ли по ЕНВД на вычет ККТ ограничение 50% (вместе со страховыми взносами и больничными пособиями), вопрос спорный, поскольку отсылка в законе на соответствующую норму есть. Однако Минфин в письме от 20.04.2018 № 03-11-11/26722 заверил: ограничение уменьшения оставшейся суммы ЕНВД на расходы на приобретение кассы НК РФ не установлено. Поэтому в связи с вычетом по кассе ограничение в 50% соблюдать не нужно.

Также см. «Уменьшение ЕНВД на страховые взносы в 2018 году для ИП».

ПРИМЕРИП Широкова купила и зарегистрировала онлайн-кассу в 1-м квартале 2018 года. Стоимость ККТ составила 18 000 рублей. Сумма исчисленного ЕНВД за I квартал 2018 года составила 7000 рублей. Величина сделанных страховых взносов составила 3000 рублей.

В этой ситуации предприниматель Широкова может уменьшить исчисленную сумму налога (7000 руб.) на страховые взносы (3000 руб.) и затраты на покупку ККТ в размере 4000 рублей.

Остаток в 14 000 рублей ИП вправе учесть при уменьшении суммы исчисленного налога в последующих налоговых периодах в пределах крайнего срока (см. выше, а также письмо ФНС от 19.04.2018 № СД-4-3/7542).

Что касается документов на вычет ККТ по ЕНВД, то тут есть своя особенность. Дело в том, что форма вменённой декларации в 2017 и 2018 годах не менялась, поэтому отразить в ней кассовый вычет невозможно. Но для этой цели вместе с данным отчётом желательно подать в налоговую пояснительную записку с обязательным указанием в ней следующих реквизитов по каждой ККТ, в отношении которой уменьшаете налог (письмо ФНС от 20.02.2018 № СД-4-3/3375):

- название модели ККТ;

- заводской номер модели ККТ;

- регномер ККТ, присвоенный налоговой;

- дата регистрации ККТ в налоговой;

- сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (не более 18 000 руб.);

- общая сумма расходов по покупке ККТ, уменьшающая налог к уплате за налоговый период.

Подробнее об этом см. «Пояснительная записка к декларации по ЕНВД для получения вычета на покупку кассы».

Если ИП указал в декларации сумму ЕНВД без уменьшения на ККТ-вычет и заплатил её, он может подать уточненку. После ее проверки ИФНС вернет или зачтёт переплату в счет предстоящих платежей (п. 3 письма ФНС от 21.02.2018 № СД-3-3/1122, ст. 78 НК РФ).

В 2018-м и частично в 2019 году многие индивидуальные предприниматели могут получить вычет по ККТ для ЕНВД. Но при этом необходимо соблюсти ряд обязательных условий, уложиться в лимит, а также правильно рассчитать налог. Объясняем, что нужно предпринять после покупки онлайн-кассы, чтобы сделать налоговый вычет.

Право на налоговый вычет за ККТ ИП на ЕНВД предоставлено п. 2.2 ст. 346.32 Налогового кодекса РФ. Причём закон имеет в виду не только непосредственно средства на покупку новой онлайн-ККТ, но и:

- фискального накопителя;

- необходимого программного обеспечения;

- сопутствующие работы (например, настройка ККТ);

- модернизацию старой кассы до онлайн-версии.

Назовём основные условия для вычета по ЕНВД при приобретении ККТ:

- касса включена в официальный Реестр ККТ, который ведёт на своём сайте ФНС России;

- ИП использует ККТ в расчетах по деятельности, облагаемой единым налогом на вменённый доход;

- ЕНВД можно снизить максимум на 18 000 рублей по каждому экземпляру контрольно-кассовой техники;

- касса зарегистрирована в налоговых органах в период с 1 февраля 2017 года до 1 июля 2019 года (для ИП с персоналом на трудовых договорах в сфере розничной торговли и общепита – с 01.02.2017 по 01.07.2018).

Главное помнить, что раньше, чем онлайн-касса зарегистрирована в налоговой, сделать вычет при расчете ЕНВД никак не получится.

По закону вычет ЕНВД на расходы на ККТ производят при расчете вменённого налога за налоговые периоды 2018 и 2019 годов, но не ранее налогового периода, в котором ИП зарегистрировал соответствующую кассу.

А вот ИП с персоналом на трудовых договорах из сферы розничной торговли и общепита могут уменьшить ЕНВД за налоговые периоды только 2018 года.

Напомним, что на основании п. 2.1 ст. 346.32 НК РФ страховые взносы и больничные пособия, выплаченные ИП, тоже снижают вменённый налог. Поэтому может так случиться, что в текущем налоговом периоде сумма налога с учетом такого уменьшения окажется меньше самих затрат на покупку ККТ.

На этот случай ИП может перенести вычет по оставшейся сумме расходов на приобретение ККТ на следующие налоговые периоды. Но делать этот можно не бесконечно, а до 1 июля 2019 года. А для розничных торговцев и общепита с персоналом на трудовых договорах этот срок уже истёк 1 июля 2018 года.

В этой ситуации предприниматель Широкова может уменьшить исчисленную сумму налога (7000 руб.) на страховые взносы (3000 руб.) и затраты на покупку ККТ в размере 4000 рублей.

Остаток в 14 000 рублей ИП вправе учесть при уменьшении суммы исчисленного налога в последующих налоговых периодах в пределах крайнего срока (см. выше, а также письмо ФНС от 19.04.2018 № СД-4-3/7542).

Что касается документов на вычет ККТ по ЕНВД, то тут есть своя особенность. Дело в том, что форма вменённой декларации в 2017 и 2018 годах не менялась, поэтому отразить в ней кассовый вычет невозможно. Но для этой цели вместе с данным отчётом желательно подать в налоговую пояснительную записку с обязательным указанием в ней следующих реквизитов по каждой ККТ, в отношении которой уменьшаете налог (письмо ФНС от 20.02.2018 № СД-4-3/3375):

- название модели ККТ;

- заводской номер модели ККТ;

- регномер ККТ, присвоенный налоговой;

- дата регистрации ККТ в налоговой;

- сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (не более 18 000 руб.);

- общая сумма расходов по покупке ККТ, уменьшающая налог к уплате за налоговый период.

Налоговый вычет при покупке онлайн кассы в 2018-2019 году для ИП на ЕНВД

Согласно федеральному закону №54-ФЗ, многие индивидуальные предприниматели с недавнего времени обязаны приобретать онлайн-кассы для осуществления своей деятельности. Дело это весьма затратное, поэтому государство, в лице правительства, стремится уменьшить нагрузку на предприятия за счет внедрения налогового вычета для индивидуальных предпринимателей. Это мера касается предпринимателей, применяющих в организации единый налог на вмененный доход, внедривших онлайн-кассы, соответствующее всем требованиям.

Данная норма начала действовать с 1 января 2018 года. Она регулируется в федеральном законе №349-ФЗ, который был принят 27 ноября 2017 года.

Кому положен налоговый вычет за онлайн-кассы ИП на ЕНВД и с какого периода уменьшается налог?

Для того чтобы получить налоговый вычет на покупку онлайн-кассы нужно соблюсти ряд условий:

- одними из самых главных является обязательное наличие ККТ в реестре налоговой службы (ссылки расположены ниже в инструкции),

- касса обязательном порядке должна стоять на учете в организации.

Важно зарегистрировать ККТ как можно скорее — желательно сразу после покупки. Налоговый вычет по онлайн-кассам не распространяется на период, который был до регистрации.

Не все индивидуальные предприниматели на ЕНВД могут получить вычет:

- Предприниматели на ЕНВД или ПСН, прошли процесс регистрации ККТ в период 01.01 2017 — 1.07.2018 гг, осуществляющие деятельность в сфере общепита или розничной торговли и имеющие наемную трудовую силу в штате, могут получить возмещение строго в 2018 году.

- Другие, если прошли процесс регистрации онлайн-кассы в период 1.01.2017 — 1.07.2019 гг.

Если вы являетесь ИП на ПСН или ЕНВД, например, у вас небольшое кафе с парой сотрудников, то самым выгодным вариантом будет приобретение онлайн кассы с одновременной постановкой ее на учет, в этом случае гарантированно будет получено возмещение.В 2019 году получить эту меру поддержки можно, только если нет сотрудников в штате.

Для всех индивидуальных предпринимателей, находящихся на ЕНВД устанавливается определенный период, на который уменьшается налоговая нагрузка. Так, для тех предпринимателей, которые должны перейти на онлайн-кассу до 1 июля 2019 года установлены сроки уменьшения ЕНВД на все кварталы с 2018 — 2019 года.

Важно! Возмещение будет производиться только с того квартала, в котором было приобретено оборудование.

Если было приобретено несколько ККТ, то выплаты можно разделить на несколько кварталов и получать возмещение за каждой в отдельности. Например, при получении возмещения за две кассы можно получить 36000 рублей возврата со стороны государства.

Согласно принятому законодательному акту ИП на ЕНВД могут получить возмещение денежных средств, потраченных на приобретение и настройку контрольно-кассовой техники до 18000 рублей за каждую приобретенную единицу. Если стоимость оборудования оказалась выше, получить большую сумму не получится. Если было потрачена меньшая сумма, то компенсируется ее размер.

Бывают такие случаи, что налоговая база не составляет 18000 рублей, если за один квартал не получилось потратить доступную сумму, что можно остаток средств перенести на последующие кварталы до 2019 года. Например, в первом квартале можно потратить 8000 рублей, а на второй уже оставшиеся 10000 рублей.

Расчет стоимости приобретения онлайн-кассы складывается из следующих показателей

- кассовое программное обеспечение;

- онлайн-касса и фиксальный накопитель;

- настройка и регистрация кассы, а также другие сопутствующие услуги;

- модернизация старого оборудования.

При совмещении ЕНВД и ПСН возмещение при покупке онлайн-кассы ИП получит строго по одному из этих видов налогообложения.

Для оформления вычета потребуется предоставить в ФНС налоговую декларацию 3-НДФЛ за квартал и отразите в ней информацию об осуществленных затратах на приобретение контрольно-кассовой техники.

К декларации необходимо также предложить все документы, относящиеся к затратам на приобретение контрольно-кассовой техники. Среди них документы подтверждающие затраты на:

- приобретение кассового аппарата;

- покупку фискального накопителя;

- установку программного обеспечения;

- настройку оборудования специалистами.

Если уже уплачена сумма и вы хотите вернуть средства с ранее уплаченных налогов, за счет компенсации, выделяемой на приобретение онлайн-кассы нужно обратиться в налоговую службу заявление о возврате излишне уплаченных налогов.

При предоставлении в налоговый орган информации о контрольно-кассовой технике, лучше всего прикладывать пояснительную записку, в которой нужно указать следующие данные о приобретенном оборудовании:

- наименование модели;

- номер, присвоенный на заводе;

- номер, присвоенный налоговым органом во время регистрации;

- дата регистрации;

- суммарные расходы на покупку одной онлайн кассы (не может быть больше 18000 рублей);

- сумма всех расходов на приобретение ККТ, которая уменьшает ЕНВД подлежащую уплате в бюджет за налоговый период.

Чтобы при этом не возникло никаких проблем, ФНС рекомендует использовать пояснительную записку установленной формы.

Всю документацию необходимо предоставлять в то отделении налоговой службы, где состоит на учете индивидуальный предприниматель и куда он собирается оплачивать свои налоги.

Как получить налоговый вычет при покупке онлайн-кассы через личный кабинет – инструкция

В выпущенном письме от 20.02.2018 N СД-4-3/3375@ «О применении положений главы 26.3 Налогового кодекса Российской Федерации» Федеральная налоговая служба дала разъяснения налогоплательщикам о том, как указать новый налоговый вычет в старой декларации.

Установка онлайн-кассы на учет в ФНС может осуществляться двумя способами:

- При личном посещении.

- Удаленно, через личный кабинет.

При этом второй вариант гораздо предпочтительнее первого, так как не нужно тратить свое время на поездки в ФНС, однако, чтобы эту процедуру осуществить понадобиться усиленная электронно-цифровая подпись.

Необходимо зарегистрироваться на сайте ФНС и активировать свою учетную запись, а также получить ключ ЭЦП. Получение электронно-цифровой подписи является платной услугой.

На этом этап регистрации контрольно-кассовой техники завершается.

Пример по уменьшению налога по ЕНВД с наемниками:

- ИП посчитал ЕНВД за 1 квартал по формуле — 41 тысяча рублей.

- ИП платил взносы за себя и сотрудников — 23 тысячи рублей. На эту сумму он уменьшает налог, но не больше, чем наполовину. После вычета страховых взносов налог равен 20 500 рублей.

- Осталось уменьшить налог на стоимость кассы. ИП покупал две и на каждую получил вычет по 18 тысяч рублей. В этом квартале он использует вычет только за 1 кассу, а в следующем — за вторую. В итоге за 1 квартал он заплатит 2 500 рублей налога.

Иногда возникают неоднозначные ситуации, с которыми может столкнуться каждый индивидуальный предприниматель:

По всем этим ситуациям дала объяснение Федеральная налоговая служба, так как законом эти моменты не предусмотрены.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.