Сегодня рассмотрим тему: "лимиты по усн в 2019 - 2020 году таблица" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Не каждый налогоплательщик вправе переходить и применять упрощенную систему налогообложения. Чтобы перейти на УСН и потом на ней работать, нужно соблюдать лимиты по доходам и лимиты по основным средствам, а также ряд ограничений. В статье расскажем про лимиты по УСН на 2019 год: для применения и для перехода.

Вы теряете деньги компании, если превысите лимиты на упрощенке. Проверьте на калькуляторе от журнала «Упрощенка», не привысили ли вы лимиты по УСН.

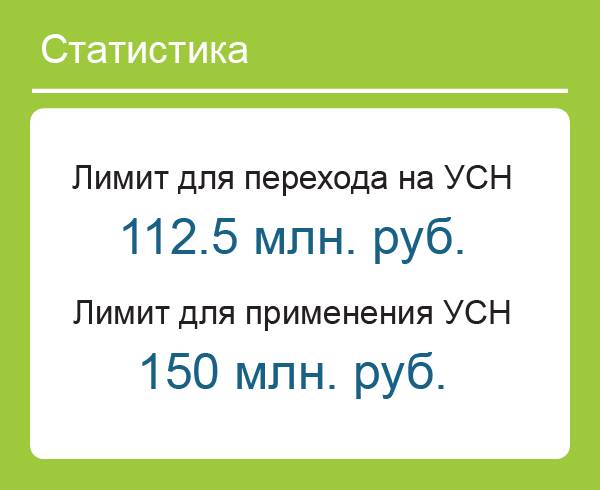

Если доходы компании по итогам 9 месяцев 2018 года не превысили 112,5 млн. руб., то она вправе перейти на этот налоговый режим (ст. 346.12 НК РФ).

При этом необходимо, чтобы соблюдались лимиты по остаточной стоимости основных средств на конец 2018 года (150 млн. рублей) и численности персонала (100 человек).

Упрощенную систему налогообложения (УСН) могут применять налогоплательщики (компании и ИП), которые соответствуют требованиям, установленным Налоговым кодексом РФ, а именно:

- доход за налоговый (отчетный) период — не более 150 млн. руб.

- остаточная стоимость основных средств в соответствии с данными бухгалтерского учета — не более 150 млн. руб.

- средняя численность работников за налоговый (отчетный) период — менее 100 человек

Для компаний установлены дополнительные требования:

- доля участия в уставном капитале других организаций – не более 25%

- отсутствие филиалов (представительства разрешены)

Лимиты по УСН для перехода и применения упрощенки в 2019 году (таблица)

Критерии использования УСН в 2019 году для АО, ООО и ИП

1) Число работников

Не более 100 человек

2) Остаточная стоимость ОС — для перехода на УСН и для применения УСН.

Внимание! ИП применяют этот лимит только для применения УСН. ИП переходят на УСН даже если стоимость их ОС первышает предел.

Не более 150 млн руб

3) Доля участия других юрлиц (для ИП нет)

4) Лимит для применения УСН по доходам, полученным за весь налоговый период (2019 год) — для применения УСН в 2018 году

Не более 150 млн. рублей

5) Лимит для АО и ООО по доходам для перехода на УСН, полученным за январь-сентябрь 2018 года — для перехода на УСН с 1 января 2019 года

Внимание! Этот лимит для ИП не применим, они переходят на УСН даже если их доходы первышают предел.

Не более 112,5 млн. рублей

6) Наличие филиалов

Не должно быть филиалов (представительства разрешены)

При невыполнении какого-либо критерия — применять УСН нельзя.

Лимиты по УСН устанавливаются, как на компании, планирующих переход на спец режим, так и для уже действующих организаций. Переход на «Упрощенку» зависит от величины доходов, которые не должны быть выше установленного предельного значения. Способы привести в порядок доходы, чтобы они остались в пределах лимитов в статье “Приведите в порядок доходы, чтобы не слететь с упрощенки”.

| Видео (кликните для воспроизведения). |

Стоит обратить внимание, что данное ограничение распространяется только на организации. Индивидуальных предпринимателей оно не касается в соответствии с письмами Минфина России. (от 11.12.2008 г. № 03-11-05/296, 05.11.2013 г. № 03-11-11/47084 и др.)

Рассмотрим лимиты по УСН на 2018 год для ООО уже применяющих спец режим и для организаций, планирующих переход на данную систему налогообложения.

Упрощенная система под запретом для:

Теперь подробнее поговорим о лимитах по доходам и условиям для перехода на упрощенку ООО, АО и ИП. Существуют два лимита по доходам.

1) Лимит для применения УСН в 2019 году

Доход упрощенцев не должен превышать установленный лимит — УСН. Если в каком-либо из периодов 2018 года доходы организации превысят установленный максимальный оборот, упрощенец теряет возможность работать на УСН.

До 2020 года лимит по УСН установленный на 2019 год для ООО в части общей величины годового дохода (150 млн. руб.) будет применяться, не подвергаясь индексации.

При подсчете доходов для проверки соответствия с лимитом, стоит отметить, что учитываются только доходы от реализации, поступившие авансы и внереализационные доходы. Другими словами – доходы, которые отражаются в книге учета.

Не учитываются:

- доходы, предусмотренные статьей 251 НК РФ;

- временные доходы;

- поступления от контролируемых ин. Компаний, облагаемые налогом на прибыль и др.

2) Лимит для перехода на УСН с 1 января 2019 года

Переход на спецрежим с ОСН возможен с 1 января 2019 года. Вновь созданная компания вправе перейти на УСН со дня создания.

Для того чтобы перейти на упрощенную систему налогообложения, организации необходимо учитывать, что существует особый регламентированный доход, устанавливаемый Налоговым Кодексом.

Лимит УСН на 2019 год для ООО таков: доход организации за 9 месяцев 2018 года – не должен превышать 112 500 000 рублей (максимальная выручка). Это правило вступило в силу и воспользоваться им смогут те организации, которые планируют переход на «упрощёнку» в 2019 году. Как уже было замечено ранее, данный лимит не будет подвергаться индексации вплоть до 2020 года. А это значит, что не смотря на текст ст. 346.13 и 346.12 НК РФ применение коэффициента- дефлятора к значениям лимита УСН на 2019 год для ООО не осуществляется.

Лимит выручки УСН на 2019 год исходит из статьи 346 НК РФ. Согласно п 4 ст. 346.13 НК РФ лимит выручки (доходов) для организаций индексируется на определенный коэффициент-дефлятор, устанавливаемый каждый год в РФ и учитывающий изменение потребительских цен на товары и услуги.

| Видео (кликните для воспроизведения). |

В 2016 году коэффициент-дeфлятoр был равен 1,329, согласно приказу Минэкономразвития России от 20.10.2015 №772. Для того чтобы посчитать лимит по УСН на 2016 год необходимо было умножить, максимально разрешенный доход (60000000) на коэффициент-дефлятор (1,329).

Итого, полученный лимит по УСН на 2016 год был равен 79 740 000 руб.

В 2017 году коэффициент-дефлятор равен 1,425, согласно приказу Минэкономразвития России от 03.11.2016 № 698. А с 1 января 2017 года предельный доход по УСН увеличился до 150 млн рублей. Если действовать по схеме применяемой в 2016 году – для того, чтобы узнать лимит по УСН на 2018 год, необходимо умножить предельный доход на коэффициент-дефлятор. НО! С 1 января 2017 года произошло приостановление действия п. 2 ст. 346.12 НК РФ до 1 января 2020 года. А это значит, что индексация на коэффициент-дефлятор не применяется, а соответственно умножать на него предельный доход в 2019 году не нужно.

Установленные лимиты по выручке в 2019 году выглядят так: компания только переходящая на «упрощенку» должна иметь определенный лимит, не превышающий 112 500 000 рублей.

Сравнивая ограничения по выручке при УСН в 2019 году с предыдущими годами, можно сказать, что система стала намного лояльнее, благодаря тому, что лимит увеличился практически в два раза по сравнению с прошлым годом. Данные изменения можно увидеть в абзацах, расположенных выше.

Если предприятие за отчетный период превысит установленный лимит УСНО по выручке, то необходимо перейти на общую систему налогообложения с начала отчетного года, пересчитав налоги, от которых освобождает УСНО: налог на прибыль для организаций НДФЛ для предпринимателей, НДС и налог на имущество. Для того, чтобы избежать данной ситуации каждой компании необходимо составить четкий финансовый план, предусмотреть все возможные варианты развития событий и составить предположительные способы их решения.

1 вариант — налогоплательщик подает уведомление о переходе на упрощенку в налоговую инспекцию одновременно с документами для постановки на учет.

2 вариант — налогоплательщик подает уведомление о переходе на упрощенку позднее, нежели документы на регистрацию. Если второй вариант оказался предпочтительнее, то уведомление подается в налоговую инспекцию в течение 30 календарных дней с даты постановки на учет (п. 2 ст. 346.13 НК РФ).

3 вариант — налогоплательщик переходит на упрощенку с другого режима налогообложения. В таком случае уведомление о переходе на УСН подается до 31 декабря текущего года, так как переход на упрощенку возможен лишь со следующего календарного года (п. 1 ст. 346.13 НК РФ).

4 вариант — на упрощенную систему налогообложение переходит плательщик ЕНВД.

Переход на УСН с ЕНВД осуществляется с начала того месяца, в котором была прекращена обязанность по уплате налога на вмененный доход (п. 2 ст. 346.13 НК РФ). Уведомление должно быть представлено в налоговые органы не позднее 30 календарных дней со дня прекращения обязанности по уплате налога на вмененный доход.

Налогоплательщику надо заполнить и подать до 31 декабря 2018 года форму бланка уведомления о переходе на упрощенную систему налогообложения.

Обратите внимание, что те, кто вписываются в лимиты по УСН теперь не сдают декларацию по УСН. Все подробности читайте в статье журнала “Упрощенка” “ФНС обещает отменить декларации на УСН”.

Специально для упрощенцев мы сделали программу Упрощенка 24/7. Она позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность в один клик. Возьмите пробный доступ к программе на 30 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

Близится 2019 год и в налоговое законодательство вносятся некоторые изменения. Основными из них для упрощенцев являются: увеличение размера страховых взносов, обязательное применение онлайн-кассы, упрощение или полное освобождение от предоставления отчетности. В статье рассмотрим, какие нас ждут изменения по УСН в 2019 году.

Основным изменением, которое может ожидать упрощенцев – это отмена декларации по налогу УСН. Данная норма коснется тех налогоплательщиков, которые применяют данный спецрежим и соответствуют следующим требованиям:

- объект налогообложения – «доходы»;

- поступление денежных средств фиксируется через онлайн-кассу.

Таким образом, поступление денежных средств происходит под контролем налоговой. При этом налоговый орган будет иметь доступ ко всем поступлениям компании или ИП. В том случае, если данные налогоплательщики также продолжат подавать декларацию по УСН, то получится, что они дублируют уже направленные данные.

Важно! Те налогоплательщики, которые уплачивают налог УСН с доходов минус расходы, должны будут продолжать отчитываться в налоговую, как и прежде.

Пока налоговая ставка при УСН корректироваться не будет. Это значит, что налогоплательщики на УСН (доходы) будут оплачивать налог по ставке 6%, а на УСН (доходы минус расходы) – по ставке 15%. Также следует помнить, что в регионах данные ставки могут быть снижены, соответственно, до 1 и до 5 процентов.

Как и прежде компании или ИП на УСН (доходы) вправе уменьшить свой налог на сумму страховых взносов, уплаченных в налоговом периоде. В этом случае нужно знать, что организации и ИП, имеющие работников вправе уменьшить рассчитанный налог не более, чем на 50%. А ИП, не имеющие работников, уменьшают налог на всю сумму фиксированных страховых взносов, уплаченных за себя (Читайте также статью ⇒ Минимальный налог при УСН доходы минус расходы).

Уплата фиксированных взносов ИП предусмотрена законом 335-ФЗ от 27.11.2017. Платежи уплачиваются в следующих размерах:

- ПФР – 29 354 рублей (плюс 1% с доходов предпринимателя, превышающих 300 000 рублей, но не более 234 832 рублей);

- ФОМС – 6 884 рубля.

Важно! Данные суммы взносов уплачиваются за год и их размер теперь не зависит от величины МРОТ.

В 2019 году не планируются изменения для тех организаций и ИП, которые планируют перейти на УСН. То есть компании как и прежде должны соблюдать:

- лимит доходов по итогам 9 месяцев, равный 112,5 млн. рублей;

- остаточную стоимость ОС – 150 млн. рублей;

- средняя численность персонала – до 100 чел.

Предельные значения доходов для компаний, уже работающих на УСН в 2019 году не меняются. Лимит доходов равен 150 млн. рублей вплоть до 2020 года. По остаточной стоимости ОС также предусмотрен лимит, равный 150 млн. рублей.

Одним из важных изменений по УСН 2019 года является отмена пониженных страховых взносов. Согласно нормам ст. 427 НК РФ, совокупный размер страховых взносов был установлен в 20%. Данной льготой могли пользоваться те налогоплательщики, которые перешли на УСН и имели доход в год не более 79 млн. руб. Кроме того, их основной вид деятельности должен был соответствовать ст. 427 НК РФ. Данная льгота предусматривалась только на 2017-2018 годы, а на 2019 год ее продление не предполагается. То есть налогоплательщики УСН с доходов своих работников должны будут уплачивать страховые взносы по ставке 30%.

Важно! В 2019 году также продолжит свое действие мораторий на плановые проверки малого бизнеса. Напомним, что мораторий вводился до конца 2018 года, но продлили его до 2020 года.

Какие лимиты по УСН действуют в 2019 году? Какие лимиты по доходам, основным средствам, численности работников? Кому вообще запрещено применять УСН в 2019 году?

Предельные лимиты для упрощенной системы налогообложения установлены для годового дохода, количества работников и остаточной стоимости основных средств. При нарушении в течение года любого из них утрачивается право на УСН.

При УСН ограничение по выручке в 2019 году составляет 150 млн рублей. Если нарушить этот лимит, компания или ИП теряют право быть на упрощенке. Однако надо помнить, что не все доходы нужно учитывать для этих целей. Под доходами для лимита УСН понимаются: доходы от реализации, поступившие авансы, внереализационные доходы.

Лимит УСН 2019 для перехода на “упрощенку”

Если организация уже применяет ОСНО или другой налоговый режим, то она имеет право перейти на упрощенку. Сделать это она сможет только с начала следующего календарного года. При этом в Налоговом кодексе для таких случаев предусмотрен специальный лимит доходов по УСН в 2019 году.

Можно применять УСН с 1 января 2019 года только если за 9 месяцев 2018 года его доход не превышал 112,5 млн рублей. При этом данный лимит распространяется только на организации. ИП сможет перейти на УСН с 2019 года, даже если за период с января по сентябрь 2018 года его доход был больше 112,5 млн рублей. Однако лимит годового дохода в 150 млн рублей сохраняется и для юрлиц, и для предпринимателей.

Чтобы заявить в инспекцию о своем намерении начать применять УСН с 2019 года, необходимо подать уведомление.

Ограничения по УСН в 2019 году: кому запрещено применять

Некоторым налогоплательщикам НК РФ запрещает применять упрощенную систему налогообложения, даже если они подходят под все вышеперечисленные критерии. К ним относятся (Статья 346.12 НК РФ):

- банки;

- страховщики, негосударственные пенсионные фонды;

- инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организации и ИП, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых (кроме общераспространенных полезных ископаемых);

- компании, которые ведут деятельность по организации и проведению азартных игр;

- нотариусы с частной практикой;

- адвокаты;

- организации, входящие в соглашения о разделе продукции;

- компании и ИП на ЕСХН;

- казенные и бюджетные учреждения;

- иностранные компании; микрофинансовые организации;

- частные агентства занятости.

Материал подготовлен на основании статьи сайта УНП.

Для того чтобы иметь возможность использовать в своей деятельности самый простой из всех режимов налогообложения — упрощенку, юрлицу или ИП необходимо соответствовать ряду определенных числовых показателей (ст. 346.12 НК РФ):

- Численность работающих — не больше 100 человек.

- Остаточная стоимость ОС — не выше 150 млн руб.

- Доля участия других юрлиц — не более 25%.

- Лимит по УСН по доходам, полученным за весь налоговый период (год), — не выше 150 млн руб. (п. 4 ст. 346.13 НК РФ).

Иными важными критериями являются (ст. 346.12 НК РФ):

- Отсутствие филиалов.

- Неосуществление определенной деятельности (п. 3 ст. 346.12 НК РФ).

В случае если хотя бы один из перечисленных критериев не соблюден, применять УСН нельзя.

Лимит по УСН на 2018-2019 годы для планирующих переход на спецрежим

Если организация планирует перейти на УСН с очередного года, ей необходимо учитывать, что ее выручка за 9 месяцев текущего года тоже регламентирована. Лимит по УСН на 2018 год, превышение которого не позволит перейти на спецрежим с 2019 года, составляет 112,5 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Установленный для перехода на упрощенку лимит УСН 2018-2019 действует только для организаций. Если перейти на УСН решит индивидуальный предприниматель, ограничение по размеру выручки за 9 месяцев года, предшествующего переходу на УСН, для него не установлено.

Оба предела (по доходу за 9 месяцев и для всего годового дохода) по УСН в 2018-2019 годах изменения лимита доходов в зависимости от величины коэффициента-дефлятора не предусматривают. Указанные выше значения общего лимита доходов по УСН в 2018-2019 годах и лимита, установленного на 9 месяцев 2018-2019 годов, введены в применение с 2017 года.

Несмотря на то, что их индексация предусмотрена текстом ст. 346.12 и 346.13 НК РФ, применение коэффициента-дефлятора к значениям лимита УСН на 2018-2019 годы не осуществляется, потому что индексация заморожена на период до 2021 года (закон «О внесении изменений…» от 03.07.2016 № 243-ФЗ).

О размере коэффициента-дефлятора по УСН на 2018 год узнайте из публикации «Утвердили коэффициенты-дефляторы на 2018 год».

Размеры коэффициентов, запланированные на 2019 год, ищите здесь.

Лимит по УСН на 2018-2019 год для действующих компаний

Если доходы «упрощенца» в каком-либо из периодов 2018-2019 годов превысят установленный УСН-лимит доходов, равный 150 млн руб., он теряет возможность работать на УСН.

Лимит по УСН на 2018-2019 годы в части общей величины годового дохода будет применяться до 2021 года, не подвергаясь индексации.

Как коэффициенты-дефляторы в ближайшие годы будут влиять на лимит доходов по УСН, узнайте из этого сообщения.

Если вы решили добровольно перейти с УСН на иной режим налогообложения, прочтите сообщение «Уведомление об уходе с УСН обязательно».

Доходы для определения лимита УСН на 2018-2019 годы, как и раньше, рассчитываются кассовым методом (ст. 346.17 НК РФ). Учитывать в них нужно также все авансы, которые поступили на расчетный счет или в кассу фирмы. Если же имел место возврат денег, то он также учитывается в том периоде, когда был осуществлен, но со знаком минус.

Подробнее о доходах, включаемых в расчет, читайте в этой статье.

Планируя переход на УСН, организации должны учитывать лимит по УСН, установленный по отношению к доходам за 9 месяцев года, предшествующего переходу на этот спецрежим. Такой лимит УСН на 2018-2019 годы для ООО составляет 112,5 млн руб.

Действующие плательщики УСН (как организации, так и ИП) должны контролировать предельную величину годовой выручки, превышение которой влечет запрет на применение этого спецрежима. Доходный лимит УСН 2018-2019 годов равен 150 млн руб.

Доходы для определения лимитов УСН на 2018-2019 годы определяются кассовым методом.

Фирмы и индивидуальные предприниматели обязаны соблюдать лимиты по УСН, чтобы работать на этом режиме налогообложения. Разберемся, какие ограничения установлены на 2019 год.

Все “упрощенцы” обязаны сдавать в ИФНС декларацию по УСН налогу. Программа БухСофт заполнит любой отчет автоматически, на актуальном бланке и с учетом всех изменений законодательства. Попробуйте бесплатно

Законодательство предусматривает пять видов ограничений по УСН в 2019 году:

- Сумма дохода за налоговый период (календарный год).

- Численность нанятых работников.

- Остаточная стоимость объектов основных средств на конец года.

- Наличие филиалов.

- Размер участия в уставном капитале юридических лиц.

До 01.01.2017 года в расчете лимита дохода участвовал коэффициент-дефлятор. Его умножали на предельно разрешенный размер дохода. С 01.01.2017 по 01.01.2020 года коэффициент-дефлятор не применяют.

Для перехода с 2019 года на УСН максимальная величина дохода не должна быть выше 112 500 000 рублей за 9 месяцев 2018 года.

Для тех, кто хочет оставаться на УСН, лимит доходов в 2019 году установлен в размере 150 000 000 рублей. Это окончательная величина. На нее нужно ориентироваться и в 2018-м году.

Доходы определяйте на основании показателей налогового учета. То есть по данным, отраженным в книге учета доходов и расходов. При расчете суммы предельного дохода учитывайте:

- доходы от реализации, которые определяют согласно статье 249 НК (абз. 2 п. 1 ст. 346.15 НК);

- внереализационные доходы, которые признают согласно статье 250 НК (абз. 3 п. 1 ст. 346.15 НК);

- поступившие авансы, если до перехода на “упрощенку” рассчитывали налог на прибыль методом начисления (подп. 1 п. 1 ст. 346.25 НК).

В лимит выручки при УСН в 2019 году посредники – комиссионеры, агенты, поверенные включают только суммы вознаграждений, полученных по договорам комиссии или агентским договорам.

Заказчики – комитенты и принципалы – включают в лимита доходов по УСН в 2019 году всю выручку от реализации, не уменьшая ее на суммы посреднических вознаграждений (письмо Минфина от 07.10.2013 № 03-11-06/2/41436).

В лимит доходов на УСН в 2019 году не включают:

- поступления от деятельности, переведенной на ЕНВД (это связано с тем, что лимит доходов, при превышении которого фирма или ИП теряет право на применение спецрежима, установлен только в отношении доходов, полученных от деятельности на упрощенке (п. 4.1 ст. 346.13 НК));

- полученные в момент применения “упрощенки”, но учтенные при расчете налога на прибыль до перехода на УСН (для фирма и ИП, перешедших на “упрощенк”у с общей системы налогообложения (подп. 3 п. 1 ст. 346.25 НК));

- предусмотренные статьей 251 НК (подп. 1 п. 1.1 ст. 346.15 НК);

- поступления от контролируемых иностранных компаний; дивиденды и проценты по государственным (муниципальным) ценным бумагам, которые облагаются налогом на прибыль (подп. 2 п. 1.1 ст. 346.15 НК, письмо Минфина от 05.10. 2011 № 03-11-06/2/137);

- плату за коммунальные услуги, которая поступает от собственников жилья (жильцов) для перевода ресурсоснабжающим организациям (такие доходы не облагаются налогом у ТСЖ, ТСН, управляющих организаций, а также у садоводческих, жилищных, огородных, дачных кооперативов) (подп. 4 п. 1.1 ст. 346.15 НК);

- начисленные (признанные в бухучете), но фактически не полученные доходы (например, арендная плата, не поступившая на расчетный счет, или имущество, которое не было передано контрагентом по бартерному договору) (п. 1 ст. 346.17 НК, письмо Минфина от 01.07.2013 № 03-11-06/2/24984).

Рассмотрим порядок расчета предельного значения дохода на примере торговой компании.

Компания занимается оптовой и розничной торговлей. С розничной торговли она платит ЕНВД. В отношении оптовых операций с 1 января 2019 года применяет “упрощенку”.

За девять месяцев 2019 года фирма получила следующие доходы:

- 50 млн руб. – выручка от реализации в оптовой торговле;

- 18 млн руб. – выручка от реализации в розничной торговле;

- 9 млн руб. – внереализационные доходы;

- 6 млн руб. – авансы, полученные в период применения общей системы налогообложения.

Сумма доходов, которую учитывают для определения возможности применения упрощенки в IV квартале 2019 года, составляет:

50 млн + 9 млн + 6 млн = 65 млн руб.

Эта сумма не превышает предельный лимит для упрощенной системы налогообложения (150 млн руб.). Значит, лимит УСН 2019 соблюден.

Все остальные показатели, влияющие на применение “упрощенки” не нарушены. Компания вправе остаться на спецрежиме.

В IV квартале 2019 года доходы составили:

- 53 млн руб. – выручка от реализации в оптовой торговле;

- 1,5 млн руб. – выручка от реализации в розничной торговле;

- 33 млн руб. – внереализационные доходы.

Доход за 2019 год бухгалтер определил так:

65 млн + 53 млн + 33 млн = 151 млн руб.

Поскольку в IV квартале общая сумма доходов нарастающим итогом с начала года превысила предельный уровень (150 млн руб.), с 1 октября 2019 года организация утратила право на применение упрощенки.

Если с 2019 года вы планируете перейти на “упрощенку”, лимит доходов за девять месяцев текущего года не должен превысить 112 500 000 рублей. Это ограничение действует и в 2018 году. Коэффициенты-дефляторы до 2020 года не применяют.

На новые компании ограничение по предельной величине доходов не распространяется. Им достаточно подать специальное уведомление.

Программа БухСофт автоматически составит уведомление о переходе на УСН для налоговой. Попробуйте бесплатно

Вновь созданные организации могут применять “упрощенку” с момента постановки на учет в налоговой инспекции. Организации, возникшие в результате реорганизации, тоже считаются вновь созданными. Поэтому на них распространяется аналогичный порядок (письмо Минфина России от 13 февраля 2015 г. № 03-11-06/2/6553). Например, ООО, возникшее в результате преобразования АО, вправе применять “упрощенку” с даты, указанной в свидетельстве о постановке ООО на налоговый учет. Для этого в инспекцию следует подать соответствующее уведомление. Уведомить инспекцию нужно даже в том случае, если правопредшественник организации тоже применял этот спецрежим.

Организации, применяющие общую систему налогообложения или ЕСХН, могут перейти на “упрощенку” только с начала следующего календарного года.

Организации, применяющие ЕНВД, могут перейти на УСН:

- по собственной инициативе – только с начала следующего календарного года;

- при прекращении деятельности, облагаемой ЕНВД, – с начала месяца, в котором они перестали быть плательщиками ЕНВД;

- при превышении средней численности работающих или при нарушении структуры уставного капитала – только с начала следующего календарного года при условии, что к этому моменту нарушения будут устранены.

Лимит по УСН на 2019 год на стоимость основных средств

Чтобы сохранить УСН, остаточная стоимость основных средств должна быть в пределах 150 000 000 руб. Это ограничение действует с 2017 года.

Будьте внимательны, если решили, как малое предприятие, начислять амортизацию ОС раз в год – 31 декабря (п. 19 ПБУ 6/01). Остаточная стоимость будет уменьшаться лишь по итогам года. С лимитом же надо сверяться хотя бы раз в квартал. Риск “слететь” со спецрежима увеличится. Особенно это актуально для тех, у кого размер стоимости амортизируемого имущества близок к предельному.

Предприниматели на “упрощенке” вправе не учитывать требование к стоимости ОС. Бухучет они не ведут и остаточную стоимость не определяют. Но если уже при применении УСН ограничение по имуществу будет нарушено, то и ИП, и организации теряют право на спецрежим. Поэтому отслеживать остаточную стоимость ОС и вести их учет нужно.

Лимит по сотрудникам – 100 человек. Чтобы не “слететь” с “упрощенки”, сверяйтесь с ограничением ежеквартально. Во внимание принимайте среднюю численность. Определяйте ее, руководствуясь указаниями по заполнению формы № П-4.

В среднюю численность включайте:

- среднесписочную численность работников;

- среднюю численность внешних совместителей;

- среднюю численность сотрудников, выполнявших работы по договорам ГПХ.

Показатель средней численности возьмите из форм статистической отчетности, которые сдают в органы статистики:

- форма ПМ «Сведения об основных показателях деятельности малого предприятия» – для малых предприятий;

- форма № П-4 – для других организаций (кроме малых).

Юридическое лицо, у которого есть филиалы, не может использовать “упрощенку”. Наличие представительств переходу на спецрежим не мешает (подп. 1 п. 3 ст. 346.12 НК).

Компании, в которых доля непосредственного участия других юрлиц составляет более 25%, не могут применять УСН. При этом запрет не распространяется:

- на фирмы, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, среднесписочная численность инвалидов в которых составляет не менее 50% от всего персонала, а их доля в фонде оплаты труда – не менее 25%;

- НКО, в том числе НКО потребительской кооперации, а также организации, единственными учредителями которых являются потребительские общества и их союзы;

- ГУПы и МУПы;

- юрлиц, уставный капитал которых более чем на 25% принадлежит государству (субъектам РФ, муниципальным образованиям, правительству РФ, правительствам иностранных государств);

- юрлиц, которые созданы бюджетными и автономными научными учреждениями либо образовательными организациями высшего образования, являющимися бюджетными или автономными научными учреждениями для практического применения (внедрения) результатов интеллектуальной деятельности, исключительные права на которые принадлежат учредителям этих организаций.

Все предельные значения на 2019 год мы собрали в таблице.

Автор: Марина Косульникова, главный бухгалтер компании «Галан»

Вступил в силу ряд поправок в Налоговый кодекс, которые существенно повлияли на деятельность «упрощенцев» вплоть до 2020 года. Рассмотрим изменения по УСН.

Благодаря изменениям по УСН больше компаний и индивидуальных предпринимателей (далее — ИП) смогут работать на «упрощенке». Налоги теперь за них вправе уплачивать третьи лица. Кроме того, в Налоговый кодекс внесены технические поправки и уточнения.

Изменения по УСН в части предельного размера доходов за 9 месяцев

Увеличен до 112,5 миллиона рублей предельный размер доходов за девять месяцев, при котором организация вправе перейти на УСН (абз. 1 п. 2 ст. 346.12 НК РФ в ред. Федерального закона от 30.11.2016 № 401-ФЗ (далее — Закон № 401-ФЗ)). Данное значение будет применяться при переходе на «упрощенку» с 1 января 2018 года (Информация ФНС России «Об изменении с 1 января 2017 года порогового значения по доходам для перехода на УСН»).

Для организаций, перешедших на УСН с 1 января 2017 года, величина дохода за девять месяцев 2016 года составляет не более 59,805 миллиона рублей (величина предельного дохода 45 млн руб. (абз. 1 п. 2 ст. 346.12 НК РФ в ред. до 01.01.2017), увеличенная на коэффициент-дефлятор (абз. 2 п. 2 ст. 346.12 НК РФ в ред. до 01.01.2017), установленный на 2016 г. в размере 1,329 (приказ Минэкономразвития России от 20.10.2015 № 772 (далее — Приказ № 772))).

Отметим, что на период с 2017 по 2019 год приостановлена норма об индексации предельного размера дохода, позволяющего перейти на УСН (ч. 4 ст. 5 Федерального закона от 03.07.2016 № 243-ФЗ (далее — Закон № 243-ФЗ)). Значение коэффициента-дефлятора на 2020 год равно 1 (ч. 4 ст. 4 Закона № 243-ФЗ).

Таким образом, с 2018 по 2020 год девятимесячный лимит доходов составляет 112,5 миллиона рублей.

Изменения по УСН касаются лимита стоимости основных средств

С 2017 года увеличен до 150 миллионов рублей лимит остаточной стоимости основных средств, при превышении которого организация не вправе применять УСН (подп. 16 п. 3 ст. 346.12 НК РФ; Закон № 243-ФЗ; письмо Минфина России от 07.11.2016 № 03-11-11/65043).

Так, если остаточная стоимость основных средств по состоянию на 1 октября 2016 года составляла более 100 миллионов рублей, но по состоянию на 1 января 2017 года не превысила 150 миллионов рублей, организация вправе применять «упрощенку» с 1 января 2017 года (письмо ФНС России от 29.11.2016 № СД-4-3/22669@).

Отметим, что изначально законодатели хотели повысить лимит до 1 миллиарда рублей (проект Федерального закона «О внесении изменений в часть вторую НК РФ» (подготовлен Минфином России 25.03.2016)), но чиновники посчитали это нецелесообразным, так как увеличение могло бы привести к сокращению налоговых поступлений в бюджет (письмо Минфина России от 12.05.2016 № 03-11-11/27340).

Кроме того, хотя согласно Налоговому кодексу (подп. 16 п. 3 ст. 346.12 НК РФ) рассматриваемый лимит и касается только организаций, по мнению Минфина России, ИП также утрачивает право на применение УСН при превышении лимита с начала того квартала, в котором допущено превышение (письма Минфина России от 28.10.2016 № 03-11-11/63323, от 20.01.2016 № 03-11-11/1656).

Увеличен до 150 миллионов рублей предельный размер дохода за налоговый период (календарный год (п. 1 ст. 346.19 НК РФ)), при превышении которого налогоплательщик утрачивает право на применение УСН (абз. 1 п. 4 ст. 346.13 НК РФ в ред. Закона № 401-ФЗ).

В 2016 году лимит доходов за год составлял 79,740 миллиона рублей (письмо Минфина России от 29.04.2016 № 03-07-11/25412) (величина предельного дохода 60 млн руб. (абз. 1 п. 4 ст. 346.13 НК РФ в ред. до 01.01.2017), увеличенная на коэффициент-дефлятор (абз. 4 п. 4 ст. 346.13 НК РФ в ред. до 01.01.2017), установленный на 2016 г. в размере 1,329 (Приказ № 772)).

На период с 2017 по 2019 год приостановлена норма об индексации предельного размера дохода, позволяющего применять УСН (ч. 4 ст. 5 Закона № 243-ФЗ).

На 2020 год коэффициент-дефлятор равен 1 (ч. 4 ст. 4 Закона № 243-ФЗ).

Таким образом, с 2017 по 2020 год лимит доходов за налоговый период составляет 150 миллионов рублей.

С 2017 года введен институт независимой оценки квалификации на соответствие профессиональным стандартам. Это процедура подтверждения соответствия квалификации работника положениям профессионального стандарта или квалификационным требованиям, установленным федеральными законами и иными нормативными правовыми актами (п. 3 ст. 2 Федерального закона от 03.07.2016 № 238-ФЗ (далее — Закон № 238-ФЗ)).

При проведении оценки квалификации по направлению работодателя он и оплачивает ее стоимость (ч. 2 ст. 4 Закона № 238-ФЗ; ч. 2 ст. 187 ТК РФ). При этом в целях стимулирования к участию стоимость оценки можно включить в расходы при расчете базы по «упрощенному» налогу (подп. 33 п. 1 ст. 346.16 НК РФ).

Учет производится аналогично расходам на обучение по основным и дополнительным профессиональным образовательным программам, профессиональную подготовку и переподготовку работников (п. 3 ст. 264 НК РФ).

Работодатель обязан хранить документы, подтверждающие расходы на прохождение независимой оценки квалификации, в течение всего срока действия договора по оказанию таких услуг и одного года работы сотрудника, который проходил оценку, но не менее четырех лет.

С 30 ноября 2016 года уплата налога может быть произведена за налогоплательщика иным лицом. Причем это лицо не вправе требовать возврата уплаченной суммы из бюджетной системы РФ (абз. 4 п. 1 ст. 45 НК РФ в ред. Закона № 401-ФЗ). С 2017 года данное правило применяется и в отношении страховых взносов (абз. 1 п. 9 ст. 45 НК РФ). Цель нововведения — улучшение исполнения обязанности по уплате налогов и страховых взносов.

Законодатель уточнил, как учитывать перечисления в бюджет, осуществленные третьими лицами. Их отражают в расходах в размере, фактически уплаченном налогоплательщиком при погашении задолженности перед третьим лицом. При наличии задолженности по уплате налогов, сборов и страховых взносов расходы на ее погашение отражают в пределах фактически погашенной задолженности в те периоды, когда налогоплательщик погашает ее перед третьим лицом (подп. 3 п. 2 ст. 346.17 НК РФ в ред. Закона № 401-ФЗ).

С 2015 года субъекты РФ наделены правом предоставлять двухлетние «налоговые каникулы» для впервые зарегистрированных ИП (Федеральный закон от 29.12.2014 № 477-ФЗ). Речь идет о налоговой ставке 0 процентов для «упрощенцев», осуществляющих деятельность в производственной, социальной и научной сферах, а также в сфере бытовых услуг (п. 4 ст. 346.20 НК РФ).

Законодатель ввел ряд технических уточнений, чтобы исключить двоякое толкование норм Налогового кодекса (Закон № 243-ФЗ; Федеральный закон от 03.07.2016 № 248-ФЗ).

Во-первых, нулевая ставка может быть введена для предпринимателей, выбравших объект как «доходы», так и «доходы, уменьшенные на величину расходов» (абз. 1 п. 4 ст. 346.20 НК РФ). Ранее не было сказано, при каком объекте применяется льготная ставка, и не было прописано никаких ограничений (письмо Минфина России от 05.05.2016 № 03-11-11/26185).

Во-вторых, в период действия нулевой ставки предприниматели с объектом «доходы, уменьшенные на величину расходов» не уплачивают минимальный налог (абз. 2 п. 4 ст. 346.20 НК РФ) (1% от доходов), ведь минимальный налог не применяется при объекте «доходы» (п. 6 ст. 346.18 НК РФ).

В-третьих, виды деятельности в производственной, социальной и научной сферах, в отношении которых устанавливается нулевая ставка, определяются на основании Общероссийского классификатора видов экономической деятельности ОКВЭД2 (ОК 029-2014 (КДЕС Ред. 2) (принят и введен в действие приказом Росстандарта от 31.01.2014 № 14-ст (далее — Приказ № 14-ст); абз. 3 п. 4 ст. 346.20 НК РФ). Ранее также применялся Общероссийский классификатор услуг населению (ОК 002-93) ОКУН (принят и введен в действие пост. Госстандарта России от 28.06.1993 № 163), но он утратил с силу с 1 января 2017 года (п. 6 Приказа № 14-ст; письмо Минфина России от 11.10.2016 № 03-11-06/2/59090).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.