Сегодня рассмотрим тему: "коэффициент дефлятор на 2019 - 2020 года при усн" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Ежегодно Минэкономразвития своими приказами фиксирует величину коэффициентов, при помощи которых корректируются налоговые обязательства субъектов хозяйствования на показатель инфляции. Такой механизм регулирования характерен и для налоговых спецрежимов.

На 2019 год обновленные значения дефляторов пока не утверждены, но на текущий момент имеется проект приказа, на основании которого можно делать выводы о предстоящем росте налоговой нагрузки на субъекты хозяйствования. Коэффициенты предполагается откорректировать сразу для нескольких видов налогов:

для расчета налога с вмененного дохода (ЕНВД);

для вычисления стоимости патента;

отдельный дефлятор предусмотрен для определения величины имущественного налога физических лиц;

для торгового сбора;

для подоходного налога, фиксированный размер которого высчитывается при определении стоимости патента для трудоустройства иностранных граждан.

Коэффициент-дефлятор на 2019 год для УСН составит 1,518. Рост этого параметра отражает уровень изменения потребительских цен в предшествующем периоде.

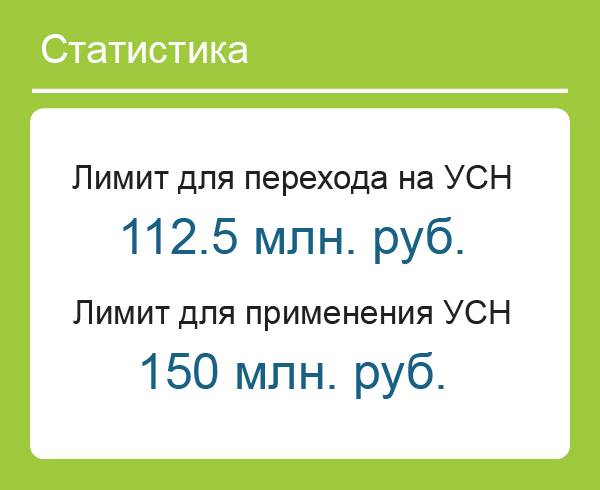

Для «упрощенцев» такой показатель важен при определении лимитов доходности бизнеса. Налоговым кодексом в ст. 346.12 зафиксировано требование о непревышении лимита полученного субъектом хозяйствования дохода (112,5 млн руб.) по итогам 9 месяцев года, предшествующего переходу на УСН. При несоблюдении указанного условия предприниматель не вправе перейти на упрощенный спецрежим. Для лиц, уже применяющих «упрощенку», подсчет доходной базы ведется за год – годовой лимит установлен в размере 150 млн руб., превысив который, субъект утрачивает возможность дальнейшей работы на УСН и переходит на ОСНО (п. 4 ст. 346.13 НК РФ).

Лимиты доходности должны пересматриваются ежегодно с учетом обновленного коэффициента-дефлятора, но вот уже несколько лет дефлятор не влияет на размер лимитов при УСН. Рассмотрим это подробнее.

Хотя коэффициент-дефлятор на 2019 год для УСН будет обновлен, по факту применять его нет необходимости.

Законом от 03.07.2016 года № 243-ФЗ был введен «мораторий» на применение дефлятора к лимитам доходности с 1 января 2017 до 1 января 2020 года. То есть, «переходный» лимит (112,5 млн руб.) и лимит дохода при работе на УСН (150 млн руб.) следует применять без умножения их на коэффициент-дефлятор. Коэффициент в 2017 г. был равен 1,425; в 2018 г. его размер составляет 1,481.

| Видео (кликните для воспроизведения). |

В 2020 году планируется возобновить практику ежегодного уточнения значения пределов доходных поступлений через дефляторы – величина дефлятора на 2020 г. будет составлять 1 (п. 4 ст. 4 закона от 03.07.2016 № 243-ФЗ).

При определении значения совокупного дохода, который учитывается в базе по лимиту, необходимо суммировать такие поступления:

выручка от продажи товаров;

выручка по оказанным услугам или выполненным работам;

внереализационные доходы, которые были получены не от основного направления предпринимательской деятельности;

авансовые платежи, перечисленные контрагентами на расчетные счета налогоплательщика, или принятые в кассу.

Подсчет совокупного значения доходной базы осуществляется кассовым методом.

Стали известны коэффициенты-дефляторы на 2019 год для ЕНВД, УСН, ПСН и торгового сбора

Стали известны коэффициенты-дефляторы по ЕНВД, НДФЛ и торговому сбору. Они зафиксированы в проекте приказа Минэкономразвития.

Напомним, что коэффициент-дефлятор ежегодно устанавливает Минэкономразвития России на следующий календарный год. Коэффициент учитывает изменение потребительских цен на товары, работы и услуги в предшествующем периоде. Коэффициенты-дефляторы применяются для расчета некоторых налогов.

На 2019 год предусматривается:

- коэффициент-дефлятор по НДФЛ – 1,729;

- коэффициент-дефлятор по ЕНВД – 1,915;

- коэффициент-дефлятор по УСН и ПСН, а также расчета налога на имущество физических лиц, – 1,518;

- коэффициент-дефлятор для торгового сбора – 1,317.

В результате в 2019 году ЕНВД и торговый сбор вырастут на 2,5%,ма фиксированный авансовый платеж по НДФЛ – на 2,6%.

Индексация предельных величин доходов на коэффициент-дефлятор для УСН приостановлена до 2020 года. Поэтому коэффициент-дефлятор для УСН в 2019 году для предельных доходов не применяется. Также см. “Лимит доходов по УСН в 2018 году“.

Далее про новые коэффициенты поясним подробнее.

«Вмененщики» используют коэффициент-дефлятор (иное название — коэффициент-дефлятор К1, ст. 346.27 НК РФ) для корректировки значений базовой доходности того или иного вида деятельности. Коэффициент-дефлятор по ЕНВД на 2019 год установили в размере 1,915 руб. По сравнению с предыдущим значением 2017 года (1,868) он вырос на 2,5%. Это означает, что даже если значение физического показателя по виду деятельности останется прежним и размер К2 местные органы власти установят на том же уровне, «вмененный» налог, который будете платить в бюджет, в 2019 году увеличится.

Для патентной системы налогообложения, которую применяют ИП, коэффициент-дефлятор увеличивает максимальный размер потенциально возможного к получению годового дохода по видам предпринимательской деятельности. Напомним, что базовое значение максимально возможного годового дохода ИП составляет 1 млн. рублей (п. 7 ст. 346.43 НК РФ). В 2017 году применялся коэффициент 1,481. А в 2019 году он возрастет до 1,518. Следовательно, максимальная сумма потенциально возможного годового дохода для «патентного» бизнеса составит 1,518 млн. рублей (1 млн. руб. × 1,518). Таким образом, максимальная стоимость патента на месяц в 2019 году составит 7590 рублей (1,518 млн. руб. × 6%: 12 мес.). Заметим, что региональные власти могут увеличить размер потенциально возможного годового дохода для отдельных видов деятельности в три, пять и даже в 10 раз (п. 8 ст. 346.43 НК РФ).

| Видео (кликните для воспроизведения). |

КОЭФФИЦИЕНТ-ДЕФЛЯТОР ДЛЯ НАЛОГА НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦ

При расчете налога на имущество физлиц коэффициент-дефлятор корректирует инвентаризационную стоимость объекта налогообложения. Его значение в 2018 году составляло 1,481. В 2019 году это значения увеличится до 1,518.

Плательщики торгового сбора используют коэффициент-дефлятор для корректировки ставки сбора, определенной для деятельности по организации розничных рынков (п. 4 ст. 415 НК РФ). Базовое значение такой ставки — 550 рублей на 1 квадратный метр площади розничного рынка. Значение коэффициента на 2018 год составляло 1,285. На 2019 год коэффициент увеличится до 1,317. Соответственно, ставка сбора по названному виду деятельности в 2019 году повысится и составит 724,35 рубля (550 руб. × 1,317).

Для НДФЛ коэффициент-дефлятор применятся, чтобы корректировать платежи иностранных граждан из «безвизовых стран», работающих на основании патента по найму у физических лиц (в частности, для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности). Эти иностранцы-работники обязаны самостоятельно ежемесячно вносить фиксированные авансовые платежи по НДФЛ за период действия патента в размере 1 200 рублей (п. 2 ст. 227.1 НК РФ). Размер коэффициента-дефлятора на 2018 год для указанных целей составлял 1,686. А на 2019 год он повысился и составляет 1,729.

Коэффициенты-дефляторы применяются при расчете ЕНВД, патента, налога на имущество физических лиц, НДФЛ, торговых сборах. Минэкономразвития РФ уже запланированы значения коэффициентов на 2019 г.

Ежегодно Минэкономразвития устанавливает размер коэффициентов-дефляторов на будущий год. Коэффициент учитывает изменение потребительских цен на товары и услуги в предшествующем году. Коэффициенты рассчитываются путем умножения коэффициента дефлятора прошедшего года на коэффициент учитывающего изменение потребительских цен прошедшего года. На будущий 2019 г. Минэкономразвития опубликовал проект приказа об установлении размеров коэффициентов-дефляторов. Планируются значение коэффициентов, указанные в табл. 1.

Таблица 1

Если же сравнивать значение текущего года и будущие значения коэффициентов, то они выросли на 2,5-2,6 %.

Рассмотрим расчет суммы налога для плательщика ЕНВД в 2019 г. Для расчета возьмем магазин с торговой площадью 15 м 2 , базовую доходность в размере 1500 руб. с 1 м 2 , К2 в регионе установлен на уровне 1, и ставку ЕНВД – 15%.

(1500 * 15 * 1,915 * 1 *15%) * 3 мес. = 19 389 руб.

Столько плательщик должен будет уплатить в бюджет.

Коэффициент-дефлятор для налога на имущество физлиц

К примеру, если стоимость квартиры равна 2,5 млн руб. то с учетом коэффициента расчет будет происходить из 3.795 млн руб. (1 млн * 1,518). Расчет сумм налога из инвентаризационной стоимости остался лишь в некоторых регионах страны, но с 2020 г. расчет налога производиться будет по кадастровой стоимости.

Таким образом, ежемесячный размер патента в 2019 г. составит 2074, 80 руб. (1200 * 1,729).

Новые коэффициенты дефляторы на 2019 год Минэкономразвития по налогам

Коэффициенты-дефляторы на 2019 год для НДФЛ, УСН, ЕНВД ПСН и торгового сбора возросли по сравнению с прошлым годом. В статье – таблицы с дефляторами, бесплатные справочники на 2019г. и полезные ссылки.

Без проблем адаптироваться к новшествам 2019 года помогут следующие документы (их можно скачать):

Программа “БухСофт” формирует любые формы отчетности с учетом всех изменений закона на актуальных бланках. Вы можете заполнить любой отчет онлайн или скачать действующий бланк формы. Попробовать бесплатно:

Коэффициент-дефлятор – это показатель, который учитывает изменение потребительских цен в предыдущем году. Этот показатель применяется для целей налогообложения – для индексации предельных лимитов для фирм, предпринимателей и физлиц без предпринимательского статуса.

Применение при налогообложении коэффициента дефлятора на 2019 год связано с тем, что в экономике России ежегодно растут цены в связи с инфляцией. Однако в разные периоды уровень инфляции различный, поэтому, чтобы достоверно учесть влияние роста цен, определять дефляторы приходится заново на каждый календарный год.

Ознакомившись с коэффициентами дефляторами на 2019 год, не забудьте посмотреть следующие документы, они помогут в работе:

Эти показатели традиционно установлены для нескольких случаев, а именно:

- для расчета и уплаты фиксированного НДФЛ по платежам иностранцев, которые получили патент для трудоустройства у российских работодателей;

- при работе на УСН или при переходе на «упрощенку»;

- для расчета ЕНВД-налога;

- для внесения платежа по ПСН предпринимателями;

- при расчете торгового сбора управляющими компаниями городских розничных рынков Москвы.

Единый налог на вмененный доход нужно рассчитать с учетом коэффициентов-дефляторов (статья 346.29 НК).

Их два – К1 и К2.

- К1 – показатель, увеличивающий вмененный налог в соответствии с уровнем инфляции. Это и есть коэффициент дефлятор на 2019 год для ЕНВД.

- К2 – показатель, который корректирует базовую доходность. Значение К2 устанавливают региональные власти.

На 2019г. Минэкономразвития утвердило показатель К1 в размере 1,915. Это значит, что база по ЕНВД-налогу возрастет при неизменных физических показателях. Ведь база по налогу – это вмененный доход, который определяют как произведение двух величин:

- ежеквартального базового дохода, который зафиксирован в Налоговом кодексе для соответствующего вида предпринимательства;

- суммы физических показателей по виду предпринимательства за каждый месяц отчетного квартала.

Базовый доход ежегодно уточняется на показатель К1. И если увеличивается К1, то базовый доход возрастает, а значит, увеличивается и налоговый платеж. В последние годы рост налоговых отчислений при ЕНВД – типичная ситуация, так как К1 постоянно повышается. Подробнее об этом – в таблице 1.

Таблица 1. Коэффициент-дефлятор на 2019 год для ЕНВД

Установлены коэффициенты-дефляторы на 2019 год для налогов и сборов

- для НДФЛ – 1,729. Коэффициент используется при расчете фиксированных авансовых платежей по НДФЛ иностранными гражданами, работающими в РФ по найму;

- для ЕНВД – 1,915. Используется для корректировки базовой доходности при определении налоговой базы по ЕНВД;

- для торгового сбора – 1,317. Ставка сбора подлежит ежегодной индексации на коэффициент-дефлятор, установленный на соответствующий календарный год;

- для УСН, ПСН и налога на имущество физлиц – 1,518. Коэффициент-дефлятор применяется для расчета предельного дохода, дающего право на применение УСН; при ПСН на него ежегодно индексируется максимальный размер потенциально возможного к получению индивидуальным предпринимателем годового дохода; при расчете налога на имущество физлиц по инвентаризационной стоимости на этот коэффициент умножается суммарная инвентаризационная стоимость объекта для определения ставки налога (приказ Минэкономразвития России от 30 октября 2018 г. № 595 “Об установлении коэффициентов-дефляторов на 2019 год”).

Обратите внимание, что с 1 января 2017 года до 1 января 2020 года индексация лимита доходов для УСН приостановлена, а коэффициент-дефлятор приравнен к 1 (ч. 4 ст. 5 Федерального закона от 3 июля 2016 г. № 243-ФЗ). В связи с этим величина предельного размера доходов, ограничивающая право налогоплательщика перейти на УСН, не подлежит индексации на коэффициент-дефлятор, установленный на 2019 год.

Минэкономразвития России приказом от 30.10.18 № 595 (зарегистрирован Минюстом 15 ноября) утвердило значения коэффициентов-дефляторов на 2019 год. Данные применяются при расчете единого налога в рамках УСН, ЕНВД, ПСН, а также для расчета НДФЛ, налога на имущество физлиц и торгового сбора.

Приведем значения действующих коэффициентов-дефляторов и коэффициентов, утвержденных на 2019 год, в сравнительной таблице.

Значения коэффициентов-дефляторов на 2018 и 2019 годы

Режим налогообложения

2018 год

2019 год

Налог на имущество физлиц

Коэффициенты-дефляторы используются для изменения некоторых параметров налогообложения, которые используются для расчета того или иного налога. Так, в целях применения упрощенной системы налогообложения, коэффициент-дефлятор используется для корректировки:

- лимита, при соблюдении которого возможен переход на УСН — 112,5 млн. рублей за 9 месяцев того года, в котором организация подает уведомление о переходе на «упрощенку» (п. 2 ст. 346.12 НК РФ);

- лимита дохода, в случае превышения которого «упрощенщик» теряет право применять УСН — 150 млн. рублей (п. 4 ст. 346.13 НК РФ).

Однако в 2019 году коэффициент-дефлятор для УСН применяться не будет, так как его использование «заморожено» до 1 января 2020 года. Об этом сказано в части 4 статьи 5 Федерального закона от 03.07.16 № 243-ФЗ. То есть на 2019 год лимиты доходов (112,5 млн. руб. и 150 млн. руб.) проиндексированы не будут.

При применении ЕНВД коэффициент-дефлятор (иное название — коэффициент-дефлятор К1) используется для расчета налога. С помощью коэффициентов корректируются значения базовой доходности при том или ином виде деятельности.

При патентной системе налогообложения коэффициент-дефлятор корректирует (увеличивает) максимальный размер потенциально возможного к получению годового дохода по видам предпринимательской деятельности. Базовое значение максимально возможного годового дохода ИП составляет 1 млн. рублей (п. 7 ст. 346.43 НК РФ).

Плательщики торгового сбора используют коэффициент-дефлятор для корректировки ставки сбора, определенной для деятельности по организации розничных рынков (п. 4 ст. 415 НК РФ). Базовое значение такой ставки — 550 рублей на 1 квадратный метр площади розничного рынка.

В целях расчета НДФЛ коэффициент-дефлятор используется для корректировки платежей иностранных граждан, работающих на основании патента по найму у физических лиц (для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности). Такие работники обязаны ежемесячно вносить фиксированные авансовые платежи по налогу за период действия патента в размере 1 200 рублей (п. 2 ст. 227.1 НК РФ).

При расчете налога на имущество физлиц коэффициент-дефлятор корректирует инвентаризационную стоимость объекта налогообложения. При этом напомним, что с 2015 года налог на имущество рассчитывается по новым правилам в соответствии с главой 32 НК РФ (см. «Как с января 2015 года изменится налог на имущество физических лиц»).

Приказом Минэкономразвития России от 30 октября 2018 г. №595 определены коэффициенты-дефляторы на 2019 год:

для НДФЛ – 1,729 (сейчас 1,686);

в целях УСН – 1,518 (сейчас 1,481);

для ЕНВД – 1,915 (сейчас 1,868),

в целях применения ПСН – 1,518 (сейчас 1,481);

в целях налога на имущество физических лиц – 1,518 (сейчас 1,481);

для торгового сбора – 1,317 (сейчас 1,285).

Отметим, что Федеральным законом от 3 июля 2016 г. №243-ФЗ действие положений абзаца 2 пункта 2 статьи 346.12 и абзаца 4 пункта 4 статьи 346.13 НК РФ приостановлено до 1 января 2020 года. В связи с этим величина предельного размера доходов организации, ограничивающая ее право перейти на УСН, не подлежит индексации на коэффициент-дефлятор, установленный на 2019 год в целях УСН.

Кроме того, в связи с повышением коэффициента-дефлятора, возрастет налоговая нагрузка на плательщиков ЕНВД.

Рассмотрим подробнее каждый коэффициент-дефлятор.

Данный показатель применяют для корректировки фиксированных платежей, ежемесячно уплачиваемых «безвизовыми» иностранцами, работающими на ПСН по найму у физлиц (п. 2 ст. 227.1 НК РФ).

Базовый размер платежа – 1200 руб. его скорректированное значение в 2018г. равно 2023,20 руб. (1200 х 1,686). В 2019 году дефлятор повысится до 1,729, а сумма ежемесячного аванса – до 2074,80 руб. (1200 х 1,729).

Коэффициент-дефлятор на 2019 год для УСН составит 1,518. Рост этого параметра отражает уровень изменения потребительских цен в предшествующем периоде.

Для «упрощенцев» такой показатель важен при определении лимитов доходности бизнеса. Налоговым кодексом в ст. 346.12 зафиксировано требование о непревышении лимита полученного субъектом хозяйствования дохода (112,5 млн руб.) по итогам 9 месяцев года, предшествующего переходу на УСН. При несоблюдении указанного условия предприниматель не вправе перейти на упрощенный спецрежим. Для лиц, уже применяющих «упрощенку», подсчет доходной базы ведется за год – годовой лимит установлен в размере 150 млн руб., превысив который, субъект утрачивает возможность дальнейшей работы на УСН и переходит на ОСНО (п. 4 ст. 346.13 НК РФ).

Лимиты доходности должны пересматриваются ежегодно с учетом обновленного коэффициента-дефлятора, но вот уже несколько лет дефлятор не влияет на размер лимитов при УСН. Рассмотрим это подробнее.

Хотя коэффициент-дефлятор на 2019 год для УСН будет обновлен, по факту применять его нет необходимости.

Законом от 03.07.2016 года № 243-ФЗ был введен «мораторий» на применение дефлятора к лимитам доходности с 1 января 2017 до 1 января 2020 года. То есть, «переходный» лимит (112,5 млн руб.) и лимит дохода при работе на УСН (150 млн руб.) следует применять без умножения их на коэффициент-дефлятор. Коэффициент в 2017 г. был равен 1,425; в 2018 г. его размер составляет 1,481.

В 2020 году планируется возобновить практику ежегодного уточнения значения пределов доходных поступлений через дефляторы – величина дефлятора на 2020 г. будет составлять 1 (п. 4 ст. 4 закона от 03.07.2016 № 243-ФЗ).

При определении значения совокупного дохода, который учитывается в базе по лимиту, необходимо суммировать такие поступления:

выручка от продажи товаров;

выручка по оказанным услугам или выполненным работам;

внереализационные доходы, которые были получены не от основного направления предпринимательской деятельности;

авансовые платежи, перечисленные контрагентами на расчетные счета налогоплательщика, или принятые в кассу.

Показатель участвует в трансформации базовой доходности по различным видам деятельности, подпадающим под режим ЕНВД. Формула расчета налога представляет собой произведение базовой прибыльности и физпоказателя, скорректированных на коэффициент-дефлятор (К1) и установленный региональным законодательством корректирующий коэффициент К2.

Коэффициент-дефлятор ЕНВД на 2019 год определен в размере 1,915 руб., в 2018 году он был равен 1,868. Это свидетельствует о том, что даже при неизменных значениях физпоказателя и К2, размер ЕНВД в 2019 году вырастет.

Рассмотрим расчет налога с учетом коэффициента-дефлятора К1 на 2019 год на примере:

Вычислим ЕНВД к уплате за 1 квартал 2019г. для магазина с торговой площадью 60 кв. м. Базовая доходность 1800 руб. с 1 м 2 , ставка ЕНВД – 15 %, К2 в регионе равен 1.

ЕНВД = (1800 руб. х 60 м 2 х 1,915 х 1 х 15%) х 3 мес. = 93069 руб.

По аналогии с ЕНВД, на дефлятор при ПСН корректируют максимальный размер возможной величины дохода и стоимости патента. Базовый доходный показатель за год на ПСН не может превышать 1 млн. руб. (п. 7 ст. 346.43 НК РФ). Эта сумма и трансформируется. Так, в 2018 году максимальная ожидаемая доходность составляла 1,481 млн. (1000000 руб. х 1,481). В 2019 году с применением индекса в размере 1,518 сумма максимально возможного дохода достигнет 1,518 млн. руб. (1000000 руб. х 1,518).

Например, при ставке налога в 6% патент за год будет стоить 91080 руб. (1,518 млн. руб. х 6%), а за месяц – 7590 руб. (91080 / 12). Таким образом, предельная сумма патента в 2019 году не должна быть выше 7590 руб. в месяц.

Заметим, что властям субъектов РФ дано право повышать размер предполагаемого дохода для различных видов деятельности в 3, 5 и 10 раз, поэтому ориентироваться в расчете следует на законодательство региона.

Коэффициент-дефлятор для налога на имущество физлиц

При расчете этого налога коэффициентом-дефлятором корректируют инвентаризационную стоимость налогооблагаемого объекта, например, квартиры частного лица. В 2018 дефлятор составлял 1,481, в 2019 – увеличился до 1,518. Хотя с 2020 года производить расчет налога из инвентаризационной стоимости уже не будут, в 2019 году подобный алгоритм пока актуален.

На практике это выглядит так:

Стоимость квартиры в размере 1000000 руб. с учетом коэффициента в 2018 году составляла 1481000 руб. (1000000 х 1,481). Эту сумму берут за основу при исчислении налога в тех регионах, где пока не перешли на расчет из кадастровой стоимости. В 2019 году инвентаризационная стоимость квартиры рассчитывается с учетом дефлятора 1,518, т. е. (при тех же исходных данных) стоимость будет составлять 1518000 руб.(1000000 х 1,518).

Этим показателем индексируют базовую ставку сбора, установленную в сумме 550 руб. на 1 м2 для организационной деятельности розничных рынков (п. 4 ст. 415 НК РФ). В 2018 году максимально возможный сбор по ставке на 1 м2 составлял 706,75 руб. (550 х 1,285), в 2019 ставка увеличится и составит 724,35 руб. (550 х 1,317).

Торговый сбор действует только в столице, его тарифы утверждены законом г. Москвы № 62 от 17.12.2014 (с изм. на 29.11.2017).

Приказом Минэкономразвития России от 30 октября 2018 г. №595 определены коэффициенты-дефляторы на 2019 год:

для НДФЛ – 1,729 (сейчас 1,686);

в целях УСН – 1,518 (сейчас 1,481);

для ЕНВД – 1,915 (сейчас 1,868),

в целях применения ПСН – 1,518 (сейчас 1,481);

в целях налога на имущество физических лиц – 1,518 (сейчас 1,481);

для торгового сбора – 1,317 (сейчас 1,285).

Отметим, что Федеральным законом от 3 июля 2016 г. №243-ФЗ действие положений абзаца 2 пункта 2 статьи 346.12 и абзаца 4 пункта 4 статьи 346.13 НК РФ приостановлено до 1 января 2020 года. В связи с этим величина предельного размера доходов организации, ограничивающая ее право перейти на УСН, не подлежит индексации на коэффициент-дефлятор, установленный на 2019 год в целях УСН.

Кроме того, в связи с повышением коэффициента-дефлятора, возрастет налоговая нагрузка на плательщиков ЕНВД.

Рассмотрим подробнее каждый коэффициент-дефлятор.

Данный показатель применяют для корректировки фиксированных платежей, ежемесячно уплачиваемых «безвизовыми» иностранцами, работающими на ПСН по найму у физлиц (п. 2 ст. 227.1 НК РФ).

Базовый размер платежа – 1200 руб. его скорректированное значение в 2018г. равно 2023,20 руб. (1200 х 1,686). В 2019 году дефлятор повысится до 1,729, а сумма ежемесячного аванса – до 2074,80 руб. (1200 х 1,729).

Коэффициент-дефлятор на 2019 год для УСН составит 1,518. Рост этого параметра отражает уровень изменения потребительских цен в предшествующем периоде.

Для «упрощенцев» такой показатель важен при определении лимитов доходности бизнеса. Налоговым кодексом в ст. 346.12 зафиксировано требование о непревышении лимита полученного субъектом хозяйствования дохода (112,5 млн руб.) по итогам 9 месяцев года, предшествующего переходу на УСН. При несоблюдении указанного условия предприниматель не вправе перейти на упрощенный спецрежим. Для лиц, уже применяющих «упрощенку», подсчет доходной базы ведется за год – годовой лимит установлен в размере 150 млн руб., превысив который, субъект утрачивает возможность дальнейшей работы на УСН и переходит на ОСНО (п. 4 ст. 346.13 НК РФ).

Лимиты доходности должны пересматриваются ежегодно с учетом обновленного коэффициента-дефлятора, но вот уже несколько лет дефлятор не влияет на размер лимитов при УСН. Рассмотрим это подробнее.

Хотя коэффициент-дефлятор на 2019 год для УСН будет обновлен, по факту применять его нет необходимости.

Законом от 03.07.2016 года № 243-ФЗ был введен «мораторий» на применение дефлятора к лимитам доходности с 1 января 2017 до 1 января 2020 года. То есть, «переходный» лимит (112,5 млн руб.) и лимит дохода при работе на УСН (150 млн руб.) следует применять без умножения их на коэффициент-дефлятор. Коэффициент в 2017 г. был равен 1,425; в 2018 г. его размер составляет 1,481.

В 2020 году планируется возобновить практику ежегодного уточнения значения пределов доходных поступлений через дефляторы – величина дефлятора на 2020 г. будет составлять 1 (п. 4 ст. 4 закона от 03.07.2016 № 243-ФЗ).

При определении значения совокупного дохода, который учитывается в базе по лимиту, необходимо суммировать такие поступления:

выручка от продажи товаров;

выручка по оказанным услугам или выполненным работам;

внереализационные доходы, которые были получены не от основного направления предпринимательской деятельности;

авансовые платежи, перечисленные контрагентами на расчетные счета налогоплательщика, или принятые в кассу.

Показатель участвует в трансформации базовой доходности по различным видам деятельности, подпадающим под режим ЕНВД. Формула расчета налога представляет собой произведение базовой прибыльности и физпоказателя, скорректированных на коэффициент-дефлятор (К1) и установленный региональным законодательством корректирующий коэффициент К2.

Коэффициент-дефлятор ЕНВД на 2019 год определен в размере 1,915 руб., в 2018 году он был равен 1,868. Это свидетельствует о том, что даже при неизменных значениях физпоказателя и К2, размер ЕНВД в 2019 году вырастет.

Рассмотрим расчет налога с учетом коэффициента-дефлятора К1 на 2019 год на примере:

Вычислим ЕНВД к уплате за 1 квартал 2019г. для магазина с торговой площадью 60 кв. м. Базовая доходность 1800 руб. с 1 м 2 , ставка ЕНВД – 15 %, К2 в регионе равен 1.

ЕНВД = (1800 руб. х 60 м 2 х 1,915 х 1 х 15%) х 3 мес. = 93069 руб.

По аналогии с ЕНВД, на дефлятор при ПСН корректируют максимальный размер возможной величины дохода и стоимости патента. Базовый доходный показатель за год на ПСН не может превышать 1 млн. руб. (п. 7 ст. 346.43 НК РФ). Эта сумма и трансформируется. Так, в 2018 году максимальная ожидаемая доходность составляла 1,481 млн. (1000000 руб. х 1,481). В 2019 году с применением индекса в размере 1,518 сумма максимально возможного дохода достигнет 1,518 млн. руб. (1000000 руб. х 1,518).

Например, при ставке налога в 6% патент за год будет стоить 91080 руб. (1,518 млн. руб. х 6%), а за месяц – 7590 руб. (91080 / 12). Таким образом, предельная сумма патента в 2019 году не должна быть выше 7590 руб. в месяц.

Заметим, что властям субъектов РФ дано право повышать размер предполагаемого дохода для различных видов деятельности в 3, 5 и 10 раз, поэтому ориентироваться в расчете следует на законодательство региона.

Коэффициент-дефлятор для налога на имущество физлиц

При расчете этого налога коэффициентом-дефлятором корректируют инвентаризационную стоимость налогооблагаемого объекта, например, квартиры частного лица. В 2018 дефлятор составлял 1,481, в 2019 – увеличился до 1,518. Хотя с 2020 года производить расчет налога из инвентаризационной стоимости уже не будут, в 2019 году подобный алгоритм пока актуален.

На практике это выглядит так:

Стоимость квартиры в размере 1000000 руб. с учетом коэффициента в 2018 году составляла 1481000 руб. (1000000 х 1,481). Эту сумму берут за основу при исчислении налога в тех регионах, где пока не перешли на расчет из кадастровой стоимости. В 2019 году инвентаризационная стоимость квартиры рассчитывается с учетом дефлятора 1,518, т. е. (при тех же исходных данных) стоимость будет составлять 1518000 руб.(1000000 х 1,518).

Этим показателем индексируют базовую ставку сбора, установленную в сумме 550 руб. на 1 м2 для организационной деятельности розничных рынков (п. 4 ст. 415 НК РФ). В 2018 году максимально возможный сбор по ставке на 1 м2 составлял 706,75 руб. (550 х 1,285), в 2019 ставка увеличится и составит 724,35 руб. (550 х 1,317).

Торговый сбор действует только в столице, его тарифы утверждены законом г. Москвы № 62 от 17.12.2014 (с изм. на 29.11.2017).

Если говорить простыми словами, то индекс-дефлятор — это некий экономический коэффициент, который позволяет рассчитать конечную стоимость услуг, товаров, продуктов, работ. Например, индекс-дефлятор на 2019 год в строительстве, цены на продукты питания, коммунальные и бытовые услуги, стоимость медикаментов и предметов первой необходимости.

Утверждая индекс-дефлятор на 2019-2021 годы, Минэкономразвития определяет, какими будут ценовые значения в будущем. Такие прогнозы необходимы, чтобы чиновники могли своевременно скорректировать социально-экономическую политику. Простыми словами, определить ряд мероприятий, которые позволят улучшить жизнь российского народа и не допустить чрезмерного влияния отрицательных факторов (обнищание населения, инфляция, резкий скачок безработицы, рост цен).

Для сравнения индекс цен и индекс-дефлятор — значения терминов довольно схожи. Только индекс цен указывает, какое конкретное значение примет цена на конкретный товар в конкретном периоде времени. А индекс-дефлятор, в свою очередь, определяет ценовые значения сразу на группу товаров, работ или услуг.

Разрабатывая индекс-дефлятор на 2019 год, Минэкономразвития Приказ утверждает сразу на несколько периодов. Значения используются для составления прогноза развития страны, а также для определения мероприятий для социальной и экономической поддержки населения.

Индекс-дефлятор (формула для расчета) определяется как отношение номинального ценового показателя к реальному, переведенному в процентное соотношение.

Например, ключевой макроэкономический показатель индекс-дефлятор ВВП, формула:

Стоит учитывать, что этот показатель имеет значительный недостаток. Он занижает показатель инфляции. Именно поэтому ряд представителей министерств и ведомств используют индексы-дефляторы для экономических прогнозов. В результате полученные результаты показывают систематическое и стабильное улучшение жизни населения, а также нескончаемый рост доходов граждан. В реальности этого не происходит, по крайне мере в описанных масштабах.

После того индексы-дефляторы Минэкономразвития до 2021 года утверждены, чиновники приступают к всестороннему анализу и прогнозированию. Основная цель — разработка вероятных сценариев или, по-простому, планов мероприятий, которые будут применены при благоприятном или же негативном развитии.

В настоящий момент Минэкономразвития разрабатывает три вида сценариев для российской экономики:

- Базовый план, который подразумевает, что показатели основных факторов российской экономики сохранятся на базовом или текущем уровне. То есть не претерпят никаких изменений.

- Консервативный сценарий предусматривает существенное ухудшение социально-экономических показателей. В плане учитываются не только внутренние, но и внешние факторы.

- Целевой план, при котором ожидается оптимальное развитие событий для российской экономики как на внутреннем рынке, так и на внешнем. Например, отмена санкций, снижение фискальных пошлин и обременений, рост цен на сырье и прочее.

Анализу подвергаются не только показатели внутреннего развития (ВВП, налоговая система, МРОТ, ценовые показатели, размер потребительской корзины). Но и внешние факторы. В настоящее время особое внимание уделяется санкциям, которые были применены со стороны США и стран Евросоюза.

Данный прогнозный план предусматривает следующие значения:

- Спрос на энергоносители повысится. Цены на нефтепродукты сохранятся на действующем уровне. Такие значения будут достигнуты соблюдением соглашения о сокращении нефтедобычи. Хотя некоторое давление со стороны США все же сохранится из-за увеличения добычи сланцевой нефти.

- Сохранение роста мировой экономики на уровне 2,8 %. Ожидается, что страны с максимально развитой экономикой снизят темпы развития. Китайская экономика замедлит темпы развития из-за повышения долговой нагрузки и торговых пошлин. Развивающиеся страны не смогут улучшить показатели из-за снижения цен на сырьевом рынке.

- Экспорт российских нефтяных продуктов увеличится. Причиной станут наилучшие ценовые предложения российского рынка, в сравнении с конкурирующими государствами.

- Рост уровня инвестиций будет обеспечен выполнением норм федеральной программы по поддержке среднего и малого бизнеса (льготы малому предпринимательству, налоговые каникулы).

- Развитие сектора импортозамещения позволит расширить промышленные направления, увеличить число рабочих мест, повысить производительность труда.

Результатом развития экономики по такому сценарию будет являться снижение уровня безработицы до 4,7 %, а также повышение реального уровня доходов населения до 1,5 %. Что положительно отразится на увеличении спроса, а также на росте потребительского кредитования.

Индекс-дефлятор на 2019 год для смет при положительном развитии предусматривает аналогичные показатели, что и базовый план. Однако чиновники предусмотрели дополнительные (исключительные) факторы:

- Демографические показатели по данным Росстата. Планируется существенный прирост населения, который будет обусловлен не только увеличением рождаемости, но и миграционным приростом.

- Рост добычи нефтепродуктов увеличит прирост потока инвестиций как внутренних, так и внешних (иностранных) капиталов. Рост будет обеспечен введением в эксплуатацию новых скважин, усовершенствованием технологий добычи.

- Укрепится российский рубль по отношению к курсам иностранных валют. А именно в отношении к американскому доллару и евро.

- Динамика роста внутреннего валового продукта достигнет показателя не менее 3,1 % в год.

Отметим, что основной рычаг достижения показателей положительного развития экономики — это усиление позиций на сырьевом рынке, а именно за счет реализации нефтяных продуктов и газа.

Прогнозные индексы-дефляторы Минэкономразвития до 2020 года подразумевают, что на российскую экономику повлияют многочисленные отрицательные факторы. К основным неблагоприятным критериям можно отнести:

- Ужесточение денежно-кредитной экономики других государств.

- «Жесткая посадка» китайской экономики.

- Резкое снижение стоимость нефти (ниже 35 долларов за баррель).

- Ослабление позиций рубля по отношению к доллару США.

- Снижение темпов роста ВВП до 0,8 %.

- Инфляция достигнет показателя в 4,3 % и выше.

Данному плану развития чиновники уделяют особое внимание, так как влияние мирового кризиса нельзя не учитывать.

Плановые индексы-дефляторы Минэкономразвития на 2019, с учетом последних изменений, были окончательно скорректированы в последний момент. Основными изменяющими факторами стали: повышение пенсионного возраста, повышение НДС, налоговый маневр в нефтяной отрасли, рост акцизов на топливо.

С учетом данных нововведений в налоговой и социальной политике Минэкономразвития озвучивает следующие показатели:

- товары потребительского назначения — 104,4;

- товары промышленного сектора — 104,1;

- оптовые цены на газ — 103,8;

- коэффициент стоимости угля — 103,9;

- ожидаемая стоимость мазута — 102,1;

- прогнозные цены на электроэнергию (розница) — 109,1;

- коммунальные услуги (водоснабжение и поставка тепловой энергии) — 105,1;

- индекс-дефлятор на 2019 год Минэкономразвития (строительство) — 105,0;

- плановые цены на грузоперевозки РЖД — 105,2.

Ожидаемые показатели по базовому сценарию в таблице:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.